Análisis del mercado de adiponitril

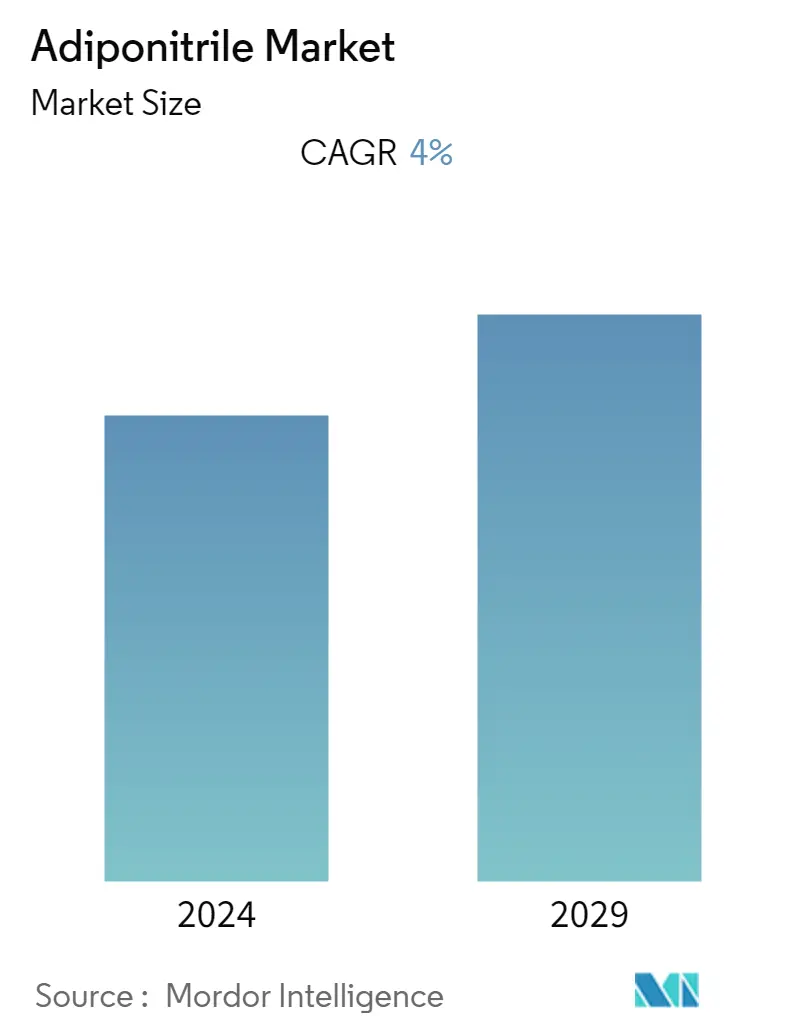

Se espera que el tamaño del mercado de adiponitrilo crezca de 1,44 millones de toneladas en 2023 a 1,75 millones de toneladas en 2028, a una tasa compuesta anual del 4% durante el período previsto (2023-2028).

Debido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado.

- Los principales factores que impulsan el mercado estudiado son la creciente demanda de las industrias eléctrica y textil.

- Por otro lado, la creciente conciencia sobre los plásticos de origen biológico en diferentes industrias de usuarios finales está obstaculizando el crecimiento del mercado.

- La síntesis de adiponitrilo a través de la ruta biocatalítica permite un enfoque altamente regio y quimioselectivo hacia los dinitrilos sin utilizar cianuro de hidrógeno ni condiciones de reacción duras. Se espera que ofrezca varias oportunidades para el crecimiento del mercado durante el período de pronóstico.

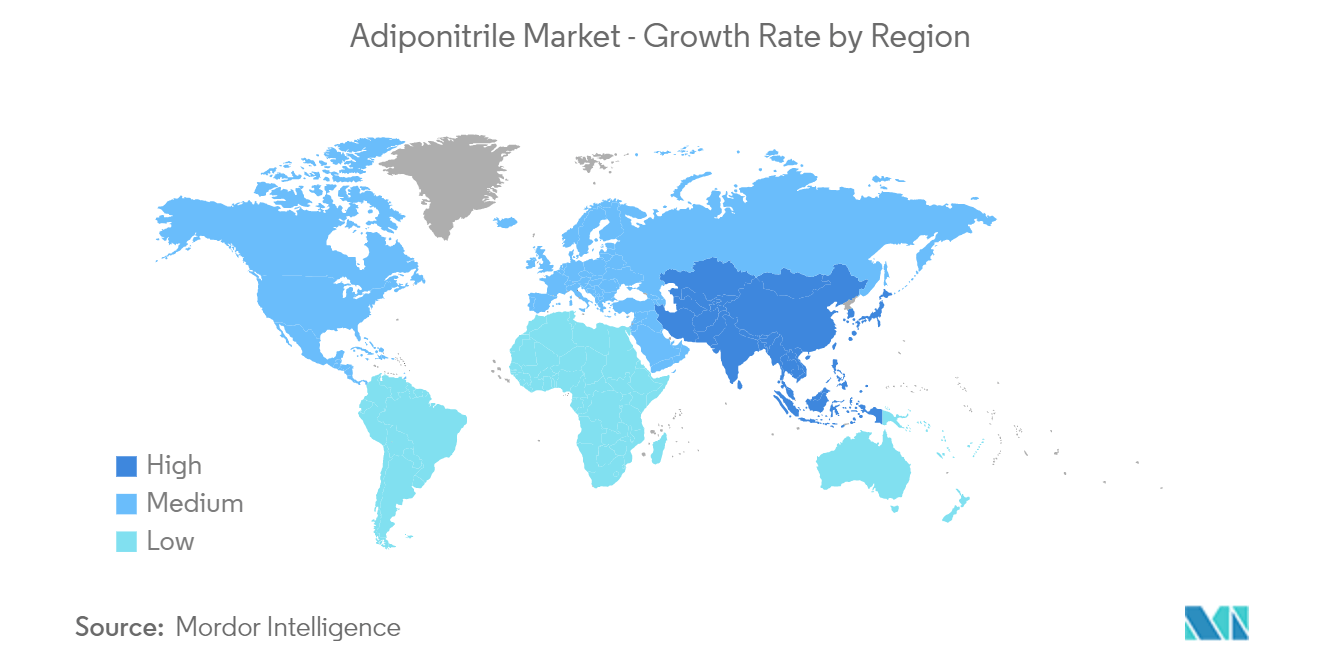

- La región de Asia y el Pacífico representa el mercado más grande y se espera que sea el mercado de más rápido crecimiento durante el período previsto debido al consumo en países como China, Japón, India y los países de la ASEAN.

Adiponitrilo Tendencias del Mercado

La industria automotriz y del transporte dominará el mercado

- El adiponitrilo es un intermedio de nailon-66. Se convierte en nailon-66 mediante hexametilendiamina como intermediario. El nailon 66 se utiliza mucho en el sector de la automoción y el transporte. Se utiliza en tanques de extremo de radiadores, cárteres de aceite, colectores de admisión de aire, etc., ya que es resistente al calor, al aceite y a la grasa.

- El Nylon-66 está creciendo en el sector automotriz y de transporte en aplicaciones debajo del capó, chasis y aplicaciones exteriores e interiores. Se debe a sus excelentes propiedades, como resistencia a la tracción, resistencia química, resistencia al calor y resistencia a la abrasión.

- También se espera que el aumento en la producción de bolsas de aire debido a las regulaciones obligatorias para la inclusión de bolsas de aire en automóviles en diferentes países aumente la necesidad de nailon-66. Por tanto, está aumentando la demanda de adiponitrilo.

- Mientras la industria automotriz enfrenta estrictas normas ambientales, el nailon-66 proporciona una mejor eficiencia de combustible mediante la reducción de peso y menores emisiones de combustible. De esta manera se garantiza la creciente demanda de adiponitrilo en todo el mundo.

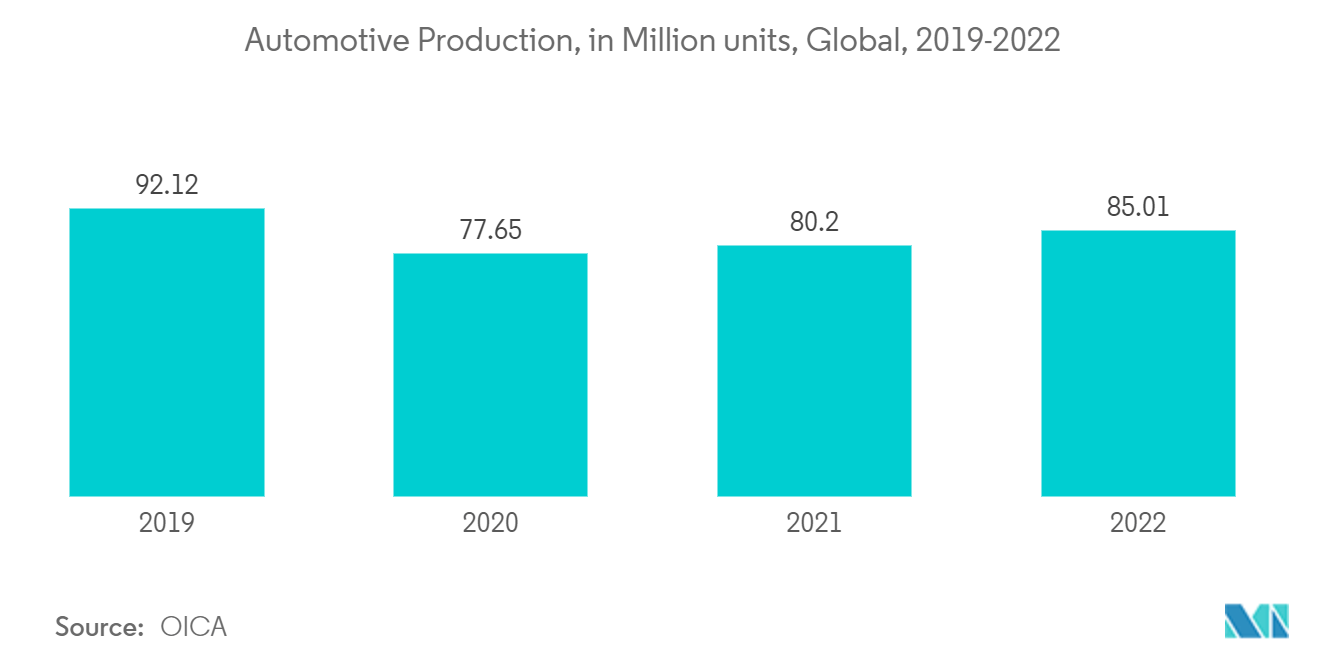

- En 2022, se fabricaron más de 85 millones de automóviles de pasajeros en todo el mundo, casi un 6% más que en 2021. Sin embargo, en 2019, esta cifra fue aún menor en alrededor de 7 millones de unidades con respecto a los niveles prepandémicos, según la Organización Internacional de Fabricantes de Vehículos de Motor (OICA). ) informe.

- En Europa, Alemania se encuentra entre los principales fabricantes de vehículos. Según la Asociación Alemana de la Industria Automotriz (VDA), Alemania produjo 13.087.738 unidades de vehículos en julio de 2022, registrando una tasa de crecimiento del 4% respecto a 2021.

- Según la OICA, la producción de automóviles en 2022 representó 85,01 millones de unidades. Fue un aumento de casi el 6% en comparación con la producción de 2021, que fue de 80,20 millones de unidades.

- Según el Foro Económico Mundial (WEF), en el primer semestre de 2022 se vendieron en todo el mundo casi 4,3 millones de nuevos vehículos eléctricos alimentados por baterías (BEV) y vehículos eléctricos híbridos enchufables (PHEV). Además, las ventas de BEV crecieron alrededor de un 75 %. anualmente y los PHEV en un 37%. Además, las ventas mundiales de coches eléctricos superaron la marca de 5,7 millones de unidades en los primeros ocho meses de 2022, y la cuota de mercado de los coches eléctricos enchufables aumentó hasta casi el 15%.

- Es probable que la demanda de adiponitrilo del segmento crezca moderadamente, debido a la desaceleración temporal de la industria automotriz durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado de consumo de adiponitrilo durante el período previsto debido al aumento de la capacidad de producción de nailon en países como China, Japón y Corea del Sur.

- Hay menos de 100 fabricantes de Nylon 66 en todo el mundo. Las empresas están entrando y expandiéndose en el mercado para cubrir la creciente demanda. Por ejemplo, en abril de 2022, Shandong Longhua New Material anunció una inversión de alrededor de 1.100 millones de dólares para construir la fábrica de nailon 66 más grande de China, con una capacidad de más de 1 millón de toneladas.

- En 2022, la capacidad de chips de nailon 66 se expandió en 110 kt/año, un aumento interanual del 17,4%. Y en 2023, la nueva capacidad prevista asciende a 160 kt/año.

- La resina de nailon 6,6 es uno de los componentes principales en la fabricación de diferentes componentes eléctricos y electrónicos, automotrices y de transporte, como conectores de teléfonos móviles, placas base de computadoras, conectores, etc. La región asiática es el mayor productor de productos eléctricos y electrónicos del mundo. con países dominantes como China, Japón, Corea del Sur, Singapur y Malasia.

- Según ZEVI, el mercado eléctrico asiático alcanzó los 3.674 millones de dólares en 2021, un aumento del 10%. El mercado aumentó un 13% en 2022 y se estima una tasa de crecimiento del 7% para 2023. El mercado de China es el más grande del mundo, incluso más grande que los mercados combinados de todos los países industrializados. En 2021, el mercado chino aportó 2.447 millones de dólares, o el 41,6% del mercado mundial. Además, la industria electrónica china se expandió un 14% en 2022 y se espera que el sector crezca un 8% en 2023.

- El adiponitrilo se utiliza ampliamente en la producción de nailon 66 en la industria del automóvil y el transporte. El crecimiento de la industria del automóvil puede vincularse al aumento de la demanda de adiponitrilo en el período previsto.

- La industria automovilística del país está siendo testigo de un cambio de tendencia a medida que la inclinación de los consumidores hacia los vehículos operados por baterías es cada vez mayor. Además, el gobierno de China estima una tasa de penetración del 20% en la producción de vehículos eléctricos para 2025. Esto se refleja en la tendencia de las ventas de vehículos eléctricos en el país, que alcanzó un récord en 2022. Según la Asociación de Vehículos de Pasajeros de China, la El país vendió 5,67 millones de vehículos eléctricos y enchufables en 2022, casi el doble de las cifras de ventas logradas en 2021. Se prevé que el mercado aumentará la demanda de adiponitrilo en el país, preparado para continuar las ventas con este impulso.

- El mercado de vehículos eléctricos en la India está impulsado principalmente por el segmento de vehículos de dos ruedas, que representó más del 48% en 2021. Según el Ministerio de Transporte por Carretera y Carreteras (MoRTH), se vendieron 329.190 vehículos eléctricos en el país, lo que representa un aumento. del 168% en comparación con las ventas en 2020. En el año fiscal 2022-23, las ventas de vehículos eléctricos ya superaron las cifras del año anterior, con ventas de alrededor de 4,43 lakh de unidades entre abril y diciembre. Se esperaba que alcanzara más de 6 lakh de unidades para el 31 de marzo de 2023.

- Se espera que el crecimiento de dos dígitos en la producción de automóviles en países como India, los países de la ASEAN y Australia contribuya al mercado de Nylon 66, que se espera que proporcione una tendencia alcista al mercado de adiponitrilo.

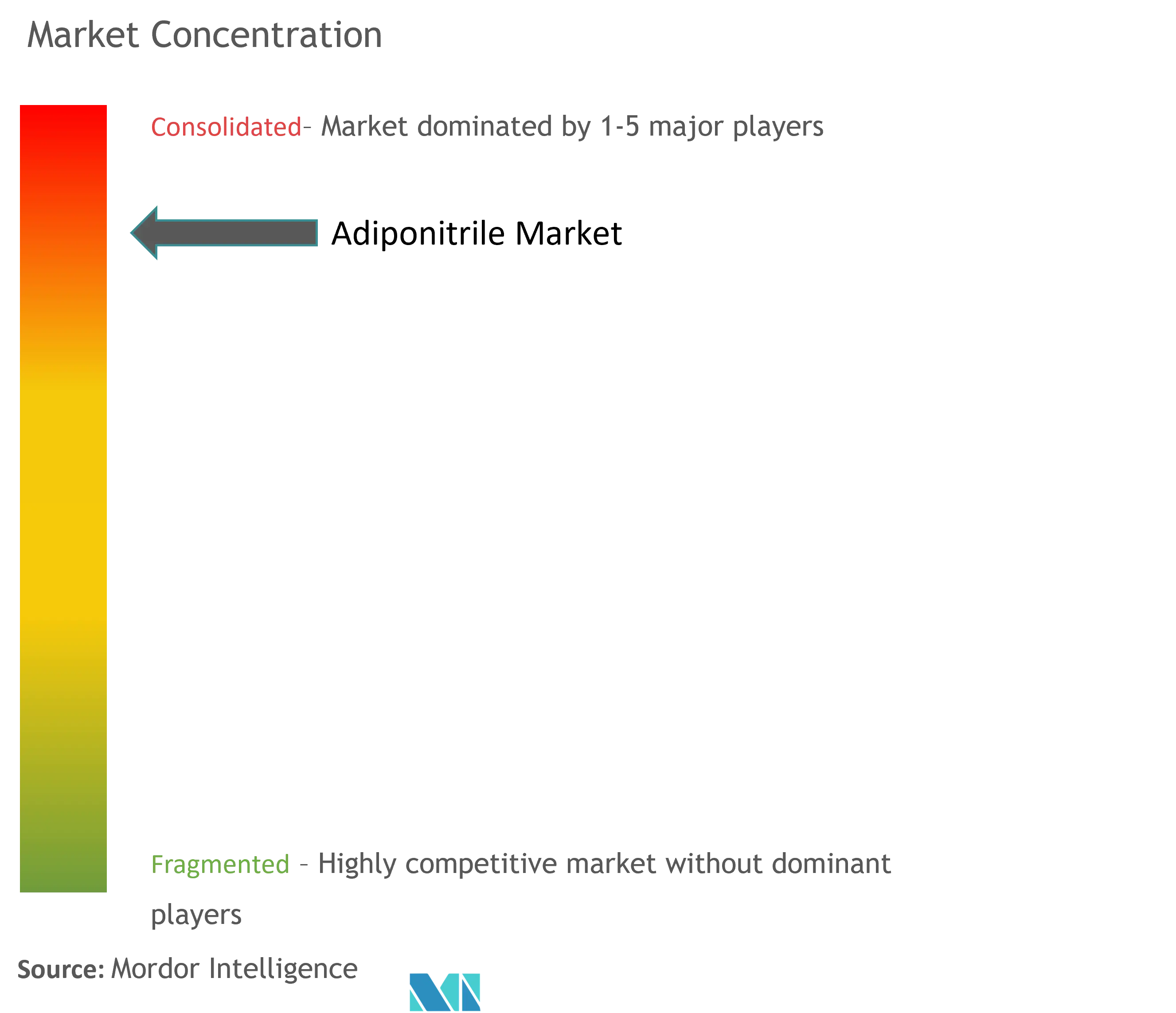

Descripción general de la industria del adiponitrilo

El mercado del adiponitrilo está consolidado. Las principales empresas del mercado estudiado incluyen (sin orden particular) Kishida Chemical Co. Ltd, Ascend Performance Materials, Butachimie, INVISTA y BASF SE.

Líderes del mercado de adiponitrilo

-

Kishida Chemical Co., Ltd.

-

Ascend Performance Materials

-

Butachimie

-

INVISTA

-

BASF SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de adiponitrilo

- Noviembre de 2022: INVISTA anunció la finalización de la construcción de las instalaciones de fabricación de adiponitrilo en el Parque Industrial Químico de Shanghai. Esta planta contará con una capacidad de fabricación de 400.000 toneladas/año.

Segmentación de la industria del adiponitrilo

El adiponitrilo (ADN) es un precursor clave para la producción de hexametilendiamina (HMDA). Aproximadamente el 90% del HMDA se consume en la cadena de nailon 66. El mercado del adiponitrilo está segmentado por industria y geografía del usuario final. El mercado está segmentado en industrias de automoción y transporte, química, textil, eléctrica y electrónica, y otras industrias de usuarios finales por industria de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de adiponitrilo en 15 países de las principales regiones. El tamaño del mercado y los pronósticos de cada segmento se basan en el volumen (toneladas).

| Automoción y Transporte |

| Químico |

| Textil |

| Electricidad y Electrónica |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Industria del usuario final | Automoción y Transporte | |

| Químico | ||

| Textil | ||

| Electricidad y Electrónica | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de adiponitrilo

¿Cuál es el tamaño actual del mercado Adiponitrilo?

Se proyecta que el mercado Adiponitrilo registre una tasa compuesta anual del 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Adiponitrilo?

Kishida Chemical Co., Ltd., Ascend Performance Materials, Butachimie, INVISTA, BASF SE son las principales empresas que operan en el mercado de adiponitrilo.

¿Cuál es la región de más rápido crecimiento en el mercado de Adiponitrilo?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de adiponitrilo?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de adiponitrilo.

¿Qué años cubre este mercado de Adiponitrilo?

El informe cubre el tamaño histórico del mercado de Adiponitrilo durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Adiponitrilo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del adiponitrilo

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de adiponitrilo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de adiponitrilo incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.