Análisis de mercado CDMO de ingredientes farmacéuticos activos

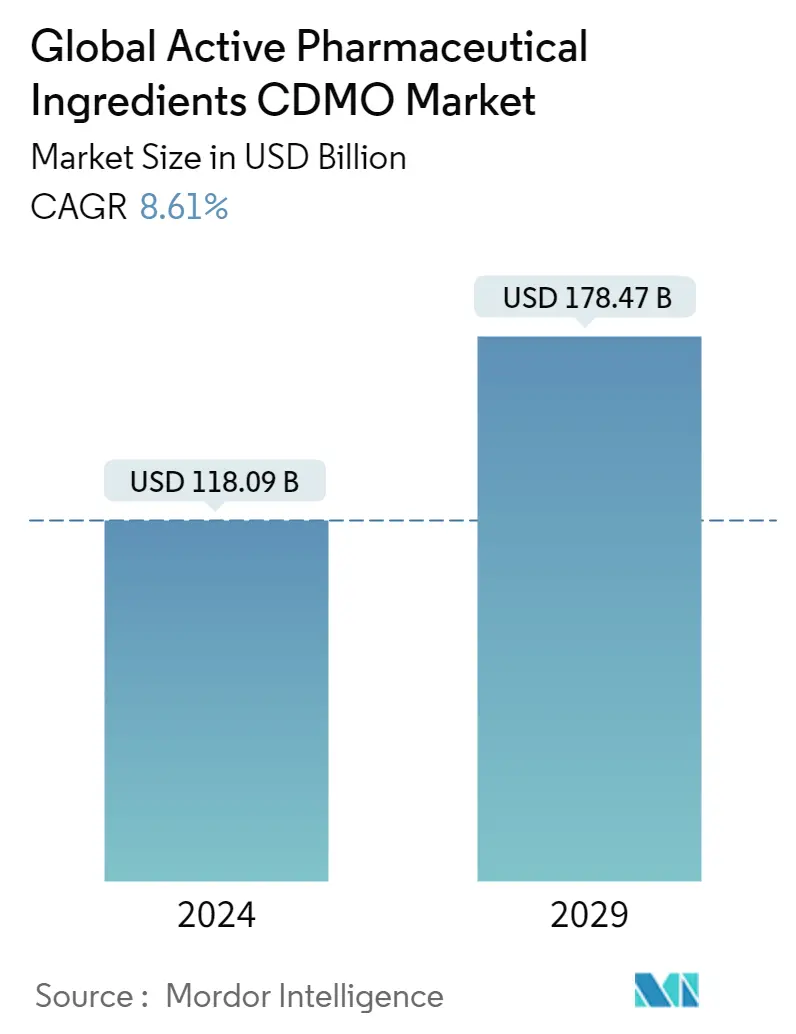

El tamaño del mercado global de CDMO de ingredientes farmacéuticos activos se estima en 118,09 mil millones de dólares en 2024, y se espera que alcance los 178,47 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,61% durante el período previsto (2024-2029).

La pandemia de COVID-19 tuvo un gran impacto en el mercado API CDMO. A medida que las vacunas y terapias para el coronavirus se implementaron a nivel mundial, la demanda de servicios CDMO se disparó. Las CDMO hicieron todo lo posible para satisfacer las necesidades de sus clientes farmacéuticos durante la crisis. Las CDMO brindan una amplia gama de servicios a compañías farmacéuticas, como desarrollo de medicamentos y cadena de suministro, API comerciales y fabricación de medicamentos, y empaque. Estos servicios permiten a las empresas farmacéuticas reducir sus costos de desarrollo y fabricación, junto con las inversiones de capital y los plazos, mientras se benefician de las tecnologías más avanzadas.

Por ejemplo, en el primer semestre de 2021, hubo una marcada participación de las CDMO en la fabricación de vacunas COVID-19 y sólidas actividades de adquisición de fusiones. También destacó la indispensabilidad de las CDMO en la industria biofarmacéutica. Esto ha sido vital para el lanzamiento exitoso de vacunas y terapias para combatir el virus COVID-19.

Según Drug, Chemical Associated Technologies Association Inc. (DCAT) Value Chain Insights en Mid-Year CDMO Review COVID-19 Vaccine Manufacturing and MA, en los primeros meses de la pandemia, se conocieron públicamente menos de 10 CDMO. trabajar con las empresas biofarmacéuticas y agencias gubernamentales para desarrollar y fabricar vacunas. Los contratos se iban a CDMO que tenían capacidad accesible o podían ampliarla rápidamente, incluidas Catalent y Lonza. Las CDMO participaron en la producción de los ingredientes activos y excipientes clave de la vacuna. La demanda de capacidad de vacunas elevó el estatus y los perfiles de muchas CDMO que antes dependían de productos y genéricos más antiguos. Algunas empresas, por ejemplo Rovi Contract Manufacturing, tienen contratos tanto de sustancias como de productos farmacéuticos.

Además, en la primera mitad de 2021 también se produjo un gran número de actividades de fusiones y adquisiciones, ya que los inversores intentaron abrirse camino en la industria y los titulares buscaron ampliar y profundizar sus capacidades. Se anunciaron o cerraron un total de 32 acuerdos durante los primeros cinco meses de 2021. De ellos, cinco acuerdos fueron para negocios de API de moléculas pequeñas y cuatro para activos de API de moléculas grandes.

La subcontratación a CDMO también puede ofrecer a las empresas acceso a una fuerza laboral flexible, incluidos expertos altamente especializados. En los últimos tiempos, se ha observado una mayor subcontratación a las CDMO para los propietarios de medicamentos, desde compañías farmacéuticas hasta biofarmacéuticas, desde empresas pequeñas hasta grandes, y para proyectos de desarrollo en etapas tempranas y tardías.

La calidad de los API tiene un efecto notable sobre la eficacia y seguridad de los medicamentos. Por lo tanto, seleccionar una CDMO que pueda proporcionar el API preciso con la concentración, pureza y calidad requeridas es una decisión vital para las empresas de desarrollo de fármacos.

Ingredientes farmacéuticos activos CDMO Tendencias del mercado

Se espera que el segmento comercial mantenga la mayor cuota de mercado

La pandemia de COVID-19 provocó un aumento de la demanda de productos farmacéuticos, y el acaparamiento de suministros por parte de algunas naciones tras las interrupciones de la producción impulsó las exportaciones. Cuando los casos de COVID-19 aumentaron rápidamente, surgió la necesidad de nuevas vacunas y terapias contra la COVID-19. Algunos gobiernos incluso comenzaron a considerar regulaciones de localización para garantizar que se produjeran a nivel nacional cantidades suficientes de productos terapéuticos.

Como resultado, muchas empresas farmacéuticas comenzaron a ampliar su huella de fabricación y algunas comenzaron a repensar su huella de fabricación para planificar los años venideros. La mayor fuente de capacidad adicional fueron las CDMO.

Además, las empresas farmacéuticas reservaron, y en ocasiones incluso duplicaron, un espacio considerable con los fabricantes contratados. AstraZeneca, Moderna y Pfizer han declarado sus acuerdos de asociación con varias CDMO, incluidas Lonza, Catalent y Emergent Biosolutions. Aprovechando al máximo la oportunidad, Cambrex, Catalent, Samsung Biologics y muchas otras CDMO de países en desarrollo han declarado una importante expansión de sus plantas.

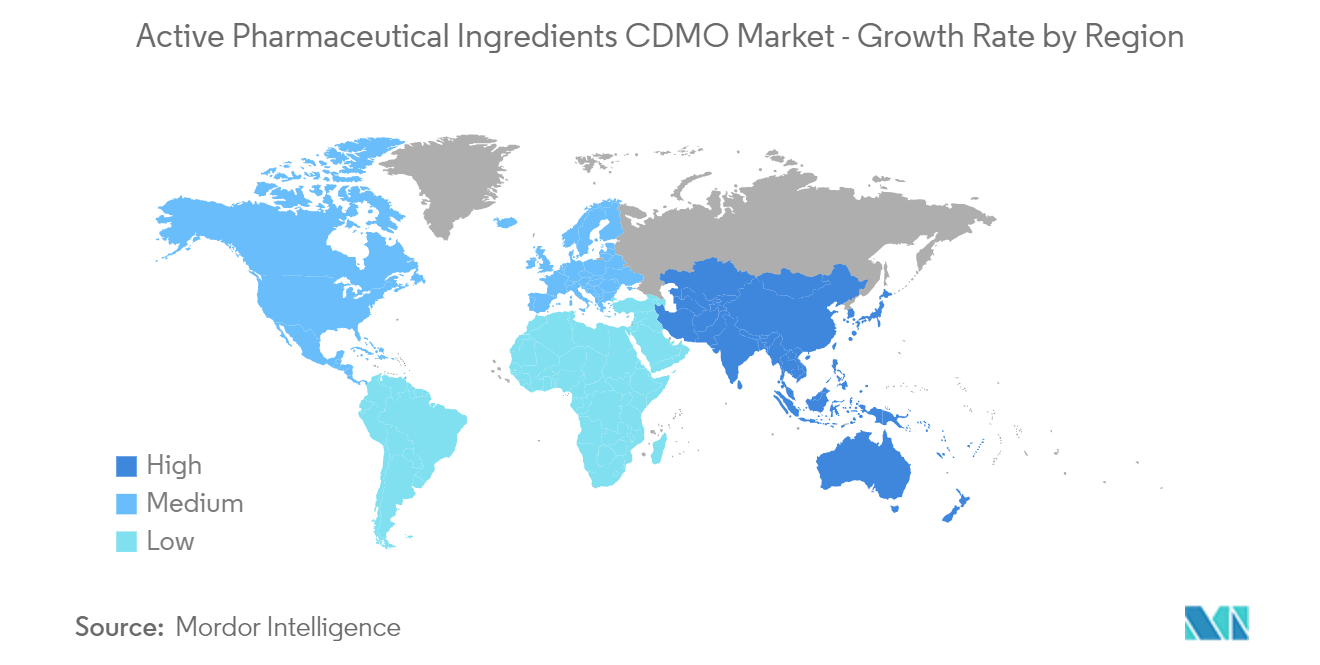

Se espera que Asia-Pacífico tenga una participación significativa en el mercado durante el período de pronóstico

China e India tienen un costo de fabricación significativamente bajo en comparación con Estados Unidos y Europa. Según Invest India, el costo de fabricación en India es aproximadamente un 33% más bajo que el de Estados Unidos. Si bien China y la India se han establecido como importantes proveedores de servicios de fabricación de API, Estados Unidos sigue siendo el principal centro de subcontratación para el desarrollo farmacéutico. Esto se debe a la combinación de enormes cantidades de financiación y una concentración exclusiva de centros de investigación farmacéutica afiliados a universidades.

La creciente importancia de los productos farmacéuticos tradicionales y el rápido aumento de la incidencia de infecciones persistentes son impulsores críticos del crecimiento favorable del mercado indio de API CDMO. Según un artículo publicado en PHRMABIZ.com en 2020, las API genéricas se exportan a países desarrollados desde la India, lo que representa el 41,6 % de las ventas totales en la India frente al 24,7 % en China. Según la Investigación de la Asociación Genérica Farmacéutica Química, India es el segundo mayor proveedor de API genéricos en el mercado estadounidense, con una participación del 24,4%. El país también está aumentando su suministro a Europa Occidental, que representa el 19,2% del suministro total de la región. Además, China representa el 30% del mercado mundial de proveedores de API no exclusivos. Después de China, Estados Unidos e India son los principales productores de API no exclusivos.

Descripción general de la industria CDMO de ingredientes farmacéuticos activos

El mercado CDMO de ingredientes farmacéuticos activos está fragmentado y consta de varios actores importantes. En términos de cuota de mercado, unos pocos actores importantes dominan el mercado. Algunos de ellos son Cambrex Corporation, Patheon (Themo Fisher Scientific Inc.), Recipharm AB, CordenPharma International, Samsung Biologics, Lonza, Siegfried, Piramal Pharma Solutions, Abbvie Inc. y Catalent Inc.

El papel de los fabricantes de API en la cadena de suministro farmacéutico está evolucionando en respuesta a las nuevas demandas de los clientes y a las crecientes presiones de los competidores globales. Las empresas de genéricos tradicionales están mirando a China y la India para realizar actividades a granel, mientras que las empresas farmacéuticas especializadas han generado nuevas demandas de capacidades más especializadas que las requeridas por los genéricos tradicionales.

Líderes del mercado CDMO de ingredientes farmacéuticos activos

-

Catalent, Inc.

-

Cambrex Corporation

-

Lonza Group

-

Recipharm AB

-

CordenPharma International

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Ingredientes farmacéuticos activos CDMO Noticias del mercado

- En mayo de 2022, Piramal Pharma Solutions declaró que la nueva planta de ingredientes farmacéuticos activos (API) de la compañía en Aurora, Ontario, entró en funcionamiento y completó con éxito sus ciclos de producción iniciales.

- En junio de 2021, Lonza Group invirtió 20 millones de CHF (21 millones de USD) para ampliar sus instalaciones de desarrollo y fabricación de API en China.

Segmentación de la industria CDMO de ingredientes farmacéuticos activos

Según el alcance de este informe, un ingrediente farmacéutico activo (API) es la parte del fármaco que produce los efectos deseados. Es el componente biológicamente activo de un producto farmacéutico, como una cápsula, tableta, inyectable o crema. Tradicionalmente, las empresas farmacéuticas producían API. Pero en los últimos años, muchas empresas han optado por subcontratar la producción de API, ya que la mayoría de las empresas se han dado cuenta de que el retorno de la inversión ha valido la pena. Con el socio de subcontratación adecuado, las ventajas superan los riesgos potenciales.

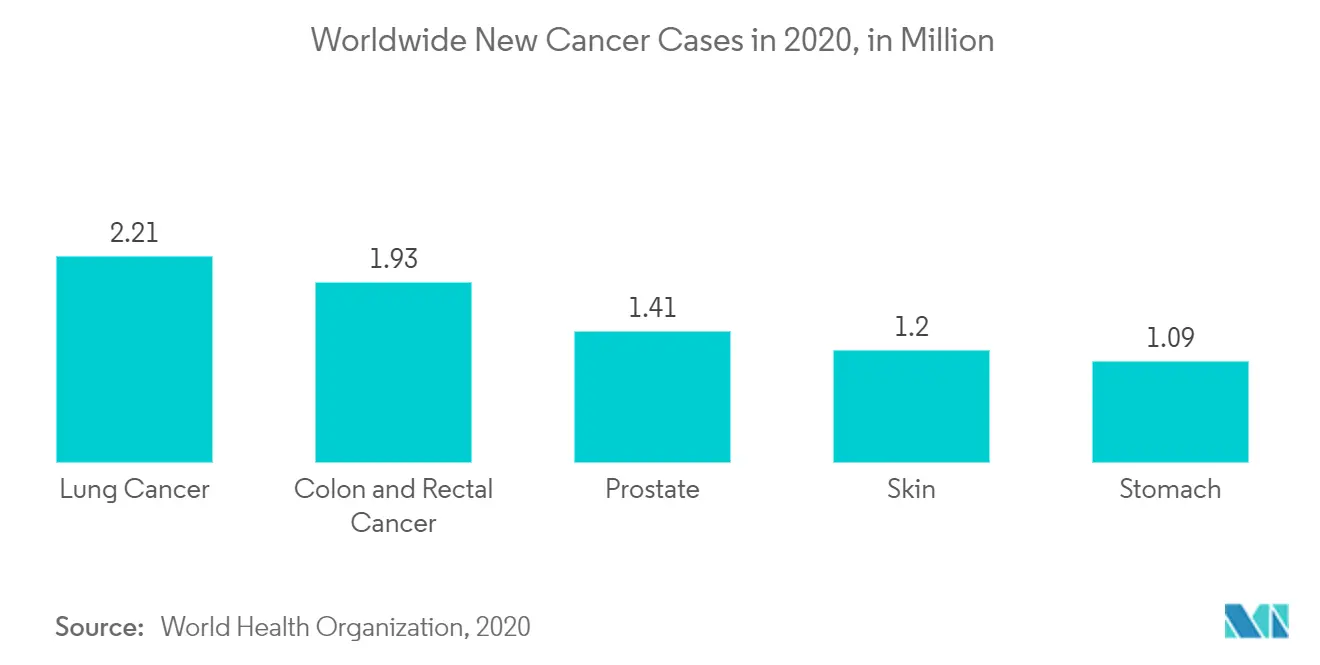

El mercado CDMO de ingredientes farmacéuticos activos está segmentado por tipo de molécula (molécula pequeña y molécula grande), síntesis (biotecnológica y sintética), tipo de fármaco (innovador y genérico), flujo de trabajo (clínico y comercial), aplicación (cardiología, oncología, oftalmología, neurología). , ortopedia, otras aplicaciones) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África y América del Sur). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| pequeña molécula |

| Molécula grande |

| Biotecnología |

| Sintético |

| Innovador |

| Genéricos |

| Clínico |

| Comercial |

| Cardiología |

| Oncología |

| Oftalmología |

| Neurología |

| Ortopédico |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por tipo de molécula | pequeña molécula | |

| Molécula grande | ||

| Por síntesis | Biotecnología | |

| Sintético | ||

| Por tipo de droga | Innovador | |

| Genéricos | ||

| Por flujo de trabajo | Clínico | |

| Comercial | ||

| Por aplicación | Cardiología | |

| Oncología | ||

| Oftalmología | ||

| Neurología | ||

| Ortopédico | ||

| Otras aplicaciones | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de CDMO de ingredientes farmacéuticos activos

¿Qué tamaño tiene el mercado global de CDMO de ingredientes farmacéuticos activos?

Se espera que el tamaño del mercado global CDMO de ingredientes farmacéuticos activos alcance los 118,09 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,61% hasta alcanzar los 178,47 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado global CDMO de ingredientes farmacéuticos activos?

En 2024, se espera que el tamaño del mercado global CDMO de ingredientes farmacéuticos activos alcance los 118,09 mil millones de dólares.

¿Quiénes son los actores clave en el mercado global CDMO de ingredientes farmacéuticos activos?

Catalent, Inc., Cambrex Corporation, Lonza Group, Recipharm AB, CordenPharma International son las principales empresas que operan en el mercado CDMO global de ingredientes farmacéuticos activos.

¿Cuál es la región de más rápido crecimiento en el mercado global CDMO de ingredientes farmacéuticos activos?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado global CDMO de ingredientes farmacéuticos activos?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado CDMO de ingredientes farmacéuticos activos globales.

¿Qué años cubre este mercado global de CDMO de ingredientes farmacéuticos activos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado global de CDMO de ingredientes farmacéuticos activos se estimó en 108,73 mil millones de dólares. El informe cubre el tamaño histórico del mercado global CDMO de ingredientes farmacéuticos activos para los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global CDMO de ingredientes farmacéuticos activos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria CDMO de ingredientes farmacéuticos activos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de CDMO de ingredientes farmacéuticos activos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis CDMO de ingredientes farmacéuticos activos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.