Tamaño del mercado de acetileno

| Período de Estudio | 2019 - 2029 |

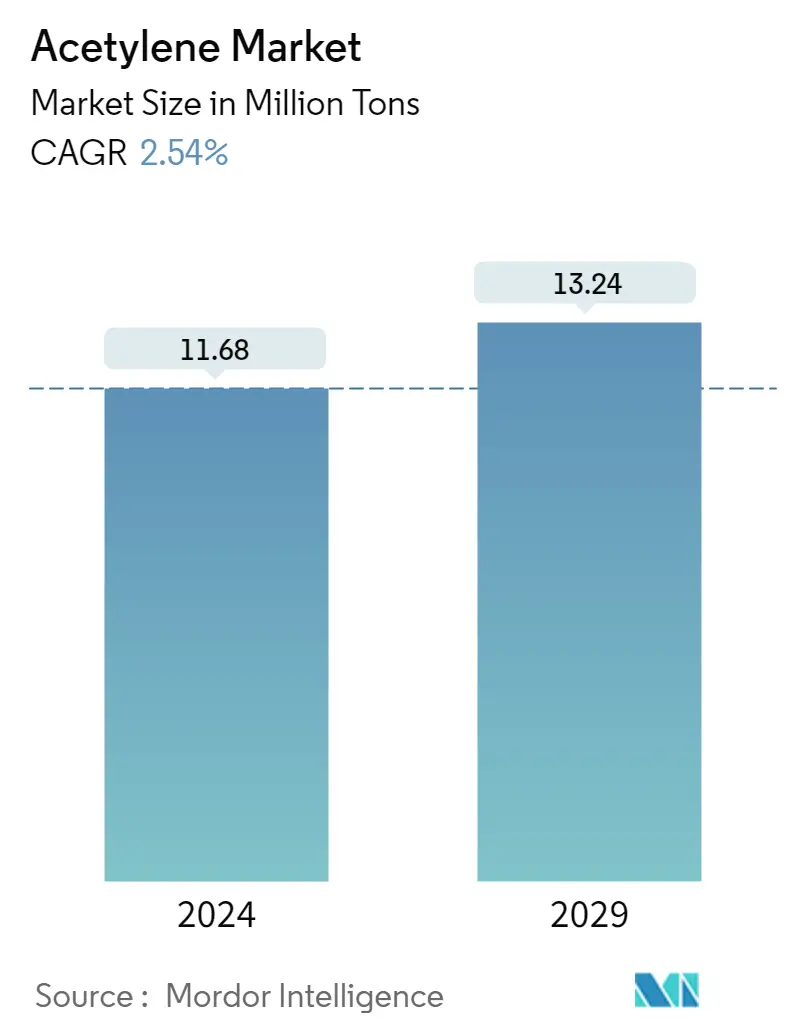

| Volumen del Mercado (2024) | 11.68 millones de toneladas |

| Volumen del Mercado (2029) | 13.24 millones de toneladas |

| CAGR(2024 - 2029) | 2.54 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

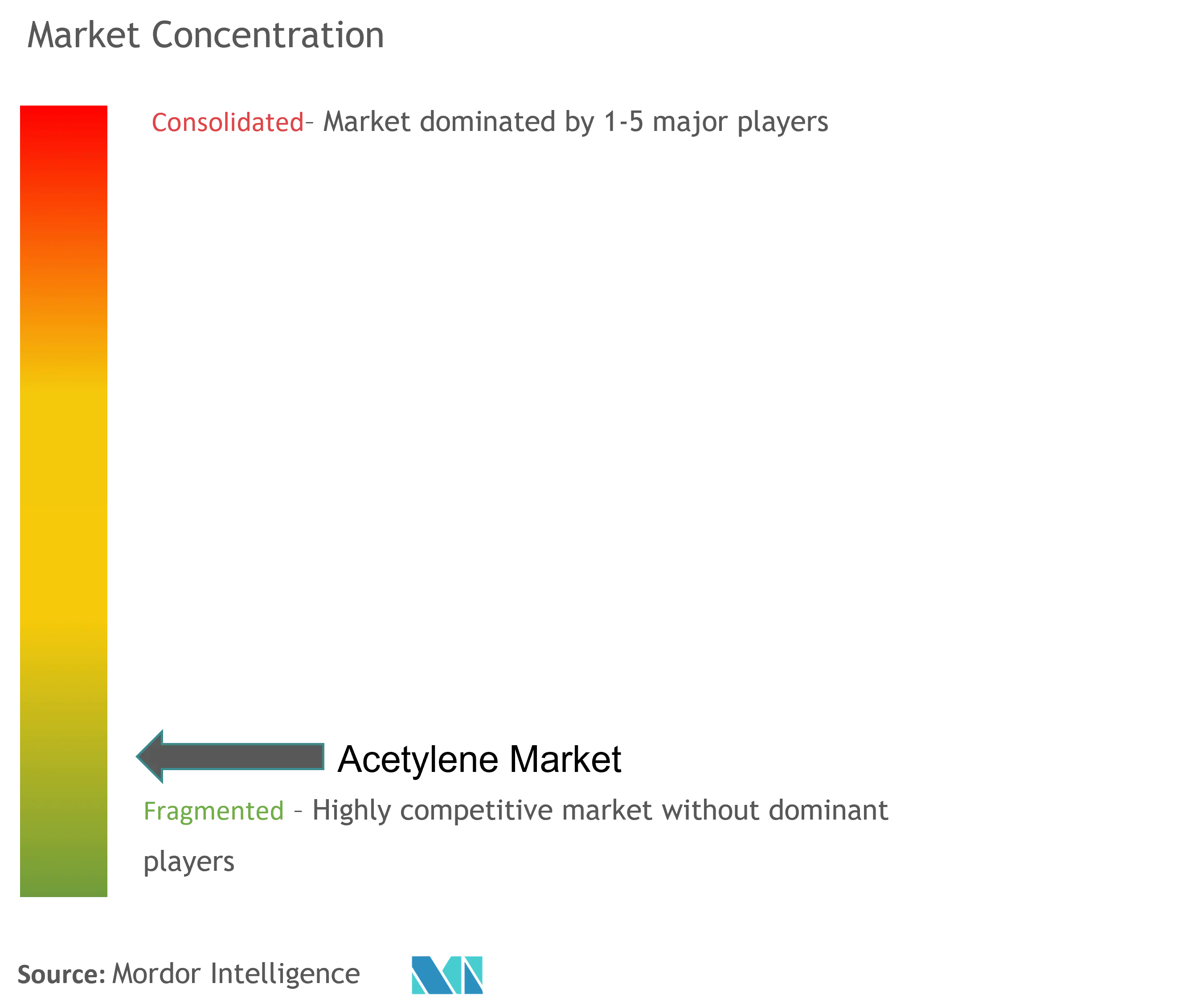

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de acetileno

El tamaño del mercado de acetileno se estima en 11,68 millones de toneladas en 2024 y se espera que alcance los 13,24 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 2,54% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó negativamente a la demanda de acetileno. El bloqueo en varios países provocó limitaciones en la cadena de suministro que obstruyeron significativamente la expansión de la industria. Sin embargo, el mercado se recuperó el año pasado y se espera que crezca a un ritmo significativo durante el período previsto.

- Los principales factores que impulsan el mercado estudiado incluyen la demanda continua en las industrias metalúrgicas mundiales y la creciente demanda en la producción química.

- Sin embargo, se espera que las estrictas regulaciones ambientales y los efectos nocivos del acetileno en concentraciones más altas obstaculicen el crecimiento del mercado.

- Además, es probable que la aplicación de gas acetileno para diversas investigaciones científicas actúe como una oportunidad para el mercado estudiado durante el período de previsión.

- Asia-Pacífico dominó el mercado en todo el mundo, con el mayor consumo de países como China e India.

Tendencias del mercado de acetileno

Se espera que la industria metalúrgica domine el mercado

- El acetileno se utiliza principalmente para el corte, el tratamiento térmico y la soldadura con oxiacetileno. El acetileno a granel también se utiliza como materia prima en la industria de procesamiento químico para producir compuestos orgánicos, incluidos acetaldehído, ácido acético y anhídrido acético.

- Debido a su estructura de triple enlace, el acetileno tiene la temperatura de llama más alta. El acetileno alcanza una temperatura de llama de 3090°C (5594°F), liberando 54,8 kJ/litro de energía cuando se quema con oxígeno. Esta temperatura de llama más alta permite el uso de acetileno en aplicaciones de trabajo de metales como corte, soldadura y soldadura fuerte.

- Las aplicaciones de acetileno mencionadas anteriormente se utilizan en muchas industrias de usuarios finales como la automotriz, aeroespacial, de fabricación de metales, farmacéutica, de vidrio y otras.

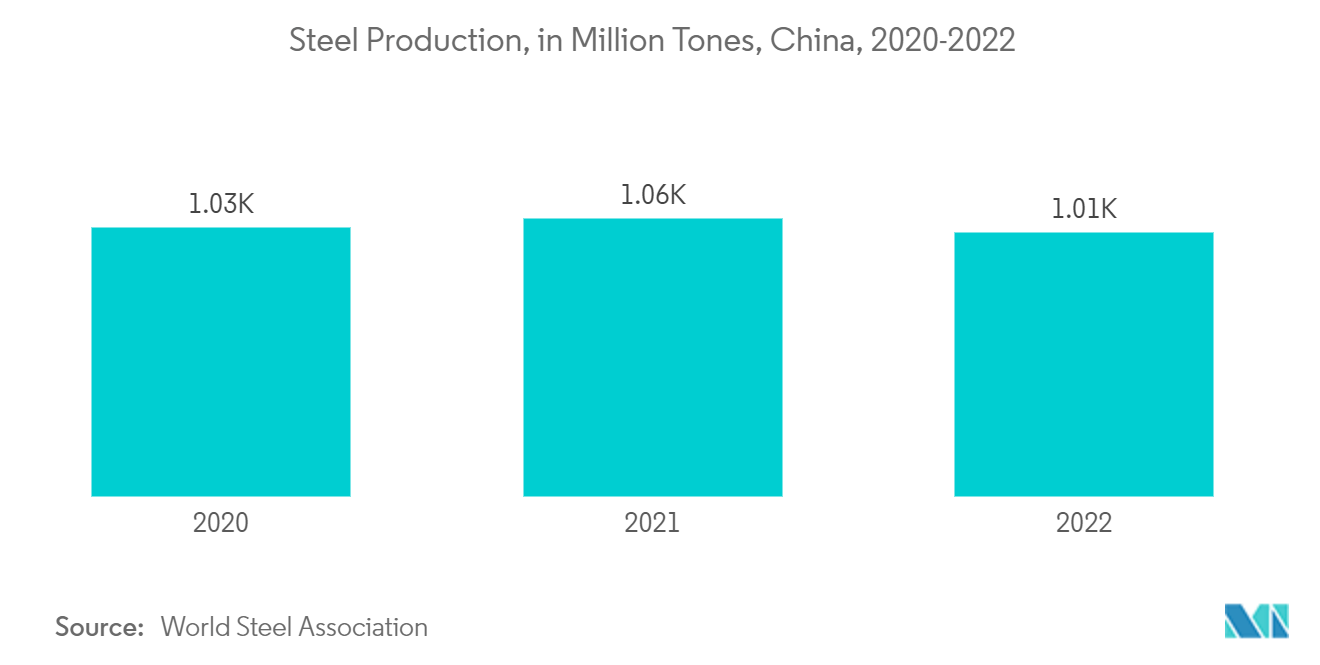

- Según la Asociación Mundial del Acero, la demanda mundial de acero se contrajo un 2,3% interanual en 2022. Sin embargo, se espera que se recupere un 1% en 2023. La inflación, el endurecimiento monetario de Estados Unidos, la desaceleración de China y la invasión rusa de Ucrania son todos factores tuvo un impacto adverso en la industria, y los altos precios de la energía, el aumento de las tasas de interés y la disminución de la confianza hicieron que las previsiones de demanda fueran más bajas, lo que provocó una desaceleración en el sector de fabricación de acero.

- Además, según la Asociación Mundial del Acero, la producción mundial de acero en enero de 2023 se situó en 145,3 millones de toneladas métricas, un descenso del 3,3% anual. África produjo 1,2 millones de toneladas métricas en enero de 2023, un 4,9% menos anualmente. Asia y Oceanía produjeron 107,5 millones de toneladas, un 0,2% menos. La UE (27) produjo 10,3 millones de toneladas, un 15,2% menos. Oriente Medio produjo 3,8 millones de toneladas métricas, un aumento del 19,7%. América del Norte produjo 9,1 millones de toneladas métricas, un 5,6% menos. Rusia y el resto de la CEI más Ucrania produjeron 6,5 millones de toneladas, un 24,9% menos. Mientras tanto, América del Sur produjo 3,6 millones de toneladas métricas, un 0,6% menos durante el mismo período.

- Además, según la Asociación Internacional del Aluminio, en 2022, la producción mundial total de aluminio primario ascendió a 68.461 millones de toneladas métricas, frente a 67.092 millones de toneladas métricas en 2021. Además, la demanda norteamericana de aluminio creció un 4,8% en 2022.

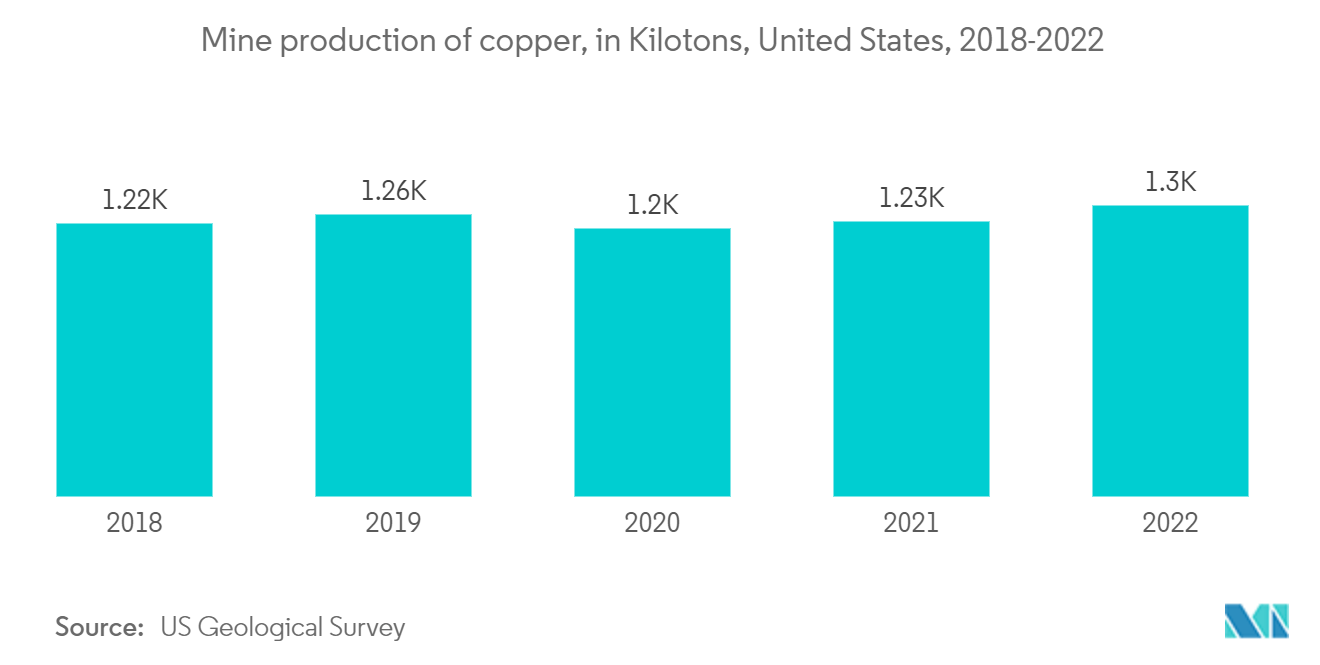

- Estados Unidos es el quinto productor de cobre del mundo, con 48 millones de toneladas de reservas de cobre. Además, según el Servicio Geológico de Estados Unidos, en 2022 Estados Unidos produjo alrededor de 1,3 millones de toneladas métricas de cobre a partir de las minas.

- Con las crecientes aplicaciones metalúrgicas, se prevé que el mercado de acetileno aumente durante el período previsto.

Se espera que la región de Asia y el Pacífico domine el mercado

- La región de Asia y el Pacífico dominó la cuota de mercado mundial. Con las crecientes actividades de transporte en países como China y Japón, el uso de acetileno (metalurgia) está aumentando en la región.

- El acetileno también se utiliza para producir muchos productos químicos esenciales, como monómero de cloruro de vinilo, acrilonitrilo, acetato de vinilo, éter vinílico, acetaldehído, 1,2-dicloroetano, 1,4-butinodiol, ésteres de acrilato, poliacetileno y polidiacetileno. Asia-Pacífico tiene el mercado más importante para la industria química, lo que muestra un enorme margen para el mercado del acetileno.

- China es un centro de procesamiento de productos químicos y representa la mayor parte de la producción química a nivel mundial. Con la creciente demanda mundial de diversos productos químicos, se espera que la demanda de productos intermedios, como el ácido acético, de este sector aumente significativamente durante el período previsto.

- El gobierno de China también se está centrando en desarrollar medios ecológicos para producir acero. Según las orientaciones sobre la promoción del desarrollo de alta calidad de la industria del hierro y el acero publicadas por el Ministerio de Industria y Tecnología de la Información de China a finales de 2021, la proporción de la producción de acero EAF debía aumentar a más del 15-20% del total. producción de acero bruto, mientras que el ratio de uso de chatarra alcanzará el 30% en los próximos años.

- Según el Servicio Geológico de Estados Unidos, China generó 1,9 millones de toneladas métricas de cobre a partir de sus minas en 2022. Este resultado muestra una ligera reducción con respecto al año anterior. Además, hay muchas minas de cobre en funcionamiento en el país. Por ejemplo, la mina Jiama es una mina de superficie y subterránea en el Tíbet propiedad de China Gold International Resources. En 2021, se esperaba que la mina produjera 86,4 mil toneladas de cobre. Es probable que la mina esté en funcionamiento en 2050 y sea el motor clave para el crecimiento del sector de la construcción en China.

- Según el informe del gobierno indio, las exportaciones de acero del país en 2022 registraron una caída de alrededor del 44% y alcanzaron las 10,37 TM en 2022 frente a las 18,5 TM de hace un año. De manera similar, con 4,77 TM, las importaciones fueron un 21% más altas en 2022 que con 3,94 TM en 2021. Se prevé que el consumo de acero acabado de la India aumente a 230 TM para 2030-31 desde 86,3 TM en el año fiscal 22. Por lo tanto, es probable que el aumento de la producción de acero bruto durante el próximo período aumente la demanda del mercado de acetileno en el país.

- Con el crecimiento de varias industrias en la región, es probable que el mercado del acetileno aumente durante el período previsto.

Descripción general de la industria del acetileno

El mercado del acetileno es de naturaleza fragmentada debido a la presencia de grandes empresas, incluidas (sin ningún orden en particular) BASF SE, Praxair Technology Inc., Gulf Cryo, Linde PLC y Air Liquide, entre otras.

Líderes del mercado de acetileno

-

BASF SE

-

Praxair Technology, Inc.

-

Gulf Cryo

-

Linde plc

-

Air Liquide

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del acetileno

- Octubre de 2022 SCG Chemicals Public Company Limited y Denka Company Limited firmaron un acuerdo de empresa conjunta para operar una empresa de fabricación de negro de acetileno en la provincia de Rayong, Tailandia. La empresa conjunta está construyendo la planta con una capacidad de producción anual de aproximadamente 11.000 toneladas métricas y se espera que comience en 2025.

- Mayo de 2022 Orion Engineered Carbons anunció planes para construir una planta de producción de aditivos conductores a base de acetileno en los Estados Unidos para aplicaciones en baterías de iones de litio, cables de alto voltaje, otros productos para la electrificación y la industria de las energías renovables.

Informe de mercado de acetileno índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Preferencia creciente por el acetileno como gas combustible

4.1.2 Aumento de la producción de diversos productos químicos

4.1.3 Otros conductores

4.2 Restricciones

4.2.1 Alternativas de acetileno para soldadura y corte

4.2.2 Peligros para la salud del corte y la soldadura con oxiacetileno

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor)

5.1 Por aplicación

5.1.1 Trabajo de metales

5.1.2 Materias primas químicas

5.1.3 Otras aplicaciones

5.2 Por geografía

5.2.1 Asia-Pacífico

5.2.1.1 Porcelana

5.2.1.2 India

5.2.1.3 Japón

5.2.1.4 Corea del Sur

5.2.1.5 Resto de Asia-Pacífico

5.2.2 América del norte

5.2.2.1 Estados Unidos

5.2.2.2 Canada

5.2.2.3 México

5.2.3 Europa

5.2.3.1 Alemania

5.2.3.2 Reino Unido

5.2.3.3 Italia

5.2.3.4 Francia

5.2.3.5 El resto de Europa

5.2.4 Sudamerica

5.2.4.1 Brasil

5.2.4.2 Argentina

5.2.4.3 Resto de Sudamérica

5.2.5 Medio Oriente y África

5.2.5.1 Arabia Saudita

5.2.5.2 Sudáfrica

5.2.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y adquisiciones, empresas conjuntas, colaboraciones y acuerdos

6.2 Análisis de clasificación/participación de mercado**

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Air Liquide

6.4.2 Air Products And Chemicals Inc.

6.4.3 Asia Technical Gas Co Pte Ltd.

6.4.4 Axcel Gases

6.4.5 BASF SE

6.4.6 Butler Gas Products

6.4.7 Gruppo SIAD

6.4.8 Gulf Cryo

6.4.9 Jinhong Gas Co. Ltd.

6.4.10 Koatsu Gas Kogyo Co. Ltd.

6.4.11 Linde PLC

6.4.12 Nippon Sanso Holdings Corporation

6.4.13 NOL Group

6.4.14 Pune Air Products

6.4.15 TOHO ACETYLENE Co.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 La creciente demanda de acetileno en la fabricación de vidrio

Segmentación de la industria del acetileno

El acetileno (también llamado etino) es un compuesto orgánico alquino y un gas inflamable e incoloro ampliamente utilizado como combustible en la soldadura y corte de metales con oxiacetileno y como materia prima en la síntesis de muchos plásticos y químicos orgánicos.

El mercado del acetileno está segmentado por aplicación y geografía (Asia-Pacífico, América del Norte, Europa, América del Sur, Medio Oriente y África). Por aplicación, el mercado se segmenta en metalurgia, materias primas químicas y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado del acetileno en 15 países de las principales regiones. Ofrece tamaño de mercado y previsiones en términos de volumen en kilo toneladas para todos los segmentos anteriores.

| Por aplicación | ||

| ||

| ||

|

| Por geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de acetileno

¿Qué tamaño tiene el mercado del acetileno?

Se espera que el tamaño del mercado de acetileno alcance los 11,68 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 2,54% para alcanzar los 13,24 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Acetileno?

En 2024, se espera que el tamaño del mercado del acetileno alcance los 11,68 millones de toneladas.

¿Quiénes son los actores clave en el mercado Acetileno?

BASF SE, Praxair Technology, Inc., Gulf Cryo, Linde plc, Air Liquide son las principales empresas que operan en el mercado del acetileno.

¿Cuál es la región de más rápido crecimiento en el mercado Acetileno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de acetileno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de acetileno.

¿Qué años cubre este mercado de acetileno y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de acetileno se estimó en 11,39 millones de toneladas. El informe cubre el tamaño histórico del mercado de Acetileno para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Acetileno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del acetileno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de acetileno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de acetileno incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.