| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 2.39 Million tons |

| Volumen del Mercado (2029) | 2.99 Million tons |

| CAGR | 4.65 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de anhídrido acético

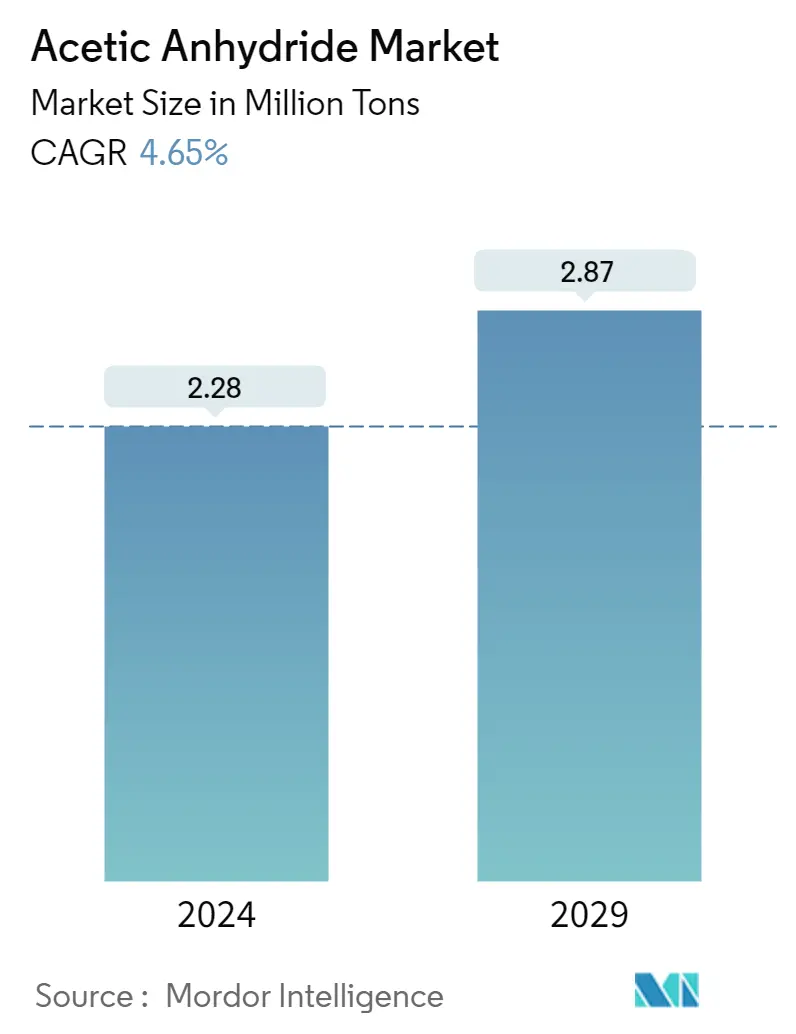

El tamaño del mercado de anhídrido acético se estima en 2,28 millones de toneladas en 2024 y se espera que alcance los 2,87 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 4,65% durante el período previsto (2024-2029).

El mercado está impulsado principalmente por el creciente uso en detergentes para ropa y la creciente demanda por parte de la industria farmacéutica de anhídrido acético, como intermediario.

- El creciente uso de TAED en el segmento de detergentes para ropa ha impulsado el mercado del anhídrido acético.

- Es probable que la adopción de cigarrillos electrónicos y la disminución del uso de anhídrido acético para anhídrido de celulosa obstaculicen el crecimiento del mercado. Se prevé que el desarrollo de la madera acetilada actúe como una oportunidad para el mercado en el futuro.

Tendencias del mercado de anhídrido acético

Demanda creciente de la industria farmacéutica

- El anhídrido acético es una materia prima clave necesaria en la producción de medicamentos, como el ácido acetilsalicílico (aspirinas), sulfas, ciertas vitaminas y hormonas, acetil-p-aminofenol, cortisona, acetanilida, teofilina, clorhidrato de acetilcolina, acetofenacetina, sulfonamidas y paracetamol.

- Ha habido un enorme crecimiento en el número de problemas de salud general que surgen a nivel mundial, como fiebre, tos y resfriado, dolores corporales, náuseas, etc.

- Esto ha provocado un aumento de la demanda de medicamentos como la aspirina y el paracetamol. El creciente consumo de estos medicamentos genéricos ha beneficiado significativamente al mercado del anhídrido acético.

- Además, ha habido un rápido crecimiento en el sector farmacéutico en los últimos años. Se espera que la tendencia de crecimiento continúe durante el período previsto, debido a los crecientes problemas de salud entre las personas.

- Se espera que todos los factores antes mencionados impulsen el mercado global durante el período de pronóstico.

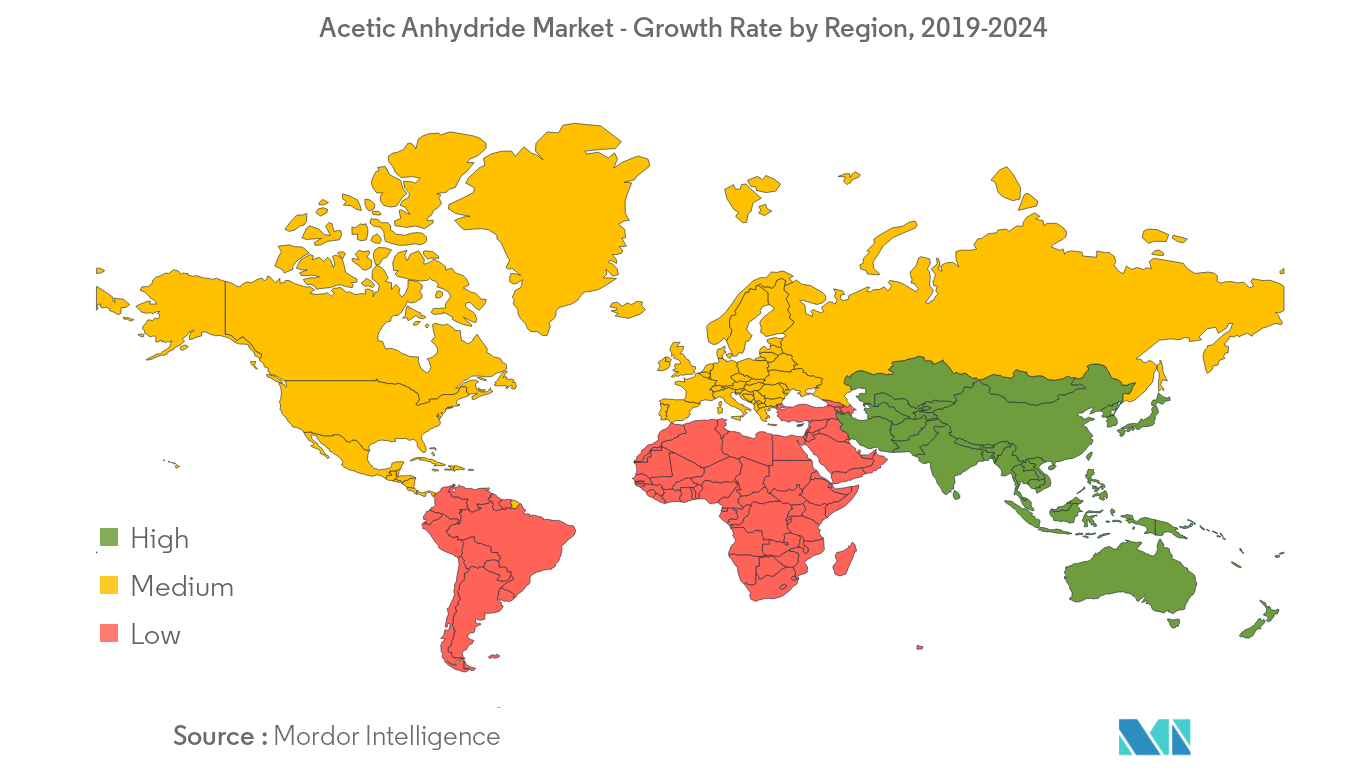

Se espera que la región de Asia y el Pacífico domine el mercado

- Asia-Pacífico es el mayor consumidor de anhídrido acético en el mercado mundial.

- El anhídrido acético es una materia prima clave necesaria en la producción de medicamentos, como el ácido acetilsalicílico (aspirinas), sulfas y varios otros medicamentos.

- La región ha sido testigo de un crecimiento en el número de problemas de salud, que incluyen fiebre, tos y resfriado, dolores corporales, náuseas, etc. debido a los niveles de contaminación de las actividades industriales.

- La atención médica se ha convertido en uno de los sectores más grandes de la India, debido al fortalecimiento de la cobertura, los servicios y el aumento del gasto de los actores públicos y privados.

- El gasto del gobierno en el sector de la salud aumentó del 1,2% al 1,4%. Esto ha provocado un aumento de la demanda de medicamentos como la aspirina y el paracetamol.

- Además, las crecientes preocupaciones por la higiene y la limpieza han llevado al crecimiento del sector de lavandería y limpieza en Asia-Pacífico, lo que a su vez aumentará el crecimiento del mercado de anhídrido acético durante el período previsto.

Descripción general de la industria del anhídrido acético

El mercado del anhídrido acético está parcialmente fragmentado. En términos de cuota de mercado, el mercado se distribuye entre muchos fabricantes globales. Los actores clave en el mercado del anhídrido acético son Jubilant Life Sciences, Daicel Corporation, Sigma Aldrich y Celanese Corporation, entre otros.

Líderes del mercado de anhídrido acético

-

Jubilant Life Sciences

-

Celanese Corporation

-

DuPont

-

Sasol Limited

-

SABIC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria del anhídrido acético

El informe de mercado de anhídrido acético incluye:.

| Solicitud | Material de revestimiento | ||

| Explosivo | |||

| Plastificante | |||

| Sintetizador | |||

| Otras aplicaciones | |||

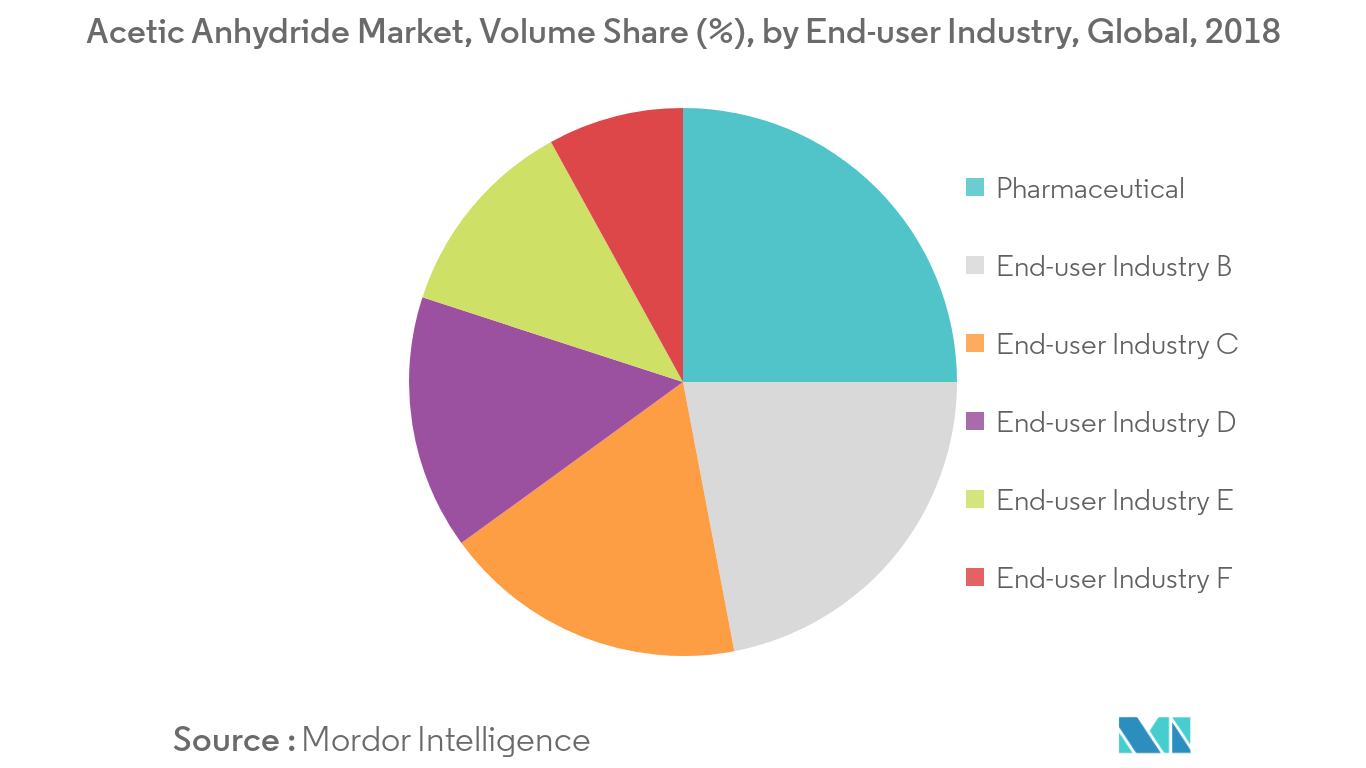

| Industria del usuario final | Tabaco | ||

| Farmacéutico | |||

| Lavandería y limpieza | |||

| agroquímicos | |||

| Textil | |||

| Otras industrias de usuarios finales | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Italia | |||

| Francia | |||

| Países nórdicos | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de anhídrido acético

¿Qué tamaño tiene el mercado de anhídrido acético?

Se espera que el tamaño del mercado de anhídrido acético alcance los 2,28 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 4,65% para alcanzar los 2,87 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de Anhídrido acético?

En 2024, se espera que el tamaño del mercado de anhídrido acético alcance los 2,28 millones de toneladas.

¿Quiénes son los actores clave en el mercado Anhídrido acético?

Jubilant Life Sciences, Celanese Corporation, DuPont, Sasol Limited, SABIC son las principales empresas que operan en el mercado de anhídrido acético.

¿Cuál es la región de más rápido crecimiento en el mercado Anhídrido acético?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de anhídrido acético?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de anhídrido acético.

¿Qué años cubre este mercado de anhídrido acético y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de anhídrido acético se estimó en 2,18 millones de toneladas. El informe cubre el tamaño histórico del mercado de Anhídrido acético para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Anhídrido acético para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria del anhídrido acético

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de anhídrido acético en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de anhídrido acético incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.png)