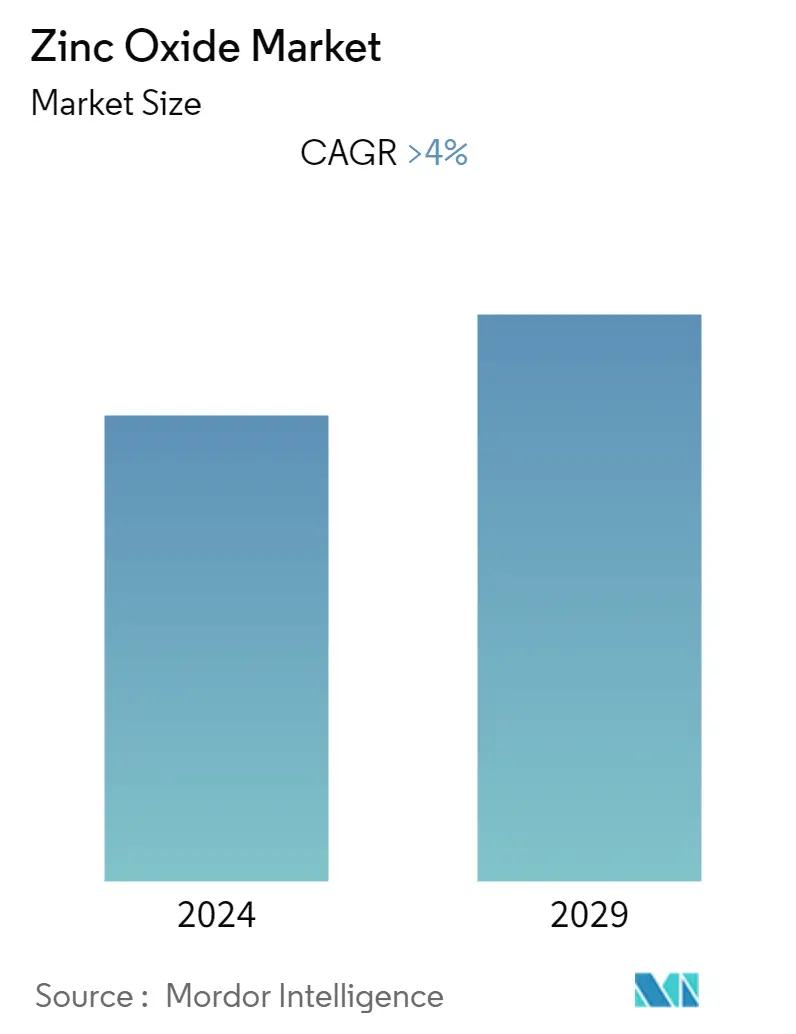

Marktgröße für Zinkoxid

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | > 4.00 % |

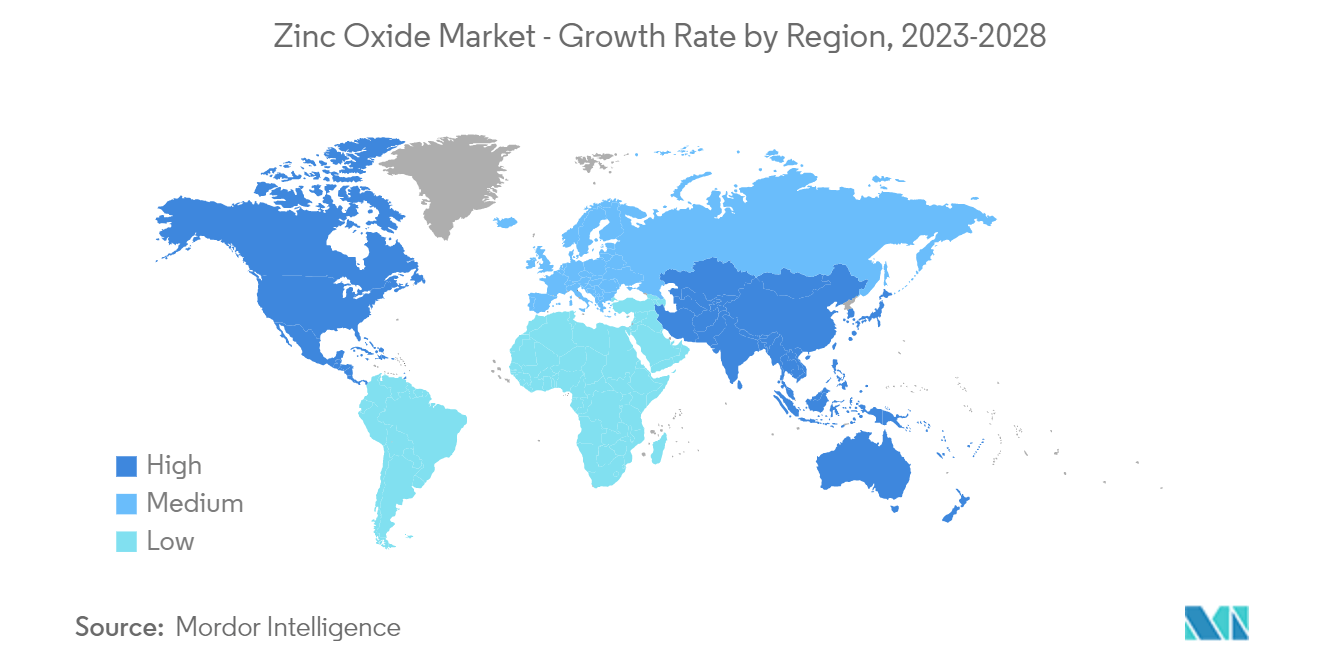

| Schnellstwachsender Markt | Nordamerika |

| Größter Markt | Asien-Pazifik |

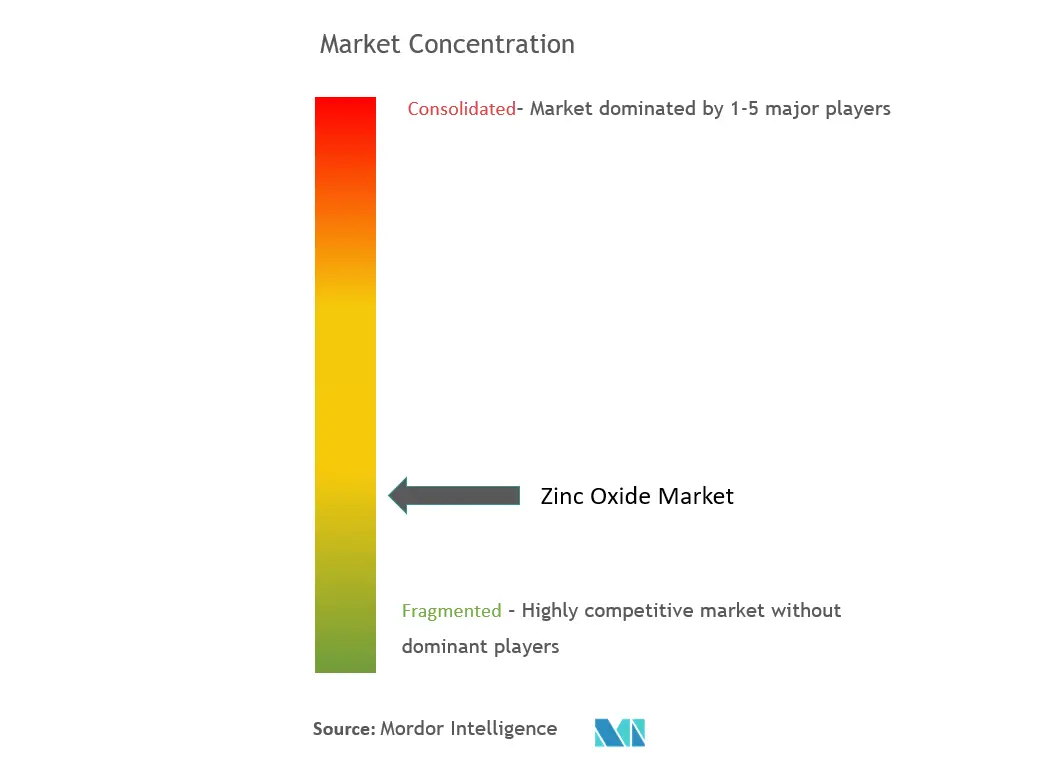

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Zinkoxid

Es wird erwartet, dass der Zinkoxidmarkt bis Ende dieses Jahres über 2.200 Kilotonnen erreichen wird und im Prognosezeitraum eine jährliche Wachstumsrate von über 4 % verzeichnen wird.

Der Markt wurde durch die COVID-19-Pandemie im Jahr 2020 negativ beeinflusst. Große Reifenhersteller schlossen Werke aufgrund der Verluste im Jahr 2020. Die weltweite Reifenindustrie erlebte jedoch im Jahr 2021 eine deutliche Erholung und behielt im ersten Jahr einen ähnlichen Trend bei Hälfte des Jahres 2022.

- Mittelfristig dürfte die steigende Nachfrage aus der Gummiindustrie das Marktwachstum vorantreiben.

- Die giftige Natur von Zinkoxiddämpfen, deren Exposition Metalldampffieber auslösen kann – eine grippeähnliche Erkrankung mit Symptomen wie Metallgeschmack im Mund, Kopfschmerzen, Fieber und Schüttelfrost –, behindert jedoch wahrscheinlich das Wachstum Markt studiert.

- Der zunehmende Einsatz von Zinkoxid in der Pharma- und Kosmetikindustrie wird in naher Zukunft neue Möglichkeiten eröffnen.

- Der asiatisch-pazifische Raum dominiert den Markt aufgrund der wachsenden Anwendung im Gummi- und Keramiksektor. Auf den asiatisch-pazifischen Raum entfallen mehr als 90 % der weltweiten Naturkautschukproduktion, und dort werden Kautschukverarbeitungsaktivitäten in großem Umfang betrieben. Darüber hinaus sind Indien und China die Hauptverbraucher, wobei andere asiatische Länder wie Indonesien, Thailand und Malaysia einen positiven Beitrag leisten.

Markttrends für Zinkoxid

Die Gummi- und Reifenindustrie dominiert den Markt

- Zinkoxid wird als Vulkanisationsmittel bei der Vulkanisation von Gummi verwendet, um die Haltbarkeit zu erhöhen. Da Gummi zur Herstellung von Reifen verwendet wird, die in großem Umfang in der Transportindustrie eingesetzt werden, wird der Verbrauch von Zinkoxid im Prognosezeitraum voraussichtlich steigen.

- Ebenso können höhere Mengen an Zinkoxid die Heißluft-/Wärmealterungseigenschaften verbessern, und wenn die Konzentration an Zinkoxid zu niedrig ist, kann es zu Anbrennproblemen kommen. Darüber hinaus reduziert es die Hitzeentwicklung und den Verschleiß der Reifen. Mit dem Wachstum der Reifen- und Gummiindustrie steigt also gleichzeitig auch der Verbrauch an Zinkoxid.

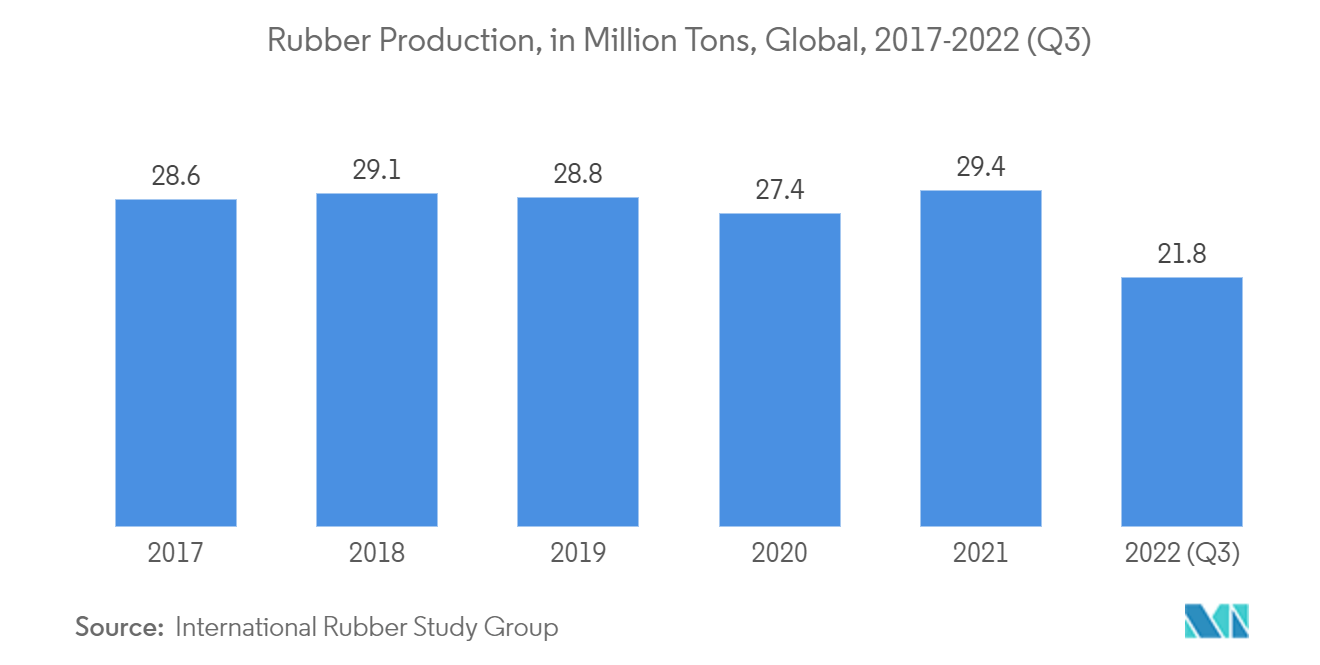

- Nach Angaben der International Rubber Study Group stieg die weltweite Kautschukproduktion bis zum dritten Quartal 2022 um 0,6 % auf 21,8 Millionen Tonnen, gegenüber 21,6 Millionen Tonnen im gleichen Zeitraum im Jahr 2021. Das Verhältnis von Naturkautschuk (NR) zu synthetischem Der im Jahr 2022 produzierte Gummi (SR) betrug 48:52.

- Die weltweite Nachfrage nach Naturkautschuk bleibt positiv. Die weltweite Produktion von Naturkautschuk belief sich im Jahr 2022 auf rund 14,624 Millionen Tonnen, 3,6 % mehr als im Vorjahr. Im Jahr 2022 lag der weltweite Verbrauch bei rund 14,415 Millionen Tonnen, 1,5 % mehr als im Vorjahr.

- Die United States Tire Manufacturers Association (USTMA) prognostizierte, dass die gesamten Reifenlieferungen in den Vereinigten Staaten im Jahr 2022 334,8 Millionen Einheiten betragen werden, verglichen mit 335,2 Millionen Einheiten im Jahr 2021 und 332,7 Millionen Einheiten im Jahr 2019.

- Im Januar 2023 kündigte Nokian Tyres eine Investition von 174 Millionen US-Dollar an, um die Produktion des Werks in Dayton zu verdoppeln. Ein Lager für 600.000 Reifen ist Teil der Werkserweiterung von Nokian in Dayton. Die Erweiterung und das Lager stehen im Einklang mit der Anfangsinvestition von Nokian Tyres, die vorsah, dass die Anlage bis zu vier Millionen Reifen lagern kann.

Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren wird

- Der asiatisch-pazifische Raum dürfte der dominierende Markt für Zinkoxid sein. Faktoren wie der wachsende Verbrauch von Zinkoxid in den Bereichen Gummi, Reifen und Keramik werden das Marktwachstum vorantreiben.

- Nach Angaben des National Bureau of Statistics of China wurden im Jahr 2021 in China etwa 900 Millionen Reifen produziert. Darüber hinaus könnten Investitionen in den Ausbau der Reifenproduktion im Land die Nachfrage nach Zinkoxid im Prognosezeitraum erhöhen.

- Nach Angaben der Ratingagentur ICRA wird das Volumenwachstum der Inlandsnachfrage für die indische Reifenindustrie im Geschäftsjahr 2022 voraussichtlich 13 bis 15 Prozent und im Geschäftsjahr 22 bis 25 7 bis 9 Prozent betragen.

- Die ICRA-Reifenherstellergruppe verzeichnete im Vergleich zum Vorjahr ein Wachstum von 25 % und verzeichnete im zweiten Quartal des Geschäftsjahres 2022 aufgrund günstiger Ersatz- und Exportverkaufsmengen Rekordumsätze. Mit der zunehmenden Akzeptanz indischer Reifen in Überseemärkten sind die Reifenexporte in diesem Jahr aufgrund der starken Nachfrage aus Zielen wie den Vereinigten Staaten und Europa stark gestiegen.

- Die indische Pharmaindustrie ist weltweit von großer Bedeutung. In Bezug auf das Volumen liegt Indien an dritter Stelle und in Bezug auf den Wert auf Platz 14. Das Land ist der weltweit größte Lieferant von Generika, auf den mengenmäßig 20 % des weltweiten Angebots entfallen, und der weltweit führende Impfstoffhersteller. Indien verfügt außerdem über die meisten US-FDA-konformen Pharmafabriken außerhalb der USA und ist die Heimat von über 3.000 Pharmaunternehmen mit einem starken Netzwerk von über 10.500 Produktionsstätten und einem hochqualifizierten Ressourcenpool.

- Laut Invest India soll Indiens Pharmaindustrie bis 2024 einen Wert von 65 Milliarden US-Dollar und bis 2030 einen Wert von 120 Milliarden US-Dollar haben. Derzeit ist Indiens Pharmaindustrie 50 Milliarden US-Dollar wert. Indien ist ein bedeutender Pharmaexporteur und beliefert über 200 Länder mit indischen Pharmaexporten. Indien deckt mehr als die Hälfte der Generikanachfrage Afrikas, 40 % der Generikanachfrage in den Vereinigten Staaten und 25 % der gesamten Arzneimittelnachfrage im Vereinigten Königreich.

- Darüber hinaus ist die Region Asien-Pazifik mit einem Produktionsanteil von fast 60 % an der Welt das größte Zentrum der Automobilproduktion. Laut OICA belief sich die Gesamtproduktion an Fahrzeugen im Jahr 2021 auf 46,73 Millionen Einheiten, was einem Anstieg von 6 % im Vergleich zum Vorjahreszeitraum entspricht und die Nachfrage nach Reifen in der Region erhöht.

Überblick über die Zinkoxid-Branche

Der Zinkoxidmarkt ist teilweise fragmentiert und weist eine große Anzahl von Marktteilnehmern auf. Einige der größten Unternehmen (nicht in einer bestimmten Reihenfolge) sind unter anderem Zochem, Inc., EverZinc, Weifang Longda Zinc Industry Co. Ltd und Silox SA.

Marktführer bei Zinkoxid

-

Zochem, Inc.

-

Weifang Longda Zinc Industry Co., Ltd.

-

EverZinc

-

Silox S.A

-

Akrochem Corporation

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Zinkoxid

- Juni 2022 Aterian Investment Partners fusionierte US Zinc und EverZinc, zwei der weltweit größten Hersteller von chemischen Zinkprodukten, zum weltweit führenden Zinkchemieunternehmen.

- Februar 2022 Zochem gab bekannt, dass es seine Zinkoxid-Produktionskapazität in seinem Werk in Dickson, TN, erweitern wird. Der neue Ofen wird die Kapazität des Werks in Central Tennessee um weitere 15.000 Tonnen erweitern.

Zinkoxid-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Nachfrage aus der Gummi- und Reifenindustrie

4.1.2 Andere Treiber

4.2 Einschränkungen

4.2.1 Schwankungen der Rohstoffpreise

4.2.2 Andere Einschränkungen

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Verfahren

5.1.1 Indirekter Prozess (französischer Prozess)

5.1.2 Direkter Prozess (amerikanischer Prozess)

5.1.3 Nassverfahren

5.2 Anwendung

5.2.1 Gummi und Reifen

5.2.2 Keramik und Glas

5.2.3 Pharmazeutika und Kosmetik

5.2.4 Landwirtschaft

5.2.5 Farben und Beschichtungen

5.2.6 Andere Anwendungen (Chemikalien und Lebensmittel)

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Südkorea

5.3.1.5 Rest der Asien-Pazifik-Region

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Kanada

5.3.2.3 Mexiko

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Frankreich

5.3.3.4 Italien

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Akrochem Corporation

6.4.2 EverZinc

6.4.3 HAKUSUI TECH

6.4.4 Hanil

6.4.5 Hindustan Zinc Limited

6.4.6 Pan-Continental Chemical

6.4.7 Rubamin

6.4.8 Silox SA

6.4.9 Suraj Udyog

6.4.10 Weifang Longda Zinc Industry Co. Ltd

6.4.11 Zinc Nacional SA

6.4.12 Zinc-Co-India

6.4.13 ZM SILESIA SA

6.4.14 Zochem Inc.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Zunehmende Anwendung von Zinkoxid in der Pharma- und Kosmetikindustrie

Segmentierung der Zinkoxidindustrie

Zinkoxid (ZnO) ist eine anorganische Verbindung. Es ist ein weißes Pulver, das in Wasser unlöslich ist und häufig als Zusatzstoff in verschiedenen Materialien und Produkten verwendet wird. Es ist auch als Galmei oder Zinkweiß bekannt. Es kommt in der Natur als Mineral Zinkit vor. Es wird größtenteils synthetisch hergestellt.

Der Zinkoxidmarkt ist nach Verfahren (indirektes Verfahren, direktes Verfahren und Nassverfahren), Anwendung (Gummi und Reifen, Keramik und Glas, Pharmazeutika und Kosmetika, Landwirtschaft, Farben und Beschichtungen sowie andere Anwendungen) und Geografie (Asien- Pazifik, Nordamerika, Europa, Südamerika sowie Naher Osten und Afrika).

Der Bericht deckt auch die Marktgrößen und Prognosen in 15 Ländern in den wichtigsten Regionen ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Verfahren | ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Zinkoxid-Marktforschung

Wie groß ist der Zinkoxid-Markt derzeit?

Der Zinkoxidmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Zinkoxid-Markt?

Zochem, Inc., Weifang Longda Zinc Industry Co., Ltd., EverZinc, Silox S.A, Akrochem Corporation sind die wichtigsten Unternehmen, die auf dem Zinkoxidmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Zinkoxid-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Zinkoxid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Zinkoxidmarkt.

Welche Jahre deckt dieser Zinkoxidmarkt ab?

Der Bericht deckt die historische Marktgröße des Zinkoxidmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Zinkoxidmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Zinkoxid

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Zinkoxid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Zinkoxid umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.