Xylitol-Marktanalyse

Die Größe des Xylitol-Marktes wird im Jahr 2024 auf 1,06 Milliarden US-Dollar geschätzt und soll bis 2029 1,37 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,11 % im Prognosezeitraum (2024–2029) entspricht.

Xylitol ist weltweit für die Verwendung in Lebensmitteln zugelassen. Darüber hinaus ist es umfassend für Mundhygieneprodukte, Arzneimittel, Kosmetika und Toilettenartikel zugelassen. Die steigende Nachfrage nach natürlichen Süßungsmitteln in Kaugummis treibt den Xylitol-Markt an. Berichten zufolge bieten Kaugummis auf Xylit-Basis verschiedene zahnmedizinische Vorteile, wie zum Beispiel die Vorbeugung von Karies und Mundtrockenheit sowie die Förderung der Mundgesundheit. Es wird erwartet, dass die wachsende Nachfrage nach Xylitol in Lebensmitteln und nutrazeutischen Anwendungen im Prognosezeitraum ein wichtiger Markttreiber sein wird. Kalorienarmes, kristallines Xylitol ist ein natürlicher Süßstoff, der in faserigen pflanzlichen Lebensmitteln und Hartholzbäumen vorkommt. Es ist der einzige Zucker, der im Vergleich zu Saccharose die gleiche Süßeintensität aufweist. Es kann durch chemische oder enzymatische Hydrolyse aus verschiedenen pflanzlichen Quellen mit Polysacchariden hergestellt werden. Es wird größtenteils durch einen chemischen Prozess im industriellen Maßstab hergestellt, der auf der katalytischen Xylose-Dehydrierung basiert. Der Prozess ist nicht nur kosten- und energieintensiv, sondern aufgrund der Verwendung eines giftigen Katalysators und Hochdruck-Wasserstoffgases auch umweltgefährlich.

Auch Farbe, Geschmack und Haltbarkeit von Lebensmitteln werden verbessert. Xylithaltiger Kaugummi ist für seine medizinische Wirkung bekannt. Hustensäfte, Stärkungsmittel und Vitaminpräparate werden durch die Zugabe von Xylitol nicht fermentierbar. Aufgrund seiner nicht kariogenen und nicht fermentierbaren Eigenschaften wird es als gesunde Nahrungsergänzung für Diabetiker in die Ernährung aufgenommen. Darüber hinaus wird der Xylitol-Markt durch den zunehmenden Verbrauch von Xylit in Lebensmitteln und Körperpflegeanwendungen angetrieben. Der Wachstumstreiber für Xylitol (wie auch für andere kalorienarme Süßstoffe) ist außerdem die steigende Zahl von Diabetikern auf der ganzen Welt.

Xylitol-Markttrends

Steigende Nachfrage nach zuckerfreien Produkten

Die zunehmende Besorgnis über den Zuckerkonsum hat zu einem Rückgang des Konsums von gezuckertem Kaugummi geführt. Die steigende Nachfrage nach zuckerfreiem Kaugummi und Süßwaren in Industrie- und Entwicklungsländern treibt den Markt für kalorienfreie Süßstoffe wie Xylit an. Daher ist es ein häufiger Bestandteil von zuckerfreiem Kaugummi, Bonbons, Pfefferminzbonbons, diabetesfreundlichen Lebensmitteln und Mundpflegeprodukten. Die großen Kaugummimarken in den Vereinigten Staaten, wie Trident, Orbit, Extra, Dentyne 5 und Eclipse, sind auf zuckerfreien Kaugummi mit Minzgeschmack spezialisiert.

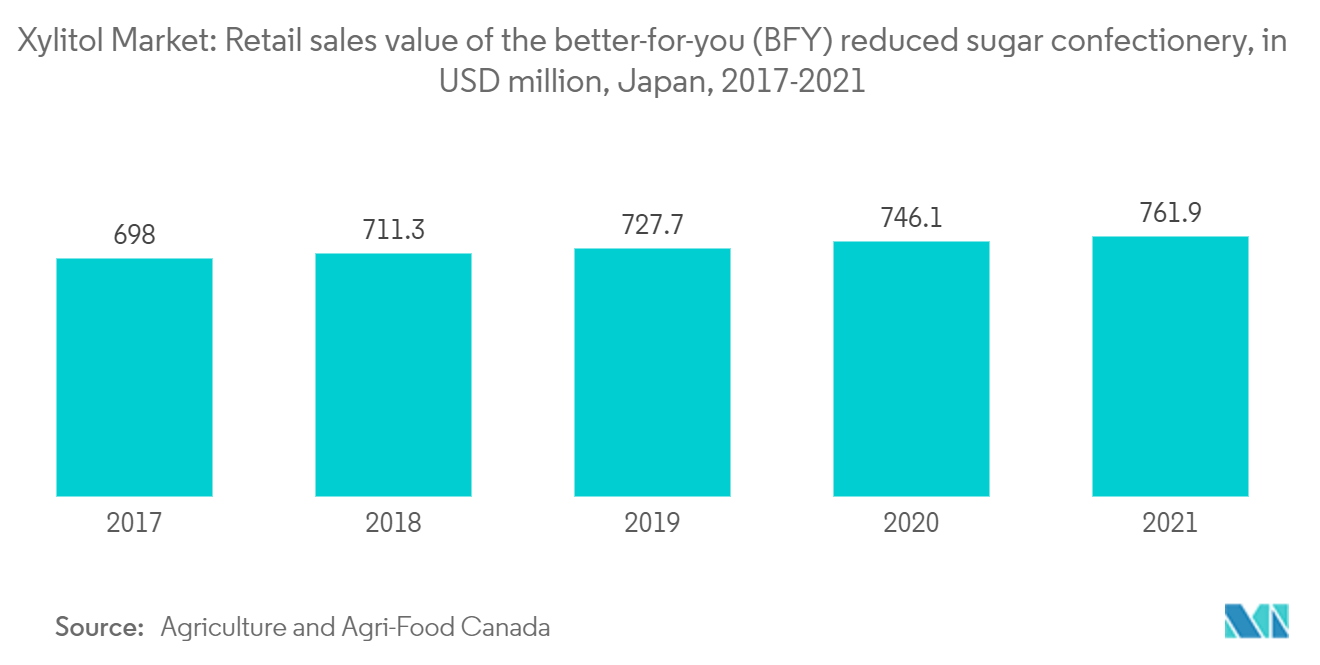

Nach Angaben der International Diabetes Federation wird China im Jahr 2021 mit 140,9 Millionen Betroffenen die größte Diabetikerpopulation haben. Zu den Vorteilen einer Reduzierung der Zuckeraufnahme gehören die Unterstützung beim Abnehmen und die Vorbeugung von Fettleibigkeit, die Verringerung des Risikos für Typ-2-Diabetes oder Prädiabetes sowie die Verringerung des Risikos entzündlicher Verdauungsstörungen wie Reizdarmerkrankungen und Morbus Crohn. Nach Angaben von Agriculture and Agri-Food Canada belief sich der Einzelhandelswert der in Japan verkauften Süßwaren, die besser für Sie geeignet sind und weniger Zucker enthalten, im Jahr 2021 auf etwa 762 Millionen Dollar.

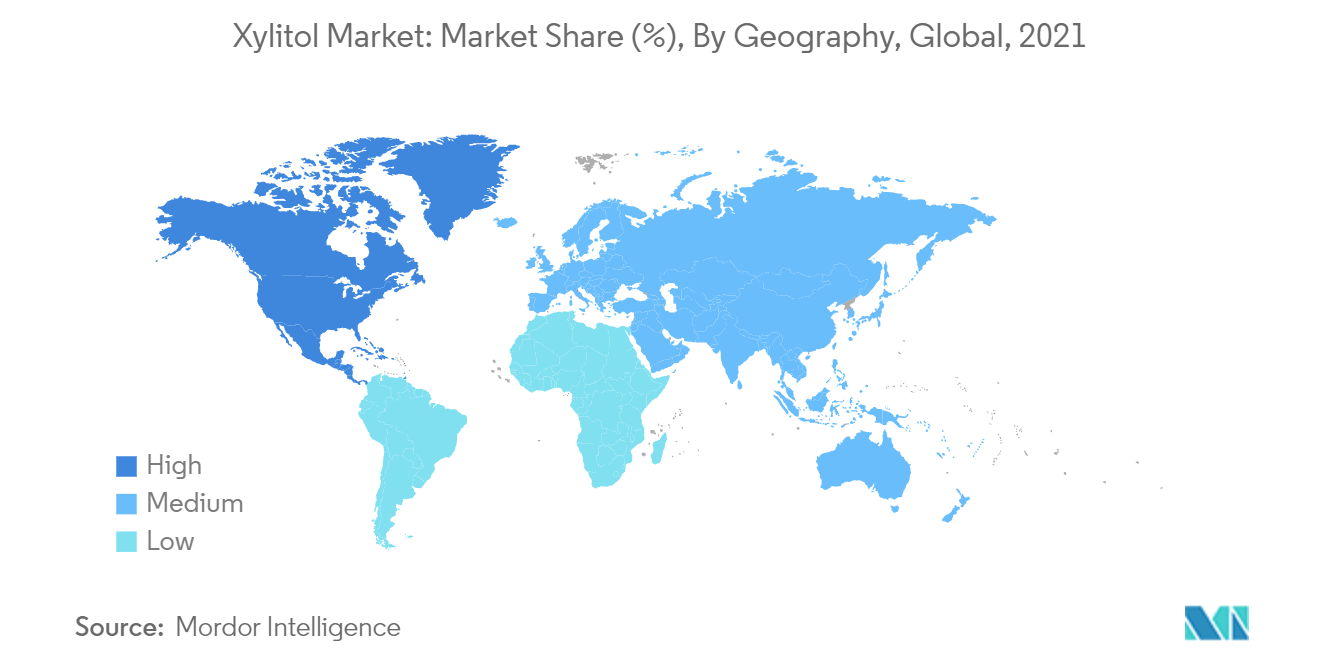

Nordamerika hält einen herausragenden Marktanteil

Die Vereinigten Staaten sind einer der größten Xylitol-Konsumenten auf dem Weltmarkt. Die Nachfrage ist aufgrund zahlreicher gesundheitlicher Vorteile wie niedrigem Brennwert, zahnkarieshemmenden Eigenschaften und niedrigem Kohlenhydratgehalt hoch. Dies hat seine Anwendung bei gesundheitsbewussten Verbrauchern in den Vereinigten Staaten gefördert. Die US-amerikanische Lebensmittel- und Arzneimittelbehörde (US FDA) hat die Verwendung von Xylitol in Lebensmitteln für bestimmte diätetische Zwecke als direkten Lebensmittelzusatzstoff, der sich auch auf alle anderen zuckerfreien und zuckerzugesetzten Produkte erstreckt, genehmigt und klassifiziert als allgemein als sicher anerkannt (GRAS) eingestuft.

Darüber hinaus haben die zunehmende Prävalenz von Herzinfarkten, Fettleibigkeit und die zunehmende Verbreitung von Diabetes im Land dazu geführt, dass die Menschen auf einen zuckerfreien Lebensstil umsteigen. Nach Angaben des Nationalen Instituts für Statistik und Geographie waren Herzerkrankungen die häufigste Todesursache nach COVID-19 in Mexiko. In den ersten sechs Monaten des Jahres 2021 wurden fast 114.000 Todesfälle registriert. Die in den USA ansässigen globalen Zulieferer verwenden Holz als Rohstoff für die Produktion von kommerziellem Xylitol. Xylitol ist auch für Mundhygieneprodukte, Arzneimittel, Kosmetika und Toilettenartikel umfassend zugelassen.

Überblick über die Xylitol-Branche

Der Xylitol-Markt ist hart umkämpft, mit wichtigen Akteuren wie Cargill, Incorporated; Ingredion, Inc.; Zhejiang Huakang Pharmaceutical Co., Ltd.; Roquette Freres; und Archer Daniels Midland Company.

Die Akteure der Branche sind aktiv an Fusionen und Übernahmen beteiligt. Unternehmen konkurrieren auf der Grundlage verschiedener Faktoren, einschließlich anderer zutatenbasierter Produktangebote, der Qualität und ihrer Fähigkeit zur Skalierung, um sich einen Wettbewerbsvorteil auf dem Markt zu verschaffen. Darüber hinaus konzentrieren sich diese Hauptakteure nun auch auf den Ausbau ihrer Produktionsanlagen, um der zusätzlichen Nachfrage gerecht zu werden, die mit dem Marktwachstum einhergeht.

Xylitol-Marktführer

-

Cargill, Incorporated

-

Ingredion, Inc.

-

Roquette Frères

-

Archer Daniels Midland Company

-

Zhejiang Huakang Pharmaceutical Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Xylitol-Marktnachrichten

- August 2022 Forscher des IIT Guwahati (Indien) haben eine Fermentationsmethode entwickelt, mit der Xylitol sicher aus Zuckerrohrbagasse hergestellt wird, einem Nebenprodukt beim Zerkleinern von Zuckerrohr. Mit dieser Methode werden die betrieblichen Einschränkungen der chemischen Synthese und die mit der herkömmlichen Fermentation verbundenen Verzögerungen überwunden. Der während des Fermentationsprozesses eingesetzte Ultraschall führte zu einer Verkürzung der Fermentationszeit um 15 Stunden und einer Steigerung der Produktausbeute um fast 20 %.

- August 2022 IFF gab die Eröffnung seines neuen Nourish Innovation Lab im Forschungs- und Entwicklungszentrum des Unternehmens in Union Beach, New Jersey, USA, bekannt. Im Nourish Innovation Lab wird IFF Kunden mit dem gesamten Portfolio an IFF-Produkten bedienen, darunter Proteine, Maskierer, Modulatoren, Süßstoffe, Gewürze, funktionelle Inhaltsstoffe, Kulturen und Enzyme.

- April 2022 Die Xylitol-Fabrik von Fazer, die Xylitol aus Haferschalen herstellt, wird in Lahti, Finnland, eröffnet. Die Xylitol-Fabrik von Fazer, die eine einzigartige, patentierte Technologie nutzt, ist ein hervorragendes Beispiel für eine moderne Innovation in der Kreislaufwirtschaft. Aufgrund der vielfältigen Einsatzmöglichkeiten des Stoffes im kulinarischen, kosmetischen und medizinischen Bereich wird ein zukünftiges Wachstum des Marktes für finnisches Xylit prognostiziert.

Segmentierung der Xylitol-Branche

Xylitol ist eine Art künstlicher natürlicher Süßstoff, der in verschiedenen Maiskolben, Gemüse, Früchten und sogar in geringen Mengen im menschlichen Körper durch den regelmäßigen Stoffwechsel vorkommt. Xylitol ist ein Zuckerersatzstoff, der in zuckerfreien Kaugummis und Pastillen verwendet wird, um in kleinen Mengen durch regelmäßigen Stoffwechsel Karies und Mund- und Körpertrockenheit vorzubeugen. Xylitol ist ein Zuckerersatzstoff, der in zuckerfreien Kaugummis und Pastillen zur Vorbeugung von Karies und Mundtrockenheit verwendet wird. Der Xylitol-Markt ist nach Form, Anwendung und Geografie segmentiert. Aufgrund seiner Form wird der Markt in festes und flüssiges Xylitol unterteilt. Aufgrund seiner Anwendung ist der globale Xylitol-Markt in Lebensmittel und Getränke, Mundhygieneprodukte, Kosmetika und Toilettenartikel sowie Pharmazeutika unterteilt. Das Segment Lebensmittel und Getränke ist weiter in Kaugummis, Back- und Süßwaren sowie andere Lebensmittel und Getränke unterteilt. Basierend auf der Geographie ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika unterteilt. Der Bericht bietet Marktgröße und Prognose in Bezug auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Solide |

| Flüssig |

| Essen und Getränke | Kaugummis |

| Bäckerei und Konditorei | |

| Andere Lebensmittel und Getränke | |

| Mundhygieneprodukte | |

| Kosmetik und Toilettenartikel | |

| Arzneimittel |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | Indien |

| China | |

| Australien | |

| Japan | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Bilden | Solide | |

| Flüssig | ||

| Anwendung | Essen und Getränke | Kaugummis |

| Bäckerei und Konditorei | ||

| Andere Lebensmittel und Getränke | ||

| Mundhygieneprodukte | ||

| Kosmetik und Toilettenartikel | ||

| Arzneimittel | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | Indien | |

| China | ||

| Australien | ||

| Japan | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Xylitol-Marktforschung

Wie groß ist der Xylitol-Markt?

Es wird erwartet, dass die Größe des Xylitol-Marktes im Jahr 2024 1,06 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,11 % bis 2029 auf 1,37 Milliarden US-Dollar wachsen wird.

Wie groß ist der Xylitol-Markt derzeit?

Im Jahr 2024 wird die Größe des Xylitol-Marktes voraussichtlich 1,06 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Xylitol-Markt?

Cargill, Incorporated, Ingredion, Inc., Roquette Frères, Archer Daniels Midland Company, Zhejiang Huakang Pharmaceutical Co., Ltd. sind die wichtigsten Unternehmen, die auf dem Xylitol-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Xylitol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Xylitol-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Xylitol-Markt.

Welche Jahre deckt dieser Xylitol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Xylitol-Marktes auf 1,01 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Xylitol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Xylitol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Xylitol-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Xylit im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Xylitol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.