| Studienzeitraum | 2019 - 2029 |

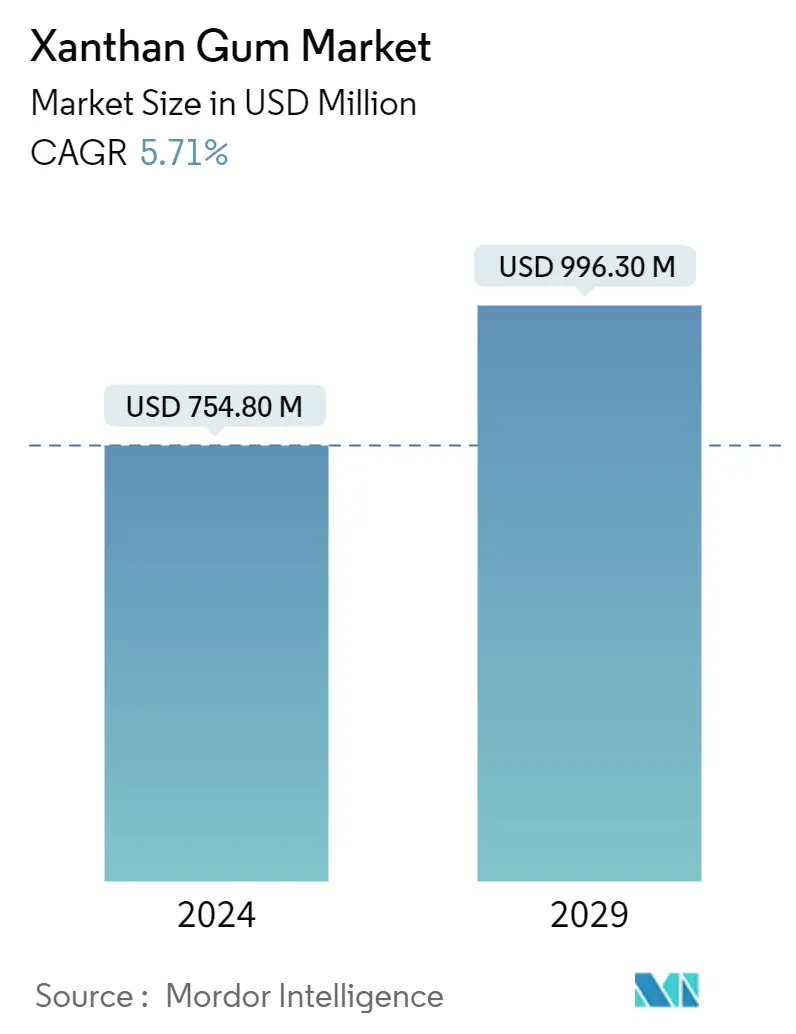

| Marktgröße (2024) | USD 0.80 Billion |

| Marktgröße (2029) | USD 1.05 Billion |

| CAGR (2024 - 2029) | 5.71 % |

| Schnellstwachsender Markt | Asien |

| Größter Markt | Asien |

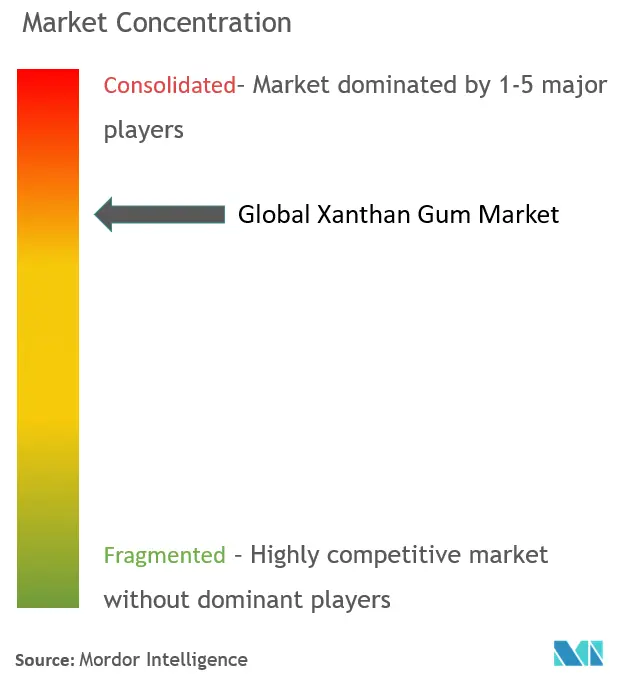

| Marktkonzentration | Hoch |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Xanthangummi

Die Größe des Xanthan-Gummi-Marktes wird im Jahr 2024 auf 754,80 Millionen US-Dollar geschätzt und soll bis 2029 996,30 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,71 % im Prognosezeitraum (2024–2029) entspricht.

- Xanthangummi wird aus pflanzlichen Zuckern und Bakterien gewonnen. Aufgrund seiner verdickenden und stabilisierenden Eigenschaften wird es hauptsächlich in der Lebensmittelindustrie eingesetzt. Darüber hinaus verbessert es auch die Textur, Konsistenz, den Geschmack, die Haltbarkeit und das Aussehen von Lebensmitteln. Darüber hinaus wird Xanthangummi aufgrund seiner robusten funktionellen Eigenschaften in Formulierungen von Backwaren, Fruchtsäften, Suppen, Eiscreme, Saucen, Soßen, glutenfreien Produkten und anderen verwendet.

- Darüber hinaus befeuern klare regulatorische Vorgaben das Marktwachstum. Beispielsweise hat die US-amerikanische Food and Drug Administration (FDA) die Verwendung von Xanthangummi für den direkten menschlichen Verzehr gemäß dem Code of Federal Regulations (CFR) 21 als sicher anerkannt. Die Regulierungsbehörde hat jedoch einige vorgeschriebene Bedingungen für die Verwendung von Xanthangummi festgelegt Lebensmittel.

- Xanthan ist ein für Veganer und Vegetarier geeignetes Hydrokolloid, das Halal- und Koscher-Ansprüchen problemlos entspricht. Somit bleibt es ein vielversprechender Ersatz für andere Hydrokolloide tierischen Ursprungs für Hersteller, die bereit sind, eine vegane Verbraucherbasis zu bedienen.

- Prominente Marktteilnehmer konzentrieren sich auf die Entwicklung neuer Produkte, Fusionen, Expansionen, Übernahmen und Partnerschaften mit anderen Unternehmen, um die Markenpräsenz zu stärken und ihren Marktanteil auszubauen. Beispielsweise erweiterte CP Kelco im Juli 2022 seine Produktionskapazität für Biokautschuk, einschließlich Xanthangummi, in seinen Werken in den USA und China.

Markttrends für Xanthangummi

Die Lebensmittel- und Getränkeindustrie ist der größte Verbraucher von Xanthangummi

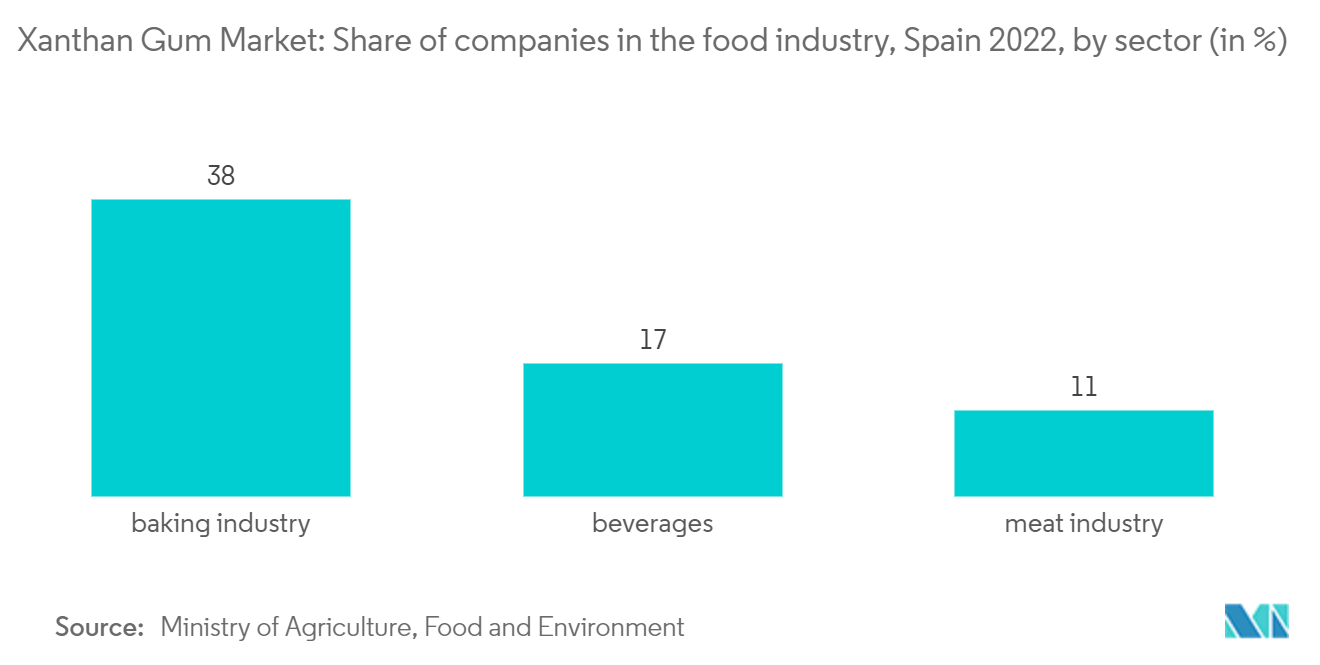

Xanthangummi soll die Textur von Backwaren verbessern und verhindern, dass sie krümelig und trocken werden. Da es auch dazu beiträgt, Feuchtigkeit zu speichern und die allgemeine Haltbarkeit und Akzeptanz zu verbessern, treibt der zunehmende Konsum von Backwaren die Verwendung von Xanthan voran. Darüber hinaus verwenden Hersteller aufgrund der wachsenden Nachfrage nach zucker- und glutenfreien Schokoladen Xanthangummi aufgrund seiner Elastizität und Struktur als Ersatz für Gluten in Rezepten, in denen traditionelle glutenhaltige Zutaten fehlen. Mittelfristig wird erwartet, dass der Markt aufgrund des steigenden Bedarfs an gesunden und funktionellen Süßwarenprodukten wächst. Auch der Import-Export von rohen Fleischprodukten nimmt weltweit zu, da die Produktion verschiedener Fleischprodukte zunimmt und die Nachfrage nach verarbeitetem Fleisch steigt. Daher wächst die Nachfrage nach Xanthangummi, da es als Verdickungs-, Suspensions-, Stabilisierungs- und Emulgiermittel in Fleischprodukten verwendet wird. Es kann in Schinken, Mittagsfleisch, roter Wurst und anderen Hackfleischprodukten verwendet werden, um das Wasserhaltevermögen und die Zartheit zu verbessern.

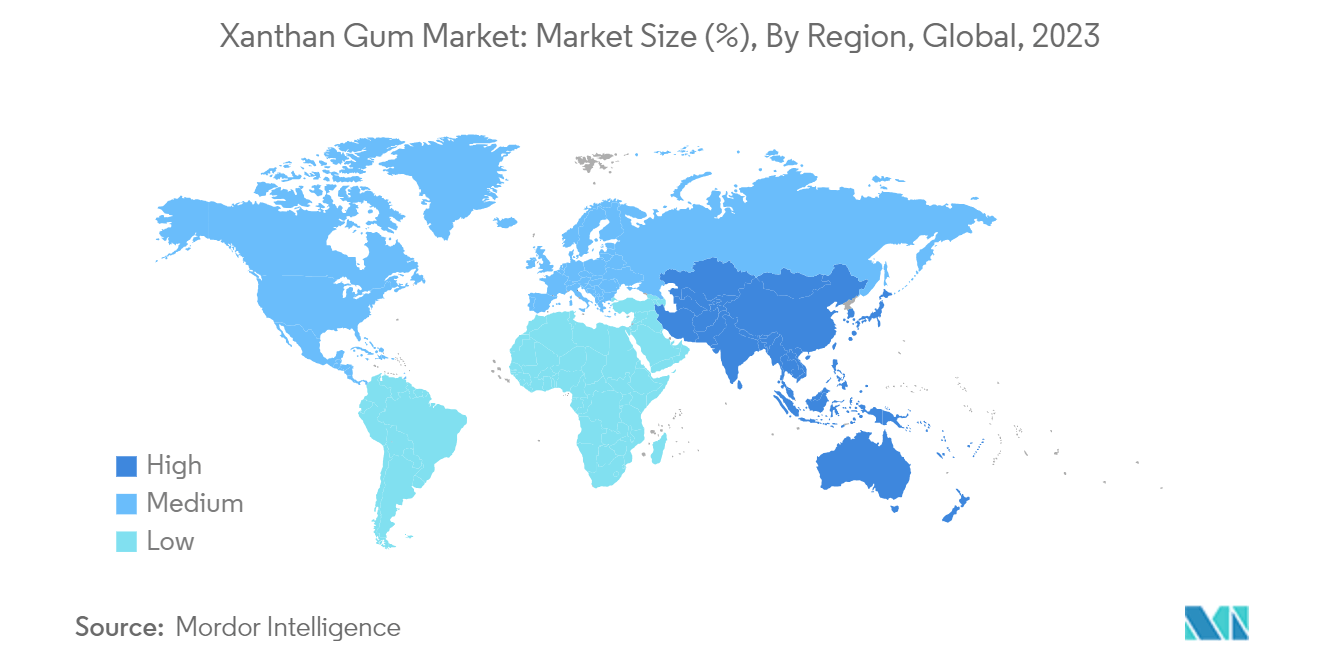

Asien-Pazifik dominiert den Markt

Der asiatisch-pazifische Raum hält den größten Marktanteil und wird aufgrund der schnellen Expansion des Lebensmittel- und Getränkesektors weiterhin dominieren. Darüber hinaus wird erwartet, dass die Urbanisierung, der steigende Lebensstandard, die Expansion von Einzelhandelsgeschäften und unterstützende Wirtschaftsfaktoren das Marktwachstum ankurbeln werden. Beispielsweise wächst die chinesische Wirtschaft erheblich, und die schnelle Urbanisierung und das Einkommenswachstum tragen zur Diversifizierung der chinesischen Ernährung bei und schaffen eine Nachfrage nach hochwertigen Produkten wie glutenfreien Produkten, wodurch die Nachfrage nach Xanthangummi steigt. Darüber hinaus befeuern verstärkte Investitionen und Explorationsprojekte, die von Regierungen mehrerer Länder in der Region initiiert werden, den Markt. Beispielsweise kündigten die Vereinigten Arabischen Emirate im Juli 2022 ihre Pläne an, 2 Milliarden US-Dollar in die Einrichtung von Lebensmittelparks in ganz Indien zu investieren. Darüber hinaus beflügeln die zunehmende Neigung der Verbraucher zu einem gesünderen Lebensstil und das zunehmende Bewusstsein für hochwertige Lebensmittelzutaten die Nachfrage nach Lebensmittelzusatzstoffen wie Xanthangummis in der Region.

Überblick über die Xanthan-Gummi-Branche

Der Xanthan-Gummi-Markt ist konsolidiert, und viele inländische und multinationale Akteure konkurrieren um Marktanteile. Zu den prominenten Marktteilnehmern zählen Cargill Inc., Archer Daniels Midland Company, Fufeng Group, MeiHua Holdings Group Co. Ltd. und JM Huber Corporation. Produktinnovation ist ein überzeugender strategischer Ansatz, der von führenden Akteuren verfolgt wird. Fusionen, Expansionen, Übernahmen und Partnerschaften mit anderen Unternehmen sind weitere gängige Strategien dieser Akteure, um die Markenpräsenz zu stärken und ihren Marktanteil zu steigern. Darüber hinaus verschaffen ihnen Skaleneffekte und eine hohe Markentreue der Verbraucher einen Vorsprung.

Marktführer für Xanthangummi

-

Archer Daniels Midland Company

-

Fufeng Group

-

MeiHua Holdings Group Co Ltd

-

J. M. Huber Corporation

-

Cargill Incorporated

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Xanthangummi

- November 2023 Mitsubishi Corporation Life Sciences Limited erweitert seine Produktkapazität für Lebensmittelzutaten in der Saiki-Fabrik seiner Tochtergesellschaft Kohjin Life Sciences Ltd. Das Unternehmen erweiterte die Produktionskapazität für seine Hauptprodukte jährlich um etwa 1.000 Tonnen.

- Oktober 2022 Cargill hat sich mit dem Singapore Economic Development Board (EDB) zusammengetan, um sein erstes digitales Business-Studio in Asien zu eröffnen. Das Studio soll lokale Gründer mit Investitionen unterstützen, die Cargill-Lösungen auf den Markt bringen und Innovationen für die Lebensmittel- und Agrarindustrie im asiatisch-pazifischen Raum beschleunigen.

- Juli 2022 CP Kelco kündigt die Erweiterung der Produktionskapazitäten für Biokautschuk, einschließlich Xanthangummi, in seinen Werken in den USA und China an.

Segmentierung der Xanthan-Gummi-Branche

Xanthangummi ist ein Polysaccharid, das durch die Fermentation von Kohlenhydraten durch ein gramnegatives Bakterium (Xanthomonas campestris) entsteht. Es wird häufig als Verdickungs- und Suspensionsmittel in Arzneimitteln und Fertiggerichten verwendet.

Der globale Xanthangummi-Markt wurde nach Form, Anwendung und Geografie segmentiert. Basierend auf der Form wird der Markt in flüssig und trocken unterteilt. Darüber hinaus ist der Markt je nach Anwendung in Lebensmittel und Getränke, Pharmazeutika, Körperpflege und Kosmetik, Ölraffinerie und andere Anwendungen unterteilt. Das Lebensmittel- und Getränkesegment ist weiter unterteilt in Backwaren, Süßwaren, Fleisch, Tiefkühlkost, Milchprodukte, Getränke und andere. Geographisch gesehen liefert die Studie wichtige Einblicke in die wichtigsten Regionen, darunter Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika. Der Bericht bietet Marktgrößen und Prognosen für den Xanthangummi-Markt in Wert (USD) für alle oben genannten Segmente.

| Bilden | Flüssig | ||

| Trocken | |||

| Anwendung | Essen und Getränke | Bäckereiprodukte | |

| Süßwaren | |||

| Fleischprodukte | |||

| Gefrorenes Essen | |||

| Milchprodukte | |||

| Getränke | |||

| Andere | |||

| Arzneimittel | |||

| Körperpflege und Kosmetik | |||

| Ölraffinerie | |||

| Andere Anwendungen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Spanien | ||

| Großbritannien | |||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Südafrika | ||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Xanthan-Marktforschung

Wie groß ist der Xanthan-Gummi-Markt?

Es wird erwartet, dass die Marktgröße für Xanthangummi im Jahr 2024 754,80 Millionen US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,71 % bis 2029 auf 996,30 Millionen US-Dollar wachsen wird.

Wie groß ist der Markt für Xanthangummi derzeit?

Im Jahr 2024 wird die Größe des Xanthan-Gummi-Marktes voraussichtlich 754,80 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Xanthangummi-Markt?

Archer Daniels Midland Company, Fufeng Group, MeiHua Holdings Group Co Ltd, J. M. Huber Corporation, Cargill Incorporated sind die wichtigsten Unternehmen, die auf dem Xanthan-Gum-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Xanthan-Gummi-Markt?

Schätzungen zufolge wird Asien im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Xanthangummi-Markt?

Im Jahr 2024 hat Asien den größten Marktanteil am Xanthan-Gummi-Markt.

Unsere Bestseller-Berichte

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Xanthan-Gummi-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Xanthangummi im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Xanthangummi umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)