Weiß Öl Marktgröße und Anteil

Weiß Öl Marktanalyse von Mordor Intelligenz

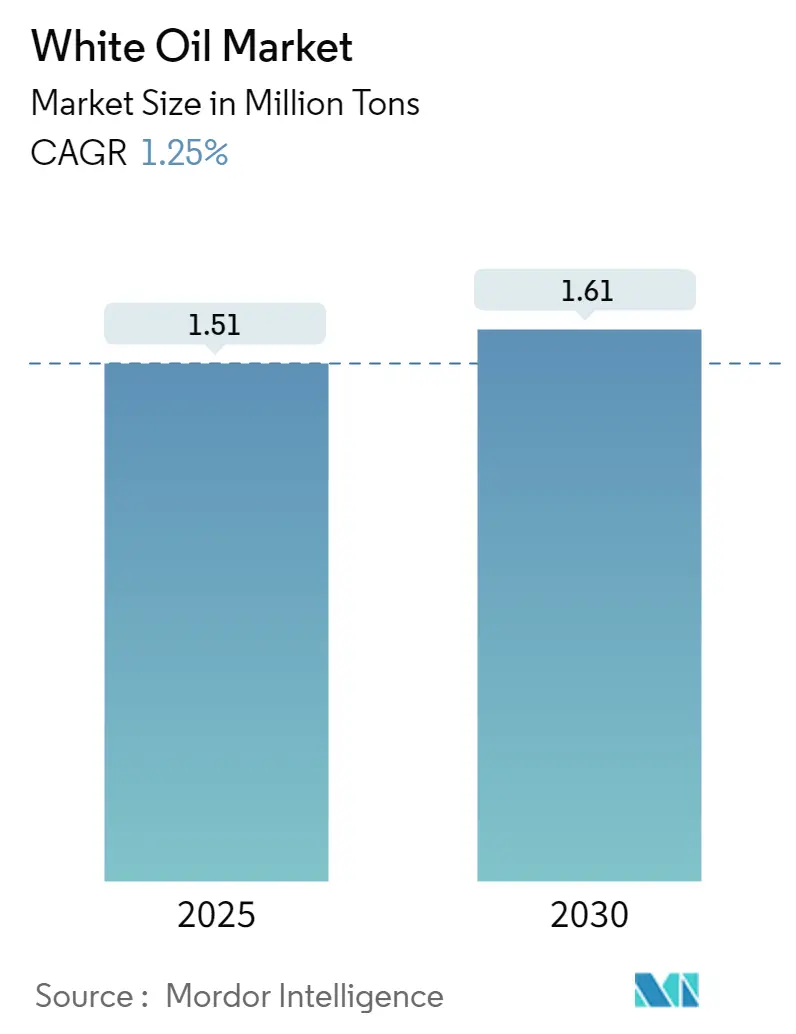

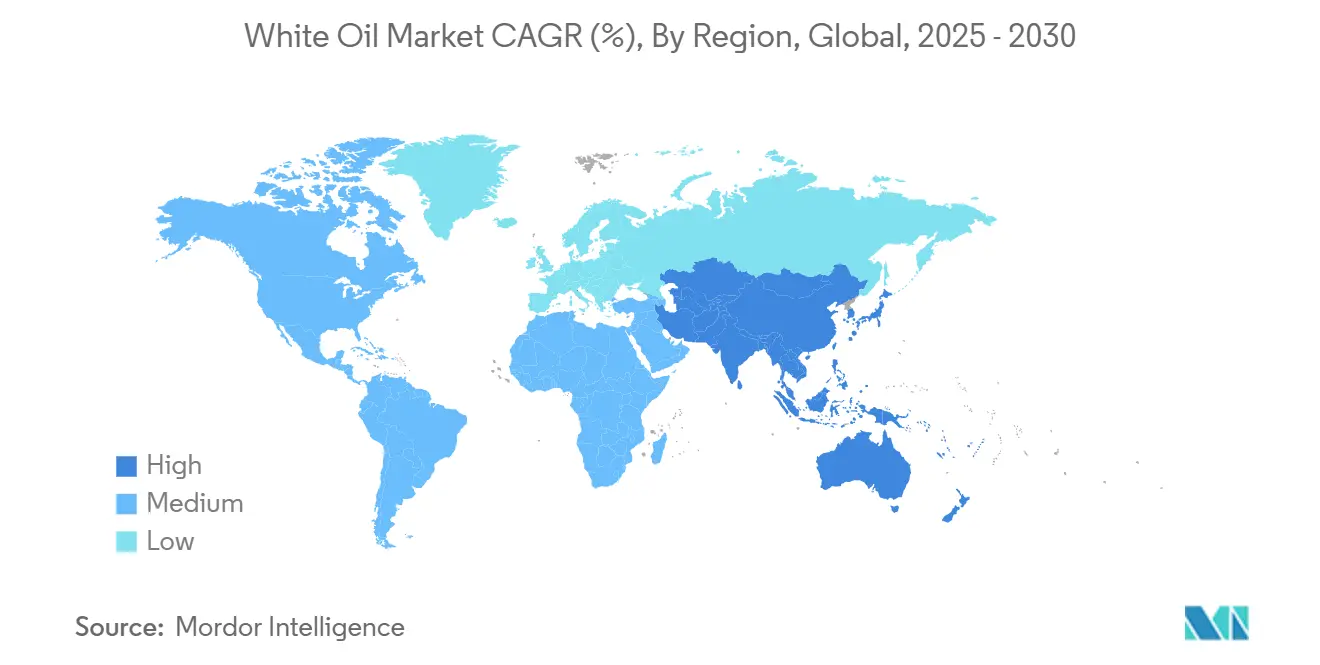

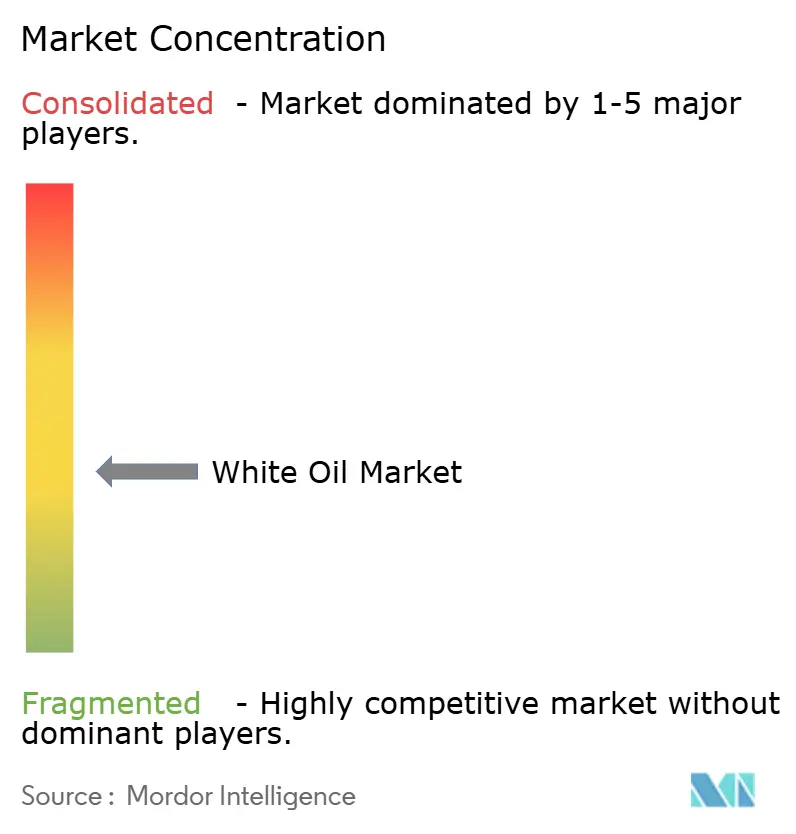

Der globale Weiß Öl Markt Stand 2025 bei 1,51 Millionen Tonnen und wird voraussichtlich bis 2030 auf 1,61 Millionen Tonnen expandieren, was eine CAGR von 1,25% über 2025-2030 widerspiegelt. Ruhiges Umsatzwachstum verbirgt schnell bewegende Verschiebungen bei Produktreinheitsanforderungen, regionalen Beschaffungsstrategien und Endverbrauchsmix, die die Branchenmargen umgestalten. Asien-Pazifik verankert den Weiß Öl Markt mit starkem Verbrauch In Körperpflege, Pharmazeutika und Kunststoffverarbeitung, während Europa weltweite Qualitätsmaßstäbe durch MOAH/MOSH-Grenzwerte steuert, die höhere Reinheitsgrade erfordern. Körperpflege bleibt die größte Anwendung und die am schnellsten wachsende Sparte, unterstützt durch die Vorliebe der Region für leichte, transparente Hautpflegebasen. Gruppe II Rohstoffe dominieren die Versorgung trotz der knapperen Verfügbarkeit von schwefelarmen Vakuumgasöl nach IMO-2020, was Raffinerien zu Hydroprocessing-Upgrades und selektiven Investitionen In GTL-Pfade treibt. Der Wettbewerb bleibt moderat In der Konzentration, wobei ExxonMobil, Shell und Sinopec hochreine Nischen verteidigen und regionale Firmen Wert In technischen Qualitäten schaffen, insbesondere In Indien, China und dem Golf.

Wichtige Berichtserkenntnisse

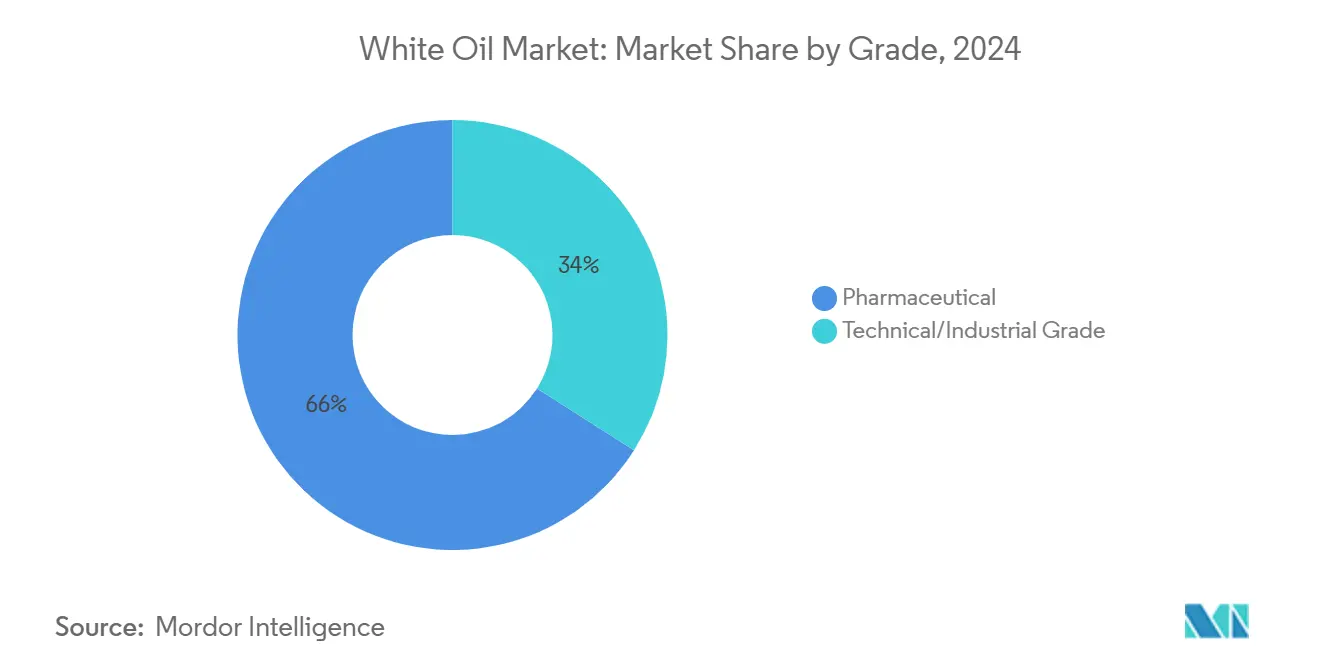

- Nach Qualität entfielen auf Pharmazeutika 66% Anteil der Weiß Öl Marktgröße In 2024 und expandiert mit einer CAGR von 1,29%.

- Nach Grundöl hielt Gruppe II 67% der Weiß Öl Marktgröße In 2024, steigend mit einer CAGR von 1,69% bis 2030.

- Nach Viskosität erfassten niedrigviskose Öle 51% des Weiß Öl Marktanteils In 2024 und schreiten mit einer CAGR von 1,35% voran.

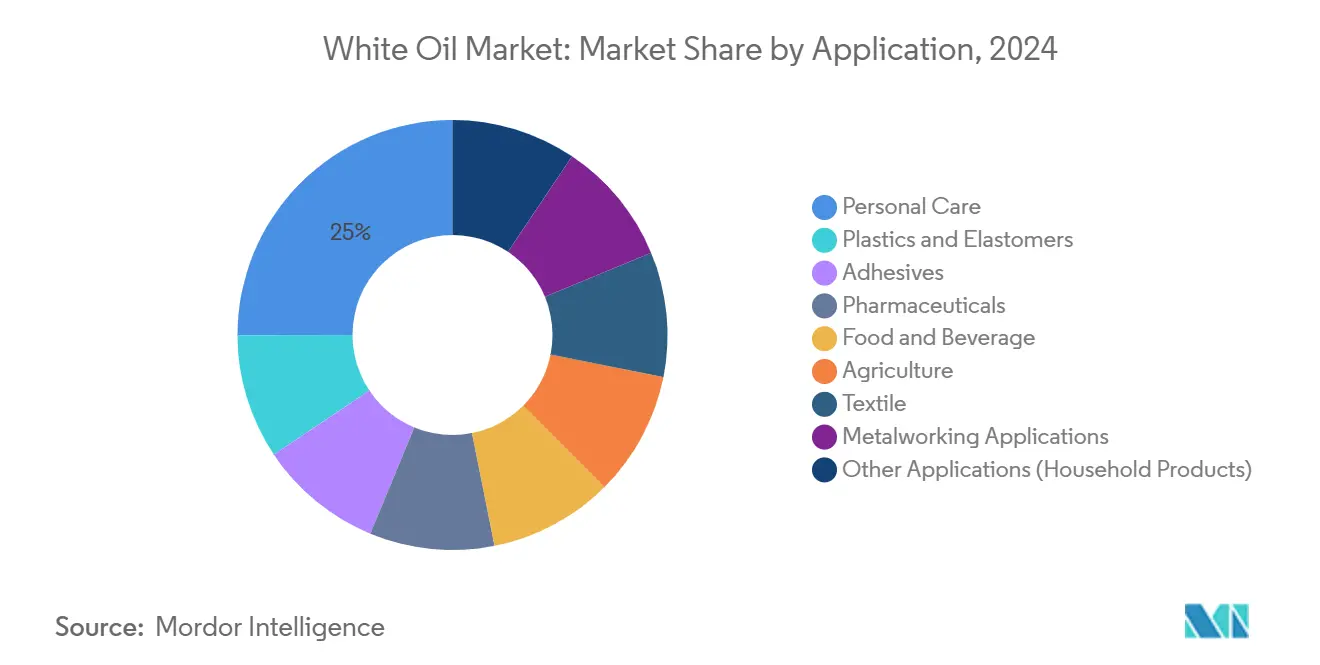

- Nach Anwendung führte Körperpflege mit 25% des Weiß Öl Marktanteils In 2024, voranschreitend mit einer CAGR von 2,08% bis 2030.

- Nach Geographie kommandierte Asien-Pazifik 63% des Weiß Öl Marktes In 2024, voranschreitend mit einer CAGR von 1,29%.

Globale Weiß Öl Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Anstieg bei APAC-Biologika-Füllen-beenden-Linien, die USP-Grad Weiß Öl fordern | +0,5 | APAC, insbesondere China, Indien und Südkorea | Mittelfristig |

| Europa MOAH/MOSH-Grenzwerte beschleunigen Wechsel zu lebensmitteltauglichen Weiß Öl In Verpackungen | +0,3 | EU, mit Übertragung auf globale Exportmärkte | Kurzfristig |

| Indischer Ayurveda-Kosmetik-Boom befeuert Verwendung von leicht-paraffinischen Weiß Öl | +0,4 | Indien, mit Expansion nach Südostasien | Mittelfristig |

| Expansion In Polymer- und Kunststoffverarbeitung | +0,2 | Global, mit Konzentration In APAC | Langfristig |

| gcc-Pharma-Kapazitätsausbau steigert Importe von hochreinen Qualitäten | +0,3 | Hauptsächlich Saudi-Arabien-Arabien und die VAE | Mittelfristig |

| Quelle: Mordor Intelligence | |||

Anstieg bei APAC-Biologika-Fill-Finish-Linien treibt USP-Grade-Nachfrage

Biologika-Hersteller In China, Südkorea und Indien skalieren sterile Füllen-beenden-Linien, die USP-Grad Weiß Öl für präzise Schmierung von Kolben, Stopfen und integrierten Förderern benötigen. Anlagen spezifizieren aromatische Gehalte unter USP-Schwellenwerten, um Extraktionsstoffe zu eliminieren, die Proteinaggregation auslösen könnten. Curia Globals jüngste Füllen-beenden-Expansion ist typisch für den Trend, mit dedizierten Schmierstoffaudits, die In Technologietransferpakete eingebettet sind.

Europas MOAH/MOSH-Vorschriften gestalten Lebensmittelverpackungsstandards um

Die Europäische Behörde für Lebensmittelsicherheit bestätigte krebserregendes Risiko von MOAH-Fraktionen mit drei oder mehr Ringen und drängt Konverter dazu, lebensmitteltaugliche Weiß Öl mit ultra-niedrigen Aromaten für Beschichtungen, Tinten und Fette zu übernehmen. Maximale MOAH-Grenzwerte von 0,5 mg/kg In Pflanzenölverpackungen und 0,1 mg/kg In Säuglingsnahrungskartons werden bis Anfang 2026 verbindlich und exportieren effektiv EU-Reinheitsnormen In globale Lieferketten[1]europäisch Lebensmittel Sicherheit Authority, "Update von Die Risiko Bewertung von Mineral Öl Hydrocarbons (MOH) In Lebensmittel," efsa.europa.eu.

Indischer Ayurveda-Kosmetik-Boom befeuert spezialisierte Formulierungen

Leicht-paraffinische Weiß Öl, die Kräuterextrakte ohne Verfärbung tragen, gewinnen an Zugkraft, da Ayurveda-Marken hochskalieren. Die Nachfrage steigt nach geruchsarmen Ölen, die sowohl mit traditionellen ayurvedischen Texten als auch mit ISO-konformen kosmetischen GMP übereinstimmen, und positioniert Indien als Entwicklungszentrum, das Standards über Südostasien ausstrahlt.

Expansion in Polymer- und Kunststoffverarbeitung

Thermoplastische Elastomere mit hohem Schmelzfluss benötigen Verarbeitungshilfsmittel, die Scherwärme reduzieren und gleichzeitig die Flexleistung verbessern. Technische Weiß Öl bieten Löslichkeits- und Kompatibilitätsvorteile und fördern schrittweise Volumenzuwächse jedes Mal, wenn Kapazität In Asiens Schuh-, Geräte- und Automobilkomponentenlinien hinzugefügt wird.

Hemmnis-Auswirkungsanalyse

| Hemmnisse | (~) % Auswirkung auf CAGR | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| EU-Mikroplastik-Richtlinie hemmt Mineralölbasierte kosmetische Formulierungen | -0,4 | EU, mit globalem Markenübertrag | Mittelfristig |

| Nordamerikanische Säuglingsnahrungshersteller schwenken zu biobasierten Estern | -0,3 | Nordamerika, mit Expansion In die EU | Mittelfristig |

| IMO-2020-Schwefelkappen verengen hochwertige Rohstoffversorgung | -0,2 | Global, mit Betonung auf Gruppe II Produzenten | Kurzfristig |

| Quelle: Mordor Intelligence | |||

EU-Mikroplastik-Richtlinie gestaltet kosmetische Formulierungen um

Der Kommissionsdrang, Mikroplastik-Freisetzung bis 2030 um 30% zu reduzieren, beschleunigt Umformulierung weg von Mineralöl-Inhaltsstoffen In Hautpflege zum Verbleib auf der Haut. Nordischer Schwan und EU-Umweltzeichen-Kriterien verbieten bereits ausgewählte Mineralderivate, und Markeninhaber übernehmen pflanzenbasierte Ersatz zur Sicherung der Umweltzeichen-Konformität, was die Nachfrage nach kosmetiktauglichen Weiß Öl drückt[2]Nordic Ecolabelling, "Kosmetik Produkte - Nordic Swan Ecolabel," nordic-swan-ecolabel.org.

Nordamerikanische Säuglingsnahrungshersteller übernehmen biobasierte Alternativen

Verbraucherprüfung von Zutatenlisten hat Säuglingsnahrungsfirmen dazu angespornt, Fettsäureester zu testen, die als Weichmacher für Verpackungen wirken und dennoch antioxidative Funktionalität liefern. USDA-Unterstützung für die biobasierte Wirtschaft durch Zuschüsse und Steuerkredite untermauert breiteren kommerziellen Rollout und Dämpft Aussichten für lebensmittelkontakt Weiß Öl bei Prämie-Marken.

Segmentanalyse

Nach Qualität: Technische Ströme unterstützen Skala, pharmazeutische Qualitäten erfassen Marge

Pharmazeutische Qualität lieferte 66% der Weiß Öl Marktgröße In 2024. Pharmazeutische Weiß Öl erzielen Aufschläge, die Vielfache über technischen Varianten liegen, wachsen aber von einer kleineren Basis. Konformität mit USP-, EP- und JP-Monographien sowie bakterielle Endotoxin-Tests erhöhen Eintrittsbarrieren und konzentrieren das Angebot auf wenige globale Raffinerien. Die Nachfrage verfolgt Expansion In Biologika, ophthalmischen Gels und Medizingeräteschmierstoffen und unterstützt eine CAGR von 1,29% über das Prognosefenster. Strategische Investition In Gas-zu-Flüssigkeiten-Züge gibt Akteuren wie Shell einen Differenzierungsvorteil dank praktisch schwefelfreier Beschickung.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Grundöl: Gruppe II erhält Dominanz inmitten Rohstoffknappheit

Gruppe II Öle kommandierte 67% des Weiß Öl Marktes In 2024 und sind für eine CAGR von 1,69% bis 2030 vorgesehen. Hydroprocessing entfernt Heteroatome und produziert farblose, geruchlose Bestände, die die meisten technischen und mittleren pharmazeutischen Anwendungen erfüllen. Neue Kapazität In Shandong und Yeosu kompensiert einen Teil des Versorgungsengpasses aus IMO-2020s Umleitung Süßer Rohöle In LSFO-Pools, dennoch jonglieren Raffinerien immer noch Betriebspläne zum Schutz von RohstoffströMänner.

Gruppe III Volumina bleiben niedriger, aber steigen leicht, da EU- und uns-Käufer aromatische Schwellenwerte verschärfen. Schwereres Hydrocracken plus Isomerisierung ergibt Grundöle unter 6 ppm Aromaten, geeignet für Lebensmittel- und Säuglingspflegeverwendungen, wo MOAH streng reguliert ist. Naphthenische Öle bleiben Nische und füllen Niedrigtemperaturverarbeitung und Textilspinnfinish-Rollen. Concawes Forschung bestätigt, dass Raffinerieschwere statt Rohölherkunft primär das toxikologische Profil bestimmt.

Nach Viskosität: Leichte Schnitte behalten Präferenz

Niedrigviskose Qualitäten unter 20 cSt bei 40 °C repräsentierten 51% des Weiß Öl Marktes In 2024 und entwickeln sich mit einer CAGR von 1,35%. Sie dispergieren Pigmente schnell, verteilen sich Dünn auf der Haut und reinigen sich leicht von Ausrüstung, Schlüsselfaktoren für Körperpflege- und Pharmaanlagen, die kürzere Umschlagzeiten anstreben. Digitale Viskosimetrie bestätigt, dass leichte Temperaturverschiebungen steile Fließänderungen erzeugen, was enge Kontrolle während der Chargierung essentiell macht.

Mittelviskose Öle zwischen 20 cSt und 60 cSt balancieren Penetration mit Filmstärke aus und verankern Verwendung In Polymercompoundierung und Textilveredelung. Hochviskose Qualitäten, weniger als 10% des Volumens, liefern Klebrigkeit und Langlebigkeit, wo Verarbeitungsketten oder geschmierte Kontakte heiß und schwer laufen, wie Drahtziehen. Jede Viskositätsklasse sieht schrittweise Verschärfung von Farb- und Reinheitsgrenzen, da nachgelagerte Audits rigoros werden.

Nach Anwendung: Körperpflege führt Wachstum und Volumen

Körperpflege entfiel auf 25% des Weiß Öl Marktanteils In 2024 und ist auf Kurs für eine CAGR von 2,08% bis 2030, die stärkste unter allen Verwendungen. Das Segment profitiert von Verbraucherpräferenz für transparente, hypoallergene Basen, die Wirkstoffe gleichmäßig dispergieren und minimale Rückstände hinterlassen. Die wachsende Popularität von Gel-Creme-Formaten im asiatisch-pazifischen Raum hält die Nachfrage zu niedrigviskosen Qualitäten geneigt. Inhaltsstofflieferanten betonen Weiß Öl nicht-komedogenes Profil und Oxidationsstabilität, wenn gepaart mit Retinoiden und Ceramiden.

Saudi-Arabien-Arabien und die VAE importieren hochreine Chargen zur Speisung neuer Füllen-beenden-Linien unter Vision 2030-Programmen. Präsenz In regulierten Medikamentendossiers sichert stabiles, preisinflexibles Volumen, das Margen über Zyklen unterstützt. Folglich steht die Weiß Öl Marktgröße, die pharmazeutischen Anwendungen zugeschrieben wird, widerstandsfähig gegen Verschiebungen In diskretionären Ausgaben.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geografieanalyse

Asien-Pazifik besitzt 63% des Weiß Öl Marktes In 2024, wobei China, Indien und Südkorea schweren Verbrauch aus Körperpflege, pharmazeutischem Füllen-beenden und Polymerverarbeitung kombinieren. Regionale Lieferanten eskalieren Hydrotreater-Durchsatz, dennoch halten steigende Qualitätsspezifikationen Prämie-Importe attraktiv für Medikamenten- und Säuglingsernährungsanlagen. Regierungsstimulus für fortgeschrittene Fertigung plus demografische Expansion erhält eine CAGR von 1,29% für die Region aufrecht.

Europa folgt In der Entfernung, aber übt übergroßen regulatorischen Einfluss aus. Implementierung von MOAH-Obergrenzen gestaltet Qualitätsdefinitionen global um und veranlasst multinationale Konverter zur Standardisierung auf europäische Reinheit sogar für Fabriken In Lateinamerika und Afrika. Die Region verbraucht auch höhere Anteile von pharmazeutischen und topischen Körperpflegeölen, unterstützt durch alternde Bevölkerungen und Innovation In Derma-Kosmetik.

Nordamerika hält einen stabilen Anteil und schwenkt zu Prämie- und nachhaltigen Optionen. Säuglingsnahrungsproduzenten testen biobasierte Pflanzenester-Weichmacher und kürzen Mineralölgehalt In Verpackungen. Dennoch halten strenge FDA-Referenzen auf USP- und EP-Monographien pharmazeutische Qualitätsnachfrage unwandelbar. In den USA ansässige Raffinerien profitieren von schieferbasierter Beschickung, sehen sich aber steigenden Kosten zur Entschwefelung von RestströMänner gegenüber.

Wettbewerbslandschaft

Der Weiß Öl Markt weist moderate Fragmentierung auf. Globale Majors ExxonMobil, Shell plc und China Petrochemical Corporation unterhalten integrierte Raffinations- und Vertriebsketten, die konstante Rohstoffe sichern und Innovation In niedrig-aromatischen Produkten vorantreiben. Strategische Züge konzentrieren sich auf Rückwärtsintegration, reinheitsgetriebene Linienerweiterungen und regionale Mischzentren.

Weiß Öl Branchenführer

-

Exxon Mobil Corporation

-

China Petrochemical Corporation

-

Shell plc

-

HF Sinclair Corporation

-

Calumet, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Brenntag SE und Exxon Mobil Corporation unterzeichneten einen Vertriebsvertrag für Weiß Öl zur Expansion In Regionen wie DACH, CEE und die Baltikums zur Einbeziehung Iberiens, der Niederlande und Israels.

- Dezember 2024: APAR Industries unterzeichnete ein MoU mit Saudi-Arabien Aramco Basis Öl Company, genannt Luberef, zur Untersuchung einer Transformatoröl- und Weiß Öl-Anlage im LubeHub-Komplex In Yanbu.

Globaler Weiß Öl Marktberichtsumfang

Weiß Öl sind hochraffinierte paraffinische oder naphthenische Grundöle mit minimalem aromatischen Gehalt. Diese Öle sind farblos, geschmacklos, geruchlos und hydrophob und verändern ihre Farbe über die Zeit nicht. Sie sind auch als leichte Mineralöle, leichte flüssige Paraffine und leichte Paraffinöle In verschiedenen Teilen der Welt bekannt. Weiß Öl wurden als Nebenprodukte der Sulfonatproduktion hergestellt, gebildet, wenn paraffinische oder naphthenische Grundöle mit Schwefelsäure behandelt wurden.

Der Weiß Öl Markt ist segmentiert nach Qualität, Grundöl, Viskosität, Anwendung und Geographie. Nach Qualität ist der Markt In technische/industrielle Qualität und pharmazeutische Qualität segmentiert. Nach Grundöl ist der Markt In Gruppe I, Gruppe II, Gruppe III und naphthenisch segmentiert. Nach Viskosität ist der Markt In niedrig, mittel und hoch segmentiert. Nach Anwendung ist der Markt In Kunststoffe und Elastomere, Klebstoffe, Körperpflege, Landwirtschaft, Textil, Lebensmittel und Getränke, Pharmazeutika, Metallbearbeitungsanwendungen und andere Anwendungen (Haushaltsprodukte) segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Weiß Öl Markt In 8 Ländern über Hauptregionen ab. Für jedes Segment werden Marktdimensionierung und Prognosen auf Basis von Volumen (Tonnen) gemacht.

| Technische/Industrielle Qualität |

| Pharmazeutisch |

| Gruppe I |

| Gruppe II |

| Gruppe III |

| Naphthenisch |

| Niedrig |

| Mittel |

| Hoch |

| Kunststoffe und Elastomere |

| Klebstoffe |

| Körperpflege |

| Pharmazeutika |

| Lebensmittel und Getränke |

| Landwirtschaft |

| Textil |

| Metallbearbeitungsanwendungen |

| Andere Anwendungen (Haushaltsprodukte) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Nordische Länder | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Restliches Afrika | |

| Restlicher Naher Osten und Afrika |

| Nach Qualität | Technische/Industrielle Qualität | |

| Pharmazeutisch | ||

| Nach Grundöl | Gruppe I | |

| Gruppe II | ||

| Gruppe III | ||

| Naphthenisch | ||

| Nach Viskosität | Niedrig | |

| Mittel | ||

| Hoch | ||

| Nach Anwendung | Kunststoffe und Elastomere | |

| Klebstoffe | ||

| Körperpflege | ||

| Pharmazeutika | ||

| Lebensmittel und Getränke | ||

| Landwirtschaft | ||

| Textil | ||

| Metallbearbeitungsanwendungen | ||

| Andere Anwendungen (Haushaltsprodukte) | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Nordische Länder | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Restliches Afrika | ||

| Restlicher Naher Osten und Afrika | ||

Schlüsselfragen, die im Bericht beantwortet werden

Wie Groß ist die aktuelle Größe des Weiß Öl Marktes?

Die Weiß Öl Marktgröße beträgt 1,51 Millionen Tonnen In 2025 und wird voraussichtlich 1,61 Millionen Tonnen bis 2030 erreichen.

Welches Anwendungssegment führt im Weiß Öl Markt?

Körperpflege führt mit 25% Anteil und ist auch das am schnellsten wachsende Segment mit einer CAGR von 2,08% bis 2030.

Warum sind Gruppe II Grundöle dominant In der Weiß Öl Produktion?

Gruppe II Rohstoffe treffen die optimale Balance von Reinheit, Leistung und Kosten und geben ihnen 67% Anteil der Versorgung In 2024 und untermauern eine CAGR von 1,69%.

Wie beeinflussen EU-MOAH/MOSH-Regeln den globalen Weiß Öl Markt?

Die bevorstehenden MOAH-Obergrenzen zwingen Verpackungs- und Lebensmittelunternehmen weltweit zur Übernahme von Weiß Öl höherer Reinheit, die EU-Schwellenwerte erfüllen, und heben effektiv Qualitätsstandards über Regionen hinweg.

Seite zuletzt aktualisiert am: