Wachsmarkt Größe und Anteil

Wachsmarkt Analyse von Mordor Intelligenz

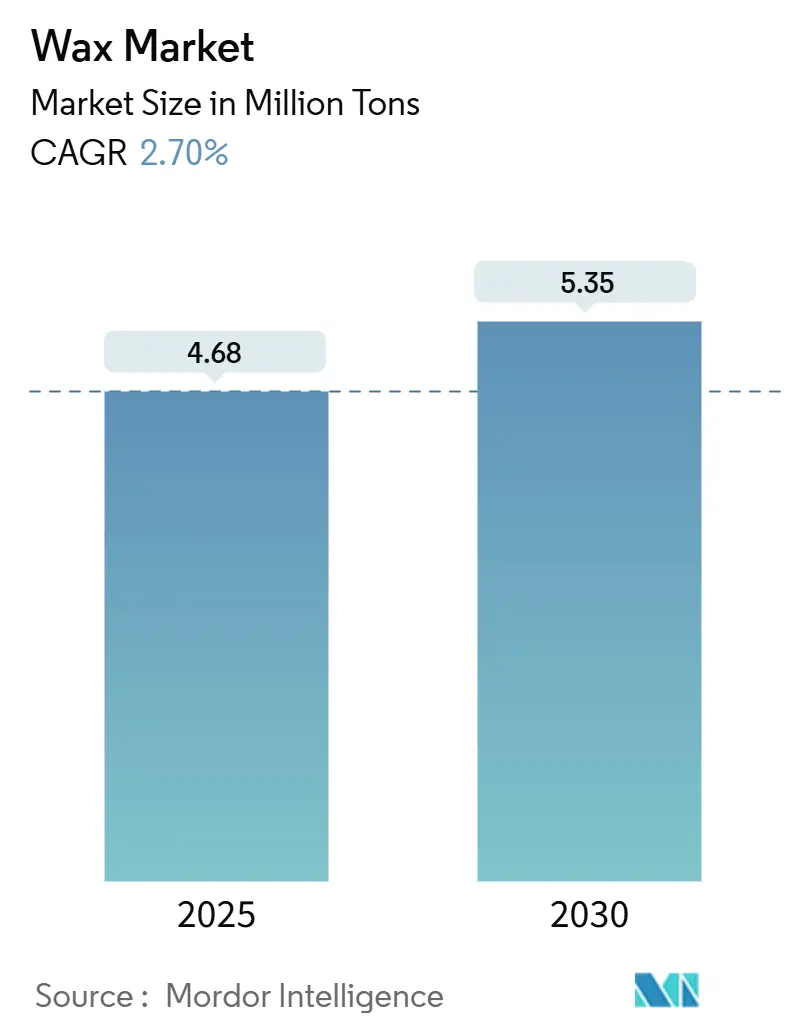

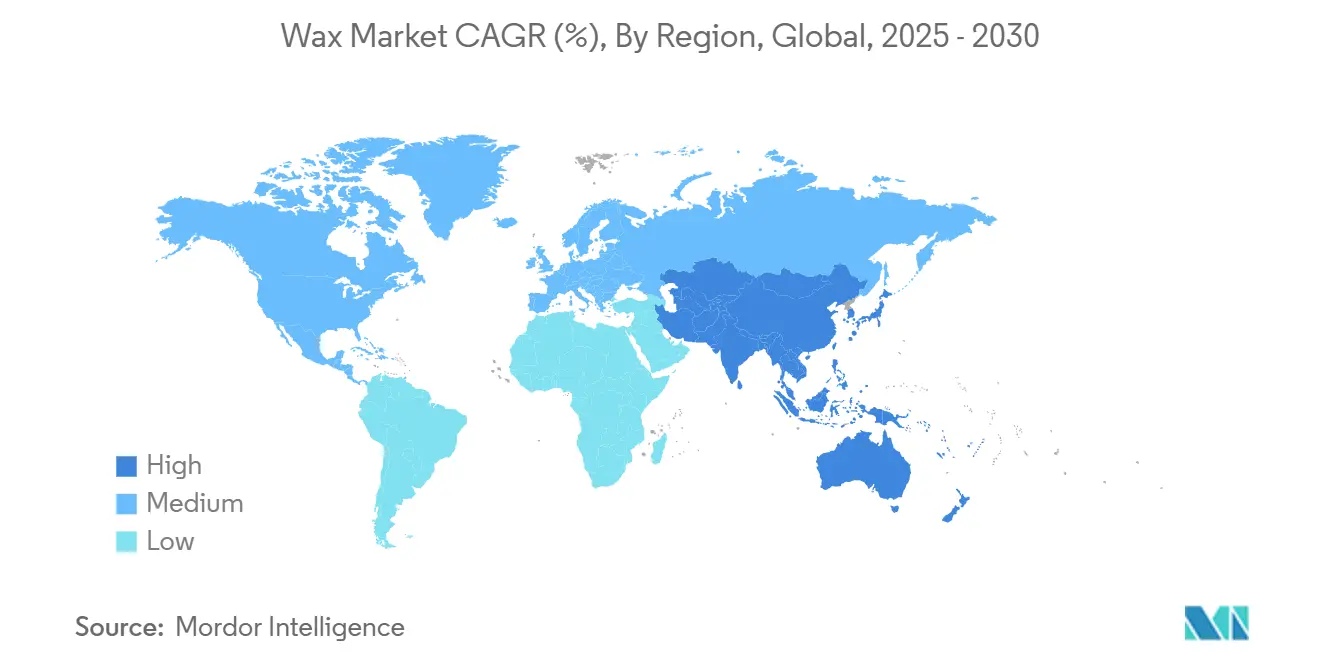

Die Wachsmarkt Größe wird auf 4,68 Millionen Tonnen im Jahr 2025 geschätzt und soll bis 2030 5,35 Millionen Tonnen erreichen, bei einer CAGR von 2,70% während des Prognosezeitraums (2025-2030). Der Wachsmarkt bewegt sich von einer erdölzentrierten Versorgungsbasis hin zu einer breiteren Mischung, die natürliche und leistungsstarke synthetische Qualitäten umfasst. Sauberere Formulierungen, schnelllebige e-Handel-Logistik und kostengünstige Polyethylen-Wachse aus neuen Ethan-Crackern bieten Herstellern neue Wachstumsmöglichkeiten, auch wenn reife Kerzen-, Verpackungs- und Gummi-Anwendungen stagnieren. Asien-Pazifiks Dominanz beruht auf seiner integrierten Raffineriekapazität, dem Großen Konsumgütersektor und dem weltweit am schnellsten wachsenden online-Handelskanal. Europas Vorschriften zu polyzyklischen aromatischen Kohlenwasserstoffen (PAK) und Einwegkunststoffen lenken die Nachfrage weiterhin zu pflanzenbasierten Alternativen und Beschichtungen In Lebensmittelqualität. In Nordamerika hält aus Schieferöl gewonnenes Ethan die Produktionsökonomie Günstig, wodurch regionale Akteure In Exportmärkte mit maßgeschneiderten Qualitäten eindringen können, die auf Beschichtungen, Verbundwerkstoffe und Heißschmelzklebstoffe abzielen.

Wichtige Berichtserkenntnisse

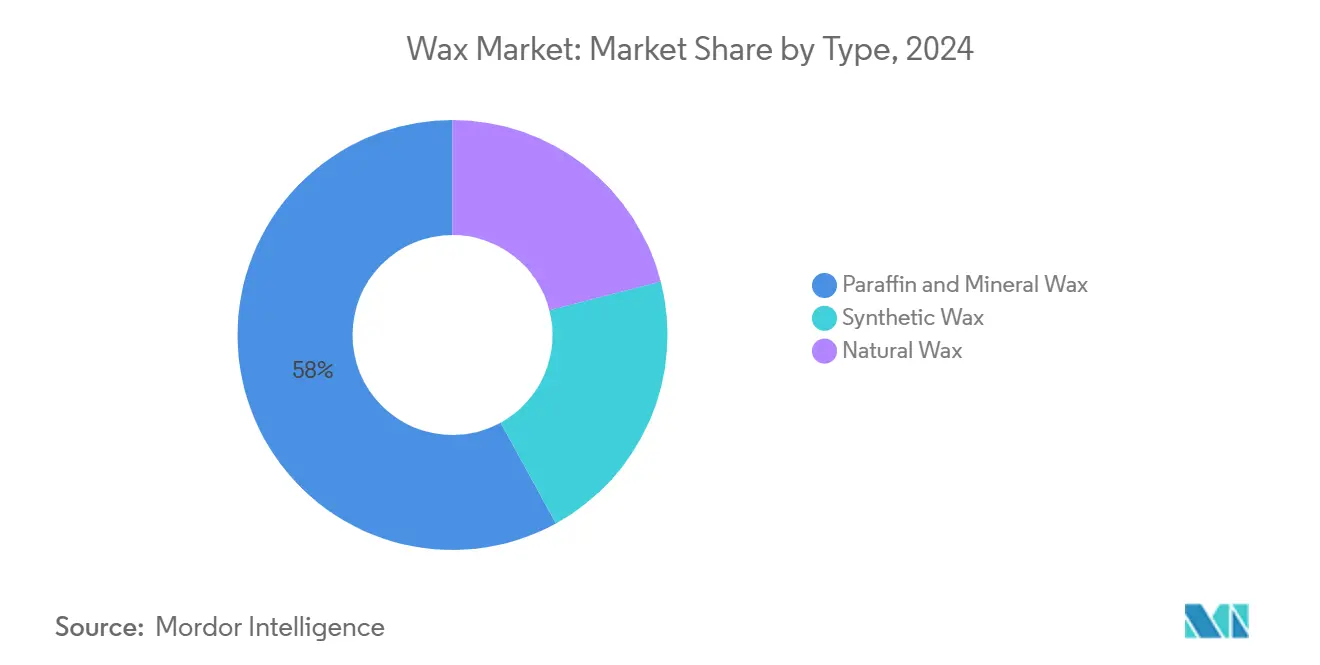

- Nach Typ führten Paraffin- und Mineralqualitäten mit 58% des Wachsmarkt Anteils In 2024, während natürliche Wachse eine CAGR von 3,43% bis 2030 verzeichnen sollen.

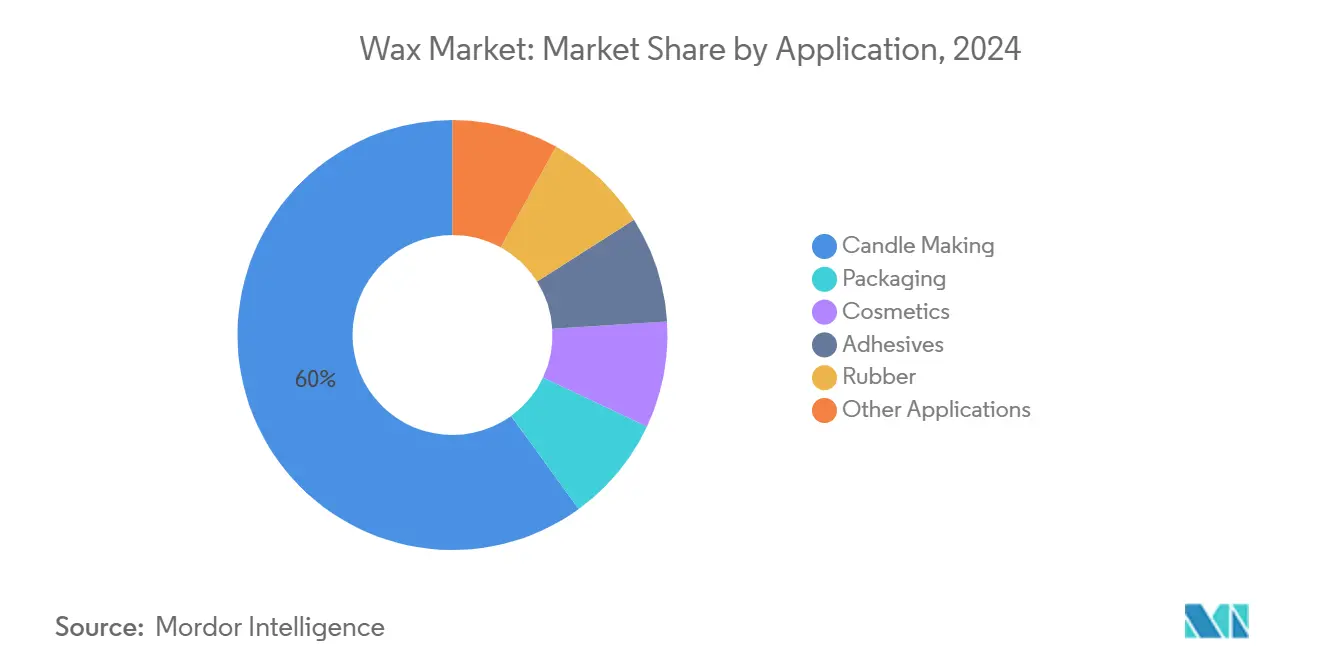

- Nach Anwendung machten Kerzen 60% der Wachsmarkt Größe In 2024 aus; Kosmetik wird voraussichtlich die schnellste CAGR von 3,65% bis 2030 liefern.

- Nach Qualität dominierte Industriewachs mit 65% Anteil der Wachsmarkt Größe In 2024, während kosmetische und pharmazeutische Qualitäten mit einer CAGR von 3,34% zwischen 2025-2030 voranschreiten werden.

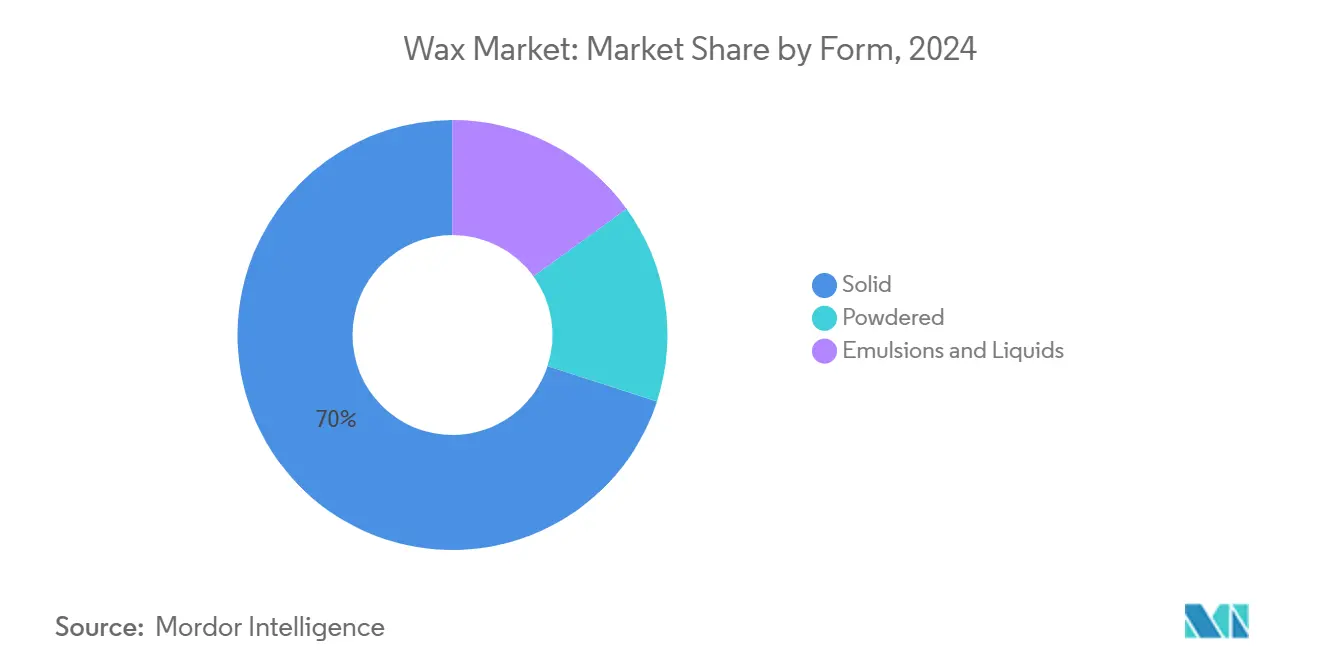

- Nach bilden hielten feste Wachse 70% Anteil der Wachsmarkt Größe In 2024; Emulsionen und Flüssigkeiten wachsen mit 3,27% CAGR, da Verarbeiter wasserbasierte Kompatibilität suchen.

- Geographisch eroberte Asien-Pazifik 45% der Wachsmarkt Größe In 2024 und wird voraussichtlich die am schnellsten expandierende regionale Basis mit einer CAGR von 3,2% bleiben.

Globale Wachsmarkt Trends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geographische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Asien-Pazifik e-Handel Boom Treibt Nachfrage nach Heißschmelzklebstoff-Qualität FT Wachsen | +0.7% | Asien-Pazifik mit Überlauf nach Nord- amerika und Europa | Mittelfristig (2-4 Jahre) |

| Sauber-Etikett Kosmetik In Europa Beschleunigt Umstellung auf Pflanzenbasierte Carnauba- und Bienenwachse | +0.5% | Europa und Nordamerika, steigend In Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Nordamerikanische Ethan-Cracker Erweiterungen Senken PE Wachs Produktionskosten | +0.4% | Nordamerika mit globaler Exportreichweite | Mittelfristig (2-4 Jahre) |

| Wachsende Körperpflegeindustrie In der Asien-Pazifik Region | +0.6% | China, Indien, ASEAN | Mittelfristig (2-4 Jahre) |

| Lebensmittelqualität Wachsbeschichtungen Ersetzen Kunststofffolien In Europa Frischprodukte Lieferkette | +0.3% | Europa mit aufkommender Nutzung In Nord- amerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Asien-Pazifik E-Commerce Boom Treibt Nachfrage nach Heißschmelzklebstoff-Qualität FT Wachsen

Explosives online-Handelswachstum In China, Indien und Südostasien erfordert stärkere Kartonversiegelung und Etikettenhaftung, was wiederum die Nachfrage nach Fischer-Tropsch (FT) wachsmodifizierten Heißschmelzklebstoffen erhöht. Diese FT-Qualitäten liefern höhere Schmelzpunkte und Kohäsionsstärke und halten Pakete In feuchten Monsunzonen und Kühlkettenrouten gleichermaßen zusammen. Verpackungskonverter berichten von bis zu 35% weniger Sendungsausfällen, wenn Formulierungen FT-Wachsadditive enthalten. Der Wachsmarkt profitiert daher sowohl von höheren Paketvolumen als auch von Prämie-preislichen Leistungsmischungen. Lieferanten, die regional gelagerte Bestände anbieten, verkürzen Lieferzeiten und sichern sich Wiederholungsverträge von Logistiknetzwerken, die robuste, feuchtigkeitsbeständige Verpackungslösungen suchen.

Clean-Label Kosmetik in Europa Beschleunigt Umstellung auf Pflanzenbasierte Carnauba & Bienenwachse

Europäische Schönheitsmarken sind schnell zu transparenten Inhaltsstoffangaben übergegangen und drängen Formulierer dazu, synthetische und Paraffinwachse gegen Carnauba-, Candelilla- und Bienenwachs auszutauschen. Diese biobasierten Optionen liefern natürlichen Glanz, filmbildende und weichmachende Eigenschaften, die In Lippenpflege, Balsamen und Hautcremes erforderlich sind. Eine Studie von 2025 zeigt, dass ordnungsgemäß strukturierte vegane Lippenstifte auf Carnaubawachs-Basis Härte, Abgabe und Schmelzstabilität erreichen können, die mit Bienenwachs erzielt werden. Da Einzelhändler öko-zertifizierte Regalflächen erweitern, haben Wachsmarkt Teilnehmer, die nachverfolgbare Lieferketten In Brasilien und Südostasien sichern, einen Preisaufschlag, während Auftragshersteller In Europa kürzere Lieferzeiten für Boutique-Chargen suchen.

Nordamerikanische Ethan-Cracker Erweiterungen Senken PE Wachs Produktionskosten

Neue Ethan-Cracker In Texas, Louisiana und Alberta liefern Ethylen-Rohstoffe zu 15-20% niedrigeren integrierten Kosten als In Europa oder Asien[1]Sauber Luft Task Force, "Refinery von Die Future - Markt Bewertung," catf.uns . Hersteller wandeln diesen Vorteil In Polyethylen-Wachsströme um, die für Heißschmelzklebstoffe, PVC-Gleitmittel und Masterbatch-Dispergiermittel maßgeschneidert sind. Der Wachsmarkt profitiert von einer Flut wettbewerbsfähig preislicher hochdichter Polyethylen (HDPE) Wachse, die enge Viskositäts- und Schmelzbereichsspezifikationen erfüllen und Exportwege nach Lateinamerika und Asien öffnen. Regionale Compounder nutzen lokale Versorgung, um Produktionszyklen zu verkürzen, Margenbindung zu verbessern und Endverbrauchern wettbewerbsfähig preisliche Spezialmischungen anzubieten.

Wachsende Körperpflegeindustrie in der Asien-Pazifik Region

Steigendes verfügbares Einkommen, urbane Lebensstile und Sozial Medien Einfluss untermauern einen boomenden Körperpflegesektor In Asien-Pazifik. Die Nachfrage nach Lippenstiften, Körperbutter und Haarfixiermitteln übersetzt sich direkt In höheren Verbrauch von raffiniertem Paraffin, Bienenwachs und synthetischen mikrokristallinen Varianten. Markeninhaber benötigen Wachsqualitäten, die sowohl Chinas National Medizinisch Produkte Administration als auch Indiens Bureau von Indian Standards Reinheitsschwellen erfüllen, was Lieferanten dazu veranlasst, hygienische Raffination und fortschrittliche Filtration zu skalieren. Maßgeschneiderte Viskositätskurven, niedrige Geruchsschwellen und konsistente Farbe ermöglichen es Formulierern, Produktstabilität unter feuchten tropischen Bedingungen aufrechtzuerhalten und verstärken das Wachsmarkt Wachstum In der gesamten Region.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR Prognose | Geographische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| REACH PAK Grenzen Verschärfen sich für Paraffinwachs In Europa Spielzeug und Kosmetik | −0.4% | Europa mit weltweiten Einhaltung-Echos | Mittelfristig (2-4 Jahre) |

| Rohöl- und Gaspreisvolatilität Beeinflusst Synthetische und Paraffinwachs Margen In APAC | −0.6% | Asien-Pazifik mit globalem Überlauf | Kurzfristig (≤ 2 Jahre) |

| Vegane Kosmetik Trend Ersetzt Bienenwachs mit Oleochemischen Emulgatoren | −0.3% | Europa und Nordamerika, wachsend In Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

REACH PAK Grenzen Verschärfen sich für Paraffinwachs in Europa Spielzeug & Kosmetik

Europas aktualisierte PAK-Schwellenwerte unter REACH gelten nun für Paraffinwachs, das In Spielzeug und Leave-An Hautprodukten verwendet wird, und zwingen Raffinerien dazu, In Tiefhydrobehandlung zu investieren oder Alternativ Rohstoffe zu beschaffen. Einhaltung-Zertifikate treiben Kosten und Komplexität hoch, während nicht-konforme Importe Zollbeschlagnahmungen und Händlerdelistings riskieren. Multinationale Markeninhaber qualifizieren nur Wachsqualitäten mit transparenter Upstream-Provenienz vor, was Käufer dazu ermutigt, zu synthetischen Fischer-Tropsch oder pflanzenbasierten Ersatzstoffen zu wechseln. Der Wachsmarkt steht daher einer Margenkompression In konventionellen Paraffinsegmenten gegenüber, bis Raffinerien Technologie-Upgrades vollständig umsetzen.

Vegane Kosmetik Trend Ersetzt Bienenwachs mit Oleochemischen Emulgatoren

Sauber Schönheit und tierfreie Kennzeichnungsstandards drängen europäische und nordamerikanische Formulierer dazu, Bienenwachs durch Candelilla-, Sonnenblumenkern-Wachs und palmgewonnene Polyglycerolester zu ersetzen. Vergleichsstudien zeigen, dass diese Mischungen Struktur und Glanz In Lippenstiftbasen replizieren können, ohne Abgabe oder Temperaturstabilität zu beeinträchtigen[2]Nabilah u. Mujib, "vegan Alternativen als Die Source von halal Kosmetik Produkte," researchgate.net. Während die gesamte Wachsmarkt Nachfrage intakt bleibt, sieht sich das konventionelle, aus der Imkerei gewonnene Angebot einer Kontraktion gegenüber, was eine Neuausrichtung hin zu Pflanzenrohstoffen und multifunktionalen synthetischen Emulgatoren schafft.

Segmentanalyse

Nach Typ: Natürliche Wachse Gewinnen Schwung

Paraffin- und Mineralwachse behielten einen 58% Wachsmarkt Anteil In 2024, gestützt durch ihre breite Verfügbarkeit und Kostenwettbewerbsfähigkeit In Kerzen, Brettleimung und Gummimischung. Dennoch soll das natürliche Wachssegment, verankert durch Carnauba, Candelilla und Bienenwachs, mit einer CAGR von 3,43% wachsen, was eine entscheidende Verbraucherneigung zu erneuerbaren Inhaltsstoffen hervorhebt. Erhöhte Nachfrage nach nachverfolgbarer Versorgung, niedrigem PAK-Gehalt und veganer Einhaltung positioniert zertifizierte Plantagen In Brasilien und Mexiko als strategische Vermögenswerte. Synthetische Wachse, hauptsächlich Fischer-Tropsch und Polyethylen-Varianten, besetzen einen Innovations-süß-Spot und bieten maßgeschneiderte Schmelzprofile und Härtegrade, die Hochtemperatur- oder feuchtigkeitsempfindliche Anwendungen adressieren.

Prämie Sauber-Etikett Kosmetik, essbare Produktbeschichtungen und Spezialverpackungsbeschichtungen treiben den stärksten natürlichen Wachs-Durchzug an. Umgekehrt bevorzugen kostensensible Sektoren wie Wellpappkartonleimung weiterhin Paraffinmischungen. Über das Prognosefenster hinweg sollen Kapazitätserweiterungen In Gas-zu-Flüssigkeits (GTL) Anlagen die Preisvolatilität für synthetische Qualitäten Dämpfen, während neue lösungsmittelfreie Extraktionstechnologien darauf abzielen, Ausbeuten In pflanzenbasierten Betrieben zu erhöhen. Strategische Abnahmevereinbarungen zwischen Züchtern und europäischen Schönheitshäusern sichern Versorgungsgewissheit und verankern natürliche Alternativen fester im Wachsmarkt.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Kosmetik Treibt Innovation

Kerzen beherrschten 60% der Wachsmarkt Größe In 2024 aufgrund ihrer fundamentalen Abhängigkeit von festem Wachs als sowohl Brennstoffmatrix als auch Duftträger. Diese langjährige Dominanz besteht In reifen Volkswirtschaften fort, die Ambiente-Produkte schätzen, und In Schwellenmärkten, die steigende Heimdekoration-Ausgaben erleben. Dennoch zeigt Kosmetik die höchste CAGR von 3,65%, da Formulierer Wachse für Struktur, Abgabe und Hautgefühl In Lippen-, Haar- und Körperprodukten nutzen. Direct-Zu-Verbraucher Marken beschleunigen kleine Chargen-Launches und wählen hochreine oder Bio-originäre Wachsqualitäten, die sich an Sauber Schönheit Positionierung orientieren.

Heißschmelzklebstoffe für e-Handel-Verpackung, Barriere-Beschichtungen für Kartons und Extrusions-Gleitmittel für PVC-Profil repräsentieren steigende Anwendungsnischen. Essbare Beschichtungen demonstrieren Nachhaltigkeitssynergie, indem sie petrochemische Umhüllungen auf Früchten und Käse ersetzen und unterstreichen die Wachsvielseitigkeit. Forschung, die Wachsmarkt Formulierungen an der Schnittstelle von Funktionalität und Zirkularität platziert, ermutigt Markeninhaber zur Mitentwicklung anwendungsspezifischer Mischungen und bringt Pilotläufe In Rekordzeiten zur Skalierung.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Qualität: Pharmazeutische Standards Steigen

Industriequalität Wachs machte 65% der Wachsmarkt Größe In 2024 durch seine extensive Nutzung In Kerzen, Verpackung und Brettleimung aus, wo Leistungsschwellen moderat sind. Dennoch sollen kosmetische und pharmazeutische Qualitäten den breiteren Markt mit einer CAGR von 3,34% übertreffen dank strenger Reinheitsnormen, geringer Geruchsanforderungen und beschränkter PAK-Niveaus. Regulierungsbehörden verlangen nun validierte Raffinationswege und konsistente Kristallinitätsprofile, was Kapitalausgaben In Vakuumdestillation, Hydrobehandlung und Membranfiltration treibt. Hersteller, die Charge-zu-Charge Gleichmäßigkeit garantieren können, gewinnen langfristige Lieferverträge mit multinationalen Körperpflege- und Gesundheitsunternehmen.

Lebensmittelqualität Wachs, obwohl geringer im Volumen, erzielt erhöhte Margen durch Erfüllung sowohl von Sicherheits- als auch Sensorikkriterien In essbaren Beschichtungen. Der Wachsmarkt erlebt daher eine zweistufige Dynamik: hochvolumige Standardqualitäten stabilisieren Anlagenauslastungsraten, und hochwertige Spezialqualitäten erhalten Rentabilität. Kontinuierliche Investitionen In analytische Instrumentierung-von Gaschromatographie bis FTIR-Spektroskopie-unterstützen die Zertifizierungsregime, die diese Spezialströme untermauern.

Nach Form: Emulsionen Ermöglichen Neue Anwendungen

Feste Blöcke, Platten und Pastillen behielten 70% Anteil In 2024, weil sie klassische Verarbeitung In Kerzen, Buntstiften und Polierstiften erfüllen. Jedoch sollen flüssige und Emulsionsformate mit einer CAGR von 3,27% wachsen, angetrieben durch energiesparende Schmelz-In-Pakete und den Aufstieg wasserbasierter Beschichtungen. Emulgiertes Wachs integriert sich nahtlos In wässrige Papier- oder Textilausrüstungen und eliminiert die Notwendigkeit für Hochtemperatur-Mischung und reduziert Anlagenemmissionen. Pulverförmige Mikrodispersionen finden Aufnahme In Kunststoff-Masterbatches, wo sie als Keimbildner fungieren und Oberflächenfinish und Zykluszeiten verbessern.

Emulsionslieferanten schaffen Wert durch Partikelgrößenkontrolle, anionische versus kationische Tensidsysteme und Bio-dispergierbare Qualitäten, die Abwasserstandards erfüllen. Diese Formflexibilität erweitert Wachsmarkt Penetration In Sektoren wie schützende Landwirtschaftsfolien, Lederausrüstungen und sogar Beton-Aushärtungsverbindungen. Verarbeiter schätzen niedrigeres Handhabungsrisiko, konsistente Dosierung und Kompatibilität mit automatisierter Flüssigkeitsmessung.

Notiz: Segmentanteil aller einzelnen Segmente verfügbar beim Berichtskauf

Geographische Analyse

Asien-Pazifik sicherte 45% des Wachsmarkt Anteils In 2024 und soll die schnellste CAGR von 3,2% bis 2030 verzeichnen. China verankert die Nachfrage mit seinen riesigen Kerzen-, Verpackungs- und Körperpflegeclustern, während Indiens aufstrebende Mittelklasse den Verbrauch In Kosmetik und Heimduft erhöht. ASEAN Logistikzentren treiben Heißschmelzklebstoff-Nutzung voran und verknüpfen Wachsmarkt Wachstum direkt mit Paketvolumen. Regierungsanreize für nachgelagerte Petrochemie In Indonesien und Malaysia ziehen weiterhin Investitionen In synthetische Wachseinheiten an, liefern lokalisierte Versorgung und verkürzen Schiff-Zu-Regal Zyklen.

Nordamerika hält einen ausgewogenen Wachsmarkt aufrecht und koppelt reife Kerzen- und Brettanwendungen mit innovativen Schritten In spezialisierten Polyethylen-Wachsen. Kostengünstiges Schieferethan speist neue Crackerkapazität und positioniert uns- und kanadische Hersteller für Exportgewinne, besonders nach Lateinamerika und Europa. Automobilleichtbau, Pulverbeschichtungen und 3D-Druck-Filament-Zusatzstoff öffnen nächste Generation Verwendungen für fein fraktionierte synthetische Wachsströme. Grenzüberschreitende Logistik innerhalb des Handelsabkommens der Vereinigten Staaten-Mexiko-Kanada (USMCA) gewährleistet zollfreien Fluss von Upstream-Zwischenprodukten und fertigen Wachsmischungen.

Europas Wachsmarkt operiert unter der strengsten regulatorischen Umgebung und lenkt Verbrauch zu niedrig-PAK Paraffin, vollsynthetischen Fischer-Tropsch und zertifizierten natürlichen Qualitäten. Deutschland und die Niederlande beherbergen Raffinationszentren, die hochwertige Kosmetik speisen, während Italiens Fruchtexportsektor Versuche essbarer Carnauba-Beschichtungen skaliert, um Händler-Haltbarkeitsmandaten zu entsprechen. Einwegkunststoffverbote beleben papierbasierte Verpackung, die mit Bio-Wachsbarrieren beschichtet ist, und öffnen Nachfragetaschen für emulgierte Formulierungen. Forschung zeigt, dass wachsbeschichtete Produktpackungen Lebensmittelverschwendung im Einzelhandel um zweistellige Prozentsätze senken und EU Bauernhof-Zu-Fork Ziele unterstützen[3]Rachel Devine et al., "Modellieren Die Impact von Regal-Leben Extension An frisch Produce Abfall In Vereinigtes Königreich HäBenutzer," Cleaner Abfall Systeme, doi.org.

Wettbewerbslandschaft

Integrierte Ölriesen wie Sinopec, Exxon Mobil und Shell dominieren die globale Versorgung durch Nutzung eigener Raffinier- und GTL-Anlagen für konsistente Paraffin- und synthetische Wachsproduktion. Spezialfokus auf schmale Mikrokristallin-, Fischer-Tropsch- und kohlenstoffarme Wachsqualitäten für Beschichtungen, Klebstoffe und Pharmazeutika. Natürliche Wachsspezialisten verbessern Nachverfolgbarkeit und übernehmen lösungsmittelfreie Extraktion, um Sauber-Etikett-Mandaten In Europa und Nordamerika zu entsprechen. Produktinnovation priorisiert niedrigere Kohlenstoff-Fußabdrücke, strengere Kontaminant-Schwellenwerte und verbesserte rheologische Profil. Strategische Partnerschaften dominieren, wobei Raffinerien und Extraktoren Verträge sichern und Blockchain für Nachverfolgbarkeit nutzen. Ausgewogene Kapazitätserweiterungen über fünf Jahre sollen moderaten Wettbewerb im Wachsmarkt aufrechterhalten.

Wachs Industrieführer

-

BASF SE

-

China Petrochemical Corporation

-

Exxon Mobil Corporation

-

Sasol Ltd.

-

Shell plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Clariant führte Ceridust 1310 ein, ein fortschrittliches mikronisiertes Wachs zur Kompensation knapper Carnauba-Versorgung In Druckfarbenanwendungen.

- August 2024: Sasol Chemikalien hat SASOLWAX LC100 eingeführt, eine industrielle Wachsqualität mit 35% niedrigerem Kohlenstoff-Fußabdruck, was ihr nachhaltiges Produktportfolio weiter verbessert.

Globaler Wachsmarkt Berichtsumfang

Wachse sind eine vielfältige Klasse organischer Verbindungen bei Umgebungstemperatur, die lipophil und formbare Feststoffe sind. Wachse sind unlöslich In Wasser, aber löslich In Lösungsmitteln, die organisch und unpolar sind.

Der Wachsmarkt ist nach Typ, Anwendung und Geographie segmentiert. Nach Typ ist der Markt In Erdöl- und Mineralwachs, synthetisches Wachs und natürliches Wachs segmentiert. Nach Anwendung ist der Markt In Kosmetik, Verpackung, Kerzenherstellung, Klebstoffe, Gummi und andere Anwendungen segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Wachsmarkt In 17 Ländern In wichtigen Regionen ab.

Für jedes Segment wurden Marktbemessung und Prognose auf Basis des Volumens (Kilotonnen) durchgeführt.

| Paraffin und Mineralwachs |

| Synthetisches Wachs |

| Natürliches Wachs |

| Kerzenherstellung |

| Verpackung |

| Kosmetik |

| Klebstoffe |

| Gummi |

| Andere Anwendungen |

| Lebensmittelqualität |

| Industriequalität |

| Kosmetik- und Pharmaqualität |

| Fest |

| Pulverförmig |

| Emulsionen und Flüssigkeiten |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN | |

| Übriges Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Typ | Paraffin und Mineralwachs | |

| Synthetisches Wachs | ||

| Natürliches Wachs | ||

| Nach Anwendung | Kerzenherstellung | |

| Verpackung | ||

| Kosmetik | ||

| Klebstoffe | ||

| Gummi | ||

| Andere Anwendungen | ||

| Nach Qualität | Lebensmittelqualität | |

| Industriequalität | ||

| Kosmetik- und Pharmaqualität | ||

| Nach Form | Fest | |

| Pulverförmig | ||

| Emulsionen und Flüssigkeiten | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN | ||

| Übriges Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Wichtige Fragen Beantwortet im Bericht

Wie Groß ist der aktuelle Wachsmarkt und wie schnell wächst er?

Der Wachsmarkt steht bei 4,68 Millionen Tonnen In 2025 und soll bis 2030 5,35 Millionen Tonnen erreichen, bei einer Expansion von 2,7% CAGR.

Welche Region hält den größten Anteil des Wachsmarkts?

Asien-Pazifik hält 45% der Wachsmarkt Größe In 2024 und profitiert von starker Fertigung, e-Handel-Logistik und Körperpflege-Nachfrage.

Welches Anwendungssegment expandiert am schnellsten?

Kosmetik ist die am schnellsten wachsende Anwendung mit einer prognostizierten CAGR von 3,65% aufgrund von Sauber-Etikett-Präferenzen und Prämie-Produkteinführungen.

Wie beeinflussen Vorschriften die Wachsmarkt Dynamik In Europa?

Strengere REACH-Grenzen für PAK und Einwegkunststoffverbote beschleunigen Verschiebungen zu natürlichen und synthetischen Alternativen und steigern Lebensmittelqualität Wachsbeschichtungen.

Warum gewinnen synthetische Fischer-Tropsch Wachse In der Verpackung an Zugkraft?

Fischer-Tropsch Wachse erhöhen Heißschmelzklebstoff-Schmelzpunkte und Kohäsion und reduzieren Paketausfallraten bei steigenden e-Handel-Sendungen.

Welchen Wettbewerbsvorteil genießen nordamerikanische PE Wachshersteller?

Ethan-Cracker-Erweiterungen liefern 15-20% niedrigere Rohstoffkosten und ermöglichen Herstellern, wettbewerbsfähig preisliche, leistungsstarke Polyethylen-Wachse global anzubieten.

Seite zuletzt aktualisiert am: