Marktanalyse für wasserlösliche Polymere

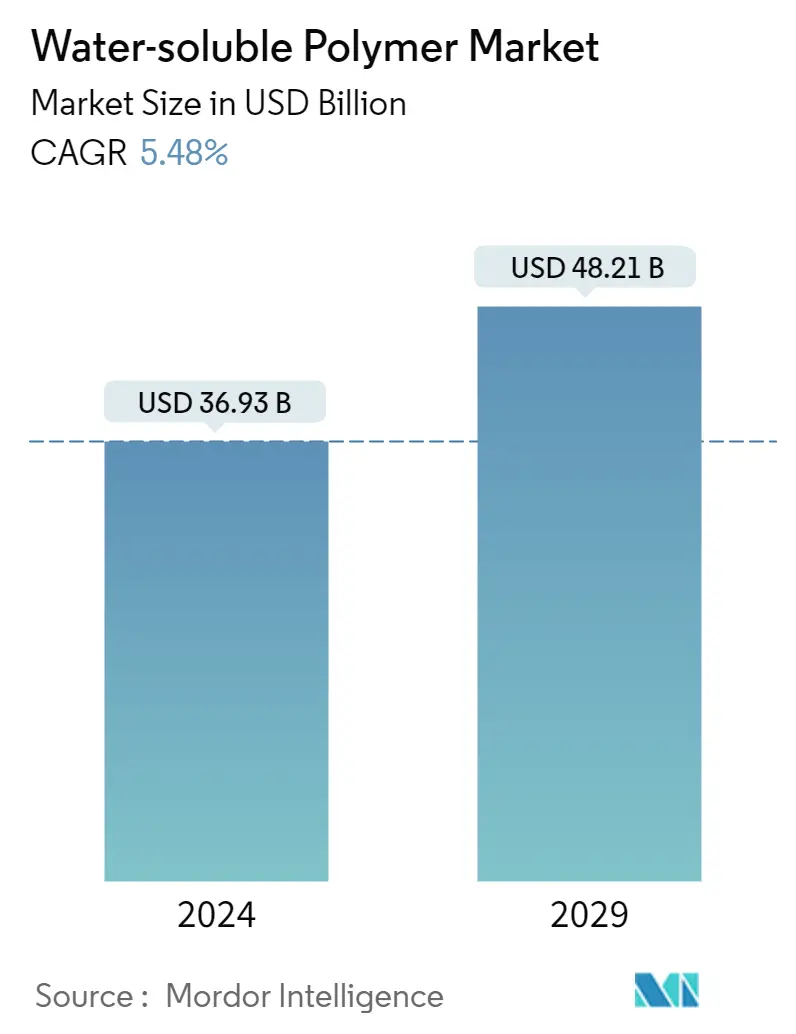

Die Marktgröße für wasserlösliche Polymere wird im Jahr 2024 auf 36,93 Milliarden US-Dollar geschätzt und soll bis 2029 48,21 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,48 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich negativ auf den Markt für wasserlösliche Polymere aus. Allerdings wird der Markt nach der Pandemie aufgrund seiner zunehmenden Anwendung in der Lebensmittel- und Getränkeindustrie vorangetrieben.

- Die Faktoren, die das Marktwachstum vorantreiben, sind die wachsende Schiefergasindustrie in Nordamerika und die aufstrebende Wasseraufbereitungsindustrie.

- Andererseits dürften die schwankenden Rohstoffpreise das Marktwachstum im Prognosezeitraum bremsen.

- Die steigende Nachfrage nach biobasiertem Acrylamid und seine zunehmende Anwendung in der Pharmaindustrie werden den Herstellern in Zukunft wahrscheinlich zahlreiche Chancen bieten.

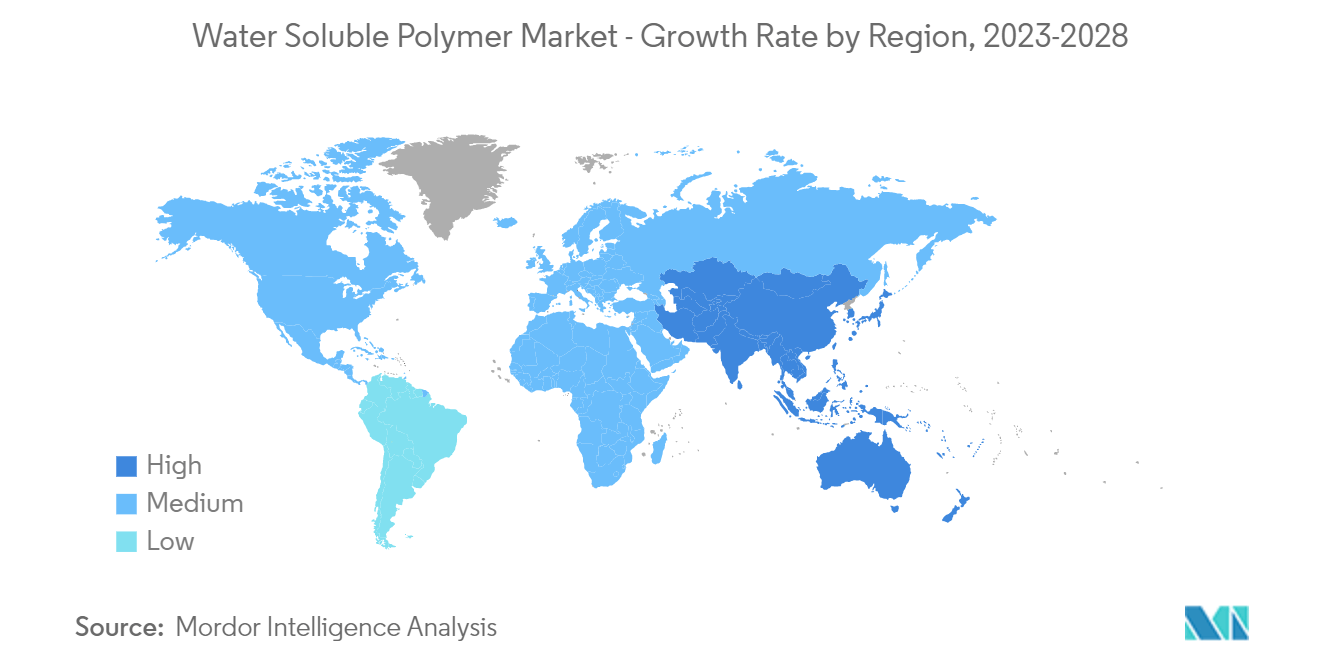

- Die Region Asien-Pazifik dominierte den Weltmarkt und wird im Prognosezeitraum voraussichtlich die höchste CAGR verzeichnen.

Markttrends für wasserlösliche Polymere

Es wird erwartet, dass die Wasseraufbereitungsindustrie den Markt dominieren wird

- Die Wasseraufbereitung dient einem breiten Spektrum von Zwecken, einschließlich der Erfüllung von Anforderungen für landwirtschaftliche, medizinische, Haushalts-, pharmakologische, chemische und industrielle Anwendungen.

- Flockungsmittel fördern die Verklumpung destabilisierter Partikel, die nach der Behandlung mit Koagulationsmitteln entstehen. Die Gerinnungsmittel neutralisieren die Ladung kolloidaler Partikel, die für deren Trennung verantwortlich ist.

- Wasserlösliche Polymerflockungsmittel sind wichtige Bestandteile von Fest-Flüssig-Trennanlagen zur Behandlung prozessbeeinflusster Abwässer. Dabei handelt es sich um langkettige wasserlösliche Polymere, die sich nicht absetzende feine Feststoffe aus wässrigen Suspensionen trennen.

- Wasserlösliche Polymere werden in der Mineralverarbeitung, der industriellen und kommunalen Abwasseraufbereitung, der Entwässerung von Ölsandrückständen, der Papierherstellung und der Biotechnologie eingesetzt.

- Aufgrund der hohen Nachfrage aus Ländern wie China, Indien und Japan hatte der asiatisch-pazifische Raum einen großen Anteil am Markt für Wasser- und Abwasseraufbereitung. Der Wasser- und Abwassersektor in der Region ist einer der größten weltweit.

- China beabsichtigt, zwischen 2021 und 2025 80.000 km Abwassersammelleitungsnetze zu bauen oder zu modernisieren und die Abwasserbehandlungskapazität um 20 Millionen Kubikmeter pro Tag zu erweitern. Bis 2025 wird Chinas Industrieabwasserindustrie ein Volumen von rund 19,4 Milliarden US-Dollar erreichen. Darüber hinaus plant China, im Rahmen seiner Entwicklungsstrategie für den Übergang zu einer saubereren und nachhaltigeren Wirtschaft 50 Milliarden US-Dollar in mehrere stark umweltschädliche Industrien zu investieren, darunter Textilindustrie, Druckindustrie, Stahlproduktion, Öl- und Gasförderung, Kohlebergbau und Pharmaproduktion.

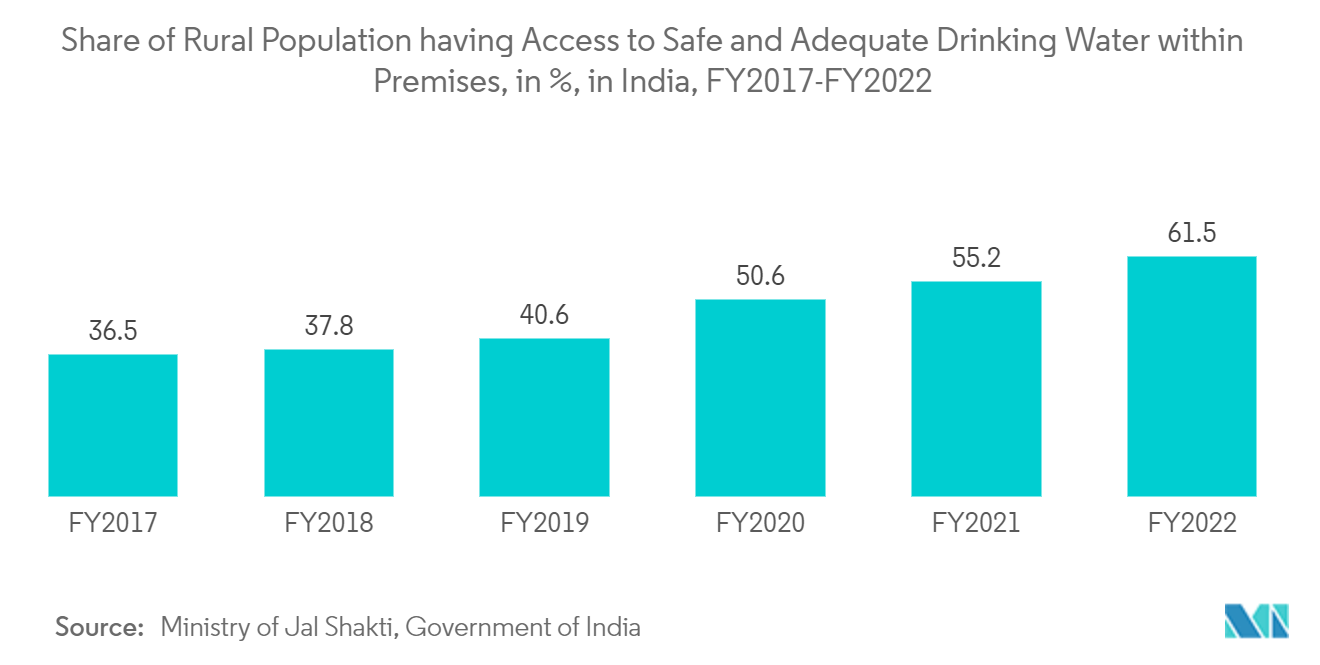

- Nach Angaben des Jal Shakti-Ministeriums der indischen Regierung stieg im Geschäftsjahr 2022 der Anteil der ländlichen Bevölkerung, der Zugang zu sicherem und ausreichendem Trinkwasser auf dem Gelände hat, von 55,2 % im Geschäftsjahr 2021 auf 61,5 %. Darüber hinaus investieren in Indien verschiedene Unternehmen wie Suez, Abengoa und SPML Infra in Wasseraufbereitungsprojekte. Die Investitionsmöglichkeiten in der Wasserwirtschaft sollen bis 2030 auf 130 Milliarden US-Dollar steigen.

- Basierend auf den oben genannten Faktoren wird erwartet, dass die Wasseraufbereitungsindustrie im Prognosezeitraum den Markt dominieren wird.

Es wird erwartet, dass China den asiatisch-pazifischen Markt dominieren wird

- Die Wasseraufbereitung ist eine der größten Anwendungsindustrien für wasserlösliche Polymere in China. Chinas Wasseraufbereitungsindustrie wächst stetig, da sich die Regierung auf die Verfügbarkeit von Süßwasser und die Wasserverschmutzung (Abwasserbehandlung) konzentriert.

- Im Rahmen des 13. Fünfjahresplans gab das Land mehr als 559 Milliarden CNY (82,6 Milliarden US-Dollar) für seine Wasseraufbereitungsindustrie aus, etwa 0,75 % seines gesamten BIP. Dadurch stieg die Nachfrage nach wasserlöslichen Polymeren im Land.

- Die Pharmaindustrie ist eine weitere wichtige Endverbraucherindustrie für wasserlösliche Polymere im Land. In jüngster Zeit haben sich chinesische Pharmahersteller weitgehend auf die Herstellung von Grundchemikalien, Zwischenprodukten und pharmazeutischen Wirkstoffen (APIs) konzentriert. So wurde China in kurzer Zeit zum mengenmäßig führenden globalen Lieferanten von APIs.

- Im Jahr 2021 wurden fast 301 Milliarden CNY (44,5 Milliarden US-Dollar) in das chinesische Pharmageschäft investiert, ein Rückgang von 15,7 % gegenüber dem Vorjahr. Darüber hinaus erwirtschaftete das chinesische Pharmaunternehmen im Jahr 2021 einen Umsatz von über 3,3 Billionen CNY (487 Milliarden US-Dollar), was einer Steigerung von 20 % gegenüber 2020 entspricht.

- In jüngster Zeit haben sich chinesische Pharmahersteller auf die Entwicklung und Produktion fertiger Pharmaprodukte konzentriert, um den lokalen Markt zu bedienen. Allerdings steht die Pharmaindustrie im Prognosezeitraum vor einem hohen Wachstum, da die Regierung politische Reformen im Einklang mit dem Industrieplan Made in China 2025 vorantreibt.

- Aufgrund der oben genannten Aspekte wird erwartet, dass China die Region Asien-Pazifik dominieren wird.

Überblick über die wasserlösliche Polymerindustrie

Der Markt für wasserlösliche Polymere ist von Natur aus fragmentiert, wobei die Präsenz vieler Akteure einen geringeren Marktanteil ausmacht. Zu den Hauptakteuren auf dem untersuchten Markt (in keiner bestimmten Reihenfolge) gehören unter anderem SNF Group, Ashland, DuPont, CP Kelco US Inc. und Arkema Group.

Marktführer bei wasserlöslichen Polymeren

-

DuPont

-

Ashland

-

CP Kelco US Inc.

-

Arkema Group

-

SNF

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für wasserlösliche Polymere

- August 2022 BASF und Nippon Paint China, der führende Lackhersteller, haben gemeinsam umweltfreundliche Industrieverpackungen auf den Markt gebracht, die die Produkte der Trockenmörtelserie von Nippon Paint übernommen haben. Mit der wasserbasierten Acryldispersion Joncryl High-Performance Barrier (HPB) der BASF als Barrierematerial wird das neue Verpackungsmaterial für die Herstellung von Trockenmörtelprodukten von Nippon Paint kommerzialisiert.

- Februar 2022 Kemira Oyj gab bekannt, dass es mit der weltweit ersten Großproduktion seines neu entwickelten Polyacrylamid-Polymers auf Basis biobasierter Rohstoffe begonnen hat. Die ersten kommerziellen Mengen werden zu Testzwecken an eine der Abwasseraufbereitungsanlagen der Helsinki Region Environmental Services (HSY) geliefert.

Segmentierung der wasserlöslichen Polymerindustrie

Wasserlösliche Polymere sind Materialien, die die Fähigkeit besitzen, in Wasser löslich zu sein. Es gibt zwei Arten wasserlöslicher Polymere natürliche wasserlösliche Polymere und synthetische wasserlösliche Polymere. Guarkernmehl, Gelatine, Xanthangummi und Pektin sind natürlich vorkommende wasserlösliche Polymere. Der Markt für wasserlösliche Polymere ist nach Typ, Endverbraucherindustrie und Geografie segmentiert. Nach Typ ist der Markt in Polyacrylamid, Polyvinylalkohol, Guarkernmehl, Gelatine, Xanthangummi, Polyacrylsäure, Polyethylenglykol und andere Typen unterteilt. Basierend auf der Endverbraucherbranche ist der Markt in Wasseraufbereitung, Lebensmittel und Getränke, Körperpflege und Hygiene, Öl und Gas, Zellstoff und Papier, Pharmazeutik und andere Endverbraucherbranchen unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Markt für wasserlösliche Polymere in 15 Ländern in den wichtigsten Regionen ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Polyacrylamid |

| Polyvinylalkohol |

| Guar Gum |

| Gelatine |

| Xanthangummi |

| Polyacrylsäure |

| Polyethylenglykol |

| Andere Typen (Celluloseether, Pektin und Stärke) |

| Wasserversorgung |

| Nahrungsmittel und Getränke |

| Persönliche Pflege und Hygiene |

| Öl und Gas |

| Zellstoff und Papier |

| Pharmazeutisch |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Polyacrylamid | |

| Polyvinylalkohol | ||

| Guar Gum | ||

| Gelatine | ||

| Xanthangummi | ||

| Polyacrylsäure | ||

| Polyethylenglykol | ||

| Andere Typen (Celluloseether, Pektin und Stärke) | ||

| Endverbraucherindustrie | Wasserversorgung | |

| Nahrungsmittel und Getränke | ||

| Persönliche Pflege und Hygiene | ||

| Öl und Gas | ||

| Zellstoff und Papier | ||

| Pharmazeutisch | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

FAQs zur Marktforschung für wasserlösliche Polymere

Wie groß ist der Markt für wasserlösliche Polymere?

Es wird erwartet, dass der Markt für wasserlösliche Polymere im Jahr 2024 36,93 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,48 % auf 48,21 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für wasserlösliche Polymere derzeit?

Im Jahr 2024 wird die Größe des Marktes für wasserlösliche Polymere voraussichtlich 36,93 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für wasserlösliche Polymere?

DuPont, Ashland, CP Kelco US Inc., Arkema Group, SNF sind die wichtigsten Unternehmen, die auf dem Markt für wasserlösliche Polymere tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für wasserlösliche Polymere?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für wasserlösliche Polymere?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für wasserlösliche Polymere.

Welche Jahre deckt dieser Markt für wasserlösliche Polymere ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für wasserlösliche Polymere auf 35,01 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für wasserlösliche Polymere für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für wasserlösliche Polymere für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über wasserlösliche Polymere

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate wasserlöslicher Polymere im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse wasserlöslicher Polymere umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.