Marktanalyse für landwirtschaftliche Maschinen in Vietnam

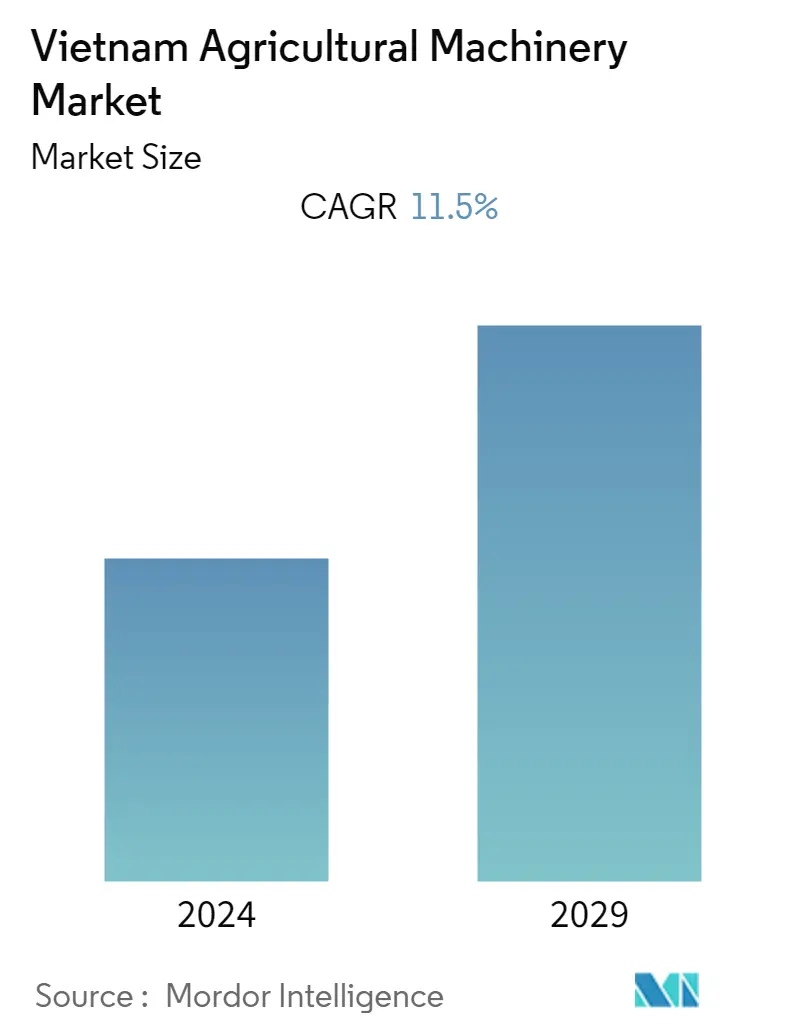

Der vietnamesische Landmaschinenmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 11,5 % verzeichnen.

- Vietnam ist eines der südostasiatischen Länder, das auf die Landwirtschaft als Haupteinnahmequelle des Staates angewiesen ist. Laut einer Studie der Weltbank aus dem Jahr 2020 macht der Agrarsektor 14 % des BIP aus und beschäftigt rund 36 % der Arbeitskräfte des Landes. Die Faktoren, die diesen Markt antreiben, sind Bevölkerungswachstum, Urbanisierung und eine höhere Produktivitätsnachfrage bei schrumpfender landwirtschaftlicher Fläche , die zu einem Anstieg der Nachfrage nach Landmaschinen geführt haben.

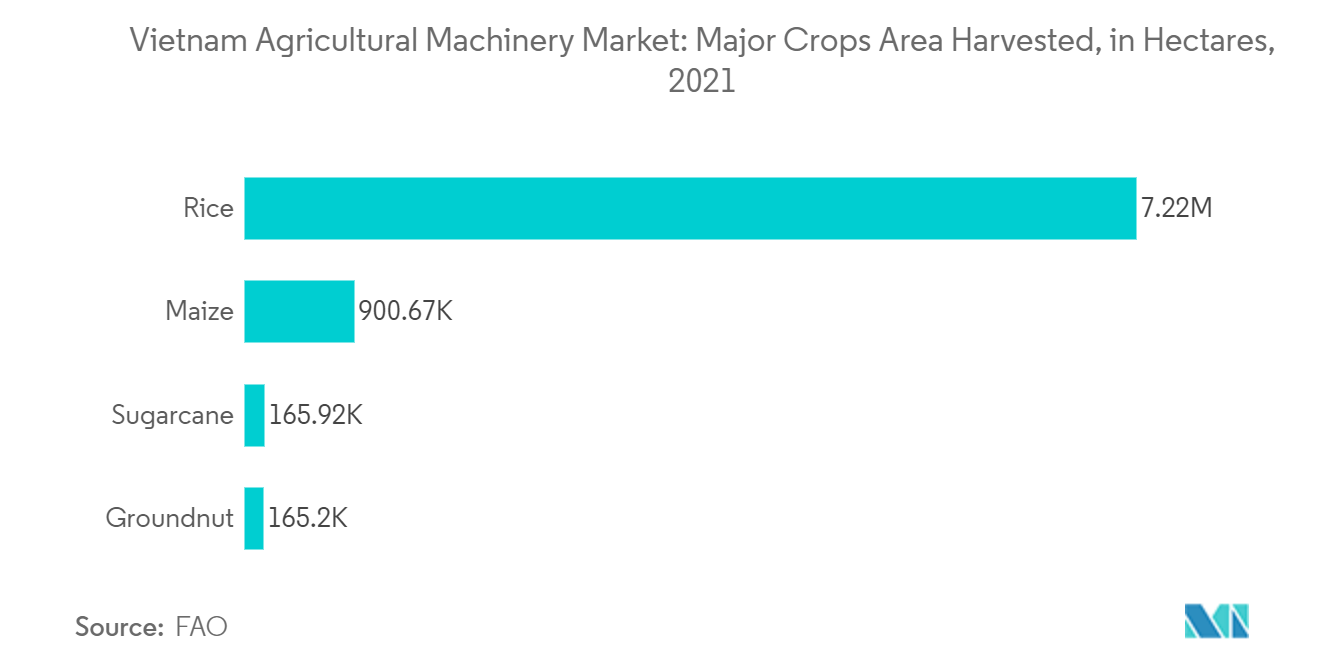

- Nach Angaben der FAO sind Reis, Mais, Sojabohnen, Zuckerrohr, Sesam, Maniok, Bohnen, Bananen, Pfeffer und viele andere die wichtigsten im Land angebauten Nutzpflanzen. Im Jahr 2021 stellte die Reisproduktion mit knapp 43,9 Millionen Tonnen die höchste Ertragsmenge unter den Hauptkulturen in Vietnam dar, gefolgt von der Ertragsmenge von Maniok mit rund 10,7 Millionen Tonnen. In diesem Jahr stieg der Reisertrag im Vergleich zum Vorjahr um etwa 2,6 Prozent.

- Mehr als 70 % der Anbaufläche in Vietnam sind mechanisiert. Um diese teuren Maschinen für Landwirte erschwinglich zu machen, führt die Regierung Förderprogramme ein. Dies ist einer der Hauptfaktoren für das Wachstum des Marktes. In Vietnam ist die maßgeschneiderte Vermietung von Landmaschinen zu beobachten, da die lokale Produktion von Landmaschinen gering ist. Anbieter von Mietmaschinen sind landwirtschaftliche Genossenschaften und Privatunternehmen. Organisationen, die Personalvermittlungsdienste anbieten, verfügen über effiziente Maschinen für die Bodenbearbeitung, Ernte, Dreschen, Trocknen, Lagerung von Getreide und Transport. Diese Organisationen sind vor allem im Mekong-Flussdelta und im Roten Flussdelta konzentriert.

Markttrends für landwirtschaftliche Maschinen in Vietnam

Zunehmende Mechanisierung der Landwirtschaft bei Arbeitskräftemangel

Nach Angaben des Ministeriums für Landwirtschaft und ländliche Entwicklung nimmt der Grad der Mechanisierung in der Landwirtschaft im Jahr 2020 vor und nach der Ernte zu. Konkret erreichte die Mechanisierungsrate der landwirtschaftlichen Bodenvorbereitung 94 %, bei der Aussaat und Pflanzung 42 % 77 % und bei der Reisernte 65 %.

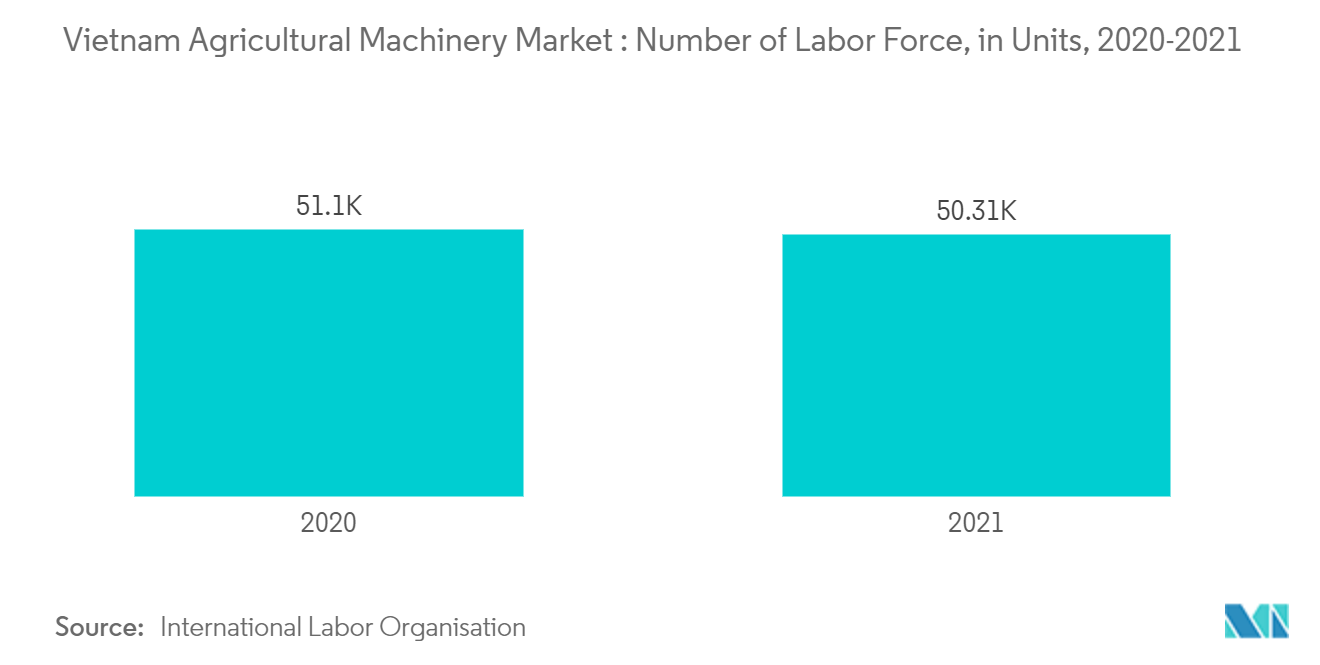

Vietnam ist mit einem akuten Arbeitskräftemangel in der Landwirtschaft konfrontiert, und die Bevölkerung verlagert sich auf das Baugewerbe und andere Bereiche, in denen sie ein besseres Einkommen erwartet. Dies war ein entscheidender Faktor für den zunehmenden Einsatz von Maschinen in verschiedenen Prozessen. Die Verlagerung der Berufsstruktur von der Landwirtschaft hin zu anderen Sektoren vollzieht sich hauptsächlich in den vier Regionen dem Delta des Roten Flusses, den nördlichen zentralen und zentralen Küstengebieten, dem Mekong-Delta und dem Südosten. Der Mangel an saisonalen Arbeitskräften in der Landwirtschaft ist der Hauptgrund für den Einsatz von Maschinen in der Landwirtschaft, da die Arbeit der Arbeitskräfte durch Maschinen ersetzt werden kann.

Nach Angaben des Ministeriums für Industrie und Handel stieg die Zahl der Traktoren im ganzen Land im Jahr 2019 um etwa 48 %, die Zahl der Mähdrescher um 79 % und die Zahl der landwirtschaftlichen Trockner um 29 %. Die Stromverfügbarkeit auf dem Bauernhof erreichte etwa 2,4 PS/ha bewirtschaftet. Allerdings liegt Vietnam mit vier PS/ha, China mit acht PS/ha und Korea mit 10 PS/ha immer noch weit hinter dem durchschnittlichen Ausstattungsniveau der Landwirtschaft zurück.

Reihentraktoren dominieren den Markt

Angesichts der zunehmenden Nichtverfügbarkeit von Landarbeitern und der zunehmenden Mechanisierung der Landwirtschaft steigert die Nachfrage nach Reihenfruchttraktoren den Umsatz des vietnamesischen Landmaschinenmarktes. Die steigende Nachfrage nach geringer Leistung auf begrenztem Ackerland, Präzision, Handhabung und Effizienz hat die Entwicklung des modernen Sätraktors geprägt und treibt die Entwicklung dieser Traktoren weiterhin voran.

Der Reihenfruchttraktor ist speziell auf den Anbau von Feldfrüchten zugeschnitten, die alle landwirtschaftlichen Anforderungen erfüllen, wie z. B. Pflügen, Eggen, Einebnen, Ziehen von Sämaschinen, Unkrautbekämpfung und den Betrieb verschiedener Maschinen, wie Wasserpumpen und Riemenscheibendreschmaschinen. Diese Traktoren sind mit austauschbaren Antriebsrädern unterschiedlicher Profilbreite ausgestattet. Sie verfügen über eine hohe Bodenfreiheit, um Ernteschäden zu vermeiden. Was die Verbraucherpräferenzen angeht, wachsen die Verkäufe von 4W-Traktoren schneller als die von 2W-Traktoren, letztere haben jedoch mengenmäßig den dominierenden Marktanteil. Der niedrige Preis von Einradtraktoren macht sie zu einer guten Wahl für Kleinbauern mit kleinen Grundstücken. Der technologische Fortschritt zur Entwicklung effizienterer Produkte unter Berücksichtigung der länderspezifischen Anforderungen wird Chancen für das zukünftige Wachstum der Branche bieten.

Überblick über die vietnamesische Landmaschinenindustrie

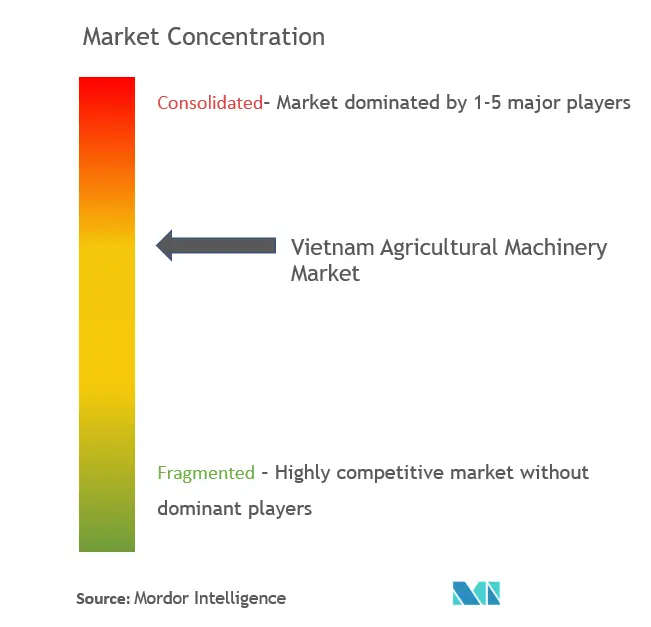

Der Landmaschinenmarkt in Vietnam ist mäßig konsolidiert, wobei nur wenige Akteure den Großteil des Marktanteils erobern. Die Einführung neuer Produkte, Partnerschaften und Übernahmen sind die wichtigsten Strategien der führenden Unternehmen auf dem Markt im Land. Neben Innovationen und Erweiterungen dürften Investitionen in Forschung und Entwicklung sowie die Entwicklung neuartiger Produktportfolios in den kommenden Jahren entscheidende Strategien sein. Kubota, CLAAS KGaA mbH, Yanmar, Iseki, CNH und VEAM sind die größten Unternehmen, die Landmaschinen auf dem vietnamesischen Markt anbieten. Die großen Player sind bereit für Investitionen und verschiedene Unternehmen verfolgen unterschiedliche Strategien, um ihre Marktpräsenz auf diesem Markt in Vietnam zu erhöhen.

Marktführer für landwirtschaftliche Maschinen in Vietnam

CLAAS KGaA mbH

Kubota Corporation

Yanmar Vietnam

Iseki Corporation

Vietnam Engine and Agricultural Machinery Corporation (VEAM)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für landwirtschaftliche Maschinen in Vietnam

- Dezember 2022 THACO Industries, eine neue Tochtergesellschaft des Automobilherstellers THACO Group, hat 550 Millionen US-Dollar in die Massenproduktion von Landmaschinen und unterstützende Industrieprodukte wie Autoteile und -komponenten, Sattelanhänger und andere ergänzende Maschinen für den Export und den Inlandsverkauf investiert in dem Land.

- Oktober 2020 Kubota hat mit dem US-amerikanischen Chiphersteller Nvidia zusammengearbeitet, um hochentwickelte selbstfahrende autonome Landwirtschaftstraktoren zu entwickeln. Die Traktoren sind mit Nvidia-Grafikverarbeitungseinheiten und künstlicher Intelligenz sowie Kameras ausgestattet, um die erfassten Daten sofort zu verarbeiten und so eine arbeitssparende Lösung bereitzustellen, die dazu beitragen wird, dem Arbeitskräftemangel in der Agrarindustrie Vietnams und Japans entgegenzuwirken.

Segmentierung der vietnamesischen Landmaschinenindustrie

Bei landwirtschaftlichen Maschinen handelt es sich um mechanische Strukturen und Geräte, die in der Landwirtschaft oder anderen landwirtschaftlichen Betrieben verwendet werden. Landmaschinen umfassen eine große Vielfalt an Geräten mit unterschiedlichster Komplexität von einfachen handgeführten Geräten, die seit prähistorischen Zeiten verwendet werden, bis hin zu komplexen Erntemaschinen der modernen mechanisierten Landwirtschaft. Der Markt für landwirtschaftliche Maschinen in Vietnam ist nach Produkttypen segmentiert (Traktoren, Reispflanzmaschinen, Erntemaschinen, Heu- und Futtermaschinen und andere Produkttypen). Der Bericht bietet die Marktgröße und Prognosen für das Volumen in (Einheiten) und den Wert in (Mio. USD) für alle oben genannten Segmente.

| Traktoren | Motorleistung | Weniger als 15 PS |

| 15 bis 30 PS | ||

| 31 bis 45 PS | ||

| 46-75 PS | ||

| Mehr als 75 PS | ||

| Reispflanzer | ||

| Erntemaschinen | ||

| Heu- und Futtermaschinen | ||

| Andere Produkttypen |

| Produktart | Traktoren | Motorleistung | Weniger als 15 PS |

| 15 bis 30 PS | |||

| 31 bis 45 PS | |||

| 46-75 PS | |||

| Mehr als 75 PS | |||

| Reispflanzer | |||

| Erntemaschinen | |||

| Heu- und Futtermaschinen | |||

| Andere Produkttypen |

Häufig gestellte Fragen zur Marktforschung für landwirtschaftliche Maschinen in Vietnam

Wie groß ist der Markt für landwirtschaftliche Maschinen in Vietnam derzeit?

Der vietnamesische Landmaschinenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 11,5 % verzeichnen.

Wer sind die Hauptakteure auf dem vietnamesischen Landmaschinenmarkt?

CLAAS KGaA mbH, Kubota Corporation, Yanmar Vietnam, Iseki Corporation, Vietnam Engine and Agricultural Machinery Corporation (VEAM) sind die wichtigsten Unternehmen, die auf dem vietnamesischen Landmaschinenmarkt tätig sind.

Welche Jahre deckt dieser vietnamesische Landmaschinenmarkt ab?

Der Bericht deckt die historische Marktgröße des vietnamesischen Landmaschinenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des vietnamesischen Landmaschinenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der vietnamesischen Landmaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate vietnamesischer Landmaschinen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der vietnamesischen Landmaschinen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.