Größe des Foodservice-Marktes in Vietnam

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 24.77 Milliarden US-Dollar | |

| Marktgröße (2029) | 41.22 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Full-Service-Restaurants | |

| CAGR (2024 - 2029) | 9.81 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Vietnam Foodservice-Marktanalyse

Die Größe des vietnamesischen Foodservice-Marktes wird im Jahr 2024 auf 22,72 Milliarden US-Dollar geschätzt und soll bis 2029 36,29 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,81 % im Prognosezeitraum (2024–2029) entspricht.

Michelin Guide und Vietnam Tourism fördern die vietnamesische Küche und treiben den Ausbau der Full-Service-Restaurants im ganzen Land voran

- Aufgrund der ausgedehnten und vielfältigen kulinarischen Kultur Vietnams halten Full-Service-Restaurants den höchsten Marktanteil im Land. Im Jahr 2021 war China mit fast 57,7 Tausend chinesischen Touristen die führende Nationalität ausländischer Besucher in Vietnam, gefolgt von Südkorea mit 32,5 Tausend Besuchern. Die asiatische Küche ist in Vietnam am beliebtesten und macht im Jahr 2022 über 40 % des Küchenanteils aus. Diese Nachfrage kommt von Touristen aus asiatischen Ländern und Einwohnern, da die vietnamesische Küche Ähnlichkeiten mit anderen panasiatischen Küchen aufweist. Im Jahr 2022 bot die Zusammenarbeit zwischen dem Guide Michelin und der vietnamesischen Tourismusbehörde erhebliche Expansionsmöglichkeiten für die weltweite Förderung der vietnamesischen Küche.

- Der Markt für Cloud-Küchen verzeichnet in Vietnam ein rasantes Wachstum, vor allem aufgrund seiner Benutzerfreundlichkeit und der Möglichkeiten, die er der Gastronomiebranche während der Pandemie bot. Viele Restaurants, die während des COVID-19-bedingten Lockdowns vor betrieblichen Herausforderungen standen, stellten auf den virtuellen Betrieb um und nutzten die Vorteile zentralisierter Lebensmittelproduktionsanlagen für mehrere Restaurants, insbesondere für Lieferungen. Im Juni 2022 sicherte sich CloudEats, eine Cloud-Küche mit Sitz auf den Philippinen und Vietnam, eine Investition von 7 Millionen US-Dollar für die Expansion in ganz Südostasien. In Vietnam gibt es verschiedene Online-Lieferplattformen und Cloud-Küchen, darunter GrabFood, Now, GrabKitchen und GoFood, die Möglichkeiten für exponentielles Wachstum bieten.

- Vietnam erholte sich moderat von der COVID-19-Pandemie und verzeichnete von 2021 bis 2022 einen Anstieg des Marktwerts um 13,22 %, was auf die Einbindung von Online-Lebensmittellieferdiensten und automatisierten Küchentechnologien zurückzuführen ist.

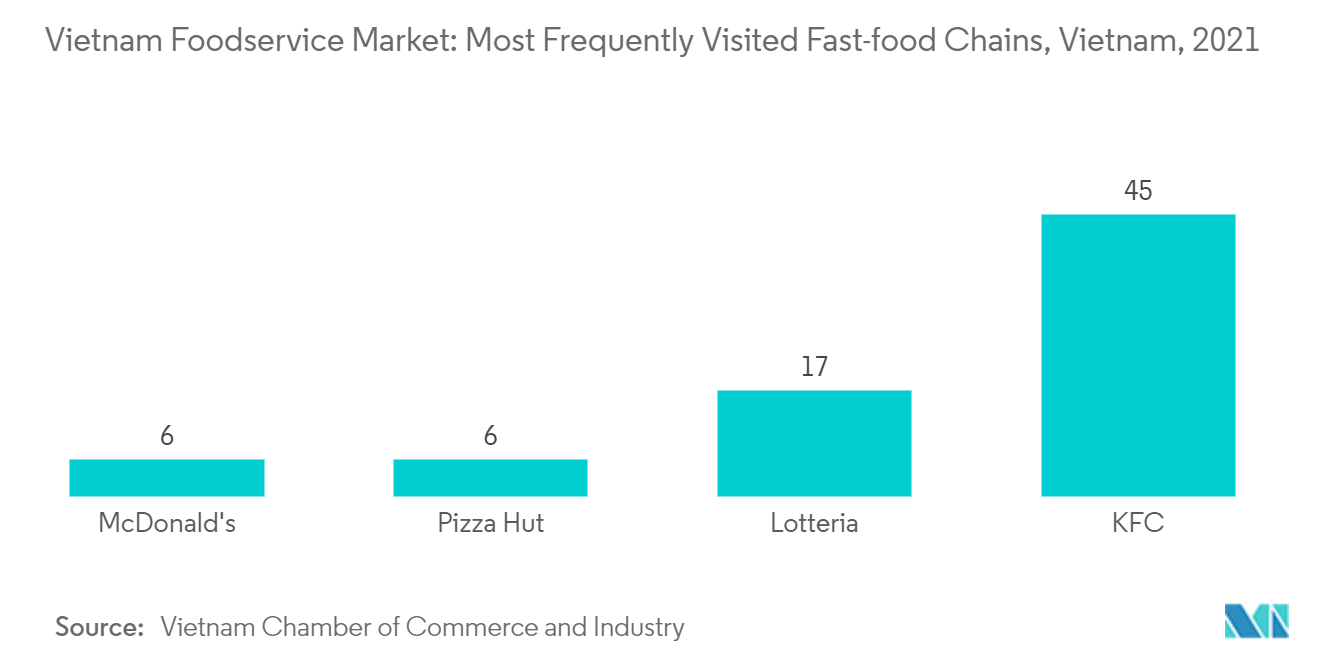

Wachsende Präsenz internationaler Fast-Food-Restaurants in Vietnam

In den letzten Jahren erlebten internationale Fast-Food-Restaurants aufgrund des zunehmenden westlichen Einflusses, der zu einer Fast-Food-Kultur im Land führte, ein großes Wachstum auf dem vietnamesischen Markt für Schnellrestaurants. Es wird erwartet, dass der Sektor in den kommenden Jahren weiter wachsen wird. Der vietnamesische Außer-Haus-Konsumanteil westlicher Lebensmittel macht etwa 35 % aus, angetrieben von ausländischen Ketten und westlichen Franchise-Unternehmen, die ihre Marken in Vietnam etablieren. Die westlichen Restaurants befinden sich hauptsächlich im Distrikt 1 Vietnams, ziehen eine starke Präsenz von Expats und Reisenden an und haben eine höhere durchschnittliche Warenkorbgröße.

Vietnam hat in den letzten zehn Jahren ein unglaubliches Wirtschaftswachstum erlebt, was einer der Hauptfaktoren für die Expansion internationaler Fast-Food-Restaurants im Land ist. Nach Angaben des Ministeriums für Investitionen und Industrie (MOIT) haben 183 ausländische Marken ein Franchise in Vietnam erhalten, hauptsächlich aus den Vereinigten Staaten, Australien, Südkorea und der Europäischen Union.

Zunehmende Internetkonnektivität und Verbraucherausgaben

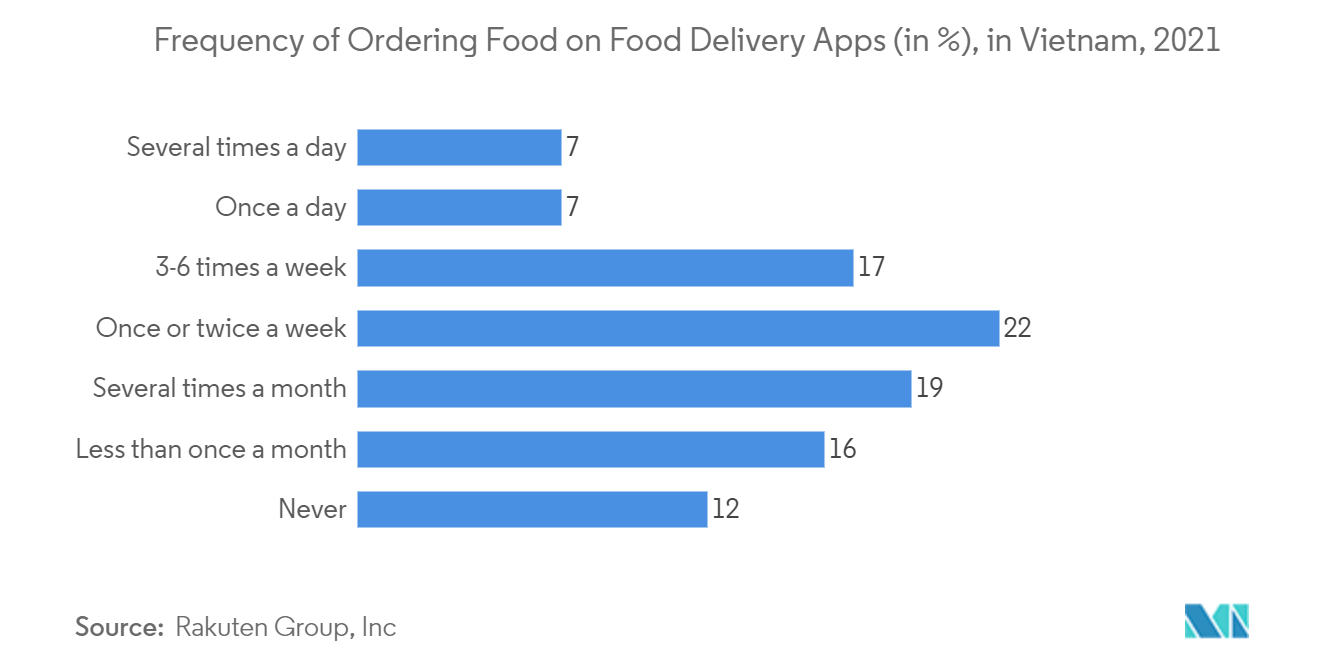

Das Wachstum des Foodservice-Marktes in Vietnam wird von einer jungen, futuristischen Bevölkerung, steigender Kaufkraft, zunehmender Internetverbindung und modernen und sich verändernden Lebensstilen angetrieben. Es wird erwartet, dass der Anteil mobiler Zahlungen in naher Zukunft aufgrund des gestiegenen Verbrauchervertrauens zunehmen wird, vor allem aufgrund der zunehmenden Sicherheitsmaßnahmen von Unternehmen und der Regierung zur Sicherung von Online-Zahlungen. Auch andere wichtige Marktindikatoren, wie z. B. die Verbraucherausgaben, verzeichnen ein robustes Wachstum im Land und bieten damit weitreichende Möglichkeiten für Online-Essenslieferdienste. Laut der von Rakuten im Jahr 2020 durchgeführten Umfrage gaben beispielsweise etwa 22 % der Frauen und 19 % der Männer in Vietnam an, mehrmals im Monat Lebensmittel über Essensliefer-Apps zu bestellen. Im Vergleich dazu gaben 7 % der weiblichen Befragten an, mehrmals täglich über eine Essensliefer-App zu bestellen, und rund 43 % der Befragten in Vietnam gaben an, dass sie etwa 100.000 bis 200.000 VDN für eine Bestellung in einer Essensliefer-App ausgegeben haben.

Überblick über die Gastronomiebranche in Vietnam

Der vietnamesische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 1,16 % einnehmen. Die Hauptakteure auf diesem Markt sind Golden Gate JSC, Jollibee Foods Corporation, Lotte GRS Co. Ltd, The Al Fresco's Group Vietnam und Yum! Brands Inc. (alphabetisch sortiert).

Vietnamesischer Foodservice-Marktführer

Golden Gate JSC

Jollibee Foods Corporation

Lotte GRS Co. Ltd

The Al Fresco's Group Vietnam

Yum! Brands Inc.

Other important companies include CP All PCL, Imex Pan Pacific Group, Mesa Group, Restaurant Brands International Inc., Starbucks Corporation.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Vietnam Foodservice-Marktnachrichten

- März 2023 Starbucks ist bestrebt, im Land zu expandieren. Es wurden 13 neue Filialen eröffnet, um bis Ende 2023 100 Filialen zu erreichen.

- Januar 2023 Restaurant Brands International Inc. eröffnet ein einziges Geschäft für Burger King und Popeyes in Hanoi City.

- Dezember 2022 KFC bringt in Vietnam Charcoal Grilled Chicken Rice auf den Markt, das auf Holzkohle gegrillte Hähnchenfilets mit japanischer Teriyaki-Sauce enthält.

Vietnam Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Vietnam

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 CP All PCL

- 6.4.2 Golden Gate JSC

- 6.4.3 Imex Pan Pacific Group

- 6.4.4 Jollibee Foods Corporation

- 6.4.5 Lotte GRS Co. Ltd

- 6.4.6 Mesa Group

- 6.4.7 Restaurant Brands International Inc.

- 6.4.8 Starbucks Corporation

- 6.4.9 The Al Fresco's Group Vietnam

- 6.4.10 Yum! Brands Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der vietnamesischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Aufgrund der ausgedehnten und vielfältigen kulinarischen Kultur Vietnams halten Full-Service-Restaurants den höchsten Marktanteil im Land. Im Jahr 2021 war China mit fast 57,7 Tausend chinesischen Touristen die führende Nationalität ausländischer Besucher in Vietnam, gefolgt von Südkorea mit 32,5 Tausend Besuchern. Die asiatische Küche ist in Vietnam am beliebtesten und macht im Jahr 2022 über 40 % des Küchenanteils aus. Diese Nachfrage kommt von Touristen aus asiatischen Ländern und Einwohnern, da die vietnamesische Küche Ähnlichkeiten mit anderen panasiatischen Küchen aufweist. Im Jahr 2022 bot die Zusammenarbeit zwischen dem Guide Michelin und der vietnamesischen Tourismusbehörde erhebliche Expansionsmöglichkeiten für die weltweite Förderung der vietnamesischen Küche.

- Der Markt für Cloud-Küchen verzeichnet in Vietnam ein rasantes Wachstum, vor allem aufgrund seiner Benutzerfreundlichkeit und der Möglichkeiten, die er der Gastronomiebranche während der Pandemie bot. Viele Restaurants, die während des COVID-19-bedingten Lockdowns vor betrieblichen Herausforderungen standen, stellten auf den virtuellen Betrieb um und nutzten die Vorteile zentralisierter Lebensmittelproduktionsanlagen für mehrere Restaurants, insbesondere für Lieferungen. Im Juni 2022 sicherte sich CloudEats, eine Cloud-Küche mit Sitz auf den Philippinen und Vietnam, eine Investition von 7 Millionen US-Dollar für die Expansion in ganz Südostasien. In Vietnam gibt es verschiedene Online-Lieferplattformen und Cloud-Küchen, darunter GrabFood, Now, GrabKitchen und GoFood, die Möglichkeiten für exponentielles Wachstum bieten.

- Vietnam erholte sich moderat von der COVID-19-Pandemie und verzeichnete von 2021 bis 2022 einen Anstieg des Marktwerts um 13,22 %, was auf die Einbindung von Online-Lebensmittellieferdiensten und automatisierten Küchentechnologien zurückzuführen ist.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen