Marktanalyse für Aquafutter in Vietnam

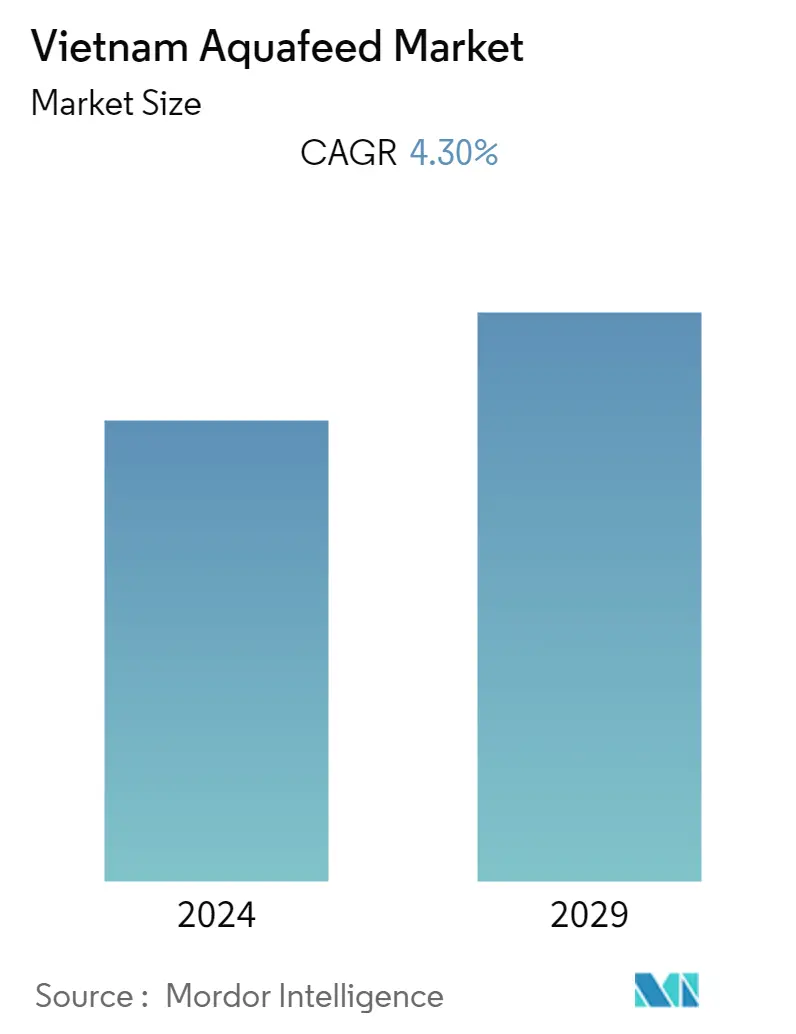

Die Größe des vietnamesischen Aquafeed-Marktes wird im Jahr 2023 auf 2,38 Milliarden US-Dollar geschätzt und soll bis 2028 2,94 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,30 % im Prognosezeitraum (2023–2028) entspricht.

- Zu den am häufigsten verwendeten Zutaten in Aquafutter gehören Sojabohnenmehl, Fischmehl, Fischöl und Karpfen. Aquafeed ist weit verbreitet in Form von Pellets erhältlich, die lebenswichtige Inhaltsstoffe für Fische enthalten und äußerlich verabreicht werden.

- Die Größe der Pellets variiert je nach Art, die gefüttert werden soll. Darüber hinaus können die Eigenschaften dieser Futtermittel so verändert werden, dass sie auf der Wasseroberfläche schwimmen oder auf den Boden der Tanks sinken, in denen Fische gezüchtet werden. Darüber hinaus kann der Gehalt an verschiedenen Nährstoffen im Futter kontrolliert werden, was in den letzten Jahren zu einem Wachstum und einer zunehmenden Beliebtheit der Aquafeed-Industrie geführt hat.

- Ein Schlüsselfaktor für die Nachfrage nach Aquafeed im Land ist der große Aquakulturmarkt. Nach Angaben der Ernährungs- und Landwirtschaftsorganisation ist Vietnam derzeit nach China, Indonesien und Indien der viertgrößte Aquakulturproduzent von Meeresfrüchten. Ebenso haben sich veränderte Ernährungsgewohnheiten der Verbraucher, ein erhöhter Fischkonsum im Land und steigende Einnahmen positiv auf das Fischfuttergeschäft ausgewirkt. Einige der beliebtesten Meeresfrüchteprodukte Vietnams sind Garnelen, Thunfisch, Pangasius und Meeresfisch.

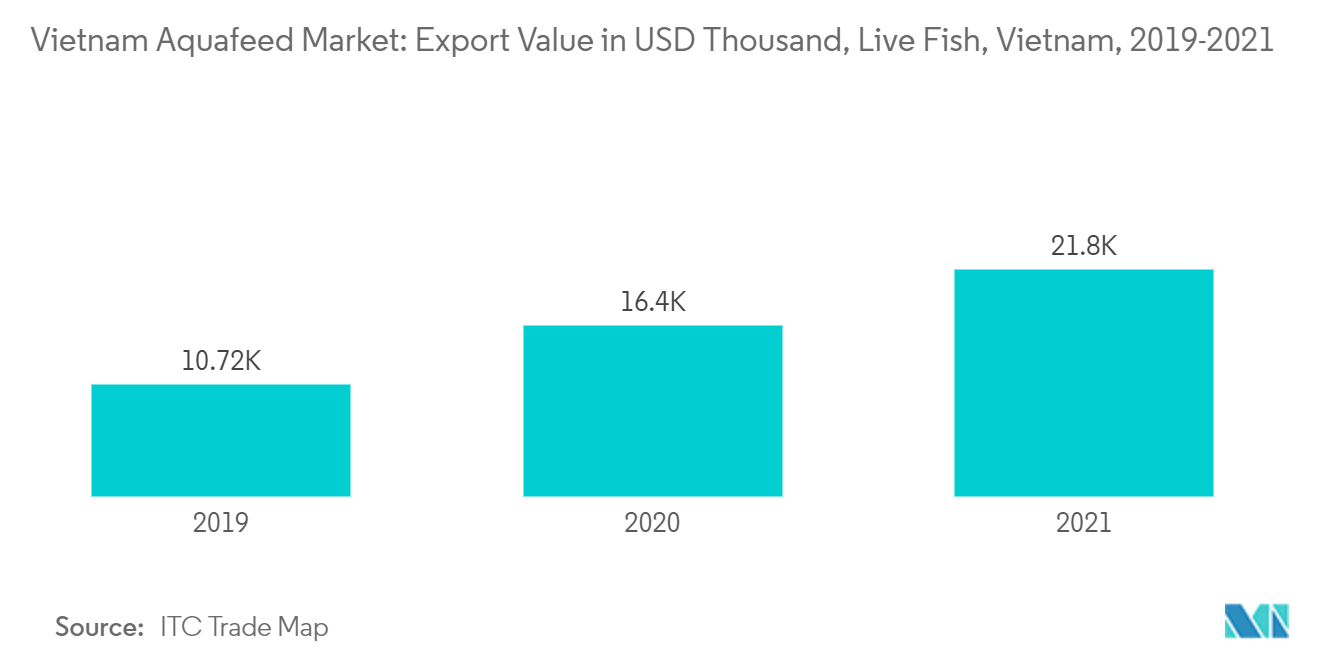

- Darüber hinaus sind steigende Exporte, starke staatliche Unterstützung, Entwicklungen in der Futtermittelherstellungstechnologie, zunehmendes Wissen über die Einführung moderner Fütterungstechniken usw. einige Schlüsselfaktoren, die den Markt ankurbeln. Darüber hinaus haben bestehende Hersteller im Land aufgrund der steigenden Nachfrage ihre Produktionskapazitäten erweitert. Mehrere neue Player sind gerade auf den Markt gekommen.

- Darüber hinaus beschleunigen Regierungsinitiativen zur Steigerung der Produktion von zertifiziert nachhaltigem Fisch und Meeresfrüchten den Bedarf an Fischfutter in Vietnam weiter. Laut dem nationalen Plan für 2022 sollen die gesamten Exporteinnahmen Vietnams für Garnelenprodukte bis 2025 10 Milliarden US-Dollar erreichen. Die Gesamtfläche für die Zucht von Brackwassergarnelen wird auf 750.000 geschätzt. Im Gegensatz dazu liegt die gesamte Garnelenproduktion bei über 1,15 Millionen Tonnen, wie von der Vietnam Association of Seafood Exporters and Producers (VASEP) angegeben. Um dieses Ziel zu erreichen, konzentriert sich die Regierung auf die Verbesserung der Produktion von Black-Tiger-Garnelen, vor allem aufgrund des höheren Preises im Vergleich zu White-Leg-Garnelen. Es wird erwartet, dass die Nachfrage steigt und gleichzeitig die Kundenbasis für Black-Tiger-Garnelenfutter im Prognosezeitraum erweitert wird.

Markttrends für Aquafutter in Vietnam

Anstieg der Exportnachfrage nach Aquakulturprodukten

Die wachsende Nachfrage nach Aquakulturprodukten wirkt sich direkt auf die Produktion von ertragreichem Aquafutter aus. Die intensive Aquakultur ist auf kommerziell hergestelltes Aquafutter angewiesen, obwohl die meisten Binnenlandwirte des Landes auf selbst hergestelltes Futter angewiesen sind. Als Mitglied der ASEAN ist Vietnam an mehreren bilateralen und Freihandelsabkommen beteiligt, die in bedeutenden Volkswirtschaften wie den Vereinigten Staaten, Nordamerika, China und Indien zu einer enormen Nachfrage nach vietnamesischen Aquakulturprodukten führten.

Darüber hinaus unterzeichneten die Europäische Union und Vietnam im Jahr 2020 ein Freihandelsabkommen, das den Import von mehr Meeresfrüchten in die EU ermöglichte. Nach Angaben der Vietnam Association of Seafood Exporters and Producers (VASEP) stiegen die Thunfischexporte Vietnams in die EU im September 2022 weiterhin gut an und erreichten fast 31 Millionen US-Dollar, was einem Anstieg von 33 % gegenüber dem gleichen Zeitraum im Jahr 2021 entspricht.

Derzeit exportieren mehr als 50 Unternehmen Thunfisch in die EU. Bidifisco, Tuna Vietnam und FoodTech sind die drei größten Thunfischexporteure auf diesem Markt und machen etwa 45 % des gesamten Thunfischexportumsatzes des Landes in die EU aus.

Da im Land ein exportorientierter Anbau stattfindet, besteht eine größere Wahrscheinlichkeit einer Marktexpansion. Das liegt daran, dass immer mehr Menschen in Futtermittel investieren. Daher wird die Qualität des verwendeten Mehls besser sein, was die Aquafeed-Nachfrage im Land im Prognosezeitraum voraussichtlich erheblich steigern wird.

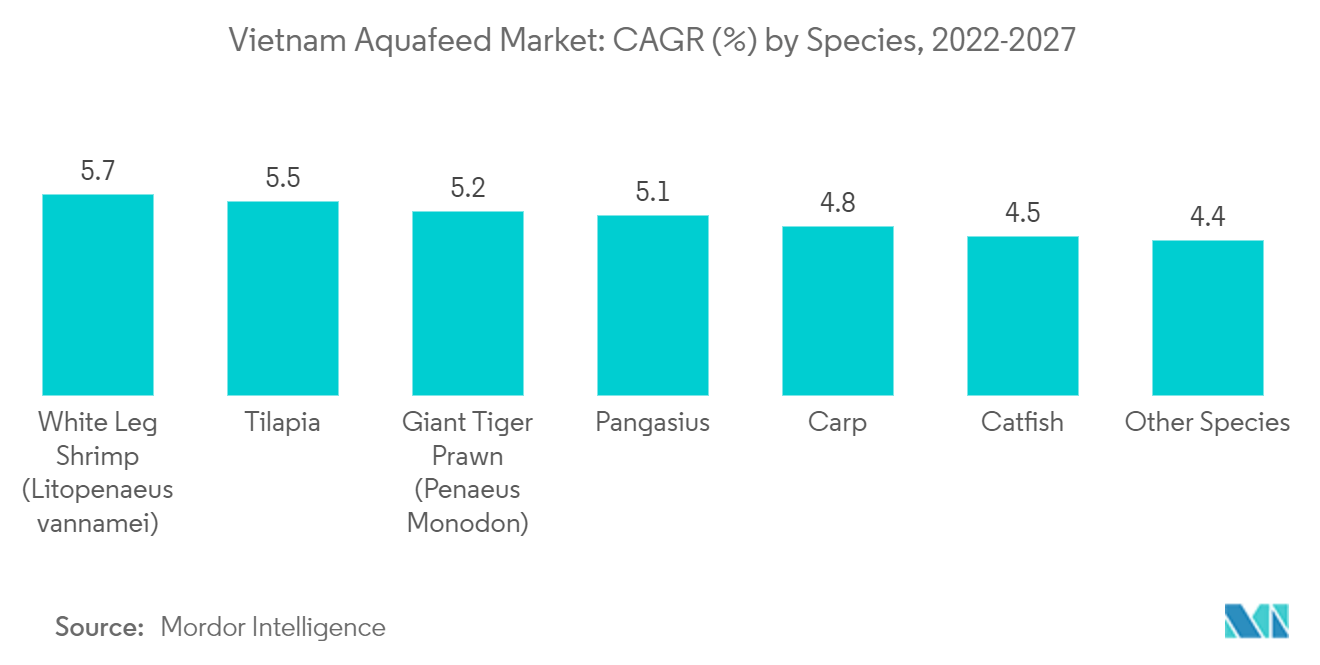

Weißbeingarnelen wachsen am schnellsten

Nach Angaben des Ministeriums für Landwirtschaft und ländliche Entwicklung wenden sich vietnamesische Landwirte weiterhin von der Zucht der Schwarzen Tigergarnelen (Penaeus monodon) ab und hin zu den billigeren Weißbeingarnelen oder Pazifischen Weißgarnelen (Litopenaeus vannamei). Weiße Garnelen sind kostengünstiger in der Aufzucht und wachsen schneller. Der Hauptgrund für die Umstellung ist die Steigerung der Gewinne zur Bekämpfung des weltweiten Wirtschaftsabschwungs. Das Potenzial, mit den weißen Garnelen mehr Geld zu verdienen, veranlasste die Landwirte, aus der Zentralregion Vietnams in Gebiete zu ziehen, die nicht unter das Programm fallen, beispielsweise in das Cuu-Long-Flussdelta.

Vietnamesische Landwirte im Non-GAP-System verfügten über einzelne Farmen mit acht bis zwölf Jahren Erfahrung in der Garnelenzucht. Da die Entwicklung der Garnelenindustrie in der Provinz neu ist, betrieben sie etwa fünf Jahre lang intensive Modelle der Litopenaeus vannamei-Zucht.

Vietnamesische Landwirte verwenden hauptsächlich hergestellte Mischfuttermittel und verzichten auf Zusatzfuttermittel wie Müllfische und kleine Garnelen. Nach Angaben der FAO schwanken die Futterverwertungsverhältnisse für Weißbeingarnelen in Vietnam zwischen 1,1:1 und 1,2:1. Höhere Futterverwertungsverhältnisse veranlassen die Landwirte, stark in Futter zu investieren. Dies führt zu einer höheren Besatzdichte der Garnelen.

Nach Angaben des vietnamesischen Fischereiministeriums (DoF) stieg die Garnelenproduktion im Land von 2019 bis 2020. Die Behörde meldet einen Anstieg der Litopenaeus vannamei-Produktion um 10 % auf 632.000 Tonnen. Die Art gehört zu den am häufigsten konsumierten und exportierten Garnelen mit wirtschaftlicher Bedeutung in Vietnam. Das Mekong-Delta ist Vietnams zentrale Aquakultur-Produktionsregion, in der der Großteil der Garnelen produziert wird.

Daher konzentrieren sich zahlreiche Semi-Intensiv- und Intensiv-Riesengarnelenzüchter auf die Umstellung auf die Zucht von Weißbeingarnelen. Dies führt zu einem erweiterten Markt für Futter für Weißbeingarnelen. Es wird erwartet, dass diese Faktoren die Nachfrage des Landes nach Futter für Weißbeingarnelen steigern werden.

Überblick über die vietnamesische Aquafeed-Branche

Der vietnamesische Markt für Aquakulturfutter ist von Natur aus konsolidiert, wobei die bedeutenden Akteure Nutreco NV, Charoen Pokphand Group, Archer Daniels Midland Co., De Heus Vietnam und Cargill einen beträchtlichen Anteil am Aquafuttermarkt halten. Die Hauptakteure konkurrieren nicht nur auf der Grundlage von Produktqualität und Werbung, sondern konzentrieren sich auch auf strategische Schritte wie Expansionen, um einen größeren Marktanteil zu gewinnen.

Vietnam Aquafeed-Marktführer

-

Nutreco NV

-

Charoen Pokphand Group

-

Archer Daniels Midland Co.

-

De Heus Vietnam

-

Cargill

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Vietnam Aquafeed-Marktnachrichten

- November 2022 Skretting eröffnet seine neue Fischfutterfabrik Lotus II in Vietnam. Die Fischfutterfabrik besteht aus zwei unabhängigen Linien mit einer Produktionskapazität von 100.000 Tonnen pro Jahr.

- Juni 2022 Die in Vietnam ansässige Sheng Long Group eröffnet ihre neue Fischfutterfabrik im Phu Hoa Industrial Park in der Provinz Vinh Long.

- September 2021 Das vietnamesische Ministerium für Landwirtschaft und ländliche Entwicklung startet eine 149 Millionen US-Dollar teure Initiative zur Entwicklung des Aquakultursektors im Mekong-Delta.

Segmentierung der Aquafeed-Industrie in Vietnam

Aquafeed ist eine Mischung aus Rohstoffen, Zusatzstoffen und anderen Nahrungsergänzungsmitteln, die aus natürlichen oder synthetischen Quellen stammen und an Zuchtfische verfüttert werden. Der vietnamesische Aquafeed-Markt ist nach Futtertyp (Art (Weißbeingarnele (Litopenaeus vannamei), Riesengarnele (Penaeus monodon), Pangasius, Karpfen, Wels, Tilapia und andere Arten) segmentiert. Der Bericht bietet die Marktgröße und Prognosen in Volumen in Tonnen und Wert in Tausend USD für alle oben genannten Segmente.

| Feed-Typ | Spezies | Weißbeingarnele (Litopenaeus vannamei) |

| Riesentigergarnele (Penaeus Monodon) | ||

| Pangasius | ||

| Karpfen | ||

| Wels | ||

| Tilapia | ||

| Andere Arten |

Häufig gestellte Fragen zur Aquafeed-Marktforschung in Vietnam

Wie groß ist der vietnamesische Aquafeed-Markt derzeit?

Der vietnamesische Aquafeed-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,30 % verzeichnen.

Wer sind die Hauptakteure auf dem vietnamesischen Aquafeed-Markt?

Nutreco NV, Charoen Pokphand Group, Archer Daniels Midland Co., De Heus Vietnam, Cargill sind die größten Unternehmen, die auf dem vietnamesischen Aquafeed-Markt tätig sind.

Welche Jahre deckt dieser vietnamesische Aquafeed-Markt ab?

Der Bericht deckt die historische Marktgröße des vietnamesischen Aquafeed-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die vietnamesische Aquafeed-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Compound Feed Reports

Popular Animal Nutrition & Wellness Reports

Bericht der vietnamesischen Aquafeed-Industrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aquafeed in Vietnam im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Vietnam Aquafeed umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.