Veterinärdienstleistungen Marktgröße und -anteil

Veterinärdienstleistungen Marktanalyse von Mordor Intelligence

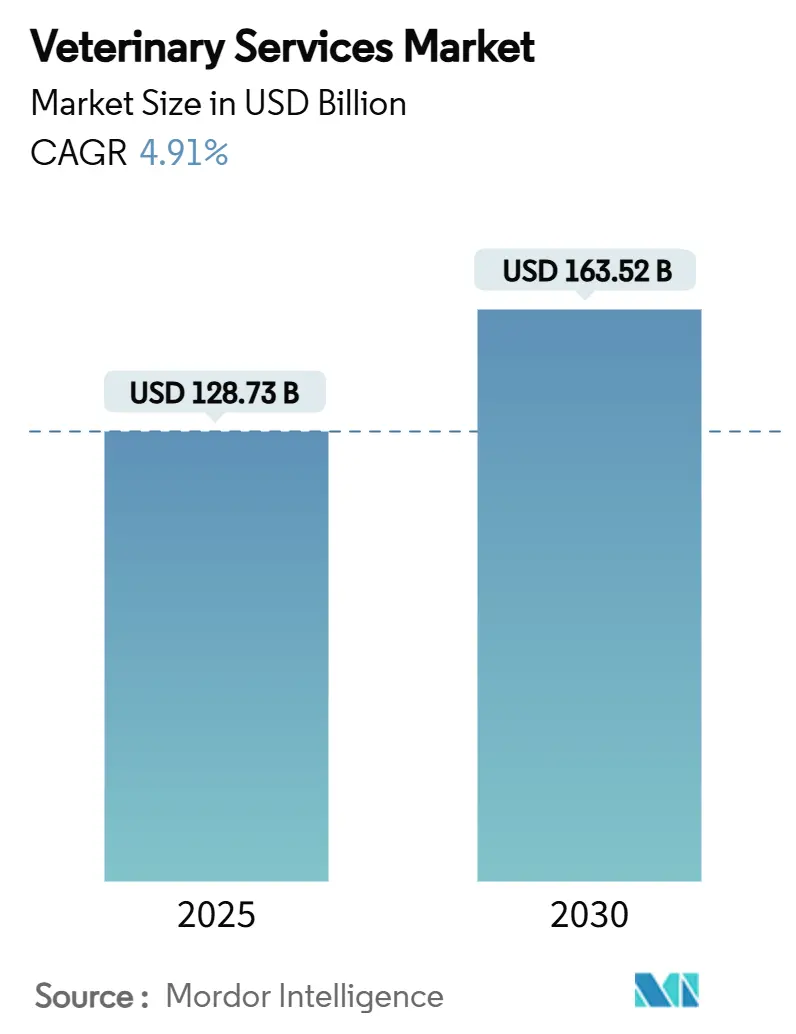

Die Veterinärdienstleistungen Marktgröße wird auf 128,73 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 163,52 Milliarden USD erreichen, mit einer CAGR von 4,91%. Gesunde Tierhalter-Ausgaben, schnelle Technologieadoption und anhaltende Unternehmensübernahmen halten den Veterinärdienstleistungen Markt auf Expansionskurs. Präventivmedizin erfasst die Nachfrage, da Haushalte von episodischer zu kontinuierlicher Betreuung wechseln, während künstliche Intelligenz den diagnostischen Durchsatz erhöht und vielbeschäftigte Kliniker unterstützt. Private-Equity- und strategische Käufer beschleunigen Roll-up-Aktivitäten, um Skaleneffekte, Datenanlagen und Talentpools zu sichern. Die Nachfrage wächst auch außerhalb der Begleittierpflege: Zoonose-Überwachung, Produktivitätsmandate für Nutztiere und One-Health-Politikrahmen erweitern die Umsatzbasis des Veterinärdienstleistungen Marktes.

Wichtige Berichtserkenntnisse

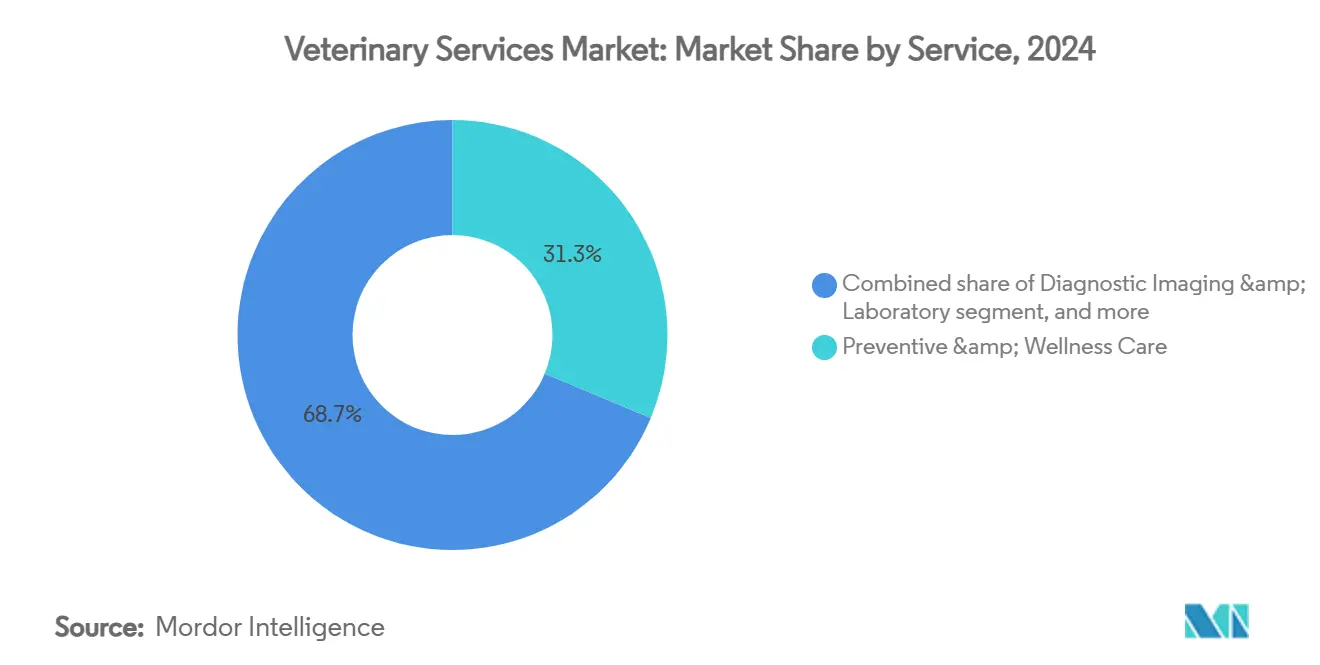

- Nach Service führte Präventiv- und Gesundheitsfürsorge mit 31,34% Umsatzanteil im Jahr 2024; Telegesundheit und virtuelle Betreuung werden voraussichtlich mit einer CAGR von 6,54% bis 2030 expandieren.

- Nach Tierart machten Begleittiere 63,23% des Veterinärdienstleistungen Marktanteils im Jahr 2024 aus; dasselbe Segment soll die schnellste CAGR von 6,74% bis 2030 verzeichnen.

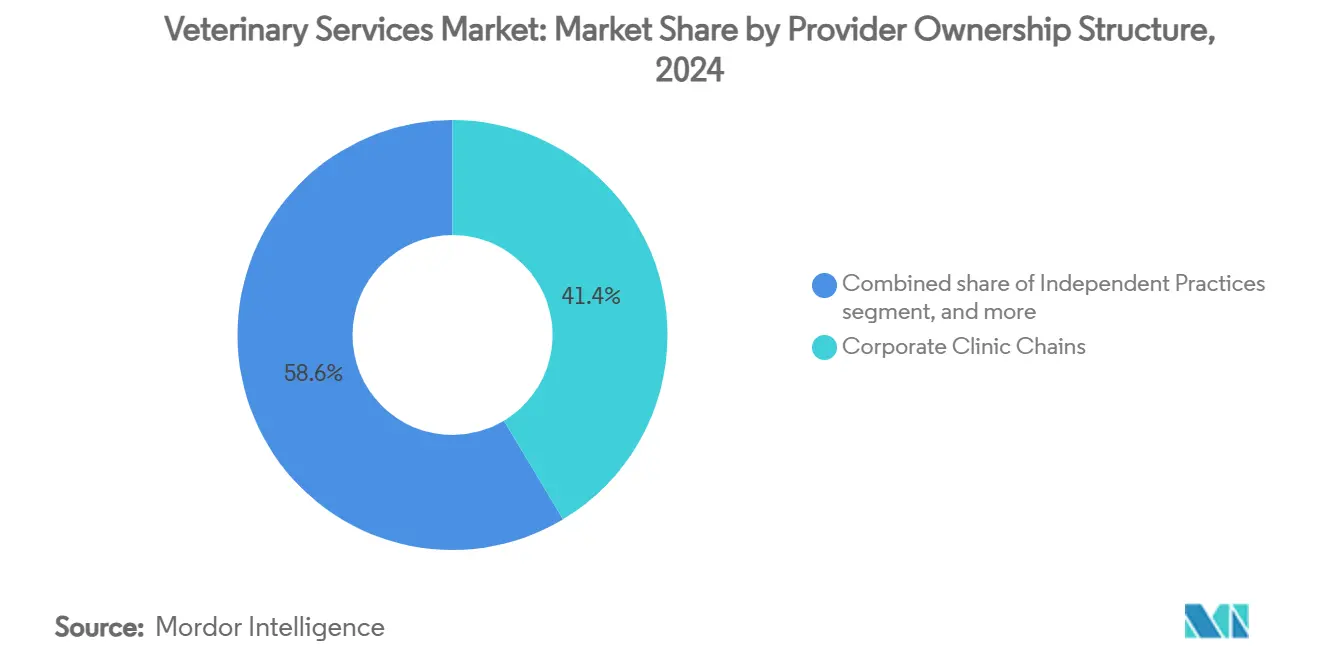

- Nach Anbieter-Eigentumsstruktur hielten Unternehmensklinikketten 41,45% des Veterinärdienstleistungen Marktes im Jahr 2024, während mobile und Hausbesuchspraxen die stärkste CAGR von 7,65% verzeichnen.

- Nach Bereitstellungsmodus behielten stationäre Kliniken 74,34% Anteil der Veterinärdienstleistungen Marktgröße im Jahr 2024; Telekonsultationsplattformen werden mit 7,34% CAGR bis 2030 wachsen.

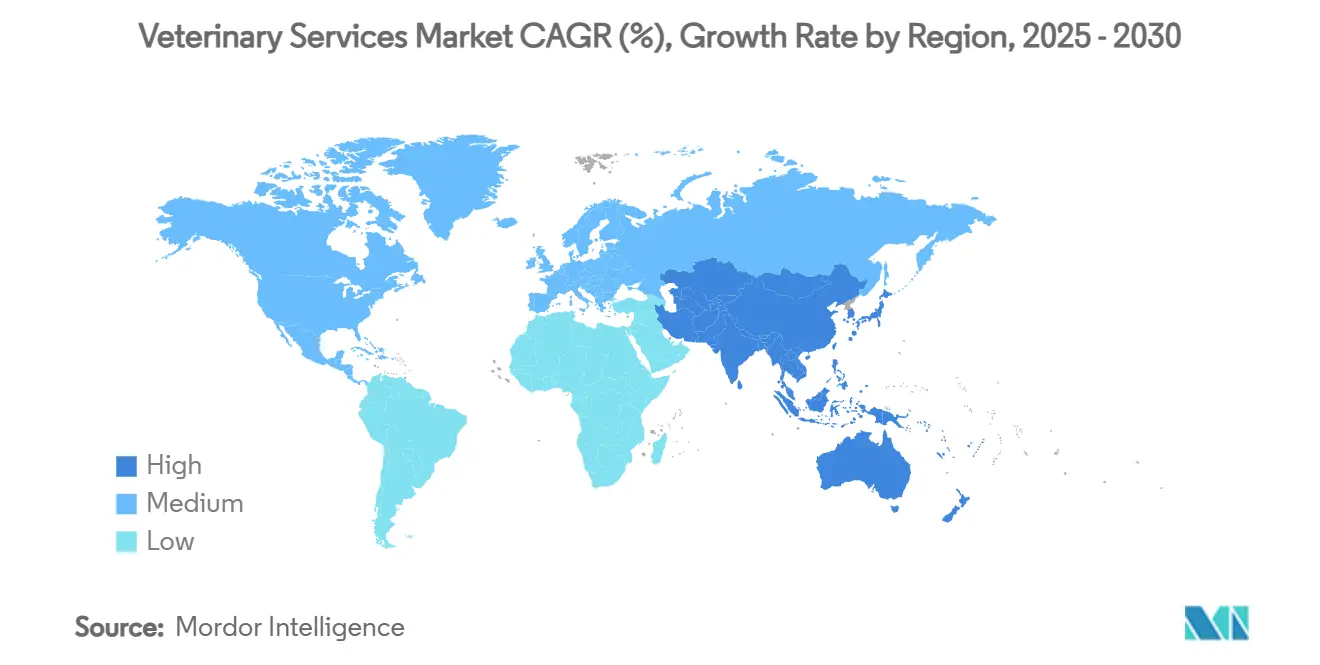

- Geografisch kontrollierte Nordamerika 42,45% des Veterinärdienstleistungen Marktes im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 5,65% bis 2030.

Globale Veterinärdienstleistungen Markttrends und Einsichten

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigender Tierbesitz & Vermenschlichung von Tieren | +1.8% | Nordamerika & Europa (hoch), APAC (steigend) | Langfristig (≥ 4 Jahre) |

| Zunehmende Häufigkeit von zoonotischen & chronischen Tierkrankheiten | +1.2% | Global; verstärkter Fokus in APAC & Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Wachsende Nutztierproduktivität & Lebensmittelsicherheitsanforderungen | +0.9% | APAC & Südamerika Landwirtschaftszentren | Langfristig (≥ 4 Jahre) |

| Expansion der Haustierversicherungs-Erstattungsmodelle | +0.6% | Nordamerika & Westeuropa | Mittelfristig (2-4 Jahre) |

| KI-gestützte Triage & Diagnostik zur Steigerung der Klinikkapazität | +0.7% | Nordamerika & Europa zunächst, Expansion nach APAC | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigender Tierbesitz & Vermenschlichung von Tieren

Tierbesitz erreichte 94 Millionen US-Haushalte im Jahr 2025, ein Anstieg von 56 Millionen im Jahr 2011, und die Generation Z stellt nun die am schnellsten wachsende Kohorte neuer Besitzer dar[1]American Pet Products Association, \"2024-2025 National Pet Owners Survey, \" americanpetproducts.org. Diese Demographik erwartet Onkologie, Kardiologie und Verhaltenstherapien, die einst der Humanmedizin vorbehalten waren. Vermögende Kunden kaufen auch Concierge-Pläne, die genomisches Screening, Ernährungsberatung und 24/7-Telezugang zu Spezialisten bündeln. Diese Premiumisierung stärkt die Cashflow-Sichtbarkeit im Veterinärdienstleistungen Markt und rechtfertigt Ausrüstungsverbesserungen und Spezialistenausbildung.

Zunehmende Häufigkeit von zoonotischen & chronischen Tierkrankheiten

Die H5N1-Influenza-Episode 2024 betraf mehr als 800 US-Milchviehherden, mit 66 bestätigten menschlichen Infektionen, die auf Tierkontakt zurückgeführt wurden. Begleittiere leben länger, was chronische Erkrankungen erhöht: 73% der Hunde und 64% der Katzen wurden 2024 mit Zahnerkrankungen diagnostiziert. Diese doppelten Belastungen unterstützen anhaltende Labor-, Bildgebungs- und Biosicherheitsausgaben im Veterinärdienstleistungen Markt.

Wachsende Nutztierproduktivität & Lebensmittelsicherheitsanforderungen

USDA-Überwachungsprogramme schützen die Exportglaubwürdigkeit und erkennen Antibiotikaresistenzen, was die Nachfrage nach Herdengesundheitsberatung und Impfkampagnen verstärkt. Einkommensschwache Regionen verzeichnen niedrigere Impfraten, was Service-Outsourcing-Möglichkeiten für multinationale Anbieter eröffnet. Staatlich finanzierte Anreize, wie Virginias 110.000 USD Zuschüsse für ländliche Großtierpraxen, zielen darauf ab, Personallücken zu korrigieren.

KI-gestützte Triage & Diagnostik zur Steigerung der Klinikkapazität

Dreißig Prozent der Tierärzte setzen nun KI-Tools für Bildgebung, Zytologie und Praxismanagement-Workflows ein. Lösungen wie Vetscan Imagyst analysieren Objektträger in Minuten und mildern Fallzahlspitzen bei Klinikermangel. Maschinenlernmodelle prognostizieren auch lokale Krankheitsausbrüche, wodurch Kliniken Behandlungen vorpositionieren können, eine Effizizenzdividende, die den Veterinärdienstleistungen Markt stärkt.

Hemmnisse-Auswirkungsanalyse

| Hemmnisse-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Globaler Mangel & Burnout von Tierärzten | -1.4% | Ländliches Nordamerika, APAC, Teile Europas | Mittelfristig (2-4 Jahre) |

| Eskalierende Kosten für fortgeschrittene Verfahren & Ausrüstung | -0.8% | Nordamerika & Europa; urbane APAC-Zentren | Kurzfristig (≤ 2 Jahre) |

| Regulatorische Unklarheit bei grenzüberschreitender Tele-Veterinärversorgung | -0.5% | Europa (intra-EU), Nordamerika, APAC | Mittelfristig (2-4 Jahre) |

| Verbraucherpreissensibilität verursacht aufgeschobene Versorgung | -0.4% | Global; am stärksten in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Globaler Mangel & Burnout von Tierärzten

Prognosen zeigen ein Defizit von 70.092 Tierärzten bis 2032 gegenüber nur 52.926 Absolventen, ein Mangel, der durch Studentenschulden von durchschnittlich 400.000 USD verschärft wird[2]American Association of Veterinary Medical Colleges, \"Workforce Demand Study 2025, \" aavmc.org. Burnout übersteigt 40%, und das Suizidrisiko bleibt erhöht, was Kliniklisten in der Veterinärdienstleistungen Branche unter Druck setzt. Ländliche Gebiete leiden am meisten, mit 243 US-Counties, die 2025 als Mangelgebiete klassifiziert wurden.

Eskalierende Kosten für fortgeschrittene Verfahren & Ausrüstung

Tierärztliche Versorgungspreise stiegen um 7,6% zwischen Mai 2023 und Mai 2025, weit über der allgemeinen Inflation. Kapitalintensive MRT- oder CT-Geräte drängen unabhängige Praxen zu Unternehmenskäufern oder Überweisungsstrategien. Sechzig Prozent der Besitzer nennen Erschwinglichkeit als Haupthindernis für die Versorgung, was Wahlarztausgaben in Teilen des Veterinärdienstleistungen Marktes bremst.

Segmentanalyse

Nach Service: Präventivpflege-Dominanz treibt digitale Transformation

Präventiv- und Gesundheitsfürsorge eroberte 31,34% des Umsatzes 2024 und verankert den Veterinärdienstleistungen Markt. Abonnement-Wellness-Pläne und jährliche Gesundheitsuntersuchungen generieren vorhersagbare Margen, während Apotheken-Auto-Nachfüllungen die Kundenbindung vertiefen. Die Veterinärdienstleistungen Marktgröße für Telegesundheit soll von 369,17 Millionen USD im Jahr 2025 auf 1,96 Milliarden USD bis 2034 steigen, eine CAGR von 6,54%. KI-verbesserte Bildgebung steigert den Durchsatz und unterstützt Surge-Kapazität. Chirurgische Nachfrage stabilisiert sich, da minimalinvasive Techniken die Erholungszeit verkürzen. Zahnbehandlungen bleiben lukrativ, mit durchschnittlich 170-350 USD pro Fall, und 73% der Hunde benötigen mindestens eine Intervention während ihrer Lebenszeit.

Diagnostiklabore genießen Cross-Selling mit Kliniken, und E-Verschreibungsplattformen rationalisieren die Medikamentencompliance. Notfall- und Intensivpflegezentren stehen vor Personalengpässen, was Unternehmensgruppen veranlasst, 24-Stunden-Hubs zu eröffnen, die durch Tele-ICU-Dashboards verbunden sind. Rehabilitation, Akupunktur und Hydrotherapie gewinnen an Zugkraft, da Haustiere altern und die Lebenszeitausgaben im Veterinärdienstleistungen Markt verlängern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Tierart: Begleittiere führen Wachstum bei Nutztierüberwachungs-Expansion

Begleittiere machten 63,23% des Umsatzes im Jahr 2024 aus und werden die schnellste CAGR von 6,74% bis 2030 verzeichnen. Hunde bleiben das größte Teilsegment, mit Onkologie- und Kardiologie-Services, die menschliche Pflegeprotokolle widerspiegeln. Urbaner Katzenbesitz steigt unter Millennials und Generation Z und treibt die Nachfrage nach reinen Katzenkliniken. Pferdemedizin bleibt eine Nische, erzielt aber hohe durchschnittliche Transaktionswerte für Lahmheitsdiagnostik und Sportverletzungsrehabilitation.

Produktionstiere verlangen Serviceintegration nach dem H5N1-Milchviehherden-Ausbruch, der öffentliche Gesundheitsrisiken hervorrhob. Rinderbetreiber kaufen jetzt Echtzeitüberwachung und Impfstoff-Compliance-Audits. Schweine- und Geflügelproduzenten erweitern umfassende Biosicherheitspakete, und Aquakultur-Unternehmen fordern spezialisierte Gesundheitspläne, beides erweitert die Breite des Veterinärdienstleistungen Marktes. Kleine Wiederkäuer gewinnen Aufmerksamkeit, da Verbraucher Proteinquellen diversifizieren und die Kundenbasis weiter verbreitern.

Nach Anbieter-Eigentumsstruktur: Unternehmenskonsolidierung beschleunigt sich bei unabhängiger Innovation

Unternehmensketten hielten 41,45% des Umsatzes 2024. Mars Incorporated allein betreibt fast 3.000 Kliniken weltweit nach der Übernahme von VCA für 9,1 Milliarden USD und späteren Akquisitionen. National Veterinary Associates trennte seine Spezial- und Allgemeinpraxis-Geschäfte vor einem möglichen Börsengang. Mission Veterinary Partners und Southern Veterinary Partners planen eine Fusion mit 730 Standorten, ein Deal derzeit unter kartellrechtlicher Prüfung.

Mobile und Hausbesuchspraxen verzeichnen eine CAGR von 7,65% und sprechen zeitarme Besitzer und Kliniker an, die Work-Life-Balance suchen. Die Fusion von The Vets und BetterVet erweiterte die mobile Reichweite auf 30 Städte und hob den Anteil des Segments am Veterinärdienstleistungen Markt. Universitäten und Überweisungszentren bieten fortgeschrittene Modalitäten wie interventionelle Radiologie und fungieren als Talentinkubatoren, während sie Premium-Fallzahlen generieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Bereitstellungsmodus: Traditionelle Kliniken passen sich an, während digitale Plattformen florieren

Stationäre Einrichtungen machen immer noch 74,34% der Ausgaben 2024 aus, unterstützt durch die praktische Natur von Diagnose und Chirurgie. Dennoch wächst der Telekonsultationsanteil des Veterinärdienstleistungen Marktes mit 7,34% CAGR. Kaliforniens Assembly Bill 1399 und ähnliche Regeln in Colorado formalisierten virtuelle Versorgungsprotokolle und erweiterten Techniker-Aufgaben, wodurch Effizienz freigesetzt wurde. Wearables erfassen Vitalwerte, ermöglichen Fernüberwachung zwischen Besuchen, und KI-Triage führt Besitzer zu persönlicher Versorgung, wenn erforderlich.

Farm- und mobile Services überbrücken ländliche Lücken, besonders in Mangelkreisen. Airvet sammelte 11 Millionen USD, um eine virtuelle Triage-Plattform zu skalieren und ein geschätztes Defizit von 15.000 Tierärzten bis 2030 zu mildern. Traditionelle Kliniken reagieren durch Stundenerweiterung, Hinzufügung von Bordsteinkanten-Drop-off und Einbettung von Cloud-Praxismanagement, um mit dem digitalen Wandel Schritt zu halten.

Geografieanalyse

Nordamerika behielt 42,45% des globalen Umsatzes im Jahr 2024. Reife Versicherungsdurchdringung, robuste E-Commerce-Apothekenkanäle und One-Health-Politikintegration erhalten Premium-Preiselastizität. Multinationale Ketten clustern um US-Stadtzentren, und kanadische Betreiber beobachten ähnliche Konsolidierung, passen aber Angebote an öffentliche Gesundheitsmandate an. Mexikos steigende Mittelschicht befeuert zweistelliges Haustierfutterwachstum, ein Signal für nachgelagerte Servicemöglichkeiten.

Europa zeigt stetige Aufnahme. Das Royal College of Veterinary Surgeons des Vereinigten Königreichs rationalisiert die Akkreditierung und erleichtert grenzüberschreitende Kliniker-Mobilität. Deutschland und Frankreich investieren in Überwachungsplattformen, die Tier- und Human-Epidemiologiedaten verknüpfen[3]American Association of Veterinary Medical Colleges, \"Workforce Demand Study 2025, \" aavmc.org. EQTs Übernahme von VetPartners zeigt Kapitalzuflüsse an, die auf Klinikplattform-Skalierung über Mitgliedsstaaten abzielen. Regulatorische Harmonisierung für Telemedizin und Verschreibungsdateninteroperabilität hilft Klinikgruppen, operative Synergien im Veterinärdienstleistungen Markt zu erfassen.

Asien-Pazifik ist die am schnellsten expandierende Zone mit 5,65% CAGR. Chinas Haustiermedicin-Ausgaben erreichten 1.062 Milliarden Yuan im Jahr 2024 und steigen trotz Fragmentierung weiter. Indiens Haustierfuttermarkt wächst mit 15,37% CAGR und zieht Nebendienstleistungen wie diätetische Beratungen und Dermatologie nach sich. Japans super-alternde Hunde spornen die Nachfrage nach geriatrischer Versorgung an, während Südkorea KI-Algorithmen für Kleintierbildgebung pioniert. Australiens Klinik-Roll-ups ziehen europäische Käufer an, die Exposition in einem hochkonformen Markt suchen. Kollektiv vergrößern diese Dynamiken die Veterinärdienstleistungen Marktgröße für die Region.

Wettbewerbslandschaft

Der Veterinärdienstleistungen Markt zeigt mäßige Konzentration und steigende Deal-Dynamik. Mars Incorporated integriert Haustierfutter, Diagnostik und Kliniken und extrahiert Skalenvorteile und Datensynergien. Private-Equity-Besitz expandierte von 8% der US-Kliniken 2011 auf fast 50% bis 2025 und verankert Kapitalkosten-Vorteile für serielle Akquireure. Covetrus wurde für 4 Milliarden USD privatisiert, was Investorappetit für Technologiehändler unterstreicht. PE-Gruppen versammeln regionale Netzwerke, investieren in KI-Workflow-Tools und verbessern Überweisungszentren zum Schutz der Margen.

White-Space-Nischen umfassen mobile Veterinärdienstleistungen, Spezialdermatologie und Rehabilitation, wo kleinere Betreiber ohne schwere Anlagenbelastungen innovieren. Das Veterinary Innovation Program der FDA bietet beschleunigte Pfade für Software-als-Medizinprodukt und reduziert regulatorische Reibung. Unternehmenskäufer jagen diese Assets, um Wachstum zu erneuern und gegen Wirtschaftszyklen zu diversifizieren. Trotz Konsolidierung halten unabhängige Kliniken noch 51% der Standorte und nutzen personalisierte Versorgung und Gemeinschaftsverbindungen.

Der Markt balanciert daher Skalenvorteile mit Raum für Disruptoren. KI und Fernüberwachung mildern Personalbelastung, aber Talentknappheit hält Gehaltsinflation hoch. Konsolidierer werden wahrscheinlich weiterhin Aufschläge für Spitzenkliniken zahlen und eine Pipeline von Exits für Eigentümer-Gründer und PE-Sponsoren im Veterinärdienstleistungen Markt aufrechterhalten.

Veterinärdienstleistungen Branchenführer

-

Mars Inc.

-

National Veterinary Associates (NVA)

-

CVS Group PLC

-

IVC Evidensia

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Mars Incorporated erwarb Heska für 120 USD pro Aktie und erweiterte sein Diagnostikportfolio

- Oktober 2024: Animal Dermatology Group kaufte vier Spezialpraxen in vier US-Bundesstaaten.

- Oktober 2024: Tractor Supply erwarb Allivet für den Einstieg in Veterinärpharmazeutika.

- Juli 2024: Incorporated schloss den Kauf der Cerba Vet und ANTAGENE Diagnostikgeschäfte ab.

Globaler Veterinärdienstleistungen Marktbericht Umfang

Gemäß dem Umfang des Berichts beziehen sich Veterinärdienstleistungen auf alle Arten von Einrichtungen, Lösungen, Systemen und Dienstleistungen, die auf Tiergesundheitswohl ausgerichtet sind, einschließlich Hospitalisierung, Zahnheilkunde, Diagnostik, Chirurgie, Pflege, Medikation, Medizinprodukte, Spezialüberweisungen, alternative Therapien und Verhaltenstherapien, die von einem Tierarzt durchgeführt werden. Der Veterinärdienstleistungen Markt ist nach Service (Chirurgie, Diagnostische Tests und Bildgebung, Physische Gesundheitsüberwachung und andere Dienstleistungen), Tierart (Begleittier und Nutztier) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika) segmentiert. Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Chirurgie |

| Diagnostische Bildgebung & Labor |

| Präventiv- & Gesundheitsfürsorge |

| Notfall- & Intensivpflege |

| Telegesundheit & virtuelle Betreuung |

| Rehabilitation & Physiotherapie |

| Zahnheilkunde |

| Apotheke & Verschreibungsmanagement |

| Begleittiere | Hunde |

| Katzen | |

| Pferde & Equiden | |

| Produktions-/Nutztiere | Rinder & Büffel |

| Schweine | |

| Geflügel | |

| Kleine Wiederkäuer | |

| Aquakultur-Arten |

| Unabhängige Praxen |

| Unternehmensklinikketten |

| Mobile/Hausbesuchs-Praxen |

| Universitäts- & Überweisungskrankenhäuser |

| In-Klinik (stationär) |

| Mobil/vor Ort |

| Telekonsultations-Plattformen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Service | Chirurgie | |

| Diagnostische Bildgebung & Labor | ||

| Präventiv- & Gesundheitsfürsorge | ||

| Notfall- & Intensivpflege | ||

| Telegesundheit & virtuelle Betreuung | ||

| Rehabilitation & Physiotherapie | ||

| Zahnheilkunde | ||

| Apotheke & Verschreibungsmanagement | ||

| Nach Tierart | Begleittiere | Hunde |

| Katzen | ||

| Pferde & Equiden | ||

| Produktions-/Nutztiere | Rinder & Büffel | |

| Schweine | ||

| Geflügel | ||

| Kleine Wiederkäuer | ||

| Aquakultur-Arten | ||

| Nach Anbieter-Eigentumsstruktur | Unabhängige Praxen | |

| Unternehmensklinikketten | ||

| Mobile/Hausbesuchs-Praxen | ||

| Universitäts- & Überweisungskrankenhäuser | ||

| Nach Bereitstellungsmodus | In-Klinik (stationär) | |

| Mobil/vor Ort | ||

| Telekonsultations-Plattformen | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Veterinärdienstleistungen Markt?

Der Veterinärdienstleistungen Markt wird auf 128,73 Milliarden USD im Jahr 2025 geschätzt.

Wie schnell wird der Veterinärdienstleistungen Markt voraussichtlich wachsen?

Der Markt soll mit einer CAGR von 4,91% expandieren und bis 2030 163,52 Milliarden USD erreichen.

Welches Service-Segment hält den größten Anteil?

Präventiv- und Gesundheitsfürsorge führte mit 31,34% des Umsatzes im Jahr 2024.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Urbanisierung, steigende verfügbare Einkommen und veränderte kulturelle Einstellungen gegenüber Begleittieren treiben eine CAGR von 5,65% in Asien-Pazifik an.

Wie beeinflusst künstliche Intelligenz die Veterinärversorgung?

Dreißig Prozent der Tierärzte nutzen bereits KI zur Beschleunigung der Bildinterpretation, Zytologieanalyse und Workflow-Management, was die Kapazität bei Personalengpässen verbessert.

Welche Herausforderungen könnten das Marktwachstum verlangsamen?

Ein akuter Tierärztemangel und steigende Behandlungskosten könnten die Klinikkapazität begrenzen und die Nachfrage in bestimmten Demografien unterdrücken.

Seite zuletzt aktualisiert am: