Marktanalyse für veterinärmedizinische Radiographiesysteme

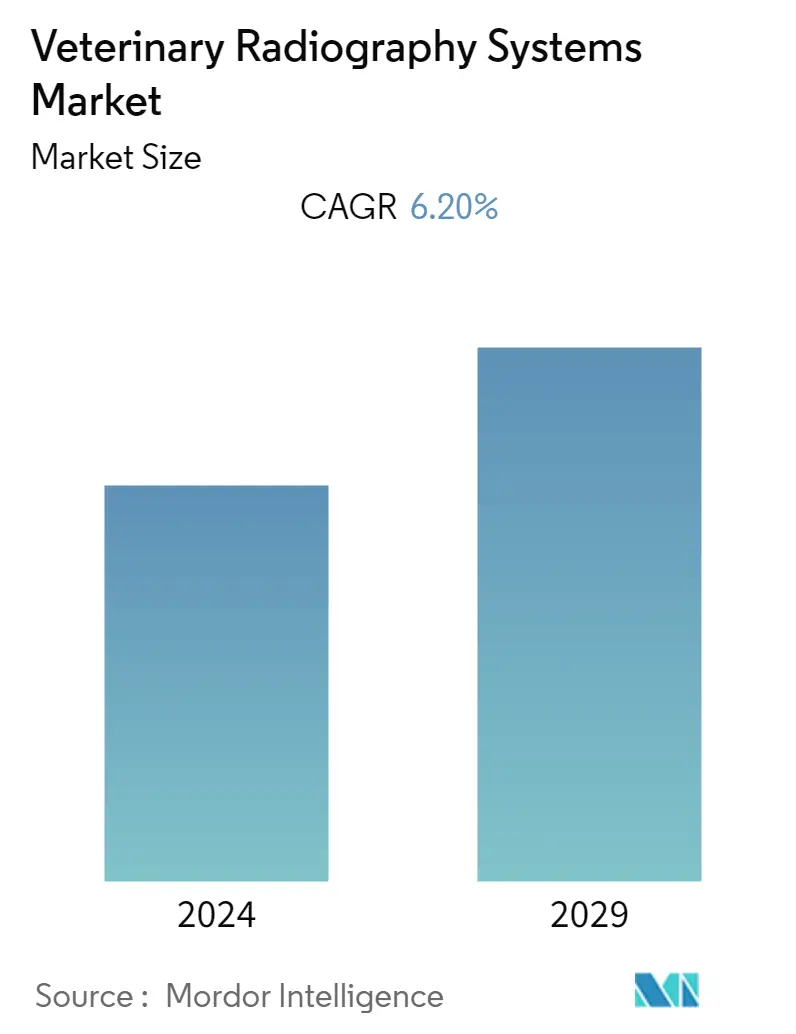

Es wird erwartet, dass der Markt für veterinärmedizinische Radiographiesysteme im Prognosezeitraum eine jährliche Wachstumsrate von 6,2 % verzeichnen wird.

- Die zunehmende Akzeptanz von Haustieren trug wesentlich zum Wachstum des Marktes bei. Laut dem im Juni 2021 veröffentlichten PDSA PAW-Bericht besaßen beispielsweise zwischen März 2020 und Mai 2021 2,0 Millionen Menschen im Vereinigten Königreich Haustiere. Dies wirkte sich positiv auf das Marktwachstum während der COVID-19-Pandemie aus. Darüber hinaus erklärten die WVA und lokale Veterinärverbände in Europa laut einem im Jahr 2020 zum Thema Gesundheit für Tiere veröffentlichten Forschungsartikel Veterinärdienstleistungen im Jahr 2020 ebenso als wesentlich wie menschliche Gesundheitsdienstleistungen. Daher praktizierten viele Tierärzte während der COVID-Krise weiter -19 Pandemie.

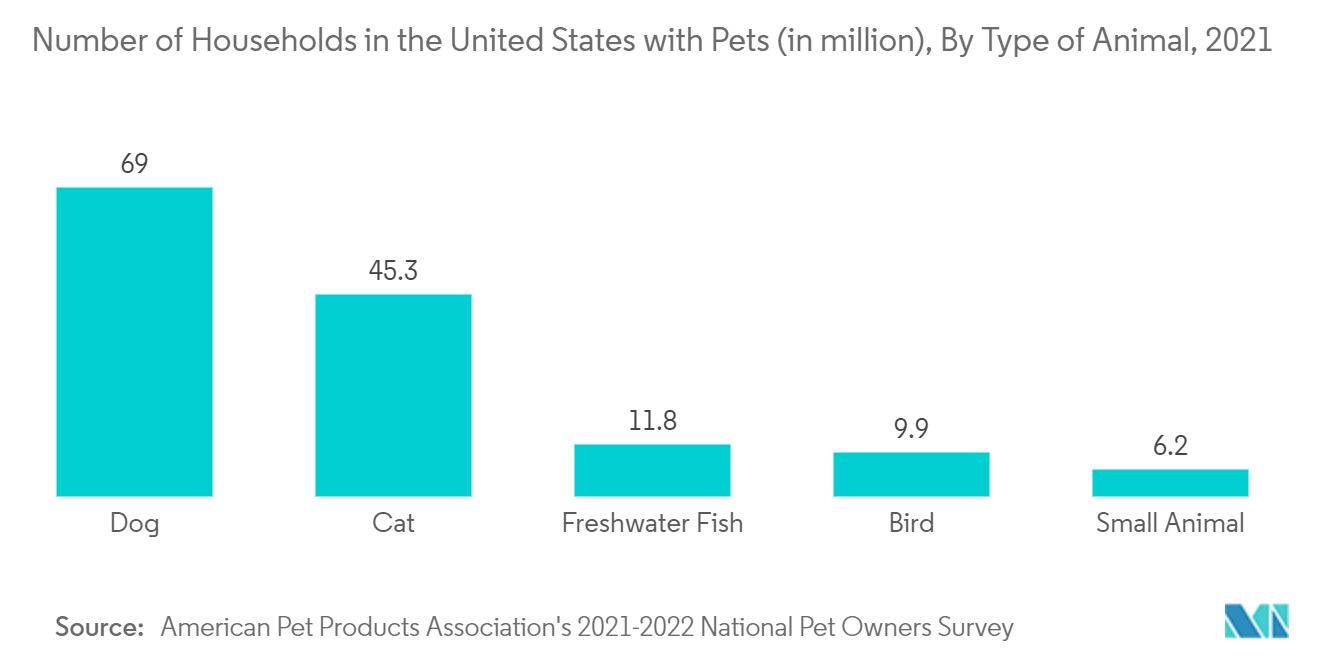

- Der zunehmende Besitz von Haustieren und die steigende Prävalenz von Tierkrankheiten und -verletzungen sind die Haupttreiber für den Markt. Laut der National Pet Owners Survey 2021–2022 der American Pet Products Association besitzen beispielsweise rund 69,0 Millionen Amerikaner einen Hund, 45,3 Millionen besitzen Katzen, 11,8 besitzen Süßwasserfische, 9,9 Millionen besitzen Vögel, 6,2 Millionen besitzen Kleintiere und 5,7 Millionen besitzen Reptilien, 3,5 Millionen eigene Pferde und 2,9 Millionen eigene Salzwasserfische. Laut der Umfrage des Dibevo und der Dutch Food Industry Companion Animals (NVG) aus dem Jahr 2021 besaßen in den Niederlanden etwa 25,0 % der Haushalte eine Katze und etwa 20,0 % einen Hund. Die Gesamtzahl der Haustiere in den Niederlanden wird auf fast 27,0 Millionen geschätzt.

- Darüber hinaus wurden in einem im Februar 2021 aktualisierten Artikel der kanadischen Regierung über meldepflichtige Krankheiten bei Landtieren mehrere Erkrankungen aufgeführt, die die Tiere, darunter auch Haustiere in der Region, betreffen. Die umfangreiche Liste der Krankheiten umfasst unter anderem die infektiöse Anämie des Pferdes, die Piroplasmose des Pferdes, die Newcastle-Krankheit, die Pullorum-Krankheit und die vesikuläre Stomatitis. Daher wird erwartet, dass ein Anstieg der Infektionen bei Haustieren die Nachfrage nach veterinärmedizinischen Röntgensystemen ankurbeln wird. Daher wird im Prognosezeitraum ein deutliches Marktwachstum erwartet.

- Es wird erwartet, dass auch die steigenden Ausgaben für die Tiergesundheit das Marktwachstum ankurbeln werden. Laut dem 2021 von der North American Pet Health Insurance Association (NAPHIA) veröffentlichten Bericht überstieg der Haustierversicherungssektor Nordamerikas beispielsweise bis Ende 2021 2,83 Milliarden US-Dollar, und die Branche verzeichnete in den letzten vier Jahren ein doppeltes Wachstum. Es wurde außerdem berichtet, dass sich das Gesamtprämienvolumen für Haustierversicherungen in den Vereinigten Staaten im Jahr 2021 auf rund 2,6 Milliarden US-Dollar belief. Die Gesamtzahl der in den Vereinigten Staaten versicherten Haustiere belief sich Ende 2021 auf 3,9 Millionen, was einem Anstieg von etwa 28,0 % gegenüber 2020 entspricht. Tiere nehmen zu Gesundheitsausgaben könnten viele neue und wichtige Akteure zum Markteintritt ermutigen und so den Marktanteil im Prognosezeitraum erhöhen.

- Allerdings könnte der Mangel an Tierärzten das Marktwachstum im Prognosezeitraum behindern.

Markttrends für veterinärmedizinische Radiographiesysteme

Für das digitale Röntgensegment wird im Prognosezeitraum ein gesundes Wachstum erwartet

Digitales Röntgen ist eine Form der Radiographie, bei der röntgenempfindliche Platten verwendet werden, um Daten während der Patientenuntersuchung direkt zu erfassen und sie sofort an ein Computersystem zu übertragen. Daher verwendet die digitale Radiographie ein digitales Bilderfassungsgerät anstelle eines Röntgenfilms. Heutzutage werden veterinärmedizinische Röntgensysteme häufig eingesetzt, um die komplexen Erkrankungen von Tieren zu verstehen. Dies bietet die Vorteile einer sofortigen Bildvorschau und -verfügbarkeit, der Eliminierung kostspieliger Filmverarbeitungsschritte und eines umfassenderen Dynamikbereichs, wodurch Über- und Unterbelichtung besser verzeiht wird und die Möglichkeit besteht, spezielle Bildverarbeitungstechniken anzuwenden, die die Gesamtdarstellung verbessern Qualität des Bildes.

Die steigende Haustierhaltung und die Tiergesundheitsausgaben sind die Hauptfaktoren für das Wachstum des Segments. Beispielsweise wurden laut dem von der FEDIAF im Jahr 2021 veröffentlichten Bericht in der Europäischen Union rund 140,0 Millionen Haustiere gemeldet (einschließlich der Schweiz und Norwegen), davon etwa 64,0 Millionen Hunde und 76,0 Millionen Katzen. Es heißt auch, dass Frankreich und Deutschland mit rund 22.600.000 bzw. 26.400.000 die höchste Haustierpopulation in der Europäischen Union darstellen. Der Bericht wies auch darauf hin, dass Katzen das wichtigste Haustier in der Europäischen Union seien. In Litauen und Estland ist die Hunde- und Katzenpopulation zu gleichen Teilen vertreten. Spanien bevorzugt Hunde stärker und die Haustierpopulation übersteigt die Katzenpopulation um 3,0 Millionen. In ähnlicher Weise gibt die europäische Tierarzneimittelindustrie laut dem von Animal Health Europe im Jahr 2021 veröffentlichten Bericht rund 7,8 % ihres Umsatzes für Forschung und Entwicklung aus und liegt damit auf dem gleichen Niveau wie die Technologie-Hardware- und Ausrüstungsindustrie. Solche Investitionen können zur Einführung und Entwicklung anspruchsvoller Diagnosesysteme führen.

Darüber hinaus treiben die zunehmenden Fälle chronischer Krankheiten bei Nutz- und Haustieren das Wachstum des Segments voran. Laut dem vom CDC im September 2021 veröffentlichten Bericht ist beispielsweise die bovine spongiforme Enzephalopathie (BSE) eine der häufigsten chronischen Krankheiten bei Rindern in Kanada. In dem Bericht heißt es, dass die tatsächliche Prävalenz der bovinen spongiformen Enzephalopathie (BSE) in Kanada mit einer Wahrscheinlichkeit von 90,0 % 18- bis 48-fach höher sei als die Prävalenz von BSE in den Vereinigten Staaten (3,0 bis 8,0 Fälle pro Million in Kanada). wohingegen etwa 0,167 Fälle pro Million in den Vereinigten Staaten vorliegen). Es wird daher erwartet, dass solche Fälle die Nachfrage nach veterinärmedizinischen Röntgensystemen ankurbeln werden.

Daher deuten die oben genannten Faktoren darauf hin, dass das Segment im Prognosezeitraum voraussichtlich ein erhebliches Wachstum verzeichnen wird.

Für Nordamerika wird im Prognosezeitraum ein deutliches Wachstum erwartet

Es wird erwartet, dass Nordamerika im Prognosezeitraum den Gesamtmarkt für veterinärmedizinische Radiographiesysteme dominieren wird. Die wichtigsten Faktoren, die zum Marktwachstum in der Region beitragen, sind die zunehmende Zahl von Menschen, die Haustiere adoptieren, und mehrere Einrichtungen, die Haustierpflegedienste anbieten. Darüber hinaus wird erwartet, dass die zunehmende Einführung wichtiger Strategien wie Partnerschaften und Übernahmen sowie wachsende Investitionen zu einem Marktwachstum führen werden. Laut der im Juni 2021 veröffentlichten Pressemitteilung der kanadischen Regierung ist die Haustierpopulation in Kanada um eine jährliche Wachstumsrate von 0,4 % von 27,5 Millionen Haustieren im Jahr 2016 auf 27,9 Millionen im Jahr 2020 gestiegen Veterinärbesuche, was die Nachfrage nach Veterinär-Röntgensystemen ankurbelt.

Wichtige Produkteinführungen, eine hohe Konzentration von Marktteilnehmern oder Herstellerpräsenz, Akquisitionen und Partnerschaften zwischen wichtigen Akteuren sowie die zunehmende Akzeptanz von Haustieren in den Vereinigten Staaten sind einige der Faktoren, die das Wachstum des Marktes für veterinärmedizinische Radiographiesysteme im Land vorantreiben. Laut der National Pet Owners Survey 2021-2022 der American Pet Products Association (APPA) besitzen beispielsweise 70 % der Haushalte in den Vereinigten Staaten ein Haustier, was 90,5 Millionen Haushalten entspricht. Es wird erwartet, dass diese Zahl in den kommenden Jahren deutlich ansteigt.

Aufgrund der oben genannten Faktoren wird daher ein Marktwachstum in Nordamerika erwartet.

Branchenüberblick über veterinärmedizinische Radiographiesysteme

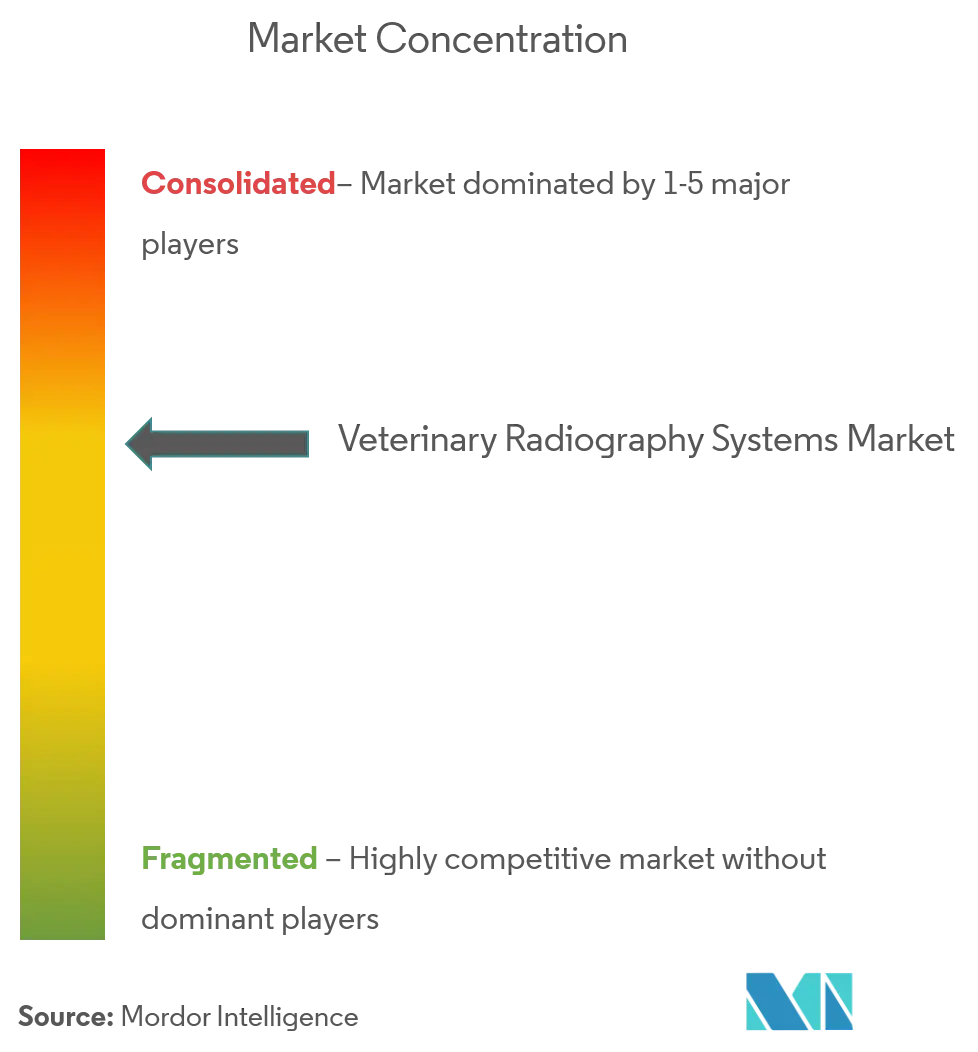

Die meisten veterinärmedizinischen Röntgensysteme werden von Global Playern hergestellt. Marktführer mit mehr Mitteln für die Forschung und einem besseren Vertriebssystem haben ihre Position auf dem Markt etabliert. Darüber hinaus ist im asiatisch-pazifischen Raum aufgrund des zunehmenden Bewusstseins das Auftauchen einiger kleinerer Akteure zu beobachten. Der Markt für Veterinär-Röntgensysteme ist aufgrund der Präsenz mehrerer global und regional tätiger Unternehmen von Natur aus konsolidiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind, darunter unter anderem Canon Inc., Carestream Health, Fujifilm Holding Corporation, Heska Corporation und IDEXX Laboratories.

Marktführer für veterinärmedizinische Radiographiesysteme

-

Heska Corporation

-

Canon Inc.

-

IDEXX Laboratories

-

Fujifilm Holding Corporation

-

Carestream Health

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für veterinärmedizinische Radiographiesysteme

- September 2022 SKT startet den KI-basierten Unterstützungsdienst für die Röntgenbilddiagnose im Veterinärbereich X Caliber. X Calibre ist ein webbasierter Dienst, der mithilfe von KI Röntgenbilder von Hunden analysiert, die von einem Tierarzt aufgenommen und auf die KI-Plattform X Caliber Vet AI hochgeladen wurden. Es liefert die Analyseergebnisse innerhalb von 30 Sekunden an den Tierarzt zurück.

- Februar 2021 FUJIFILM Medical Systems USA Inc. stellt seinen ersten kompletten VXR-Veterinär-Röntgenraum vor. Das innovative Design dieses neuen Röntgenraums richtet sich an Tierärzte, die mit einem erschwinglichen, vielseitigen, benutzerfreundlichen und einfach zu installierenden System auf hochwertige Röntgenstrahlen mit niedriger Dosis umsteigen möchten.

Branchensegmentierung für veterinärmedizinische Radiographiesysteme

Gemäß dem Umfang des Berichts handelt es sich bei der Radiographie um ein bildgebendes Verfahren, das Röntgenstrahlen, Gammastrahlen oder ähnliche ionisierende Strahlung und nichtionisierende Strahlung verwendet, um die innere Form eines Objekts zu betrachten. Veterinärmedizinische Röntgensysteme werden in der diagnostischen Bildgebung bei Tieren eingesetzt.

Der Markt für veterinärmedizinische Röntgensysteme ist nach Produkt (digitales Röntgen und analoges Röntgen), Anwendung (Orthopädie und Rheumatologie, Kardiologie, Onkologie, Neurologie und andere Anwendungen), Tiertyp (Kleintiere und Großtiere) und Endbenutzer segmentiert (Krankenhäuser und Kliniken sowie andere Endbenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen globalen Regionen ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Digitales Röntgen |

| Analoges Röntgen |

| Orthopädie und Rheumatologie |

| Kardiologie |

| Onkologie |

| Neurologie |

| Andere Anwendungen |

| Kleine Tiere |

| Große Tiere |

| Krankenhäuser und Kliniken |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkt | Digitales Röntgen | |

| Analoges Röntgen | ||

| Auf Antrag | Orthopädie und Rheumatologie | |

| Kardiologie | ||

| Onkologie | ||

| Neurologie | ||

| Andere Anwendungen | ||

| Nach Tierart | Kleine Tiere | |

| Große Tiere | ||

| Vom Endbenutzer | Krankenhäuser und Kliniken | |

| Andere Endbenutzer | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Marktforschung für veterinärmedizinische Radiographiesysteme

Wie groß ist der Markt für veterinärmedizinische Radiographiesysteme derzeit?

Der Markt für veterinärmedizinische Radiographiesysteme wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Veterinärradiographiesysteme-Markt?

Heska Corporation, Canon Inc., IDEXX Laboratories, Fujifilm Holding Corporation, Carestream Health sind die wichtigsten Unternehmen, die auf dem Markt für veterinärmedizinische Radiographiesysteme tätig sind.

Welches ist die am schnellsten wachsende Region im Veterinärradiographiesysteme-Markt?

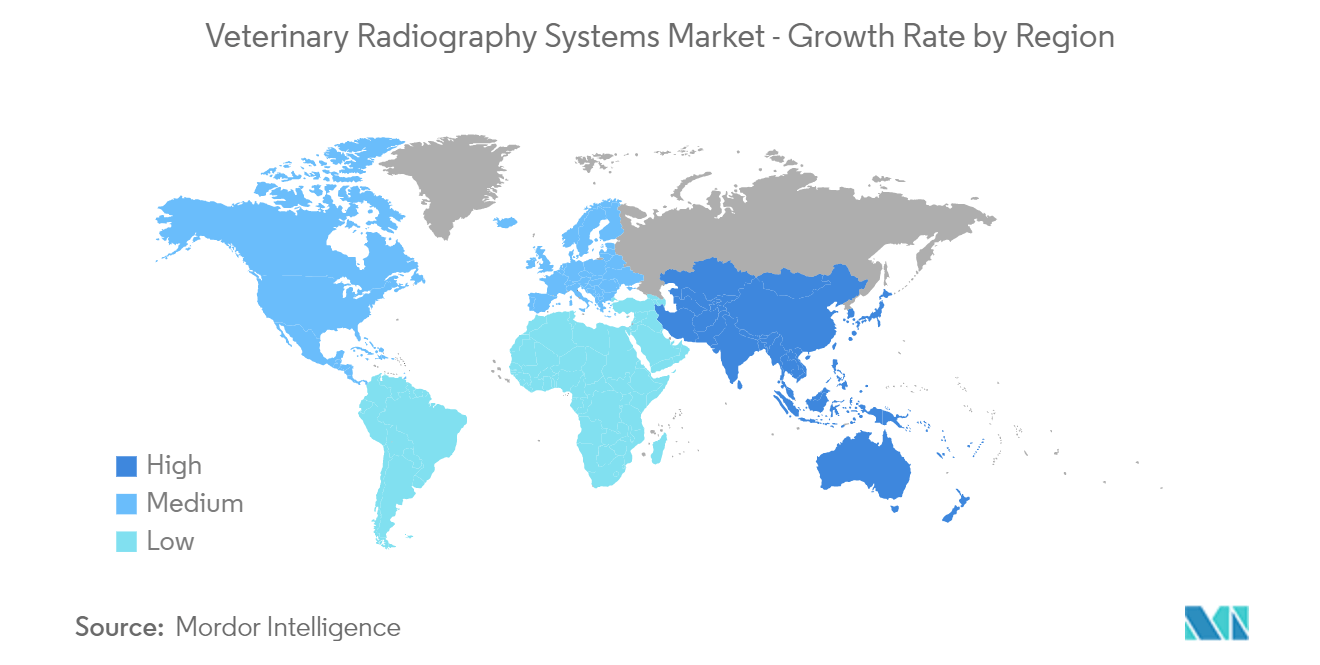

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Veterinär-Radiographiesysteme-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für veterinärmedizinische Radiographiesysteme.

Welche Jahre deckt dieser Markt für veterinärmedizinische Radiographiesysteme ab?

Der Bericht deckt die historische Marktgröße des Marktes für Veterinär-Radiographiesysteme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Veterinär-Radiographiesysteme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für veterinärmedizinische Radiographiesysteme

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Veterinärradiographiesystemen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Veterinärradiographiesystemen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.