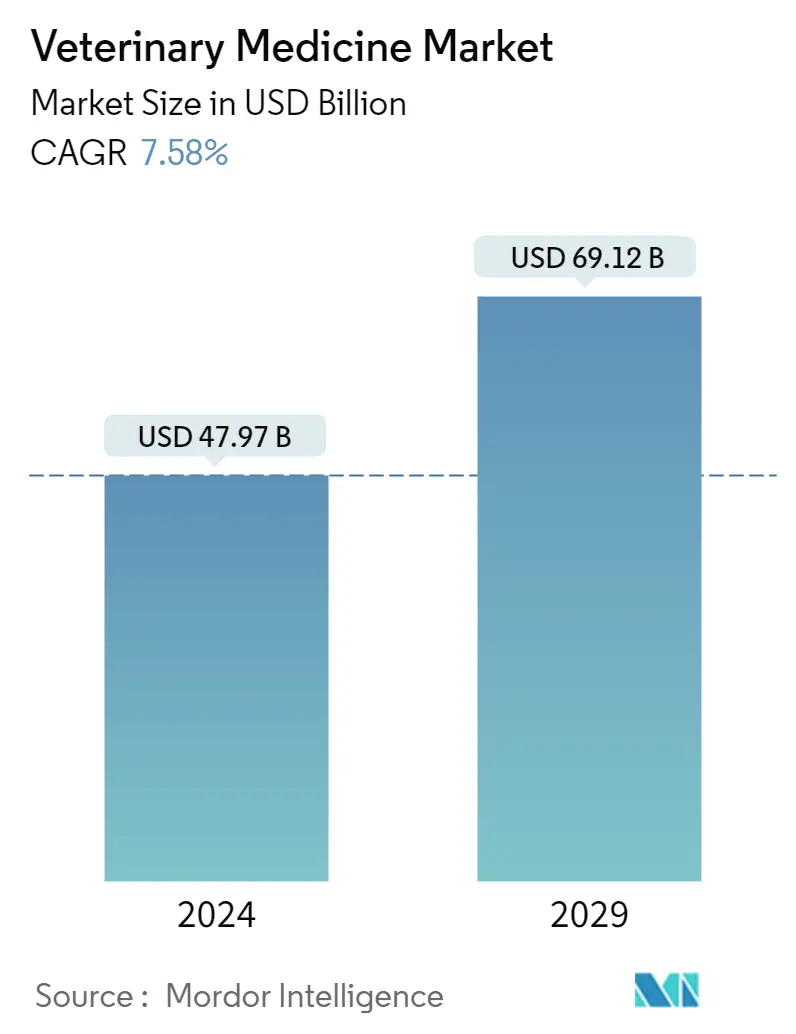

Marktgröße für Veterinärmedizin

| Studienzeitraum | 2021 - 2029 |

| Marktgröße (2024) | USD 47.97 Milliarden |

| Marktgröße (2029) | USD 69.12 Milliarden |

| CAGR(2024 - 2029) | 7.58 % |

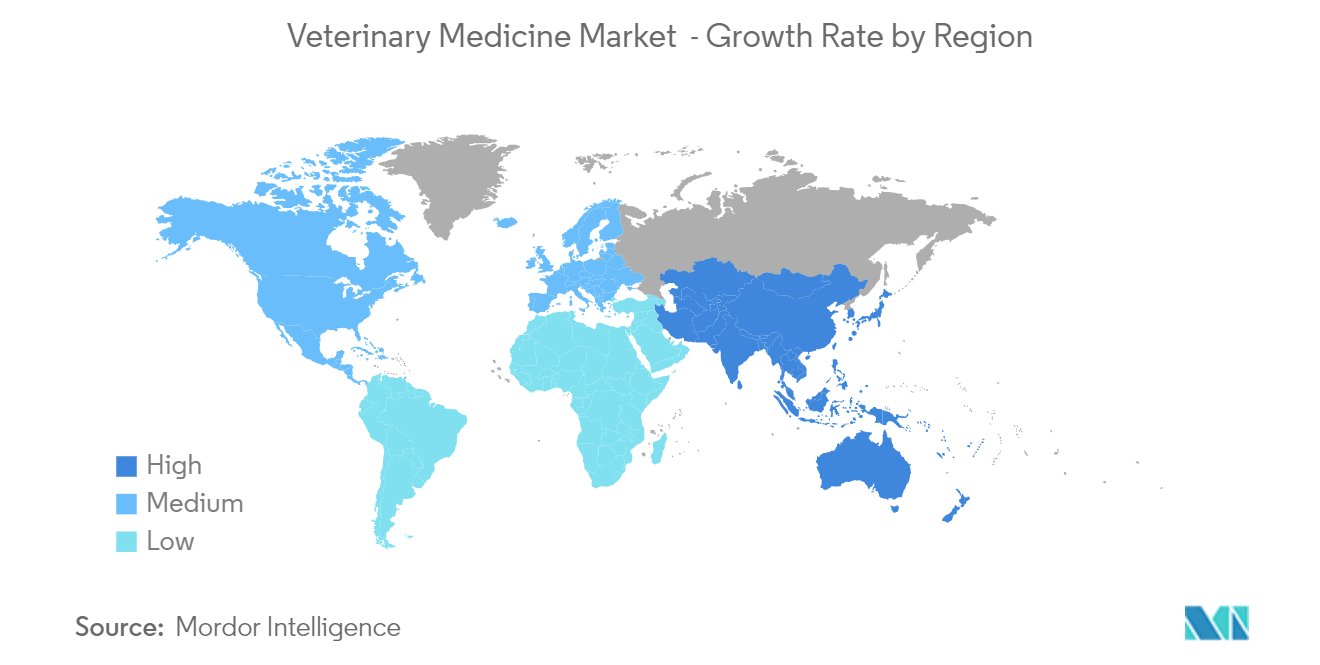

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Veterinärmedizin

Die Größe des Veterinärmedizinmarkts wird im Jahr 2024 auf 47,97 Milliarden US-Dollar geschätzt und soll bis 2029 69,12 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,58 % im Prognosezeitraum (2024–2029) entspricht.

Auch im Nutztiersektor waren die Auswirkungen von COVID-19 zu beobachten. Die Lieferkette war unterbrochen, was zu Schwierigkeiten beim Transport tierischer Produkte wie Fleisch, Milch und Eier auf die Märkte führte. Für den saisonalen Grenzübertritt mit Wiederkäuern wurden Beschränkungen eingeführt. Daher hatten Lockdowns und Beschränkungen erhebliche negative Auswirkungen auf die untersuchte Branche. Laut einer neuen Studie, die im April 2022 von der Nature Conservancy of Canada veröffentlicht wurde, stieg mit der Lockerung der COVID-19-Beschränkungen die Nachfrage nach Hundediensten auf der kanadischen Prince Edward Island. Der Anstieg der Haustierhaltung infolge der COVID-19-Pandemie wird sich im Verlauf des Prognosezeitraums positiv auf die Veterinärmedizinbranche auswirken. Obwohl der Markt für Veterinärmedizin in der Anfangsphase erheblich von der COVID-19-Pandemie betroffen war, hat der Markt derzeit an Fahrt gewonnen und es wird erwartet, dass er im Prognosezeitraum ein gesundes Wachstum verzeichnen wird.

Die Hauptfaktoren, die für das Wachstum des Veterinärmedizinmarktes verantwortlich sind, sind die zunehmende Belastung chronischer Krankheiten bei Tieren, die zunehmende Akzeptanz von Tieren und die zunehmende Medikamentenpräferenz von Haustier- und Geflügelfarmbesitzern in Verbindung mit dem anhaltenden Wachstum der menschlichen Bevölkerung, was dazu führt erhöhte Nachfrage nach Fleisch und tierischen Produkten. Derzeit erlebt auch der weltweite Nutztierbestand einen Anstieg. Nach Angaben des US-Landwirtschaftsministeriums (USDA) gibt es im Februar 2022 in den Vereinigten Staaten etwa 91,9 Millionen Rinder und Kälber und etwa 5,07 Millionen Schafe. Es wird erwartet, dass dieser Wert in den kommenden Jahren erheblich zunehmen wird.

Darüber hinaus wird erwartet, dass zunehmende Forschungs- und Entwicklungsinvestitionen, eine hohe Adoptionsrate von Haustieren, ein zunehmender Fleischkonsum und die obligatorische Impfung der Tiere in naher Zukunft die Nachfrage nach Tierarzneimitteln und Impfstoffen für Tiere steigern werden. Die Verbreitung von Zoonosen und anderen chronischen Erkrankungen bei Tieren, wie beispielsweise der Östlichen Pferdeenzephalitis, einer tödlichen Infektion des Gehirns, trägt zunehmend zum stetigen Wachstum des Veterinärmedizingeschäfts bei. Es betrifft eine Vielzahl von Lebewesen, darunter Vögel, Amphibien und Reptilien. Bei Tieren ist Fettleibigkeit auch ein Problem, das mit anderen Krankheiten zusammenhängt. Laut einem im Oktober 2022 von Frontiers veröffentlichten Artikel ist Fettleibigkeit beispielsweise eine der häufigsten Ernährungskrankheiten bei Hunden, und ihre Prävalenz hat in den letzten Jahrzehnten zugenommen. In dem Artikel heißt es außerdem, dass in mehreren Ländern eine ähnliche Prävalenz von Fettleibigkeit bei Hunden nachgewiesen wurde wie bei Menschen. Nach Angaben des US-Landwirtschaftsministeriums (USDA) infizierten sich im Mai 2022 aufgrund der hochpathogenen Vogelgrippe in Hinterhöfen und kommerziellen Umgebungen etwa 37,96 Millionen Vögel.

Der enorme Vogelbestand, der von der Krankheit betroffen ist und wirksame Diagnoseverfahren benötigt, trägt zur Erweiterung des untersuchten Marktes bei. Daher wird erwartet, dass die zunehmende Belastung durch chronische Krankheiten in Verbindung mit der zunehmenden Adoption von Tieren das Marktwachstum im Prognosezeitraum ankurbeln wird. Zahlreiche aktuelle Entwicklungen wichtiger Marktteilnehmer sind ein weiterer Faktor für das Marktwachstum. Beispielsweise gab Zoetis im September 2022 bekannt, dass die Übernahme von Jurox abgeschlossen wurde, einem privaten Tiergesundheitsunternehmen, das eine breite Palette von Tierarzneimitteln zur Behandlung von Nutz- und Haustieren entwickelt, herstellt und vermarktet. Darüber hinaus befeuern die laufenden Produkteinführungen und -entwicklungen der großen Marktteilnehmer für Haustiere das Marktwachstum. So erhielt Credelio Plus im April 2021 eine in der gesamten Europäischen Union gültige Marktzulassung. Daher wird erwartet, dass die oben genannten Faktoren das Marktwachstum steigern werden.

Es wird jedoch erwartet, dass die hohen Kosten im Zusammenhang mit der Tiergesundheit und das mangelnde Bewusstsein für Tiergesundheit in den Schwellenländern das Marktwachstum behindern.

Markttrends für Veterinärmedizin

Es wird erwartet, dass das Hundesegment im Prognosezeitraum einen erheblichen Marktanteil halten wird

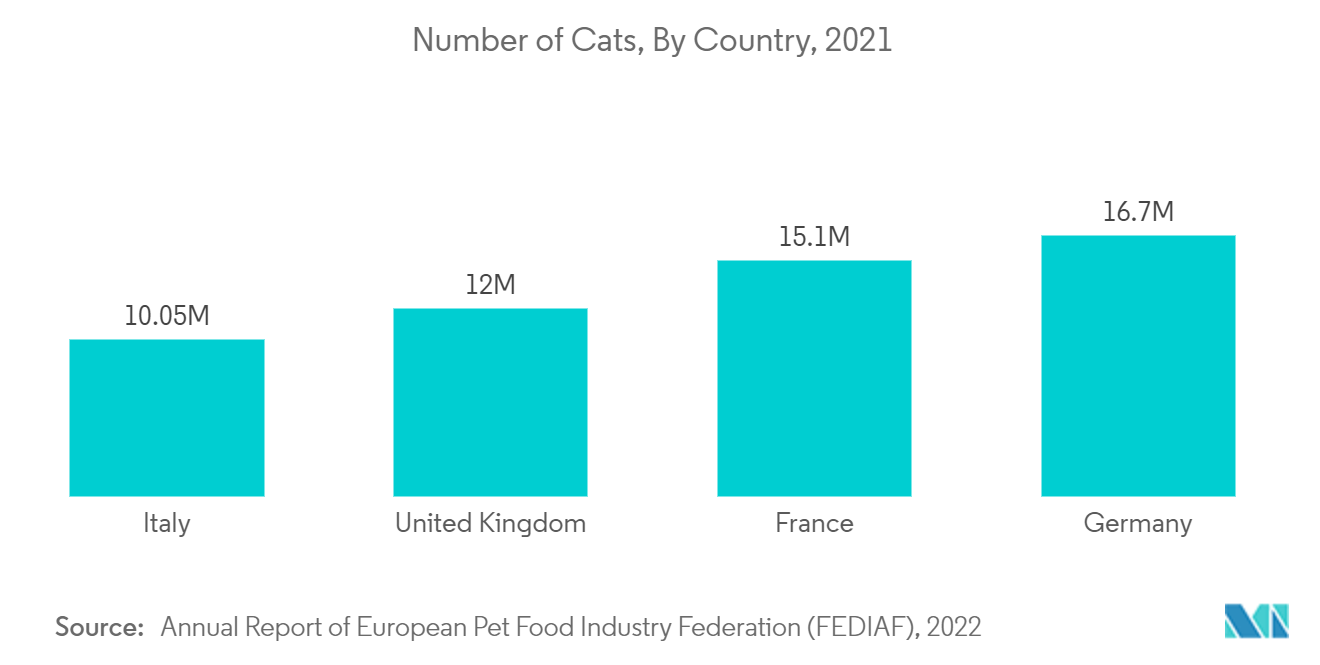

- Ein erheblicher Anstieg der Adoption von Haustieren wie Hunden, die wachsende Prävalenz verschiedener Krankheiten bei Hunden und die Nachfrage nach Hundeimpfstoffen sind die Hauptfaktoren für das Wachstum des Veterinärmedizinmarktes. Laut dem Jahresbericht der European Pet Food Industry Association (FEDIAF) 2022 sind Hunde und Katzen die wichtigsten in Europa adoptierten Haustiere, und im Jahr 2021 gab es in Europa etwa 72.708.732 Hunde. Dieser Trend dürfte sich im Prognosezeitraum weiter verstärken. Zunehmende Initiativen verschiedener Regierungen in verschiedenen Regionen verbesserten die Tiergesundheit und führten zu einer steigenden Nachfrage nach Hundemedikamenten.

- Darüber hinaus ist die Verbreitung verschiedener Krankheiten bei Hunden ein wesentlicher Faktor für die Einführung von Hundearzneimitteln. Bei Hunden kommt es fast genauso häufig zu Krebs wie beim Menschen. Laut einem im Januar 2022 von ELIAS Animal Health veröffentlichten Artikel ist Krebs eine der häufigsten Todesursachen bei Hunden, und manchmal ist die Zahl sogar höher als bei Menschen.

- Ein weiterer Faktor für das Marktwachstum sind die jüngsten Entwicklungen der wichtigsten Marktteilnehmer. Beispielsweise gab Elanco Animal Health Incorporated im Juli 2021 bekannt, dass die FDA die vollständige Zulassung von Tanovea für die Behandlung von Lymphomen bei Hunden erteilt hat. In ähnlicher Weise berichtete Virbac im August 2021 über ein bahnbrechendes Medikament, STELFONTA (Tigilanol-Tiglat-Injektion), das von der FDA als nicht-chirurgische Alternative zur Behandlung von Mastzelltumoren bei Hunden bei Hunden zugelassen wurde. Daher wird erwartet, dass alle oben genannten Faktoren das Segmentwachstum im Prognosezeitraum der Studie ankurbeln werden.

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil im Veterinärmedizinmarkt halten wird

- Es wird erwartet, dass Nordamerika im Prognosezeitraum der Studie einen erheblichen Anteil am Markt für Veterinärmedizin haben wird. Wesentliche Faktoren für das Wachstum sind die zunehmende Prävalenz zoonotischer Erkrankungen, günstige Erstattungsprogramme und die steigenden Ausgaben für Haustiere. Laut der National Pet Owners Survey 2021-2022 der American Pet Products Association (APPA) besitzen rund 70 % der Haushalte in den Vereinigten Staaten ein Haustier, was 90,5 Millionen Haushalten entspricht, darunter 45,3 Millionen Katzen und 69 Millionen Hunde. Dieselbe Quelle berichtete auch, dass sich die jährlichen Ausgaben für Routinebesuche bei Hunden im Jahr 2021 auf 242 US-Dollar beliefen, während sie bei Katzen 178 US-Dollar betrugen.

- Mit dem zunehmenden Besitz von Haustieren und Nutztieren achten die US-Bürger zunehmend auf die Gesundheit dieser Tiere. Laut APPA beliefen sich die Ausgaben für Haustiere in den Vereinigten Staaten auf 123,6 Milliarden US-Dollar und es wird erwartet, dass sie steigen, was das Marktwachstum ankurbeln könnte. Aufgrund des gestiegenen Bewusstseins und der höheren Ausgaben für die Tiergesundheit wird daher erwartet, dass der Markt im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. Darüber hinaus besitzen nach Angaben des Canadian Animal Health Institute (CAHI) vom September 2022 rund 60 % der kanadischen Haushalte mindestens einen Hund oder eine Katze. Außerdem hieß es, dass die Hundepopulation im Jahr 2022 auf 7,9 Millionen und die Katzenpopulation auf 8,5 Millionen gestiegen sei.

- Darüber hinaus waren sich nur sehr wenige Tierhalter der Ursachen von Fettleibigkeit bei Haustieren bewusst, obwohl etwa 75 % der Tierhalter über die gesundheitlichen Auswirkungen fettleibiger Haustiere besorgt waren. Darüber hinaus gibt es eine große Präsenz der wichtigsten Marktteilnehmer, die sich auf die Marktentwicklungsstrategien in dieser Region konzentrieren. Beispielsweise erhielt Pharmgate Inc. im April 2022 die FDA-Zulassung für Pennitracin MD 50G zur Vorbeugung der durch nekrotische Enteritis im Zusammenhang mit Clostridium perfringens verursachten Mortalität bei Broilern und Ersatzhühnern. Im März 2022 erhielt Vetcare Oy die FDA-Zulassung für Zenalpha zur Verwendung als Beruhigungsmittel und Analgetikum bei Hunden zur Erleichterung klinischer Untersuchungen, klinischer Eingriffe und kleinerer chirurgischer Eingriffe. Daher wird erwartet, dass markttreibende Faktoren in der Region für ein exponentielles Wachstum des untersuchten Marktes sorgen werden. Es wird erwartet, dass all diese Entwicklungen das Marktwachstum weiter ankurbeln werden.

Überblick über die Veterinärmedizinbranche

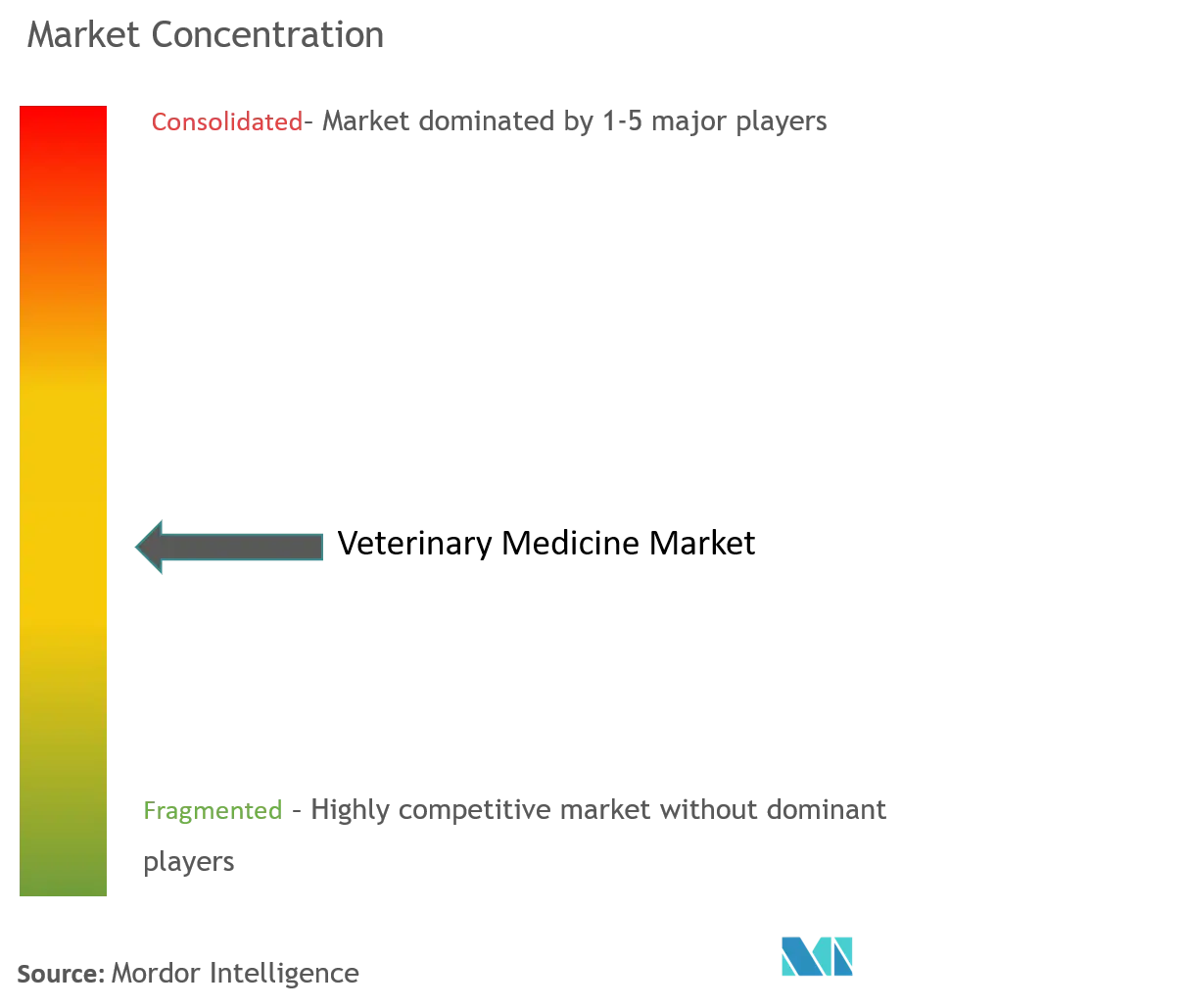

Der Markt für Veterinärmedizin ist von Natur aus mäßig fragmentiert, da er aus mehreren großen Akteuren mit geringfügigen Umsatzunterschieden besteht. Unter den führenden Tiergesundheitsunternehmen steht Zoetis gemessen am Umsatz an der Spitze. Es wird erwartet, dass die zunehmende Konsolidierung verschiedener Organisationen wie Boehringer Ingelheim Animal Health und Elanco in Zukunft zu einer Konkurrenz zwischen den Hauptakteuren führen wird. Zu den wichtigsten Marktteilnehmern zählen unter anderem Zoetis, Boehringer Ingelheim, Ceva, Merck und Elanco.

Marktführer im Bereich Veterinärmedizin

-

Zoetis

-

Merck & Co., Inc

-

Elanco

-

Ceva

-

Boehringer Ingelheim

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Veterinärmedizin

- September 2022 Die US-amerikanische FDA hat SpectoGard zugelassen, die erste generische Spectinomycinsulfat-Injektionslösung zur Behandlung von Atemwegserkrankungen bei Rindern.

- September 2022 Die US-amerikanische FDA hat Simplera Otic Solution zugelassen, eines der ersten Generika, das eine Einzeldosisbehandlung mit einer 30-tägigen Wirkungsdauer gegen Otitis externa (Außenohrentzündung) bei Hunden bietet.

- Juni 2022 Vetmedin-CA1 (Pimobendan) Kautabletten, das erste Medikament zur Verzögerung des Auftretens einer Herzinsuffizienz bei Hunden mit präklinischer myxomatöser Mitralklappenerkrankung im Stadium B2, wurden von der US-amerikanischen Food and Drug Administration (MMVD) zugelassen.

- Juni 2022 Landwirtschaftsminister Narendra Singh Tomar bringt Indiens ersten selbst hergestellten COVID-19-Impfstoff, Anocovax, für Tiere auf den Markt, der vom in Haryana ansässigen ICAR-National Research Centre on Equines (NRC) entwickelt wurde. Der Impfstoff enthält inaktiviertes SARS-CoV-2 (Delta)-Antigen mit Alhydrogel als Adjuvans.

Marktbericht für Veterinärmedizin – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Wachsende Belastung durch chronische Krankheiten bei Tieren, verbunden mit der zunehmenden Adoption von Tieren

4.2.2 Anstieg der Drogenpräferenzen von Haustier- und Geflügelfarmbesitzern

4.2.3 Erhöhte Nachfrage nach Fleisch und tierischen Produkten in der Landwirtschaft und im Gesundheitswesen

4.3 Marktbeschränkungen

4.3.1 Hohe Kosten im Zusammenhang mit der Tiergesundheit

4.3.2 Mangelndes Bewusstsein für Tiergesundheit in den Schwellenländern

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – Mio. USD)

5.1 Nach Produkttyp

5.1.1 Drogen

5.1.1.1 Antiinfektiva

5.1.1.2 Entzündungshemmend

5.1.1.3 Parasitizide

5.1.1.4 Andere Drogen

5.1.2 Impfungen

5.1.2.1 Inaktive Impfstoffe

5.1.2.2 Abgeschwächte Impfstoffe

5.1.2.3 Rekombinante Impfstoffe

5.1.2.4 Andere Impfstoffe

5.1.3 Medizinische Futterzusätze

5.1.3.1 Aminosäuren

5.1.3.2 Antibiotika

5.1.3.3 Andere medizinische Futterzusätze

5.2 Nach Tierart

5.2.1 Tierfreunde

5.2.1.1 Hunde

5.2.1.2 Katzen

5.2.1.3 Andere Begleittiere

5.2.2 Nutztiere

5.2.2.1 Vieh

5.2.2.2 Geflügel

5.2.2.3 Schwein

5.2.2.4 Schaf

5.2.2.5 Andere Nutztiere

5.3 Nach Geographie

5.3.1 Nordamerika

5.3.1.1 Vereinigte Staaten

5.3.1.2 Kanada

5.3.1.3 Mexiko

5.3.2 Europa

5.3.2.1 Deutschland

5.3.2.2 Großbritannien

5.3.2.3 Frankreich

5.3.2.4 Italien

5.3.2.5 Spanien

5.3.2.6 Rest von Europa

5.3.3 Asien-Pazifik

5.3.3.1 China

5.3.3.2 Japan

5.3.3.3 Indien

5.3.3.4 Australien

5.3.3.5 Südkorea

5.3.3.6 Rest des asiatisch-pazifischen Raums

5.3.4 Naher Osten und Afrika

5.3.4.1 GCC

5.3.4.2 Südafrika

5.3.4.3 Rest des Nahen Ostens und Afrikas

5.3.5 Südamerika

5.3.5.1 Brasilien

5.3.5.2 Argentinien

5.3.5.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Boehringer Ingelheim

6.1.2 Ceva Animal Health LLC

6.1.3 China Animal Husbandry Co. Ltd

6.1.4 Dechra Pharmaceuticals PLC

6.1.5 Elanco

6.1.6 Merck & Co. Inc.

6.1.7 Neogen Corporation

6.1.8 Phibro Animal Health Corporation

6.1.9 Sanofi SA

6.1.10 Vetoquinol SA

6.1.11 Virbac

6.1.12 Zoetis

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Veterinärmedizinindustrie

Im Rahmen des Berichts werden Tierarzneimittel von Veterinärmedizinern zur Behandlung von Krankheiten und Verletzungen und zur Förderung des Wachstums von Tieren eingesetzt. Diese werden hauptsächlich zur Heilung von Krankheiten und zur Verhinderung der Ausbreitung von Infektionskrankheiten bei Tieren eingesetzt. Diese Medikamente kommen indirekt der menschlichen Gesundheitsversorgung zugute, indem sie die Ausbreitung von Infektionskrankheiten vom Tier auf den Menschen einschränken. Der Markt ist nach Produkttyp (Medikamente (Antiinfektiva, Entzündungshemmer, Parasitizide und andere Medikamente), Impfstoffe (inaktive Impfstoffe, abgeschwächte Impfstoffe, rekombinante Impfstoffe und andere Impfstoffe), medizinische Futtermittelzusätze (Aminosäuren, Antibiotika usw.) segmentiert Andere medizinische Futterzusätze), Tiertyp (Haustiere (Hunde, Katzen und andere Haustiere), Nutztiere (Rinder, Geflügel, Schweine, Schafe und andere Nutztiere) und Geographie (Nordamerika, Europa, Asien-Pazifik). , Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Produkttyp | ||||||||||

| ||||||||||

| ||||||||||

|

| Nach Tierart | ||||||||||||

| ||||||||||||

|

| Nach Geographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Veterinärmedizin-Marktforschung

Wie groß ist der Veterinärmedizinmarkt?

Es wird erwartet, dass der Veterinärmedizinmarkt im Jahr 2024 ein Volumen von 47,97 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 7,58 % bis 2029 auf 69,12 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Veterinärmedizin derzeit?

Im Jahr 2024 wird die Größe des Veterinärmedizinmarkts voraussichtlich 47,97 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Veterinärmedizin-Markt?

Zoetis, Merck & Co., Inc, Elanco, Ceva, Boehringer Ingelheim sind die wichtigsten Unternehmen, die auf dem Veterinärmedizinmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Veterinärmedizinmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Veterinärmedizin-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Veterinärmedizinmarkt.

Welche Jahre deckt dieser Veterinärmedizinmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Veterinärmedizinmarktes auf 44,59 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Veterinärmedizinmarkts für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Veterinärmedizinmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der Tierarzneimittelindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Tierarzneimitteln im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Tierarzneimitteln umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.