Marktanalyse für Veterinärdiagnostik

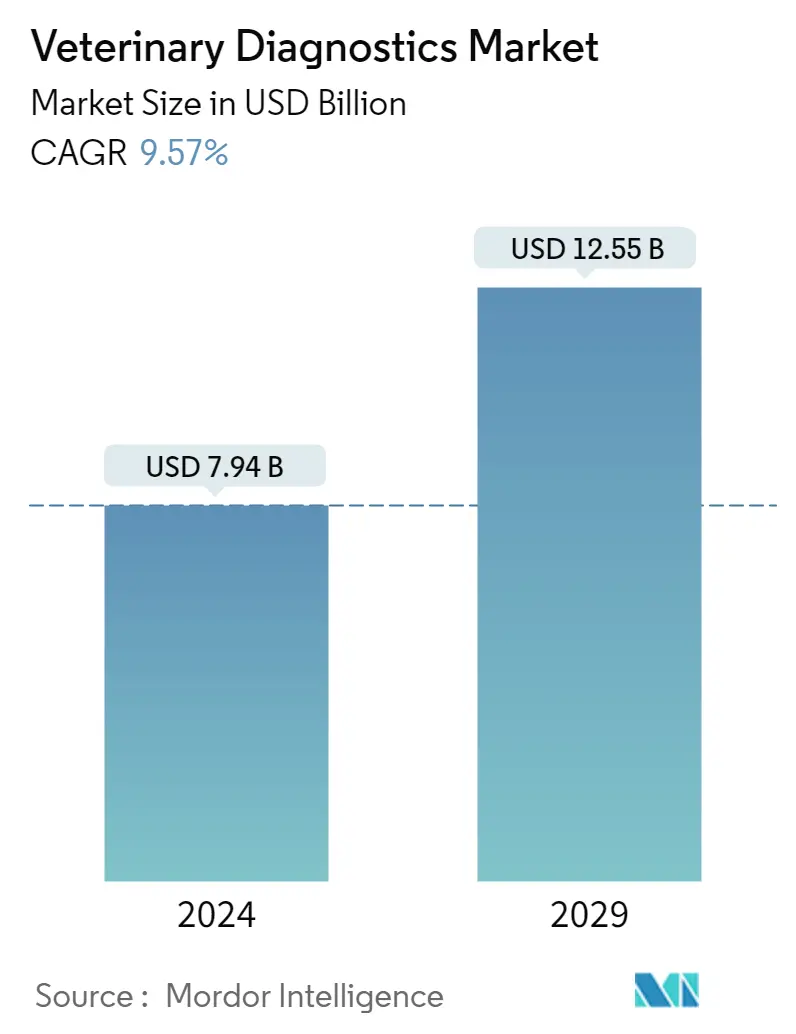

Die Marktgröße für Veterinärdiagnostik wird im Jahr 2024 auf 7,94 Milliarden US-Dollar geschätzt und soll bis 2029 12,55 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,57 % im Prognosezeitraum (2024–2029) entspricht.

Der Ausbruch von COVID-19 hatte erhebliche Auswirkungen auf den Veterinärdiagnostikmarkt, da staatliche Vorschriften zur Einstellung verschiedener Gesundheitsdienste, einschließlich Veterinärdiagnostikdienstleistungen, führten. So wurde beispielsweise in einem im Februar 2022 von der JAAWS veröffentlichten Artikel berichtet, dass COVID-19 im Jahr 2020 zur Schließung von 70 % der Tierkliniken in Kanada und den USA geführt habe Aussetzung tierärztlicher Diagnosedienste zur Minimierung der COVID-19-Infektion. Im aktuellen Szenario wird jedoch davon ausgegangen, dass die sinkenden COVID-19-Fälle, die zur Wiederaufnahme der veterinärmedizinischen Diagnosedienste führen, und ein deutlicher Anstieg der nach der Sperrung gemeldeten Heimtieradoption zu einem stabilen Wachstum des untersuchten Marktes im Prognosezeitraum führen werden.

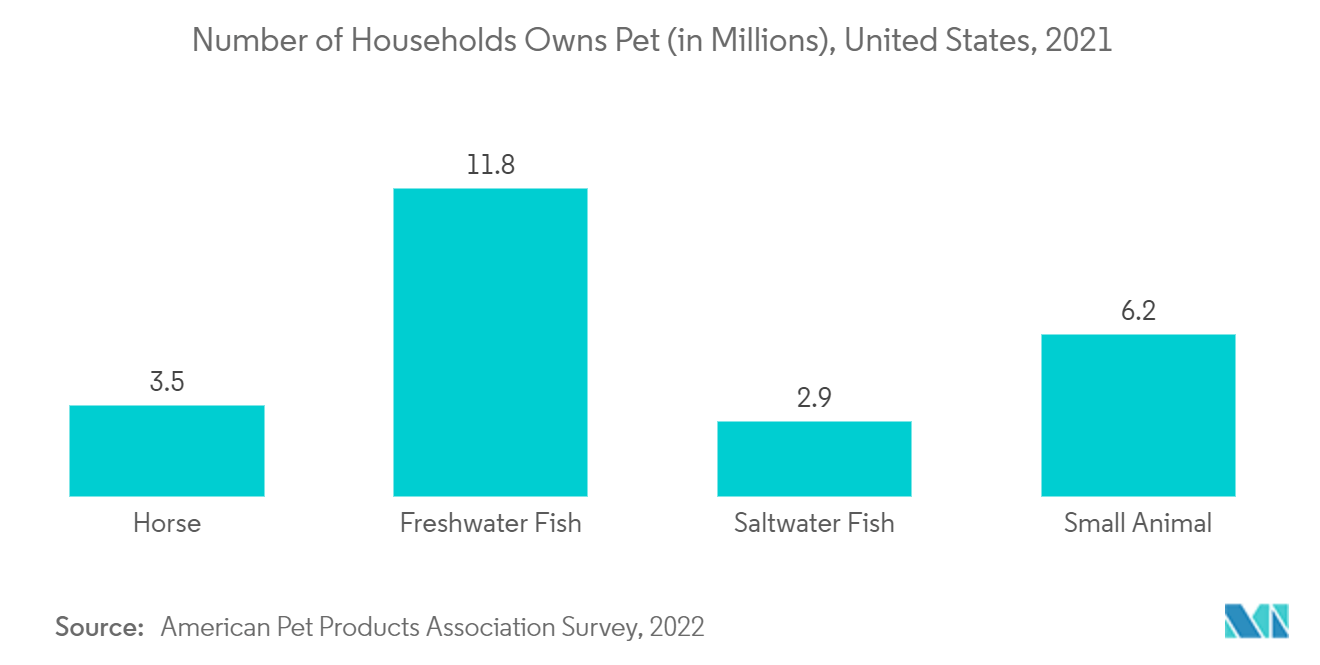

Die Faktoren, die das Wachstum des untersuchten Marktes vorantreiben, sind die gestiegenen Ausgaben für die Adoption von Haustieren und die Tiergesundheit, die steigende Inzidenz zoonotischer Krankheiten sowie die wachsende Zahl von Tierärzten und das verfügbare Einkommen in Entwicklungsregionen. Beispielsweise heißt es im kanadischen Landwirtschaftszählungsbericht 2021 vom Mai 2022, dass landwirtschaftliche Betriebe in Kanada einen Anstieg der Zahl von Schweinen und Schweinen um 3,4 % gegenüber dem Vorjahr (2020) meldeten. Im Jahr 2021 gab es in Kanada 14,6 Millionen Schweine und Schweine. In ähnlicher Weise ergab die von der APPA durchgeführte National Pet Owners Survey 2021-2022, dass sich die jährlichen Ausgaben für Routinebesuche bei Hunden auf 242 US-Dollar belaufen, verglichen mit 178 US-Dollar für Katzen in den Vereinigten Staaten. Infolgedessen treiben die zunehmende Akzeptanz von Haustieren und Nutztieren in Verbindung mit steigenden Ausgaben für die Tiergesundheit das Wachstum des untersuchten Marktes voran.

Die Zahl zoonotischer Erkrankungen bei Tieren ist in den letzten Jahren deutlich gestiegen. Mit dem Anstieg der Fallzahlen ist auch die Notwendigkeit, die Erkrankungen zu behandeln, stark gestiegen, was voraussichtlich das Wachstum des Marktes für Veterinärdiagnostik vorantreiben wird. In einem von der WHO im Juli 2022 veröffentlichten Artikel wurde beispielsweise berichtet, dass in Afrika ein wachsendes Risiko von Ausbrüchen durch Zoonoseerreger wie das Affenpockenvirus besteht, das seinen Ursprung in Tieren hat, dann die Art wechselte und Menschen infizierte. Die Zahl der Zoonosenausbrüche in der Region ist in diesem Jahrzehnt um 63 % gestiegen. Dieselbe Quelle berichtete auch, dass es im Zeitraum vom 1. Januar 2022 bis zum 8. Juli 2022 2.087 kumulative Affenpockenfälle gegeben habe, von denen nur 203 bestätigt wurden. Somit erhöht die Zunahme zoonotischer Erkrankungen bei Tieren die Nachfrage nach veterinärmedizinischer Diagnostik und treibt damit das Wachstum des untersuchten Marktes voran.

Darüber hinaus fördert auch die Expansion der Marktteilnehmer das Wachstum des Marktes. Beispielsweise erweiterte Aviagen India im November 2021 sein veterinärdiagnostisches Labor in Tamil Nadu. Das Labor überwacht regelmäßig den Gesundheitszustand der Aviagen-Zuchttiere. Somit erhöht eine solche Erweiterung die Möglichkeiten für die Veterinärdiagnostik und trägt zum Wachstum des Marktes bei.

Aufgrund der zunehmenden Adoption von Haustieren und der Ausgaben für die Tiergesundheit treibt die steigende Inzidenz zoonotischer Krankheiten das Wachstum des Marktes voran. Allerdings behindern die hohen Kosten für Heimtierpflege und Bildgebungsgeräte sowie der Mangel an Tierärzten das Wachstum des Marktes für Veterinärdiagnostik.

Markttrends für Veterinärdiagnostik

Es wird geschätzt, dass das Segment Molekulardiagnostik im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Das Segment der Molekulardiagnostik wird im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen, da Nutztier- und Haustierbesitzer zunehmend Wert auf schnelle Testergebnisse und deren Kosteneffizienz legen. Es wird erwartet, dass die Segmentexpansion durch die steigende Zahl von Tests zur Identifizierung weit verbreiteter Tierkrankheiten wie Katzenleukämie, Hunde-Parvovirus, Herzwurm und infektiöse Peritonitis vorangetrieben wird. Darüber hinaus tragen auch die wachsende Zahl von Haustier- und Viehhaltern und die wachsende Sorge um die Gesundheit ihrer Tiere, die zunehmende Prävalenz von Haustier- und Nutztierkrankheiten sowie die Verfügbarkeit erschwinglicher Immunoassay-Tests, die häufige Tests zu Hause ermöglichen, dazu bei das Wachstum dieses Segments.

Die zunehmenden Fälle von Vogelgrippe bei Nutztieren erhöhen die Nachfrage nach molekulardiagnostischen Tests und treiben damit das Wachstum dieses Segments voran. Beispielsweise wurden im April 2022 laut dem von der kanadischen Regierung im April 2022 veröffentlichten Bericht verschiedene Vogelarten, Truthähne, Enten/Hühner, Gänse und Pfauen im März 2022 mit der Vogelgrippe infiziert. Die Krankheit breitet sich schnell unter allen aus Nutztierarten, wodurch die molekulardiagnostischen Tests zu deren Erkennung ausgeweitet werden und so zum Wachstum des Segments beigetragen wird.

In ähnlicher Weise berichtete die European Pet Food Federation im Juli 2021, dass zwischen März 2020 und März 2021 schätzungsweise rund 3,2 Millionen Haustiere von Familien in Großbritannien adoptiert wurden. Die hohe Zahl an Haustieradoptionen in europäischen Familien steigert das Bewusstsein der Tierhalter für die Gesundheit von Heimtieren, was die Nachfrage nach veterinärmedizinischer Diagnostik erhöht und so zum Wachstum dieses Segments beiträgt.

Die Einführung von Instrumenten und anderen Produkten durch die Marktteilnehmer steigert das Marktwachstum. Beispielsweise hat HORIBA UK Limited im August 2021 mehrere neue Pathogen-PCR-Tests für sein POCKIT Central auf den Markt gebracht. Es handelt sich um ein hauseigenes Veterinär-PCR-Analysegerät mit dem Potenzial für schnelle und genaue PCR-Tests in jedem Veterinärlabor. Solche Markteinführungen treiben auch das Wachstum des Marktsegments voran.

Darüber hinaus startete Ringbio im Januar 2022 eine professionelle Website namens petrapidtest.com, um den Flexy Pet Rapid Test zu vermarkten. Diese Kits basieren auf Lateral-Flow-Immunoassay, ELISA und Echtzeit-PCR zum Nachweis von Krankheiten bei Haustieren, was für Tierhalter und Tierkliniken hilfreich sein kann. Unter diesen Produkten ist die Echtzeit-PCR speziell für kleine Tierarztpraxen konzipiert und kann eine Infektion mit Viren, Mykoplasmen und Parasiten bestätigen. Auch solche Marketinginitiativen der Akteure tragen zum Wachstum des Segments bei.

Angesichts der zunehmenden Fälle von Vogelgrippe bei Nutztieren, der zunehmenden Akzeptanz von Haustieren und der Einführung neuer Produkte wird daher erwartet, dass das Segment aufgrund der oben genannten Faktoren im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Für Nordamerika wird im Prognosezeitraum ein deutliches Wachstum erwartet.

Die nordamerikanische Region umfasst die folgenden drei Länder USA, Kanada und Mexiko. Es wird erwartet, dass der untersuchte Markt aufgrund der zunehmenden Akzeptanz von Heim- und Nutztieren, der Verfügbarkeit besserer Diagnosemöglichkeiten und technologischer Entwicklungen aufgrund der Präsenz wichtiger Marktteilnehmer ein deutliches Wachstum in der Region verzeichnen wird.

Der zunehmende Trend zur Nutztierhaltung treibt auch das Marktwachstum in der Region voran. Beispielsweise berichtete das USDA im März 2022, dass die Rinderimporte Mexikos im Jahr 2021 erheblich gestiegen seien. Die Quelle berichtete auch, dass der mexikanische Viehzuchtsektor im Jahr 2021 um 5,4 % gewachsen sei. Somit erhöht die steigende Zahl der Nutztiere in Mexiko das Risiko von Tierkrankheiten, was die Nachfrage nach Veterinärdiagnostik im Land erhöht und damit das Wachstum der untersuchten Tiere vorantreibt Markt.

Darüber hinaus treibt auch die wachsende Zahl an Tierärzten das Wachstum des untersuchten Marktes voran. Beispielsweise berichtete das US Bureau of Labor Statistics im September 2022, dass die Beschäftigung von Tierärzten von 2021 bis 2031 voraussichtlich um 19 % wachsen wird, viel schneller als der Durchschnitt aller Berufe. Dieselbe Quelle berichtete außerdem, dass im Laufe des Jahrzehnts jedes Jahr durchschnittlich etwa 4.800 offene Stellen für Tierärzte prognostiziert werden. Somit führt die zunehmende Zahl von Tierärzten zu einer Zunahme der veterinärdiagnostischen Dienstleistungen und treibt so das Wachstum des untersuchten Marktes voran.

Die Entwicklung präventiver Diagnoseinstrumente trägt auch dazu bei, dass die Zahl der Tierarztbesuche und der vorbeugenden Pflege zunimmt. Beispielsweise veröffentlichte Antech Diagnostics, ein Teil von Mars Veterinary Health, im April 2021 neue Daten, die zeigen, dass alle Katzen aus einer retrospektiven Untersuchung von 730.000 Tierarztbesuchen nach einem positiven oder negativen RenalTech-Test eine verbesserte Vorsorgeversorgung erhielten. RenalTech sagt CNI bei Katzen zwei Jahre vor ihrem Auftreten voraus. Die Daten zeigen, dass das prädiktive Diagnosetool die Zahl der Tierarztbesuche um bis zu 31 % steigerte. Solche Studien und die Entwicklung prädiktiver Diagnosetools treiben auch das Marktwachstum im Land voran.

Auch die zunehmende Einführung diagnostischer Tests durch die Marktteilnehmer treibt das Wachstum des Marktes voran. Beispielsweise hat Vidium Animal Health im Juli 2021 die SpotLight-Reparatur eingeführt. Es handelt sich um einen hochpräzisen und schnellen molekulardiagnostischen Test für Lymphome bei Hunden. Vidio hat es in Zusammenarbeit mit dem Translational Genomics Research Institute (TGen), einer Tochtergesellschaft der City of Hope, und Ethos Discovery entwickelt.

Aufgrund der zunehmenden Akzeptanz von Heim- und Nutztieren, der Verfügbarkeit besserer Diagnosemöglichkeiten und technologischer Entwicklungen wird für Nordamerika im Prognosezeitraum ein deutliches Wachstum erwartet.

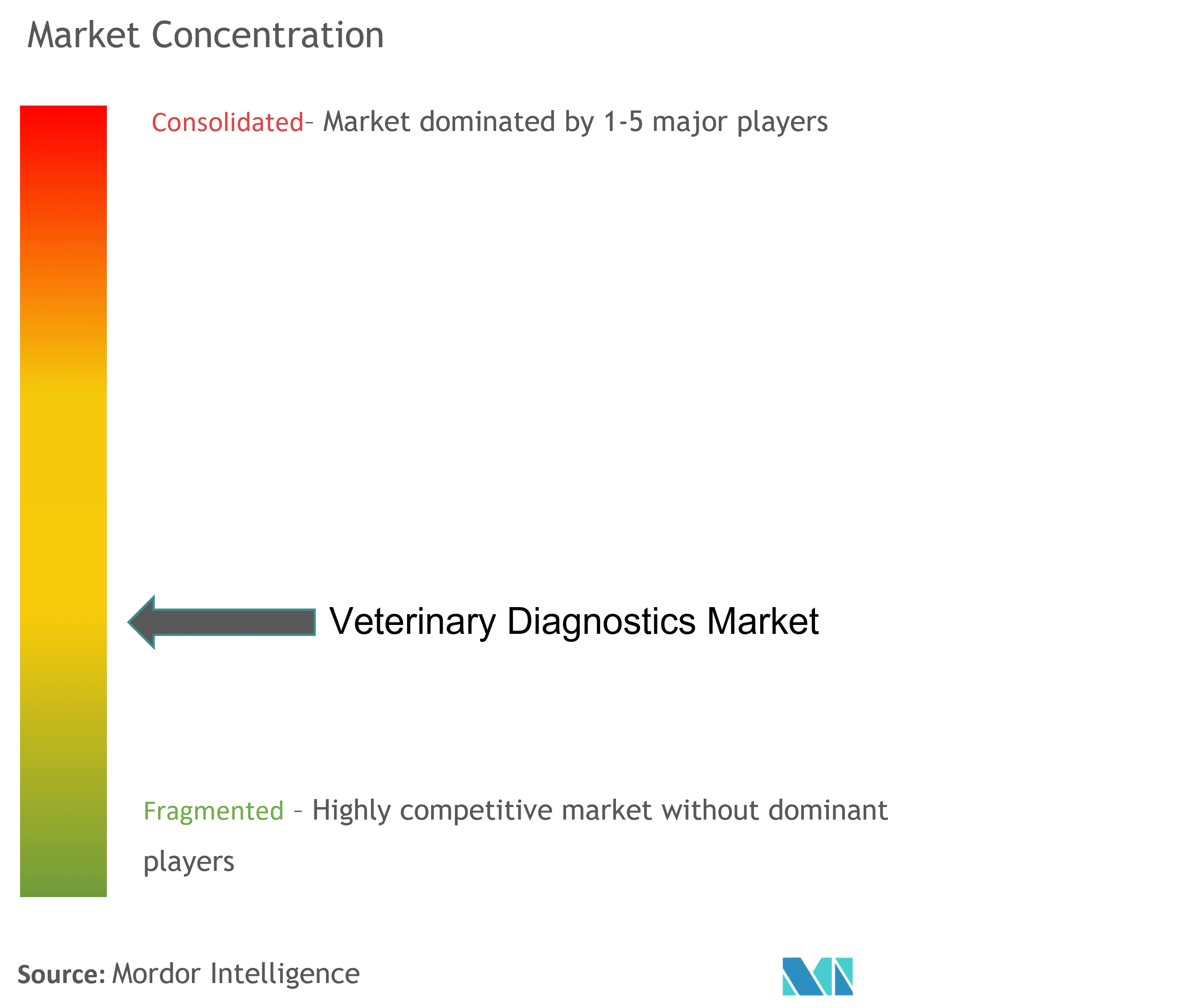

Überblick über die Veterinärdiagnostik-Branche

Der Markt für Veterinärdiagnostik ist wettbewerbsintensiv und fragmentiert. Die großen Marktteilnehmer konzentrieren sich auf verbesserte Diagnosetechniken für die Tierpflege, insbesondere auf den Schutz von Tieren vor Krankheiten aufgrund wechselnder Wetterbedingungen. Einige Unternehmen, die veterinärdiagnostische Dienstleistungen anbieten, sind BioMerieux SA, Heska Corporation, Idexx Laboratories, IDVet, Randox Laboratories Ltd., Thermo Fisher Scientific Inc., Virbac Corporation, Zoetis Inc., BIOCHEK BV, INDICAL Bioscience GmbH, Neogen Corporation und Bio- Rad Inc.

Marktführer im Bereich Veterinärdiagnostik

Idexx Laboratories

Zoetis, Inc

Thermo Fisher Scientific Inc

Biomérieux SA

Virbac Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Veterinärdiagnostik

- Im August 2022 startete PepiPets einen neuen mobilen Diagnosetestdienst. Durch die Einführung dieses neuen Dienstes in einer Unternehmensversion können Kunden zu Hause Diagnosetests für ihre Haustiere durchführen. PepiPets hofft, dass der Testservice zu Hause dazu beitragen wird, dass sich Haustiere mit dem Verfahren wohler fühlen und Zeit auf dem Weg zu einem persönlichen Praxisbesuch sparen.

- Im März 2022 verkündete Companion Animal Health eine strategische Vereinbarung, einschließlich einer Kapitalbeteiligung, mit HT BioImaging zum Co-Branding und exklusiven Verkauf des HTVet-Produkts in den USA und Kanada.

Segmentierung der Veterinärdiagnostik-Branche

Im Rahmen dieses Berichts umfasst die Veterinärdiagnostik medizinische Diagnosetests auf Infektionserreger, Toxine und andere Krankheitsursachen in tierischen Diagnoseproben. Der Veterinärdiagnostikmarkt ist segmentiert nach Produkt (Instrumente, Kits und Reagenzien sowie Software und Dienstleistungen), Technologie (Immundiagnostik, Molekulardiagnostik, Hämatologie und andere Technologien), Tierart (Haustiere (Hunde, Katzen und andere Haustiere)) und Nutztiere (Rinder, Schweine, Geflügel und andere Nutztiere) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten, Afrika und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab . Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Instrumente |

| Kits und Reagenzien |

| Software und Dienstleistungen |

| Immundiagnostik |

| Klinische Biochemie |

| Molekulare Diagnostik |

| Hämatologie |

| Andere Technologien |

| Tierfreunde | Hunde |

| Katzen | |

| Andere Begleittiere | |

| Nutztiere | Vieh |

| Schwein | |

| Geflügel | |

| Andere Nutztiere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkttyp | Instrumente | |

| Kits und Reagenzien | ||

| Software und Dienstleistungen | ||

| Durch Technologie | Immundiagnostik | |

| Klinische Biochemie | ||

| Molekulare Diagnostik | ||

| Hämatologie | ||

| Andere Technologien | ||

| Nach Tierart | Tierfreunde | Hunde |

| Katzen | ||

| Andere Begleittiere | ||

| Nutztiere | Vieh | |

| Schwein | ||

| Geflügel | ||

| Andere Nutztiere | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Veterinärdiagnostik-Marktforschung

Wie groß ist der Markt für Veterinärdiagnostik?

Es wird erwartet, dass der Markt für Veterinärdiagnostik im Jahr 2024 7,94 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,57 % auf 12,55 Milliarden US-Dollar wachsen wird.

Wie groß ist der Veterinärdiagnostikmarkt derzeit?

Im Jahr 2024 wird die Marktgröße für Veterinärdiagnostik voraussichtlich 7,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Veterinärdiagnostik-Markt?

Idexx Laboratories, Zoetis, Inc, Thermo Fisher Scientific Inc, Biomérieux SA, Virbac Corporation sind die wichtigsten Unternehmen, die auf dem Veterinärdiagnostikmarkt tätig sind.

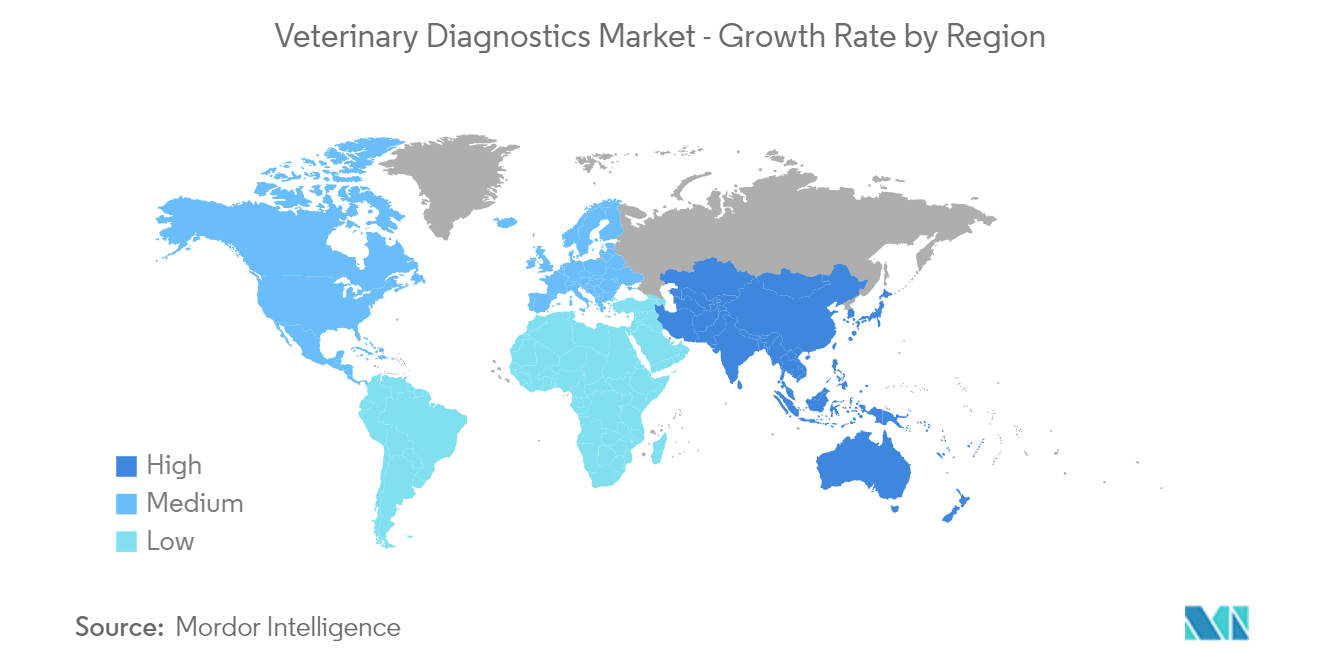

Welches ist die am schnellsten wachsende Region im Markt für Veterinärdiagnostik?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Veterinärdiagnostik?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Veterinärdiagnostikmarkt.

Welche Jahre deckt dieser Markt für Veterinärdiagnostik ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Veterinärdiagnostik auf 7,18 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Veterinärdiagnostik für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Veterinärdiagnostik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Was sind die größten Einschränkungen auf dem Markt für Veterinärdiagnostik?

Die größten Hemmnisse auf dem Veterinärdiagnostikmarkt sind a) die steigenden Kosten für Heimtierpflege und Bildgebungsgeräte, b) der Mangel an Tierärzten.

Seite zuletzt aktualisiert am:

Branchenbericht Veterinärdiagnostik

Dieser umfassende Bericht bietet einen tiefen Einblick in die Veterinärdiagnostikbranche und liefert eine detaillierte Analyse der wichtigsten Markttreiber und Marktsegmente. Mordor Intelligence bietet Anpassungen basierend auf Ihren spezifischen Interessen, einschließlich 1. Endbenutzer Krankenhäuser, Kliniken, POC/intern, Labore 2. Technologie Pathologie, diagnostische Bildgebung und Biochemie