Marktanalyse für veterinärdiagnostische Bildgebung

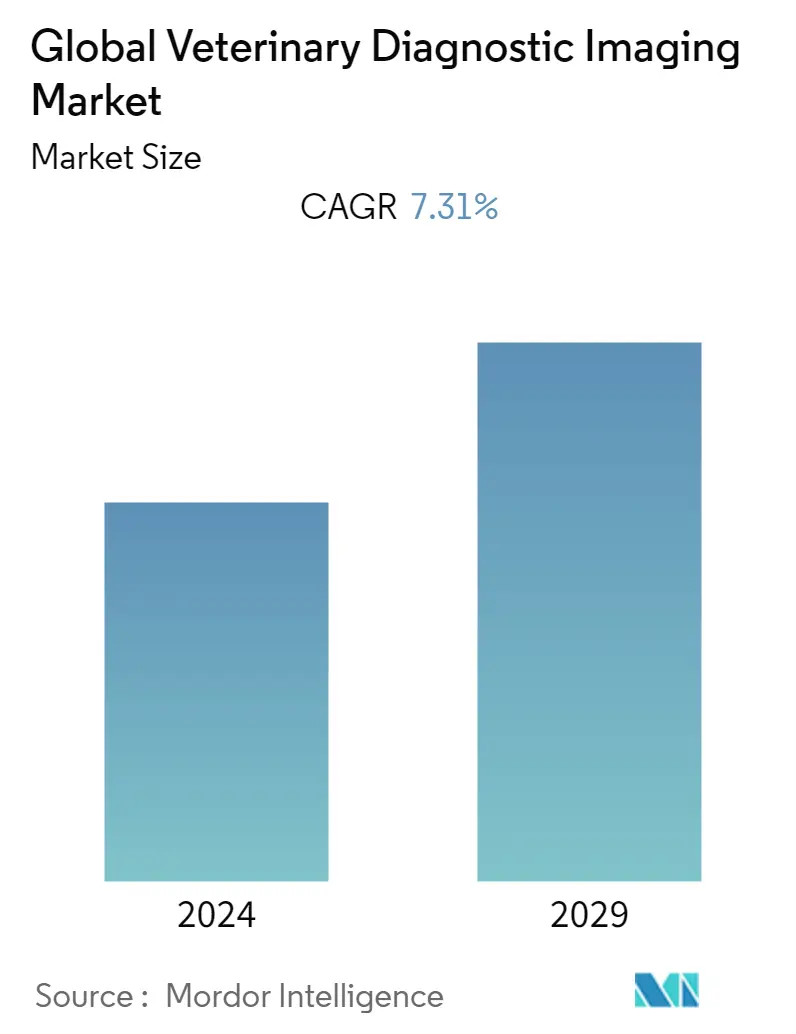

Es wird erwartet, dass die Marktgröße für veterinärdiagnostische Bildgebung im Zeitraum (2022–2027) eine jährliche Wachstumsrate von 7,31 % verzeichnen wird.

Die COVID-19-Pandemie hatte starke Auswirkungen auf die allgemeine Veterinärmedizin, was vor allem auf die Einschränkungen bei nicht unbedingt notwendigen Eingriffen oder Krankenhausbesuchen zurückzuführen ist. Die Pandemie führte in vielen Ländern zu einer verzögerten oder fehlenden Versorgung von Haustieren, was einige Tierärzte zu der Befürchtung veranlasste, dass die Gesundheit von Haustieren darunter leiden könnte. Allerdings versuchen Tierärzte dem entgegenzuwirken, indem sie in ihren Kliniken strenge COVID-19-Sicherheitsmaßnahmen einführen und den Einsatz von Telemedizin für ihre Patienten deutlich ausweiten. Die Pandemie hat in einigen Ländern zu einer verstärkten Akzeptanz von Haustieren geführt, was zu mehr Tiergesundheitsversorgung führte, was den Markt für veterinärdiagnostische Bildgebung ankurbelte. Beispielsweise veröffentlichte die American Society for the Prevention of Cruelty to Animals (ASPCA) im Mai 2021 neue Daten, denen zufolge fast jeder fünfte Haushalt seit Beginn der COVID-19-Krise eine Katze oder einen Hund angeschafft hat. Solche Adoptionen inmitten der Pandemie verstärkten den Fokus auf die Gesundheit von Haustieren. Dies hatte einen positiven Einfluss auf das Wachstum des Marktes für veterinärdiagnostische Bildgebung.

In den letzten Jahren war eine zunehmende Adoption von Haus- und Nutztieren zu beobachten. Dies wird voraussichtlich einer der Haupttreiber für das Wachstum des untersuchten Marktes sein. Im Februar 2021 veröffentlichte das Canadian Animal Health Institute (CAHI) die Ergebnisse seiner Haustierpopulationsumfrage 2020. Laut der Umfrage wuchs die kanadische Hundepopulation von 2018 bis 2020 weiter und stieg von 7,6 Millionen auf 7,7 Millionen, während sich die Katzenpopulation stabilisierte. Laut derselben Quelle gibt es weiterhin mehr Katzen als Hunde, wobei im Jahr 2020 8,1 Millionen Katzen als Haustiere galten. Darüber hinaus hatten kanadische Landwirte laut dem Bericht von Agriculture and Agri-Food Canada im Januar 2021 11,2 Millionen Rinder auf ihren Farmen. Diese hohe Zahl adoptierter Tiere weist auf die Marktchance für die diagnostische Bildgebung hin.

In ähnlicher Weise ergaben Ergebnisse des People's Dispensary for Sick Animals, 2021, dass 51 % der Erwachsenen im Vereinigten Königreich ein Haustier besitzen, 26 % der Erwachsenen im Vereinigten Königreich (UK) einen Hund haben, wobei eine geschätzte Population von 9,6 Millionen Haushunden, 24 % der Die erwachsene Bevölkerung des Vereinigten Königreichs hat eine Katze mit einer geschätzten Population von 10,7 Millionen Hauskatzen und 2 % der erwachsenen Bevölkerung des Vereinigten Königreichs haben ein Kaninchen mit einer geschätzten Population von 900.000 Hauskaninchen.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Prognosezeitraum ein gesundes Wachstum verzeichnen wird.

Markttrends für veterinärdiagnostische Bildgebung

Es wird erwartet, dass Ultraschall-Bildgebungssysteme einen erheblichen Marktanteil halten werden

Es wird erwartet, dass Ultraschallgeräte weltweit einen erheblichen Anteil am Markt für veterinärdiagnostische Bildgebung haben werden. Die Ultraschallgeräte sind einfach zu bedienen und liefern Tierärzten schneller als andere Geräte die Informationen, die sie benötigen, um schnelle Entscheidungen zu treffen und Tiere zu diagnostizieren. Daher werden sie vor allem von Tierärzten bevorzugt. Daher wird erwartet, dass dieses Segment im Prognosezeitraum wächst.

Diese Geräte können in Rettungsdiensten, Notaufnahmen und Point-of-Care-Untersuchungen eingesetzt werden. Außerdem bieten sie im Vergleich zu herkömmlichen Ultraschallgeräten, die fest installiert, sperrig und teuer sind, eine schnelle Reaktion und sofortige Diagnose. Daher wird erwartet, dass das Ultraschallscanner-Segment im untersuchten Markt wachsen wird. Darüber hinaus führen technologische Innovationen zur Entwicklung präziserer und effizienterer Ultraschallsysteme, und wichtige Hersteller auf dem Markt für veterinärmedizinische Ultraschallgeräte verbessern kontinuierlich ihre Technologien und bringen im Laufe der Zeit neue und fortschrittliche Ultraschallgeräte auf den Markt, was das Wachstum dieses Marktes voraussichtlich ankurbeln wird Segment. Beispielsweise konzentrieren sich wichtige Unternehmen zunehmend auf die Entwicklung handgehaltener Ultraschallgeräte für veterinärmedizinische Zwecke. Aufgrund der Benutzerfreundlichkeit bevorzugen Ärzte handgehaltene Ultraschallgeräte, von denen angenommen wird, dass sie das Marktwachstum vorantreiben.

Beispielsweise brachte Butterfly Network Inc. im Oktober 2021 seinen neuesten tragbaren Ultraschallscanner namens Butterfly iQ+ Vet auf den Markt, ein Gerät der zweiten Generation, das eine schärfere Bildgebung, ein neues Tool zur Verfahrensführung und Hardware-Verbesserungen bietet, die die Lösung leistungsfähiger machen. vielseitig und einfach zu bedienen.

Angesichts der oben genannten Faktoren wird daher erwartet, dass das Segment im Prognosezeitraum ein gesundes Wachstum verzeichnen wird.

Es wird erwartet, dass Nordamerika im Prognosezeitraum den größten Marktanteil halten wird

Es wird erwartet, dass die Vereinigten Staaten aufgrund von Faktoren wie der zunehmenden Akzeptanz von Haustieren und den steigenden Pro-Kopf-Ausgaben für die Tiergesundheit ihren bedeutenden Marktanteil behalten werden. Darüber hinaus wurde die Zunahme der Prävalenz verschiedener Tierkrankheiten und -verletzungen als Hauptfaktor für das Marktwachstum identifiziert.

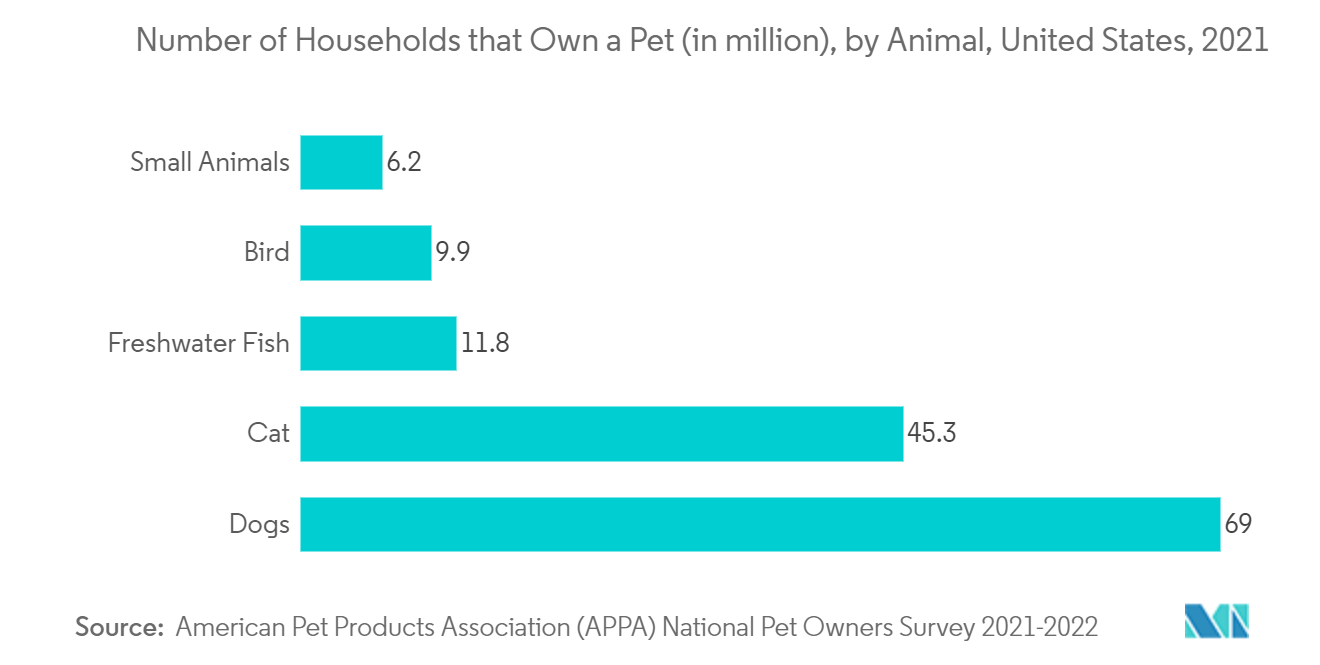

Laut der Statistik der North American Pet Health Insurance Association (NAPHIA) aus dem Jahr 2021 belief sich die Gesamtzahl der versicherten Haustiere bis Ende 2020 in den Vereinigten Staaten auf 3,1 Millionen. Dies weist auf die wachsende Zahl diagnostischer Untersuchungen von Haustieren in Gesundheitseinrichtungen im ganzen Land hin. Laut der von der American Pet Products Association (APPA) durchgeführten National Pet Owners Survey 2021–2022 besitzen rund 70 % der US-Haushalte ein Haustier, was 90,5 Millionen Haushalten entspricht, darunter 45,3 Millionen Katzen und 69 Millionen Hunde. Der gleichen Quelle zufolge gibt es in den Vereinigten Staaten 6,2 Millionen Haushalte mit Kleintieren. Der hohe Haustierbesitz im Land ist einer der Hauptfaktoren für das Wachstum des untersuchten Marktes.

Laut der National Pet Owners Survey 2021-2022 der American Pet Products Association (APPA) kostet ein jährlicher Routinebesuch für Hunde 242 USD, während er für Katzen im Land 178 USD kostet. Da die Kosten für die Bildgebung im Land versichert sind, wirkt sich dies positiv auf den untersuchten Markt aus. In den USA steigen die Ausgaben für Haustiere. Laut der American Pet Products Association Inc. wurden beispielsweise im Jahr 2020 in den Vereinigten Staaten 99 Milliarden US-Dollar für Haustiere ausgegeben. Diese hohen Ausgaben für Haustiere gepaart mit zunehmenden Tierkrankheiten sind für das Wachstum des untersuchten Marktes im Land verantwortlich.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Überblick über die Branche der veterinärdiagnostischen Bildgebung

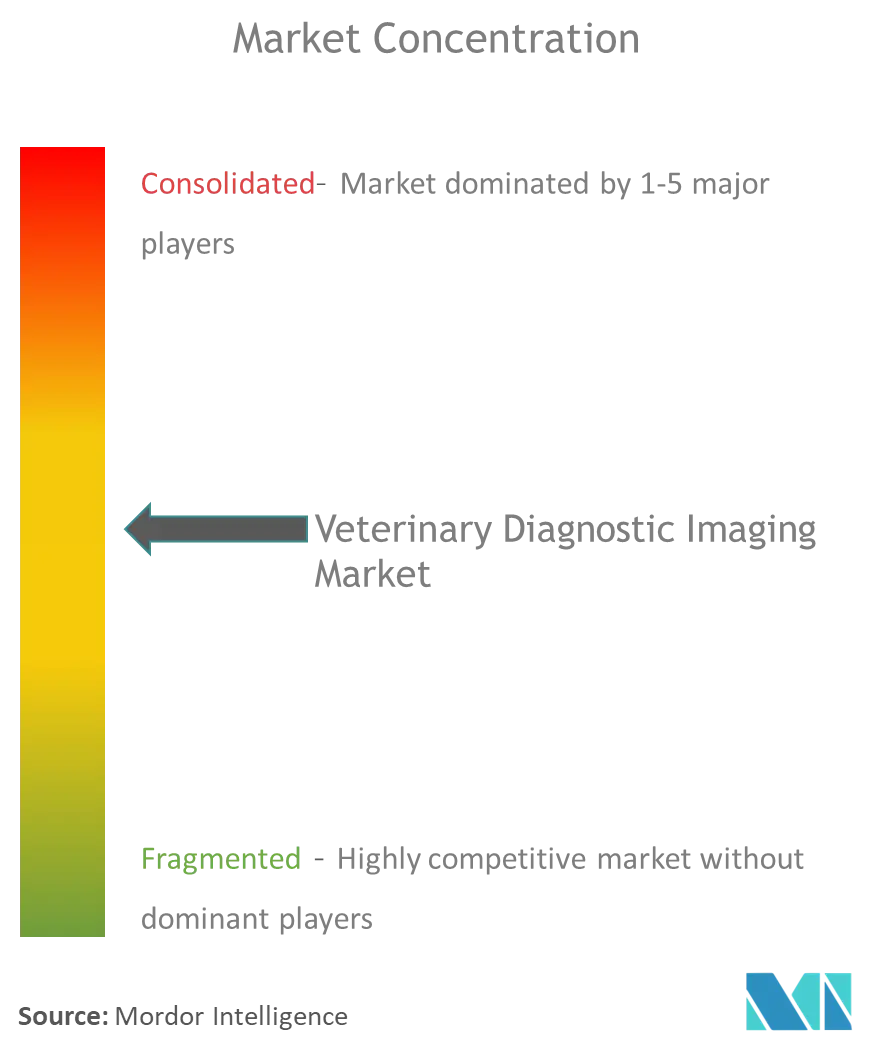

Der untersuchte Markt ist aufgrund der Präsenz verschiedener Marktteilnehmer fragmentiert. Zu den Marktteilnehmern gehören Canon Medical Systems Corporation, Carestream Health, Epica Animal Health, Esaote SPA, Fujifilm Holdings, Hallmarq Veterinary Imaging, IDEXX Laboratories Inc., IMV Imaging und Sound.

Marktführer für veterinärdiagnostische Bildgebung

-

Esaote SPA

-

IDEXX Laboratories Inc.

-

Epica Animal Health

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für veterinärdiagnostische Bildgebung

- Im Februar 2022 hat aycan Medical Systems den MedDream VET DICOM Viewer von Softneta zu seinem wachsenden Portfolio an Veterinärbildgebung hinzugefügt. MedDream VET ist eine natürliche Erweiterung der anderen Lösungen von aycan und wurde auf dem gleichen DICOM-Standard entwickelt.

- Im Januar 2022 stellte ClariusMobile Health seine Produktlinie leistungsstarker, tragbarer, drahtloser Ultraschallscanner für Tierärzte der dritten Generation vor, die 30 % leichter und kleiner ist und im Taschenformat erhältlich ist. Solche tragbaren und kompakten Ultraschallgeräte sind aufgrund ihrer Kosteneffizienz und Benutzerfreundlichkeit für Veterinärmediziner attraktiv.

Branchensegmentierung für veterinärdiagnostische Bildgebung

Im Rahmen dieses Berichts wird die veterinärdiagnostische Bildgebung als die nicht-invasive Methode zur Aufnahme medizinischer Bilder von Tieren zur Diagnose einer Krankheit definiert. Es umfasst eine detaillierte Analyse der bildgebenden Geräte, der Anwendung und der Tierart sowie der Bereiche, in denen sie eingesetzt werden. Der Markt ist segmentiert nach Geräten (Radiographie-(Röntgen-)Systeme, Ultraschall-Bildgebungssysteme, Computertomographie-Bildgebungssysteme, Magnetresonanztomographie-Systeme, Videoendoskopie-Bildgebungssysteme und andere Geräte), Anwendungen (Kardiologie, Onkologie, Neurologie, Orthopädie, Sonstiges). Anwendungen), Tierart (Kleintiere, Großtiere) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika, Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Ausrüstung | Radiographie-(Röntgen-)Systeme | ||

| Ultraschall-Bildgebungssysteme | |||

| Computertomographie-Bildgebungssysteme | |||

| Magnetresonanztomographiesysteme | |||

| Videoendoskopie-Bildgebungssysteme | |||

| Andere Ausrüstung | |||

| Auf Antrag | Kardiologie | ||

| Onkologie | |||

| Neurologie | |||

| Orthopädie | |||

| Andere Anwendungen | |||

| Nach Tierart | Kleine Tiere | ||

| Große Tiere | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Rest der Welt | |||

Häufig gestellte Fragen zur Marktforschung für veterinärdiagnostische Bildgebung

Wie groß ist der globale Markt für veterinärdiagnostische Bildgebung derzeit?

Der globale Markt für veterinärdiagnostische Bildgebung wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 7,31 % verzeichnen.

Wer sind die Hauptakteure auf dem globalen Veterinärdiagnostische Bildgebung-Markt?

Esaote SPA, IDEXX Laboratories Inc., Epica Animal Health, Canon Medical Systems Corporation, Fujifilm Holdings Corporation sind die wichtigsten Unternehmen, die auf dem globalen Markt für veterinärdiagnostische Bildgebung tätig sind.

Welche Region ist die am schnellsten wachsende Region im globalen Veterinärdiagnostische Bildgebungsmarkt?

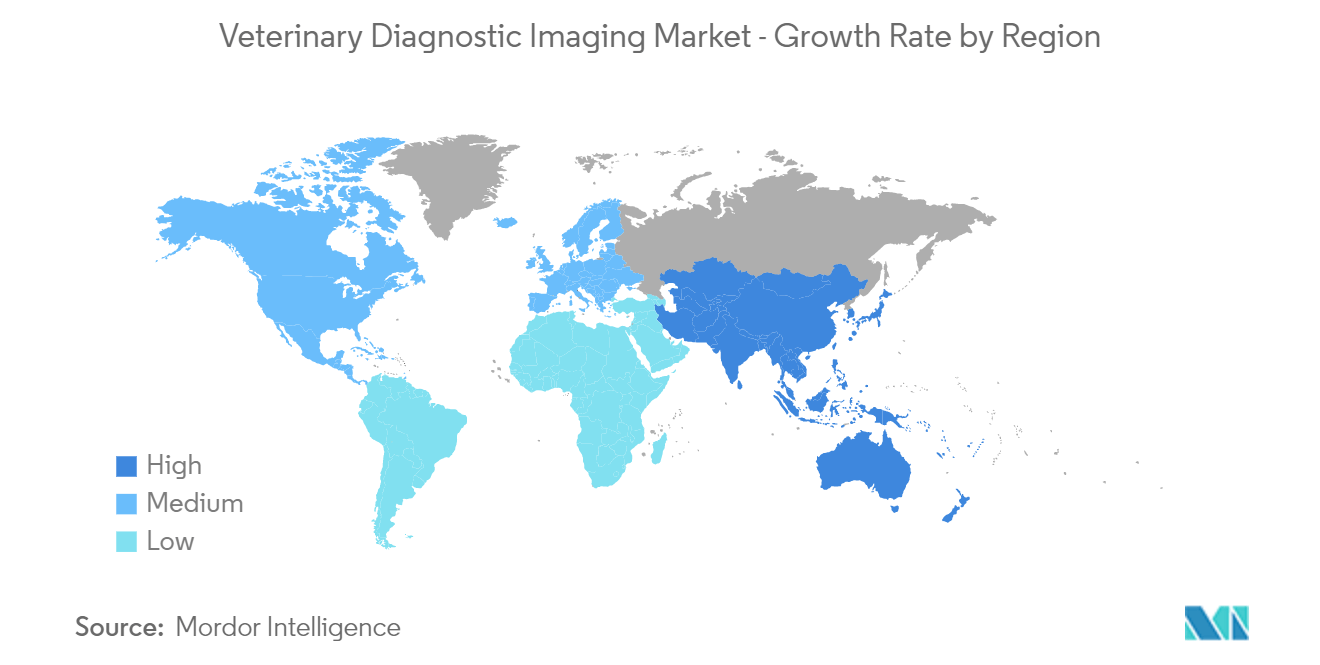

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Veterinärdiagnostische Bildgebung-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für veterinärdiagnostische Bildgebung.

Welche Jahre deckt dieser globale Markt für veterinärdiagnostische Bildgebung ab?

Der Bericht deckt die historische Marktgröße des globalen Marktes für veterinärdiagnostische Bildgebung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße für veterinärdiagnostische Bildgebung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Animal Health Reports

Popular Healthcare Reports

Other Popular Industry Reports

Globaler Branchenbericht zur veterinärdiagnostischen Bildgebung

Statistiken für den globalen Marktanteil, die Größe und die Umsatzwachstumsrate der veterinärdiagnostischen Bildgebung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die globale Analyse der veterinärdiagnostischen Bildgebung umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.