Analyse des Öl- und Gasmarktes in Venezuela

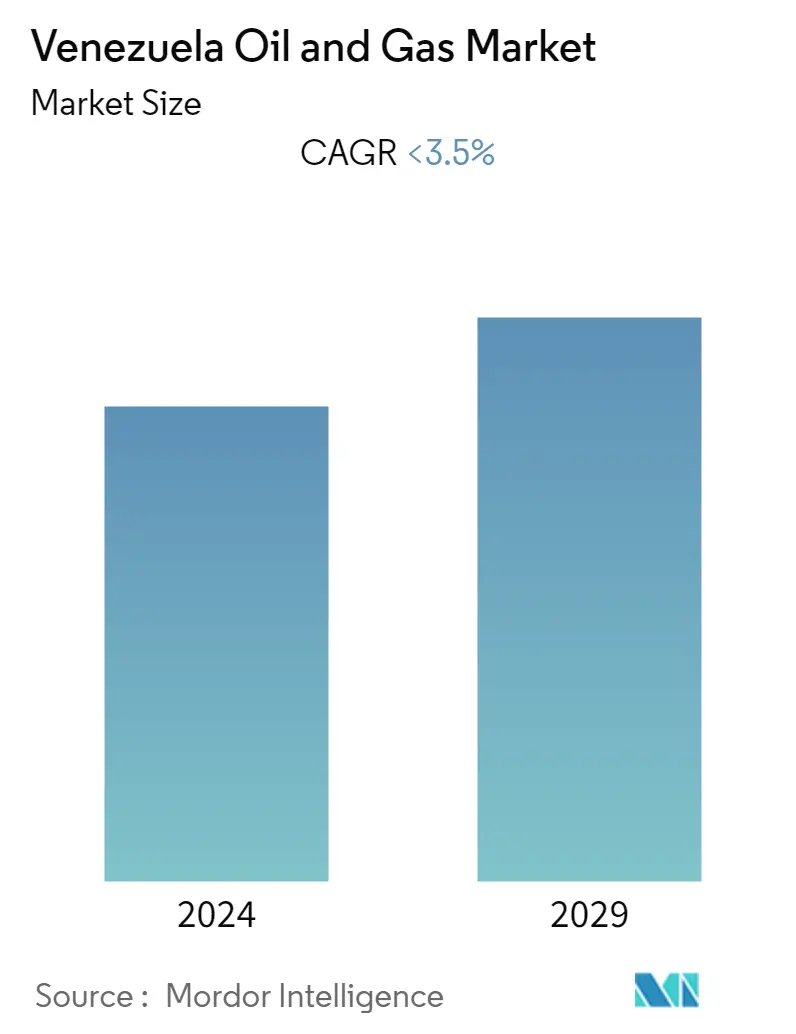

Es wird erwartet, dass der venezolanische Öl- und Gasmarkt im Prognosezeitraum eine jährliche Wachstumsrate von weniger als 3,5 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Mittlerweile hat der Markt jedoch das Niveau vor der Pandemie erreicht.

Die venezolanische Regierung plant, ihre Öl- und Gasvorkommen aufgrund der Umsetzung der US-Sanktionen gegen Venezuela zu verstaatlichen. Die Verstaatlichung des Vermögenswerts verringert die Investitionsausgaben ausländischer Ölunternehmen, was zu einem Rückgang der Rohölproduktion des Landes im Prognosezeitraum führt. Es wird erwartet, dass eine geringere Rohölproduktion aufgrund geringerer Kapitalinvestitionen das Marktwachstum im Prognosezeitraum einschränken wird. Dennoch verfügt Venezuela über ein enormes Potenzial an Kohlenwasserstoffressourcen. Das Land hat die Möglichkeit, dass sich ausländische Akteure in naher Zukunft an der Öl- und Gasförderung beteiligen.

Trends auf dem Öl- und Gasmarkt in Venezuela

Upstream-Sektor als bedeutender Markt

Der venezolanische Upstream umfasst die Exploration und Produktion von Rohöl und Erdgas aus dem Orinoco Oil Belt (OOB) in Zentralvenezuela. OOB erstreckt sich über 19.000 Quadratmeilen und wurde in 36 Blöcke innerhalb von vier Explorationsgebieten unterteilt Boyaca, Junin, Ayachucho und Carabobo. Venezuela erlaubt ausländischen Firmen Investitionen, das Land verlangt jedoch von der PdVSA (staatliches Öl- und Gasunternehmen), dass sie mindestens 60 % der Anteile an Joint Ventures hält.

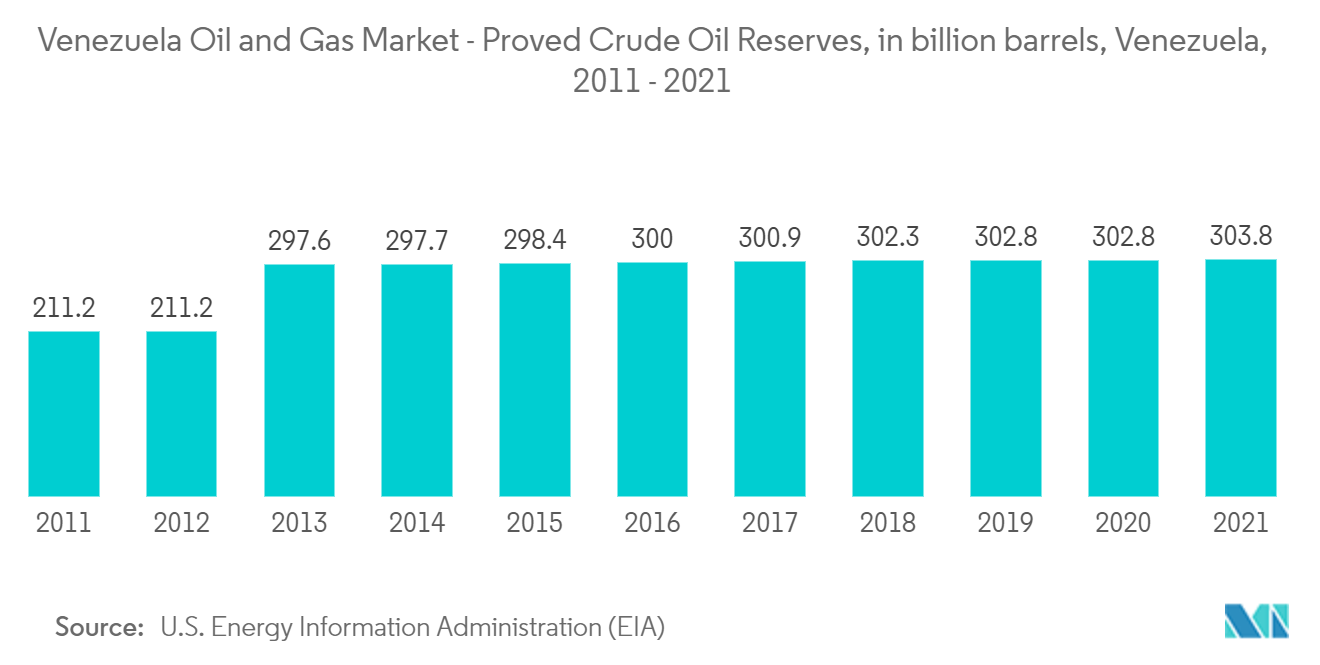

Im Jahr 2021 erreichten die Rohölreserven Venezuelas fast 304 Milliarden Barrel, mehr als das Dreifache der zu Beginn des vorangegangenen Jahrzehnts gemeldeten Zahl. Venezuela verfügte über die größten Rohölreserven weltweit. Allerdings sank die Ölproduktion des Landes in den letzten Jahren auf unter eine Million Barrel pro Tag, ein Rückgang um mehr als das Dreifache im Vergleich zu einem Jahrzehnt zuvor. Venezuela vergab 18 Erdgasexplorations- und -produktionslizenzen an private Unternehmen, um ausländische Investitionen anzuziehen. Allerdings waren nur fünf dieser Lizenznehmer in Betrieb (darunter drei, bei denen PdVSA Gas als Minderheitspartner fungiert). Im November 2022 erhielt die Chevron Corporation eine US-Lizenz, die es dem zweitgrößten US-Ölunternehmen ermöglicht, seine Produktion in Venezuela auszuweiten und das Rohöl des südamerikanischen Landes in die Vereinigten Staaten zu bringen.

Aufgrund der oben genannten Faktoren wird erwartet, dass der Upstream-Sektor im Prognosezeitraum den venezolanischen Öl- und Gasmarkt dominieren wird.

Rückgang der Investitionsausgaben behindert das Wachstum des Marktes

Venezuelas Ölproduktion erreichte 1970 ihren Höhepunkt, als das Land fast 3,8 Millionen bpd produzierte. Das Land verstaatlichte seine Öl- und Gasaktivitäten und gründete 1976 Petróleos de Venezuela SA als staatliches Öl- und Gasunternehmen. Später im Jahr 1997 lud es ausländische Unternehmen ein, in seine Kohlenwasserstoffressourcen zu investieren.

Die Kohlenwasserstoffindustrie des Landes ist aufgrund von politischem Missmanagement, dem Abbau der Führungsstrukturen von Petróleos de Venezuela SA und Abweichungen von der langjährigen Unternehmenspolitik der Regierung von Nicolas Maduro seit 2014 vollständig zusammengebrochen. Diese Faktoren haben den Öl- und Gassektor untergraben und destabilisiert nationale Wirtschaft.

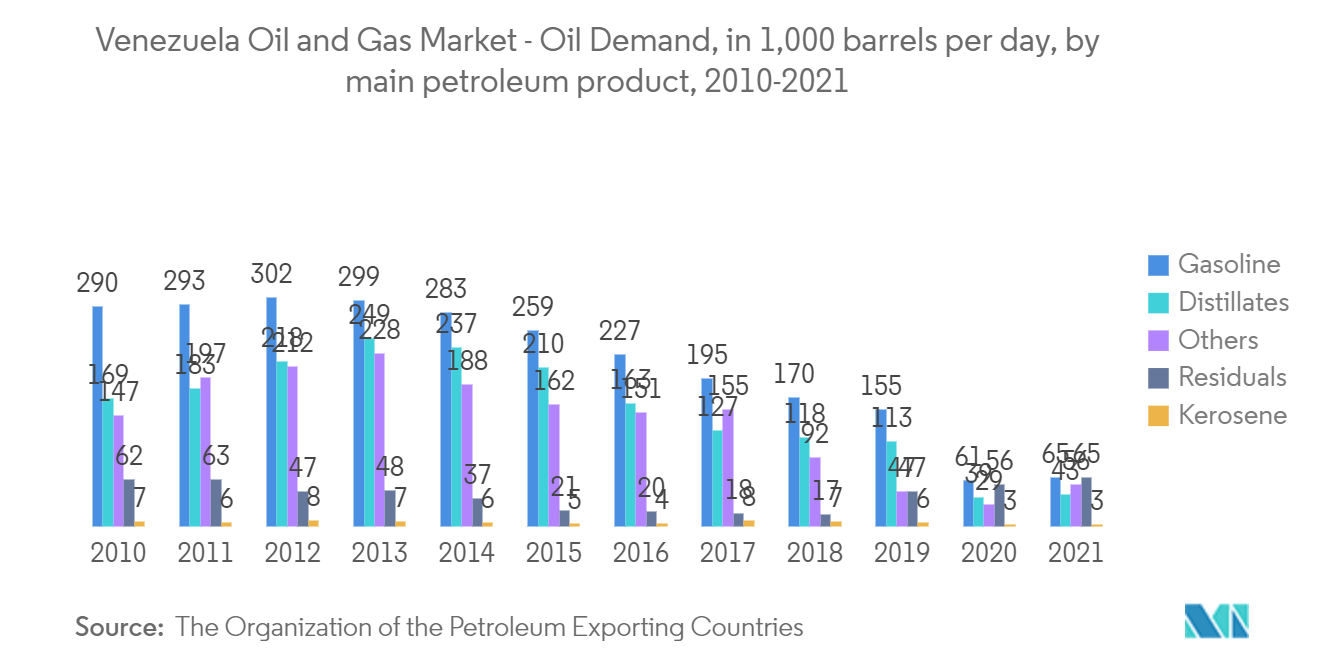

Im Jahr 2021 verzeichnete das Land jedoch eine leichte Nachfrage nach Ölprodukten, die sich auf 232.000 Barrel pro Tag belief, was einem Wachstum von rund 23 % im Vergleich zu 2020 entspricht. Benzin und Reststoffe machten den größten Anteil der Nachfrage des Landes aus.

Das Land ist finanziell verschuldet und es gibt nur wenige ausländische Unternehmen, die die Öl- und Gasprojekte finanzieren, was im Laufe der Jahre zu einem Rückgang der Produktion führte und im Prognosezeitraum aufgrund der politischen Instabilität in verschiedenen Teilen des Landes und in den Vereinigten Staaten voraussichtlich zurückgehen wird Staaten verhängen Sanktionen gegen die Nation.

Gemäß den Sanktionen ist es der Regierung des Landes und der PdVSA verboten, auf den Finanzmarkt der Vereinigten Staaten zuzugreifen. Durch die Sanktionen wurden Transaktionen mit der Regierung von Maduro (Venezuela) verboten, so dass das Land nur über begrenzte Investitionen verfügte.

Aufgrund der oben genannten Faktoren wird erwartet, dass ein Rückgang der Investitionsausgaben das Marktwachstum im Prognosezeitraum behindern wird.

Überblick über die venezolanische Öl- und Gasindustrie

Der venezolanische Öl- und Gasmarkt ist mäßig konsolidiert. Zu den Hauptakteuren (insbesondere in der Reihenfolge) gehören Petróleos de Venezuela SA, Chevron Corporation, Total SA, NK Rosneft PAO, Repsol SA, Eni SpA, China National Petroleum Corporation (CNPC), China Petroleum Chemical Corporation (Sinopec) und ONGC Videsh Limited , und Belorusneft AZS, unter anderem.

Venezuelas Öl- und Gasmarktführer

Petróleos de Venezuela S.A

Chevron Corporation

Total SA

NK Rosneft PAO

Repsol SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum venezolanischen Öl- und Gasmarkt

Im Dezember 2022 unterzeichneten die venezolanische Regierung und der amerikanische Ölkonzern Chevron Corporation einen Vertrag zur Wiederaufnahme des Öl- und Gasbetriebs in Caracas, Venezuela. Ziel dieses Vertrags ist die Fortsetzung der Produktions- und Entwicklungsaktivitäten im Energiesektor im Rahmen der Verfassung und der venezolanischen Gesetze, die die Ölaktivitäten im Land regeln.

Segmentierung der venezolanischen Öl- und Gasindustrie

Öl und Gas spielen als weltweit wichtigste Energiequelle eine einflussreiche Rolle in der Weltwirtschaft. Öl- und Gasaktivitäten werden hauptsächlich in Upstream-, Midstream- und Downstream-Aktivitäten unterteilt.

Der venezolanische Öl- und Gasmarkt ist nach Typ segmentiert. Nach Typ ist der Markt in Upstream, Midstream und Downstream unterteilt. Für jedes Segment wurden Marktgrößen- und Nachfrageprognosen auf der Grundlage von Milliarden US-Dollar erstellt..

| Vorhandene Infrastruktur |

| Projekte in der Pipeline |

| Bevorstehende Projekte |

| Vorhandene Infrastruktur |

| Projekte in der Pipeline |

| Bevorstehende Projekte |

| Vorhandene Infrastruktur |

| Projekte in der Pipeline |

| Bevorstehende Projekte |

| Von Upstream | Vorhandene Infrastruktur |

| Projekte in der Pipeline | |

| Bevorstehende Projekte | |

| Von Midstream | Vorhandene Infrastruktur |

| Projekte in der Pipeline | |

| Bevorstehende Projekte | |

| Von Downstream | Vorhandene Infrastruktur |

| Projekte in der Pipeline | |

| Bevorstehende Projekte |

Häufig gestellte Fragen zur Öl- und Gasmarktforschung in Venezuela

Wie groß ist der Öl- und Gasmarkt in Venezuela derzeit?

Der venezolanische Öl- und Gasmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von weniger als 3,5 % verzeichnen.

Wer sind die Hauptakteure auf dem venezolanischen Öl- und Gasmarkt?

Petróleos de Venezuela S.A, Chevron Corporation, Total SA, NK Rosneft PAO, Repsol SA sind die wichtigsten Unternehmen, die auf dem venezolanischen Öl- und Gasmarkt tätig sind.

Welche Jahre deckt dieser venezolanische Öl- und Gasmarkt ab?

Der Bericht deckt die historische Marktgröße des venezolanischen Öl- und Gasmarktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des venezolanischen Öl- und Gasmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der venezolanischen Öl- und Gasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in Venezuela im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Öl- und Gasanalyse in Venezuela umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.