USA Dentalgeräte-Marktgröße und Marktanteil

USA Dentalgeräte-Marktanalyse von Mordor Intelligence

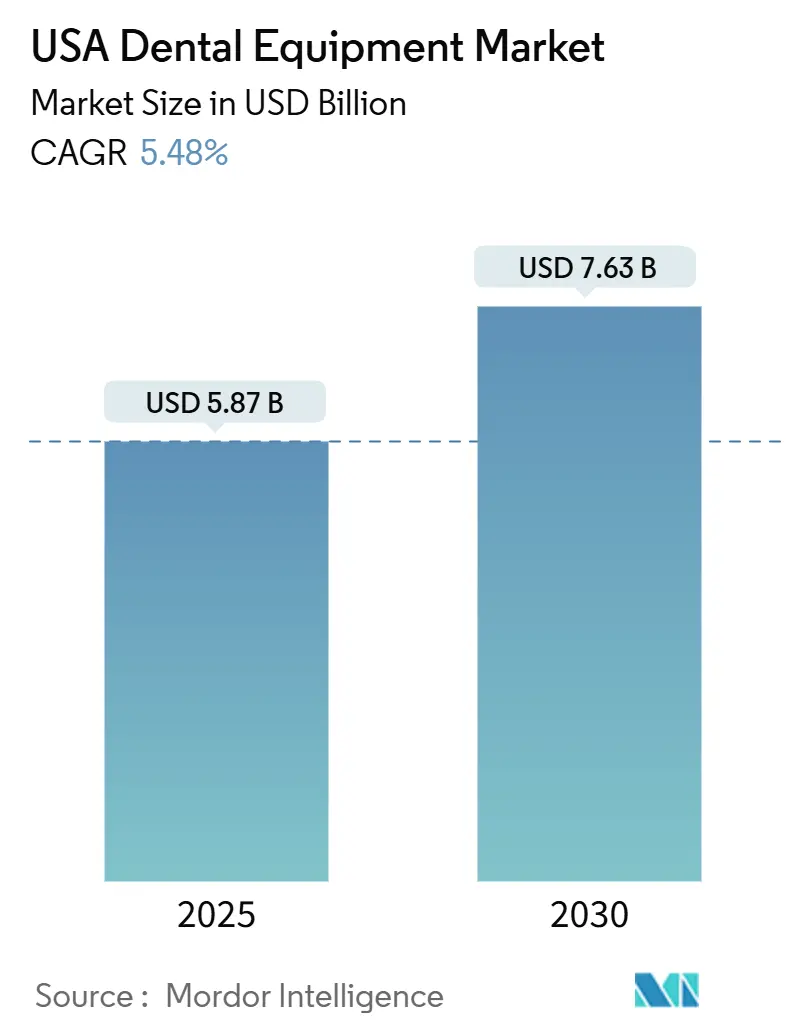

Die Größe des USA Dentalgeräte-Marktes wird auf USD 5,87 Milliarden im Jahr 2025 geschätzt und soll USD 7,63 Milliarden bis 2030 erreichen, bei einer CAGR von 5,48% während des Prognosezeitraums (2025-2030).

Marktanalyse

Die Expansion von mehrstandortigen Dental Service Organizations (DSOs), die Ausweitung der Medicare-Abdeckung für medizinisch notwendige Zahnbehandlungen und die schnelle Integration von Künstliche-Intelligenz (KI)-Bildgebungsplattformen verändern die Kaufprioritäten. Kliniken bewegen sich hin zu durchgängigen digitalen Arbeitsabläufen, die Intraoralscanning, KI-unterstützte Röntgendiagnostik, In-Office-CAD/CAM-Fräsung und cloudbasierte Behandlungsplanung verknüpfen. DSOs nutzen Großeinkaufsvereinbarungen, um diese Systeme in Hunderten von Behandlungsräumen zu standardisieren, was die Nachfrage nach Geräten antreibt und gleichzeitig ein zweigliedriges Umfeld schafft, in dem unabhängige Praxen vor steileren Kapitalhürden stehen. Gleichzeitig steigert die Patientennachfrage nach minimal-invasiven und kosmetischen Eingriffen die Verwendung von Dentallasern, bioaktiven Keramiken und regenerativen Materialien, die alle mit dem sich erweiternden digitalen Ökosystem interoperabel sein müssen.

Wichtige Erkenntnisse des Berichts

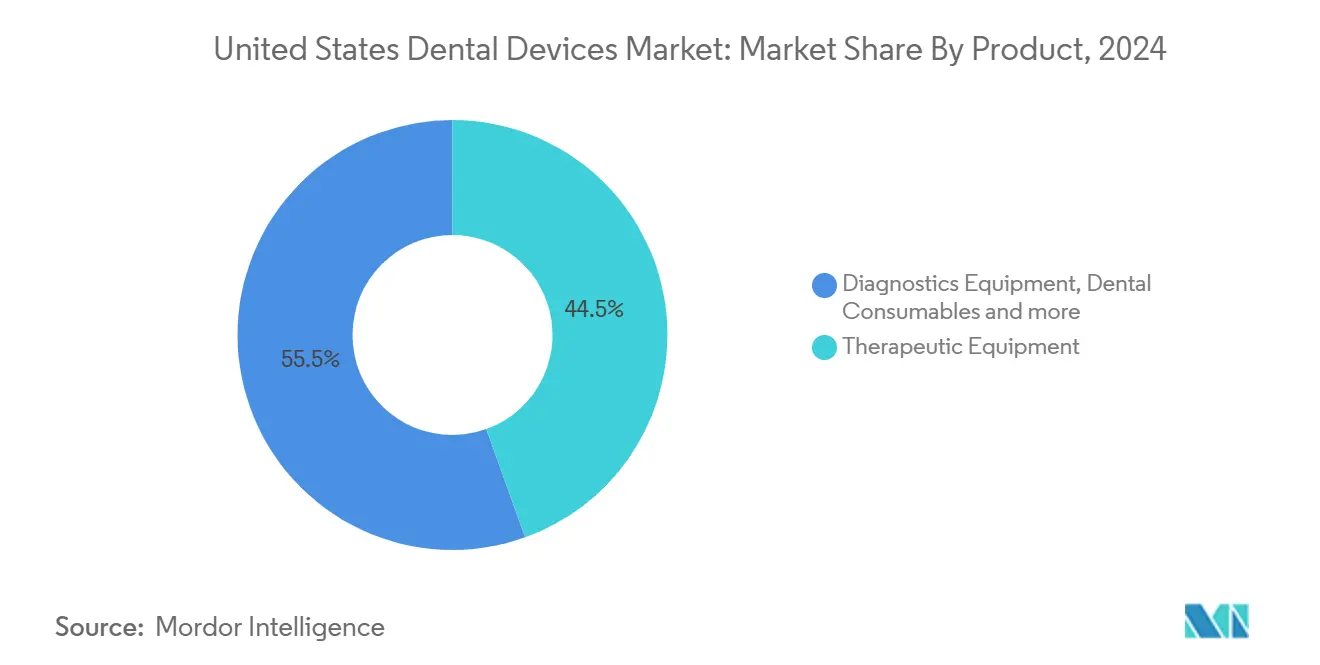

- Nach Produktkategorie führten Dentalgeräte mit 44,50% des United States Dentalgeräte-Marktanteils im Jahr 2024; Dentalverbrauchsmaterialien werden voraussichtlich mit einer CAGR von 6,23% bis 2030 expandieren.

- Nach Behandlung kommandierte die Kieferorthopädie 33,50% des Umsatzanteils der United States Dentalgeräte-Marktgröße im Jahr 2024, während die Prothetik mit einer CAGR von 7,01% bis 2030 voranschreitet.

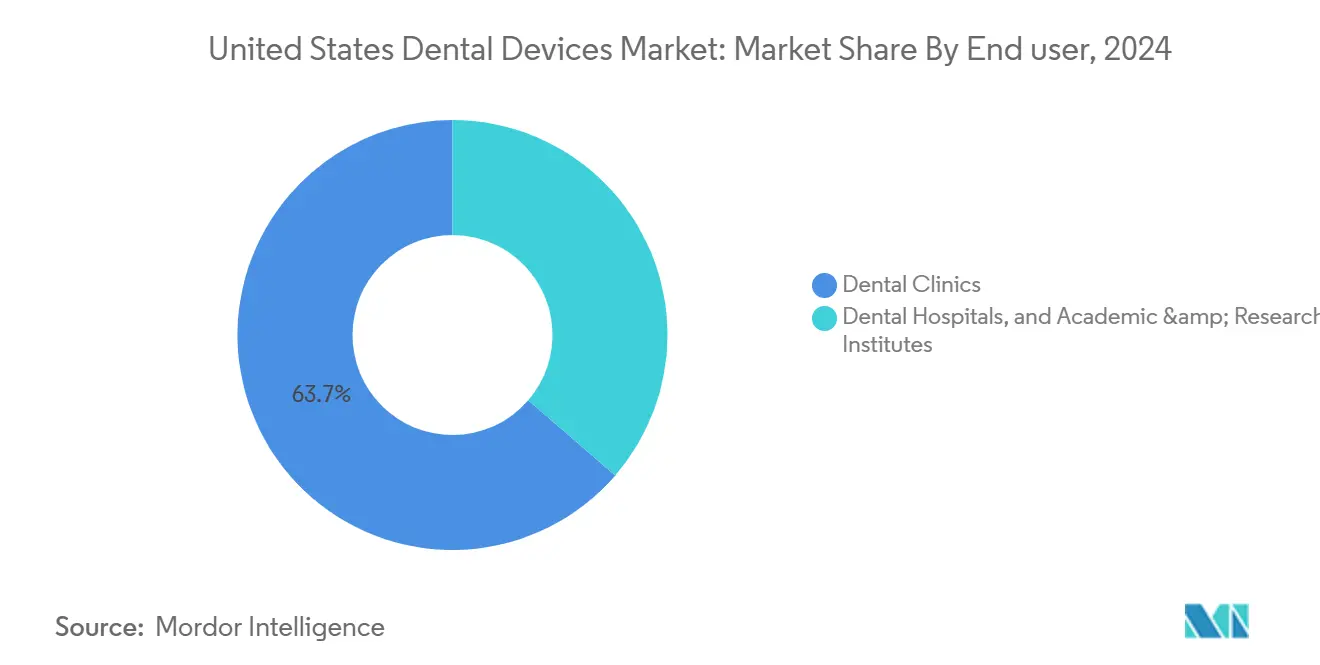

- Nach Endverbraucher machten Dentalkliniken 63,67% des Anteils der United States Dentalgeräte-Marktgröße im Jahr 2024 aus und führen das Wachstum weiterhin mit einer erwarteten CAGR von 6,41% bis 2030 an.

USA Dentalgeräte-Markttrends und Erkenntnisse

Treiber-Impact-Analyse

| Treiber | % Einfluss auf CAGR | Geografische Relevanz | Spitzenauswirkung |

|---|---|---|---|

| Expansion von Dental Support Organizations (DSOs) beschleunigt Großeinkäufe von Geräten | ~1,7% | National, mit Konzentration in städtischen Zentren | Mittelfristig (~ 3-4 Jahre) |

| Erhöhte Medicare Advantage Dentalleistungen stimulieren Nachfrage nach fortschrittlicher Bildgebung | ~1,2% | National, mit höherem Einfluss in Staaten mit alternder Bevölkerung | Kurzfristig (≤ 2 Jahre) |

| Wachsende Nachfrage nach minimal-invasiver Laserzahnheilkunde bei kosmetischen Eingriffen | ~0,9% | Küstenregionen und große Ballungsräume | Mittelfristig (~ 3-4 Jahre) |

| Steigende Integration von KI-verstärkter digitaler Röntgendiagnostik für Präzisionsdiagnostik | ~1,1% | National, mit früher Adoption in akademischen Zentren und großen DSOs | Mittelfristig (~ 3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expansion von Dental Support Organizations (DSOs) beschleunigt Großeinkäufe von Geräten

Private-Equity-gestützte DSOs expandieren jährlich um 17,6% und verhandeln nationale Verträge, die KI-bereite Sensoren, Chairside-Fräsmaschinen und Cloud-Abonnements in mehrjährige Pakete bündeln. Standardisierte Einführungen schaffen vorhersagbare Feedback-Schleifen für Hersteller und ermutigen zu plattform- statt geräteorientierten Produkt-Roadmaps. Unabhängige Praxen, die immer noch über 75% der Praxen ausmachen, finden es schwierig, diese Investitionen zu erreichen, was die digitale Kluft innerhalb des United States Dentalgeräte-Marktes vergrößert.

Erhöhte Medicare Advantage Dentalleistungen stimulieren Nachfrage nach fortschrittlicher Bildgebung

Ab 2025 wird Medicare Dentaluntersuchungen im Zusammenhang mit Dialyse bei terminaler Nierenerkrankung erstatten, was Kliniken dazu veranlasst, Cone-Beam-CT und hochauflösende Panoramageräte zu erwerben, die in der Lage sind, oral-systemische Verbindungen für die Anspruchsbegründung zu dokumentieren. Staaten mit älteren Demografien wie Florida und Pennsylvania melden frühe Spitzen bei Bildgebungsgeräte-Bestellungen.

Wachsende Nachfrage nach minimal-invasiver Laserzahnheilkunde bei kosmetischen Eingriffen

Die kosmetische Zahnheilkunde expandiert jährlich um 7,1%, und Dioden- sowie Erbium-Laser unterstützen nun Gingivakonturierung, Veneer-Vorbereitung und Niedertemperatur-Bleaching mit minimaler Anästhesie. Die Integration mit digitalen Lächeln-Design-Plattformen ermöglicht Echtzeit-Visualisierung, die laut 87% der befragten Patienten die Anbieterwahl beeinflusst.

Steigende Integration von KI-verstärkter digitaler Röntgendiagnostik für Präzisionsdiagnostik

KI-Software kann frühe Karies und Parodontaltaschen mit einer Sensitivität markieren, die manuelle Befundung übertrifft, die Chairside-Erklärungszeit verkürzt und die Fallakzeptanz steigert. Anbieter integrieren Abonnementgebühren in Sensorpakete und verschieben Einnahmen von Hardware zu wiederkehrenden Analytik-Diensten.

Hemmnisauswirkungsanalyse

| Hemmnis | % Einfluss auf CAGR | Geografische Relevanz | Spitzenauswirkung |

|---|---|---|---|

| Übermäßige Kosten bei privaten Krankenversicherungen | ~-0,7% | National, mit höherem Einfluss in Staaten mit geringerer Versicherungsabdeckung | Langfristig (≥ 5 Jahre) |

| Vorab-Kapitalausgaben-Barriere für kleine unabhängige Praxen | ~-0,8% | Ländliche und unterversorgte Gebiete | Mittelfristig (~ 3-4 Jahre) |

| Hohe Lernkurve & Arbeitsablaufstörung behindern vollständige digitale Adoption | ~-0,6% | National, mit größerem Einfluss in Einzel- und kleinen Gruppenpraxen | Mittelfristig (~ 3-4 Jahre) |

| Lieferketten-Volatilität für elektronische Komponenten verlängert Lieferzeiten | ~-0,4% | National, mit variierendem Einfluss je nach Gerätetyp | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Übermäßige Kosten bei privaten Krankenversicherungen

Dentaldienstleistungen machen 11% der medizinischen Versorgungskomponente im Consumer Price Index 2024 aus, was Erschwinglichkeitsherausforderungen unterstreicht, die die Patientenaufnahme fortschrittlicher Verfahren dämpfen, die Premium-Ausrüstung erfordern [1].

Vorab-Kapitalausgaben-Barriere für kleine unabhängige Praxen

Bildungsschulden von durchschnittlich USD 305.306 für neue Absolventen beschränken die Kreditberechtigung für Bildgebungssuiten oder KI-Plattformen. Ländliche Praktiker, die bereits kleinere Patientengruppen bedienen, verschieben Upgrades und perpetuieren geografische Disparitäten beim Zugang zur digitalen Zahnheilkunde.

Segmentanalyse

Nach Produkt: Digitale Integration treibt Geräteentwicklung voran

Dentalgeräte hielten 44,50% des United States Dentalgeräte-Marktes im Jahr 2024, da DSOs volldigitale Behandlungsräume in großen Mengen kauften. Intraoralscanners, nun mit kontinuierlicher Aufnahmeoptik ausgestattet, dienen als Einstiegspunkte zu cloudbasierten CAD-Workflows. Dentalverbrauchsmaterialien, prognostiziert mit einer CAGR von 6,23%, profitieren von On-Demand-Harzen, bioaktiven Zementen und Chairside-druckbaren Materialien.

Therapeutische Laser gewinnen an Zugkraft für Hart- und Weichgewebeverfahren, und cloud-verbundene Fräseinheiten ermöglichen Remote-Design-Kollaboration. CAD/CAM-Anbieter betonen Ökosystem-Lock-in: Dentsply Sironas DS Core-Plattform synchronisiert Bildgebungs-, Planungs- und Fertigungsdatenströme und untermauert Abonnement-Einnahmen. Equipment-Service-Bündel gleichen Vorabkosten aus und ermöglichen es Kliniken, auf Premium-Technologie zuzugreifen, ohne große Kapitalauslagen - ein Ansatz, der im United States Dentalgeräte-Markt zunehmend beliebt wird.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtserwerb verfügbar

Nach Behandlung: Prothetik führt digitale Transformation an

Die Kieferorthopädie eroberte 33,50% des Umsatzes 2024, angetrieben durch die Nachfrage nach durchsichtigen Alignern und KI-gesteuerte Fernüberwachung. Die Prothetik ist jedoch für die schnellste CAGR von 7,01% gesetzt, da 3D-gedruckte Siliziumnitrid-Implantate verbesserte Osseointegration und Festigkeit liefern. Die United States Dentalgeräte-Marktgröße für Chairside-Sinteröfen und Zirkonoxid-Fräsmaschinen expandiert, wobei Restaurationen am selben Tag die Erwartungen an Bearbeitungszeiten verschieben.

Parodontale und endodontische Segmente nutzen hochauflösende Cone-Beam-CT kombiniert mit KI-Segmentierung zur Verfeinerung der Behandlungsplanung. Über alle Disziplinen hinweg repräsentieren integrierte Plattformen, die Diagnose, Planung und praxisinterne Fertigung zusammenführen, den Kernpfad für Anbieter, die im United States Dentalgeräte-Markt konkurrieren.

Nach Endverbraucher: Dentalkliniken treiben Marktwachstum voran

Dentalkliniken hielten 63,67% der Ausgaben im Jahr 2024 und verzeichnen eine CAGR von 6,41%. Abonnement-basierte Praxismanagement-Suiten bündeln digitale Bildgebung, Cloud-Speicher und KI-Analytik, was Kliniken vorhersagbare Kosten gibt und die Aufnahme beschleunigt. Etwa 1.304 Kliniken operieren landesweit, wobei Kalifornien (252), Texas (118) und Washington (116) dichte Adoptionskorridore bilden.

Krankenhäuser dienen als Frühadopter robotergestützter Implantatplatzierung und bieten hochvolumige Testumgebungen für aufkommende Technologien. Academic & Research Institutes, unterstützt durch Rekord-National Institute of Dental and Craniofacial Research-Finanzierung für 689 Projekte im Jahr 2024, validieren Prototypen und beschleunigen Translationspfade. Diese Zusammenarbeit speist eine stetige Produktpipeline und erhält Innovationen im United States Dentalgeräte-Markt aufrecht.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtserwerb verfügbar

Geografische Analyse

Der United States Dentalgeräte-Markt zeigt starke regionale Kontraste. Kalifornien, Texas und Washington beherbergen zusammen über 37% der Praxen und ziehen Anbieter-Service-Hubs an, die schnelle Technologie-Umsätze unterstützen. DSOs nutzen diese Ballungszentren, um Software-Updates und KI-Module vor dem nationalen Rollout zu pilotieren und verstärken so Early-Adopter-Vorteile.

Ländliche Bezirke bleiben unterversorgt: 57 Millionen Einwohner leben in Gebieten mit einem Mangel an Mundgesundheitsfachkräften 2. Niedrigere Patientenvolumen und restriktive Erstattungsprofile verlangsamen Hardware-Ersatzzyklen und vergrößern die digitale Kluft im United States Dentalgeräte-Markt. North Carolinas USD 55 Millionen Zuschuss-Programm für Community-College-Dentalassistenz-Labore signalisiert einen politischen Ansatz zur Verringerung von Disparitäten durch Finanzierung von Einstiegsgeräten.

Staatliche Erstattungsänderungen prägen lokale Ausgaben. Ohios 93% Medicaid-Gebührenerhöhung für Dentalcodes steigert den Cashflow für Praxen, die öffentlich versicherte Patienten bedienen, und macht digitale Röntgen-Upgrades erschwinglicher. Neun andere Staaten haben Gesetze erlassen, die Gebührenuntergrenzen setzen oder schnellere Anspruchszahlungen vorschreiben und ermutigen weitere Geräte-Finanzierung. National einheitliche Medicare-Abdeckung für medizinisch notwendige Zahnheilkunde beginnt 2025, wird aber überproportional Staaten mit älteren Bevölkerungen zugutekommen und Bildgebungsnachfrage in Orten wie Maine und Arizona anheizen.

Telemedizin-Adoption ist am stärksten in dünn besiedelten westlichen Regionen, erweitert die Reichweite KI-unterstützter Diagnostik und schafft zusätzliche Nachfrage nach tragbaren Bildgebungssensoren, die sich in Cloud-Beratungsplattformen integrieren.

Wettbewerbslandschaft

Wettbewerbsanalyse

Der United States Dentalgeräte-Markt zeigt moderate Konzentration. Tier-eins-Multinationals wie Dentsply Sirona, Midmark und Envista kontrollieren zusammen schätzungsweise 60-65% des Umsatzes, aber spezialisierte KI-Software-Firmen und additive Fertigungs-Startups fordern Etablierte mit Nischenfähigkeiten heraus. Die Ökonomie verschiebt sich von Hardware-Marge zu wiederkehrenden Service-Einnahmen: Dentsply Sirona investiert etwa 4% des Jahresumsatzes in F&E zur Stärkung der DS Core Cloud-Abonnements, während Midmarks mobiles Liefersystem 2025 ergonomisches Design und geräuscharme Kompressoren betont.

Venture Capital fließt in KI-fähige röntgendiagnostische Analytik, mit Plattformen wie Second Opinion, die akademische Anerkennung für Karieserkennungsgenauigkeit gewinnen web.musc.edu. DSOs, unterstützt von Private-Equity-Kapital, nutzen Größe für mehrjährige gebündelte Verträge und setzen Hersteller unter Druck, Volumen-Verpflichtungen gegen Marge-Erosion auszubalancieren. Regulatorische Aufmerksamkeit auf PE-Eigentum, hervorgehoben in einem 2024 HHS-Bericht über Konsolidierung, fügt Compliance-Komplexität hinzu [3]U.S. Department of Health and Human Services, "Health Care Workforce: Key Issues, Challenges, and the Path Forward," aspe.hhs.gov

U.S. Department of Health and Human Services, "Health Care Workforce: Key Issues, Challenges, and the Path Forward," aspe.hhs.gov

Innovations-Whitespace zentriert sich auf KI-Biomaterial-Konvergenz. Partnerschaften zwischen Forschungsinstitutionen und Anbietern verfolgen regenerative Hydrogele und Stammzell-Gerüste, die sich nahtlos in digitale Planungsplattformen integrieren. Wenn diese Konzepte reifen, versprechen sie margenstarke Zusatzproduktlinien, die Kern-Bildgebungs- und Fräsgeräte ergänzen und den Wettbewerbswandel im United States Dentalgeräte-Markt verstärken.

USA Dentalgeräte-Branchenführer

-

Dentsply Sirona

-

3M

-

ZimVie

-

Envista

-

Institut Straumann AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Medical University of South Carolina erhielt den 2024 Education Innovation Award für eine Pilotstudie zur Bewertung der KI-Plattform Second Opinion, die bei der Diagnose von Zahnkaries mittels Röntgenaufnahmen unterstützt.

- Januar 2025: Midmark Corp. startete sein neu gestaltetes Mobile Dental Delivery System mit Hoch- und Niedriggeschwindigkeits-Handstücken, einem Scaler und einer Drei-Wege-Spritze in einem leichteren Chassis, angetrieben von einem ölfreien Kompressor.

- Dezember 2024: Das U.S. Department of Health and Human Services gab einen Bericht über Private-Equity-Eigentum im Gesundheitswesen heraus, der höhere Preise und Zugangsprobleme in PE-gestützten Dentalpraxen zitiert.

USA Dentalgeräte-Marktbericht Umfang

Gemäß dem Berichtsumfang umfassen Dentalgeräte Werkzeuge, die Zahnärzte zur Bereitstellung von Zahnbehandlungen verwenden. Die Werkzeuge können zur Untersuchung, Manipulation, Behandlung, Wiederherstellung und Entfernung von Zähnen und umgebenden oralen Strukturen verwendet werden.

Der US-Dentalgerätemarkt ist nach Produkt, Behandlung und Endverbraucher segmentiert. Nach Produkt ist der Markt in allgemeine Diagnostikgeräte, Dentalverbrauchsmaterialien und andere Dentalgeräte segmentiert. Nach Behandlung ist der Markt in kieferorthopädisch, endodontisch, parodontal und prothetisch segmentiert. Nach Endverbraucher ist der Markt in Krankenhäuser, Kliniken und andere Endverbraucher segmentiert. Der Bericht bietet den Wert (USD) für alle oben genannten Segmente.

| Diagnostikgeräte | Dentallaser | Weichgewebe-Laser | Hartgewebe-Laser |

| Röntgengeräte | Extraorale Röntgengeräte | ||

| Intraorale Röntgengeräte | |||

| Dentalstuhl und Geräte | |||

| Therapeutische Geräte | Dental-Handstücke | ||

| Elektrochirurgische Systeme | |||

| CAD/CAM Systeme | |||

| Fräsgeräte | |||

| Gießmaschinen | |||

| Andere therapeutische Geräte | |||

| Dentalverbrauchsmaterialien | Dental-Biomaterialien | ||

| Dentalimplantate | |||

| Kronen und Brücken | |||

| Andere Dentalverbrauchsmaterialien | |||

| Andere Dentalgeräte | |||

| Nach Behandlung | Kieferorthopädisch | ||

| Endodontisch | |||

| Parodontal | |||

| Prothetisch | |||

| Nach Endverbraucher | Dentalkrankenhäuser | ||

| Dentalkliniken | |||

| Academic & Research Institutes | |||

| Nach Produkt | Diagnostikgeräte | Dentallaser | Weichgewebe-Laser | Hartgewebe-Laser |

| Röntgengeräte | Extraorale Röntgengeräte | |||

| Intraorale Röntgengeräte | ||||

| Dentalstuhl und Geräte | ||||

| Therapeutische Geräte | Dental-Handstücke | |||

| Elektrochirurgische Systeme | ||||

| CAD/CAM Systeme | ||||

| Fräsgeräte | ||||

| Gießmaschinen | ||||

| Andere therapeutische Geräte | ||||

| Dentalverbrauchsmaterialien | Dental-Biomaterialien | |||

| Dentalimplantate | ||||

| Kronen und Brücken | ||||

| Andere Dentalverbrauchsmaterialien | ||||

| Andere Dentalgeräte | ||||

| Nach Behandlung | Kieferorthopädisch | |||

| Endodontisch | ||||

| Parodontal | ||||

| Prothetisch | ||||

| Nach Endverbraucher | Dentalkrankenhäuser | |||

| Dentalkliniken | ||||

| Academic & Research Institutes | ||||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist der United States Cardiovascular Devices Markt im Jahr 2024?

Der Markt erreichte USD 21,83 Milliarden im Jahr 2024.

Wie schnell wird die United States Cardiovascular Devices Industrie voraussichtlich wachsen?

Es wird prognostiziert, eine CAGR von 7,36% zu verzeichnen und USD 33,27 Milliarden bis 2030 zu erreichen.

Welche Gerätekategorie expandiert am schnellsten?

Diagnose- und Überwachungsgeräte wachsen am schnellsten, angetrieben von Fernpatientenüberwachung und KI-verstärkter Bildgebung.

Warum gewinnen ambulante Operationszentren kardiovaskuläres Volumen?

CMS-Zahlungsunterschiede je nach Behandlungsort machen viele Katheterisierungsverfahren in ASCs kostengünstiger als in Krankenhaus-Ambulanzen.

Welche aktuellen Leitlinienänderungen könnten die Gerätenachfrage steigern?

Aktualisierte ACC/AHA-Kriterien für CRT-D erweitern die Patientenberechtigung und belohnen finanziell Implantate mit längerer Lebensdauer, was Krankenhäuser ermutigt, Geräte früher zu aktualisieren.

Welcher aufkommende Therapiebereich zieht das meiste Venture Capital an?

Perkutane Mitralklappenreparatur-Plattformen ziehen große Investitionen an aufgrund erheblicher unerfüllter klinischer Bedürfnisse und vielversprechender minimal-invasiver Lösungen.

Seite zuletzt aktualisiert am: