Marktanalyse für US-Temperatursensoren

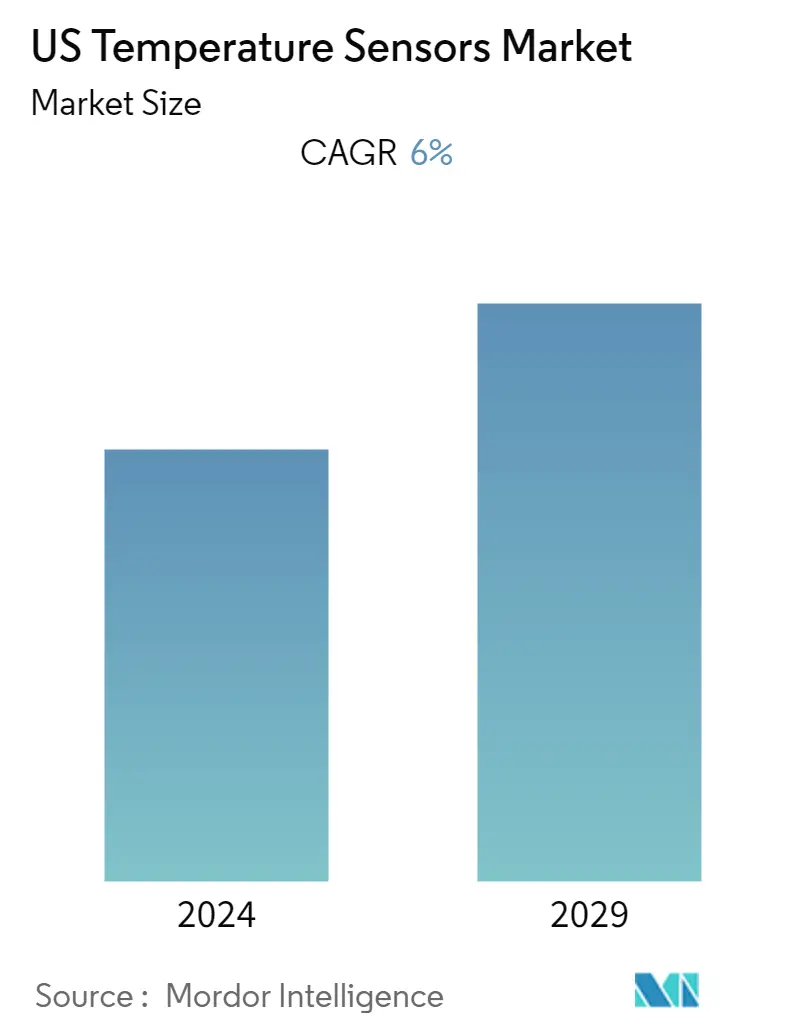

Der nordamerikanische Markt für Temperatursensoren wurde im Jahr 2020 auf 2116,1 Millionen US-Dollar geschätzt und wird bis 2026 voraussichtlich 3213,1 Millionen US-Dollar wert sein, was einer durchschnittlichen jährlichen Wachstumsrate von 6,2 % im Zeitraum 2021–2026 entspricht. Der Temperatursensor misst die Temperatur seiner Umgebung und wandelt die Eingabedaten in elektronische Daten um, um Temperaturänderungen zu überwachen oder zu signalisieren. Die Einführung einer solchen Prozess- und Überwachungsautomatisierung in Industrie- und Verteidigungsbetrieben ist der Hauptgrund für die steigende Nachfrage nach drahtlosen Sensoren für die Anlagenüberwachung, Sicherheit und Qualitätssicherung.

- Branchen wie Luft- und Raumfahrt, Öl und Gas sowie Bergbau zeichnen sich durch raue und komplexe Betriebsumgebungen und den Einsatz eines geeigneten Sensors aus, der solchen äußeren Umgebungsextremen standhält und die gewünschte Genauigkeit, Zuverlässigkeit, Präzision usw. liefert Wiederholbarkeit ist für diese Endbenutzer von entscheidender Bedeutung.

- Rasante technologische Fortschritte bei der Temperaturüberwachung haben in den letzten Jahren eine entscheidende Rolle bei der Verbreitung drahtloser Temperatursensoren gespielt. Mehrere große Hersteller haben sich auf die Implementierung fortschrittlicher Konzepte wie IR-Sensoren und Wärmesensoren konzentriert. Darüber hinaus wird erwartet, dass der Einsatz fortschrittlicher Konzepte in den kommenden Jahren erhebliches Potenzial für das Marktwachstum eröffnen wird.

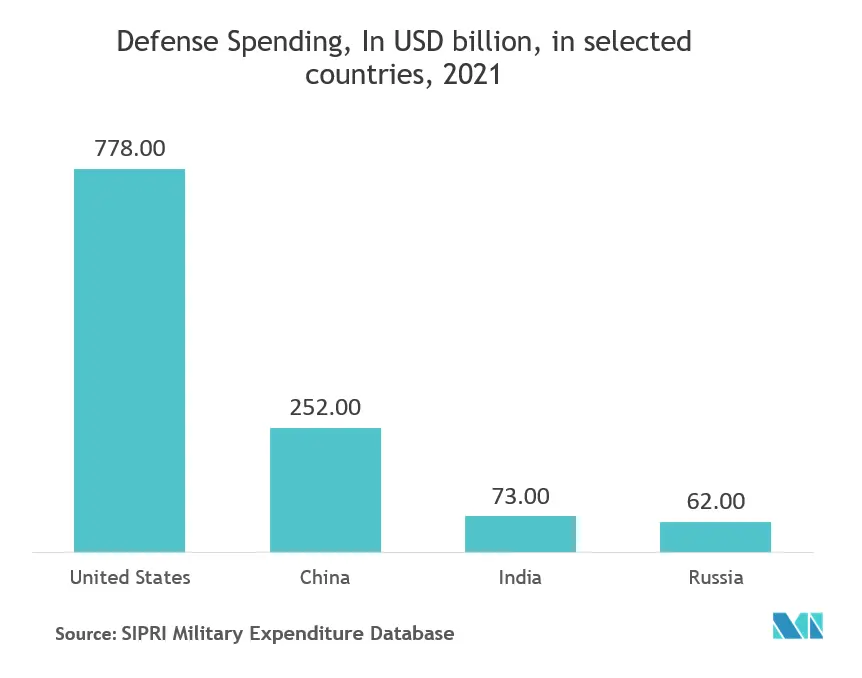

- Mit dem Anstieg der Verteidigungsausgaben sind drahtlose Sensoren zu einem aufstrebenden Technologiebereich mit vielfältigen Anwendungen in der Verteidigungsindustrie geworden. Anwendungen wie das integrierte Fahrzeuggesundheitsmonitoring (IVHM) der Verteidigungs- und Luft- und Raumfahrtfahrzeuge werden in erster Linie benötigt, um die Sicherheit der Besatzung und des Fahrzeugs zu gewährleisten.

- Im Wesentlichen überwachen die Sensornetzwerke die physikalischen Eigenschaften einer Umgebung und wandeln diese physikalischen Messungen dann in elektrische Impulse um. Die Sensornetzwerke messen vor allem Eigenschaften wie unter anderem die Temperatur. In verschiedenen Fällen wurde das Netzwerk so konzipiert, dass es die Umgebung erfasst und auf der Grundlage der erfassten Daten auf die physische Umgebung einwirkt.

- Temperatursensoren nutzen IoT-Konnektivität, um das COVID-19-Screening zu beschleunigen. Die Marktnachfrage nach Screening-Prozessausrüstung hat die Nachfrage nach Temperatursensoren ermöglicht, wobei die Zusammenarbeit verschiedener Firmen bei der Entwicklung neuer Temperatursensorgeräte erheblich gestiegen ist. Beispielsweise haben Polysense Technologies und Semtech gemeinsam eine Reihe von Geräten zur Überwachung der menschlichen Körpertemperatur entwickelt, die auf dem Long Range (LoRa) Low-Power Wide-Area Network (LPWAN) von Semtech basieren. Die Sensoren liefern Echtzeitdaten für Mitarbeiter des Gesundheitswesens an vorderster Front und untersuchen schnell Personen mit hoher Temperatur, einem der häufigsten Symptome von COVID-19.

Markttrends für US-Temperatursensoren

Infrarot-Temperatursensoren sollen das Marktwachstum vorantreiben

- IR-Temperatursensoranwendungen finden sich in verschiedenen Verteidigungsanwendungen wie der optischen Zielvisierung und der Messung variabler Emissionsgrade und sind oft hilfreich bei der Verfolgung von Aktivitäten. Alle diese Anwendungen sind jedoch sehr weit fortgeschritten und unterliegen aufgrund der weltweit steigenden Militärausgaben einer kontinuierlichen Nachfrage.

- In den letzten Jahren haben sogar die führenden Snackhersteller wie Frito-Lay North America, Inc, ein beliebter Geschäftsbereich von Pepsi Co., eine neue Produktreihe auf den Markt gebracht, die eher gebacken als frittiert ist. Es wird erwartet, dass solche Trends in Verbindung mit strengen Lebensmittelsicherheitsvorschriften weltweit bald erhebliche Marktchancen für IR-Temperatursensoren schaffen werden.

- Forward-Looking Infrarot (FLIR) ist ein bedeutender Anbieter dieser Technologie. Die FLIR-Technologie wird in Häfen, an Grenzen, auf Flughäfen und an anderen Orten eingesetzt, um nach erhöhten Körpertemperaturen zu suchen. Das Unternehmen verzeichnete im vergangenen Monat einen deutlichen Anstieg dieser Bestellungen.

- Die vorausschauende Wartung ist einer der funktionalen Einsatzbereiche von Infrarot-Temperatursensoren (IR) auf dem Markt. Unternehmen konzentrieren sich zunehmend auf vorausschauende Wartung, Automatisierung und IoT.

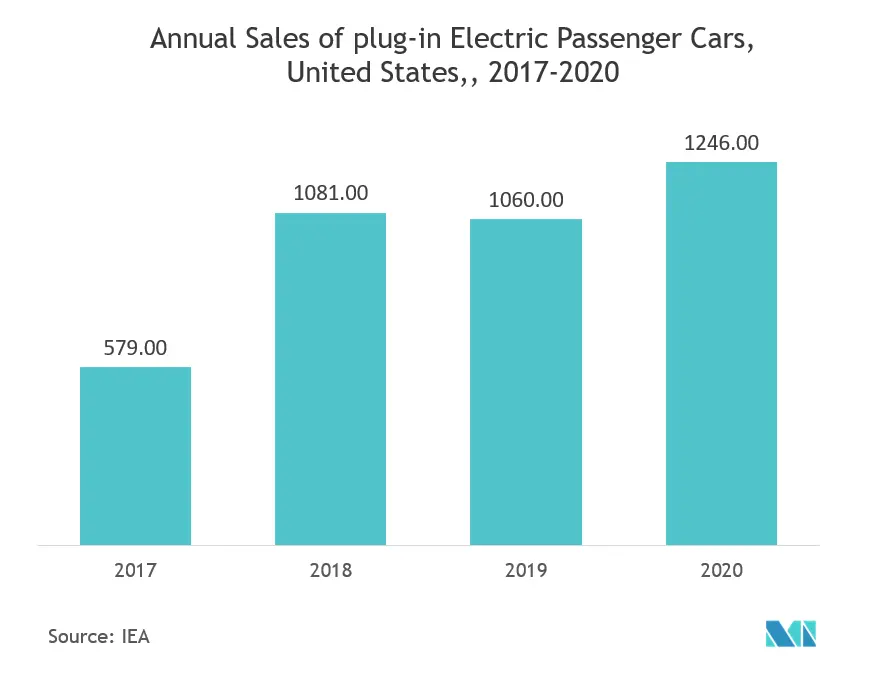

Automobil soll höchsten Marktanteil halten

- Aufgrund der Präsenz mehrerer etablierter Hersteller in der Region halten die Vereinigten Staaten einen erheblichen Marktanteil. Nach Angaben des American Automotive Policy Council sind Automobilhersteller und ihre Zulieferer der größte Fertigungssektor der Vereinigten Staaten und für etwa 3 % des US-BIP verantwortlich.

- Darüber hinaus haben FCA US, Ford und General Motors allein in den letzten fünf Jahren Investitionen von fast 35 Milliarden US-Dollar in ihre Montage-, Motoren- und Getriebewerke, Hauptsitze, Forschungs- und Entwicklungslabors, Verwaltungsbüros und andere verbindende Infrastrukturen angekündigt und unterstützt sie.

- Autohersteller wie General Motors haben geplant, bis 2023 20 neue vollelektrische Fahrzeuge auf den Markt zu bringen. Die Tesla Company veränderte auch das Gesicht des Marktsegments für Elektrofahrzeuge im Land, indem sie zuverlässige und effiziente Elektrofahrzeuge einführte.

- Die Automobilindustrie der Vereinigten Staaten beschäftigt direkt und indirekt Hunderttausende Amerikaner und investiert Milliarden von Dollar. Schätzungen zufolge gibt die Automobilindustrie jährlich weltweit fast 105 Milliarden US-Dollar für Forschung und Entwicklung aus, davon 18 Milliarden US-Dollar in den Vereinigten Staaten, um neuere und fortschrittlichere Sensoren in Autos zu integrieren.

Überblick über die US-amerikanische Temperatursensoren-Branche

Der US-amerikanische Markt für Temperatursensoren ist mäßig fragmentiert, da viele Akteure auf dem Markt tätig sind, darunter Honeywell, Analog Devices Inc und Texas Instruments sowie andere regionale und lokale Hersteller. Kontinuierliche Produktverbesserungen und Branchenkonvergenz treiben den Markt in Richtung stark differenzierter Angebote. Darüber hinaus ergreifen die Akteure strategische Initiativen wie Fusionen und Übernahmen, Partnerschaften usw., um ihre Marktpräsenz zu stärken. Einige der jüngsten Entwicklungen auf dem Markt sind:.

- Juli 2020 – Maxim Integrated Products Inc. und Analog Devices Inc. gaben den Abschluss einer endgültigen Vereinbarung bekannt. Analog Devices Inc. wird Maxim im Rahmen einer reinen Aktientransaktion übernehmen, die das kombinierte Unternehmen mit über 68 Milliarden US-Dollar bewertet. Der Abschluss der Transaktion wird für Sommer 2021 erwartet. Diese Transaktion würde Analog Devices Inc. stärken und seine Reichweite und Größe in mehreren Märkten erhöhen.

US-Marktführer für Temperatursensoren

-

TEXAS INSTRUMENTS INC.

-

Honeywell International Inc.

-

ANALOG DEVICES INC.

-

Fluke Process Instruments

-

EMERSON ELECTRIC CO.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

US-Marktnachrichten für Temperatursensoren

- November 2020 – Das Unternehmen hat ein neues FLIR SV87-Kit auf den Markt gebracht, das auf jeder Oberfläche mit WLAN-Zugang installiert werden kann. Das Kit ermöglicht es dem Wartungspersonal, Vibrations- und Wärmeschwankungen in Echtzeit zu verfolgen und so potenziell schwerwiegende Probleme vorherzusagen, bevor sie auftreten.

- Mai 2021 – Honeywell installiert fortschrittliche Hauttemperatur-Screeningsysteme (Honeywell Thermo Rebellion) im Terminal 1 des New Yorker John F. Kennedy International Airport für Passagiere und Mitarbeiter

Branchensegmentierung für US-Temperatursensoren

Die Temperatursensoren sind Geräte zur Messung von Temperaturwerten durch elektrische Signale. Der Sensor besteht aus zwei Metallen, die eine elektrische Spannung oder einen Widerstand erzeugen, sobald sie eine Temperaturänderung bemerken. Die Temperatursensoren verfügen je nach Technologietyp über verschiedene Sensortypen, z. B. Infrarot, Thermoelement, Widerstandstemperaturdetektoren (RTD), Thermistor und andere.

Der Bericht beschreibt die Art der Sensoren, z. B. kabelgebundene und drahtlose, und bietet auch eine Untersuchung der analogen und digitalen Ausgänge. Die Endverbraucherbranche umfasst Temperatursensoranwendungen und umfasst hauptsächlich Chemie und Petrochemie, Öl und Gas, Metall und Bergbau, Energieerzeugung, Lebensmittel und Getränke, Automobil, Medizin, Luft- und Raumfahrt und Militär sowie Unterhaltungselektronik. Die Studie wird auch auf der Grundlage der Auswirkungen von COVID-19 bereitgestellt.

| Nach Typ | Verdrahtet |

| Kabellos | |

| Durch Technologie | Infrarot |

| Thermoelement | |

| Widerstandstemperaturdetektor | |

| Thermistor | |

| Temperatur-Transmitter | |

| Glasfaser | |

| Andere | |

| Nach Endverbraucherbranche | Chemie und Petrochemie |

| Öl und Gas | |

| Metall und Bergbau | |

| Energieerzeugung | |

| Nahrungsmittel und Getränke | |

| Automobil | |

| Medizinisch | |

| Luft- und Raumfahrt und Militär | |

| Unterhaltungselektronik | |

| Andere Endverbraucherbranchen |

Häufig gestellte Fragen zur Marktforschung für US-Temperatursensoren

Wie groß ist der US-Markt für Temperatursensoren derzeit?

Der US-Markt für Temperatursensoren wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6 % verzeichnen.

Wer sind die Hauptakteure auf dem US-amerikanischen Markt für Temperatursensoren?

TEXAS INSTRUMENTS INC., Honeywell International Inc., ANALOG DEVICES INC., Fluke Process Instruments, EMERSON ELECTRIC CO. sind die wichtigsten Unternehmen, die auf dem US-amerikanischen Markt für Temperatursensoren tätig sind.

Welche Jahre deckt dieser US-Markt für Temperatursensoren ab?

Der Bericht deckt die historische Marktgröße des US-Marktes für Temperatursensoren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des US-Marktes für Temperatursensoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht über Temperatursensoren in den USA

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Temperatursensoren in den USA im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der US-Temperatursensoren umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.