Größe des Foodservice-Marktes in den Vereinigten Staaten

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 1.01 Billionen US-Dollar | |

| Marktgröße (2029) | 1.67 Billionen US-Dollar | |

| Größter Anteil nach Gastronomietyp | Schnellrestaurants | |

| CAGR (2024 - 2029) | 10.74 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Lebensmitteldienstleistungen in den Vereinigten Staaten

Die Größe des US-amerikanischen Foodservice-Marktes wird im Jahr 2024 auf 0,82 Billionen US-Dollar geschätzt und soll bis 2029 1,37 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,74 % im Prognosezeitraum (2024–2029) entspricht.

Die Einführung veganer, zuckerarmer und glutenfreier Optionen hat das Wachstum des Full-Service-Restaurants vorangetrieben

- Im Jahr 2022 hielten Schnellrestaurants den größten Marktanteil im US-amerikanischen Foodservice-Markt. Das Segment verzeichnete im Prognosezeitraum eine CAGR von 10,23 %. Ein wichtiger Indikator für die Expansion des Marktes ist die Gesamtsumme, die Unternehmen in den letzten Jahren im Land für Werbung ausgegeben haben. Im Jahr 2021 beliefen sich die Werbeausgaben der wichtigsten Fast-Food-Marken in den Vereinigten Staaten auf Domino's Pizza (510 Mio. USD), McDonald's (409 Mio. USD), Taco Bell (334 Mio. USD), Subway (318 Mio. USD) und Wendy's (267 Mio. USD). Millionen), Burger King (225 Millionen US-Dollar), Dunkin' (135 Millionen US-Dollar), Chick-fil-A (129 Millionen US-Dollar), Chipotle Mexican Grill (105 Millionen US-Dollar) und Starbucks (97 Millionen US-Dollar).

- Der Markt für Full-Service-Restaurants verzeichnete im Untersuchungszeitraum eine jährliche Wachstumsrate von 5,24 %. Die nordamerikanische Küche hielt im Jahr 2022 mit einem Wertanteil von 38,10 % den größten Marktanteil. Das Wachstum des Segments ist auf die Einführung veganer, zuckerarmer und glutenfreier Optionen in traditionellen amerikanischen Gerichten durch Restaurants zurückzuführen. Aufgrund der wachsenden Nachfrage nach nährstoffreichen Diäten im Land haben die FSR-Filialen versucht, diese Gerichte gesünder und für den Verbraucher attraktiver zu machen. Produkte wie Pfannkuchen, Waffeln und Toast sind die bevorzugten Optionen in nordamerikanischen Restaurants des Landes.

- Das Segment Cafés und Bars in den Vereinigten Staaten wird im Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 9,75 % verzeichnen. Das Wachstum wird durch den steigenden Konsum von Tee und Kaffee im Land unterstützt, insbesondere in der Kategorie Tee- oder Kaffeespezialitäten. Mehr als 3,9 Milliarden Gallonen oder etwa 85 Milliarden Portionen Tee wurden im Jahr 2021 von Amerikanern getrunken. Der Großteil des konsumierten Tees war schwarzer Tee (etwa 84 %), 15 % waren grüner Tee und ein wenig Oolong, weißer und dunkler Tee Tee.

Die sehr vielfältige Bevölkerung im Land kurbelt das Wachstum des Foodservice-Marktes für ethnische Lebensmittel an

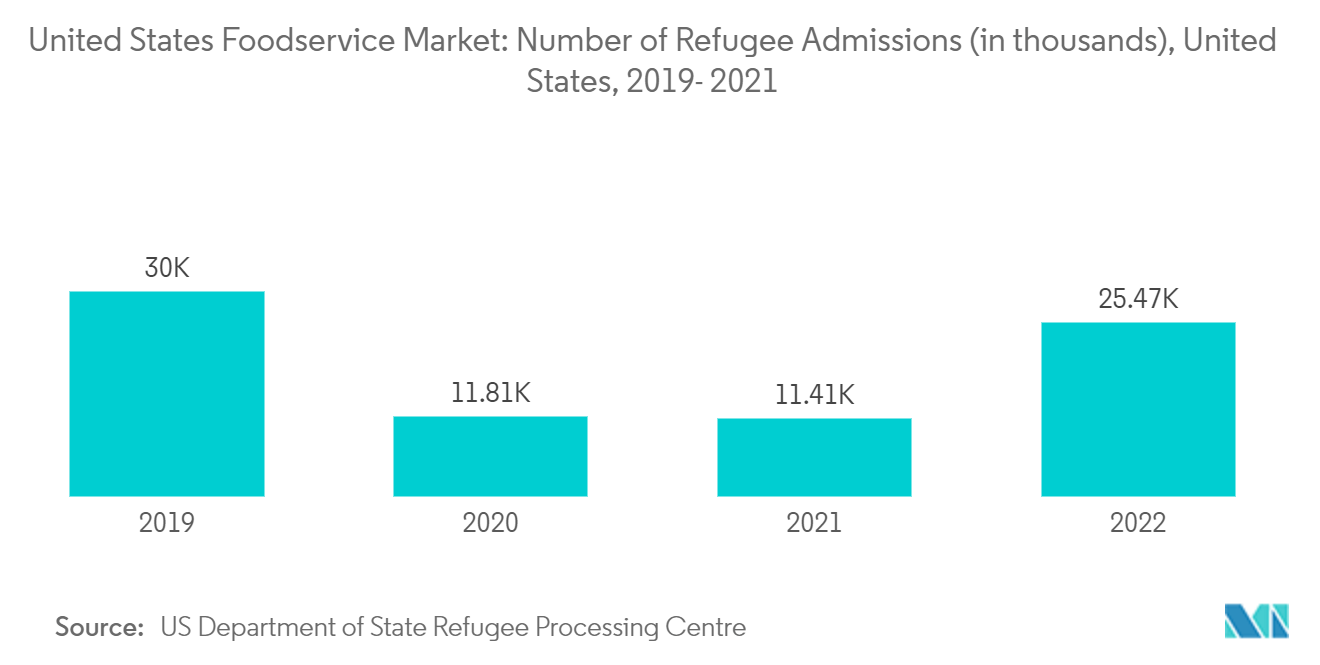

Die steigende Popularität der ethnischen Küche ist einer der Trends in der Gastronomie, der durch die wachsende Zahl von Einwanderern, die in die Vereinigten Staaten einreisen, und den abenteuerlustigen amerikanischen Gaumen angetrieben wird. Die wachsende Beliebtheit von scharfen Speisen in den Vereinigten Staaten ist größtenteils auf den Anstieg der Einwanderer zurückzuführen. Die asiatisch-amerikanische Bevölkerung in den Vereinigten Staaten ist die am schnellsten wachsende rassische oder ethnische Gruppe im Land. Eine Analyse der Daten des United States Census Bureau 2021 durch das Pew Research Center zeigt, dass mehr als 22 Millionen Asiaten, die in den Vereinigten Staaten leben, Wurzeln in einem von mehreren asiatischen Ländern oder Bevölkerungsgruppen in Ost- und Südostasien sowie auf dem indischen Subkontinent haben.

Diese wachsende Bevölkerungsgruppe hat den amerikanischen Gaumen eine große Auswahl an würzigen Küchen vorgestellt, und die Reaktion des Marktes war überwältigend positiv. Die hohe Nachfrage nach panasiatischer Küche, wobei der Schwerpunkt auf der leichteren als chinesischen Küche der thailändischen, japanischen und vietnamesischen Küche liegt, gewinnt auf dem Markt an Bedeutung. In diesem Szenario werden Sushi-Restaurants immer beliebter, vor allem in Los Angeles, Chicago und San Francisco, wo das verfügbare Pro-Kopf-Einkommen höher ist als der nationale Durchschnitt.

Gestiegene Verbraucherausgaben für Fast Food

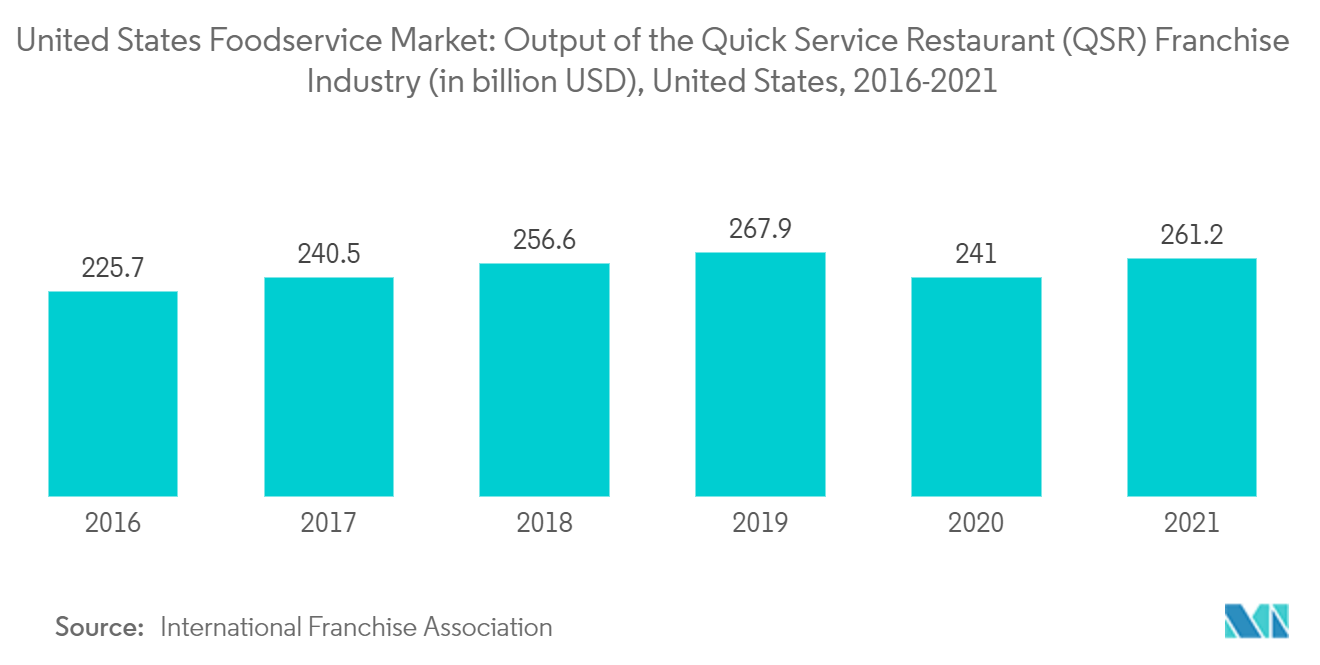

Schnellrestaurants (QSRs) sind Fast-Food-Restaurants, die sich von Full-Service- oder Tischrestaurants durch ihre begrenzten Menüs, den minimalen Tischservice und, wie der Name schon sagt, den schnellen Service unterscheiden. Zu den Schnellrestaurants gehören Restaurants mit eingeschränktem Service, Cafeterias, Fast-Food-Restaurants, Getränkebars, Eisdielen, Pizzalieferbetriebe, Sandwichläden zum Mitnehmen und Läden zum Mitnehmen mit Backen von Donuts, Keksen und Bagels vor Ort.

Die Betrachtung der Leichtigkeit des Lebensmittelkonsums in QSRs hat die Menschen in den Vereinigten Staaten dazu veranlasst, in diesen Restaurants auszugeben, was den Foodservice-Markt des Landes antreibt. Marktriesen wie Yum! Brands, Starbucks und Subway konzentrieren sich darauf, die Anzahl der Filialen im Land zu erhöhen und ihre Speisekarte mit der Zeit zu überarbeiten.

Überblick über die Foodservice-Branche in den Vereinigten Staaten

Der Foodservice-Markt der Vereinigten Staaten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 10,10 % einnehmen. Die Hauptakteure auf diesem Markt sind Darden Restaurants, Inc., Doctor's Associates, Inc., Inspire Brands, Inc., Starbucks Corporation und Yum! Brands, Inc. (alphabetisch sortiert).

Marktführer im Foodservice der Vereinigten Staaten

Darden Restaurants, Inc.

Doctor's Associates, Inc.

Inspire Brands, Inc.

Starbucks Corporation

Yum! Brands, Inc.

Other important companies include Bloomin' Brands, Inc., Brinker International, Inc., Chipotle Mexican Grill, Inc., Domino's Pizza Inc., McDonald's Corporation, MTY Food Group Inc., Northland Properties Corporation, Papa John's International, Inc., Restaurant Brands International Inc., Seven & I Holdings Co., Ltd., The Wendy's Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

US-amerikanischer Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Vereinigte Staaten

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Bloomin' Brands, Inc.

- 6.4.2 Brinker International, Inc.

- 6.4.3 Chipotle Mexican Grill, Inc.

- 6.4.4 Darden Restaurants, Inc.

- 6.4.5 Doctor's Associates, Inc.

- 6.4.6 Domino's Pizza Inc.

- 6.4.7 Inspire Brands, Inc.

- 6.4.8 McDonald's Corporation

- 6.4.9 MTY Food Group Inc.

- 6.4.10 Northland Properties Corporation

- 6.4.11 Papa John's International, Inc.

- 6.4.12 Restaurant Brands International Inc.

- 6.4.13 Seven & I Holdings Co., Ltd.

- 6.4.14 Starbucks Corporation

- 6.4.15 The Wendy's Company

- 6.4.16 Yum! Brands, Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Foodservice-Branche in den USA

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Im Jahr 2022 hielten Schnellrestaurants den größten Marktanteil im US-amerikanischen Foodservice-Markt. Das Segment verzeichnete im Prognosezeitraum eine CAGR von 10,23 %. Ein wichtiger Indikator für die Expansion des Marktes ist die Gesamtsumme, die Unternehmen in den letzten Jahren im Land für Werbung ausgegeben haben. Im Jahr 2021 beliefen sich die Werbeausgaben der wichtigsten Fast-Food-Marken in den Vereinigten Staaten auf Domino's Pizza (510 Mio. USD), McDonald's (409 Mio. USD), Taco Bell (334 Mio. USD), Subway (318 Mio. USD) und Wendy's (267 Mio. USD). Millionen), Burger King (225 Millionen US-Dollar), Dunkin' (135 Millionen US-Dollar), Chick-fil-A (129 Millionen US-Dollar), Chipotle Mexican Grill (105 Millionen US-Dollar) und Starbucks (97 Millionen US-Dollar).

- Der Markt für Full-Service-Restaurants verzeichnete im Untersuchungszeitraum eine jährliche Wachstumsrate von 5,24 %. Die nordamerikanische Küche hielt im Jahr 2022 mit einem Wertanteil von 38,10 % den größten Marktanteil. Das Wachstum des Segments ist auf die Einführung veganer, zuckerarmer und glutenfreier Optionen in traditionellen amerikanischen Gerichten durch Restaurants zurückzuführen. Aufgrund der wachsenden Nachfrage nach nährstoffreichen Diäten im Land haben die FSR-Filialen versucht, diese Gerichte gesünder und für den Verbraucher attraktiver zu machen. Produkte wie Pfannkuchen, Waffeln und Toast sind die bevorzugten Optionen in nordamerikanischen Restaurants des Landes.

- Das Segment Cafés und Bars in den Vereinigten Staaten wird im Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 9,75 % verzeichnen. Das Wachstum wird durch den steigenden Konsum von Tee und Kaffee im Land unterstützt, insbesondere in der Kategorie Tee- oder Kaffeespezialitäten. Mehr als 3,9 Milliarden Gallonen oder etwa 85 Milliarden Portionen Tee wurden im Jahr 2021 von Amerikanern getrunken. Der Großteil des konsumierten Tees war schwarzer Tee (etwa 84 %), 15 % waren grüner Tee und ein wenig Oolong, weißer und dunkler Tee Tee.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen