Marktgröße für grenzüberschreitenden Straßengüterverkehr in den USA

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

| CAGR | > 3.50 % |

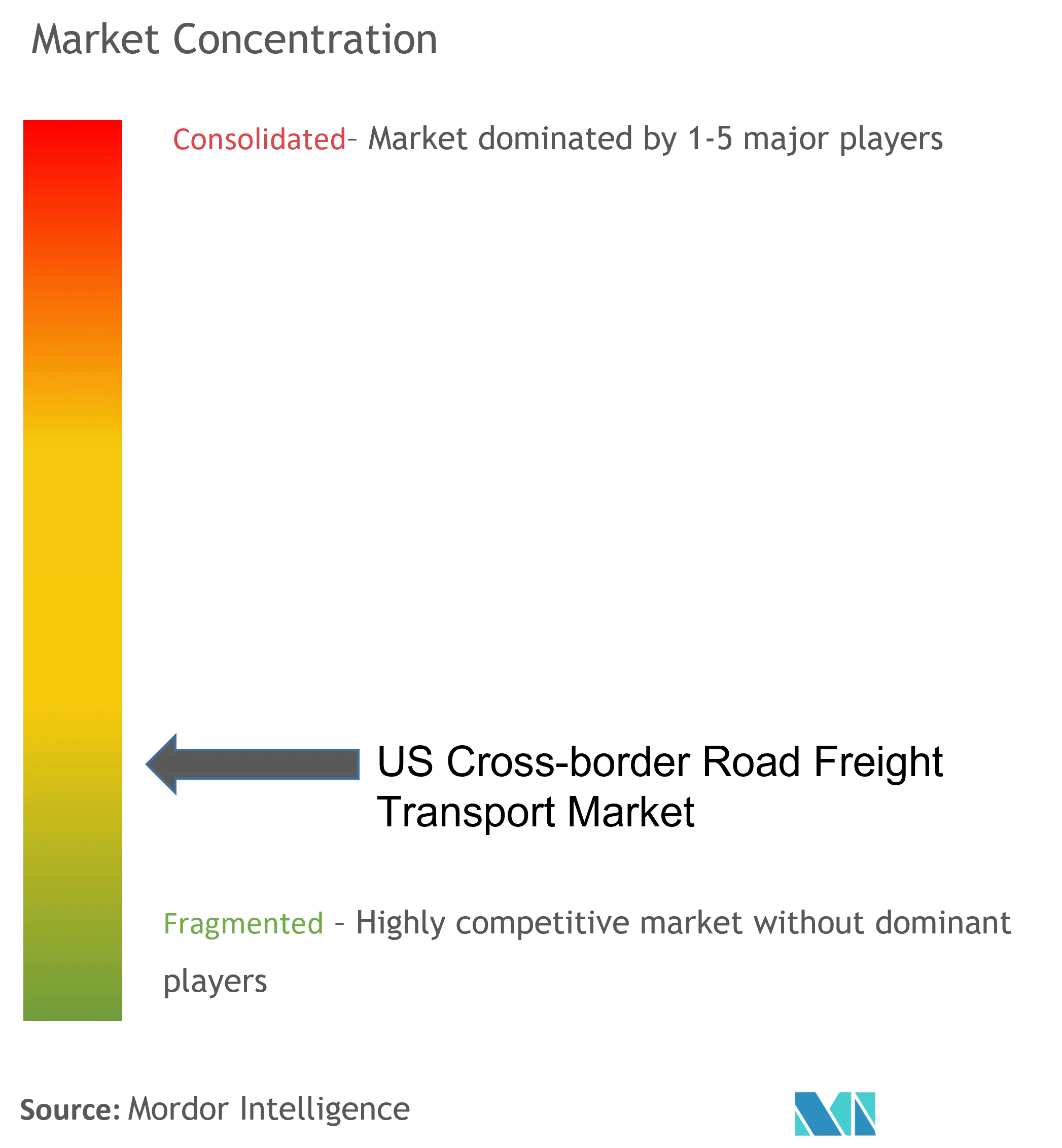

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für grenzüberschreitenden Straßengüterverkehr in den USA

Die Größe des US-Marktes für grenzüberschreitenden Straßengüterverkehr beträgt im laufenden Jahr 1,02 Milliarden US-Dollar und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 3,5 % verzeichnen.

- Maßnahmen im Bereich der öffentlichen Gesundheit zur Eindämmung der COVID-19-Pandemie verringerten die Wirtschaftstätigkeit. Das US-BIP ging im ersten Quartal 2020 um 1,2 % zurück und die Arbeitslosigkeit stieg auf 14,7 %. Da es keinen klaren Zeitplan für das Ende des Lockdowns und anderer Beschränkungen gab, reagierten die Frachtunternehmen auf die unmittelbare Krise, indem sie Bargeld sparten, sichere Arbeitsplätze schufen, die Größe der Belegschaft an die Nachfrage anpassten und humanitäre Hilfe leisteten. Während der Krise war die Nachfrage volatil und stieg je nach Art und Kundenprofil an oder sank.

- Der grenzüberschreitende Straßengütertransportmarkt der Vereinigten Staaten wird durch den wachsenden technologischen Fortschritt in der Lkw-Branche und die Handelsabkommen zwischen den nordamerikanischen Ländern vorangetrieben, während Straßenstaus und hohe Emissionen das Marktwachstum bremsen. Kanada und Mexiko sind wichtige Handelspartner der USA und die wichtigsten Länder, wenn es um den grenzüberschreitenden Gütertransport aus den USA geht.

- Die Beziehungen der USA zu Mexiko sind stark und wichtig, und Mexiko bleibt einer der engsten und am meisten geschätzten Partner der Vereinigten Staaten. Die Länder teilen sich eine 2.000 Meilen lange Grenze mit 47 aktiven Landeinreisehäfen. Nach Angaben des United States Census Bureau erreichte der Handel zwischen Mexiko und den Vereinigten Staaten im Jahr 2022 den historischen Wert von 779,3 Milliarden US-Dollar, ein Wachstum von 17 % gegenüber dem im Jahr 2021 registrierten Betrag.

- Diese Zahl wurde durch ein jährliches Wachstum der Warenimporte aus Mexiko von 18,3 % gestützt, die sich auf insgesamt 454,9 Milliarden US-Dollar beliefen. Die Menge entsprach 14 % der gesamten Importe, die die Vereinigten Staaten im Jahr 2022 getätigt haben. Die Exporte aus den Vereinigten Staaten nach Mexiko stiegen im Vergleich zu 2021 um 17,3 % und beliefen sich auf 324,3 Milliarden US-Dollar. Mit diesem Wert des Gesamthandels blieb Mexiko der zweitgrößte Handelspartner der Vereinigten Staaten, nur übertroffen von Kanada mit einem Gesamthandelsvolumen von 793,8 Milliarden US-Dollar.

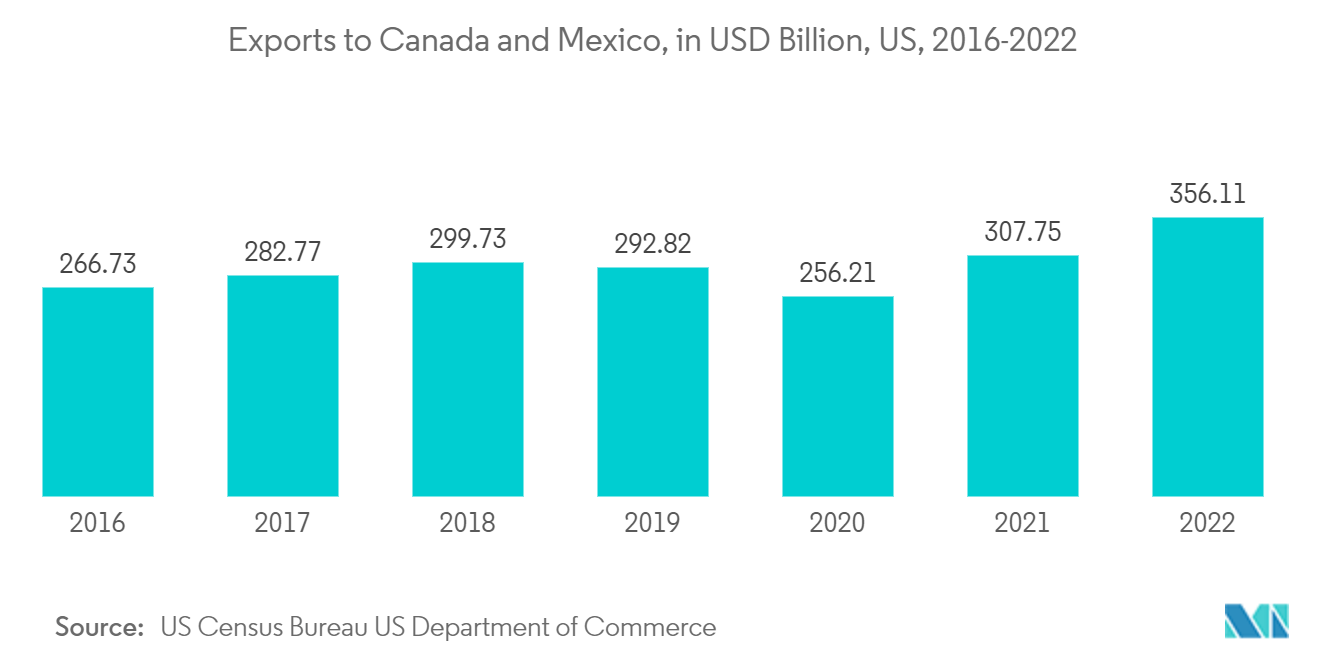

- Die Vereinigten Staaten und Kanada teilen sich mit 5.525 Meilen die längste internationale Grenze der Welt mit 120 Landeinreisehäfen, und ihre bilateralen Beziehungen gehören zu den engsten und umfangreichsten. Täglich werden Waren und Dienstleistungen im Wert von fast 2,6 Milliarden US-Dollar zwischen ihnen ausgetauscht. Das Defizit gegenüber Kanada stieg im Jahr 2022 um 31,6 Milliarden US-Dollar auf 81,6 Milliarden US-Dollar. Die Exporte stiegen um 48,4 Milliarden US-Dollar auf 356,1 Milliarden US-Dollar und die Importe stiegen um 79,9 Milliarden US-Dollar auf 437,7 Milliarden US-Dollar.

- Im März 2022 belief sich der gesamte grenzüberschreitende Güterverkehr der USA auf alle Verkehrsträger und belief sich auf 141,9 Milliarden US-Dollar, was einem Anstieg von 23,8 % gegenüber März 2021 entspricht. Der Güterverkehr zwischen den USA und Kanada belief sich auf insgesamt 72,9 Milliarden US-Dollar. Der Frachtverkehr zwischen den USA und Mexiko belief sich auf insgesamt 69,0 Milliarden US-Dollar. Lkw beförderten Fracht im Wert von 85,5 Milliarden US-Dollar, ein Anstieg von 15,7 % im Vergleich zu März 2021.

Markttrends für den grenzüberschreitenden Straßengüterverkehr in den USA

Freihandelsabkommen (FTAs) fördern das Wachstum des Marktes

Die USA haben 14 Freihandelsabkommen mit 20 Ländern, auf die etwa 40 Prozent der US-Warenexporte entfallen. Die Partnerländer des US-Freihandelsabkommens (FTA) bieten unter anderem einen besseren Marktzugang durch reduzierte oder abgeschaffte Zölle, Schutz des geistigen Eigentums und die Beseitigung nichttarifärer Handelshemmnisse. Die Vereinigten Staaten haben Freihandelsabkommen mit Australien, Bahrain, Chile, Kolumbien, Israel, Oman, Panama, Kanada, Mexiko usw. Das Abkommen zwischen den Vereinigten Staaten von Amerika, den Vereinigten Mexikanischen Staaten und Kanada (USMCA) ist ein Freihandelsabkommen zwischen Kanada, Mexiko und den Vereinigten Staaten. Es ersetzte das 1994 in Kraft getretene Nordamerikanische Freihandelsabkommen (NAFTA) und wird manchmal als NAFTA 2.0 oder Neues NAFTA bezeichnet, da es die Bestimmungen seines Vorgängers weitgehend beibehält oder aktualisiert. USMCA schuf eines der größten Freihandelsabkommen der Welt In diesen Zonen leben etwa 500 Millionen Menschen und das BIP (KKP) beträgt insgesamt über 26 Billionen US-Dollar. Kanada und Mexiko sind nach wie vor die wichtigsten Handelspartner der Vereinigten Staaten, dicht gefolgt von China.

Vom Inkrafttreten der NAFTA im Jahr 1994 bis 2020, dem Jahr, in dem NAFTA durch das USMCA ersetzt wurde, stieg der Warenhandel der USA mit Mexiko und Kanada trotz einiger Rückschläge von 343,1 Milliarden US-Dollar auf 1 Billion US-Dollar. Seit Inkrafttreten des USMCA am 1. Juli 2020 entspricht der Handel den Vorgaben der NAFTA. Im Jahr 2021 erreichten die Handelsströme in Nordamerika ein Volumen von 1,3 Billionen US-Dollar, und im Jahr 2022 erreichten sie das gleiche Tempo. Von Januar bis Mai 2022 erreichte der Handel in der Region 642,6 Milliarden US-Dollar, was im Vergleich zum gleichen Zeitraum im Jahr 2021 (d. h. 521,8 Milliarden US-Dollar) einem Anstieg von 23,15 % entspricht. Kanada und die USA haben eine gemeinsame Landgrenze von fast 9.000 km Länge, was die längste Grenze der Welt ist. Die beiden Länder arbeiten eng zusammen, um den sicheren und effizienten Waren- und Personenverkehr über die Grenze hinweg zu gewährleisten, der für die wirtschaftliche Wettbewerbsfähigkeit und den Wohlstand beider Länder von entscheidender Bedeutung ist. Kanada und die USA unterhalten eine der größten Handelsbeziehungen der Welt. Die USA exportierten im Jahr 2022 Waren im Wert von über 366,11 Milliarden US-Dollar nach Kanada, ein Anstieg von 19 % gegenüber 307,75 Milliarden US-Dollar im Jahr 2021. Somit wird die Präsenz von Freihandelsabkommen wie USMCA weiterhin den Handel zwischen den USA und ihren Nachbarländern erleichtern und das Marktwachstum unterstützen.

Fahrermangel kann eine Herausforderung für den Markt darstellen

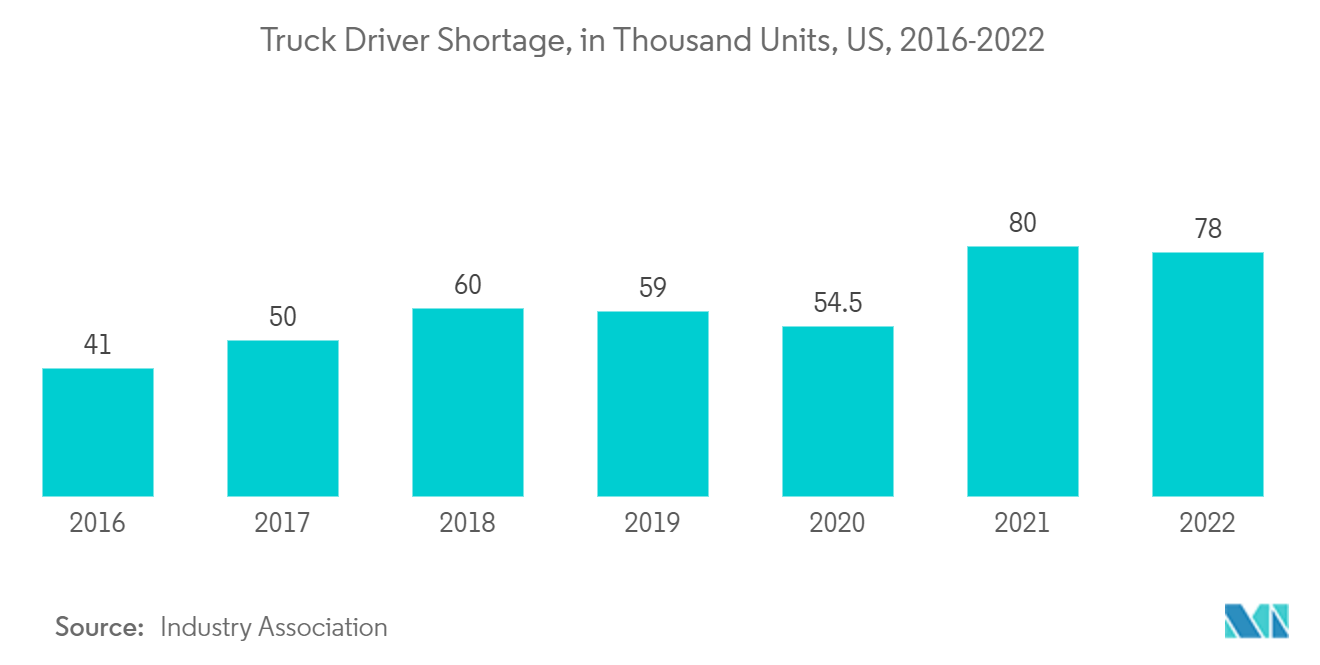

Die American Trucking Association (ATA) meldete im Jahr 2021 einen Mangel an 80.000 Fahrern, ein Allzeithoch, das bis 2030 auf 160.000 ansteigen könnte. Das hohe Durchschnittsalter der Fahrer führt zu einer erheblichen Zahl von Pensionierungen; das Versäumnis der Branche, mehr Frauen einzustellen, die nur 8 % der Fahrer ausmachen, verglichen mit 47 % der Gesamtbelegschaft; Lebensstilnachteile des Ferntransports; Unfähigkeit, Drogentests zu bestehen; und unzureichende Lkw-Parkplätze gehören zu den Hauptverursachern des Mangels. Der Mangel an Lkw-Fahrern hat sich im Jahr 2022 leicht verringert, nachdem mehr als 90 % der Spediteure im Jahr 2021 ihre Löhne erhöht hatten. Die Erhöhung der Fahrergehälter hat etwas dazu beigetragen, die Anzahl der Fahrer zu erhöhen. Laut der ATA Driver's Compensation Study 2022 erzielten Lkw-Ladungsflotten eine durchschnittliche Steigerung von 10,9 %. Dennoch ist die Branche immer noch mit der zweithöchsten Zahl offener Stellen seit Beginn der Aufzeichnungen konfrontiert. Die Verbesserung dürfte vorübergehender Natur sein, da sowohl die alternde Belegschaft als auch die Frachtnachfrage voraussichtlich zunehmen werden. Es wird erwartet, dass die Knappheitsprognose im Laufe des nächsten Jahrzehnts zunehmen wird.

Trotz der insgesamt rückläufigen Zahl der freien Fahrerplätze stuften Spediteure laut dem Bericht 2022 Critical Issues in the Trucking Industry des American Transportation Research Institute den Fahrermangel und die Bindung von Fahrern erneut als ihre größten Sorgen im Lkw-Transport ein. Spediteure in den Nachbarländern kämpfen mit ähnlichen Herausforderungen bei der Rekrutierung und Bindung von Fahrern. Kanada, dessen LKW-Industrie nur einen Bruchteil der Größe der USA ausmacht, erlaubt 18-Jährigen, Fracht zu befördern. Das Land ist jedoch immer noch mit einem Mangel an 20.000 Fahrern konfrontiert, der bis 2024 voraussichtlich auf 55.000 anwachsen wird. Mexikos Lkw-Flotten stehen vor einer ähnlichen Herausforderung. Im Jahr 2021 fehlten dem Land 54.000 Fahrer. Die Lieferkette ist stark vom Fahrermangel in der Lkw-Branche betroffen. Die Folge sind Warenmangel, Verzögerungen und höhere Kosten. Daher kann dieser Fahrermangel in den USA und ihren Nachbarländern zu Herausforderungen für den Markt führen. Laut ATA muss die Branche in den nächsten zehn Jahren fast 1,2 Millionen Fahrer einstellen, um freiwillig oder unfreiwillig ausscheidende Fahrer zu ersetzen und zu verhindern, dass der Fahrermangel im Jahr 2030 auf über 160.000 ansteigt.

Überblick über die US-amerikanische grenzüberschreitende Straßengütertransportbranche

Der Markt für grenzüberschreitenden Straßengüterverkehr in den Vereinigten Staaten ist fragmentiert, und verschiedene inländische und internationale Unternehmen sind aktiv am Markt beteiligt. Unternehmen wie UPS, DB Schenker, FedEx, CH Robinson und XPO Logistics gehören zu den Hauptakteuren auf dem Markt. Die Lkw-Branche in der Region steht im Hinblick auf technologische Verbesserungen in einem intensiven Wettbewerb. Der Fahrermangel ist eines der Hauptprobleme der Branche. Der Markt beobachtet, dass immer mehr Akteure ihre Dienstleistungen ausbauen, um sich einen Wettbewerbsvorteil zu verschaffen. Unternehmen konzentrieren sich auch auf Fusionen und Übernahmen, um ihre Reichweite zu vergrößern und ihre betriebliche Effizienz zu steigern.

Marktführer im grenzüberschreitenden Straßengüterverkehr in den USA

-

United Parcel Service (UPS)

-

DB Schenker

-

FedEx

-

C.H.Robinson

-

XPO Logistics Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den grenzüberschreitenden Straßengüterverkehr in den USA

- Oktober 2022 KAG Logistics hat die Übernahme des in Toronto ansässigen grenzüberschreitenden Gütertransportunternehmens Connecttrans Logistics abgeschlossen. Connecttrans verfügt über ein etabliertes Spediteurnetzwerk zwischen den USA und Kanada mit Fachkenntnissen in Transportlösungen in den Bereichen Trockentransporter, Temperaturkontrolle, Pritsche, Überdimensionierung und intermodaler Transport. Die Übernahme von Connecttrans erweitert die Präsenz von KAG Logistics auf dem kanadischen Logistikmarkt. Durch die Übernahme erhalten Connecttrans-Kunden außerdem einen besseren Zugang zum US-Markt, zu spezialisierten Vermögenswerten, Technologien und zu zusätzlicher Logistikkompetenz.

- September 2022 DB Schenker, einer der weltweit führenden Logistikdienstleister, gibt den Abschluss der bereits angekündigten Übernahme von USA Truck, einem führenden Anbieter von Kapazitätslösungen, für 435 Millionen US-Dollar bekannt. USA Truck wird im Netzwerk von DB Schenker operieren. Die rund 1.900 Lkw-Flotte von USA Truck, 2.100 Mitarbeiter, Partnerschaften mit mehr als 36.000 aktiven Vertragstransporteuren, ein strategisches Netzwerk von Terminals in der östlichen Hälfte der Vereinigten Staaten und eine landesweite Logistikpräsenz von Drittanbietern werden sofort Kapazitätslösungen bieten um den sich verändernden Anforderungen sowohl regionaler als auch nationaler DB Schenker-Kunden gerecht zu werden.

US-Marktbericht zum grenzüberschreitenden Straßengüterverkehr – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

2.1 Analysemethodik

2.2 Forschungsphasen

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Technologische Trends (autonome Lkw, Elektro- und alternativ betriebene Fahrzeuge usw.)

4.3 Regierungsvorschriften und -initiativen

4.4 Überblick über wichtige Verkehrskorridore

4.5 Einblicke in Zollabfertigungsverfahren an Grenzausgangspunkten

4.6 Rückblick und Kommentar zu Fahrermangel und Kraftstoffkosten

4.7 Einblicke in die Preise der Gütertransportausgaben

4.8 Einblicke in den Verkauf verschiedener LKW-Typen und gebrauchter LKWs sowie in die LKW-Hersteller in den Vereinigten Staaten

4.9 Qualitative und quantitative Einblicke in den inländischen LKW-Transport in den Vereinigten Staaten

4.10 Überblick – Grenzüberschreitender Kühltransport und die wichtigsten transportierten Warengruppen

4.11 Rezension und Kommentar zu den US-Grenzstaaten (Infrastruktur, Binnenhäfen, Handelswege usw.)

4.12 Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.2 Marktbeschränkungen

5.3 Marktchancen

5.4 Analyse der Branchenwertschöpfungskette

5.5 Attraktivität der Branche – Porters Fünf-Kräfte-Analyse

5.5.1 Verhandlungsmacht von Käufern/Verbrauchern

5.5.2 Verhandlungsmacht der Lieferanten

5.5.3 Bedrohung durch neue Marktteilnehmer

5.5.4 Bedrohung durch Ersatzprodukte

5.5.5 Wettberbsintensität

6. MARKTSEGMENTIERUNG

6.1 Durch Service

6.1.1 Komplette LKW-Ladung (FTL)

6.1.2 Weniger als LKW-Ladung (LTL)

6.1.3 Kurier, Express und Paket (KEP)

6.2 Vom Endbenutzer

6.2.1 Fertigung und Automobil

6.2.2 Öl und Gas, Bergbau und Steinbrüche

6.2.3 Land-, Fischerei- und Forstwirtschaft

6.2.4 Konstruktion

6.2.5 Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG)

6.2.6 Andere Endbenutzer (Telekommunikation und Pharma)

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Überblick über die Marktkonzentration

7.2 Firmenprofile

7.2.1 United Parcel Service (UPS)

7.2.2 DB Schenker

7.2.3 FedEx

7.2.4 C.H.Robinson

7.2.5 XPO Logistics Inc.

7.2.6 Swift Transportation Company

7.2.7 Schneider National

7.2.8 J.B.Hunt Transport Services Inc.

7.2.9 US Xpress

7.2.10 Landstar System Inc.

7.2.11 YRC Worldwide Inc.

7.2.12 Polaris Transportation Group

7.2.13 Moto Transportation

7.2.14 Hitachi Transport System*

8. ZUKUNFT DES MARKTES

9. ANHANG

9.1 Wirtschaftsstatistik – Beitrag des Transport- und Lagersektors zur Wirtschaft

9.2 Verkehrsstatistik der Vereinigten Staaten, nach Verkehrsträger (Schwerpunkt: Anteil des Lkw-Verkehrs aller Verkehrsträger)

9.3 Historische Daten – Straßengüterverkehrsstatistik

9.4 Wichtige Daten zum grenzüberschreitenden Güterverkehr, nach kanadischen Provinzen und mexikanischen Bundesstaaten

Segmentierung der US-amerikanischen grenzüberschreitenden Straßengüterverkehrsbranche

Unter grenzüberschreitendem Straßengüterverkehr versteht man die Beförderung von Gütern im Rahmen einer Industrie, eines Gewerbes oder eines Unternehmens in die oder aus der Republik, die deren Grenzen in das Hoheitsgebiet eines anderen Staates überquert oder dies beabsichtigt.

Der grenzüberschreitende Straßengütertransportmarkt der Vereinigten Staaten ist nach Dienstleistungen (Komplettladung, Teilladung und Kurier, Express, Paket) und nach Endbenutzern (Fertigung und Automobilindustrie, Öl und Gas, Bergbau usw.) segmentiert Steinbruch, Land-, Fischerei- und Forstwirtschaft, Baugewerbe, Handel, Gesundheitswesen und Pharmazeutik sowie andere Endverbraucher). Der Bericht bietet Marktgrößen und Prognosen für alle oben genannten Segmente im Wert (in Milliarden US-Dollar).

| Durch Service | ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung im grenzüberschreitenden Straßengüterverkehr in den USA

Wie groß ist der Markt für grenzüberschreitenden Straßengüterverkehr in den USA derzeit?

Der US-Markt für grenzüberschreitenden Straßengüterverkehr wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3,5 % verzeichnen.

Wer sind die Hauptakteure auf dem US-Markt für grenzüberschreitenden Straßengüterverkehr?

United Parcel Service (UPS), DB Schenker, FedEx, C.H.Robinson, XPO Logistics Inc. sind die größten Unternehmen, die auf dem US-amerikanischen Markt für grenzüberschreitenden Straßengüterverkehr tätig sind.

Welche Jahre deckt dieser US-Markt für grenzüberschreitenden Straßengüterverkehr ab?

Der Bericht deckt die historische Marktgröße des US-Marktes für grenzüberschreitenden Straßengüterverkehr für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des US-Marktes für grenzüberschreitenden Straßengüterverkehr für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Branchenbericht zum grenzüberschreitenden Straßengüterverkehr in den USA

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des grenzüberschreitenden Straßengüterverkehrs in den USA im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des grenzüberschreitenden Straßengüterverkehrs in den USA umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.