uns Kommerziell Bankwesen Marktgröße und -anteil

uns Kommerziell Bankwesen Marktanalyse von Mordor Intelligenz

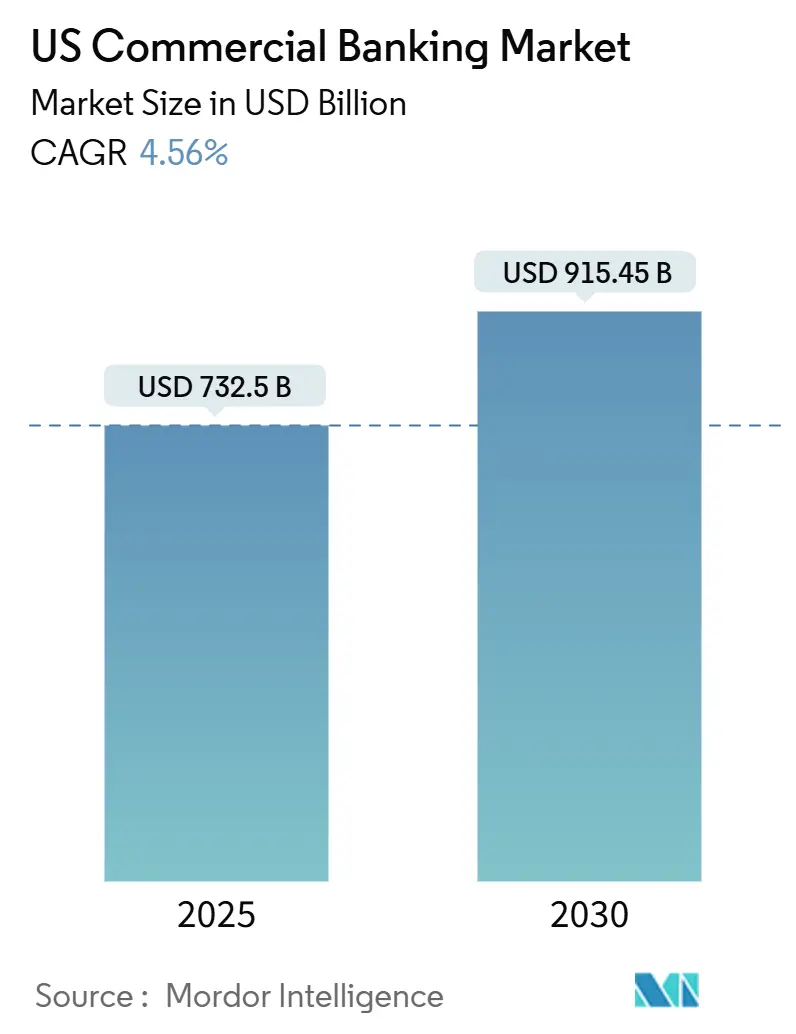

Der uns Kommerziell Bankwesen Markt steht bei USD 732,5 Milliarden im Jahr 2025 und wird voraussichtlich bis 2030 USD 915,45 Milliarden erreichen, was eine CAGR von 4,56% über den Zeitraum widerspiegelt. Widerstandsfähiges BIP-Wachstum, sich ausweitende Echtzeit-Zahlungsinfrastruktur und stabile Kapitalquoten unter den Stresstestannahmen der Federal Reserve stärken gemeinsam das Vertrauen In die Expansion des Sektors. Banken erfassen die strukturierte Finanzierungsnachfrage, die aus Rückverlagerung und bundesstaatlichen Infrastrukturausgaben entsteht, während gebührenbasierte Produkte wie Unternehmen- Treasury Dienstleistungen an Dynamik gewinnen, da sich die Nettozinsmargen nahe den mittleren Zyklus-Niveaus stabilisieren. Basel III "Endgame"-Regeln drängen Große Institute zu höheren Kapitalpuffern, aber diszipliniertes Kostenmanagement und sich erweiternde digitale Fähigkeiten bewahren die Profitabilität. Gleichzeitig stellen In Unternehmen-Ressource-Planung (ERP)-Systeme eingebettete Eingebettet-Finanzen-Plattformen Disintermediationsrisiken dar, die von Banken verlangen, Open-API-Strategien zu beschleunigen und Beratungsdienstleistungen zu vertiefen.

Wichtige Berichtserkenntnisse

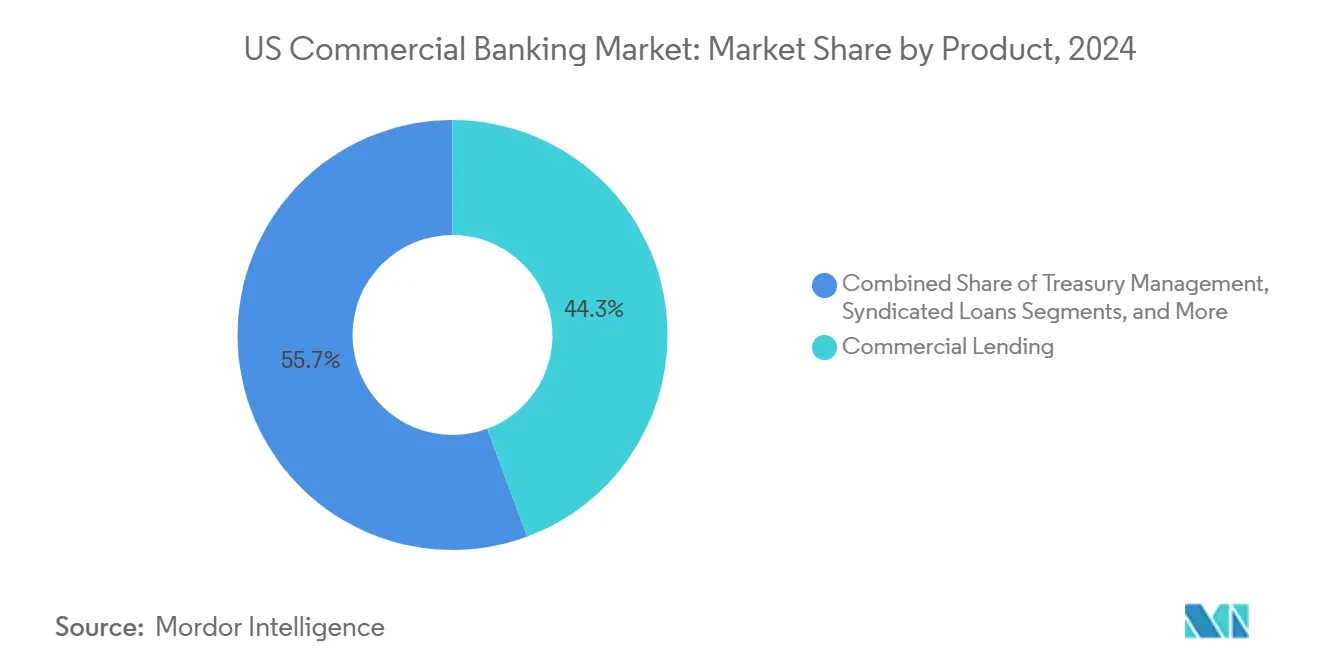

- Nach Produkt führte Kommerziell Lending mit 44,34% des uns Kommerziell Bankwesen Marktanteils 2024, während Treasury Management voraussichtlich mit einer CAGR von 6,79% bis 2030 expandieren wird.

- Nach Kundengröße machten Großunternehmen 62,51% des uns Kommerziell Bankwesen Marktanteils 2024 aus, während kleine und mittlere Unternehmen voraussichtlich mit 7,23% CAGR über 2025-2030 wachsen werden.

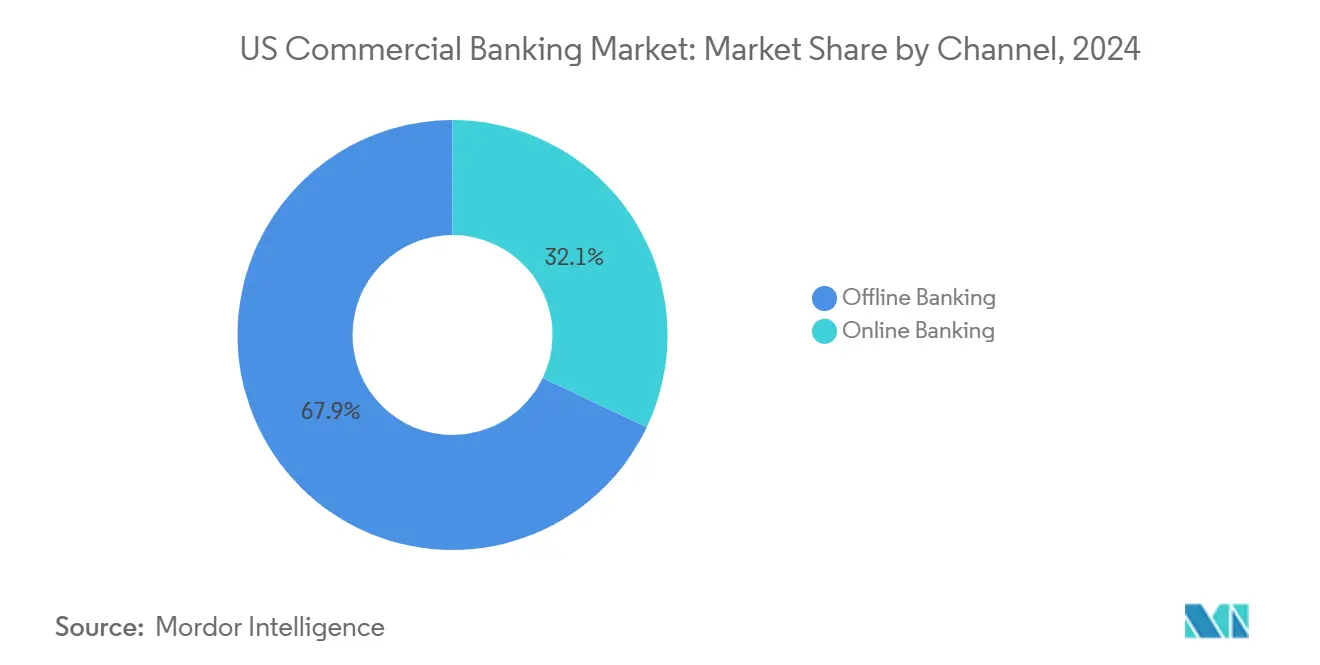

- Nach Kanal hielt Offline Bankwesen 67,94% des uns Kommerziell Bankwesen Marktes 2024; online Bankwesen wird voraussichtlich der am schnellsten wachsende Kanal mit einer CAGR von 9,27% bis 2030 sein.

- Nach Endnutzer-Industrie hielten sonstige Industriezweige 22,89% des uns Kommerziell Bankwesen Marktes 2024, während Gesundheitswesen und Pharmazeutika 6,55% CAGR bis 2030 erfassten.

uns Kommerziell Bankwesen Markttrends und Erkenntnisse

Treiber-Auswirkungs-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Robustes uns-BIP und Arbeitsmarktdynamik | +1.2% | National; größere Metropolregionen | Mittelfristig (2-4 Jahre) |

| Beschleunigte Einführung von Echtzeit-Zahlungen & APIs | +0.8% | National; technologieorientierte Regionen | Kurzfristig (≤2 Jahre) |

| Bundesweite infrastrukturbezogene Kreditnachfrage | +0.9% | National; Mittlerer Westen und Süden | Langfristig (≥4 Jahre) |

| Bundesweite Cannabis-Bankwesen-Reform erschließt neue Gebührenpools | +0.3% | Staatliche Ebene; legalisierte Märkte | Mittelfristig (2-4 Jahre) |

| Rückverlagerungsbedingte Mittelstands-Investitionsfinanzierung | +0.7% | Fertigungsgürtel; Südwesten | Langfristig (≥4 Jahre) |

| Steuergutschrift-Monetarisierung unter dem IRA | +0.4% | Erneuerbare-Energie-Korridore | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Robustes US-BIP und Arbeitsmarktdynamik

Das uns-BIP wird 2025 voraussichtlich um 2,7% wachsen, getragen von Produktivitätszuwächsen und robusten Verbraucherausgaben, die Unternehmenserlöse und wiederum die Kreditnachfrage steigern[1]Hauptstadt Gruppe, "uns Economic Ausblick 2025," capitalgroup.com. Banken profitieren, da angespanntere Arbeitsmärkte Haushaltseinkommen erhöhen und Unternehmens-Cashflows verbessern, wodurch stärkere Schuldendienstdeckungsquoten ermöglicht werden. Ein politischer Kurs, der die Federal-Mittel-Rate nahe 4% hält, erhält die Nettozinsmargen aufrecht, ohne den Kreditappetit zu beeinträchtigen. Portfolio-Kreditkosten bleiben im Rahmen, da die Arbeitslosigkeit um mehrjährige Tiefststände schwebt. Seit 2023 registrierte Produktivitätsverbesserungen positionieren Unternehmenskreditnehmer dazu, Expansion aus dem Cashflow zu finanzieren und das Bilanzrisiko für Kreditgeber zu senken. Zusammen schaffen diese Elemente einen Günstigen Rahmen für den uns Kommerziell Bankwesen Markt bis zur Mitte des Jahrzehnts.

Beschleunigte Einführung von Echtzeit-Zahlungen & APIs

Die FedNow-Teilnahme sprang von 400 auf mehr als 1.000 Institute zwischen Anfang 2024 und 2025. ISO 20022-Messaging untermauert nun sofortige Abwicklung, automatisierte Abstimmung und reichen Datentransfer, den Unternehmens-Treasurer fordern. Banken, die APIs In Unternehmen--ERP-Suiten einbetten, sehen steigende Gebühreneinkommen pro Konto aus programmierbaren Treasury-Dienstleistungen wie automatisierten Sweeps und dynamischer Cashflow-Prognose. Community-Banken nutzen Drittanbieter-API-Partner, um die Fähigkeiten größerer Konkurrenten zu erreichen und die uns Kommerziell Bankwesen Marktrelevanz In ländliche Ökonomien auszudehnen. Da Echtzeit-Zahlungen zu Grundvoraussetzungen werden, gewinnen Institute, die Interoperabilität und Datenanalyse meistern, einen dauerhaften Anteil an operativen Einlagen. Die Verschiebung bringt auch Betriebskosteneinsparungen durch Straight-Through-Verarbeitung mit sich und verbessert Cost-Income-Verhältnisse.

Bundesweite infrastrukturbezogene Kreditnachfrage

Das USD 1,2 Billionen Bipartisan Infrastruktur Law leitet die größte Welle staatlicher und lokaler Kapitalinvestitionen seit 1979 ein[2]u.S. Abteilung von Die Treasury, "Investing In Amerika: Zustand-Ebene Infrastruktur Funding," Zuhause.treasury.gov. Regionalbanken mit verwurzelten lokalen Beziehungen arrangieren Baukredite, Ausrüstungsleasing und Betriebskapitalfazilitäten für Auftragnehmer, die bundesweit unterstützte Projekte ausführen. Einkommensschwächere Staaten im Süden und Mittleren Westen erhalten überproportionale Pro-Kopf-Zuweisungen, was sich In vorhersagbare, mehrjährige Kreditpipelines übersetzt. Ergänzende Serviceerlöse entstehen aus Zahlungsgarantien, Escrow-Management und Lieferketten-Finanzierung im Zusammenhang mit öffentlich-privaten Partnerschaften. Da Projektzeiträume oft fünf Jahre überschreiten, sichern sich Banker langfristige Gebührenströme, die zyklische Schwankungen im traditionellen Kreditgeschäft abfedern. Die verteilte Natur der Projekte stärkt auch Einlagen-Franchises In Gemeinden, die zuvor von Großen nationalen Banken unterversorgt waren, und erweitert den Fußabdruck des uns Kommerziell Bankwesen Marktes.

Bundesweite Cannabis-Banking-Reform erschließt neue Gebührenpools

Die Umklassifizierung von Cannabis zu Schedule III wird Section 280E-Steuerbußen aufheben und die Margen für staatlich lizenzierte Betreiber steigern, wodurch die Kreditwürdigkeit verbessert und Bankbeteiligung angezogen wird. Nur 11% der Community-Banken bedienen derzeit den Sektor, sodass Pioniere klebrige Einlagen und Prämie-Transaktionsgebühren sichern können, sobald gesetzliche Klarheit eintritt. Einhaltung-Programme, die auf diverse staatliche Regeln zugeschnitten sind, werden zu Wettbewerbsdifferenzierern und ermöglichen es Instituten, höhere Kontoanalyse-Gebühren zu verlangen. Banken sehen auch Nachfrage nach gepanzerter Bargeld-Logistik, Lohndienstleistungen und Ausrüstungskrediten für Anbaueinrichtungen voraus. Obwohl die anfänglichen Volumina im Verhältnis zu den Gesamtvermögen bescheiden sind, stärkt das zusätzliche Wachstum die Nicht-Zins-Einkommen und erweitert den uns Kommerziell Bankwesen Markt In Nischengemeinden.

Hemmnisse-Auswirkungs-Analyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalierende Cybersicherheits- & Betrugskosten | −0.6% | National; größere Finanzzentren | Kurzfristig (≤2 Jahre) |

| Basel III "End-game" Kapitalverschärfung | −0.8% | National; $100+ Milliarden Banken | Mittelfristig (2-4 Jahre) |

| Fed-Klimastresstest-Kapitalgrenzwerte | −0.3% | Klimarisiko-exponierte Regionen | Langfristig (≥4 Jahre) |

| Eingebettet-Finanzen-Disintermediation über ERP-Ökosysteme | −0.4% | Technologieorientierte Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Cybersicherheits- & Betrugskosten

Bank-Es-Budgets erreichten USD 107,8 Milliarden 2024, mit einem steigenden Anteil für Bedrohungserkennung, Null-Trust-Architekturen und Echtzeit-Betrugsverfolgung. Treasury-Analysen warnen, dass generative KI-Werkzeuge Betrüger befähigen, Adaptiv Malware zu entwickeln, was Banken zwingt, ähnlich fortgeschrittene Analytik zu übernehmen. Kleinere Institute haben nicht die Größe, um eskalierende Sicherheitsausgaben zu amortisieren, was Fusionsdruck erhöht oder sie In Gemanagt-Dienstleistung-Vereinbarungen drängt. Erhöhte Kosten drücken Effizienzquoten, besonders wenn sie mit sinkenden Überziehungs- und Interchange-Einkommen kombiniert werden. Kundenerfahrung leidet auch, wenn mehrere-Faktor-Authentifizierung Reibung hinzufügt und Fintechs eine Öffnung gibt, um Transaktionsbeziehungen zu erfassen. Der Ertragsbelastung, obwohl moderat, subtrahiert vom uns Kommerziell Bankwesen Marktwachstumstrend.

Basel III "End-game" Kapitalverschärfung

Die Federal Reserve-Regeln vom Juli 2025 zwingen global systemrelevante Banken, risikogewichtetes Kapital um 9% zu erhöhen[3]Katten, "Basel Endgame Rulemaking Overview," katten.com. Regionalbanken über USD 100 Milliarden stehen standardisierten Modell-Overlays gegenüber, die Kreditrisikogewichte gegenüber internen Berechnungen aufblähen und die Bilanzkapazität begrenzen. Institute reagieren, indem sie Laufzeitkredite und revolvierende Verpflichtungen höher bepreisen, um Kapitalkosten zu decken, was die Kreditnachfrage Dämpft. Einige Portfolios, wie Leveraged Loans oder Projektfinanzierung, werden unökonomisch relativ zu Return-An-Eigenkapital-Schwellen. Kapitalplanung dominiert Vorstandsagenden und drängt Banken, nicht-kerngeschäftliche Vermögenswerte zu veräußern und Vermögen-Management-kreuzen-Selling zu beschleunigen, das niedrigere Risikogewichte trägt. Während der Sektor gut kapitalisiert bleibt, mindert der zusätzliche Gegenwind die Obergrenze des uns Kommerziell Bankwesen Marktes im Vergleich zu einem neutralen Regulierungsszenario.

Segmentanalyse

Nach Produkt: Treasury Management beschleunigt Gebührendiversifikation

Kommerziell Lending behielt den größten Anteil von 44,34% der uns Kommerziell Bankwesen Marktaktivität 2024, bietet jedoch langsameres Wachstum, da Kapitalregeln sich verschärfen. Dennoch erhält robuste Investitionsausgaben im Zusammenhang mit Rückverlagerung und Infrastrukturprojekten Grundvolumina aufrecht. Syndizierte Kredite und Kapitalmarkt-Distribution diversifizieren Risiko und setzen Kapital für zusätzliches Wachstum frei. Handelsfinanzierung, Lieferketten- und Devisenprodukte, unter sonstige Produkte gruppiert, schöpfen Kraft aus komplexem grenzüberschreitendem Handel. Das kombinierte Produktmosaik unterstreicht die Strategie der Banken, kapitalintensive Kredite mit skalierbaren Gebührendienstleistungen zu balancieren und sicherzustellen, dass der uns Kommerziell Bankwesen Markt über Zinsumgebungen hinweg profitabel bleibt.

Das Treasury Management-Segment wird voraussichtlich mit 6,79% CAGR bis 2030 steigen und jeden anderen Bereich übertreffen, da Unternehmen von papiergestützten Prozessen zu Echtzeit-Liquiditätstools migrieren. Der Anteil des Segments am uns Kommerziell Bankwesen Marktvolumen wird voraussichtlich bis 2030 erheblich steigen, was eine entscheidende Wendung hin zu Nicht-Zins-Einkommen widerspiegelt. Mittelstandsunternehmen setzen API-fähige Dashboards ein, die mehrere-Bank-Positionen konsolidieren, was Banken veranlasst, prädiktive Cashflow-Modelle, automatisierte Anlage-Sweeps und Devisenabsicherung In einheitlichen Portalen hinzuzufügen. Treasury-Gebühren werden somit klebriger als verbreiten-abhängige Krediterlöse und reduzieren Ertragsvolatilität. Community-Banken mit Vermögen über USD 3 Milliarden betreten das Feld mit Weiß-Etikett-Fintech-Plattformen, die Implementierungskosten kollabieren lassen und die adressierbare Kundenbasis für den uns Kommerziell Bankwesen Markt vergrößern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Kundengröße: KMU-Digital-Dynamik baut sich auf

Großunternehmen kommandierten 62,51% des uns Kommerziell Bankwesen Marktanteils 2024 und nutzen breite Kreditfazilitäten, Multiwährungs-Treasury-Zentren und globales Cash-Pooling. Ihr schiere Volumen stabilisiert den uns Kommerziell Bankwesen Markt während wirtschaftlicher Verschiebungen und liefert vorhersagbare kreuzen-Sell-Erlöse über Custody, FX und Derivate. Doch diese Kunden finanzieren zunehmend routinemäßiges Betriebskapital selbst und greifen direkt auf Kapitalmärkte zu, was Banken unter Druck setzt, sich auf maßgeschneiderte Beratungs- und strukturierte Lösungen zu konzentrieren, die Mehrwert einbetten.

Kleine und mittlere Unternehmen werden voraussichtlich mit 7,23% CAGR bis 2030 expandieren und nehmen rasch digitales Onboarding, KI-gesteuerte Underwriting-Verfahren und berührungsarme Betriebskapitallinien an. Kosteneffiziente Technologie ermöglicht es Banken, Kredite In Minuten zu beurteilen und Marktanteile von alternativen Kreditgebern zu gewinnen, die einst das Segment bedienten. Verbesserte digitale Zufriedenheit führt dazu, dass 95% der Interaktionen über Mobil oder Web stattfinden, obwohl komplexe Angelegenheiten immer noch persönliche Konsultationen auslösen, was das Hybrid-Ethos des uns Kommerziell Bankwesen Marktes verstärkt. Banken, die skalierbares KMU-Underwriting meistern, erschließen nicht nur Wachstum, sondern diversifizieren auch Kreditbücher, die traditionell auf Große Unternehmensexposures konzentriert waren.

Nach Kanal: Hybrid-Modell definiert Serviceleistung neu

Offline Bankwesen hielt 67,94% des uns Kommerziell Bankwesen Marktanteils 2024 und demonstriert, dass persönliches Engagement für anspruchsvolle Kredit-, Cashmanagement- und Vermögen-Advisory-Mandate wesentlich bleibt. Große Banken wie Bank von Amerika planen, bis 2027 mehr als 150 Filialen zu eröffnen, was die physische Präsenz-These validiert. Diese Standorte fungieren zunehmend als Beratungslounges anstatt als Kassenschalter und richten Cost-Zu-Serve an Beziehungswert aus.

online Bankwesen wird voraussichtlich mit 9,27% CAGR über den Prognosezeitraum wachsen, angetrieben von Echtzeit-Zahlungen und Workflow-Integration, die zeitbeschränkte Treasurer anspricht. Omnichannel-Plattformen leiten Kunden nahtlos zwischen Chat, Video und Filialterminen weiter, während Daten persistiert werden, um erneute Eingabe zu vermeiden. Da das uns Kommerziell Bankwesen Marktvolumen für online-Kanäle expandiert, integrieren Institute Analytik, um Kunden zu kontextuellen Momenten zu umsatzgenerierenden Produkten zu stupsen. Eine wachsende Anzahl von Banken leitet nun 62% aller Echtzeit-Zahlungstransaktionen über online- oder Mobil-Anwendungen weiter, was die digitale Akzeptanz selbst unter Legacy-Einlegern illustriert. Das entstehende Gleichgewicht ist nicht Kanal-Substitution, sondern synchronisierte Lieferung, die Bequemlichkeit kuratiert, ohne hochwertige Beratung zu opfern.

Nach Endnutzer-Industriezweig: Gesundheitswesen spornt spezialisierte Finanzierung an

Das Segment sonstige Industriezweige hielt 22,89% des uns Kommerziell Bankwesen Marktanteils 2024. Gesundheitswesen und Pharmazeutika verzeichnen die schnellste CAGR von 6,55%, dank demografischer Alterung, Elektronisch-Gesundheit-Record-Mandaten und kapitalintensiven Ausrüstungs-Upgrades. Banken kultivieren sektorale Expertise In Umsatz-Zyklus-Krediten, Praxiserwerbs-Finanzierung und Lieferketten-Management und erfassen Prämie-Renditen. Die Einhaltung-Belastung des Vertikals erhöht Wechselkosten und sperrt langfristige Beziehungen ein, die den uns Kommerziell Bankwesen Markt stärken.

Die Fertigung ist inmitten von Rückverlagerungs-Subventionen wiederauflebend und fordert Maschinenleasing und Fabrik-Retrofits im Einklang mit Automatisierung. Einzelhandel und e-Handel zeigen gemischte Vermögen: Groß-Box-Fußabdrücke schrumpfen, auch wenn online-Händler Fulfillment-Center-Kredite und Bestandslinien benötigen. Informationstechnologie- und Telekommunikations-Kreditnehmer suchen Venture-Debt im Zusammenhang mit Künstliche-Intelligenz-Rollouts, während der öffentliche Sektor eine stabile, aber langsamere wachsende Basis um städtisch-Bond-Underwriting bewahrt. Jeder Vertikal fügt Diversifikation hinzu und lässt Banken Sektorschocks absichern, während sie beratende Glaubwürdigkeit verstärken.

Geografieanalyse

Der Nordosten und die Westküste machen gemeinsam fast die Hälfte der ausstehenden kommerziellen Kredite aus, was dichte Unternehmenscluster, fortgeschrittene Technologie-Ökosysteme und höhere durchschnittliche Ticket-Größen widerspiegelt. neu York, Massachusetts und Kalifornien verankern komplexe Treasury-Management- und Kapitalmarkt-Engagements, die Gebühreneinkommen vorantreiben. Doch der Süden und Südwesten sind die am schnellsten wachsenden Regionen, mit kombinierten Kreditbeständen, die jährlich um mehr als 6% expandieren, da Bevölkerungszuflüsse die Kleinunternehmensgründung und Wohnungsbau befeuern. Der uns Kommerziell Bankwesen Markt In Texas hat 2024 ein erhebliches Wachstum erfahren und wird voraussichtlich die nationalen Wachstumsraten bis 2030 übertreffen.

Infrastrukturausgaben gestalten den Mittleren Westen neu, wo bundesweit unterstützte Straßen- und Brücken-Upgrades Ausrüstungsfinanzierung für Auftragnehmer und Materiallieferanten katalysieren. Einkommensschwächere Mississippi und Alabama erhalten hohe Pro-Kopf-Zuweisungen, die regionalen Banken ermöglichen, mehrjährige Projekte mit begrenzten Kreditverlusterwartungen zu zeichnen. Cannabis-Legalisierung schafft Pionier-Gebührenmöglichkeiten für Banken In Illinois, Michigan und Ohio, während Institute In Verbotsstaaten regulatorische Signale überwachen, bevor sie In Einhaltung-Systeme investieren.

Klimabezogene physische Risiken variieren geografisch. SüDöstliche Institute konfrontieren Hurrikan-Exposition, die Kreditmodellierung und Kapitalallokationen unter den Federal Reserve-Klimastressszenarien beeinflusst. Pazifikküsten-Banken bewältigen Waldbrandrisiko und Wasserknappheits-Covenants In Immobilienkrediten. Geografische Diversifikation wird somit zu einem strategischen Imperativ und veranlasst landesweite Kreditgeber, Exposures abzusichern und regionale Banken, sektorale Expertise In ihren Heimmärkten einzusetzen. Zusammen erhalten diese Dynamiken einen ausgeglichenen, regional nuancierten uns Kommerziell Bankwesen Markt aufrecht.

Wettbewerbslandschaft

Der uns Kommerziell Bankwesen Markt ist mäßig konzentriert und formt sich rasch um. Wettbewerbsintensität eskaliert, da traditionelle Institute Technologie, Regulierung und Konsolidierung gleichzeitig konfrontieren. Hauptstadt Ones USD 35,3 Milliarden-Kauf von Discover, abgeschlossen im Mai 2025, schuf die achtgrößte uns-Bank und positionierte die fusionierte Einheit als Spitze-Kreditkartenausgeber. Diese Transaktion signalisiert einen erneuerten M&eine-Zyklus, ermöglicht von Regulatoren, die nun systemische Stabilität gegen Wettbewerbsnotwendigkeit abwägen. Banken mit Unter-USD 100 Milliarden Vermögen bewerten strategische Alternativen, um steigenden Einhaltung-Kosten zu begegnen, was eine Pipeline von Transaktionen über den Mittleren Westen und Südosten anspornt.

Technologie-Adoption ist zum entscheidenden Schlachtfeld geworden. Große Banken setzen generative KI-Modelle ein, um Software-Kodierung zu automatisieren, Betrug In Echtzeit zu erkennen und Kunden-Insights zu generieren, die Beratungsdienstleistungen verstärken. Produktivitätszuwächse erreichen 20% In bestimmten Operationen und setzen Kapazität für umsatzgenerierende Aufgaben frei. Währenddessen saugen ERP-eingebettete Finanzen-Anbieter routinemäßige Zahlungsströme ab und zwingen Banken, APIs zu öffnen und Produkte als unsichtbare Dienstleistungen innerhalb von Unternehmensworkflows neu zu positionieren. Frühe Akteure sichern proprietäre Daten-Insights, die Preismacht verstärken, was den tugendhaften Zyklus illustriert, der nun den uns Kommerziell Bankwesen Markt umgestaltet.

Kapitalregulierung neigt Vorteile zu Größenspielern, die Risiko über Produktsilos und Geografien diversifizieren können. Dennoch gedeihen Nischenspezialisten, indem sie sich auf Gesundheitswesen-Bankwesen, Erneuerbare-Energie-Projektfinanzierung oder gemeinschaftszentrierte Beziehungsmodelle konzentrieren. Regionalbanken nutzen lokale Intelligenz, um bei Dienstleistung-Responsivität zu konkurrieren, auch während sie Kernverarbeitung an Wolke-Anbieter auslagern, um Kostenparität zu erreichen. Zusammengenommen unterstreicht das Wettbewerbsmosaik einen mäßig konzentrierten, aber dynamisch sich verschiebenden uns Kommerziell Bankwesen Markt.

uns Kommerziell Bankwesen Branchenführer

-

JPMorgan Chase & Co.

-

Bank von Amerika Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

u.S. Bancorp

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Hauptstadt One schloss seine USD 35,3 Milliarden-Akquisition von Discover finanzielle Dienstleistungen ab und schuf die achtgrößte uns-Bank nach Vermögen.

- April 2025: Columbia Bankwesen System kündigte einen USD 2 Milliarden alle-Stock-Kauf von Pazifik Premier Bancorp an.

- April 2025: Die Federal Reserve und OCC genehmigten Hauptstadt Ones Discover-Deal nach detaillierter Prüfung.

- März 2025: First Busey Corporation finalisierte seine Akquisition von CrossFirst Bankshares und brachte die kombinierten Vermögen auf rund USD 20 Milliarden.

uns Kommerziell Bankwesen Marktbericht-Umfang

Kommerziell Banks, als Finanzinstitute, bieten der Öffentlichkeit ein Spektrum von Dienstleistungen, einschließlich Abhebungen, Einlagen und Investitionskrediten. Kreditaufnahme und Kreditvergabe sind die zwei Hauptkomponenten des Kommerziell Bankwesen. Dieser Bericht wird eine detaillierte Analyse des uns Kommerziell Bankwesen Marktes liefern. Der Bericht vertieft sich In Marktdynamiken und aufkommende Trends In Segmenten und regionalen Märkten und bietet Einblicke In verschiedene Produkt- und Anwendungstypen. Er analysiert auch die Schlüsselakteure und die Wettbewerbslandschaft.

Der uns Kommerziell Bankwesen Markt ist nach Produkt und Funktion segmentiert. Nach Produkt ist der Markt In Kommerziell Lending, Treasury Management, Syndizierte Kredite, Kapitalmärkte und sonstige Produkte segmentiert. Nach Funktion ist der Markt In Einlagenannahme, Kreditgewährung, Kreditschöpfung, Außenhandelsfinanzierung, Agenturdienstleistungen und sonstige Funktionen segmentiert. Der Bericht bietet Marktgrößen und Prognosen In Wertbegriffen (USD) für alle oben genannten Segmente.

| Commercial Lending |

| Treasury Management |

| Syndizierte Kredite |

| Kapitalmärkte |

| Sonstige Produkte |

| Großunternehmen |

| Kleine & mittlere Unternehmen (KMU) |

| Online Banking |

| Offline Banking |

| IT & Telekommunikation |

| Fertigung |

| Einzelhandel und E-Commerce |

| Öffentlicher Sektor |

| Gesundheitswesen und Pharmazeutika |

| Sonstige Industriezweige |

| Nach Produkt | Commercial Lending |

| Treasury Management | |

| Syndizierte Kredite | |

| Kapitalmärkte | |

| Sonstige Produkte | |

| Nach Kundengröße | Großunternehmen |

| Kleine & mittlere Unternehmen (KMU) | |

| Nach Kanal | Online Banking |

| Offline Banking | |

| Nach Endnutzer-Industriezweig | IT & Telekommunikation |

| Fertigung | |

| Einzelhandel und E-Commerce | |

| Öffentlicher Sektor | |

| Gesundheitswesen und Pharmazeutika | |

| Sonstige Industriezweige |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle uns Kommerziell Bankwesen Markt?

Die uns Kommerziell Bankwesen Marktgröße beträgt USD 732,5 Milliarden 2025 und ist auf Kurs, bis 2030 USD 915,45 Milliarden zu erreichen.

Welcher Produktbereich wächst am schnellsten?

Treasury Management Dienstleistungen führen das Wachstum mit 6,79% CAGR bis 2030 an, da Unternehmen Echtzeit-Liquidität und API-gesteuerte Cashmanagement-Werkzeuge einführen.

Wie werden Basel III Endgame-Regeln Kommerziell Lending beeinflussen?

Erforderliche Kapitalerhöhungen von 9% für Große Banken werden die Preisgestaltung für risikogewichtete Vermögen erhöhen und das aggregierte Kreditwachstum um etwa 0,8 Prozentpunkte über den Prognosehorizont begrenzen können.

Warum ist der Gesundheitssektor für Banken attraktiv?

Gesundheitskunden benötigen spezialisierte Umsatz-Zyklus-Finanzierung, Ausrüstungskredite und regulierungskonforme Treasury-Lösungen, was eine CAGR von 6,55% und höhere Gebührenrenditen im Vergleich zu vielen anderen Vertikalen antreibt.

Sind physische Filialen im Kommerziell Bankwesen noch relevant?

Ja. Obwohl online-Transaktionen mit 9,27% CAGR expandieren, flossen 2024 noch 67,94% der Aktivität durch Filialen, die für komplexe Beratung und Beziehungsmanagement lebenswichtig bleiben.

Welche Möglichkeiten könnte Cannabis-Bankwesen-Reform schaffen?

Die Umklassifizierung von Cannabis auf Bundesebene könnte neue Einlagenpools, Transaktionsgebühren und Kreditnachfrage In Staaten erschließen, wo die Branche legalisiert ist, und etwa 0,3 Prozentpunkt zur Markt-CAGR hinzufügen, sobald sie umgesetzt wird.

Seite zuletzt aktualisiert am: