Marktgröße für Molkenproteinzutaten in den Vereinigten Staaten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

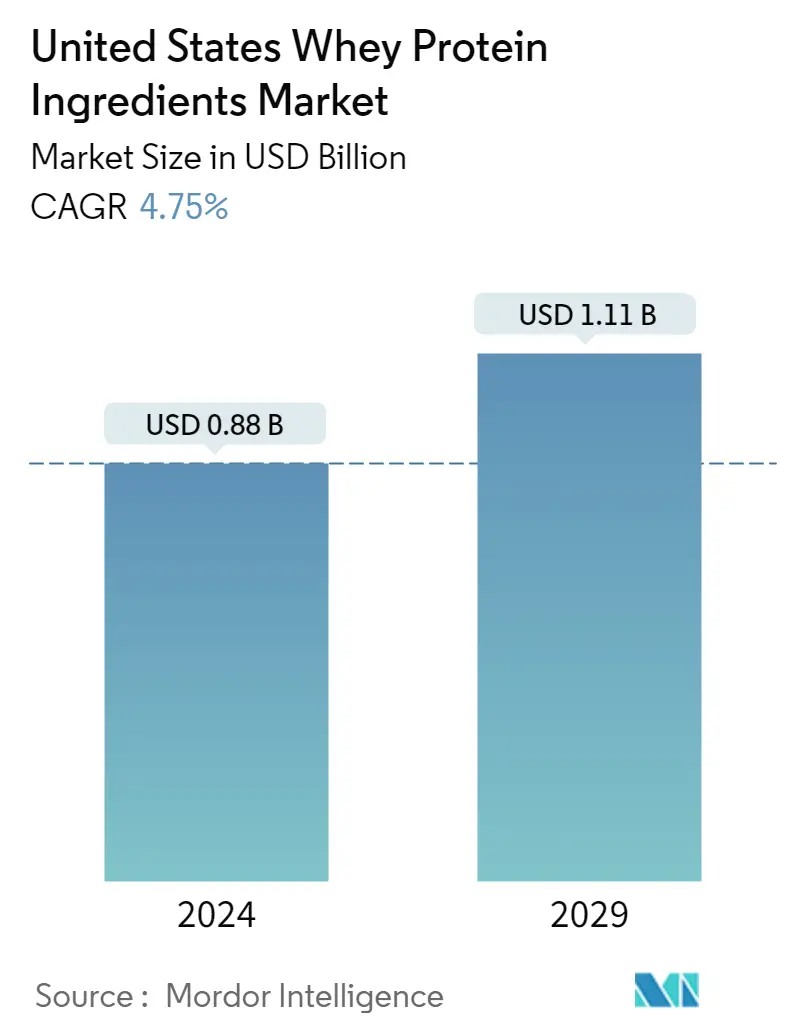

Marktgröße (2024) | USD 0.88 Milliarden |

|

|

Marktgröße (2029) | USD 1.11 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR(2024 - 2029) | 4.75 % |

|

|

Am schnellsten wachsend nach Endbenutzer | Ergänzungen |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Molkenproteinzutaten in den Vereinigten Staaten

Die Marktgröße für Molkenproteinzutaten in den Vereinigten Staaten wird im Jahr 2024 auf 0,88 Milliarden US-Dollar geschätzt und soll bis 2029 1,11 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,75 % im Prognosezeitraum (2024–2029) entspricht.

Die boomende Sport- und Leistungsernährungsbranche sowie die wachsende Zahl von Schönheitskliniken begünstigten die Verwendung von Molkenproteinen auf dem Markt

- Der Molkenproteinmarkt umfasst Lebensmittel und Getränke sowie Nahrungsergänzungsmittel als die beiden Hauptanwendungen. Im Jahr 2019 übertraf das Konsumvolumen von Nahrungsergänzungsmitteln das Konsumvolumen von Nahrungsmitteln und Getränken und belegte damit den Spitzenplatz unter allen Endverbraucheranwendungen. Dieses Wachstum ist auf die steigende Zahl an Muskel- und Fitnessbegeisterten zurückzuführen. Diese Situation erhöht die Nachfrage der Verbraucher nach Sportgetränken auf Molkenproteinbasis, speziellen Ernährungsprodukten und anderen Produkten zur Optimierung der sportlichen Leistung. Von 2016 bis 2019 verzeichnete die Gesamtzahl der Mitgliedschaften in Fitnesscentern in den Vereinigten Staaten ein Wachstum von 12,04 % und erreichte 2019 64,2 Millionen Mitgliedschaften. Allerdings wuchs die Lebensmittel- und Getränkeindustrie in den Vereinigten Staaten im Jahr 2019 um 10,57 %.

- Das Nahrungsergänzungsmittel-Segment dürfte in Bezug auf die Wachstumsrate andere Anwendungen übertreffen und im Prognosezeitraum eine prognostizierte jährliche Wachstumsrate von 6,51 % verzeichnen. Die aufstrebende Sport- und Leistungsernährungsbranche wird voraussichtlich die schnellste CAGR von 6,70 % verzeichnen. Es wird erwartet, dass diese Situation den Umsatz von Molkenprotein in der Nahrungsergänzungsmittelindustrie im ganzen Land weiter ankurbeln wird.

- Das andere am schnellsten wachsende Endverbrauchersegment für Molkenprotein sind Körperpflegeprodukte und Kosmetika, die im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,13 % verzeichnen werden. Molkenprotein wird unter anderem in Anti-Aging-Produkten, Haarpflegeprodukten und Nagelpflegeprodukten verwendet. Die zunehmende Zahl von Schönheitskliniken, steigende Pro-Kopf-Ausgaben für das persönliche Erscheinungsbild, ein robuster regulatorischer Rahmen und die wachsende Schönheits- und Kosmetikindustrie könnten die Gesamtnachfrage in Zukunft ankurbeln. Zwischen 2016 und 2021 stiegen die durchschnittlichen jährlichen Ausgaben für Schönheits- und Körperpflegeprodukte in den Vereinigten Staaten um 7,04 %.

Markttrends für Molkenproteinzutaten in den Vereinigten Staaten

- Babynahrung wird nach der Pandemie ein stetiges Wachstum verzeichnen

- Das Wachstum der Bäckereibranche wird von großen kommerziellen Akteuren vorangetrieben

- Innovation ist der Schlüssel zur Aufrechterhaltung einer stetigen Wachstumsrate

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Steigende US-Futtermittelexporte und Futtermittelpreise werden sich voraussichtlich auf die Produktion auswirken

- Die US-amerikanische Kosmetikindustrie treibt die Synergie von Innovation und Social-Media-Einfluss voran

- Der steigende Verbrauch tierischer Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

Überblick über die Branche der Molkenproteinzutaten in den Vereinigten Staaten

Der US-amerikanische Markt für Molkenproteinzutaten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 24,57 % einnehmen. Die Hauptakteure auf diesem Markt sind Arla Foods amba, Fonterra Co-operative Group Limited, Glanbia PLC, Groupe Lactalis und Koninklijke FrieslandCampina NV (alphabetisch sortiert).

Marktführer für Molkenproteinzutaten in den Vereinigten Staaten

Arla Foods amba

Fonterra Co-operative Group Limited

Glanbia PLC

Groupe Lactalis

Koninklijke FrieslandCampina NV

Other important companies include Agropur Dairy Cooperative, Carbery Food Ingredients Limited, Dairy Farmers of America, Grande Cheese Company, Hilmar Cheese Company Inc., Hoogwegt Group, MEGGLE GmbH & Co.KG, Morinaga Milk Industry Co. Ltd, Talley's Group Limited, Tatua Co-operative Dairy Company Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Molkenproteinzutaten in den Vereinigten Staaten

- August 2022 Optimum Nutrition kündigt die Einführung seines neuen Gold Standard Protein Shakes an. Das RTD ist in den Geschmacksrichtungen Schokolade und Vanille erhältlich und enthält 24 Gramm Protein pro Portion.

- Juni 2022 Fonterra JV geht ein Joint Venture mit der Tillamook County Creamery Association (TCCA) und einer drei Meilen großen Canyon-Farm in den Vereinigten Staaten ein, um Pro-Optima TM auf den Markt zu bringen, ein funktionelles Molkenproteinkonzentrat (fWPC) der Klasse A.

- November 2021 Auf der Food Ingredients Europe 2021 stellte FrieslandCampina Ingredients 45D, sein angereichertes Proteinwasser-Konzept mit Nutri Whey Isolate Clear, in der New Product Zone aus.

Marktbericht für Molkenprotein-Zutaten in den Vereinigten Staaten – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Endbenutzer-Marktvolumen

2.1.1. Babynahrung und Säuglingsnahrung

2.1.2. Bäckerei

2.1.3. Getränke

2.1.4. Frühstücksflocken

2.1.5. Gewürze/Soßen

2.1.6. Süßwaren

2.1.7. Milchprodukte und alternative Milchprodukte

2.1.8. Ernährung älterer Menschen und medizinische Ernährung

2.1.9. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

2.1.10. RTE/RTC-Lebensmittelprodukte

2.1.11. Snacks

2.1.12. Sport-/Leistungsernährung

2.1.13. Tierfutter

2.1.14. Körperpflege und Kosmetik

2.2. Trends beim Proteinkonsum

2.2.1. Tier

2.3. Produktionstrends

2.3.1. Tier

2.4. Gesetzlicher Rahmen

2.4.1. Vereinigte Staaten

2.5. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Bilden

3.1.1. Konzentrate

3.1.2. Hydrolysiert

3.1.3. Isoliert

3.2. Endbenutzer

3.2.1. Tierfutter

3.2.2. Essen und Getränke

3.2.2.1. Durch Sub-Endbenutzer

3.2.2.1.1. Bäckerei

3.2.2.1.2. Getränke

3.2.2.1.3. Frühstücksflocken

3.2.2.1.4. Gewürze/Soßen

3.2.2.1.5. Milchprodukte und alternative Milchprodukte

3.2.2.1.6. RTE/RTC-Lebensmittelprodukte

3.2.2.1.7. Snacks

3.2.3. Körperpflege und Kosmetik

3.2.4. Ergänzungen

3.2.4.1. Durch Sub-Endbenutzer

3.2.4.1.1. Babynahrung und Säuglingsnahrung

3.2.4.1.2. Ernährung älterer Menschen und medizinische Ernährung

3.2.4.1.3. Sport-/Leistungsernährung

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Agropur Dairy Cooperative

4.4.2. Arla Foods amba

4.4.3. Carbery Food Ingredients Limited

4.4.4. Dairy Farmers of America

4.4.5. Fonterra Co-operative Group Limited

4.4.6. Glanbia PLC

4.4.7. Grande Cheese Company

4.4.8. Groupe Lactalis

4.4.9. Hilmar Cheese Company Inc.

4.4.10. Hoogwegt Group

4.4.11. Koninklijke FrieslandCampina NV

4.4.12. MEGGLE GmbH & Co.KG

4.4.13. Morinaga Milk Industry Co. Ltd

4.4.14. Talley's Group Limited

4.4.15. Tatua Co-operative Dairy Company Ltd

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- VOLUMEN DES BABYNAHRUNGS- UND SÄUGLINGSFORMELMARKTS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 2:

- VOLUMEN DES BÄCKEREIMARKTS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 3:

- VOLUMEN DES GETRÄNKEMARKTES, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 4:

- VOLUMEN DES FRÜHSTÜCK-CEREAL-MARKTES, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 5:

- VOLUMEN DES GEWÜRZE/SAUCEN-MARKTES, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 6:

- VOLUMEN DES SÜßWARENMARKTES, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 7:

- VOLUMEN DES MARKTES FÜR MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 8:

- VOLUMEN DES MARKTES FÜR ÄLTERE ERNÄHRUNG UND MEDIZINISCHE ERNÄHRUNG, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 9:

- VOLUMEN DES MARKTES FÜR FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017–2029

- Abbildung 10:

- VOLUMEN DES RTE/RTC-LEBENSMITTELMARKTS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 11:

- VOLUMEN DES SNACKS-MARKTES, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 12:

- VOLUMEN DES MARKTES FÜR SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 13:

- VOLUMEN DES TIERFUTTERMARKTS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 14:

- VOLUMEN DES KÖRPERPFLEGE- UND KOSMETIKMARKTS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 15:

- PRO-KOPF-VERBRAUCH VON TIERISCHEM PROTEIN, GRAMM, VEREINIGTE STAATEN, 2017–2029

- Abbildung 16:

- TROCKENMOLKENPRODUKTION, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017–2021

- Abbildung 17:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 18:

- WERT DES WHEY-PROTEIN-MARKTES, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 19:

- VOLUMEN DES MOLKENPROTEINMARKTS NACH FORM, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 20:

- WERT DES WHEY-PROTEIN-MARKTES NACH FORM, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, %, VEREINIGTE STAATEN, 2017 VS 2023 VS 2029

- Abbildung 22:

- VOLUMENANTEIL DES MOLKENPROTEINMARKTS NACH FORM, %, VEREINIGTE STAATEN, 2017 VS 2023 VS 2029

- Abbildung 23:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, KONZENTRATE, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 24:

- WERT DES MOLKENPROTEINMARKTS, KONZENTRATE, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES MOLKENPROTEINMARKTS NACH ENDVERBRAUCHER, % KONZENTRATE, VEREINIGTE STAATEN, 2022 VS. 2029

- Abbildung 26:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, HYDROLYSIERT, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 27:

- WERT DES WHEY-PROTEIN-MARKTES, HYDROLYSIERT, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 28:

- WERTANTEIL DES MOLKENPROTEINMARKTS NACH ENDVERBRAUCHER, % HYDROLYSIERT, VEREINIGTE STAATEN, 2022 VS. 2029

- Abbildung 29:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, ISOLAT, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 30:

- WERT DES WHEY-PROTEIN-MARKTES, ISOLAT, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 31:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, % ISOLAT, VEREINIGTE STAATEN, 2022 VS. 2029

- Abbildung 32:

- VOLUMEN DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 33:

- WERT DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 34:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, %, VEREINIGTE STAATEN, 2017 VS. 2023 VS. 2029

- Abbildung 35:

- VOLUMENANTEIL DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, %, VEREINIGTE STAATEN, 2017 VS. 2023 VS. 2029

- Abbildung 36:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, TIERFUTTERMITTEL, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 37:

- WERT DES MOLKENPROTEINMARKTS, TIERFUTTERMITTEL, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 38:

- WERTANTEIL DES MOLKENPROTEINMARKTS NACH FORM, % TIERFUTTER, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 39:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 40:

- WERT DES WHEY-PROTEIN-MARKTES, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 41:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH LEBENSMITTEL- UND GETRÄNKE-ENDVERBRAUCHER, %, VEREINIGTE STAATEN, 2017 VS. 2023 VS. 2029

- Abbildung 42:

- VOLUMENANTEIL DES WHEY-PROTEIN-MARKTES NACH LEBENSMITTEL- UND GETRÄNKE-ENDVERBRAUCHER, %, VEREINIGTE STAATEN, 2017 VS. 2023 VS. 2029

- Abbildung 43:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, BÄCKEREI, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 44:

- WERT DES WHEY-PROTEIN-MARKTES, BÄCKEREI, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 45:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % BÄCKEREI, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 46:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, GETRÄNKE, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 47:

- WERT DES WHEY-PROTEIN-MARKTES, GETRÄNKE, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 48:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % GETRÄNKE, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 49:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, FRÜHSTÜCKSCEREAL, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 50:

- WERT DES WHEY-PROTEIN-MARKTES, FRÜHSTÜCKSCEREAL, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 51:

- Wertanteil am Molkenproteinmarkt nach Form, % Frühstückscerealien, USA, 2022 vs. 2029

- Abbildung 52:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, GEWÜRZE/SAUCEN, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 53:

- WERT DES WHEY-PROTEIN-MARKTES, GEWÜRZE/SAUCEN, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 54:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % GEWÜRZE/SAUCEN, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 55:

- VOLUMEN DES MOLKENPROTEINMARKTS, MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 56:

- WERT DES MOLKENPROTEINMARKTS, MILCHPRODUKTE UND MILCHALTERNATIVPRODUKTE, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 57:

- WERTANTEIL DES MOLKENPROTEINMARKTS NACH FORM, % MILCH- UND MILCHALTERNATIVPRODUKTE, VEREINIGTE STAATEN, 2022 VS. 2029

- Abbildung 58:

- VOLUMEN DES MOLKENPROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 59:

- WERT DES WHEY-PROTEIN-MARKTES, RTE/RTC-LEBENSMITTELPRODUKTE, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 60:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % RTE/RTC-LEBENSMITTELPRODUKTE, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 61:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, SNACKS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 62:

- WERT DES WHEY-PROTEIN-MARKTES, SNACKS, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % SNACKS, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 64:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, KÖRPERPFLEGE UND KOSMETIK, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 65:

- WERT DES WHEY-PROTEIN-MARKTES, KÖRPERPFLEGE UND KOSMETIK, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 66:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % KÖRPERPFLEGE UND KOSMETIK, VEREINIGTE STAATEN, 2022 VS. 2029

- Abbildung 67:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 68:

- WERT DES WHEY-PROTEIN-MARKTES, ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 69:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, VEREINIGTE STAATEN, 2017 VS. 2023 VS. 2029

- Abbildung 70:

- VOLUMENANTEIL DES WHEY-PROTEIN-MARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, VEREINIGTE STAATEN, 2017 VS. 2023 VS. 2029

- Abbildung 71:

- VOLUMEN DES MOLKENPROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 72:

- WERT DES MOLKENPROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 73:

- WERTANTEIL DES MOLKENPROTEINMARKTS NACH FORM, % BABYNAHRUNG UND SÄUGLINGSFORMEL, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 74:

- VOLUMEN DES MOLKENPROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 75:

- WERT DES MOLKENPROTEINMARKTS, ERNÄHRUNG FÜR ÄLTERE UND MEDIZINISCHE ERNÄHRUNG, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 76:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 77:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 78:

- WERT DES WHEY-PROTEIN-MARKTES, SPORT-/LEISTUNGSERNÄHRUNG, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 79:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH FORM, % SPORT-/LEISTUNGSERNÄHRUNG, VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 80:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, MARKT FÜR MOLKENPROTEINZUTATEN IN DEN USA, 2017 – 2022

- Abbildung 81:

- MEISTVERWENDETE STRATEGIEN, ANZAHL, VEREINIGTE STAATEN, 2017–2022

- Abbildung 82:

- Wertanteil der Hauptakteure, %, Markt für Molkenproteinzutaten in den Vereinigten Staaten, 2021

Branchensegmentierung für Molkenproteinzutaten in den Vereinigten Staaten

Konzentrate, Hydrolysate und Isolate werden durch Form als Segmente abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Der Molkenproteinmarkt umfasst Lebensmittel und Getränke sowie Nahrungsergänzungsmittel als die beiden Hauptanwendungen. Im Jahr 2019 übertraf das Konsumvolumen von Nahrungsergänzungsmitteln das Konsumvolumen von Nahrungsmitteln und Getränken und belegte damit den Spitzenplatz unter allen Endverbraucheranwendungen. Dieses Wachstum ist auf die steigende Zahl an Muskel- und Fitnessbegeisterten zurückzuführen. Diese Situation erhöht die Nachfrage der Verbraucher nach Sportgetränken auf Molkenproteinbasis, speziellen Ernährungsprodukten und anderen Produkten zur Optimierung der sportlichen Leistung. Von 2016 bis 2019 verzeichnete die Gesamtzahl der Mitgliedschaften in Fitnesscentern in den Vereinigten Staaten ein Wachstum von 12,04 % und erreichte 2019 64,2 Millionen Mitgliedschaften. Allerdings wuchs die Lebensmittel- und Getränkeindustrie in den Vereinigten Staaten im Jahr 2019 um 10,57 %.

- Das Nahrungsergänzungsmittel-Segment dürfte in Bezug auf die Wachstumsrate andere Anwendungen übertreffen und im Prognosezeitraum eine prognostizierte jährliche Wachstumsrate von 6,51 % verzeichnen. Die aufstrebende Sport- und Leistungsernährungsbranche wird voraussichtlich die schnellste CAGR von 6,70 % verzeichnen. Es wird erwartet, dass diese Situation den Umsatz von Molkenprotein in der Nahrungsergänzungsmittelindustrie im ganzen Land weiter ankurbeln wird.

- Das andere am schnellsten wachsende Endverbrauchersegment für Molkenprotein sind Körperpflegeprodukte und Kosmetika, die im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,13 % verzeichnen werden. Molkenprotein wird unter anderem in Anti-Aging-Produkten, Haarpflegeprodukten und Nagelpflegeprodukten verwendet. Die zunehmende Zahl von Schönheitskliniken, steigende Pro-Kopf-Ausgaben für das persönliche Erscheinungsbild, ein robuster regulatorischer Rahmen und die wachsende Schönheits- und Kosmetikindustrie könnten die Gesamtnachfrage in Zukunft ankurbeln. Zwischen 2016 und 2021 stiegen die durchschnittlichen jährlichen Ausgaben für Schönheits- und Körperpflegeprodukte in den Vereinigten Staaten um 7,04 %.

| Bilden | |

| Konzentrate | |

| Hydrolysiert | |

| Isoliert |

| Endbenutzer | |||||||||||

| Tierfutter | |||||||||||

| |||||||||||

| Körperpflege und Kosmetik | |||||||||||

|

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Nahrungsmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege- und Kosmetika gelten als Endverbraucher auf dem untersuchten Markt. Der Anwendungsbereich schließt Hersteller aus, die flüssige/trockene Molke zur Verwendung kaufen zur Anwendung als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.