Marktgröße für Veterinärnahrung für Haustiere in den Vereinigten Staaten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 11.71 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 17.21 Milliarden US-Dollar |

|

|

Größter Anteil nach Haustieren | Hunde |

|

|

CAGR (2024 - 2029) | 10.46 % |

|

|

Am schnellsten wachsend nach Haustieren | Hunde |

|

|

Marktkonzentration | Mittel |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Veterinärnahrung für Haustiere in den Vereinigten Staaten

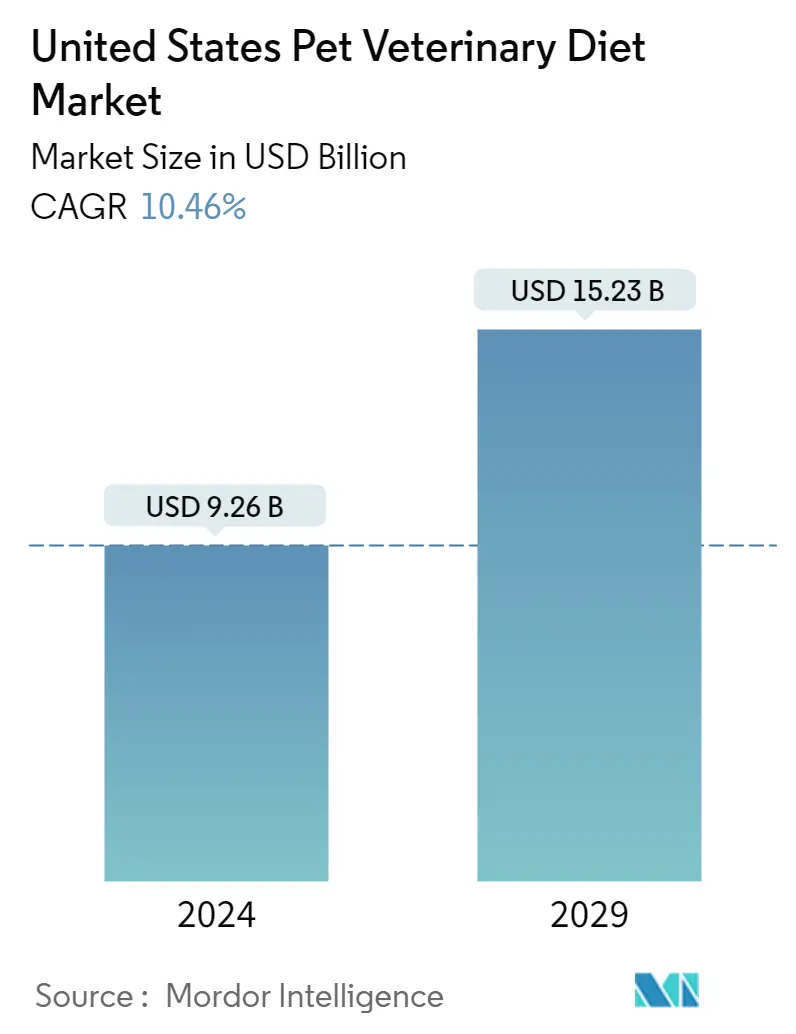

Die Größe des US-Marktes für Veterinärnahrung für Haustiere wird im Jahr 2024 auf 9,26 Milliarden US-Dollar geschätzt und soll bis 2029 15,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,46 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für Veterinärnahrung für Hunde wächst am schnellsten, da Tierhalter zunehmend auf die Gesundheit ihrer Haustiere achten

- Der Markt für Veterinärnahrung für Haustiere in den Vereinigten Staaten ist der größte in Nordamerika und macht im Jahr 2022 etwa 89,3 % des Marktwerts aus. Diese Dominanz ist auf die hohe Anzahl von Haustieren im Land zurückzuführen, die etwa 69,2 % ausmachen. Der Markt für veterinärmedizinische Diäten für Hunde und Katzen wächst stetig, angetrieben durch das zunehmende Bewusstsein für die Gesundheit von Haustieren und den Bedarf an speziellen Diäten für bestimmte Gesundheitszustände.

- Der Markt für Veterinärnahrung für Haustiere in den Vereinigten Staaten wird von Hunden dominiert, die im Jahr 2022 mit etwa 55,3 % den größten Marktanteil hielten. Dies war hauptsächlich auf die große Hundepopulation zurückzuführen, die im Jahr 2022 etwa 92,4 Millionen erreichte. Hunde benötigen in der Regel eine Spezialisierung Diäten zur Behandlung von Gesundheitszuständen wie Fettleibigkeit, Diabetes und Gelenkproblemen. Das Hundesegment des Veterinärnahrungsmarktes wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 12,8 % verzeichnen. Es wird erwartet, dass es sich um das am schnellsten wachsende Segment handelt, angetrieben durch den zunehmenden Trend zur Humanisierung und Premiumisierung von Haustieren im Land.

- Das Katzensegment des Veterinärnahrungsmarktes ist das zweitgrößte und macht im Jahr 2022 28,4 % des Marktwerts aus. Zu den häufigsten Gesundheitszuständen, für die Katzen spezielle Diäten benötigen, gehören Nierenerkrankungen, Harnwegsprobleme und Diabetes. Das Katzensegment wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 9,3 % verzeichnen.

- Für andere Haustiere wie Vögel, kleine Säugetiere und Reptilien gibt es ebenfalls spezielle Veterinärfuttermittel, allerdings haben sie im Vergleich zu Hunden und Katzen einen geringeren Marktanteil. Da sich Tierhalter weiterhin auf die Gesundheit ihrer Haustiere konzentrieren, wird erwartet, dass die Nachfrage nach Spezialfuttermitteln steigt und den Markt im Prognosezeitraum antreibt.

Markttrends für veterinärmedizinische Ernährung in den Vereinigten Staaten

- Das sich weiterentwickelnde Haustier-Ökosystem und die zunehmende Verfügbarkeit von Akquisitionskanälen für die Adoption von Hunden treiben den Hundemarkt im Land an

- Faktoren wie Exotik und Einzigartigkeit sowie die Eignung für kleinere Wohnräume machen andere Haustiere beliebt

Überblick über die Branche der Veterinärnahrung für Haustiere in den Vereinigten Staaten

Der US-amerikanische Markt für Veterinärnahrung für Haustiere ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 43,28 % ausmachen. Die Hauptakteure auf diesem Markt sind Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestle (Purina) und Schell Kampeter Inc. (Diamond Pet Foods) (alphabetisch sortiert).

Marktführer für Veterinärnahrung für Haustiere in den Vereinigten Staaten

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Other important companies include ADM, Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Virbac.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Veterinärnahrung für Haustiere in den Vereinigten Staaten

- März 2023 Hill's Pet Nutrition, eine Tochtergesellschaft der Colgate-Palmolive Company für Haustierpflege, bringt ihre neue Linie verschreibungspflichtiger Diäten auf den Markt, um krebskranke Haustiere zu unterstützen. Diese verschreibungspflichtige Linie, Diet ONC Care, bietet vollständige und ausgewogene Formeln sowohl in trockener als auch in feuchter Form für Katzen und Hunde.

- Januar 2023 Purina Pro Plan Veterinary Diets, eine Marke von Nestlé Purina PetCare, hat sich mit der American Veterinary Medical Foundation (AVMF) zusammengetan, um bei der Ausweitung des AVMF Reaching Every Animal with Charitable Care (REACH)-Programms zu helfen. Dieses Programm bietet Zuschüsse für Tierärzte, die Haustiere, deren Besitzer sich in finanziellen Schwierigkeiten befinden, sofort behandeln. Diese Strategie trägt dazu bei, den Verkauf von Veterinärnahrungen zu steigern.

- Januar 2023 Royal Canin, eine Tochtergesellschaft von Mars Incorporated, bringt seine neue Hundefutterlinie SKINTOPIC auf den Markt, die bei der Behandlung der atopischen Dermatitis bei Hunden helfen kann.

US-Marktbericht für Veterinärnahrung für Haustiere – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

-

4.1 Haustierpopulation

- 4.1.1 Katzen

- 4.1.2 Hunde

- 4.1.3 Andere Haustiere

- 4.2 Ausgaben für Haustiere

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Unterprodukt

- 5.1.1 Diabetes

- 5.1.2 Verdauungsempfindlichkeit

- 5.1.3 Mundpflege-Diäten

- 5.1.4 Nieren

- 5.1.5 Erkrankung der Harnwege

- 5.1.6 Andere veterinärmedizinische Diäten

-

5.2 Haustiere

- 5.2.1 Katzen

- 5.2.2 Hunde

- 5.2.3 Andere Haustiere

-

5.3 Vertriebsweg

- 5.3.1 Convenience-Stores

- 5.3.2 Online-Kanal

- 5.3.3 Fachgeschäfte

- 5.3.4 Supermärkte/Hypermärkte

- 5.3.5 Andere Kanäle

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 PLB International

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. WICHTIGE STRATEGISCHE FRAGEN FÜR PET-FOOD-CEOs

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Branche für Veterinärnahrung für Haustiere in den Vereinigten Staaten

Diabetes, Verdauungsstörungen, Mundpflegediäten, Nieren- und Harnwegserkrankungen werden als Segmente durch Unterprodukte abgedeckt. Katzen und Hunde werden als Segmente von Haustiere abgedeckt. Convenience Stores, Online-Vertrieb, Fachgeschäfte, Supermärkte/Hypermärkte werden als Segmente nach Vertriebskanal abgedeckt.

- Der Markt für Veterinärnahrung für Haustiere in den Vereinigten Staaten ist der größte in Nordamerika und macht im Jahr 2022 etwa 89,3 % des Marktwerts aus. Diese Dominanz ist auf die hohe Anzahl von Haustieren im Land zurückzuführen, die etwa 69,2 % ausmachen. Der Markt für veterinärmedizinische Diäten für Hunde und Katzen wächst stetig, angetrieben durch das zunehmende Bewusstsein für die Gesundheit von Haustieren und den Bedarf an speziellen Diäten für bestimmte Gesundheitszustände.

- Der Markt für Veterinärnahrung für Haustiere in den Vereinigten Staaten wird von Hunden dominiert, die im Jahr 2022 mit etwa 55,3 % den größten Marktanteil hielten. Dies war hauptsächlich auf die große Hundepopulation zurückzuführen, die im Jahr 2022 etwa 92,4 Millionen erreichte. Hunde benötigen in der Regel eine Spezialisierung Diäten zur Behandlung von Gesundheitszuständen wie Fettleibigkeit, Diabetes und Gelenkproblemen. Das Hundesegment des Veterinärnahrungsmarktes wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 12,8 % verzeichnen. Es wird erwartet, dass es sich um das am schnellsten wachsende Segment handelt, angetrieben durch den zunehmenden Trend zur Humanisierung und Premiumisierung von Haustieren im Land.

- Das Katzensegment des Veterinärnahrungsmarktes ist das zweitgrößte und macht im Jahr 2022 28,4 % des Marktwerts aus. Zu den häufigsten Gesundheitszuständen, für die Katzen spezielle Diäten benötigen, gehören Nierenerkrankungen, Harnwegsprobleme und Diabetes. Das Katzensegment wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 9,3 % verzeichnen.

- Für andere Haustiere wie Vögel, kleine Säugetiere und Reptilien gibt es ebenfalls spezielle Veterinärfuttermittel, allerdings haben sie im Vergleich zu Hunden und Katzen einen geringeren Marktanteil. Da sich Tierhalter weiterhin auf die Gesundheit ihrer Haustiere konzentrieren, wird erwartet, dass die Nachfrage nach Spezialfuttermitteln steigt und den Markt im Prognosezeitraum antreibt.

| Diabetes |

| Verdauungsempfindlichkeit |

| Mundpflege-Diäten |

| Nieren |

| Erkrankung der Harnwege |

| Andere veterinärmedizinische Diäten |

| Katzen |

| Hunde |

| Andere Haustiere |

| Convenience-Stores |

| Online-Kanal |

| Fachgeschäfte |

| Supermärkte/Hypermärkte |

| Andere Kanäle |

| Unterprodukt | Diabetes |

| Verdauungsempfindlichkeit | |

| Mundpflege-Diäten | |

| Nieren | |

| Erkrankung der Harnwege | |

| Andere veterinärmedizinische Diäten | |

| Haustiere | Katzen |

| Hunde | |

| Andere Haustiere | |

| Vertriebsweg | Convenience-Stores |

| Online-Kanal | |

| Fachgeschäfte | |

| Supermärkte/Hypermärkte | |

| Andere Kanäle |

Marktdefinition

- FUNKTIONEN - Tiernahrung dient in der Regel der vollständigen und ausgewogenen Ernährung des Haustiers, wird jedoch in erster Linie als funktionelles Produkt eingesetzt. Der Geltungsbereich umfasst die von Haustieren verzehrten Nahrungsmittel und Nahrungsergänzungsmittel, einschließlich tierärztlicher Diäten. Nahrungsergänzungsmittel/Nutrazeutika, die direkt an Haustiere abgegeben werden, fallen in den Geltungsbereich.

- WIEDERVERKÄUFER - Unternehmen, die Tiernahrung ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Als Endverbraucher im untersuchten Markt gelten Tierhalter.

- VERTRIEBSKANÄLE - Im Geltungsbereich werden Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores, Online-Kanäle und andere Kanäle berücksichtigt. Zu den Fachgeschäften zählen die Geschäfte, die ausschließlich Basis- und Spezialprodukte rund ums Haustier anbieten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen