Marktanalyse für US-Schulbusse

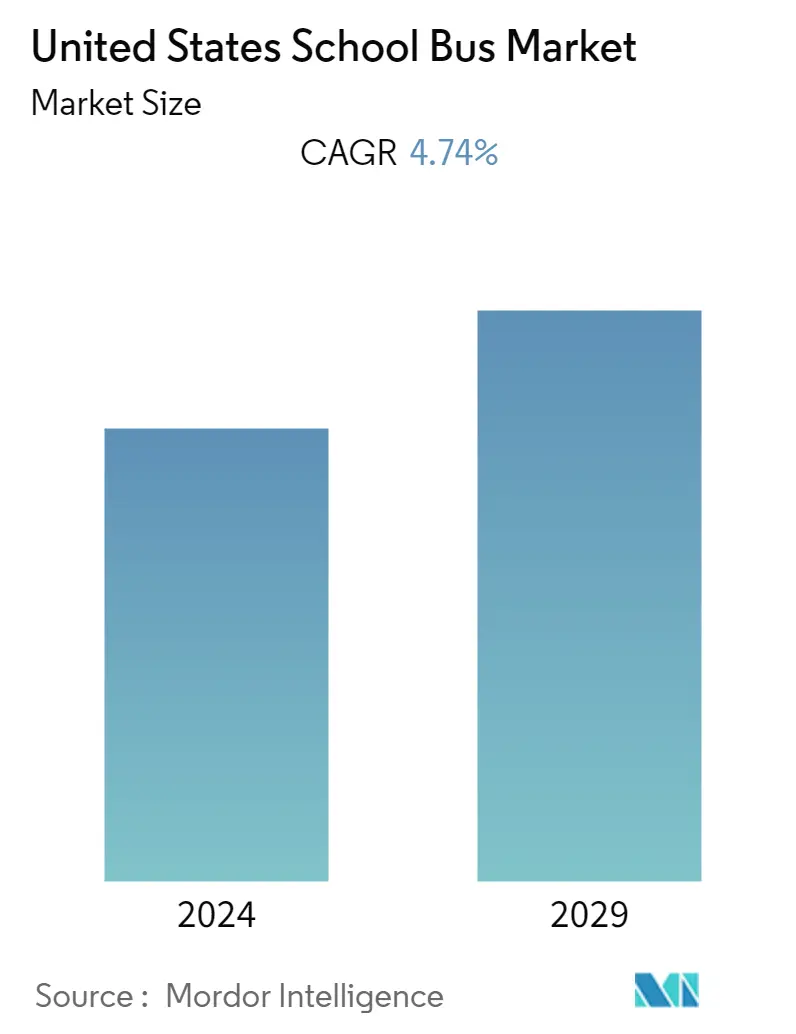

Der US-amerikanische Schulbusmarkt wird derzeit auf 4,77 Milliarden US-Dollar geschätzt und soll über einen Zeitraum von fünf Jahren 6,01 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,74 % im Prognosezeitraum entspricht.

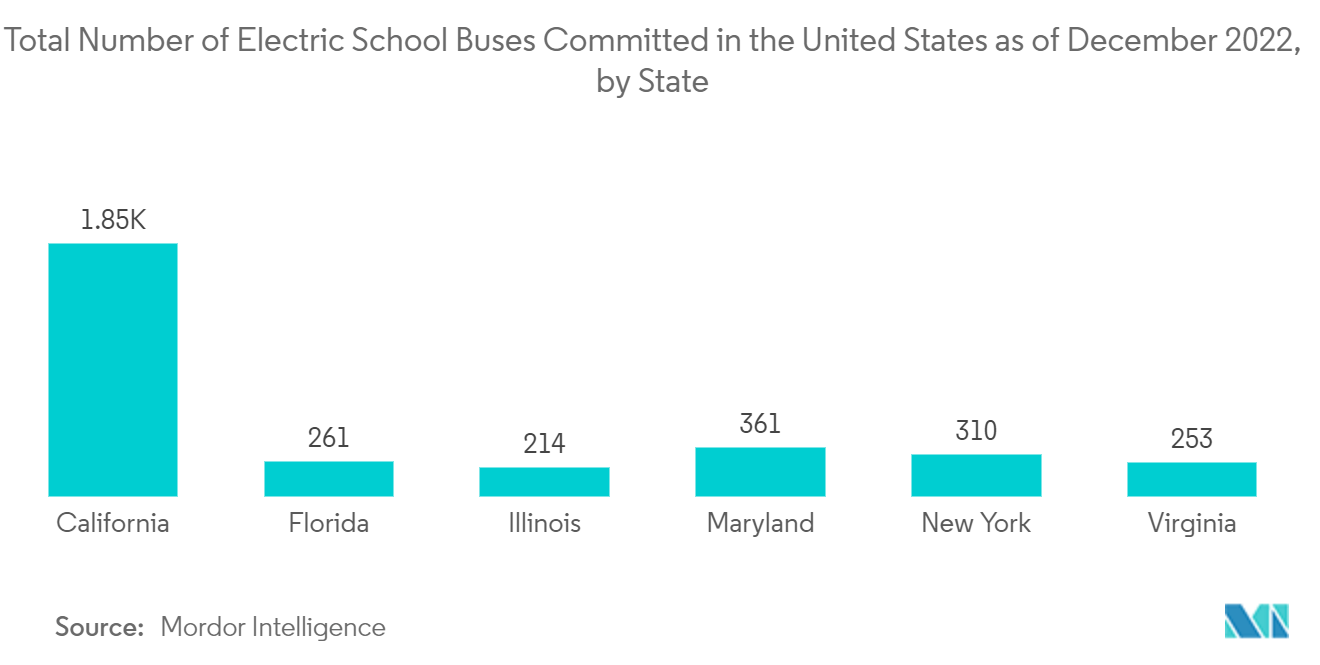

Da sich die Regierung in vielen Bundesstaaten zunehmend auf die Elektrifizierung von Schulbussen konzentriert, ist die Nachfrage nach elektrischen Schulbussen in den letzten Jahren rasant gestiegen. In vielen Industrie- und Entwicklungsländern spielen Schulbusse eine wesentliche Rolle bei der Beförderung von Schülern, sparen den Eltern viel Geld und reduzieren den Verkehr auf den Straßen. Die Schulbusflotte der USA ist die größte Flotte öffentlicher Verkehrsmittel des Landes, mit zweieinhalb Mal mehr Fahrzeugen als alle anderen Massentransportmittel zusammen. Rund 26 Millionen Kinder fahren täglich mit 480.000 Bussen zur Schule und zurück.

Mehr als 95 % der Schulbusse im Land werden mit fossilen Brennstoffen, insbesondere Diesel, betrieben. Zahlreiche Studien weltweit zeigten, dass das Einatmen von Dieselabgasen Atemwegserkrankungen verursacht und bestehende Erkrankungen wie Asthma verschlimmert. Diese negativen Auswirkungen sind besonders bei Kindern ausgeprägt, die die Hauptpendler sind. Daher könnten durch den Ersatz aller Schulbusse in Amerika durch Elektrobusse durchschnittlich 5,3 Millionen Tonnen Treibhausgasemissionen pro Jahr vermieden werden.

Abgesehen von den oben genannten Faktoren drängt die Regierung des Landes auch auf die Umstellung ihrer Schulbusflotte auf Elektroantrieb, was den Markt voraussichtlich ankurbeln wird. Zum Beispiel,.

- Im Juli 2023 stellte Blue Bird Corp. auf einer Branchen- und Technologieveranstaltung in Reno, Nevada, seinen elektrischen Schulbus Vision der nächsten Generation vor. Der elektrische Antriebsstrang, der von Cummins neuem Geschäftsbereich für emissionsfreie Technologie, Accelera by Cummins, geliefert wird, wird bei der Einführung des Vision-Fahrzeugs hervorgehoben. Die elektrischen Schulbusse der nächsten Generation von Blue Bird werden in Fort Valley, Georgia, gebaut.

- Im Dezember 2022 gab Lion Electric Co. die Lieferung seines ersten emissionsfreien LionC-Schulbusses an das Mount Desert School System in Bar Harbor, Maine, im Rahmen des Clean School Bus Program der US-Umweltschutzbehörde (EPA) bekannt. Der Lion-Bus wurde in der neu eröffneten Fabrik des Unternehmens in Joliet, Illinois, gebaut, die sich zunächst auf die Produktion vollelektrischer Schulbusse konzentrieren wird.

Markttrends für Schulbusse in den USA

Potenzieller Wandel hin zur Einführung von Elektrobussen, um den Markt anzukurbeln

Kraftstoff macht einen Großteil der Betriebskosten eines jeden Fahrzeugs aus. Angesichts der steigenden Kraftstoffkosten reduziert der Einsatz eines Elektrobusses im öffentlichen Nahverkehr die Kraftstoffkosten, andere Vorabkosten und die Gesamtbetriebskosten. Bis 2030 sollen die Preise für Elektrobusse auf dem Niveau von Dieselbussen liegen. Elektrobusse tragen dazu bei, die Wartungs- und Betriebskosten im Vergleich zu Bussen mit Dieselmotor um 81–83 % zu senken.

Das gestiegene allgemeine Bewusstsein für Luftverschmutzung, den Klimawandel und die im Laufe der Jahre steigenden Dieselpreise sind einige der Gründe, die den meisten staatlichen und städtischen Verkehrsbehörden Anreize bieten. Ziel ist es, saubere ÖPNV-Lösungen verstärkt in ihre Regionalentwicklungspläne einzubeziehen. Elektrobusse bieten Reisenden im Vergleich zu Benzin- oder Dieselbussen mehr Komfort. Im Gegensatz zu herkömmlichen Dieselbussen sind die NVH-Werte in Elektrobussen minimal, was den Fahrgästen mehr Komfort bietet.

Fahrzeughersteller im ganzen Land haben neue Produkte entwickelt, um den Anforderungen verschiedener Endverbraucher gerecht zu werden. Zum Beispiel;.

- Im Januar 2022 stellte BYD in Nordamerika ein elektrisches Schulbusmodell vor. Der batteriebetriebene Elektrobus bietet eine Reichweite von bis zu 140 Meilen mit einer einzigen Ladung.

Es wird erwartet, dass steigende Investitionen den Markt antreiben werden

Die Regierung hat positive Schritte unternommen, um die Busnachfrage in den Vereinigten Staaten zu steigern. Als eines der wichtigsten öffentlichen Verkehrsmittel kündigte die Regierung mehrere Pläne an, um die Nachfrage nach Elektrobussen in den Vereinigten Staaten anzukurbeln. Anreize für den Kauf von Elektrofahrzeugen oder die Modernisierung der aktuellen Flotte tragen ebenfalls wesentlich zum Anstieg der Verkaufszahlen von Elektrobussen im ganzen Land bei. Zum Beispiel,.

- Im Juni 2023 kündigte das US-Verkehrsministerium ein Förderprogramm im Wert von rund 1,7 Milliarden US-Dollar für den Kauf emissionsfreier Busse an, wobei die Mittel in Transitprojekte in 46 Bundesstaaten und Territorien fließen sollen.

Die EPA und die NHTSA in den Vereinigten Staaten schlugen die Umsetzung der SAFE-Regel (Safer Affordable Fuel-Efficient) für den Zeitraum 2021 bis 2026 vor. Die Regel könnte Unternehmensstandards für den durchschnittlichen Kraftstoffverbrauch und die Treibhausgasemissionen für Personen- und Nutzfahrzeuge festlegen. OEMs sind verpflichtet, im Rahmen des Zero-Emission Vehicles (ZEV)-Programms eine bestimmte Anzahl sauberer und emissionsfreier Fahrzeuge (Elektro-, Hybrid- und Brennstoffzellen-Nutzfahrzeuge und Personenkraftwagen) zu verkaufen. Der ZEV-Plan des Landes sieht vor, bis 2030 12 Millionen ZEVs (einschließlich Busse) auf die Straße zu bringen.

Darüber hinaus wird erwartet, dass mit der Einführung neuer Initiativen wie der kostenlosen Fahrt im öffentlichen Nahverkehr die Zahl der Fahrgäste im Busnetz verschiedener Städte in der kommenden Zeit zunehmen wird und der Bedarf an einer größeren Anzahl von Bussen für den Transport steigen wird. Zum Beispiel,.

- Im Juli 2023 testen Großstädte in den Vereinigten Staaten, darunter Raleigh, Virginia und Boston, kostenlose öffentliche Verkehrsmittel und machen so die Öffentlichkeit auf die Nutzung dieser umweltfreundlichen Transportmittel aufmerksam.

Überblick über die Schulbusbranche in den USA

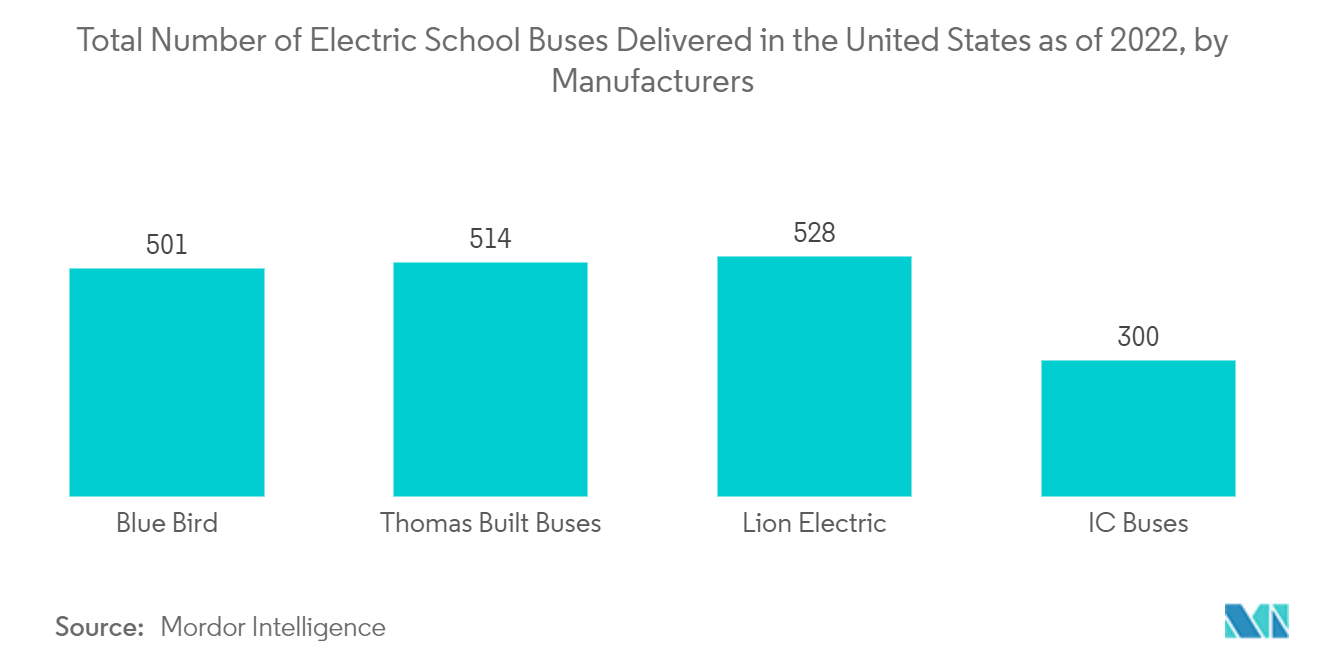

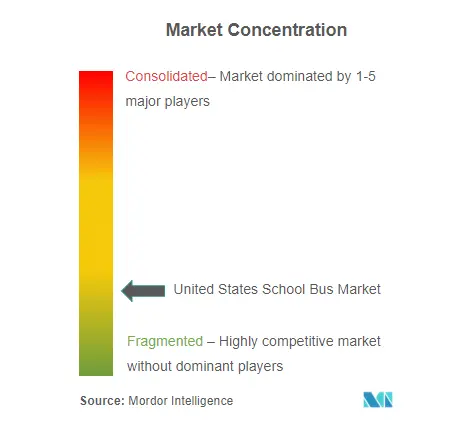

Der US-Markt ist fragmentiert, da etwa 40 % des Marktanteils von einigen wenigen Unternehmen gehalten werden, wie Blue Bird Corporation, Navistar Inc. (IC Bus), Daimler AG (Thomas Built Buses) und Collins Bus Corporation. Unternehmen führen neue Funktionen in ihre Produkte ein, um ihren Marktanteil zu erhöhen. Sie schließen Fusionen, Erweiterungen und Kooperationsvereinbarungen ab, um ihre Position auf dem Markt zu stärken. Zum Beispiel,.

- Juli 2023: IC Bus kündigt die Veröffentlichung seines Schulbusses der nächsten Generation der CE-Serie an, einer komplett neu gestalteten und aktualisierten Version seiner Flaggschiff-CE-Serie, die vor 20 Jahren erstmals eingeführt wurde. Die völlig neue CE-Serie bietet Kunden verbesserte Gesamtbetriebskosten (TCO) und erhöhte Sicherheitsfunktionen sowie einen effizienten Betrieb und verbesserten Fahrerkomfort.

Marktführer für Schulbusse in den USA

Blue Bird Corporation

Collins Bus Corporation

Daimler AG (Thomas bus built corporation)

Navistar Inc. (IC BUS)

Starcraft Bus

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für US-Schulbusse

- September 2023: Die Schulbusse von Audi of America und IC Bus Navistar veranschaulichten die Rolle der direkten Verbindung über Cellular Vehicle to Everything (C-V2X). Technologie könnte eine Rolle bei der Bereitstellung potenziell lebensrettender Sicherheitstechnologien für die 26 Millionen Schüler spielen, die in den Vereinigten Staaten Schulbusse fahren. Mithilfe der C-V2X-Direktkommunikationstechnologie erhält der Fahrer eine Direktnachricht im Cockpit des Audi-Fahrzeugs. Es ermöglicht eine frühzeitige Benachrichtigung über eine bevorstehende Schulbushaltestelle, auch wenn der Schulbus für den Fahrer nicht sichtbar ist.

- März 2023: First Student, Nordamerikas größter Anbieter von Studententransportdiensten, wählt Bechtel zur Unterstützung seiner branchenführenden Elektrifizierungsbemühungen. Bechtel wird mit der Entwicklung und Installation von Ladestationen für eines der Elektrifizierungsprojekte von First Student in den USA beginnen.

- März 2022: Die Schulbushersteller Highland Electric Fleets und Thomas Built Buses (TBB) kündigten eine Ausweitung ihrer gegenseitigen Beziehung an, um die Vorlaufkosten zu senken und die Einführung elektrischer Schulbusse im ganzen Land zu beschleunigen. Darüber hinaus haben beide Unternehmen eine Absichtserklärung unterzeichnet, die es Highland ermöglicht, bis 2025 Abonnements für elektrische Schulbusse zum Preisgleichheitspreis mit Diesel anzubieten.

- März 2022: Die kalifornischen Modesto City Schools haben 30 elektrische Schulbusse vom Typ Blue Bird All-American Typ D bestellt. Die Vereinbarung, Blue Birds bisher größte Einzelbestellung elektrischer Schulbusse von einem Schulbezirk, ermöglicht es dem Bezirk, etwa die Hälfte seiner dieselbetriebenen Busflotte auf Elektrobusse umzustellen. Nach Angaben des Landkreises sollen emissionsfreie Fahrzeuge voraussichtlich im vierten Quartal 2022 verfügbar sein. Die Elektrobusse von Blue Bird haben eine Kapazität für 84 Passagiere und können mit einer einzigen Ladung bis zu 120 Meilen zurücklegen.

Segmentierung der US-amerikanischen Schulbusindustrie

Ein Schulbus ist eine Art Bus, der einer Schule oder einem Bezirk gehört, geleast, an sie vergeben oder von dieser betrieben wird. Er wird regelmäßig für den Transport von Schülern zur und von der Schule oder für schulbezogene Aktivitäten verwendet, jedoch nicht für Charterbusse oder Transitbusse.

Der US-Schulbusmarkt ist nach Antriebstyp (Verbrennungsmotor sowie Hybrid und Elektro) und Designtyp (Typ A, Typ B, Typ C und Typ D) unterteilt. Der Bericht bietet Größe und Prognose für den Markt basierend auf dem Wert (in USD) für alle oben genannten Segmente.

| IC-Motor |

| Hybrid und elektrisch |

| Tippe A |

| Typ B |

| Typ C |

| Typ D |

| Nach Antriebstyp | IC-Motor |

| Hybrid und elektrisch | |

| Nach Designtyp | Tippe A |

| Typ B | |

| Typ C | |

| Typ D |

Häufig gestellte Fragen zur Marktforschung für Schulbusse in den USA

Wie groß ist der Schulbusmarkt in den Vereinigten Staaten derzeit?

Der Schulbusmarkt der Vereinigten Staaten wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 4,74 % verzeichnen.

Wer sind die Hauptakteure auf dem US-amerikanischen Schulbusmarkt?

Blue Bird Corporation, Collins Bus Corporation, Daimler AG (Thomas bus built corporation), Navistar Inc. (IC BUS), Starcraft Bus sind die größten Unternehmen, die auf dem Schulbusmarkt der Vereinigten Staaten tätig sind.

Welche Jahre deckt dieser Schulbusmarkt in den USA ab?

Der Bericht deckt die historische Marktgröße des US-Schulbusmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des US-Schulbusmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der US-Schulbusindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von US-Schulbussen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der US-Schulbusse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.