Marktgröße für Reisprotein in den Vereinigten Staaten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 215.1 Millionen US-Dollar |

|

|

Marktgröße (2029) | 264.7 Millionen US-Dollar |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR (2024 - 2029) | 3.90 % |

|

|

Am schnellsten wachsend nach Endbenutzer | Körperpflege und Kosmetik |

|

|

Marktkonzentration | Mittel |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Reisprotein in den USA

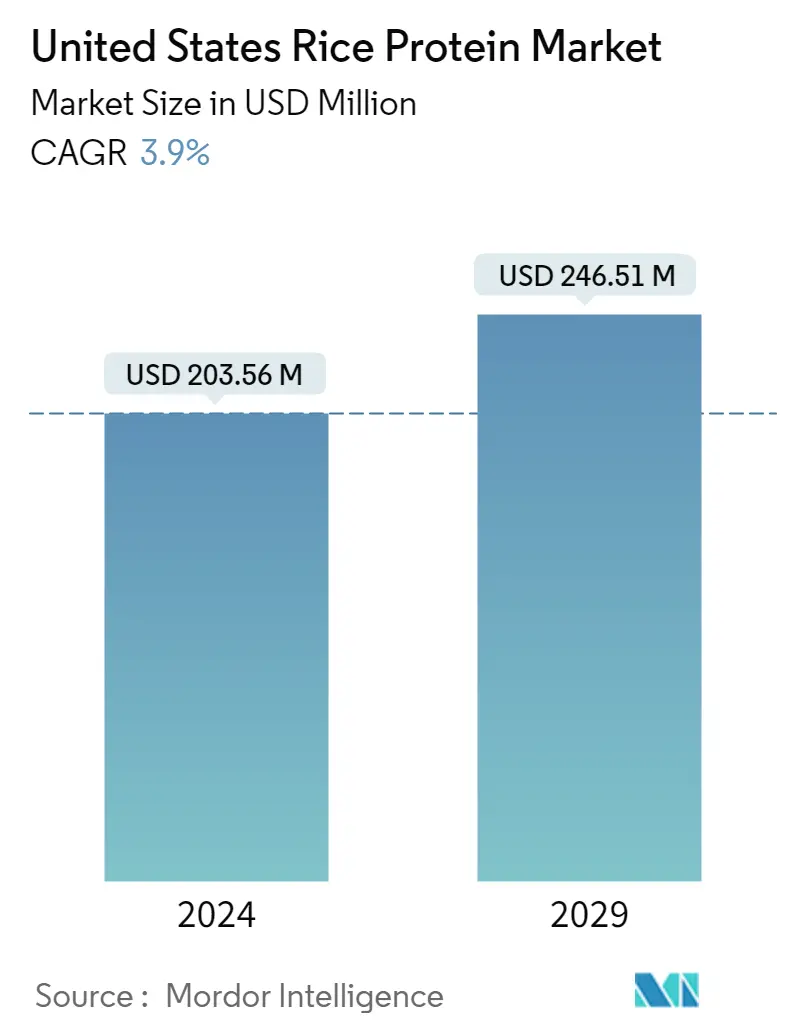

Die Größe des Reisproteinmarkts in den Vereinigten Staaten wird im Jahr 2024 auf 203,56 Millionen US-Dollar geschätzt und soll bis 2029 246,51 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,9 % im Prognosezeitraum (2024–2029) entspricht.

Die wachsende Bevölkerung des Landes mit Laktoseintoleranz und der steigende Bedarf an Proteinkonsum treiben die Verwendung von Reisprotein voran

- Reisproteine verzeichneten die größte Nachfrage im Lebensmittel- und Getränkesegment, vor allem bei Fleisch/Geflügel/Meeresfrüchten und Fleischalternativen. Im Jahr 2022 entfielen auf dieses Untersegment mehr als 83 % der im Land konsumierten Reisproteine. Reisprotein erfüllt vielfältige Verbraucherwünsche, wie zum Beispiel vegane, glutenfreie und proteinreiche Lebensmittelprodukte. Reisproteine wurden in unterschiedlichen Konzentrationen (3 %, 6 %, 9 % und 12 %) als Fleischstreckmittel für die Entwicklung von Chicken Nuggets verwendet. Der Bereich Backbedarf und Backmischungen dürfte aufgrund des Proteintrends, der sich voraussichtlich noch verstärken wird, eine extrem hohe Nachfrage verzeichnen. Um der wachsenden Nachfrage nach veganen Backwaren gerecht zu werden, verwenden Lebensmittelhersteller Reisprotein, um proteinreiche Backwaren herzustellen.

- Der Inhaltsstoff erfreut sich zunehmender Beliebtheit, da er hypoallergen ist und eine nahrhafte Alternative für Menschen mit Laktoseintoleranz darstellt. Die Zahl der Menschen mit Laktoseintoleranz im Land beträgt rund 30 Millionen, was zu einer hohen Nachfrage nach alternativen Proteinen, einschließlich Reisprotein, führt. Vor allem auf Reis basierende Formeln gelten bei Kindern mit Kuhmilchallergie als bessere Alternative zu Sojamilch, da die menschliche Verdaulichkeit von poliertem Reisprotein bei 86–90 % liegt.

- Was das Wachstum angeht, wird das Segment Körperpflege und Kosmetik mit einem prognostizierten wertmäßigen jährlichen Wachstum von 6,18 % im Prognosezeitraum die wichtigsten Kategorien übertreffen. Dieses Wachstum ist auf die steigende Nachfrage nach synthetischen Inhaltsstoffen in Schönheitsprodukten zurückzuführen. Verbraucher setzen zunehmend auf pflanzliche Ersatzstoffe wie Reisproteine, was zu einer Marktexpansion führt.

Markttrends für Reisprotein in den USA

- Babynahrung wird nach der Pandemie ein stetiges Wachstum verzeichnen

- Das Wachstum der Bäckereibranche wird von großen kommerziellen Akteuren vorangetrieben

- Innovation ist der Schlüssel zur Aufrechterhaltung einer stetigen Wachstumsrate

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Steigende US-Futtermittelexporte und Futtermittelpreise werden sich voraussichtlich auf die Produktion auswirken

- Die US-amerikanische Kosmetikindustrie treibt die Synergie von Innovation und Social-Media-Einfluss voran

- Steigerung der Reisproduktion zur Unterstützung der Reisproteinverarbeiter

Überblick über die Reisproteinindustrie der Vereinigten Staaten

Der Reisproteinmarkt der Vereinigten Staaten ist mäßig konsolidiert, wobei die fünf größten Unternehmen 60,90 % ausmachen. Die Hauptakteure in diesem Markt sind Farbest-Tallman Foods Corporation, Kerry Group PLC, MB-Holding GmbH Co. KG, Südzucker Group und The Scoular Company (alphabetisch sortiert).

Marktführer für Reisprotein in den Vereinigten Staaten

Farbest-Tallman Foods Corporation

Kerry Group PLC

MB-Holding GmbH & Co. KG

Südzucker Group

The Scoular Company

Other important companies include Axiom Foods Inc., Green Source Organics, Sweet Additions LLC.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum US-amerikanischen Reisproteinmarkt

- Mai 2022 BENEO, eine Tochtergesellschaft von Südzucker, hat einen Kaufvertrag zur vollständigen Übernahme von Meatless BV, einem Hersteller funktioneller Zutaten, abgeschlossen. BENEO erweitert mit der Übernahme sein bestehendes Produktangebot, um ein noch breiteres Spektrum an Texturierungslösungen für Fleisch- und Fischalternativen anzubieten.

- Juni 2020 Die Kerry Group hat ihr Sortiment an pflanzlichen Proteinzutaten erweitert. Das Sortiment umfasst biologische, vegane und allergenfreie Produkte, die in verschiedenen Lebensmittel- und Getränkeanwendungen weit verbreitet sind. Außerdem wurden 13 neue pflanzliche Proteinzutaten für die Produktreihen ProDiem und Hypro entwickelt, darunter auch Reisproteine.

- Februar 2020 Die Kerry Group übernimmt Pevasa Biotech, ein spanisches Unternehmen, das sich auf nichtallergene und biologische pflanzliche Proteinzutaten für die Säuglings-, allgemeine und klinische Ernährung spezialisiert hat, einschließlich Proteinquellen aus Reis und Erbsen.

US-Reisprotein-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

-

3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

-

3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

-

3.3 Produktionstrends

- 3.3.1 Anlage

-

3.4 Gesetzlicher Rahmen

- 3.4.1 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Isoliert

- 4.1.3 Strukturiert/hydrolysiert

-

4.2 Endbenutzer

- 4.2.1 Essen und Getränke

- 4.2.1.1 Durch Sub-Endbenutzer

- 4.2.1.1.1 Bäckerei

- 4.2.1.1.2 Getränke

- 4.2.1.1.3 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.1.1.4 Snacks

- 4.2.2 Körperpflege und Kosmetik

- 4.2.3 Ergänzungen

- 4.2.3.1 Durch Sub-Endbenutzer

- 4.2.3.1.1 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.3.1.2 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

-

5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Axiom Foods Inc.

- 5.4.2 Farbest-Tallman Foods Corporation

- 5.4.3 Green Source Organics

- 5.4.4 Kerry Group PLC

- 5.4.5 MB-Holding GmbH & Co. KG

- 5.4.6 Sweet Additions LLC

- 5.4.7 Südzucker Group

- 5.4.8 The Scoular Company

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

-

7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Reisproteinindustrie in den Vereinigten Staaten

Konzentrate, Isolate, texturiert/hydrolysiert werden als Segmente nach Form abgedeckt. Lebensmittel und Getränke, Körperpflege und Kosmetika sowie Nahrungsergänzungsmittel werden als Segmente vom Endbenutzer abgedeckt.

- Reisproteine verzeichneten die größte Nachfrage im Lebensmittel- und Getränkesegment, vor allem bei Fleisch/Geflügel/Meeresfrüchten und Fleischalternativen. Im Jahr 2022 entfielen auf dieses Untersegment mehr als 83 % der im Land konsumierten Reisproteine. Reisprotein erfüllt vielfältige Verbraucherwünsche, wie zum Beispiel vegane, glutenfreie und proteinreiche Lebensmittelprodukte. Reisproteine wurden in unterschiedlichen Konzentrationen (3 %, 6 %, 9 % und 12 %) als Fleischstreckmittel für die Entwicklung von Chicken Nuggets verwendet. Der Bereich Backbedarf und Backmischungen dürfte aufgrund des Proteintrends, der sich voraussichtlich noch verstärken wird, eine extrem hohe Nachfrage verzeichnen. Um der wachsenden Nachfrage nach veganen Backwaren gerecht zu werden, verwenden Lebensmittelhersteller Reisprotein, um proteinreiche Backwaren herzustellen.

- Der Inhaltsstoff erfreut sich zunehmender Beliebtheit, da er hypoallergen ist und eine nahrhafte Alternative für Menschen mit Laktoseintoleranz darstellt. Die Zahl der Menschen mit Laktoseintoleranz im Land beträgt rund 30 Millionen, was zu einer hohen Nachfrage nach alternativen Proteinen, einschließlich Reisprotein, führt. Vor allem auf Reis basierende Formeln gelten bei Kindern mit Kuhmilchallergie als bessere Alternative zu Sojamilch, da die menschliche Verdaulichkeit von poliertem Reisprotein bei 86–90 % liegt.

- Was das Wachstum angeht, wird das Segment Körperpflege und Kosmetik mit einem prognostizierten wertmäßigen jährlichen Wachstum von 6,18 % im Prognosezeitraum die wichtigsten Kategorien übertreffen. Dieses Wachstum ist auf die steigende Nachfrage nach synthetischen Inhaltsstoffen in Schönheitsprodukten zurückzuführen. Verbraucher setzen zunehmend auf pflanzliche Ersatzstoffe wie Reisproteine, was zu einer Marktexpansion führt.

| Konzentrate |

| Isoliert |

| Strukturiert/hydrolysiert |

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Ernährung älterer Menschen und medizinische Ernährung |

| Sport-/Leistungsernährung |

| Bilden | Konzentrate | ||

| Isoliert | |||

| Strukturiert/hydrolysiert | |||

| Endbenutzer | Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Ernährung älterer Menschen und medizinische Ernährung | |

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.