| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 55.06 Billion |

| Marktgröße (2029) | USD 73.68 Billion |

| CAGR (2024 - 2029) | 6.00 % |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

US-Einzelhandels-3PL-Marktanalyse

Die Größe des US-Einzelhandels-3PL-Marktes wird im Jahr 2024 auf 51,94 Milliarden US-Dollar geschätzt und soll bis 2029 69,43 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6 % im Prognosezeitraum (2024–2029) entspricht.

- Von 3,78 Billionen US-Dollar im Jahr 2019 stiegen die gesamten Einzelhandelsumsätze um 6,9 % auf 4,04 Billionen US-Dollar im Jahr 2020. Angesichts der negativen Auswirkungen der Coronavirus-Epidemie auf den Einkauf im Geschäft könnte der deutliche Anstieg der gesamten Einzelhandelsumsätze eine Überraschung sein. Der Großteil des Einzelhandelswachstums entfiel jedoch auf digitale Verkäufe. Im Jahr 2020 machte der E-Commerce über drei Viertel des gesamten Einzelhandelswachstums aus (74,6 Prozent), den größten Anteil am Gesamtwachstum, den der Online-Sektor jemals hatte. Die Offline-Verkäufe, zu denen Geschäfte, Kataloge und Callcenter gehören, wuchsen im Jahr 2020 um 2,1 %, was der gleichen Rate wie im pandemiefreien Vorjahr entsprach.

- Unterdessen verzeichneten die Einzelhandelsumsätze in den Vereinigten Staaten im April 2023 sowohl im Monatsvergleich als auch im Jahresvergleich ein Wachstum. Bekleidungs- und Bekleidungszubehörgeschäfte standen jedoch weiterhin vor Herausforderungen, mit einem Umsatzrückgang von 0,3 % im Vergleich zum Vormonat und einem Rückgang von 4,1 % im Vergleich zum Vorjahreszeitraum. Das Gesamtwachstum der Einzelhandelsumsätze ist vor allem auf die robusten Verbraucherausgaben trotz der Inflationsschwankungen zurückzuführen. Darüber hinaus haben moderate Preisniveaus, die anhaltende Stärke des Arbeitsmarktes und Lohnsteigerungen die Ausgabefähigkeit der Verbraucher erhöht.

- Trotz der steigenden Konsumausgaben sind die Verkäufe von Bekleidung und Bekleidung leicht zurückgegangen, da die Verbraucher zunehmend auf die Qualität der Produkte achten. Laut der Studie der Specialty Food Association (SFA) verzeichneten die Verkäufe von Spezialitätenlebensmitteln und -getränken im Jahr 2022 einen deutlichen Umsatzanstieg von mehr als 9,3 %. Der Spezialitätenmarkt besteht aus 63 Lebensmittel- und Getränkekategorien, die zusammen fast 22 % des Lebensmittel- und Getränkeeinzelhandelsumsatzes ausmachen. Daher wird erwartet, dass die wachsenden Einzelhandelsumsätze zu einer enormen Nachfrage nach Logistiknetzwerken Dritter im Land führen werden.

US-Einzelhandels-3PL-Markttrends

Wachstum im E-Commerce treibt den Markt voran

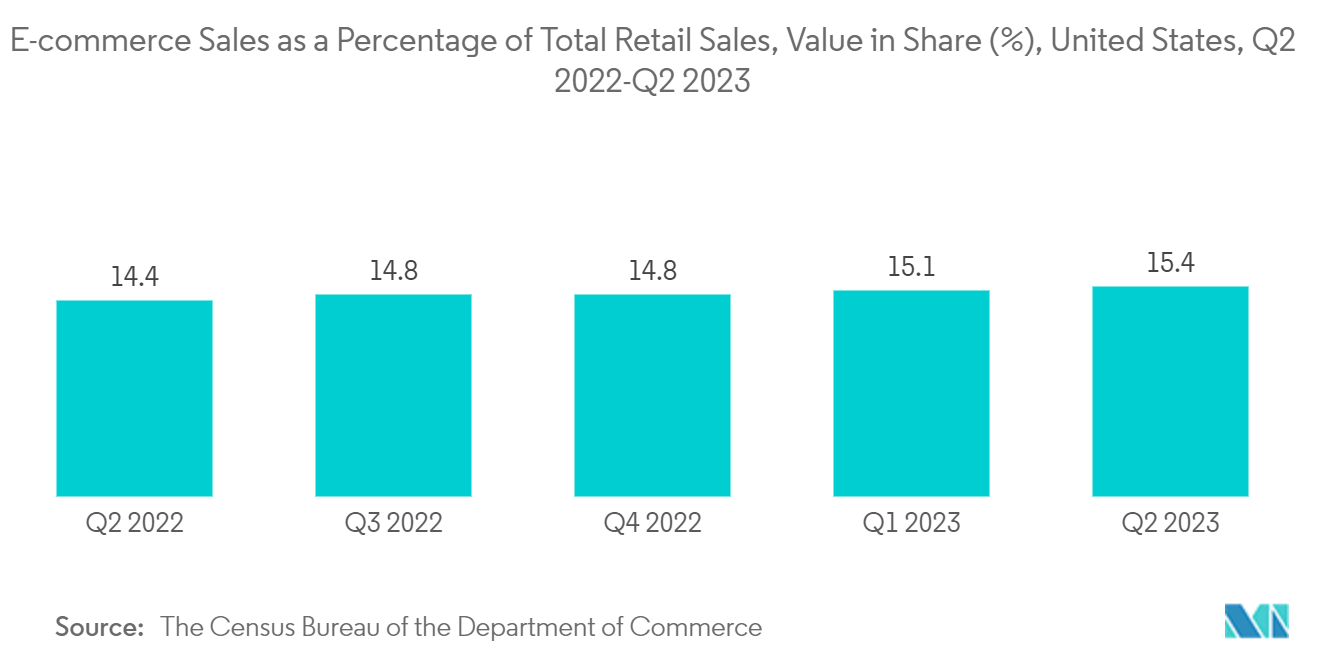

Es wird erwartet, dass die E-Commerce-Umsätze bis 2023 ihren Aufwärtstrend fortsetzen werden, der durch die Verlagerung der Verbraucher hin zu neuen und hybriden Einkaufsmustern vorangetrieben wird. Laut der Studie des US-Handelsministeriums erreichten die E-Commerce-Umsätze der Vereinigten Staaten im Jahr 2022 mehr als 1,03 Billionen US-Dollar, was einem Anstieg von 7 % im Vergleich zum Vorjahr entspricht.

Darüber hinaus profitierten große Einzelhändler wie Amazon.com Inc. und Walmart Inc. von diesem Kaufverhalten der Verbraucher. Unterdessen treibt der E-Commerce den rasanten Wandel im Einzelhandel voran. Nach Angaben des United States Census Bureau des Handelsministeriums betrug der Anteil des E-Commerce am gesamten Einzelhandelsumsatz im dritten Quartal 2022 14,8 %, ein Anstieg um 3 % im Vergleich zum zweiten Quartal 2022. Darüber hinaus fand im dritten Quartal 2022 die Volkszählung statt Das Büro des Handelsministeriums gab die E-Commerce-Umsätze im Einzelhandel im Land bekannt. Im dritten Quartal 2022 beliefen sich die gesamten E-Commerce-Umsätze im Land auf 265,9 Milliarden US-Dollar, was einer Wachstumsrate von 3 % gegenüber dem zweiten Quartal 2022 entspricht.

Darüber hinaus ist im dritten Quartal 2022 Bekleidung und allgemeine Handelswaren, einschließlich Bekleidungszubehör und allgemeine Handelswaren, die am schnellsten wachsende Kategorie der E-Commerce-Verkäufe. Darüber hinaus beliefen sich die E-Commerce-Umsätze mit Bekleidung und allgemeinen Handelswaren auf mehr als 42,4 Milliarden US-Dollar, ein Anstieg um mehr als 39 % im Vergleich zum dritten Quartal 2021. Somit bieten die wachsenden E-Commerce- und Einzelhandelsumsätze eine große Chance für Third parteiübergreifende Logistikdienstleister im Land.

Steigende Einzelhandelsumsätze treiben den Markt voran

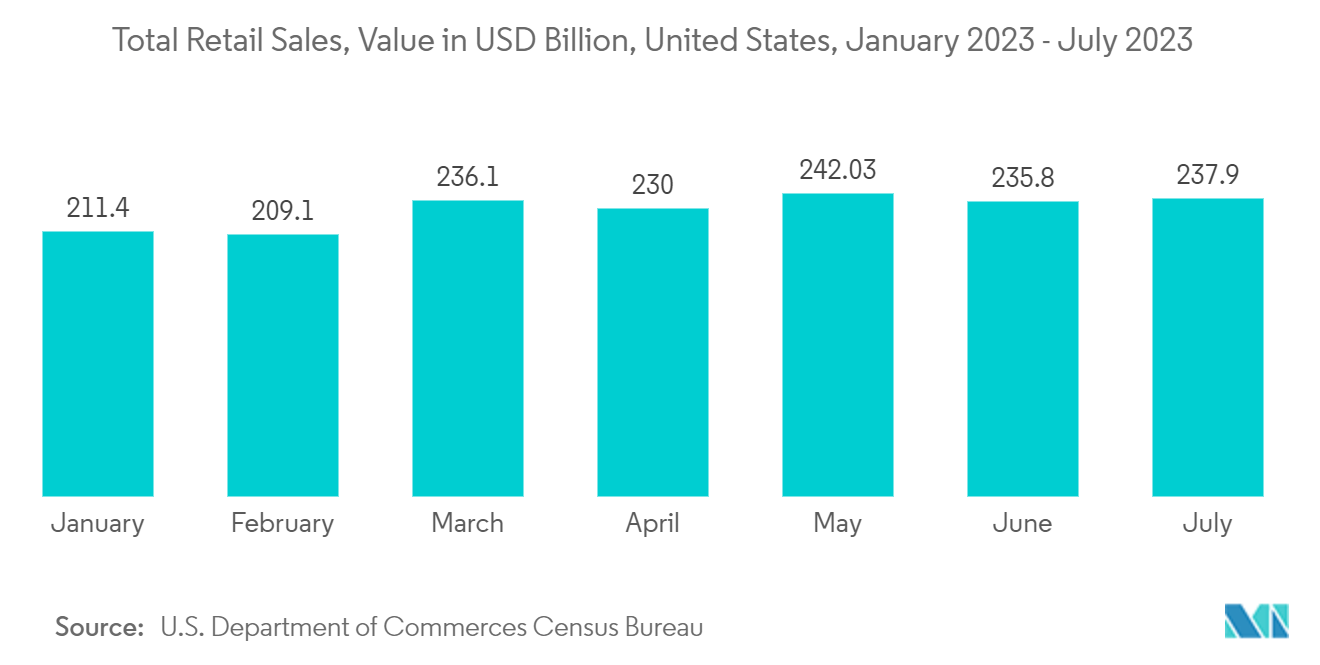

Starke Einzelhandelsumsätze, da mit COVID infizierte Amerikaner in die Geschäfte zurückkehren. Die Aufhebung der Covid-19-Beschränkungen führt weiterhin zu Rekordimportzahlen und trägt zu Rekordvolumina in den verkehrsreichsten Containerhäfen Amerikas bei. Nach Angaben der National Retail Federation sind die Verkaufsmengen im Jahr 2022 auf dem Weg, neue Höchstwerte zu erreichen. Darüber hinaus stiegen im April 2023 die Einzelhandelsumsätze in den Vereinigten Staaten, was darauf hindeutet, dass sich die Verbraucherausgaben trotz wirtschaftlicher Gegenwinde wie Inflation und hohen Kreditkosten behaupten.

Darüber hinaus verzeichnete der Wert der Einzelhandelskäufe im April 2023 eine Wachstumsrate von mehr als 0,4 %, nachdem er im März um 0,7 % nach oben korrigiert worden war. Unterdessen stiegen die Einzelhandelsumsätze im Juli 2023 im Jahresvergleich um mehr als 5,4 %. Dieses Wachstum wurde hauptsächlich durch die Prime-Day-Verkäufe vorangetrieben, die mehrere Konkurrenten dazu drängten, mit dem Sommerschlussverkauf von Amazon zu konkurrieren. Darüber hinaus priorisieren die Kunden vor allem den Einkauf von Dienstleistungen, und die Sommerverkäufe regen auch zu höheren Ausgaben online und in Geschäften an, insbesondere in den Kategorien zum Schulanfang.

Darüber hinaus verzeichneten auch die Konsumgüterimporte der Vereinigten Staaten eine Wachstumsrate von mehr als 0,4 %. Obwohl das Unternehmen im Land seine Importe selbst herstellen kann, erzielt es beim Einkauf in anderen Ländern deutlich bessere Preise. Daher erfordern die wachsenden Einzelhandelsumsätze und Importe in das Land außerdem ein riesiges Netzwerk von Drittanbietern, um die Produkte ohne Verzögerungen zu liefern.

Überblick über die 3PL-Branche im US-Einzelhandel

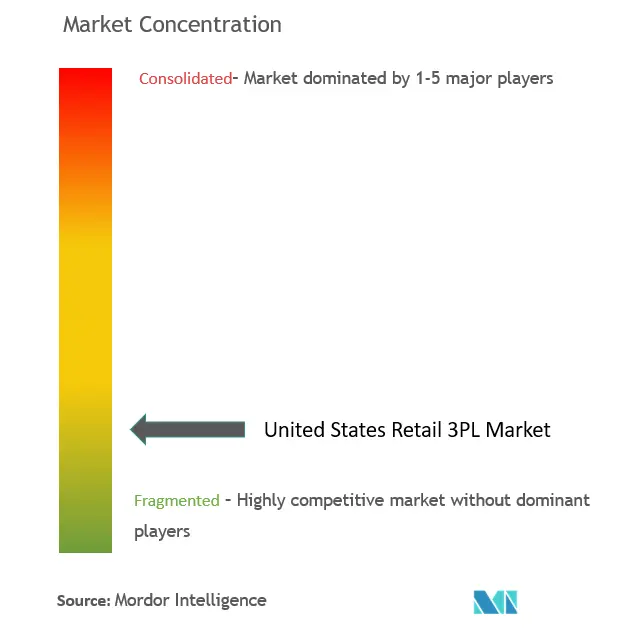

Der US-Einzelhandels-3PL-Markt ist fragmentiert und besteht aus einer Mischung aus globalen und lokalen Akteuren. Zu den starken Akteuren zählen FedEx, XPO Logistics, YRC Freight, Old Dominion Freight Line und UPS. Die Vereinigten Staaten verfügen über gut etablierte Vertriebskanäle für alle Arten von Einzelhandelsunternehmen. Die Einzelhandelsdienstleistungsbranche bietet ein offenes Wettbewerbsumfeld, das starke Geschäftsabläufe fördert und Innovationen vorantreibt, die die Effizienz und Zuverlässigkeit steigern.

US-Einzelhandels-3PL-Marktführer

-

Hub Group

-

Ceva Logistics

-

C.H. Robinson

-

DSV Panalpina

-

XPO Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

US-Einzelhandels-3PL-Marktnachrichten

- Juli 2023 Knight-Swift Transportation Holdings Inc. (ein Transportunternehmen) übernimmt den US-amerikanischen Lkw-Spediteur US Xpress. nach der Genehmigung durch die Aktionäre von US Xpress am 29. Juni 2023. Nach Abschluss der Transaktion wurde US Xpress von der New Yorker Börse dekotiert.

- März 2023 DSV (ein globaler 3PL-Dienstleister) übernimmt zwei in den USA ansässige Anbieter von Gütertransport- und Logistikdienstleistungen, SM Moving Systems West und Global Diversity Logistics. Diese Akquisition stärkt die Präsenz des Unternehmens in Nordamerika und unterstützt seine wachsenden grenzüberschreitenden Dienstleistungen nach Lateinamerika.

Segmentierung der US-Einzelhandels-3PL-Branche

Third-Party-Logistik, oft auch als 3PL bezeichnet, ist ein System, bei dem ein Unternehmen einem anderen Unternehmen Bestandsverwaltungs- und Lieferdienste anbietet. Ein 3PL-Unternehmen wird häufig von einem Unternehmen (Kunden) genutzt, das über keine eigene Logistikabteilung verfügt. Im Gegenzug kümmert sich der 3PL um einige oder alle logistischen Anforderungen des Kunden. Darüber hinaus eine umfassende Hintergrundanalyse des US-Einzelhandels-3PL-Marktes mit aktuellen Markttrends, Beschränkungen, technologischen Aktualisierungen und detaillierten Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der 3PL-Einzelhandelsmarkt in den USA ist nach Produkten (Lebensmittel und Getränke, Körper- und Haushaltspflege, Bekleidung, Schuhe und Accessoires, Möbel, Spielzeug und Hobby, Elektronik- und Haushaltsgeräte sowie andere Produkte), nach Vertriebskanal Supermärkten/Hypermärkten, Convenience Stores und Kaufhäuser, Fachgeschäfte, Online, andere Vertriebskanäle). Der Bericht bietet Marktgrößen und Prognosen für den 3PL-Einzelhandelsmarkt in den USA in Wert (USD) für alle oben genannten Segmente.

| Nach Produkt | Essen und Getränke |

| Persönliche und Haushaltspflege | |

| Bekleidung, Schuhe und Accessoires | |

| Möbel, Spielzeug und Hobby | |

| Elektronische und Haushaltsgeräte | |

| Andere Produkte | |

| Nach Vertriebskanal | Supermärkte/Hypermärkte, Convenience Stores und Kaufhäuser |

| Fachgeschäfte | |

| Online | |

| Andere Vertriebskanäle |

FAQs zur 3PL-Marktforschung im US-Einzelhandel

Wie groß ist der US-Einzelhandels-3PL-Markt?

Es wird erwartet, dass die Größe des 3PL-Einzelhandelsmarkts in den USA im Jahr 2024 51,94 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 6 % bis 2029 auf 69,43 Milliarden US-Dollar wachsen wird.

Wie groß ist der US-Einzelhandels-3PL-Markt derzeit?

Im Jahr 2024 wird die Größe des US-Einzelhandels-3PL-Marktes voraussichtlich 51,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem US-Einzelhandels-3PL-Markt?

Hub Group, Ceva Logistics, C.H. Robinson, DSV Panalpina, XPO Logistics sind die größten Unternehmen, die auf dem US-Einzelhandels-3PL-Markt tätig sind.

Welche Jahre deckt dieser US-Einzelhandels-3PL-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des US-Einzelhandels-3PL-Marktes auf 49 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des US-Einzelhandels-3PL-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die US-Einzelhandels-3PL-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Integrated Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

US-Einzelhandels-3PL-Branchenbericht

Statistiken zum US-Einzelhandels-3PL-Marktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die 3PL-Analyse für den US-Einzelhandel umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.