| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 12.66 Billion |

| Marktgröße (2029) | USD 14.95 Billion |

| CAGR (2024 - 2029) | 3.38 % |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

US-Marktanalyse für Werkzeugmaschinen

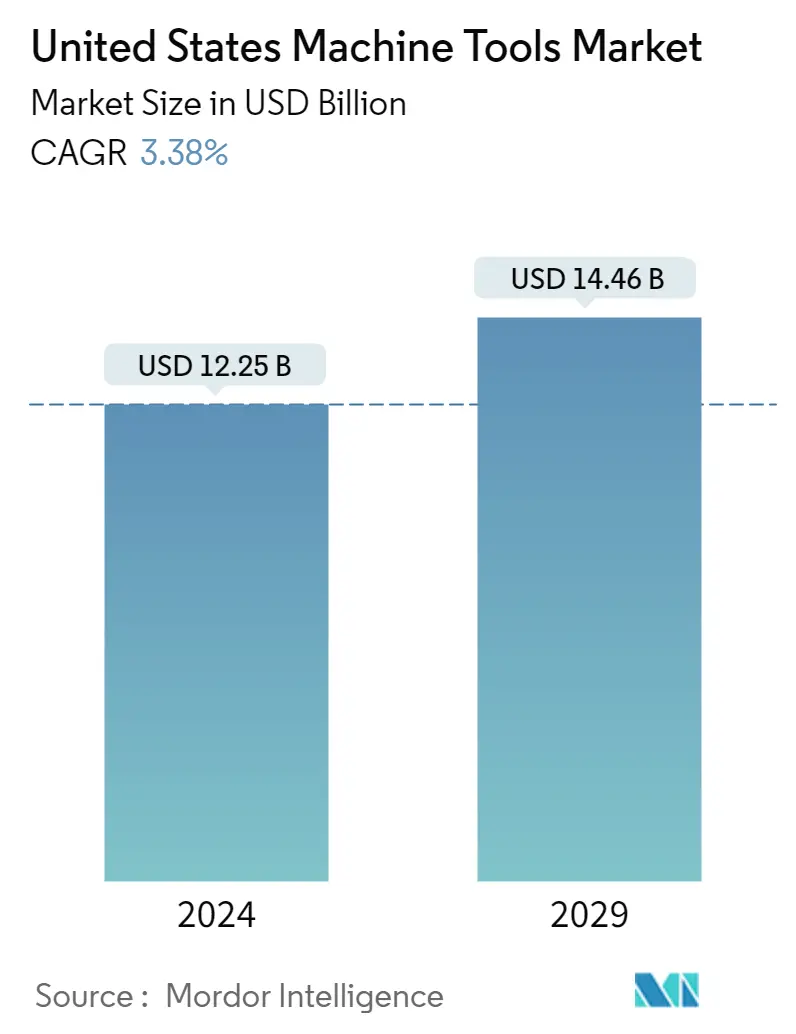

Die Größe des Werkzeugmaschinenmarkts in den Vereinigten Staaten wird im Jahr 2024 auf 12,25 Milliarden US-Dollar geschätzt und soll bis 2029 14,46 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,38 % im Prognosezeitraum (2024–2029) entspricht.

- Die Werkzeugmaschinenindustrie in den Vereinigten Staaten ist am stärksten von der Epidemiewelle betroffen, darunter intelligente Maschinen und Industrie 4.0, die auch in den folgenden Jahren wichtige Entwicklungstrends für Werkzeugmaschinenhersteller sein werden. Das Konsumverhalten von Werkzeugmaschinen in den Vereinigten Staaten hat den Anteil des Landes an der inländischen Produktion in den letzten Jahren erhöht. Zusätzlich zu den Waren, die von amerikanischen inländischen Herstellern angeboten werden.

- Das Geschäft verlagert sich aufgrund der Industrie 4.0-Technologien von einer konzentrierten Maschine hin zu einer konzentrierten Dienstleistung und integrierten Lösungen. In einigen Branchen erwirtschaften Unternehmen derzeit 100 % des Gewinns und mehr als 50 % des Umsatzes mit Dienstleistungen. Dieser Trend wird sich in den nächsten Jahren auf die gesamte Branche ausweiten und an Fahrt gewinnen. Bis 2030 werden Unternehmen den Großteil ihrer Ausrüstung als Bestandteil von Paketen verkaufen, die Software und Dienstleistungen umfassen, was die Gewinnmarge des Hardwaresektors verringert.

- Die Fragilität in der Werkzeugmaschinenindustrie könnte im Notfall erhebliche Auswirkungen auf die nationale Sicherheit haben. Das Verteidigungsministerium möchte sicherstellen, dass es alles produzieren kann, was das Land braucht. Auch eine engere Zusammenarbeit mit den führenden Fertigungs- und Forschungs- und Entwicklungsunternehmen für Werkzeugmaschinen unserer ausländischen Partner wäre für die USA von Vorteil

- Werkzeugmaschinen werden dem Land dabei helfen, die sauberen Energietechnologien zu erwerben, die wir benötigen, um das Klimaproblem anzugehen und die Landesverteidigung zu stärken. Die Positionierung der Vereinigten Staaten als Weltmarktführer bei der Erzeugung erneuerbarer Energien ist für die Ministerien für Energie und Verteidigung eine Priorität. Kritische saubere Energietechnologien, darunter Sonnenkollektoren, Windturbinen und Batterien für Elektrofahrzeuge, werden von einer robusten Werkzeugmaschinenkapazität und -fähigkeit profitieren.

US-Markttrends für Werkzeugmaschinen

Steigende Nachfrage nach inländischen Werkzeugmaschinen treibt den Markt an

KMUs (kleine und mittlere Unternehmen) machen die Mehrheit der Werkzeugmaschinenhersteller in den USA aus, obwohl sie über das ganze Land verteilt sind. Sie konzentrieren sich auf die Industriezentren rund um die Großen Seen im Mittleren Westen, in Kalifornien und Texas. Der Mittlere Westen ist bekannt für seine industrielle Fertigung, die neun Bundesstaaten umfasst und 44 % der Werkzeugmaschinenproduktion des Landes ausmacht.

Bau, Bergbau, Energie und andere Märkte sind in der US-amerikanischen Werkzeugmaschinenanwendungsindustrie sowie in Industriemaschinen, Fahrzeugen sowie Luft- und Raumfahrt und Verteidigung enthalten. Kleine und mittlere Unternehmen profitieren davon, wenn sich Werkzeugmaschinenhersteller auf einen bestimmten Produktbereich konzentrieren, anstatt zahlreiche Maschinen zu erstellen.

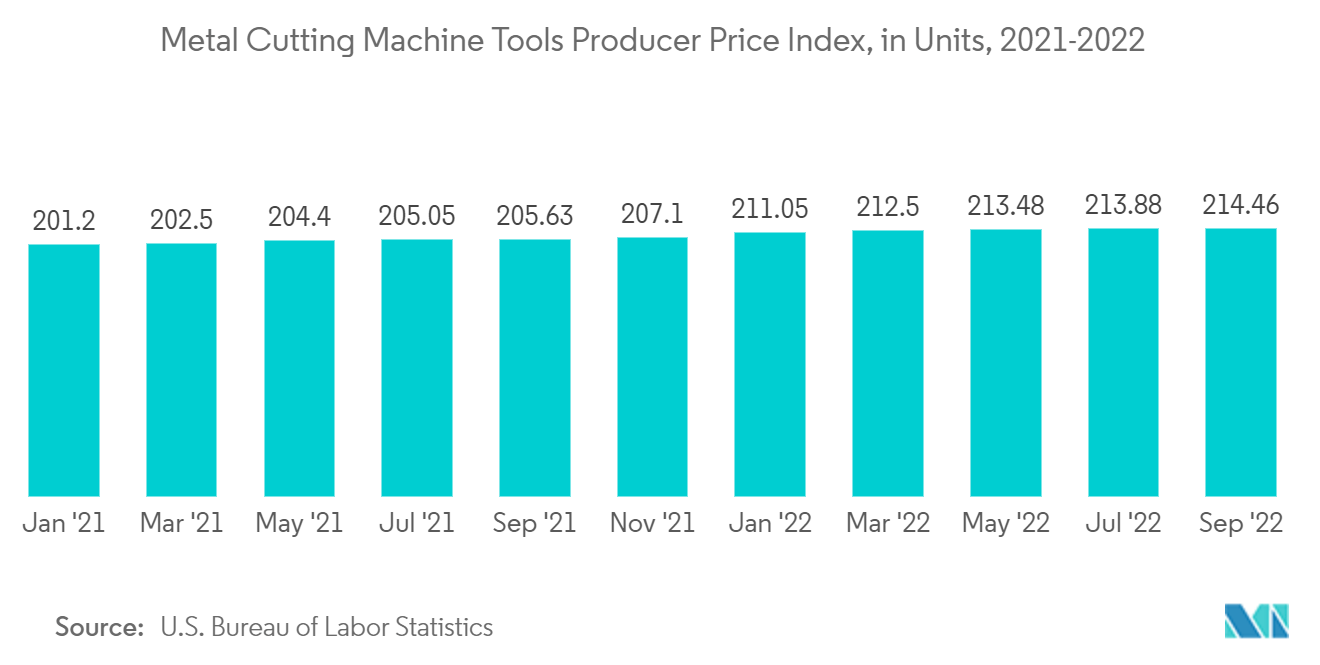

Branchenstatistiken zufolge sank die Zahl der von Maschinenwerkstätten und anderen Herstellern aufgegebenen neuen Investitionsgüterbestellungen im Juli 2022 auf 391,92 Millionen US-Dollar, was einem Rückgang von -6,1 % gegenüber Juni 2022 und einem Rückgang von -14,3 % gegenüber Juli 2021 entspricht immer noch auf Jahresbasis. Die Juli-Gesamtwerte geben den niedrigsten monatlichen Gesamtwert in jeder Kategorie für das laufende Kalenderjahr und den vierten Monat in Folge mit rückläufigen Maschineneinheiten-Gesamtwerten und Gesamtauftragswerten an.

Die US-amerikanischen Industrietechnologieaufträge sind seit sieben Monaten aktiv. Mit rund 14.700 bestellten Werkzeugmaschinen haben sie einen Gesamtwert von 3,22 Milliarden US-Dollar erreicht, 8,7 % mehr als die Auftragssumme von Januar bis Juli 2021. Die Assn. Der monatliche US Manufacturing Technology Orders Report von Manufacturing Technology, eine Zusammenfassung nationaler und regionaler Daten zum Verkauf von Metallschneide-, Metallumformungs- und -fertigungsmaschinen, bietet Informationen über neue Werkzeugmaschinenbestellungen.

Wachstum des verarbeitenden Gewerbes treibt den Markt voran

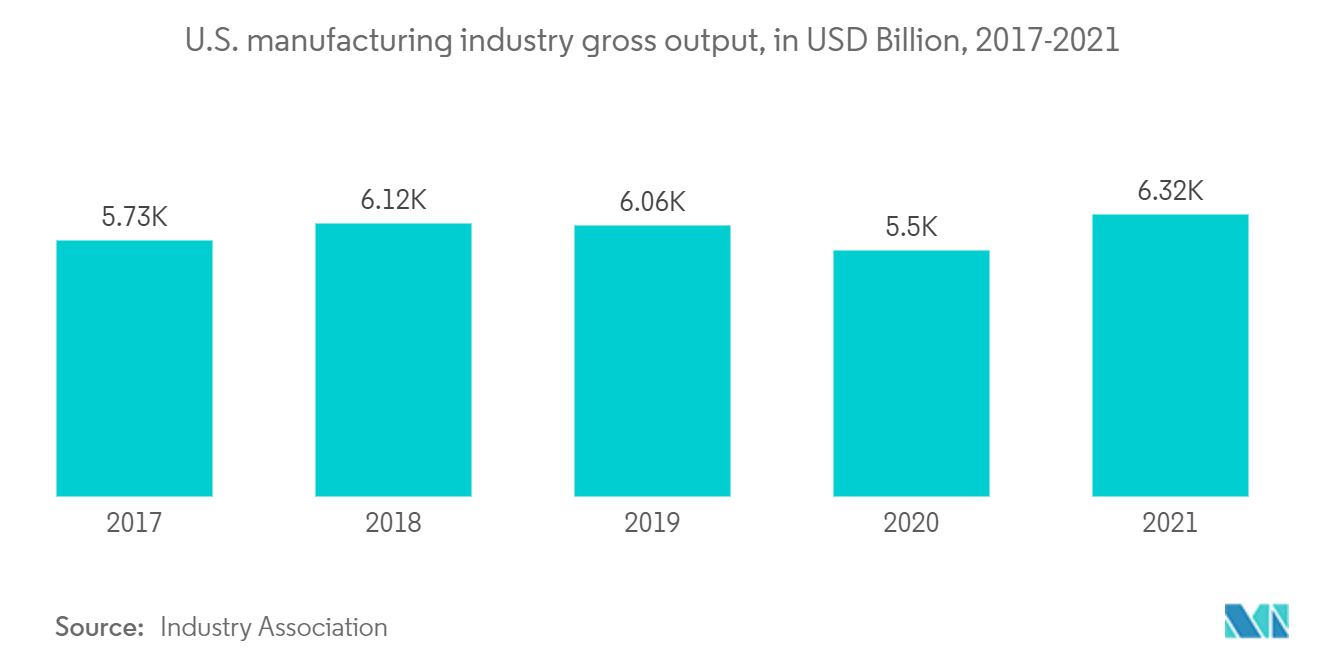

Zu Beginn der Pandemie wirkten sich Lieferkettenprobleme, Infektionen, Schließungen von Institutionen und Unternehmen sowie andere globale sozioökonomische Auswirkungen sowohl auf Unternehmen als auch auf Menschen aus. Das verarbeitende Gewerbe in den Vereinigten Staaten erlebte im zweiten Quartal 2020 zusammen mit der übrigen Wirtschaft einen erheblichen Rückschlag infolge eines landesweiten Shutdowns, der zu massiven Entlassungen, ineffektiver Logistik, einem Produktionsrückgang und Haushaltsdefiziten führte.

Die Fertigungsindustrie in den Vereinigten Staaten befindet sich in einer Zeit der schnellen Entwicklung und des Wandels, da neue Technologien und internationale Standards auf den Markt gebracht werden. Der Sektor hat mit mehreren Problemen zu kämpfen, darunter einer alternden Belegschaft, sinkender Produktivität und steigenden Arbeitskosten, zunehmender Konkurrenz durch Schwellenländer und einer alternden Fertigungsinfrastruktur.

Als Reaktion auf diese Probleme suchen Hersteller nach Möglichkeiten, die Produktivität zu steigern, die Kosten zu senken und die Effektivität ihrer Lieferkettennetzwerke zu verbessern. Daher nutzen sie Technologie, um diese Probleme anzugehen. Obwohl die Automatisierung ein entscheidendes Element für den Erfolg in der Fertigungsindustrie ist, ergab eine aktuelle Marktanalyse von Inkxpert, dass nur 30 % der Hersteller der Meinung sind, dass sie in den nächsten fünf Jahren ein wichtiger Bestandteil ihrer zukünftigen Unternehmensplanung sein wird.

Überblick über die US-amerikanische Werkzeugmaschinenindustrie

Der Werkzeugmaschinenmarkt der Vereinigten Staaten ist mäßig fragmentiert und verfügt über viele nationale und internationale Akteure. Mit ihren Produktionsstätten sind ausländische Player wie Trumpf und Amada im Land gut vertreten. Darüber hinaus sind einige große inländische Unternehmen wie Haas und Lincoln Electric kleine und mittlere Unternehmen, die Teile und Komponenten für Werkzeugmaschinen herstellen. Diese Faktoren machen die Branche daher äußerst wettbewerbsfähig. Der Sektor erlebt auch den Trend der Konsolidierung durch Fusionen und Übernahmen. Diese Strategien helfen den Unternehmen, neue Marktbereiche zu erschließen und neue Kunden zu gewinnen.

US-Marktführer für Werkzeugmaschinen

-

TRUMPF Inc.

-

Haas Automation Inc.

-

Amada Co. Ltd

-

Lincoln Electric Holdings Inc.

-

MC Machinery Systems Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum US-amerikanischen Werkzeugmaschinenmarkt

- Juli 2022: Peterson Tool Company, Inc. (PTC), ein führender Anbieter von maschinenspezifischen kundenspezifischen Werkzeuglösungen für Einsätze, hat die zuvor angekündigte endgültige Übernahme seiner Vermögenswerte durch Sandvik abgeschlossen. Kundenspezifische Hartmetall-Formeinsätze sind Teil der Produktlinie und werden hauptsächlich im allgemeinen Maschinenbau und in der Automobilindustrie für Dreh- und Einstechanwendungen mit hoher Produktion eingesetzt. Der Betrieb wird als Walters GWS Tool-Abteilung bezeichnet, die Teil des Geschäftsbereichs Sandvik Manufacturing and Machining Solutions ist.

- Juni 2022: Doosan Machine Tools hat erklärt, dass es ab dem 2. Juni 2022 zu DN Solutions werden und als Anbieter kompletter Fertigungslösungen wieder auftauchen wird. Der neue Name von Doosan Machine Tools, DN Solutions, deutet auf einen Neuanfang nach der Fusion mit DN Automotive hin, das im Januar 2022 die Muttergesellschaft des Unternehmens übernommen hat. Gemeinsam können DN Solutions und DN Automotive die Produktionskapazitäten maximieren und neue Wachstumsmotoren finden, die dies getan haben ein synergistischer Effekt.

Segmentierung der US-amerikanischen Werkzeugmaschinenindustrie

Die Werkzeugmaschinenindustrie kann in Metallschneidemaschinen und Metallumformmaschinen unterteilt werden. Eine vollständige Hintergrundanalyse des US-amerikanischen Marktes für Werkzeugmaschinen, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und geografischen Trends , und die Auswirkungen von COVID-19 sind im Bericht enthalten.

Der Werkzeugmaschinenmarkt der Vereinigten Staaten ist nach Typ (Metallbearbeitungsmaschinen, Teile und Zubehör sowie Installation, Reparatur und Wartung) und nach Endbenutzern (Automobil-, Fertigungs- und Industriemaschinenbau, Schifffahrt, Luft- und Raumfahrt und Verteidigung, Präzisionstechnik usw.) segmentiert Andere Endbenutzer). Der Bericht bietet die Marktgrößen und Prognosen für den US-amerikanischen Markt für Werkzeugmaschinen in Wert (USD) für alle oben genannten Segmente.

| Nach Typ | Metallbearbeitungsmaschinen |

| Teile und Zubehör | |

| Installation | |

| Reparatur | |

| Wartung | |

| Vom Endbenutzer | Automobil |

| Fertigung und Herstellung von Industriemaschinen | |

| Marine, Luft- und Raumfahrt und Verteidigung | |

| Präzisionstechnik | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur US-Marktforschung für Werkzeugmaschinen

Wie groß ist der US-amerikanische Werkzeugmaschinenmarkt?

Es wird erwartet, dass die Marktgröße für Werkzeugmaschinen in den Vereinigten Staaten im Jahr 2024 12,25 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,38 % bis 2029 auf 14,46 Milliarden US-Dollar wachsen wird.

Wie groß ist der Werkzeugmaschinenmarkt in den Vereinigten Staaten derzeit?

Im Jahr 2024 wird der Markt für Werkzeugmaschinen in den Vereinigten Staaten voraussichtlich ein Volumen von 12,25 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem US-amerikanischen Markt für Werkzeugmaschinen?

TRUMPF Inc., Haas Automation Inc., Amada Co. Ltd, Lincoln Electric Holdings Inc., MC Machinery Systems Inc. sind die wichtigsten Unternehmen, die auf dem Werkzeugmaschinenmarkt der Vereinigten Staaten tätig sind.

Welche Jahre deckt dieser US-amerikanische Markt für Werkzeugmaschinen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des US-amerikanischen Werkzeugmaschinenmarktes auf 11,85 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des US-amerikanischen Werkzeugmaschinenmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die US-amerikanische Marktgröße für Werkzeugmaschinen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Manufacturing Products and Services Reports

Other Popular Industry Reports

Bericht der US-amerikanischen Werkzeugmaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von US-Werkzeugmaschinen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von US Machine Tools umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.