Größe und Anteil des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes

Analyse des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes von Mordor Intelligenz

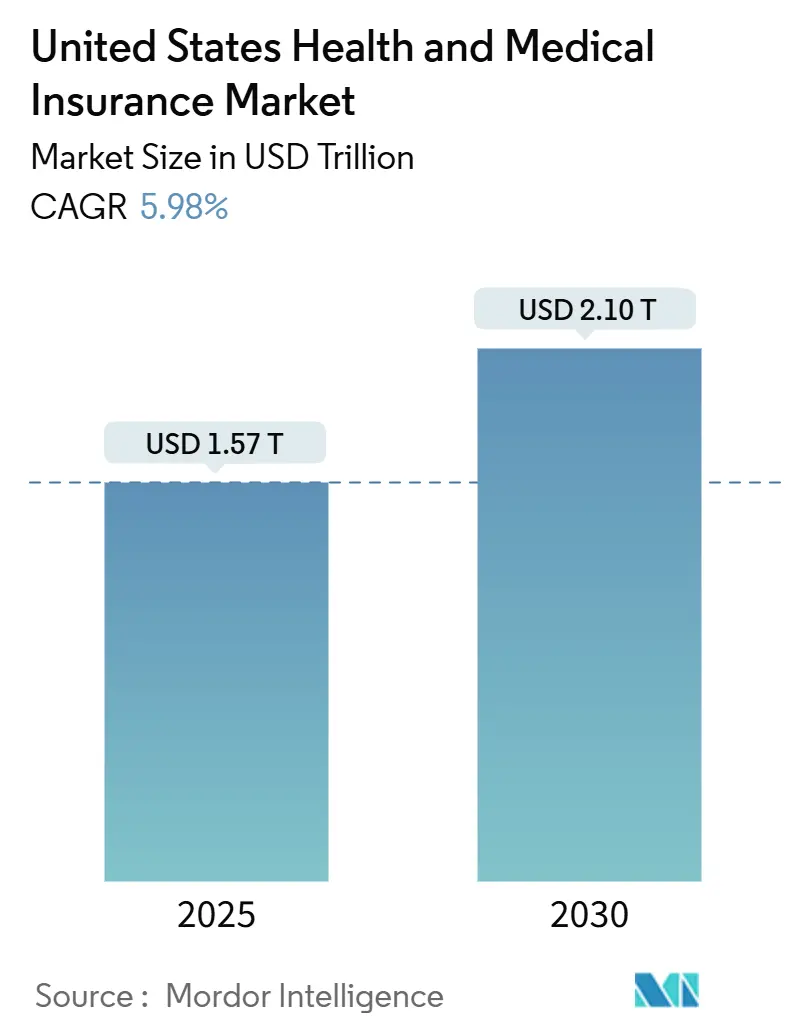

Der uns-amerikanische Gesundheits- und Krankenversicherungsmarkt erreichte USD 1,57 Billionen im Jahr 2025 und wird voraussichtlich auf USD 2,1 Billionen bis 2030 voranschreiten, was eine CAGR von 5,98% widerspiegelt und die anhaltende Nachfrage trotz regulatorischer Schwankungen unterstreicht. Eine alternde Bevölkerung treibt die Expansion an, höhere Prävalenz chronischer Krankheiten, reichhaltigere ACA-Subventionen und rasante Medicare Advantage-Einschreibungsgewinne, die zusammen die versicherte Bevölkerung erweitern und das Prämienwachstum unterstützen. Die Widerstandsfähigkeit von Arbeitgeberplänen, die schnelle Aufnahme von Optionen mit hohen Selbstbehalten und der digitale Vertrieb tragen ebenfalls zur positiven Entwicklung bei, während Versichererinvestitionen In wertbasierte Versorgung und KI-gesteuerte Risikobeurteilung die Produktdifferenzierung und Kostenkontrolle verbessern. Die Konsolidierung der Versicherer setzt sich fort, da Unternehmen nach Größenordnung suchen, um den Druck der medizinischen Verlustquote zu bewältigen und nationale Reichweite zu erschließen, was durch jüngste Vermögenskäufe im Medicare-Segment veranschaulicht wird. Regionale öffentliche Optionspilotprojekte und Rückversicherungsprogramme stabilisieren zusätzlich die Prämien und stimulieren den Wettbewerb, insbesondere im Westen.

Wichtige Berichtserkenntnisse

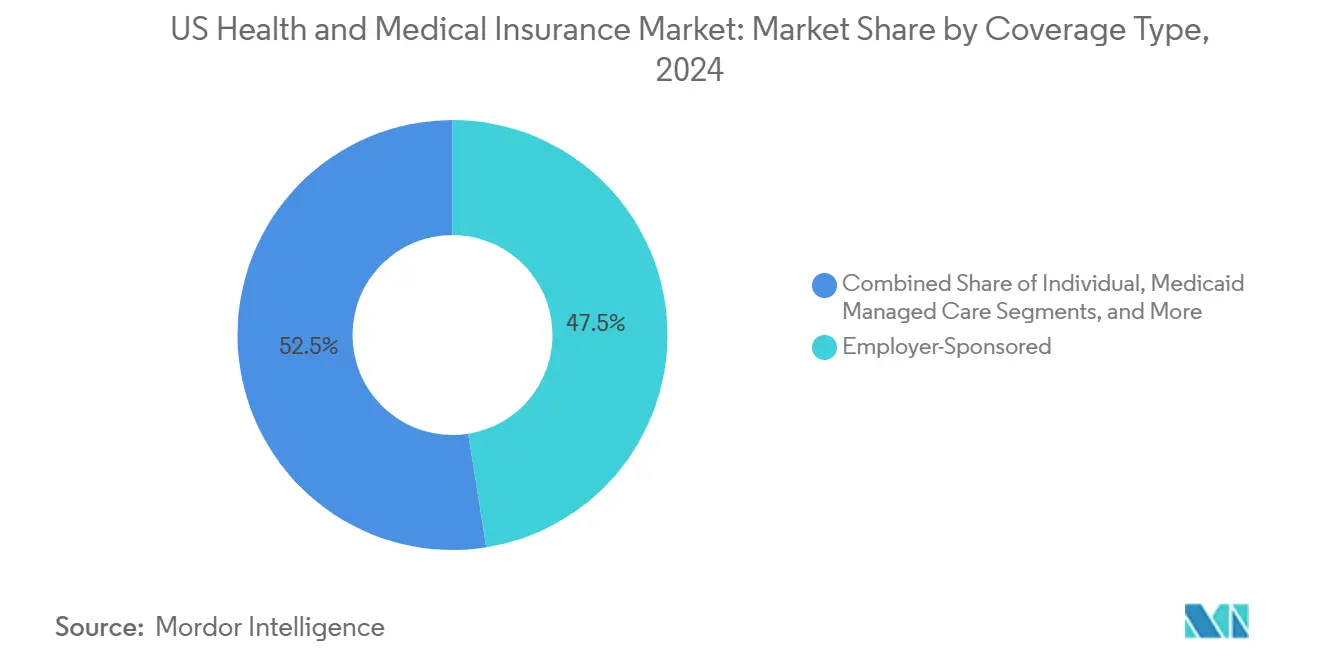

• Nach Deckungsart führte die arbeitgeber-gesponserte Versicherung mit 47,5% des Marktanteils des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes im Jahr 2024, während Medicare Advantage voraussichtlich mit einer CAGR von 7,80% bis 2030 expandieren wird.

• Nach Plantyp beherrschten PPOs mit 46% Umsatzanteil im Jahr 2024; Gesundheitspläne mit hohem Selbstbehalt werden voraussichtlich am schnellsten mit 9,45% CAGR bis 2030 wachsen.

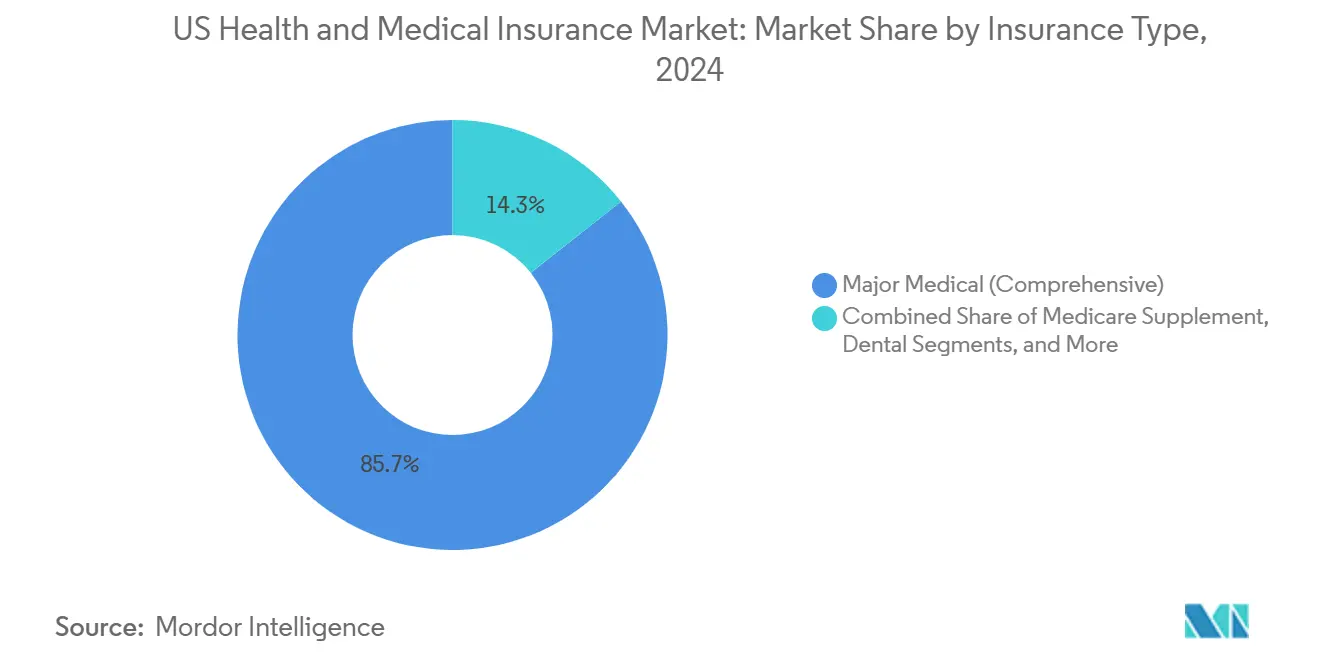

• Nach Versicherungsart machte die umfassende hauptmedizinische Deckung 85,67% Anteil der Größe des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes im Jahr 2024 aus, während ergänzende Sparten wie Unfall- und schwere Krankheitsversicherung voraussichtlich mit einer CAGR von 10,31% bis 2030 steigen werden.

• Nach Vertriebskanal hielten Makler und Agenten einen Anteil von 55,24% im Jahr 2024, dennoch verzeichnen online-Börsen die höchste prognostizierte CAGR von 12,00% bis 2030.

• Nach Region erfasste der Süden 35,34% der Prämien von 2024, aber der Westen ist für die schnellste CAGR von 6,40% bis 2030 positioniert.

Trends und Erkenntnisse des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes

Auswirkungsanalyse der Treiber

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Gesundheitskosten & alternde Bevölkerung | +1.8% | Global | Langfristig (≥ 4 Jahre) |

| Erweiterung der ACA-Subventionen & Marketplace-Einschreibung | +1.2% | National; Nicht-Erweiterungsstaaten | Mittelfristig (2-4 Jahre) |

| Wachstum bei der Adoption von Medicaid Gemanagt Pflege durch Staaten | +0.9% | Südosten & Mittlerer Westen | Mittelfristig (2-4 Jahre) |

| Arbeitgeber-ICHRAs & QSEHRAs verschieben Deckung | +0.6% | National; Technologie & professionelle Dienstleistungen | Langfristig (≥ 4 Jahre) |

| KI-gesteuerte Risikostratifizierung | +0.4% | Große Ballungsräume | Kurzfristig (≤ 2 Jahre) |

| Telehealth-Erstattungsparität | +0.3% | Schwerpunkt ländlich | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Gesundheitskosten & Alternde Bevölkerung

Das Prämienwachstum bleibt eng mit steigenden Medizinpreisen und höherer Inanspruchnahme bei Senioren verbunden, wobei medizinische Verlustquoten Großer Gruppen über 90% stiegen, bevor sie 2023 wieder sanken. Medicare Advantage-Einschreibungen gewannen 2024 5,4% neue Mitglieder hinzu, dennoch belasteten erhöhte Spezialmedikamentenausgaben und chronische Krankheitsinzidenz die Margen und drängten Versicherer zu intensiviertem Risikomanagement und wertbasierten Vereinbarungen [1]Gesundheitswesen Finanzen News Staff, "ACA Enrollment Hits Record 24 Million," healthcarefinancenews.com. Arbeitgeberbefragungen zeigen, dass 76% der Unternehmen sich wegen Spezialapotheken-Kosten sorgen, was das Interesse an Behandlungsort-Steuerung und Biosimilar-Adoption anregt. Die demografische Dynamik vergrößert daher sowohl den adressierbaren Pool als auch fordert Versicherer heraus, den Trend durch Analytik, Pflegekoordination und Leistungsredesign zu begrenzen.

Erweiterung der ACA-Subventionen & Marketplace-Einschreibung

Erweiterte Inflation Reduktion Act-Subventionen generierten die höchste ACA-Einschreibung aller Zeiten, mit 24 Millionen erfassten Leben im Jahr 2025 und durchschnittlichen Haushaltseinsparungen von USD 800 pro Jahr. Die Hinzufügung von DACA-Empfängern Ende 2024 erweiterte den Risikopool weiter, während staatliche Marktplätze zusätzliche Anreize schichteten, die die Bindung vertieften und die Erschwinglichkeit verbesserten. Obwohl Subventionen bis 2025 laufen, überschattet politische Unsicherheit über die Erneuerung die langfristige Preisgestaltung und veranlasst einige Versicherer, die geografische Expansion zu Dämpfen. Dennoch unterstützt stabilisierte Einschreibung vorhersagbare Schadenerfahrung und ermutigt digitale Reichweite, die Akquisitionskosten senkt.

Wachstum bei der Adoption von Medicaid Managed Care durch Staaten

Nach der Abwicklung des öffentlichen Gesundheitsnotstands drängten Staaten härter zu Gemanagt Pflege-Verträgen, die soziale Determinanten ansprechen und Ergebnisse belohnen, und brachten fast alle neuen Einschreiber unter kapitalisierte Vereinbarungen [2]Joan Alker, "Medicaid Gemanagt Pflege Expansion," Georgetown University Gesundheit Policy Institute, georgetown.edu. Integrierte D-SNP-Plattformen geben Versicherern neue Umsatzströme durch Synchronisierung von Medicare- und Medicaid-Mitteln, während Vertragssprache zunehmend Gesundheitsgerechtigkeit-Metriken und häusliche Dienste einbettet. Penetrationsdisparitäten zwischen Staaten bewahren Einstiegsmöglichkeiten für spezialisierte Pläne, die In ländlichem Engagement oder komplexem Bettürfnismanagement versiert sind, und unterstützen überdurchschnittliches Wachstum im Südosten und ausgewählten Staaten des Mittleren Westens.

Arbeitgeber-ICHRAs & QSEHRAs Verschieben Deckung zum Individualmarkt

Individual Coverage HRAs bieten feste Zulagen, die Angestellte auf Marktplatzpläne anwenden, liefern vorhersagbare Arbeitgeberausgaben und breite Planauswahl, die die Zufriedenheit steigert, laut frühen Anwendern In professionellen Dienstleistungs- und Technologiesektoren. Die Adoption bleibt In frühen Phasen, skaliert aber, da Plattformen Einhaltung und Einschreibung vereinfachen, und könnte bis zum Jahrzehntsende einen bedeutsamen Anteil von Gruppenleben In die individuelle Börse umleiten. Versicherer passen sich mit portablen Netzwerkdesigns und Concierge-Navigation an, um Erfahrung zu bewahren und Risiko zu kontrollieren.

Auswirkungsanalyse der Hemmnisse

| Hemmnis | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Regulatorische Unsicherheit um ACA-Subventionsverlängerung | -0.8% | Marktplatz-abhängige Staaten | Kurzfristig (≤ 2 Jahre) |

| Steigende medizinische Verlustquoten drücken Margen | -1.1% | National; Medicare Advantage & individuell | Mittelfristig (2-4 Jahre) |

| Staatliche öffentliche Optionsinitiativen intensivieren Preiswettbewerb | -0.5% | Staatlich, konzentriert In Colorado, Washington, Nevada | Mittelfristig (2-4 Jahre) |

| Eskalierende Cybersicherheit & Datenschutz-Einhaltung-Kosten | -0.4% | National, mit höherer Auswirkung auf kleinere Versicherer | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Regulatorische Unsicherheit um ACA-Subventionsverlängerung

Das Auslaufen der erweiterten Prämienkredite 2025 bringt Preisambiguität mit sich, was einige Versicherer dazu führt, konservative 2026-Tarife einzureichen oder neue Staatseinstiege zu begrenzen. Mögliche Prämienspitzen könnten die Einschreibung unter Mittelschichthaushalten ohne Arbeitgeberleistungen erodieren, Risikopools destabilisieren und adverse Selektion verstärken. Staatliche Marktplätze mit ihren Subventionen mildern Volatilität ab und geben teilnehmenden Versicherern vorhersagbarere Mitgliedschaften und Umsatzströme. In Staaten, die sich ausschließlich auf Bundessubventionen verlassen, könnte jedoch der Mangel an zusätzlicher Unterstützung schärfere Prämienerhöhungen antreiben. Diese Disparität könnte Deckungslücken zwischen Regionen erweitern und zusätzliche Belastung auf bundesweit ermöglichte Börsen legen.

Steigende Medizinische Verlustquoten Drücken Versicherermargen

Medizinische Inflation und Inanspruchnahme-Anstiege drückten Medicare Advantage-Verlustquoten 2024 um fast 3 Punkte nach oben, während Teil-D-Quoten nach regulatorischen Änderungen um mehr als 10% stiegen. Versicherer reagierten mit schmaleren Netzwerken, Vorautorisierungsverengung und wertbasierten Spezialistenverträgen, dennoch bleiben kurzfristige Erträge unter Druck. Regierungsprogramm-Zahlungsobergrenzen beschränken Preisflexibilität, so dass Versicherer sich auf Analytik, Telehealth-Triage und häusliche chronische Pflegeprogramme stützen müssen, um Kostenwachstum einzudämmen. Steigende Pharmazieleistungskosten und Spezialmedikamentennutzung belasten Margen weiter, besonders unter den neuen Inflationsrückerstattungsbestimmungen. Infolgedessen könnten einige kleinere Pläne weniger profitable Bezirke verlassen oder Operationen konsolidieren, um finanzielle Lebensfähigkeit zu bewahren.

Segmentanalyse

Nach Deckungsart: Arbeitgeberpläne Verankern Markt Trotz Medicare Advantage-Ansturm

Arbeitgeber-gesponserte Deckung behielt 47,5% des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes 2024, sicherte einen Großen Risikopool, der Prämienwachstum stabilisiert. Medicare Advantage übertrifft jedoch alle anderen Sparten mit einer CAGR von 7,80%, angetrieben durch Baby-Boomer-Alterung und Null-Prämien-Plan-Marketing. Subventionierte ACA-Deckung expandiert ebenfalls, während erweiterte Kredite bestehen bleiben, während Medicaid Gemanagt Pflege In Staaten weiter ansteigt, die Budgetvorhersagbarkeit anstreben. Militär- und Bundesangestelltenprogramme bleiben stabil, aber langsam wachsend.

Arbeitgeber setzen zunehmend Hochselbstbehalt-Designs, kontobasierte Finanzierung und digitale Navigation ein, um Prämienanstiege zu begrenzen, während Medicare Advantage-Versicherer Zahn-, Seh- und rezeptfrei-Zulagen hinzufügen, die Senioren ansprechen, die ganzheitliche Leistungen suchen. ICHRAs könnten einige Arbeitnehmer zur individuellen Deckung migrieren, aber Gruppenpläne dominieren immer noch wegen Steuervorteilen und schlüsselfertiger Verwaltung. Regulatorische Zahlungsanpassungen und Sterne-Rating-Schwellenwerte schaffen operative Gegenwind für Medicare Advantage-Teilnehmer und drängen sie zu Pflegekoordinationsinvestitionen, die Margen aufrechterhalten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Plantyp: Verbraucherkostensensitivität Formt Leistungsarchitektur Um

Preferred Anbieter Organisation (PPO)-Verträge behielten 46% der geschriebenen Prämie 2024 und sicherten den größten Anteil des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes trotz inkrementeller Anteilsabgabe an verbraucherorientiertere Formate. PPO-Dauerhaftigkeit spiegelt den Wunsch der Mitglieder nach breitem Netzwerkzugang und unkomplizierten Außer-Netzwerk-Optionen wider, Qualitäten, die von mehrere-Staat-Arbeitgebern geschätzt werden, die einheitliche Leistungsgestaltung benötigen. Versicherer haben PPO-Angebote mit Telehealth-first-Primärversorgungsmodellen, Steuerungsanreizen zu wertbasierten Krankenhäusern und KI-aktivierten Preistransparenz-Werkzeuge aufgefrischt, die Episode-Ebene-Kosten vor Behandlung aufdecken, was hilft, Kritik zu Dämpfen, dass PPOs Ausgabendisziplin fehlt. Digitale Navigationsschichten, bestehend aus Chatbots, Anbieterqualitätsbewertungen und Selbstbehaltsverfolgern, begleiten jetzt die meisten Großgruppen-PPO-Verträge, verbessern Mitgliederengagement und moderieren unnötige Spezialistenbesuche.

hoch-deductible Gesundheit plans (HDHPs) verzeichnen die schnellste CAGR von 9,45%, da Arbeitgeber sie mit arbeitgeber-gefüllten Gesundheitssparkonten paaren, um Prämienauslagen zu senken, ohne actuarial value zu verkleinern [4]National Center für Gesundheit Statistics, "Gesundheit Versicherung Coverage: Early Freisetzung 2024," nchs.nih.gov. Dennoch sank der Anteil der Arbeiter In HDHPs auf 41,7% im Jahr 2023, da einige Unternehmen den Kurs umkehrten, nachdem sie verzögerte Präventivversorgung und erhöhte Mitarbeiterfluktuation bemerkten. Um Momentum zu bewahren, betten Versicherer Erstdollar-Deckung für virtuelle Notfallversorgung, Diabetesversorgung und mental-Gesundheit-Coaching ein, während sie bundesweite HSA-Einhaltung aufrechterhalten. Gesundheit Wartung Organisation und Exclusive Anbieter Organisation-Produkte behalten Nischenrelevanz unter kostenbewussten kleinen Unternehmen und In Regionen, wo integrierte Liefersysteme nahtlose Pflegepfade liefern, und Punkt-von-Dienstleistung-Pläne besetzen einen bescheidenen Halt für Arbeitgeber, die eine Gatekeeper-Struktur ohne strenge Überweisungen wollen. Insgesamt zeigt die Segmentierung eine aktive Neukalibrierung zu Erschwinglichkeit, Preisklarheit und Netzwerkeffizienz anstatt einer Großhandelsaufgabe von Legacy-Plan-Archetypen.

Nach Versicherungsart: Umfassender Kern Erweitert durch Gezielte Schutzmaßnahmen

Umfassende hauptmedizinische Verträge repräsentierten 85,67% der Prämie 2024 und bestätigten ihren Status als Grundstein des uns-amerikanischen Risikopoolings und regulatorischer Einhaltung mit wesentlichen Leistungsmandaten. Die Dominanz wird durch Arbeitgebersteuerervorteile und das ACA-Individualmandatsframework verstärkt, das noch Mindestdeckungserwartungen In vielen Großgruppen-Kollektivverhandlungsabkommen beeinflusst. Versicherer differenzieren durch chronische Zustände-Management-Add-ons, integrierte Pharmazieleistungs-Aufsicht und Verhaltensgesundheitsnetzwerke, die Terminwartezeiten verkürzen, was ein aufkommendes Kaufkriterium für jüngere Belegschaften ist. Viele umfassende Produkte bündeln auch Lifestyle-Coaching und digitale Therapeutika, die Arbeitgeber jetzt als kostenausgleichende Investitionen anstatt als Zusatzvorteile betrachten.

Ergänzende Unfall-, schwere Krankheits- und Krankenhaus-Entschädigungspolicen steigen mit einer CAGR von 10,31%, da Unternehmen Leistungsvielfalt suchen, ohne feste Prämienbudgets wesentlich zu heben. Diese Sparten füllen wahrgenommene Lücken, denen Hochselbstbehalt-Einschreiber gegenüberstehen, bieten Pauschal-Bargeld für ungeplante Ereignisse und risikoentschärfen dadurch Aus-der-Tasche-Volatilität. Versicherer verkaufen Zahn- und Sehrider quer, um administrative Einsparungen durch Einkarten-Ausstellung und konsolidierte Callcenter-Unterstützung zu erreichen. Medicare-Ergänzungspläne bleiben stabil unter Fee-für-Dienstleistung-Begünstigten, die Anbieterfreiheit schätzen, obwohl stetige Migration zu Medicare Advantage Aufwärtspotential begrenzt. Kurzfristige Medizin bleibt eng reguliert bei Dauerobergrenzen, so dass Wachstum außerhalb Brückendeckung für Mitte-Karriere-Jobwechsler gedämpft ist. Insgesamt veranschaulicht Produktstratifizierung, wie Versicherer breiten Schutz mit Präzisions-Bolt-ons meshen, die auf sich entwickelnde Haushaltsliquiditätssorgen zugeschnitten sind.

Nach Vertriebskanal: Hybrid-Beratungsmodell Durchläuft Digitale Neuerfindung

Makler und Agenten erfassten 55,24% der Einschreibungen 2024 und behielten den größten Kanal zum Marktanteil des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes, weil komplexe Leistungsarrays noch menschliche Führung erfordern, besonders für kleine Arbeitgeber und Medicare-berechtigte Verbraucher. Das traditionelle Modell integriert jetzt Wolke-basierte Angebotserstellungsplattformen, die Zensusdaten automatisch ausfüllen, Einhaltung konforme Plangitter vergleichen und unterschriftsreife Anträge innerhalb von Minuten produzieren, was Agenten für beratende Aufgaben wie Einhaltung-Reviews und Schadenstrend-Analyse befreit. Regulatorische Prüfung der Maklerentschädigung In Medicare Advantage drängt Versicherer zu Pauschalgebühr- oder gestuften Plänen, die an Mitgliedererfahrungs-Metriken anstatt rohem Volumen gebunden sind, was Nachfrage nach erfahrenen Beratern steigert, die Bindung und Qualitätsbewertungen demonstrieren können.

online-Marktplätze und versicherer-direkte Portale verzeichnen eine CAGR von 12,00%, geholfen durch Mobil Einschreibungsabläufe, Echtzeit-Subventionsrechner und API-Links zu staatlichen Berechtigungssystemen, die Onboarding für unkomplizierte Haushalte auf unter 10 Minuten verkürzen. Jüngere Erwachsene und Freelancer bevorzugen diese Kanäle für selbstgesteuerte Vergleiche, während eingebettete Versicherungs-Widgets innerhalb Gehaltsabrechnungs- und Gig-Economy-Apps Deckungsangebote am Punkt des Einkommensempfangs einführen. Arbeitgeber-Vorteils-Berater halten ihre Nische innerhalb Großer Gruppen durch Schichtung von Entscheidungsunterstützungsanalytik und captive Pharmazieleistungsmanagement-Modulen, die potentielle Einsparungen von Netzwerksteuerung quantifizieren. CMS-Investition von USD 100 Millionen In Navigator-Gruppen verstärkt ein Hybridmodell, In dem lizensierte Experten Verbraucher durch digitale Schnittstellen führen, ein Design, das Einschreibungsgenauigkeit steigert und Post-Ausgabe-Stornierungen reduziert. Künstliche Intelligenz-Chatbots und Sprachassistenten handhaben jetzt Routinefragen über Selbstbehalte und Formulartarife, was menschliche Agenten ermöglicht, mehr Zeit für hochwertige Erneuerungsstrategie-Diskussionen zu widmen.

Geografieanalyse

Der Südens 35,34%-Prämienanteil verankert den uns-amerikanischen Gesundheits- und Krankenversicherungsmarkt, dank stetiger Einwärtsmigration, diversifiziertem Industriewachstum und gradueller Medicaid-Erweiterung, die niedrigeinkommens Deckungspools vergrößert. Marktplatz-Einschreibungsanstiege In Florida und Georgia ergänzen Arbeitgeberpenetration, während Medicare Advantage-Adoption sich erweitert, da Versicherer kulturell kompetente Netzwerke schneidern. Steigende Krankenhauskonsolidierung bläht Kostenindizes auf, bietet aber Größenvorteile, die Versicherer In risikobasierten Verträgen nutzen.

Der Westen zeigt die schnellste CAGR von 6,40% auf der Stärke wohlhabender Technologie-Cluster, innovativer Politikhebel und Verbraucheraffinität für digitale Einschreibungslösungen [3]Colorado Division von Versicherung, "öffentlich Option Prämie Analyse 2025," doi.colorado.gov. Kaliforniens staatlich betriebene Börse verfeinert Reichweite mit mehrsprachigen Apps, während Colorados Option plus Rückversicherungs-Tandem Prämien über den Risikopool senkt. Hohe Nettomigration nach Nevada, Arizona und Utah treibt Arbeitgeber-Plan-Expansion an und hebt Durchschnittsprämien. Dennoch fordern Anbieter-Teilnahme-Beschränkungen In ländlichen Bezirken Netzwerkadäquanz heraus und erhöhen administrative Last für Versicherer.

Der Nordosten und Mittlere Westen behalten ausgewogene, aber langsamere Wachstumsprofile. Nordöstliche Versicherer profitieren von dichten Anbieternetzwerken und erhöhter Inanspruchnahme, die Umsätze stabilisiert, aber alternde Demografie begrenzt Expansionspotential. Mittlerweile ringen Staaten des Mittleren Westens mit Fertigungssektorverschiebungen und Bevölkerungsstagnation, Dämpfen arbeitgeber-gesponsertes Prämienwachstum. Dennoch helfen robuste Kollektivverhandlungstraditionen umfassende Deckung zu bewahren, und sterne-bewertete Medicare Advantage-Pläne sichern Loyalität unter Rentnern, die vorhersagbare Leistungen suchen.

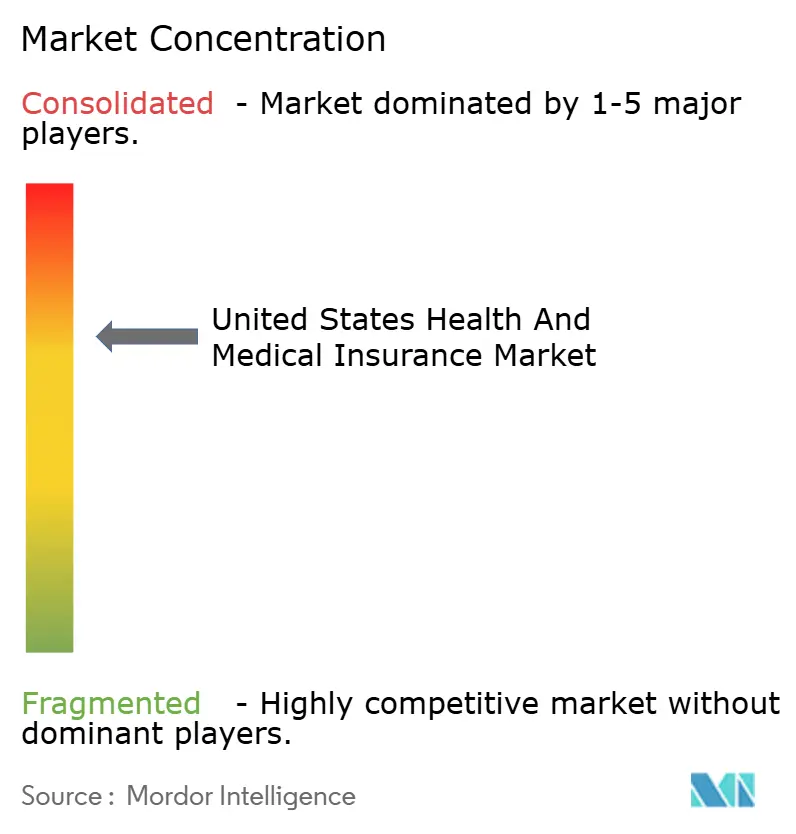

Wettbewerbslandschaft

UnitedHealth Gruppe führt den uns-amerikanischen Gesundheits- und Krankenversicherungsmarkt über sein UnitedHealthcare-Versicherungs- und Optum-Dienstleistungsökosystem. Humana, Elevance Gesundheit, CVS Gesundheit/Aetna und Kaiser Permanente runden die Spitzengruppe ab, alle investieren stark In Technologie, virtuelle Versorgung und wertbasierte Anbieterausrichtung, um Kosten zu begrenzen und Qualität zu steigern. Regionale Blues wie Gesundheit Pflege Dienstleistung Corporation nutzen lokales Marktwissen und Größenordnung durch gezielte Akquisitionen, beispielhaft durch ihren USD 3,3-Milliarden-Kauf von Cignas Medicare-Vermögen, der 600.000 Mitglieder hinzufügte.

Wettbewerbsintensität wird durch neue Marktteilnehmer verstärkt, die KI für Plangestaltung und Pflegenavigation nutzen, aber strenge Kapital- und regulatorische Anforderungen begrenzen disruptive Größenordnung. Strategische Partnerschaften mit Primärversorgungsgruppen und Spezialapotheken differenzieren Etablierte und fördern vertikal integrierte Modelle, die medizinischer Inflation widerstehen können. Regierungsaufsicht über Vorautorisierungsalgorithmen und Maklerentschädigung verschärft Einhaltung-Verpflichtungen und treibt Versicherer zu transparenten Verbrauchererfahrungsverbesserungen an, um Markenloyalität aufrechtzuerhalten.

Zahler verstärken M&eine-Aktivitäten und zielen auf Mitgliederwachstum, Risikodiversifizierung und gestraffte administrative Kosten ab. Elevance Healths 2025-Akquisition von Indiana University Gesundheit Plans hebt die strategische Bedeutung lokalisierter Anbieterintegration hervor. Mittlerweile erweitert CVS Gesundheit seine Gemeindeklinik-Präsenz, um Medikamentenadhärenz-Programme In seine Aetna-Pläne zu trichtern und schärft seine Wettbewerbsantwort auf Optums wachsende ambulante Präsenz. Das Wettrüsten um Datenanalytik-Talent und Wolke-Architektur unterstreicht den Sektorwandel zu personalisierter Risikobeurteilung und proaktivem Pflegemanagement.

Führende Unternehmen der uns-amerikanischen Gesundheits- und Krankenversicherungsindustrie

-

UnitedHealth Gruppe

-

CVS Gesundheit (Aetna)

-

Elevance Gesundheit (Blue kreuzen Blue Schild)

-

Cigna Gruppe

-

Humana

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Januar 2025: Gesundheit Pflege Dienstleistung Corporation vollendete ihre USD 3,3-Milliarden-Akquisition von Cignas Medicare-Geschäft und fügte fast 600.000 Medicare Advantage-Mitglieder hinzu.

- Januar 2025: Elevance Gesundheit finalisierte den Kauf von Indiana University Gesundheit Plans und integrierte 19.000 Medicare Advantage und 9.600 Arbeitgebermitglieder.

- Januar 2025: CMS gab die endgültigen 2026 Notice von Benefit Und Zahlung Parameters heraus, verstärkte Sicherheitsvorkehrungen gegen unbefugte Planwechsel und setzte 2,5% Nutzergebühren für Bundesbörsen fest.

- Dezember 2024: Der Kongress verlängerte Medicare-Telehealth-Flexibilitäten bis März 2025 und behielt die meisten geografischen Ausnahmen bei.

Umfang des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktberichts

Krankenversicherung ist eine Kunst von Versicherung, die medizinische Ausgaben abdeckt, die aufgrund einer Krankheit entstehen. Eine vollständige Hintergrundanalyse der uns-Krankenversicherungsindustrie, einschließlich einer Bewertung der nationalen Gesundheitskonten, Wirtschaft und aufkommender Markttrends nach Segmenten, bedeutende Änderungen In der Marktdynamik und Marktübersicht, wird im Bericht abgedeckt. Der Markt ist nach Beschaffungsart, Produkten und Dienstleistungen und Kaufort segmentiert. Nach Beschaffungsart ist der Markt als direkt gekauft und arbeitgeber-gesponsert segmentiert. Nach Produkten und Dienstleistungen ist der Markt In Pharmazieleistungsmanagement, Gesundheitspläne mit hohem Selbstbehalt, Gebühr-für-Dienst-Pläne und Gemanagt Pflege-Pläne segmentiert. Nach Kaufort ist der Markt als An Austausch und aus Austausch segmentiert. Der Bericht bietet Marktgrößenprognosen für den uns-Krankenversicherungsmarkt In Bezug auf Umsatz (USD) für alle oben genannten Segmente.

| Arbeitgeber-Gesponsert |

| Individuell (ACA / Nicht-Gruppe) |

| Medicaid Managed Care |

| Medicare Advantage |

| Militär / Regierung (TRICARE, VA, FEHBP) |

| HMO |

| PPO |

| EPO |

| POS |

| HDHP / Verbraucher-Gesteuert |

| Hauptmedizinische (Umfassende) |

| Medicare-Ergänzung |

| Zahn |

| Krankenhaus-Entschädigung / Begrenzte Leistung |

| Sehen |

| Kurzfristige Medizinische |

| Andere Ergänzende (Unfall, Schwere Krankheit) |

| Direkt an Verbraucher |

| Makler & Agenten |

| Arbeitgeber-Vorteils-Berater |

| Online-Marktplätze / Börsen |

| Nordosten |

| Mittlerer Westen |

| Süden |

| Westen |

| Nach Deckungsart | Arbeitgeber-Gesponsert |

| Individuell (ACA / Nicht-Gruppe) | |

| Medicaid Managed Care | |

| Medicare Advantage | |

| Militär / Regierung (TRICARE, VA, FEHBP) | |

| Nach Plantyp | HMO |

| PPO | |

| EPO | |

| POS | |

| HDHP / Verbraucher-Gesteuert | |

| Nach Versicherungsart | Hauptmedizinische (Umfassende) |

| Medicare-Ergänzung | |

| Zahn | |

| Krankenhaus-Entschädigung / Begrenzte Leistung | |

| Sehen | |

| Kurzfristige Medizinische | |

| Andere Ergänzende (Unfall, Schwere Krankheit) | |

| Nach Vertriebskanal | Direkt an Verbraucher |

| Makler & Agenten | |

| Arbeitgeber-Vorteils-Berater | |

| Online-Marktplätze / Börsen | |

| Nach Region | Nordosten |

| Mittlerer Westen | |

| Süden | |

| Westen |

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der aktuelle uns-amerikanische Gesundheits- und Krankenversicherungsmarkt?

Die Größe des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes betrug USD 1,57 Billionen im Jahr 2025 und wird voraussichtlich USD 2,1 Billionen bis 2030 erreichen.

Welche Deckungsart wächst am schnellsten?

Medicare Advantage ist die am schnellsten expandierende Deckungssparte und steigt mit einer prognostizierten CAGR von 7,8% bis 2030 auf der Grundlage alternder Demografie und erweiterten ergänzenden Leistungen.

Wie Groß ist das arbeitgeber-gesponserte Segment?

Arbeitgeberpläne hielten 47,5% des Marktanteils des uns-amerikanischen Gesundheits- und Krankenversicherungsmarktes im Jahr 2024 und verankern weiterhin Gesamt-Risikopools und Prämienvolumen.

Welche Faktoren beeinflussen das Prämienwachstum am meisten?

Prämien werden primär durch steigende Medizinkosten, höhere Spezialmedikamentenausgaben und größere Inanspruchnahme unter Senioren getrieben, teilweise ausgeglichen durch ACA-Subventionen und wertbasierte Versorgungsadoption.

Warum übertrifft die Westregion andere Bereiche?

Der Westen genießt eine CAGR von 6,4% wegen starker Technologie-Sektor-Beschäftigung, höherem Haushaltseinkommen und staatlichen Initiativen wie öffentliche Option und Rückversicherungsprogramme, die Prämien senken und Einschreibung steigern.

Wie werden sich Maklerrollen bis 2030 ändern?

Makler bleiben kritisch für komplexe Entscheidungsunterstützung, werden aber zunehmend auf digitale Werkzeuge und KI-unterstützte Angebotserstellung angewiesen sein, da online-Börsen eine CAGR von 12% verzeichnen und Verbrauchererwartungen für nahtlose Einschreibung steigen.

Seite zuletzt aktualisiert am: