Analyse des US-Haarpflegemarktes

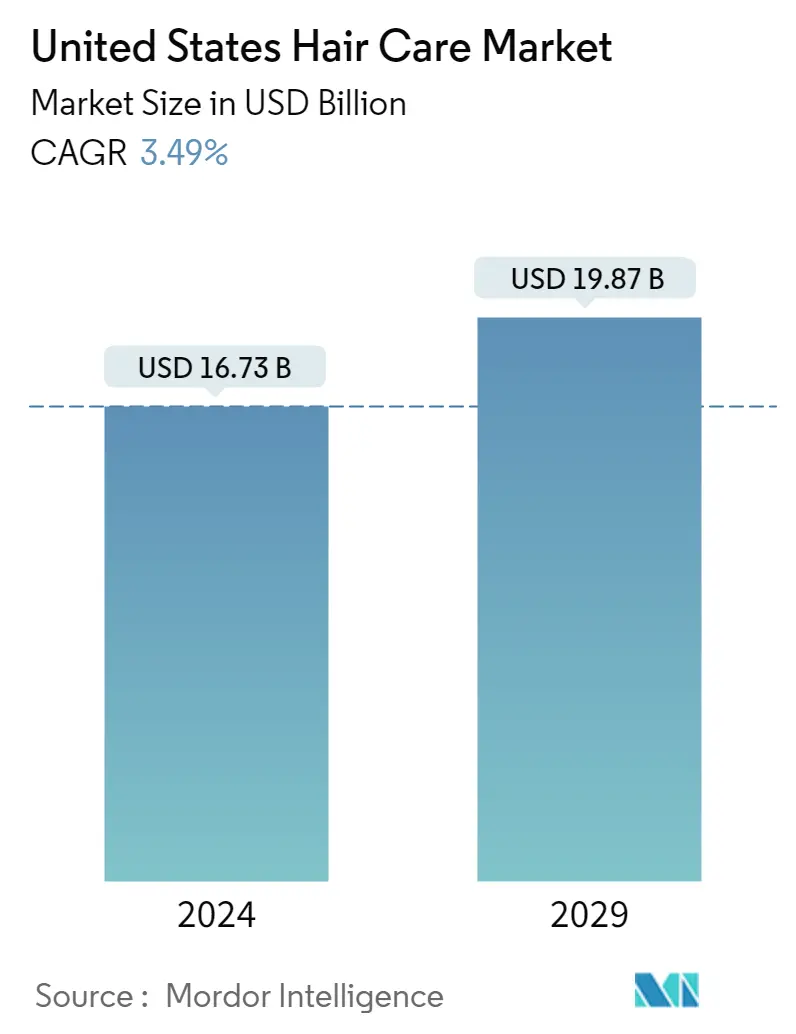

Die Größe des Haarpflegemarkts in den Vereinigten Staaten wird im Jahr 2024 auf 16,73 Milliarden US-Dollar geschätzt und soll bis 2029 19,87 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,49 % im Prognosezeitraum (2024–2029) entspricht.

Laut den Daten des International Journal of Dermatology und der United States National Library of Medicine aus dem Jahr 2021 erlitten 33 % der COVID-19-Überlebenden in den Vereinigten Staaten Telogen-Effluvium-Haarausfall. Ein COVID-19-Überlebender erleidet diese Art von akutem Haarausfall aufgrund der durch die Krankheit verursachten Körperschwäche. Außerdem führte die Pandemie aufgrund der unsicheren Lage zu stressbedingtem Haarausfall. Dieser Faktor könnte im Prognosezeitraum den Weg für Produkte gegen Haarausfall oder Haarverdichtung ebnen. Post-COVID, Arbeitsstress, häufiger Wechsel des Haarstylings und übermäßiger Einsatz von Chemikalien im Haar verursachen ebenfalls Haarschäden. Daher brachte Virtue Labs im Jahr 2021 Flourish auf den Markt, die speziell auf Frauen ausgerichtete Produktlinie gegen Haarausfall.

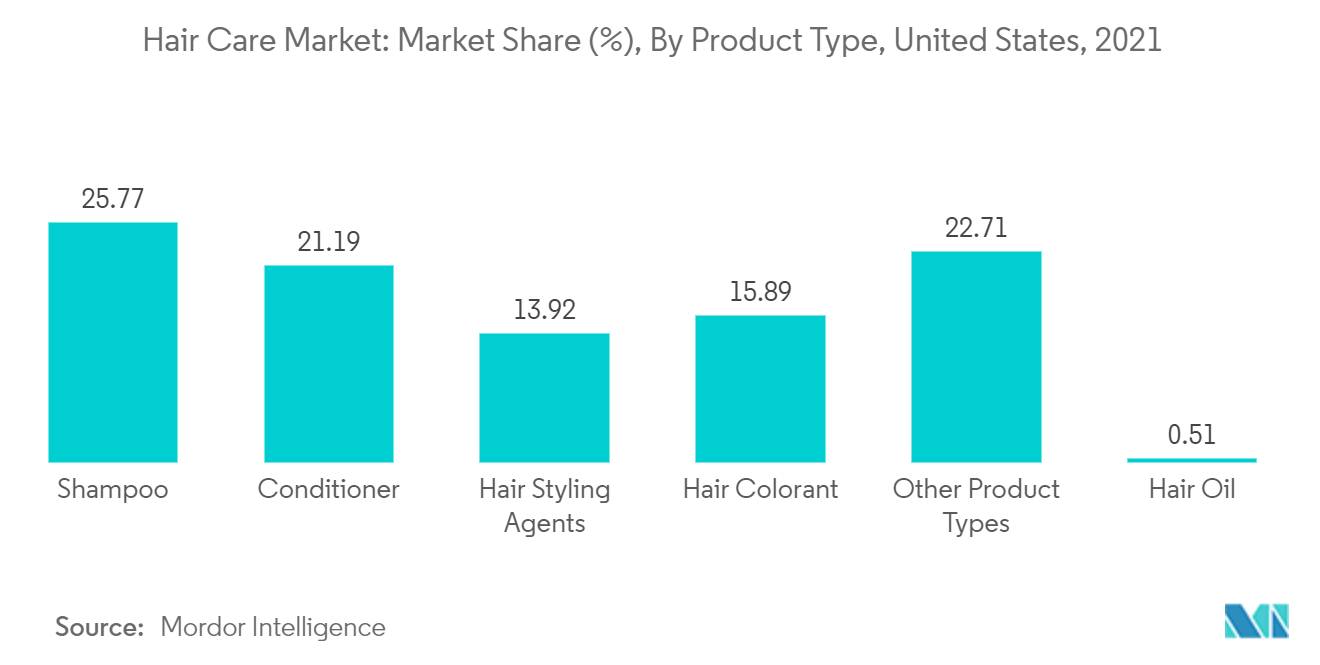

Der US-amerikanische Haarpflegemarkt erlebte im letzten Jahrzehnt mehrere Veränderungen, mit dem Aufkommen verschiedener Haarstyling-, Haarwuchs- und Haarfärbeprodukte. Es wird erwartet, dass das Shampoo-Segment seine marktbeherrschende Stellung behält, während die Segmente Haarfärbemittel und Spülungen im Prognosezeitraum eine schnelle Akzeptanz verzeichnen könnten. Die Nachfrage nach Haarpflegeprodukten in der gesamten Region wird vor allem durch die gestiegene Verbrauchernachfrage nach nachhaltigen, chemiefreien und umweltfreundlichen Produkten sowie durch einen Anstieg der Produktentwicklungen auf der Grundlage aktueller Marktpotenziale angekurbelt. Die modebewusste Jugend ist ständig auf verschiedene Haarpflegeangebote wie Haarstyling- und Colorationsprodukte aufmerksam, um ihrer Individualität Ausdruck zu verleihen. Daher bestimmen solche Verbrauchergewohnheiten den Markt.

Trends auf dem Haarpflegemarkt in den USA

Steigende Ausgaben für Haarpflegeprodukte

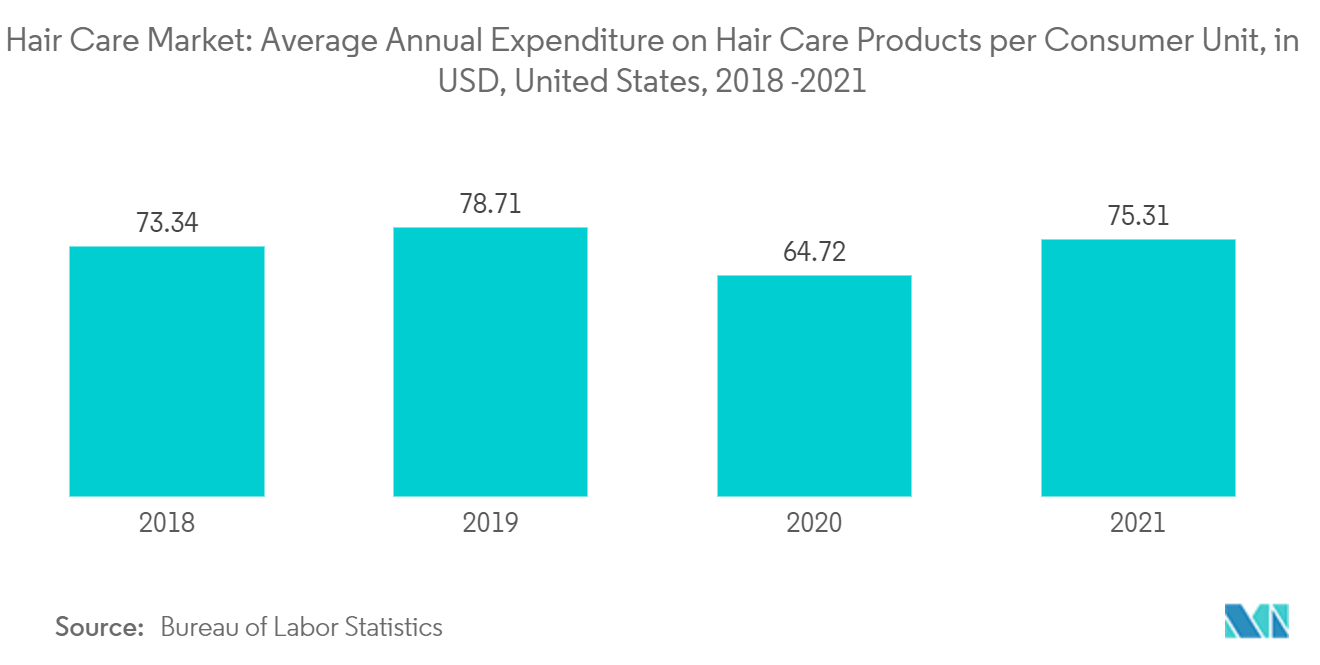

Aufgrund der Verfügbarkeit und Erschwinglichkeit von Haarpflegeprodukten wie Shampoo, Spülung, Öl und Haarspray verzeichnet der Markt ein Wachstum, was zu einem verbesserten Ausgabeverhalten auf dem Haarpflegemarkt führt. Immer mehr Millennials leiden aufgrund veränderter Lebensgewohnheiten unter Haarproblemen wie Haarausfall und Schuppen sowie einem Anstieg des Stressniveaus, insbesondere bei Frauen aus der Arbeiterklasse, was die Nachfrage nach Haarpflegeprodukten im Prognosezeitraum steigern könnte. Eine weitere Verschiebung der Verbraucherpräferenzen und der diskretionären Ausgaben für Haarpflegeprodukte ermutigt Hersteller, Produktinnovationen in Bezug auf die Verpackung einzuführen, um die Marktnachfrage anzukurbeln.

Produkte wie Behandlungsöle zum Schutz vor Haarausfall, zum Verleihen von Glanz und zur Reduzierung von Frizz sind in Tropfverpackungen erhältlich, um die richtige Dosierung und präzise Anwendung zu ermöglichen. Unternehmen haben auch begonnen, Verpackungen in Reisegröße wie Beutel, Deluxe-Proben und Miniflaschen anzubieten, um Komfort und Tragbarkeit zu gewährleisten, die als treibende Faktoren für den untersuchten Markt dienen. Als Reaktion auf die steigenden Ausgaben für Haarpflegeprodukte setzen die Marktteilnehmer verschiedene Strategien wie Produktinnovationen, Erweiterungen und Werbeinvestitionen um, um Marktanteile zu gewinnen. Beispielsweise brachte Epres im September 2022 ein neues Produkt, Olaplex, zur Bindungsreparatur bei hitzegeschädigtem Haar auf den Markt.

Den größten Anteil hat Shampoo

Aufgrund der zunehmenden Verbreitung von Haarproblemen wie Schuppen, Haarausfall, fettigem Haar und Juckreiz besteht eine wachsende Nachfrage nach Shampoos, was den Shampoo-Umsatz im Prognosezeitraum ankurbeln könnte. Trockenshampoo hat in den letzten fünf Jahren in den Vereinigten Staaten an Bedeutung gewonnen. Der Nutzen des täglichen Shampoonierens wird in Frage gestellt, da viele argumentieren, dass häufiges Waschen dem Haar seine natürlichen Öle entziehen kann, was eine Gelegenheit für Trockenshampoos schafft. Darüber hinaus ist Bequemlichkeit ein überzeugendes Merkmal für Verbraucher, da sie beim Kauf eine entscheidende Rolle spielt. Unternehmen haben damit begonnen, praktische Eigenschaften in ihre Trockenshampoo-Produkte zu integrieren, um den Vorlieben der Verbraucher gerecht zu werden.

Die Nachfrage nach Kräutershampoos wächst stärker als nach kosmetischen Shampoos, Trockenshampoos und Anti-Schuppen-Shampoos. Natürliche Inhaltsstoffe und Pflanzenstoffe für Haarpflegeprodukte entwickeln sich in den USA gut und beflügeln so den Markt für Kräutershampoos. Produktinnovationen, der aufstrebende Männerpflegesektor und die steigende Nachfrage nach Bio-Shampoos dürften den Shampoo-Markt im Prognosezeitraum antreiben. Beispielsweise arbeitete Hankel im August 2022 mit THE UNSEEN zusammen, um natürliche Haarfarbe zu entwickeln, nämlich Color Alchemy, die weltweit erste prismatische holografische Haarfarbe, die auf Temperatur reagiert.

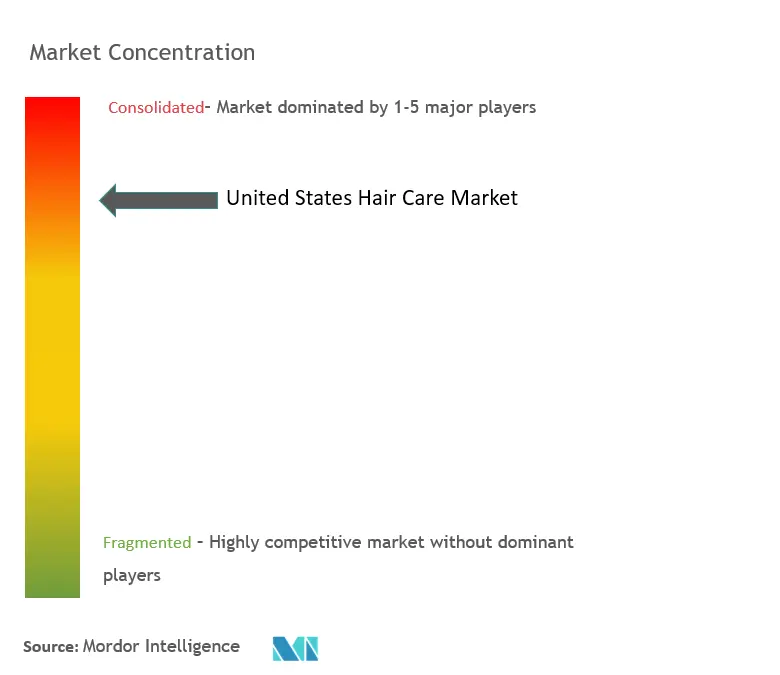

Überblick über die Haarpflegebranche in den USA

Der US-amerikanische Haarpflegemarkt ist hart umkämpft. Die aktivsten Unternehmen auf dem Markt sind Procter Gamble Co., Unilever PLC, Garnier, L'Oréal SA und Henkel AG Co. KgaA. Sie betrachten Fusionen und Übernahmen als ihre wichtigsten Strategien zur Konsolidierung und Optimierung ihrer Angebote. Diese Akteure schließen sich mit lokalen Akteuren zusammen, um die Vorherrschaft auf den lokalen Märkten zu erlangen. Procter Gamble ist eines der aktivsten Unternehmen auf dem Markt und verfügt über zahlreiche Marken, die ein breites Sortiment an Haarpflegeprodukten anbieten. Das Unternehmen hat erheblich in die Verbesserung der Produktqualität und Produktinnovationen in Bezug auf Funktionalität, Inhaltsstoffe, Größe und Verpackung investiert. Beispielsweise ging Procter Gamble im November 2021 eine Partnerschaft mit dem Materialspezialisten Eastman ein, um molekular recycelten Kunststoff von Eastman Renew in Verpackungen für seine Marke Herbal Essences zu verwenden.

US-Marktführer für Haarpflege

L'Oreal SA

The Estée Lauder Companies Inc.

Procter & Gamble Co.

Unilever PLC

Henkel AG & Co. KGaA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum US-Haarpflegemarkt

- Im August 2022 brachte die Marke Head Shoulders von Procter Gamble eine neue Shampoo-Reihe für die Pflege trockener Kopfhaut auf den Markt. Das Unternehmen brachte einige weitere Haarpflegeshampoos mit unterschiedlichen Eigenschaften auf den Markt, darunter glatte, seidige und Anti-Haarausfall-Shampoos.

- Im September 2021 meldete L'Oréal ein Patent für seine natürliche, auf Zucker basierende Stylingformel für lockiges Haar an. Als internationales Kosmetikunternehmen entwickelte das Unternehmen eine Haarstylingformulierung für lockiges Haar aus einer Mischung von Zuckerverbindungen und Pflanzenfasern und bietet eine natürliche und leichte Alternative zu filmbildenden Polymer- und Silikonprodukten.

- Im August 2021 Procter Gamble brachte offiziell seine neueste Haarpflegemarke Nou auf den Markt. Es wird über Walmart verkauft und auf andere Geschäfte in den Vereinigten Staaten ausgeweitet.

Segmentierung der Haarpflegeindustrie in den USA

Haarpflege ist ein Sammelbegriff für Hygiene und Kosmetik rund ums Haar. Haarpflegeroutinen unterscheiden sich je nach Kultur einer Person und den physikalischen Eigenschaften ihrer Haare. Der US-amerikanische Haarpflegemarkt ist nach Produkttyp in Shampoo, Spülung, Haarstylingmittel, Haarfärbemittel, Haaröl und andere Produkttypen unterteilt. Nach Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Shampoo |

| Spülung |

| Haarstylingmittel |

| Haarfärbemittel |

| Haar Öl |

| Andere Produkttypen |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Produktart | Shampoo |

| Spülung | |

| Haarstylingmittel | |

| Haarfärbemittel | |

| Haar Öl | |

| Andere Produkttypen | |

| Vertriebsweg | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Fachgeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur Haarpflegemarktforschung in den USA

Wie groß ist der US-amerikanische Haarpflegemarkt?

Es wird erwartet, dass der US-amerikanische Haarpflegemarkt im Jahr 2024 ein Volumen von 16,73 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,49 % auf 19,87 Milliarden US-Dollar wachsen wird.

Wie groß ist der US-amerikanische Haarpflegemarkt derzeit?

Im Jahr 2024 wird der US-amerikanische Haarpflegemarkt voraussichtlich ein Volumen von 16,73 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem US-amerikanischen Haarpflegemarkt?

L'Oreal SA, The Estée Lauder Companies Inc., Procter & Gamble Co., Unilever PLC, Henkel AG & Co. KGaA sind die größten Unternehmen, die auf dem US-amerikanischen Haarpflegemarkt tätig sind.

Welche Jahre deckt dieser US-amerikanische Haarpflegemarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des US-amerikanischen Haarpflegemarktes auf 16,17 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des US-amerikanischen Haarpflegemarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des US-amerikanischen Haarpflegemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Haarpflegeindustrie der Vereinigten Staaten

Statistiken für den Haarpflege-Marktanteil, die Größe und die Umsatzwachstumsrate in den USA im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der US-Haarpflege umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.