Marktanalyse für den Bau von Rechenzentren in den USA

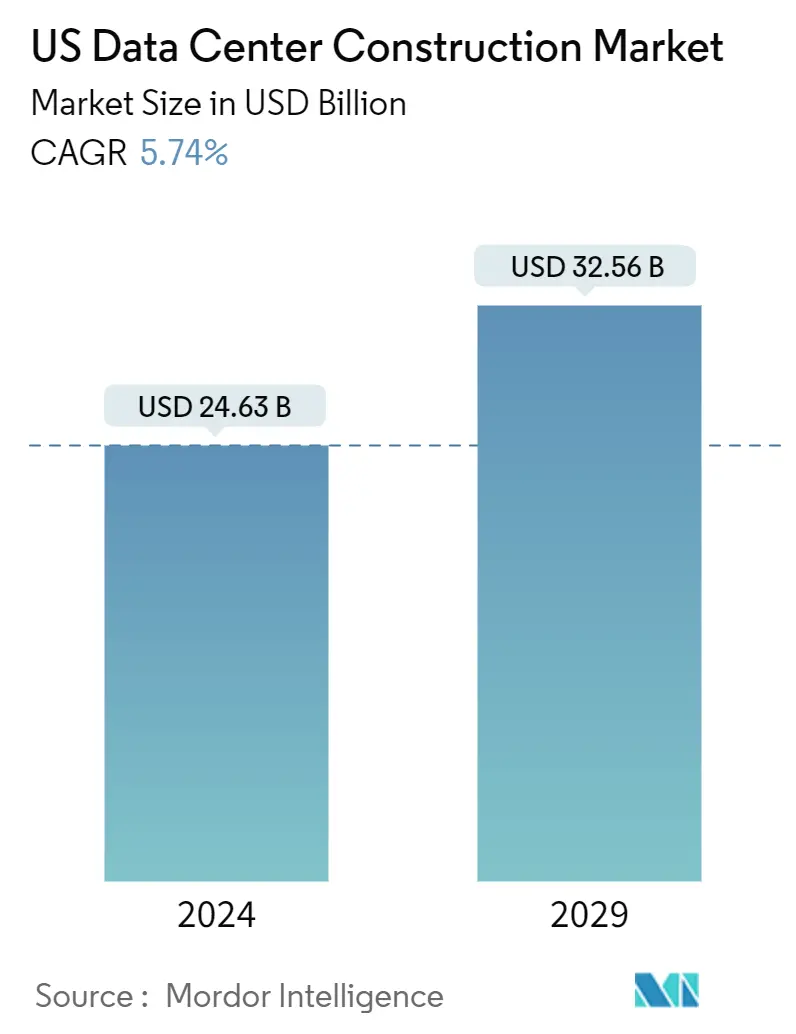

Die Größe des US-Marktes für den Bau von Rechenzentren wird im Jahr 2024 auf 24,63 Milliarden US-Dollar geschätzt und soll bis 2029 32,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,74 % im Prognosezeitraum (2024–2029) entspricht.

Der Bau eines Rechenzentrums ist eine sehr komplexe Aufgabe, die eine umfassende Planung der elektrischen, Standort- und mechanischen Anforderungen erfordert. Darüber hinaus übernehmen die Rechenzentren Missionsaufgaben. Jede Unvollkommenheit des Energiemanagements im Gebäudedesign könnte katastrophale Folgen haben und zu höheren Unternehmenskosten führen.

- Der US-amerikanische Markt für den Bau von Rechenzentren ist eine schnell wachsende Branche, die durch die steigende Nachfrage nach Datenspeicher- und -verarbeitungskapazitäten angetrieben wird. Das Wachstum von Cloud Computing, dem Internet der Dinge (IoT), künstlicher Intelligenz (KI) und anderen neuen Technologien hat zu einem exponentiellen Anstieg des Bedarfs an Datengenerierung, -speicherung und -verarbeitung geführt, was wiederum zu einem Anstieg geführt hat beim Bau von Rechenzentren in den Vereinigten Staaten.

- Die zunehmende Verbreitung von Cloud-Anwendungen, künstlicher Intelligenz (KI) und Big Data treibt die Nachfrage nach dem Bau von Rechenzentren voran. Da immer mehr Unternehmen und Organisationen ihre Abläufe in die Cloud verlagern, benötigen sie größere und fortschrittlichere Rechenzentren, um ihre Anforderungen zu erfüllen.

- Die zunehmende Verbreitung von Hyperscale-Rechenzentren ist ein wesentlicher Treiber für den Markt für den Bau von Rechenzentren. Hyperscale-Rechenzentren sind große Einrichtungen, die darauf ausgelegt sind, die enormen Datenverarbeitungs- und Speichermengen zu unterstützen, die moderne Unternehmen und Organisationen benötigen.

- Der Anstieg der Immobilienkosten ist einer der Schlüsselfaktoren, die das Wachstum des Rechenzentrumsmarktes hemmen. Da die Nachfrage nach Rechenzentren weiter steigt, sind auch die Kosten für den Erwerb und die Erschließung von Grundstücken für den Bau von Rechenzentren deutlich gestiegen.

- Die COVID-19-Pandemie führte zu einer Unterbrechung der Lieferkette für den Bau von Rechenzentren. Die Sperrungen verzögerten die Fertigstellung von Projekten und führten zu einem Nachfragerückgang aus stark betroffenen Branchen wie dem Gastgewerbe, der Unterhaltungsbranche und dem Baugewerbe. Der Anstieg der Internet- und Cloud-Nutzung nahm während der Ausbreitung von COVID-19 erheblich zu, mit einer Verlagerung hin zur Remote-Arbeitsumgebung und einem Fokus auf die Digitalisierung durch Regierungsbehörden. Solche Faktoren treiben in den meisten Regionen der Welt die Nachfrage nach steigenden Rechenzentrumskapazitäten voran.

Markttrends für den Bau von Rechenzentren in den USA

Wachsende Cloud-Anwendungen, KI und Big Data treiben das Marktwachstum voran

- Cloud-Anwendungen erfreuen sich in den letzten Jahren zunehmender Beliebtheit, da sie es Unternehmen ermöglichen, über das Internet auf Software und Dienste zuzugreifen, anstatt diese auf der eigenen Hardware zu installieren und zu warten. Dies hat zu einem Anstieg der Nachfrage nach Cloud-basierten Datenspeicher- und -verarbeitungsfunktionen geführt, die normalerweise von großen Rechenzentren bereitgestellt werden.

- KI und Big Data erfordern außerdem erhebliche Mengen an Datenspeicherung und Verarbeitungsleistung. KI-Algorithmen erfordern die schnelle Verarbeitung riesiger Datenmengen, und Big-Data-Analysen erfordern enorme Mengen an Speicher und Rechenleistung, um große Datenmengen verarbeiten zu können. Dies hat die Nachfrage nach Rechenzentren mit fortschrittlichen Rechenkapazitäten wie Grafikprozessoren (GPUs) und Beschleunigern für künstliche Intelligenz erhöht.

- Beispielsweise startete die National Science Foundation im Jahr 2020 ihr Programm für KI-Forschungsinstitute. Seitdem haben 18 Hochschulen in 40 Bundesstaaten im Rahmen dieses Programms 360 Millionen US-Dollar erhalten. Eine ökosystembasierte Strategie kann KI-Innovationen hervorbringen und KI-Unternehmen auf den Markt bringen. Im Haushaltsjahr 2022 haben US-Bundesbehörden 1,7 Milliarden US-Dollar für Forschung und Entwicklung im Bereich nicht-verteidigungsbezogener KI vorgeschlagen. Bis 2026 soll die nicht verteidigungsbezogene KI-Forschung und -Entwicklung laut der Nationalen Sicherheitskommission für KI jährlich 32 Milliarden US-Dollar erhalten. Es wird erwartet, dass dies die Nachfrage nach Rechenzentren in der Region erhöhen wird.

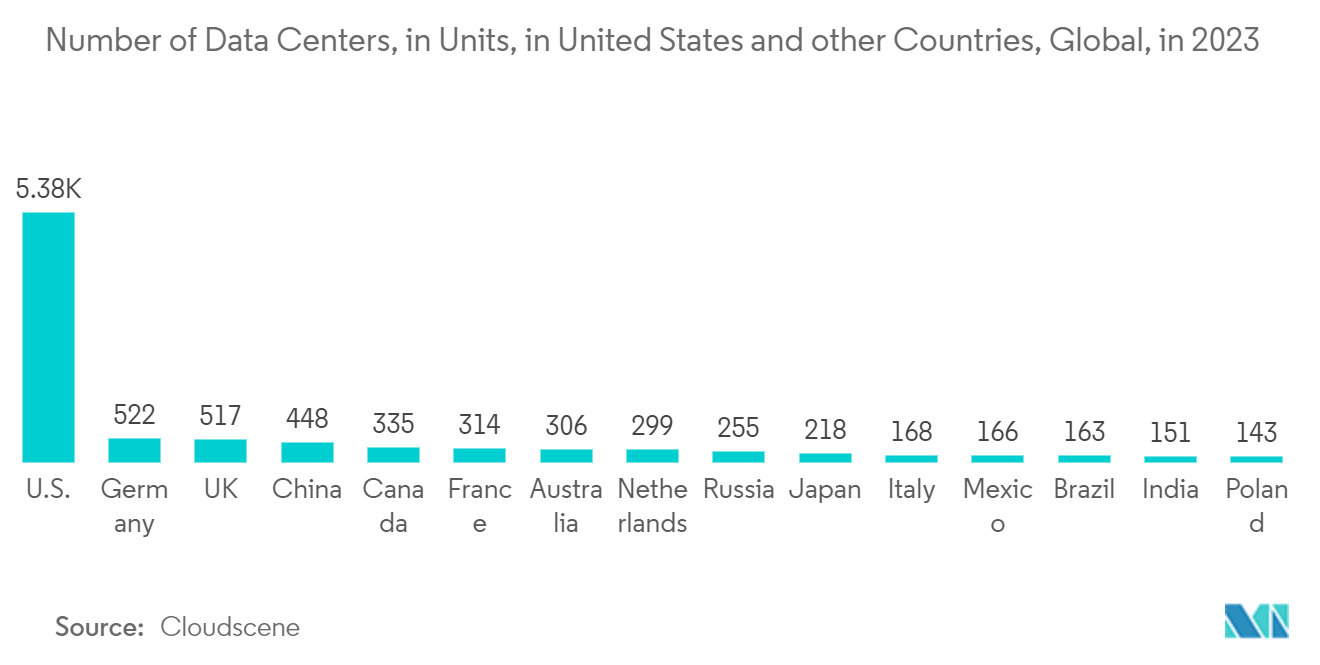

- Darüber hinaus treibt der steigende Bedarf an Datenschutz und Sicherheit die Nachfrage nach Rechenzentren voran. Angesichts der Zunahme von Cyberbedrohungen und Datenschutzverletzungen suchen Unternehmen und Organisationen nach sicheren und zuverlässigen Lösungen für die Datenspeicherung und -verarbeitung, die nur von fortschrittlichen Rechenzentren bereitgestellt werden können. Laut Cloudscene gab es im September 2023 5.375 Rechenzentren in den Vereinigten Staaten.

- Zusammenfassend lässt sich sagen, dass das Wachstum von Cloud-Anwendungen, KI und Big Data die Nachfrage nach fortschrittlichen Rechenzentren steigert. Da Unternehmen und Organisationen zunehmend auf diese Technologien zur Unterstützung ihrer Abläufe angewiesen sind, wird erwartet, dass die Nachfrage nach dem Bau von Rechenzentren steigen wird. Dies stellt eine bedeutende Chance für Unternehmen und Investoren dar, die in den Rechenzentrumsmarkt einsteigen möchten.

Der Endverbrauchersektor im Gesundheitswesen hält einen bedeutenden Marktanteil

- Der Bau von Rechenzentren dürfte im Prognosezeitraum aufgrund des Wachstums digitaler Daten aufgrund des technologischen Fortschritts und staatlicher Anreize zur Einführung elektronischer Patientenakten (EHR), der Verbreitung von IoT und intelligenter Geräte im Gesundheitssektor des Landes eine erhebliche Nachfrage verzeichnen. Darüber hinaus zwingt die zunehmende Durchsetzung der Sicherheit des Health Insurance Portability and Accountability Act von 1996 (HIPAA) Gesundheitsorganisationen dazu, ihre Datensicherheits- und Notfallwiederherstellungsprotokolle zu verbessern, andernfalls müssen sie mit hohen Strafen rechnen.

- Darüber hinaus haben Gesundheitsorganisationen im ganzen Land mit der Einführung des Electronic Medical Records (EMR)-Mandats in den Vereinigten Staaten cloudbasierte Gesundheitslösungen zur Speicherung und zum Schutz von Patientenakten eingeführt. Die meisten Krankenhäuser und Gesundheitsorganisationen nutzen Cloud-Speicher für die Gesundheitsdaten ihrer Patienten. Elektronische Gesundheitsakten werden in der Cloud gespeichert und von Ärzten, Krankenschwestern und anderen Gesundheitsdienstleistern elektronisch aktualisiert. Solche Faktoren erhöhen die Nachfrage nach dem Bau von Rechenzentren, da im Gesundheitssektor das Wachstum digitaler Daten zunimmt.

- Die Digitalisierung der Gesundheitsakten von Verbrauchern in Form elektronischer Patientenakten (EMR) hat erheblich zur massiven Datengenerierung beigetragen. Die neuesten Innovationen bei medizinischen Geräten und die Modernisierung veralteter Betriebssysteme, wie z. B. die Personalverwaltung und die Verbesserung der Patientenreaktionssysteme, erzeugen eine Vielzahl von Daten, was den Bedarf an Initiativen zum Bau gesicherter Rechenzentren im Land weiter erhöht.

- Darüber hinaus nutzt der Gesundheitssektor in den Vereinigten Staaten rasch Deep Learning, maschinelles Lernen, Präzisionsmedizin und künstliche Intelligenz (KI) und generiert so erhebliche sensible Patienten- und Mitarbeiterdaten. Solche Entwicklungen werden weiter analysiert, um die Nachfrage nach dem Bau von Rechenzentren im Land im Prognosezeitraum anzukurbeln.

- Technologien wie IoT haben viele Anwendungen im Gesundheitswesen, von der Fernüberwachung bis zur Integration medizinischer Geräte. Es hat auch das Potenzial, die Gesundheit und Sicherheit der Patienten zu gewährleisten und die medizinische Versorgung zu verbessern. Allerdings erzeugen Sensoren, Wearables, Fernmonitore und andere medizinische Geräte riesige Datenmengen.

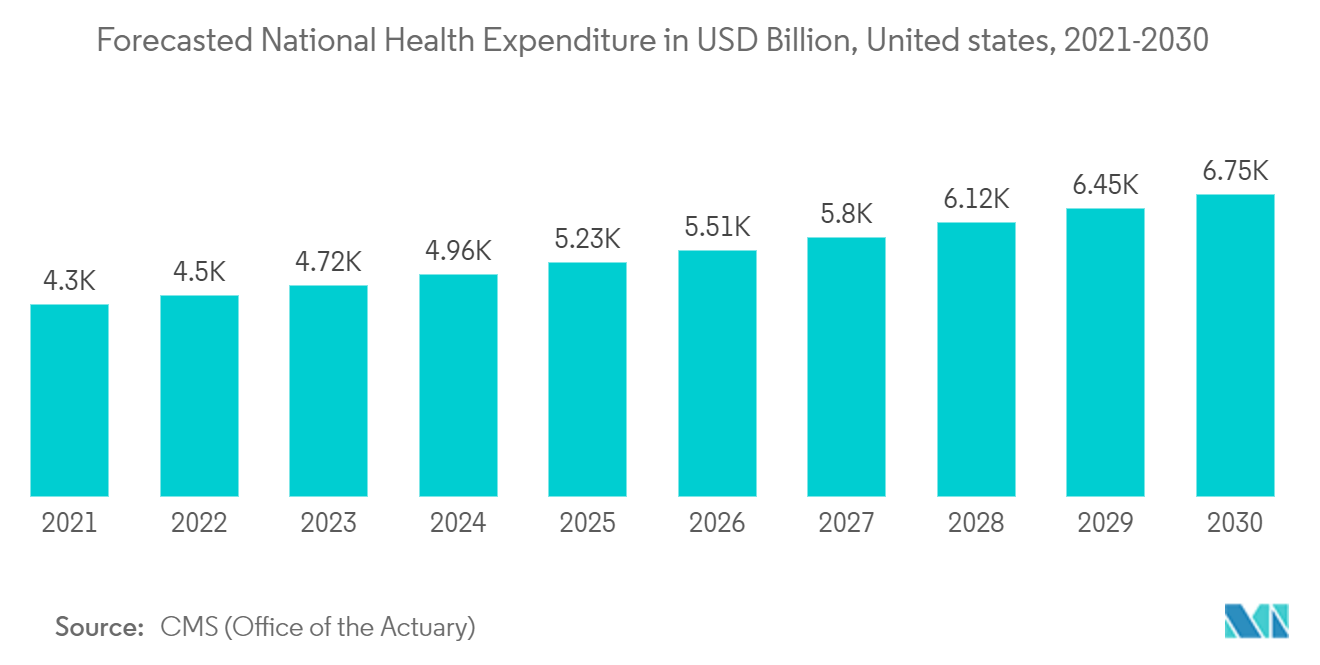

- Darüber hinaus erkennt die Regierung des Landes kontinuierlich die Rolle der digitalen Gesundheit und der technologischen Innovation im Gesundheitswesen als integralen Bestandteil einer erfolgreichen Gesundheitsinfrastruktur an. Die Regierung unternimmt erhebliche Fortschritte, um den Gesundheitssektor technologisch fortschrittlich zu machen, und erhöht kontinuierlich ihre Gesundheitsausgaben, um den Gesundheitssektor zu unterstützen. Laut den Daten von CMS (Office of the Actuary) werden die prognostizierten nationalen Gesundheitsausgaben der USA im Jahr 2030 voraussichtlich 6751,4 Milliarden US-Dollar erreichen, verglichen mit 4297,1 Milliarden US-Dollar im Jahr 2021.

Überblick über die US-amerikanische Rechenzentrumsbaubranche

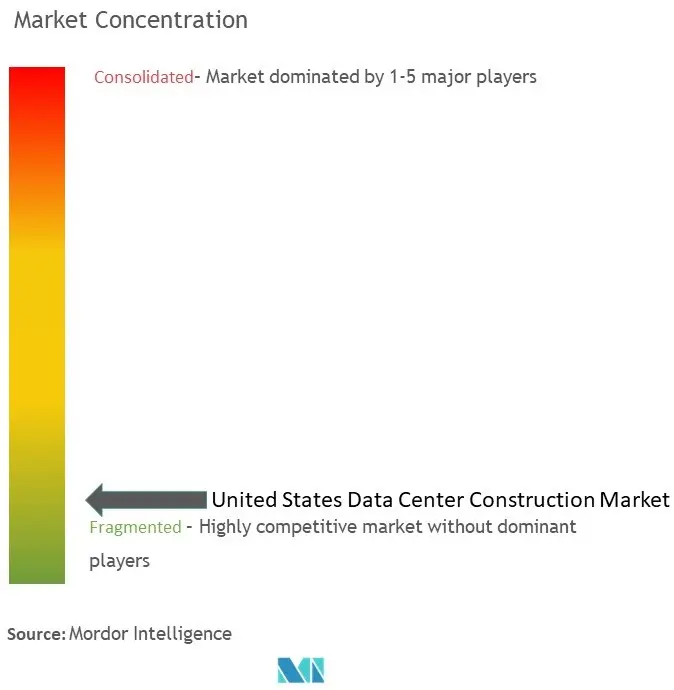

Der US-amerikanische Markt für den Bau von Rechenzentren ist stark fragmentiert, wobei große Akteure wie IBM Corporation, Schneider Electric SE, DPR Construction Inc., Fortis Construction Inc. und Hensel Phelps Construction Co. Inc. vorherrschen. Marktteilnehmer übernehmen Strategien wie z B. Partnerschaften, Fusionen, Innovationen und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erzielen.

Im November 2023 gab Schneider Electric, einer der führenden Anbieter im Bereich der digitalen Transformation des Energiemanagements und der Automatisierung, einen mehrjährigen Vertrag über 3 Milliarden US-Dollar mit Compass Datacenters bekannt. Die Vereinbarung erweitert die bestehende Beziehung der Unternehmen und integriert ihre jeweiligen Lieferketten, um vorgefertigte modulare Rechenzentrumslösungen herzustellen und zu liefern.

Im Februar 2023 gründeten PowerHouse Data Centers, ein Joint Venture zwischen American Real Estate Partners (AREP) und Harrison Street, das schlüsselfertige Standortauswahl-, Power-Shell- und Build-to-Suit-Rechenzentrumslösungen anbietet, und DPR Construction, eines der führenden Unternehmen des Landes Fünf Rechenzentrumsbauer gaben bekannt, dass sie den letzten Stahlträger in der ABX-1-Anlage des PowerHouse Data Center platziert haben.

Marktführer im US-amerikanischen Rechenzentrumsbau

IBM Corporation

Schneider Electric SE

DPR Construction Inc.

Fortis Construction Inc.

Hensel Phelps Construction Co. Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den Bau von Rechenzentren in den USA

- Oktober 2023 – JLL, Lumen Technologies und Schneider Electric haben sich zusammengetan, um Kunden in den Vereinigten Staaten modulare Rechenzentren bereitzustellen. Im Rahmen der Zusammenarbeit würde JLL Standorte identifizieren und auswählen, darunter etwa 5.000 im gesamten Glasfasernetz von Lumen. Schneider Electric würde sein Fachwissen in Design und Bau einbringen, wobei die Partnerschaft darauf abzielt, innerhalb von sechs bis neun Monaten betriebsbereite modulare Rechenzentren einzuführen.

- Januar 2023 – Metro Edge hat Vereinbarungen mit Clune Construction und anderen Bauunternehmen zur Planung und zum Bau der Rechenzentrumsanlage abgeschlossen. Es wird erwartet, dass das Projekt in kurzer Zeit über die volle Leistungsfähigkeit verfügt und kurz darauf mit dem Spatenstich beginnen wird.

Segmentierung der US-amerikanischen Rechenzentrumsbauindustrie

Die US-amerikanische Marktstudie für den Bau von Rechenzentren verfolgt und analysiert die Einnahmen, die durch die Anschaffungskosten der Infrastruktur wie elektrische Infrastruktur, mechanische Infrastruktur und allgemeine Bauarbeiten generiert werden, die von verschiedenen Endbenutzern innerhalb der Länderebenen genutzt werden. Die Studie analysiert auch die Gesamtauswirkungen der COVID-19-Pandemie auf das Ökosystem. Die Studie umfasst eine qualitative Berichterstattung über die am häufigsten angewandten Strategien und eine Analyse der wichtigsten Basisindikatoren in Schwellenländern.

Die Studie ist nach Infrastruktur (elektrische Infrastruktur [USV-Systeme und andere elektrische Infrastruktur], mechanische Infrastruktur [Kühlsysteme, Racks und andere mechanische Infrastruktur] und allgemeiner Bau), Tiertyp (Tier I und II, Tier III) segmentiert und Tier-IV) und Endbenutzer (Banken, Finanzdienstleistungen und Versicherungen, IT und Telekommunikation, Regierung und Verteidigung, Gesundheitswesen und andere Endbenutzer). Die Analyse basiert auf den Markteinblicken, die durch Sekundärforschung und Primärforschung gewonnen wurden. Der Bericht verfolgt die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter, was die Markteinschätzungen und Wachstumsraten im Prognosezeitraum stützt. Der Bericht bietet Marktprognosen und Wertgrößen (USD) für alle oben genannten Segmente.

| Elektrische Infrastruktur | USV-Systeme |

| Andere elektrische Infrastruktur | |

| Mechanische Infrastruktur | Kühlsysteme |

| Gestelle | |

| Andere mechanische Infrastruktur | |

| Allgemeine Konstruktion |

| Tier-I und -II |

| Stufe III |

| Stufe IV |

| Banken, Finanzdienstleistungen und Versicherungen |

| IT und Telekommunikation |

| Regierung und Verteidigung |

| Gesundheitspflege |

| Andere Endbenutzer |

| Nach Infrastruktur | Elektrische Infrastruktur | USV-Systeme |

| Andere elektrische Infrastruktur | ||

| Mechanische Infrastruktur | Kühlsysteme | |

| Gestelle | ||

| Andere mechanische Infrastruktur | ||

| Allgemeine Konstruktion | ||

| Nach Tiertyp | Tier-I und -II | |

| Stufe III | ||

| Stufe IV | ||

| Vom Endbenutzer | Banken, Finanzdienstleistungen und Versicherungen | |

| IT und Telekommunikation | ||

| Regierung und Verteidigung | ||

| Gesundheitspflege | ||

| Andere Endbenutzer | ||

Häufig gestellte Fragen zur Marktforschung für den Bau von US-Rechenzentren

Wie groß ist der US-Markt für den Bau von Rechenzentren?

Es wird erwartet, dass der US-Markt für den Bau von Rechenzentren im Jahr 2024 ein Volumen von 24,63 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,74 % bis 2029 auf 32,56 Milliarden US-Dollar wachsen wird.

Wie groß ist derzeit der US-Markt für den Bau von Rechenzentren?

Im Jahr 2024 wird der US-Markt für den Bau von Rechenzentren voraussichtlich ein Volumen von 24,63 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem US-Markt für den Bau von Rechenzentren?

IBM Corporation, Schneider Electric SE, DPR Construction Inc., Fortis Construction Inc., Hensel Phelps Construction Co. Inc. sind die größten Unternehmen, die auf dem US-Markt für den Bau von Rechenzentren tätig sind.

Welche Jahre deckt dieser US-Markt für den Bau von Rechenzentren ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des US-Marktes für den Bau von Rechenzentren auf 23,22 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des US-amerikanischen Marktes für den Bau von Rechenzentren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des US-Marktes für den Bau von Rechenzentren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der US-amerikanischen Rechenzentrumsbauindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate im US-amerikanischen Rechenzentrumsbau im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse zum Bau von US-Rechenzentren umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.