uns-Keksmarkt Größe und Anteil

uns-Keksmarkt-Analyse von Mordor Intelligenz

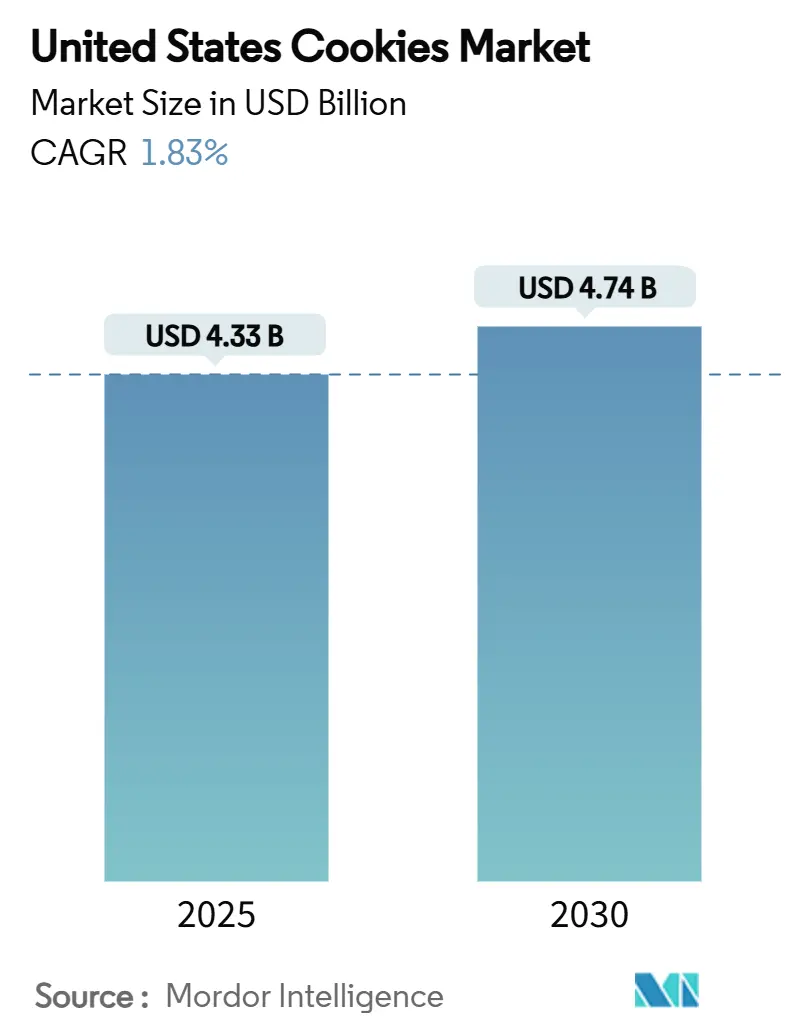

Die Größe des uns-Keksmarktes wird auf USD 4,33 Milliarden im Jahr 2025 geschätzt und wird voraussichtlich USD 4,74 Milliarden bis 2030 erreichen, bei einer CAGR von 1,83% während des Prognosezeitraums (2025-2030). Diese gemessene Wachstumstrajektorie spiegelt einen reifenden Markt wider, In dem Innovation und strategische Positionierung die Wertschöpfung vorantreiben und nicht die Volumenexpansion. Die Widerstandsfähigkeit des Sektors resultiert aus seiner Fähigkeit, sich an sich entwickelnde Verbraucherpräferenzen anzupassen und dabei regulatorische Komplexitäten und Lieferkettendruck zu bewältigen, die die Lebensmittelherstellung seit 2024 neu gestaltet haben. Portionskontrollierte Formate, Nährstoffanreicherung und pflanzliche Fettersatzstoffe sprechen gesundheitsbewusste Verbraucher an, die dennoch Genuss wollen, während geschenkorientierte SKUs die saisonale Nachfrage In einkommensstarken städtischen Clustern nutzen. Regulatorische Veränderungen - insbesondere die überarbeitete "gesund"-Definition der Lebensmittel Und Medikament Administration und die Kennzeichnung auf der Vorderseite der Verpackung (FOP) - erhöhen die Einhaltung-Kosten, schaffen aber gleichzeitig Differenzierungswege für Marken, die zur Neuformulierung bereit sind. Die Konsolidierung formt weiterhin den Wettbewerb um, da Mars Kellanova integriert und Ferrero sich darauf vorbereitet, WK Kellogg In seine uns-Snacking-Plattform einzugliedern, was Skalenvorteile bei Beschaffung, Distribution und Shopper-Marketing verstärkt. Die Einzelhandelskanäle entwickeln sich parallel: Hypermärkte bleiben entscheidend für das Volumen, doch Direct-Zu-Verbraucher-Abonnements und e-Grocery beschleunigen sich und geben Prämie-Newcomern niedrigschwellige Zugangsmöglichkeiten und reiche Verbraucherdatenpools.

Wichtige Erkenntnisse des Berichts

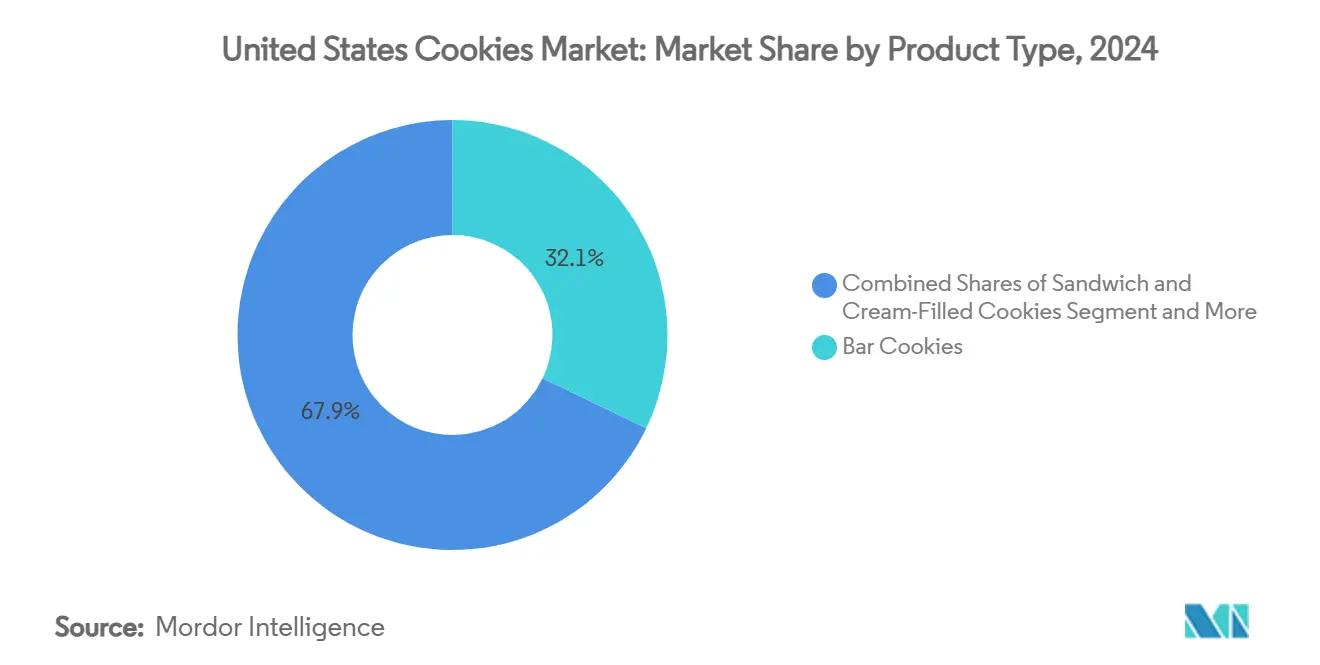

- Nach Produkttyp führten Riegelkekse mit 32,14% Umsatzanteil im Jahr 2024, während Sandwich- und Cremegefüllte Kekse eine CAGR von 1,95% bis 2030 erzielen sollen.

- Nach Kategorie hielt das Konventionelle Segment 90,11% Anteil im Jahr 2024; Frei von Zusätzen/Bio-Produkte werden voraussichtlich eine CAGR von 3,04% bis 2030 verzeichnen.

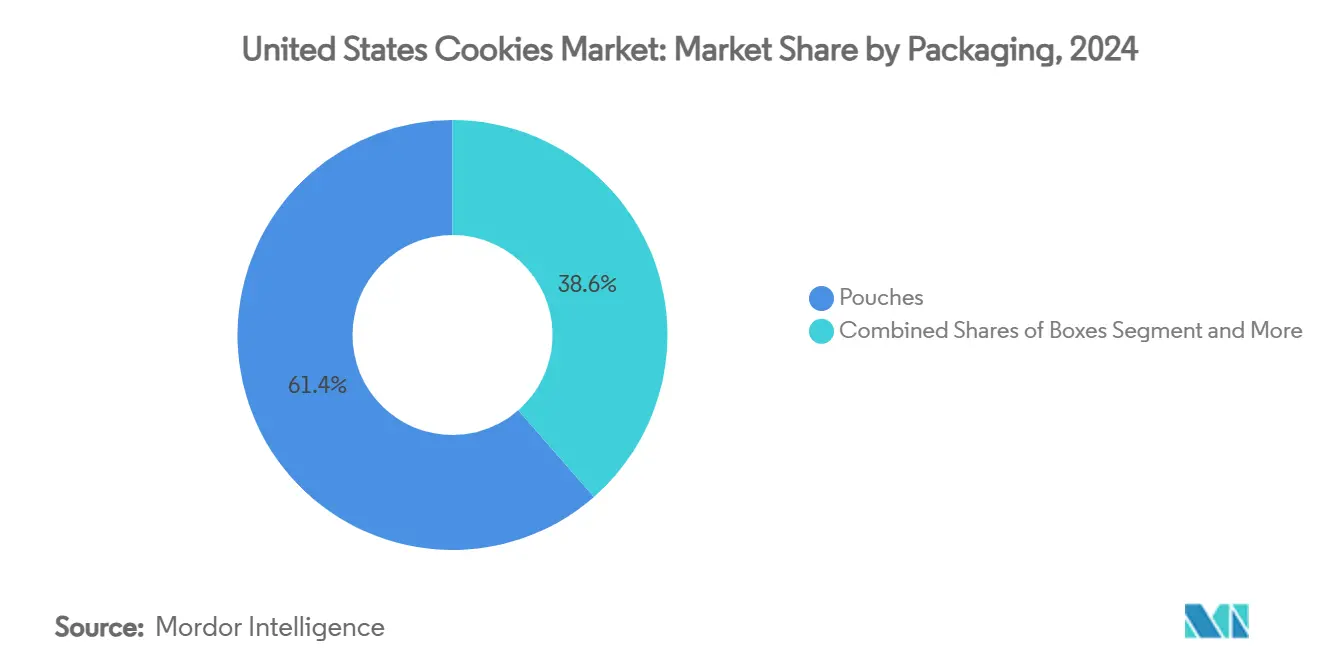

- Nach Verpackungstyp beherrschten Beutel 61,43% Anteil im Jahr 2024, während Schachteln auf die schnellste CAGR von 2,33% im Ausblickszeitraum zusteuern.

- Nach Vertriebskanal kontrollierten Hypermärkte/Supermärkte 35,55% der Verkäufe im Jahr 2024; online-Händler werden voraussichtlich mit einer CAGR von 2,04% bis 2030 expandieren.

- Nach Geografie machte der Süden 30,12% des Wertes im Jahr 2024 aus, aber der Nordosten wird voraussichtlich die am schnellsten wachsende Region mit einer CAGR von 3,25% bis 2030 sein.

uns-Keksmarkt Trends und Erkenntnisse

Treiber-Einflussanalyse

| Treiber | (~) %-Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Steigende Nachfrage nach Portionskontrollierten Genuss-Snacks | +0.4% | National, mit frühen Gewinnen im Nordosten, Westen | Mittelfristig (2-4 Jahre) |

| Beschleunigte städtische Unterwegs-Frühstückskultur In Ballungszentren | +0.3% | Nordosten, westliche Ballungsgebiete | Kurzfristig (≤ 2 Jahre) |

| Anreicherung und Nährstoffverbesserung treiben Keksmarktwachstum voran | +0.2% | National, stärker In gesundheitsbewussten Regionen | Langfristig (≥ 4 Jahre) |

| Pflanzliche Fettreformulierung treibt Wachstum an | +0.2% | Westküste, städtische Zentren des Nordostens | Mittelfristig (2-4 Jahre) |

| Direct-Zu-Verbraucher-Abonnement-Boom für Gourmet-Kekse | +0.1% | National, konzentriert In einkommensstarken Gebieten | Kurzfristig (≤ 2 Jahre) |

| Geschenke und Premiumisierung als emotionale Positionierung | +0.1% | National, saisonale Spitzen im Nordosten, Süden | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Portionskontrollierten Genuss-Snacks

Die Verbraucherverhalten-Analyse zeigt eine grundlegende Verschiebung hin zu bewusstem Konsum, bei dem portionskontrollierte Formate schuldfreien Genuss ermöglichen, ohne Gesundheitsziele zu kompromittieren. Dieser Trend beschleunigt sich, da städtische Berufstätige bequeme Snacking-Lösungen suchen, die sich an Wellness-Zielen orientieren und gleichzeitig Geschmackspräferenzen befriedigen. Die Region Nordosten führt diese Transformation an, mit höheren verfügbaren Einkommen, die Prämie-Preise für kleinere, nährstoffdichte Formate unterstützen. Lebensmittelhersteller reagieren durch die Entwicklung von Einzelportions-Verpackungen und Mini-Keks-Varianten, die befriedigende Erlebnisse innerhalb kontrollierter Kalorien-Parameter liefern. Campbell Suppe Companys Pepperidge Bauernhof startete 2025 limitierte Holiday Cookie Jar Collections mit portionskontrollierten Keramikbehältern, die bewussten Konsum verstärken und gleichzeitig die Geschenkattraktivität erhöhen. Diese strategische Positionierung erfasst die wachsende Verbraucherbereitschaft, Premiums für Produkte zu zahlen, die Lebensstil-Ziele unterstützen, anstatt nur Hunger zu stillen.

Beschleunigte städtische Unterwegs-Frühstückskultur in Ballungszentren

Ballungsraum-Lebensstiländerungen treiben die Nachfrage nach tragbaren Frühstücksalternativen, wobei Kekse zunehmend traditionelle Morgenmahlzeiten bei zeitbegrenzten Verbrauchern ersetzen. Diese Verhaltensverschiebung erweist sich als besonders ausgeprägt In städtischen Zentren des Nordostens und der Westküste, wo Pendelzeitmuster und Arbeitszeiten Bequemlichkeit über konventionelle Mahlzeitenstrukturen priorisieren. Der Trend gewinnt an Schwung, da Fernbedienung-Work-Arrangements Flexibel Essenszeiten schaffen, die traditionelle Mahlzeitengrenzen verwischen. Kekshersteller nutzen dies durch die Entwicklung frühstücksspezifischer Varianten mit Vollkorn, Proteinanreicherung und reduziertem Zuckergehalt, die gesundheitsbewusste Morgenverbraucher ansprechen. Mondelēz Internationals Erweiterung der Oreo-Produktlinien 2025 umfasst frühstückspositionierte Varianten, die für morgendliche Konsumgelegenheiten entwickelt wurden. Diese strategische Neupositionierung verwandelt Kekse von Nachmittags-Snacks In legitime Frühstücksoptionen, erweitert Konsumgelegenheiten und treibt zusätzliches Volumenwachstum voran.

Anreicherung und Nährstoffverbesserung treiben Keksmarktwachstum voran

Nährstoffanreicherung etabliert sich als wichtige Differenzierungsstrategie, bei der Hersteller funktionale Inhaltsstoffe einbauen, um Kekse von genussvollen Leckereien In nützliche Snacks zu verwandeln. Dieser Ansatz adressiert die Verbrauchernachfrage nach Produkten, die sowohl Vergnügen als auch Nährwert liefern, insbesondere bei gesundheitsbewussten Demografien. Proteinanreicherung, Ballaststoffsupplementierung und Vitaminanreicherung werden zu Standardmerkmalen In Prämie-Kekssegmenten und ermöglichen es Herstellern, höhere Margen zu erzielen und gleichzeitig sich entwickelnde Verbrauchererwartungen zu erfüllen. Der Trend beschleunigt sich, da FDAs aktualisierte Definitionen für "gesund"-Angaben klarere Wege für die Positionierung angereicherter Produkte als nahrhafte Optionen schaffen. Regulatorische Einhaltung-Rahmen unter dem Lebensmittel Sicherheit Modernization Act erfordern verbesserte Dokumentation von Nährstoffangaben und treiben Investitionen In Qualitätssicherungssysteme voran, die Anreicherungsstrategien unterstützen. Dieser regulatorische Einfluss schafft Barrieren für kleinere Hersteller, während er etablierten Akteuren ermöglicht, Einhaltung-Fähigkeiten als Wettbewerbsvorteile zu nutzen.

Pflanzliche Fettreformulierung treibt Wachstum an

Zutateninnovation konzentriert sich auf pflanzliche Fettalternativen, die Geschmack und Textur beibehalten und gleichzeitig umweltbewusste Verbraucher ansprechen. Dieser Reformulierungstrend gewinnt an Zugkraft, da Nachhaltigkeitsbedenken Kaufentscheidungen beeinflussen, insbesondere bei jüngeren Demografien In städtischen Märkten. Hersteller investieren In Forschung und Entwicklung, um pflanzliche Fette zu identifizieren, die vergleichbare sensorische Erlebnisse zu traditionellen Butter- und Shortening-Formulierungen liefern. Die Westküste führt die Adoption pflanzlich reformulierter Produkte an, angetrieben von höherem Umweltbewusstsein und Bereitschaft, Premiums für nachhaltige Alternativen zu zahlen. Ferrero Norden Americas Produktinnovationen 2025 umfassen reformulierte Varianten mit pflanzlichen Zutaten und spiegeln branchenweites Engagement für nachhaltige Beschaffung wider. Lieferketten-Überlegungen werden kritisch, da Hersteller zuverlässige Quellen für pflanzliche Fette sichern und gleichzeitig Kostenimplikationen managen und Produktqualitätsstandards aufrechterhalten.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) %-Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Schwankende Rohstoffkosten beeinträchtigen Keksproduktions-Margen | -0.3% | National, akut In Fertigungszentren | Kurzfristig (≤ 2 Jahre) |

| Verstärkte HFSS-Regulierungen schaffen Marktherausforderungen | -0.2% | National, strengere Durchsetzung In progressiven Staaten | Mittelfristig (2-4 Jahre) |

| Lebensmittelsicherheit Einhaltung-Anforderungen | -0.1% | National, höhere Auswirkung auf kleinere Hersteller | Langfristig (≥ 4 Jahre) |

| Wachsender Marktanteil alternativer Snacking-Optionen | -0.1% | National, konzentriert In gesundheitsbewussten Demografien | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schwankende Rohstoffkosten beeinträchtigen Keksproduktions-Margen

Rohstoffpreisvolatilität erzeugt erheblichen Margendruck für Kekshersteller, wobei Weizen, Zucker und Kakao während 2024 und 2025 erhebliche Schwankungen erfahren. Die Weltbank prognostiziert Weizenpreise von USD 265 im Jahr 2025 und bietet damit etwas Erleichterung von vorherigen Höchstständen, doch Kakao-Engpässe treiben Preise um 30% im Dezember 2024 aufgrund von 14% globaler Produktionsrückgang [1]Quelle: Welt Bank Gruppe, "Global Commodity Prices Ebene aus, Hurting Prospects für Lower Inflation", worldbank.org. Diese Eingang-Kostendruck zwingt Hersteller zur Implementierung dynamischer Preisstrategien bei gleichzeitigem Management der Verbraucherpreissensitivität. Kleinere Hersteller stehen unverhältnismäßigem Einfluss gegenüber aufgrund begrenzter Hedging-Fähigkeiten und reduzierter Verhandlungsmacht mit Lieferanten. Der Pistazien-Engpass, angetrieben durch virale Dubai-Schokoladen-Trends, zeigt beispielhaft, wie soziale Medien unerwartete Lieferketten-Störungen schaffen können, mit Preisanstiegen von 35% von USD 7,65 auf USD 10,30 pro Pfund. Fertigungseffizienz-Verbesserungen und Zutaten-Substitutionsstrategien werden kritisch für die Aufrechterhaltung der Rentabilität inmitten volatiler Eingang-Kosten.

Verstärkte HFSS-Regulierungen schaffen Marktherausforderungen

Regulierungen zu hohem Fett-, Salz-, Zuckergehalt (HFSS) verstärken sich In mehreren Jurisdiktionen und schaffen Einhaltung-Komplexität und Reformulierungsanforderungen, die Entwicklungsressourcen belasten. Die FDAs Vorderseiten-Nährwertkennzeichnungsvorschlag mandatiert "Ernährung Info"-Kästen, die gesättigtes Fett, Natrium und zugesetzten Zucker hervorheben, mit Implementierungskosten von geschätzten USD 3,2 Milliarden über 10 Jahre. Initiativen auf Staatsebene verstärken die regulatorische Komplexität, mit West Virginia, das synthetische Farbstoffe verbietet, und Virginia, das künstliche Zusätze In Schulmahlzeiten untersagt, was Flickwerk-Einhaltung-Anforderungen schafft. Diese Regulierungen begrenzen Marketing-Flexibilität für traditionelle Keksformulierungen und schaffen gleichzeitig Möglichkeiten für reformulierte Produkte, die strengere Nährstoffkriterien erfüllen. Hersteller investieren stark In Reformulierungsforschung, um Geschmacksprofile zu erhalten und gleichzeitig HFSS-Gehalt zu reduzieren, was oft mehrere Produktiterationen und verlängerte Entwicklungszeiten erfordert, die Markteinführungen verzögern.

Segmentanalyse

Nach Produkttyp: Riegelkekse führen durch Convenience-Innovation

Riegelkekse beherrschen 32,14% Marktanteil im Jahr 2024 und nutzen überlegene Portabilität und verlängerte Haltbarkeit, die sich an Unterwegs-Konsumtrends orientieren. Ihr rechteckiges Format ermöglicht effiziente Verpackung und Portionskontrolle und macht sie ideal für Einzelportions-Anwendungen und Abonnement-Box-Einschluss. Sandwich- und Cremegefüllte Kekse etablieren sich als am schnellsten wachsendes Segment mit 1,95% CAGR bis 2030, angetrieben von Geschmacksinnovation und Prämie-Positionierungsstrategien, die höhere Margen erzielen. Geformte/Tropfkekse erhalten konstante Leistung durch traditionelle Attraktivität und Fertigungseffizienz, während Waffel- und Rollkekse von Texturdifferenzierung und internationalen Geschmackseinflüssen profitieren.

Mondelēz Internationals strategische Kooperationen zeigen beispielhaft Innovation innerhalb dieser Segmentierung und starten Oreo Reese'S Cookies und Oreo Sour Patch Kids Varianten, die Kategoriegrenzen verwischen und Konsumgelegenheiten erweitern. Butter-/Shortbread- und Einfache Varianten stehen unter Druck von gesundheitsbewussten Trends, behalten aber loyale Verbraucherbasen In traditionellen Märkten. Die "Andere"-Kategorie umfasst aufkommende Formate wie proteinangereicherte Kekse und glutenfreie Alternativen, die Nischen- aber wachsende Marktsegmente erfassen. Fertigungsautomatisierung ermöglicht kosteneffektive Produktion diverser Formate, mit KI-gesteuerten Qualitätskontrollsystemen, die Defektrate reduzieren und Konsistenz über Produkttypen hinweg verbessern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kategorie: Konventionelle Dominanz steht Bio-Beschleunigung gegenüber

Das Konventionelle Segment erhält überwältigende Dominanz bei 90,11% Marktanteil im Jahr 2024 und spiegelt etablierte Verbraucherpräferenzen und Preissensitivität wider, die traditionelle Formulierungen bevorzugen. Jedoch signalisiert die 3,04% CAGR der Frei von Zusätzen/Bio-Kategorie bis 2030 beschleunigende Verbrauchermigration hin zu Sauber-Etikett-Alternativen, angetrieben von Gesundheitsbewusstsein und Umweltbedenken. Diese Wachstumstrajektorie deutet darauf hin, dass konventionelle Produkte zunehmendem Druck ausgesetzt sein könnten, da Bio-Alternativen durch Skalenökonomien und Lieferketten-Optimierung Preisparität erreichen.

USDA-Bio-Zertifizierungsanforderungen schaffen Einhaltung-Komplexität, ermöglichen aber Prämie-Preise, die Hersteller ansprechen, die Margenerweiterung suchen [2]Quelle: USDA National Organisch Program, "USDA Organisch Zertifizierung requirements", ams.usda.gov. Bio-Keksproduktion steht vor Herausforderungen bei der Beschaffung zertifizierter Zutaten im Großen Maßstab, insbesondere für Spezialitäten wie Bio-Schokoladenchips und natürliche Geschmacksverbindungen. Frei-von-Varianten, die glutenfrei, milchfrei und allergenfrei Segmente ansprechen, erfassen wachsende Verbrauchersegmente mit spezifischen Ernährungsanforderungen. Flowers Lebensmittel USD 795 Millionen Akquisition von Simple Mills 2025 demonstriert strategisches Engagement für die Besser-für-dich-Kategorie und nutzt Simple Mills Expertise In Prämie-Crackern, Keksen und Backmischungen.

Nach Verpackungstyp: Beutel dominieren durch Frische-Vorteil

Beutel erfassen 61,43% Marktanteil im Jahr 2024 und bieten überlegenen Feuchtigkeitsschutz und Wiederverschließbarkeit, die Produktfrische verlängert und Verbraucherkomfort erhöht. Ihr flexibles Format ermöglicht effizienten Versand und Lagerung und unterstützt Portionskontroll-Messaging, das gesundheitsbewusste Verbraucher anspricht. Schachteln erfahren das schnellste Wachstum bei 2,33% CAGR, angetrieben von Geschenkanwendungen und Prämie-Positionierung, die höhere Preispunkte durch verbesserten Präsentationswert rechtfertigen.

Das FDAs Auslaufen PFAS-haltiger Lebensmittelkontaktmaterialien bis Juni 2025 zwingt zu Verpackungsinnovation hin zu alternativen Barrieretechnologien, die Frische ohne Umweltbedenken erhalten [3]Quelle: u.S. Lebensmittel Und Medikament Administration, "FDA Determines Authorization für 35 Lebensmittel Kontakt Notifications Related Zu PFAS Are No Longer Effective", fda.gov. "Andere" Verpackungsformate einschließlich Dosen, Blechdosen und Gläser dienen Nischenanwendungen wie Geschenksets und Großeinkäufen und erzielen oft Prämie-Preise durch verbesserten wahrgenommenen Wert. Nachhaltige Verpackungsinitiativen treiben Investitionen In biologisch abbaubare und recycelbare Materialien voran, wobei Hersteller Umweltvorteile gegen Kostenimplikationen und Leistungsanforderungen abwägen. Campbell Suppe Companys Pepperidge Bauernhof Holiday Cookie Jar Sammlung zeigt beispielhaft Prämie-Verpackungsstrategien, die funktionale Behälter In Sammlerstücke verwandeln.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Hypermärkte führen während Online beschleunigt

Hypermärkte und Supermärkte behalten den größten Vertriebsanteil bei 35,55% im Jahr 2024 und nutzen umfangreiche Regalfläche und Impulskauf-Möglichkeiten, die Volumenverkäufe vorantreiben. Ihre Größe ermöglicht Werbeaktivitäten und kreuzen-Merchandising-Strategien, die Warenkorbgröße und Markenbekanntheit erhöhen. online-Händler etablieren sich als am schnellsten wachsender Kanal bei 2,04% CAGR und spiegeln beschleunigte e-Handel-Adoption und Direct-Zu-Verbraucher-Strategien wider, die Prämie-Preise und Kundenbeziehungsaufbau ermöglichen.

Convenience-Stores profitieren von Standortvorteilen und Impulskaufverhalten, insbesondere für Einzelportions-Formate und Unterwegs-Konsumgelegenheiten. Spezialhändler bedienen Nischenmärkte mit kuratierten Auswahlen und Expertenempfehlungen, die Prämie-Positionierung und Markenaufklärung unterstützen. Die Kategorie "Andere Vertriebskanäle" umfasst Automaten, Gastronomie und institutionelle Verkäufe, die stetiges Volumen aber begrenztes Wachstumspotenzial bieten. J.M. Smuckers strategischer Fokus auf die Erweiterung von Uncrustables In Convenience-Store-Kanäle demonstriert die Bedeutung der Kanaldiversifizierung für Wachstum. e-Handel-Wachstum beschleunigt sich durch Abonnementmodelle und Direct-Zu-Verbraucher-Plattformen, die personalisierte Angebote und höhere Margen ermöglichen und gleichzeitig Kundenloyalität durch Bequemlichkeit und Anpassung aufbauen.

Geografieanalyse

Die Marktführerschaft der SüD-Region bei 30,12% Anteil im Jahr 2024 spiegelt tief verwurzelte kulturelle Präferenzen für traditionelle Süße Leckereien und etablierte Einzelhandelsbeziehungen wider, die breite Distribution ermöglichen. Südliche Verbraucher zeigen starke Markenloyalität und Preissensitivität und schaffen Möglichkeiten für wertpositionierte Produkte und Familiengrößen-Verpackungsformate. Das demografische Profil der Region, einschließlich höherer Snacking-Raten und Comfort-Lebensmittel-Konsum, unterstützt anhaltende Nachfrage nach konventionellen Keksformulierungen. Fertigungspräsenz im Süden profitiert von niedrigeren Arbeitskosten und Nähe zu landwirtschaftlichen Inputs und ermöglicht Wettbewerbspreisstrategien, die Marktanteil gegen aufkommende Alternativen erhalten.

Der Nordosten etabliert sich als Wachstumsführer mit 3,25% CAGR bis 2030, angetrieben von Urbanisierungstrends und höheren verfügbaren Einkommen, die Prämie-Positionierung und innovative Produktformate unterstützen. Ballungsgebiete wie neu York, Boston und Philadelphia schaffen Nachfrage nach portionskontrollierten, gesundheitsbewussten und handwerklichen Keksoptionen, die höhere Margen erzielen. Die Lebensmittelverarbeitungsinfrastruktur der Region, die 15% der nationalen Arbeitskraft In Lebensmittelverarbeitung und -distribution repräsentiert, ermöglicht effizienten Lieferketten-Management und schnelle Produktinnovationszyklen. Direct-Zu-Verbraucher-Abonnementmodelle gewinnen an Zugkraft In nordöstlichen städtischen Märkten, wo Bequemlichkeit und Anpassung Prämie-Preise für Gourmet-Keks-Lieferungen rechtfertigen.

Die Mittlerer-Westen- und West-Regionen tragen ausgewogenes Wachstum durch unterschiedliche Verbraucherpräferenzen und Marktdynamiken bei. Mittlerer-Westen-Märkte betonen Wert und Tradition und unterstützen stetige Nachfrage nach etablierten Marken und familienorientierten Verpackungsformaten. Westküsten-Verbraucher treiben Innovationsadoption voran, insbesondere für pflanzliche, biologische und nachhaltig verpackte Produkte, die sich an Umweltbewusstsein orientieren. Kaliforniens landwirtschaftliche Produktion bietet Zutaten-Beschaffungsvorteile für Hersteller, während technisch versierte Verbraucher e-Handel-Kanäle und Abonnementdienste annehmen. Regionale regulatorische Variationen, einschließlich Kaliforniens Lebensmittelzusatz-Beschränkungen und staatsspezifischen Kennzeichnungsanforderungen, schaffen Einhaltung-Komplexität, die größere Hersteller mit dedizierten regulatorischen Ressourcen gegenüber kleineren regionalen Akteuren bevorzugt.

Wettbewerbslandschaft

Der uns-Keksmarkt zeigt moderate Konzentration und ermöglicht sowohl etablierten multinationalen Konzernen als auch aufkommenden Nischenakteuren, effektiv über verschiedene Segmente und Preispunkte zu konkurrieren. Diese Fragmentierung schafft Möglichkeiten für strategische Positionierung durch Innovation, Prämie-Positionierung und Kanalspezialisierung anstatt reiner Skalenvorteile. Zu den bedeutenden Marktakteuren gehören allgemein Mills Inc., Mondelēz International, Ferrero Gruppe, Mckee Lebensmittel Corporation und Die Campbell Suppe Company, unter anderen.

Große Konsolidierungsaktivitäten formen Wettbewerbsdynamiken um, mit Mars USD 35,9 Milliarden Kellanova-Akquisition und Ferreros USD 3,1 Milliarden WK Kellogg-Kauf, die verbesserte Größe und Portfolio-Breite schaffen, die kreuzen-Selling und operative Synergien ermöglichen. Technologieadoption wird zu einem wichtigen Differenzierungsmerkmal, mit KI-gesteuerten Fertigungssystemen, die Qualitätskontrollverbesserungen, vorausschauende Wartung und Nachfrageprognosen ermöglichen, die Kosten reduzieren und Kundenzufriedenheit verbessern. Strategische Partnerschaften und Co-Branding-Initiativen schaffen Whitespace-Möglichkeiten, beispielhaft durch Mondelēz Kooperationen mit Coca-Cola, Reese'S und Sour Patch Kids, die Konsumgelegenheiten erweitern und neue Kundensegmente anziehen.

Aufkommende Disruptoren konzentrieren sich auf Direct-Zu-Verbraucher-Modelle, Sauber-Etikett-Formulierungen und Abonnementdienste, die traditionelle Einzelhandelskanäle umgehen und gleichzeitig Kundenloyalität durch Personalisierung und Bequemlichkeit aufbauen. FDA-Einhaltung-Anforderungen unter dem Lebensmittel Sicherheit Modernization Act schaffen Wettbewerbsvorteile für Unternehmen mit etablierten Qualitätssystemen und regulatorischer Expertise, insbesondere da FSMA Rule 204 Rückverfolgbarkeitsanforderungen im Januar 2026 In Kraft treten.

uns-Keksindustrie Marktführer

-

allgemein Mills Inc.

-

Mondelēz International

-

Ferrero Gruppe

-

Mckee Lebensmittel Corporation

-

Die Campbell Suppe Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- JULI 2025: Mondelēz International und Hershey schlossen sich zusammen, um zwei innovative Produkte zu starten: den Oreo Reese'S Cookie und den Reese'S Oreo Cup. Der Oreo Reese'S Cookie rühmt sich klassischer Oreo-Schokoladen-Sandwich-Kekse, ist mit Reese'S charakteristischer Erdnussbutter-Creme durchzogen und mit Oreo-Keks-Krümeln bestreut. Andererseits verschmelzen die Reese'S Oreo Cups Milchschokoladen- und weiße Creme-Erdnussbutter-Cups, ebenfalls mit Oreo-Keks-Krümeln geschmückt.

- Mai 2025: Pillsbury enthüllte sein neuestes Angebot, 'Pillsbury Groß Cookies', eine Linie von Kühlkeksteig für frische Bäckerei-Stil-Kekse zu Hause. Diese 'Groß Cookies' sind über dreimal so Groß wie Pillsburys klassische Kekse, rühmen sich reichen Geschmacks und backen In nur 17-21 Minuten. Die neue Linie führt drei köstliche Varianten ein, jede verfügbar In praktischen Sechser-Packungen.

- April 2025: Mondelez International, Inc. steuerte seine Tate'S Bake Shop Marke In unbekanntes Terrain mit der Einführung von Weich Baked Keksen. Dieser Start war eine Premiere für Tate'S Bake Shop, eine Marke, die traditionell für ihre Dünnen und knusprigen Kekse gefeiert wird.

uns-Keksmarkt Berichtsumfang

Ein Keks könnte ein Süßer Biskuit mit einer einigermaßen weichen, zähen Textur sein und typischerweise Stücke von Schokolade oder Früchten enthalten. Der uns-Keksmarkt ist nach Produkttyp In gefüllte Kekse, schokoladenüberzogene Kekse, Kekse, Sandwich-Kekse, einfache Kekse und andere Produkttypen segmentiert. Andere Kekse umfassen traditionelle Kekse, saisonale Kekse usw. Nach Kategorie ist der Markt In konventionelle und besser-für-dich-Kategorien segmentiert. Die besser-für-dich-Kategorie ist In kalorienarm, cholesterinfrei, glutenfrei, Bio und andere Kategorien untersegmentiert. Nach Vertriebskanal ist der Markt In Supermärkte/Hypermärkte, Convenience-Stores, Spezialhändler, online-Händler und andere Vertriebskanäle segmentiert. Für jedes Segment wurden Marktgrößenbestimmung und Prognose auf Wertbasis (In USD Millionen) durchgeführt.

| Riegelkekse |

| Geformte/Tropfkekse |

| Sandwich- und Cremegefüllte Kekse |

| Waffel- und Rollkekse |

| Butter-/Shortbread- und Einfache |

| Andere |

| Konventionell |

| Frei von Zusätzen/Bio |

| Beutel |

| Schachteln |

| Andere |

| Hypermärkte/Supermärkte |

| Convenience-Stores |

| Spezialhändler |

| Online-Händler |

| Andere Vertriebskanäle |

| Nordosten |

| Mittlerer Westen |

| Süden |

| Westen |

| Nach Produkttyp | Riegelkekse |

| Geformte/Tropfkekse | |

| Sandwich- und Cremegefüllte Kekse | |

| Waffel- und Rollkekse | |

| Butter-/Shortbread- und Einfache | |

| Andere | |

| Nach Kategorie | Konventionell |

| Frei von Zusätzen/Bio | |

| Nach Verpackungstyp | Beutel |

| Schachteln | |

| Andere | |

| Nach Vertriebskanal | Hypermärkte/Supermärkte |

| Convenience-Stores | |

| Spezialhändler | |

| Online-Händler | |

| Andere Vertriebskanäle | |

| Nach Geografie | Nordosten |

| Mittlerer Westen | |

| Süden | |

| Westen |

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der prognostizierte Wert des uns-Keksmarktes im Jahr 2030?

Es wird erwartet, dass er USD 4,74 Milliarden erreicht und mit einer CAGR von 1,83% ab 2025 voranschreitet.

Welches Produktsegment wächst am schnellsten bei uns-Keksen?

Sandwich- und Cremegefüllte Kekse werden voraussichtlich die schnellste CAGR von 1,95% bis 2030 erzielen.

Warum gewinnen Schachteln als Verpackungsformat an Popularität?

Geschenkorientierte Käufe und Prämie-Positionierung treiben eine CAGR von 2,33% für Schachteln voran, auch wenn Beutel den Großteil der Verkäufe behalten.

Welche Region zeigt die stärksten Wachstumsaussichten?

Der Nordosten ist auf die schnellste CAGR von 3,25% eingestellt aufgrund höherer Einkommen und Prämie-Produktaufnahme.

Seite zuletzt aktualisiert am: