| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

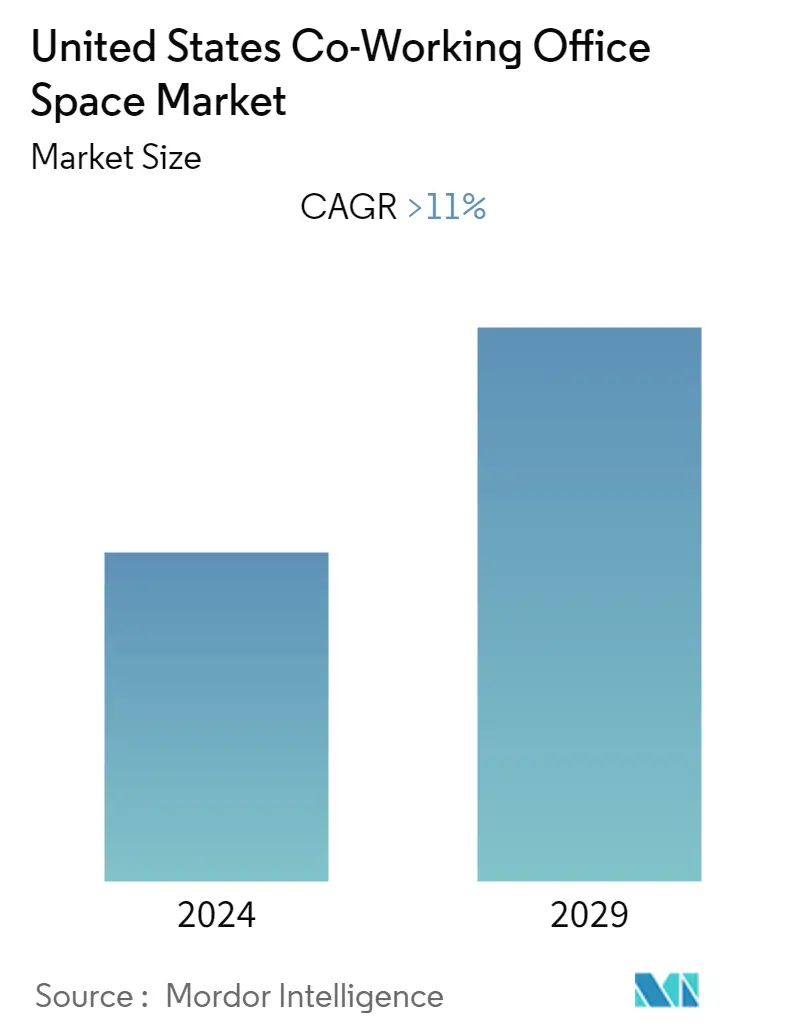

| CAGR | 11.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Co-Working-Büroflächen in den USA

Es wird erwartet, dass der US-amerikanische Coworking-Büroflächenmarkt im Prognosezeitraum 2022–2027 eine jährliche Wachstumsrate von über 11 % verzeichnen wird.

Aufgrund des COVID-19-bedingten Lockdowns begrenzte die zunehmende Zahl von Menschen, die von zu Hause oder aus der Ferne arbeiteten, das Wachstum des Marktes. Infolgedessen gingen die Einnahmen aus dem Coworking-Space-Markt im Jahr 2020 zurück. Die durch COVID-19 verursachten Störungen dürften vorübergehender Natur sein, da die Coworking-Branche nach der Lockerung der Lockdown- und Sozialbeschränkungen mit einem Comeback rechnet.

Obwohl die Arbeit von zu Hause aus möglich ist, bleiben die Vorteile der Arbeit in einem physischen Büroraum im Hinblick auf Zusammenhalt und Produktivität wichtig. Da Firmennutzer ihre Kosten senken wollen, beginnen selbst die konventionellsten Nutzer, den Wert von Coworking zu erkennen.

Um langfristige Investitionsausgaben zu vermeiden, prüfen große Unternehmen in den USA die Anmietung von Schreibtischen in flexiblen Arbeitsbereichen. Es kann das Hub-and-Spoke-Modell implementiert werden, bei dem eine große Unternehmenszentrale über ein Zentralbüro und ein Netzwerk kleinerer Satellitenbüros in der gesamten Stadt verfügt. Möglicherweise übernehmen immer mehr Unternehmen ein hybrides Arbeitsmodell im Vergleich zu herkömmlichen Büroräumen.

Coworking könnte sich ändern, um in die neue Normalität zu passen. Flexibilität und moderne Technologie könnten jedoch in Zukunft zu einer starken Belebung der Branche führen. Coworking Spaces haben eine spannende Zukunft.

Markttrends für Co-Working-Büroflächen in den USA

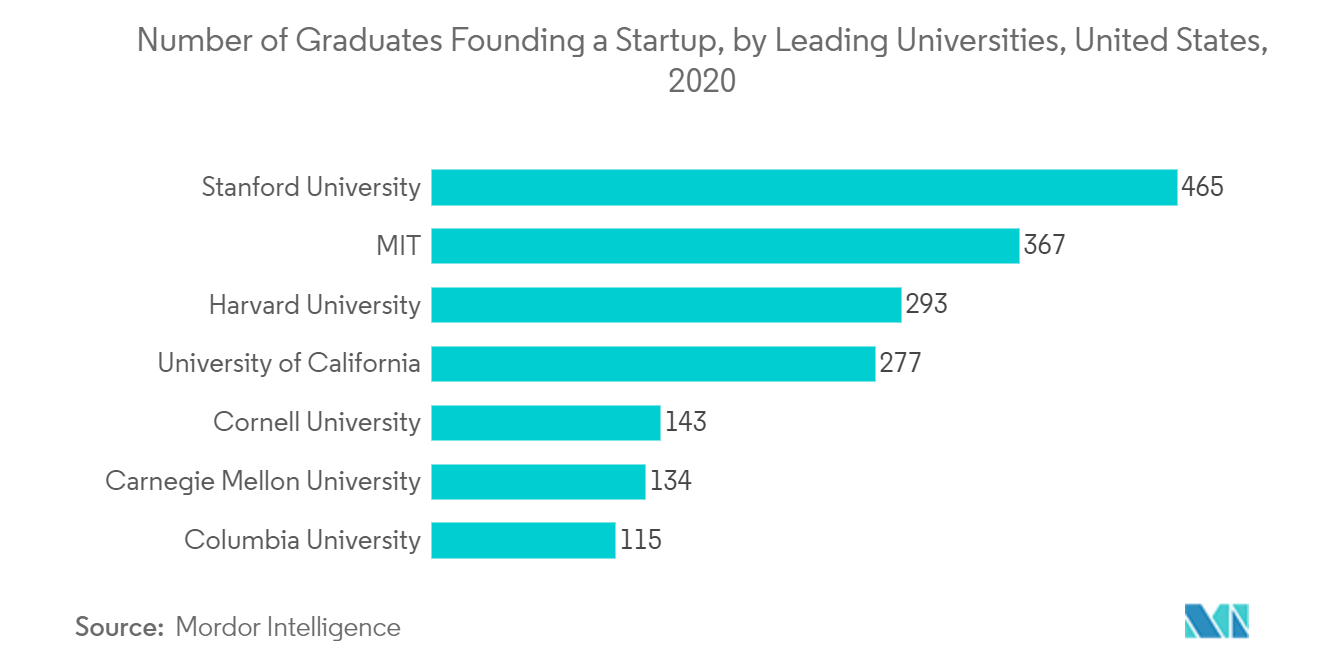

Der Aufstieg der Startup-Kultur

Im letzten Jahrzehnt haben das rasante Wachstum der Startup-Kultur und der wachsende Unternehmergeist zu einer Ausweitung der Coworking-Spaces geführt. Da jeder ein eigenes Unternehmen oder eine eigene Dienstleistung gründen möchte, ist die Nachfrage nach professionellen und erschwinglichen Büroflächen gestiegen.

Die Möglichkeit, Projekte an Remote-Teams auszulagern und die weit verbreitete Nutzung digitaler Lösungen in allen Bereichen unseres Lebens haben die Markteintrittsschwelle gesenkt und zu einer Flut neuer Startups geführt.

Bei der Zahl der Startups liegen die USA mit 63.703 an der Spitze. Indien liegt mit nur 8.301 Startups an zweiter Stelle der Liste. Rund 50 % der Unicorn-Unternehmen haben ihren Sitz in den Vereinigten Staaten.

Einwanderer gründeten mehr als die Hälfte der Start-ups mit einem Umsatz von mehr als einer Milliarde US-Dollar in den Vereinigten Staaten. In den letzten zwei Jahren hat sich die Zahl der Fintech-Startups verdreifacht und ist von über 12.200 im Jahr 2019 auf 26.000 im Jahr 2021 gestiegen.

Fintechs in den Vereinigten Staaten haben im ersten Quartal 2021 12,8 Milliarden US-Dollar eingesammelt, ein Plus von 220 % im gleichen Zeitraum des Jahres 2020.

JUUL Labs, ein in Kalifornien ansässiges E-Zigaretten-Unternehmen, war im Februar 2021 mit einer offengelegten Eigenkapitalfinanzierung von über 15 Milliarden US-Dollar das am besten finanzierte Technologie-Startup in den Vereinigten Staaten.

Im Jahr 2021 erhielt Epic Games mit Sitz in North Carolina rund 3,4 Milliarden US-Dollar an Eigenkapitalfinanzierungen. Magic Leap mit Sitz in Florida rundet die Top Drei ab. Das Technologieunternehmen erhielt knapp 3 Milliarden US-Dollar an Eigenkapital.

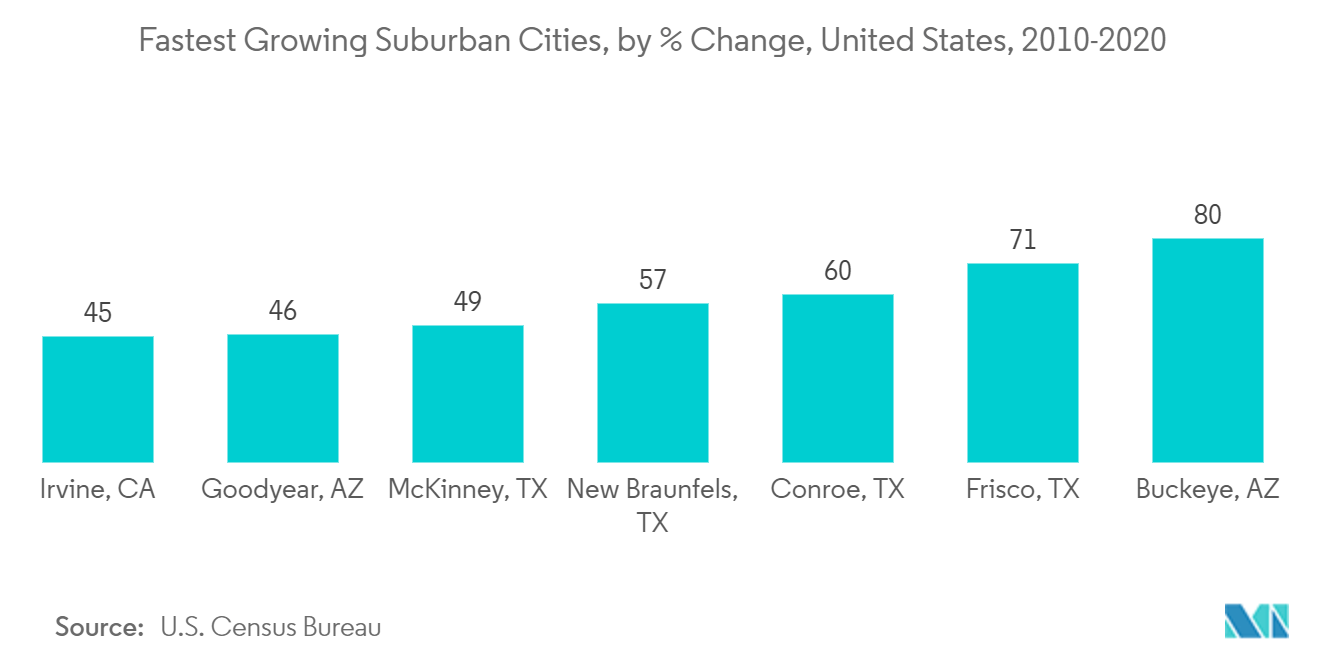

Vorstadtrevitalisierung und Teilzeitpendler

Viele moderne Fachkräfte werden sich im Jahr 2022 und darüber hinaus nicht mehr täglich bei einer Zentrale melden müssen, da hybrides Arbeiten weit verbreitet ist, das es ihnen ermöglicht, von zu Hause oder in einem Coworking Space aus zu arbeiten, während sie gelegentlich eine städtische Zentrale besuchen.

Dieser Trend wird es ihnen nicht nur ermöglichen, in günstigere Wohngebiete umzuziehen (oder mehr Zeit in Vorstadtgemeinden zu verbringen), sondern wird Unternehmen auch dazu ermutigen, in lokale Coworking-Spaces zu investieren, die bequemer und kostengünstiger sind als luxuriöse Hauptquartiere in erstklassigen Städten Standorte.

Spaces, Teil des IWG-Netzwerks, dem weltweit größten Anbieter flexibler Arbeitsräume, hat neue Standorte in den Vororten der Vereinigten Staaten eröffnet, ein Trend, der bis 2022 anhalten wird.

In den Vororten der größten Metropolregionen der USA sind seit 2010 4,7 Millionen Menschen gewachsen. Die COVID-19-Pandemie hat die Bevölkerungsverschiebung von städtischen in vorstädtische Gemeinden verschärft, da immer mehr Menschen Privatsphäre, mehr Wohnraum, eigene Außenbereiche und andere Merkmale bevorzugen werden in dicht besiedelten städtischen Umgebungen immer schwieriger zugänglich.

Die Volkszählung 2020 gibt Aufschluss über diesen Trend und zeigt eine Rekordzahl von Adressänderungsanträgen beim US-Postdienst in den ersten sechs Monaten der Pandemie.

Durch strategische Planung und Investitionen, eine intelligente Landnutzungspolitik, Partnerschaften mit öffentlichen und privaten Interessengruppen und die Würdigung der einzigartigen Merkmale dieser Gemeinden können Kommunen das Wohnerlebnis in Vorstädten neu definieren.

Überblick über die US-amerikanische Co-Working-Büroraumbranche

Der Markt ist relativ fragmentiert, mit vielen lokalen Akteuren wie Regus, WeWork, Spaces und Industrious Office. Es wird erwartet, dass die Fragmentierung des Marktes zunehmen wird, da neue Unternehmen und Start-ups aktiv in diesem Bereich entstehen, um von Skaleneffekten zu profitieren.

Marktführer für Co-Working-Büroflächen in den USA

-

Regus

-

WeWork

-

Spaces

-

Industrious Office

-

Office Evolution

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Co-Working-Büroflächen in den USA

- Im Dezember 2021 gab WeWork (ein Gewerbeimmobilienunternehmen) eine strategische Partnerschaft mit Vertis (Data-Science-Talent- und Standortplattform) bekannt. Ziel dieser Partnerschaft ist es, Daten zu nutzen, um Mitgliedern bei der Bewältigung einiger der schwierigsten arbeitsplatzbezogenen Herausforderungen zu helfen, beispielsweise bei der Ermittlung, wo bestimmte Talentpools in Zielmärkten wachsen und welche Auswirkungen die Pendelzeiten der Mitarbeiter auf die Produktivität haben.

- Im Januar 2021 gab Venture X (ein revolutionär gestalteter Büroraum) die Eröffnung seines neuesten Standorts, Venture X Denver-Five Points, in Denver, Colorado, bekannt. Dieser 14.500 Quadratmeter große Arbeitsbereich befindet sich im Lydian-Gebäude in der 2590 Welton Street, Ste. 200 ist der zweite Venture-X-Standort in Denver und ein von Frauen geführter Franchise-Standort. Melanie Williams und Kim Corniel, Franchisenehmer von Venture X, haben kürzlich diesen Raum gekauft, der früher als Craft Coworking bekannt war.

Branchensegmentierung für Co-Working-Büroflächen in den USA

Ein Coworking-Büroraum ist eine Vereinbarung, bei der sich Mitarbeiter verschiedener Unternehmen einen Büroraum teilen. Dies ermöglicht Kosteneinsparungen und Komfort durch die Nutzung gemeinsamer Infrastrukturen wie Geräte, Versorgungseinrichtungen, Empfangs- und Verwahrungsdienste sowie Erfrischungs- und Paketannahmedienste. Der Markt für Coworking-Büroflächen in den USA ist nach Endnutzer, Typ und Anwendung segmentiert. Der Bericht bietet Marktgröße und prognostizierten Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Vom Endbenutzer | Persönlicher Benutzer |

| Kleines Unternehmen | |

| Großunternehmen | |

| Andere Endbenutzer | |

| Nach Typ | Flexibel verwaltetes Büro |

| Büro mit Service | |

| Auf Antrag | Informationstechnologie (IT und ITES) |

| Rechtsberatung | |

| BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen) | |

| Beratung | |

| Andere Dienstleistungen |

Häufig gestellte Fragen zur Marktforschung für Co-Working-Büroflächen in den USA

Wie groß ist der Markt für Co-Working-Büroflächen in den Vereinigten Staaten derzeit?

Der US-Markt für Co-Working-Büroflächen wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 11 % verzeichnen.

Wer sind die Hauptakteure auf dem US-Markt für Co-Working-Büroflächen?

Regus, WeWork, Spaces, Industrious Office, Office Evolution sind die größten Unternehmen, die auf dem Co-Working-Büroflächenmarkt der Vereinigten Staaten tätig sind.

Welche Jahre deckt dieser Markt für Co-Working-Büroflächen in den USA ab?

Der Bericht deckt die historische Marktgröße des US-amerikanischen Co-Working-Büroflächenmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die US-amerikanische Co-Working-Büroflächenmarktgröße für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Unsere Bestseller-Berichte

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Branchenbericht für Co-Working-Büroflächen in den Vereinigten Staaten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Co-Working-Büroflächen in den USA im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Co-Working-Büroflächen in den Vereinigten Staaten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.