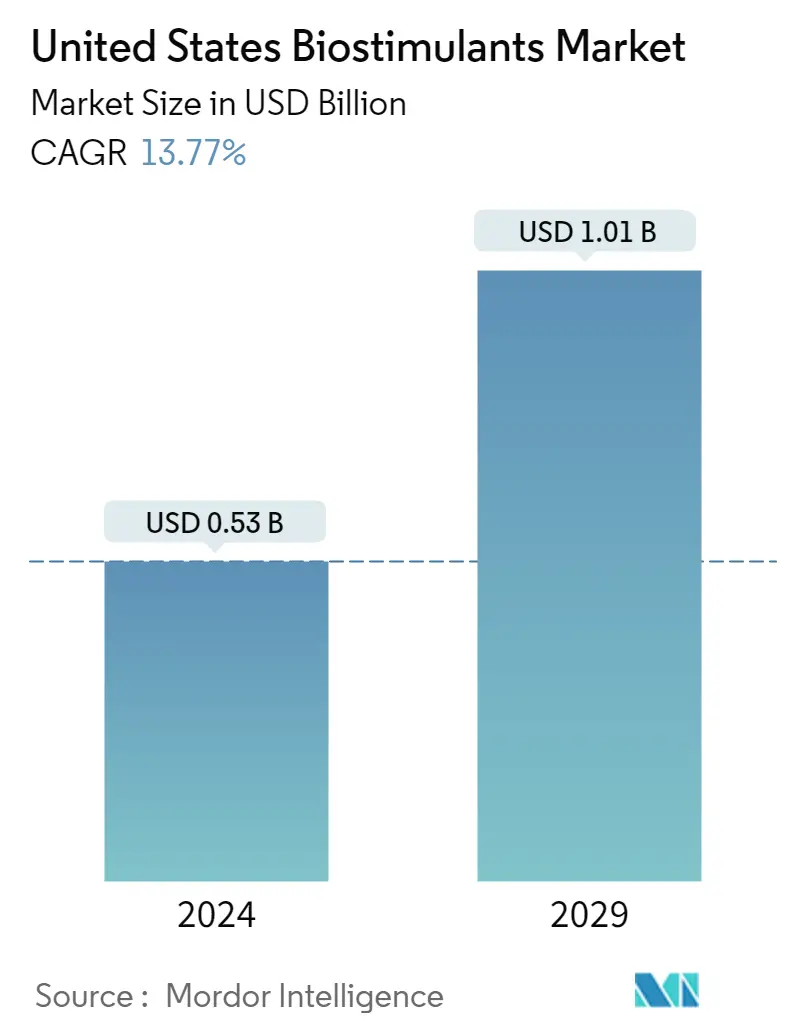

Marktgröße für Biostimulanzien in den USA

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 0.6 Milliarden US-Dollar | |

| Marktgröße (2029) | 1.14 Milliarden US-Dollar | |

| Größter Anteil nach Form | Proteinhydrolysate | |

| CAGR (2024 - 2029) | 13.77 % | |

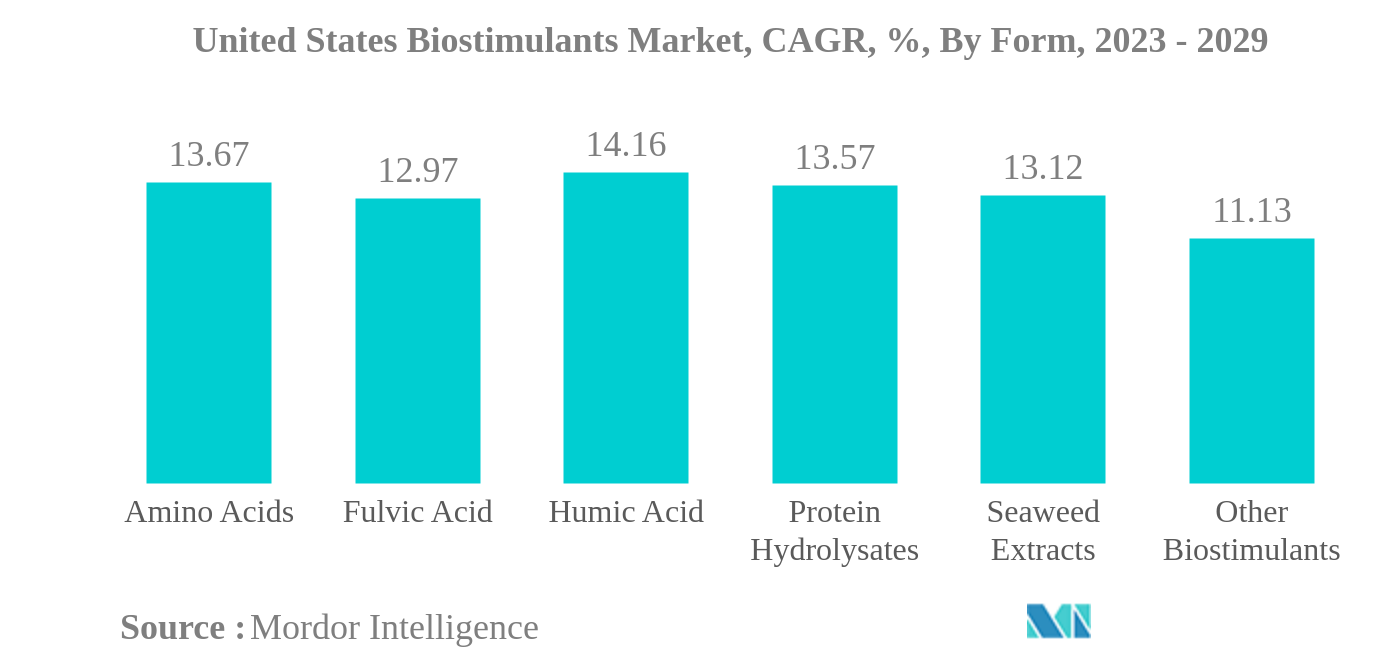

| Am schnellsten wachsend nach Form | Huminsäure | |

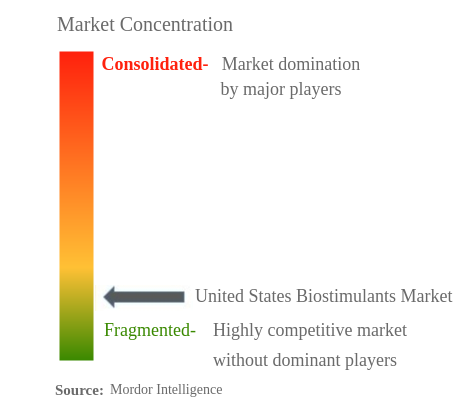

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biostimulanzien in den USA

Die Marktgröße für Biostimulanzien in den Vereinigten Staaten wird im Jahr 2024 auf 0,53 Milliarden US-Dollar geschätzt und soll bis 2029 1,01 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,77 % im Prognosezeitraum (2024–2029) entspricht.

- Proteinhydrolysate sind die größte Form Proteinhydrolysate dominierten im Jahr 2022 den US-amerikanischen Biostimulanzienmarkt aufgrund ihrer Rolle bei der Verbesserung von Ertrag und Qualitätsmerkmalen in landwirtschaftlichen und gartenbaulichen Nutzpflanzen.

- Huminsäure ist die am schnellsten wachsende Form Huminsäuren tragen zur Verbesserung des Wurzel-, Blatt- und Triebwachstums bei und fördern auch die Samenkeimung. Reihenkulturen dominierten den Markt und machten im Jahr 2022 70,7 % des Marktanteils aus.

- Reihenkulturen sind die größte Kulturart Zu den wichtigsten im Land angebauten Reihenkulturen zählen Mais, Weizen, Reis, Sojabohnen und Gerste. Proteinhydrolysate dominierten das Segment der Reihenkulturen mit einem Marktanteil von 37,2 % im Jahr 2022.

- Gartenbaukulturen sind die am schnellsten wachsende Kulturpflanze Kartoffeln, Tomaten, Salat, Gurken und Wassermelonen sind die wichtigsten Gartenbaukulturen, die im Land angebaut werden. Proteinhydrolysate dominierten den Markt mit einem Anteil von 37,2 % im Jahr 2022.

Proteinhydrolysate sind die größte Form

- Der Markt für Biostimulanzien in den Vereinigten Staaten besteht aus vielen Wirkstoffen wie Humin- und Fulvinsäuren, Aminosäuren, Proteinhydrolysaten, Algenextrakten und anderen Biostimulanzien wie Bio-Pflanzen und tierischen Derivaten.

- Proteinhydrolysate hielten mit einem Anteil von 37,3 % im Jahr 2022 den höchsten Anteil am US-amerikanischen Biostimulanzienmarkt. Der Markt wurde im Jahr 2022 auf 70,1 Millionen US-Dollar geschätzt, bei einem Verbrauchsvolumen von 5,9 Tausend Tonnen. Durch den Einsatz von Proteinhydrolysaten können Ertrags- und Qualitätsmerkmale in landwirtschaftlichen und gärtnerischen Kulturpflanzen verbessert werden, was zu deren hohem Anteil führt.

- Huminsäuren folgten den Proteinhydrolysaten und hatten im Jahr 2022 einen Marktanteil von 27,6 %. Huminsäuren tragen zur Verbesserung des Wurzelsystems von Nutzpflanzen wie Sojabohnen, Weizen, Reis und Mais bei; Gemüsepflanzen wie Kartoffeln, Tomaten, Gurken und Paprika; und Obstkulturen wie Zitrusfrüchte (Citrus limon) und Trauben (Vitis vinifera).

- Die Feldfrüchte hatten die größte biologisch angebaute Fläche und machten einen erheblichen Anteil des Biostimulanzienverbrauchs aus, nämlich 71,4 % im Jahr 2022. Auf diese Kulturen folgten Gartenbau- und Cash-Crops mit Anteilen von 27,5 % und 1,1 % im selben Jahr. jeweils.

- Trotz der potenziell positiven Auswirkungen auf verschiedene Kulturpflanzen, über die in der wissenschaftlichen Literatur berichtet wird, gibt es wenig Wissen über biostimulierende Wirkungen auf kommerziell angebaute Kulturpflanzen wie Zitrusfrüchte und Erdbeeren sowie Gemüse wie Tomaten und Paprika, insbesondere in vielen Bundesstaaten des Landes, wie Florida und Kalifornien.

- Die wachsende Nachfrage nach Bio-Produkten, die Weiterentwicklung der Agrarindustrie, der zunehmende Einsatz biobasierter Ressourcen in der Landwirtschaft und unterstützende Regierungsmaßnahmen treiben den US-Markt für Biostimulanzien voran.

Überblick über die Biostimulanzien-Industrie der Vereinigten Staaten

Der Markt für Biostimulanzien in den Vereinigten Staaten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 6,66 % einnehmen. Die Hauptakteure in diesem Markt sind BioLine Corporation, Corteva Agriscience, Hello Nature USA Inc., Humic Growth Solutions Inc. und Valagro USA (alphabetisch sortiert).

Marktführer für Biostimulanzien in den USA

BioLine Corporation

Corteva Agriscience

Hello Nature USA Inc.

Humic Growth Solutions Inc.

Valagro USA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biostimulanzien in den USA

- Juli 2022 Corteva Agriscience führt Sosdia Stress ein, einen abiotischen Stressminderer, der Landwirten dabei helfen soll, dürregestresste Pflanzen besser zu bewältigen. Dieses Produkt wird aus Aminosäuren natürlichen Ursprungs gewonnen.

- Februar 2022 Plant Response Inc. wurde von The Mosaic Company, einem globalen Düngemittelhersteller, übernommen. Diese Akquisition stärkte die globale Präsenz des Unternehmens. Durch die Akquisition entwickelt das Unternehmen nachhaltig neue Produkte und Lösungen für die Kunden.

- Mai 2021 Plant Response Inc. gibt die Übernahme von WISErg bekannt, einem Startup, das Nährstoffe aus wiedergewonnenen Lebensmitteln für die Verwendung in Düngemitteln und nährstoffeffizienten Produkten zur Verbesserung der Pflanzen- und Bodengesundheit aufbereitet.

Biostimulanzien-Marktbericht der Vereinigten Staaten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Aminosäuren

- 5.1.2 Fulvosäure

- 5.1.3 Huminsäure

- 5.1.4 Proteinhydrolysate

- 5.1.5 Algenextrakte

- 5.1.6 Andere Biostimulanzien

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 BioLine Corporation

- 6.4.2 Corteva Agriscience

- 6.4.3 FBSciences Inc.

- 6.4.4 Hello Nature USA Inc.

- 6.4.5 Humic Growth Solutions Inc.

- 6.4.6 Ocean Organics Corp.

- 6.4.7 Plant Response Biotech Inc.

- 6.4.8 Sigma Agriscience LLC

- 6.4.9 Symborg Inc.

- 6.4.10 Valagro USA

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der US-amerikanischen Biostimulanzien-Industrie

Aminosäuren, Fulvinsäure, Huminsäure, Proteinhydrolysate und Algenextrakte werden als Segmente nach Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt.| Aminosäuren |

| Fulvosäure |

| Huminsäure |

| Proteinhydrolysate |

| Algenextrakte |

| Andere Biostimulanzien |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Bilden | Aminosäuren |

| Fulvosäure | |

| Huminsäure | |

| Proteinhydrolysate | |

| Algenextrakte | |

| Andere Biostimulanzien | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dies bezieht sich auf die durchschnittliche Menge an Biostimulanzien, die pro Hektar Ackerland im Land ausgebracht werden.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biostimulanzien

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biostimulanzien wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.