US-Marktgröße für Automobilschmierstoffe

|

|

Studienzeitraum | 2015 - 2026 |

|

|

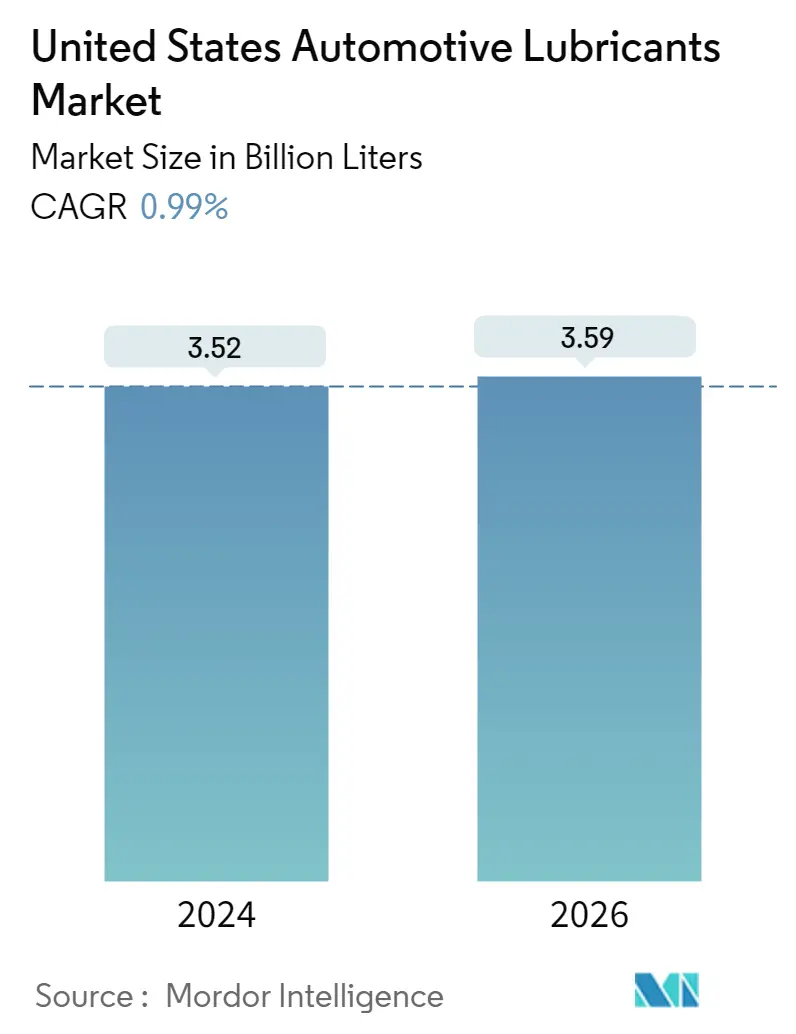

Marktvolumen (2024) | 3.20 Milliarden Liter |

|

|

Marktvolumen (2026) | 3.13 Milliarden Liter |

|

|

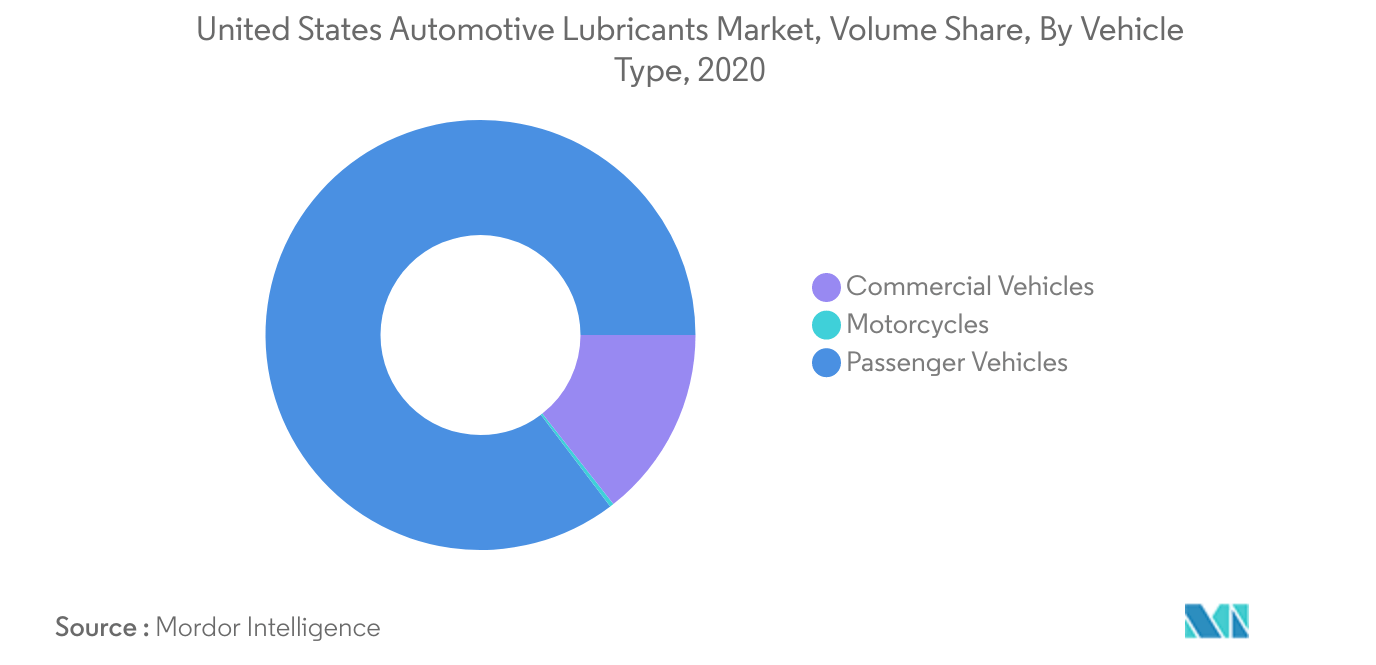

Größter Anteil nach Fahrzeugtyp | Passagierfahrzeuge |

|

|

CAGR (2024 - 2026) | 0.99 % |

|

|

Am schnellsten wachsend nach Fahrzeugtyp | Passagierfahrzeuge |

|

|

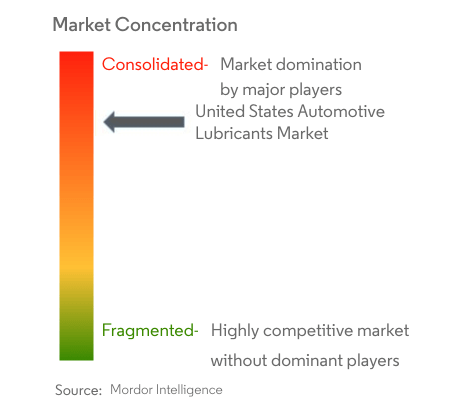

Marktkonzentration | Hoch |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für US-Autoschmierstoffe

Die Größe des Automobilschmierstoffmarktes in den Vereinigten Staaten wird im Jahr 2024 auf 3,52 Milliarden Liter geschätzt und soll bis 2026 3,59 Milliarden Liter erreichen, was einem jährlichen Wachstum von 0,99 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Fahrzeugtyp – Personenkraftwagen Der höchste Anteil an der Personenkraftwagenpopulation in den Vereinigten Staaten ist auf den höchsten Schmierstoffverbrauch im Personenkraftwagensektor des Landes zurückzuführen.

- Schnellstes Segment nach Fahrzeugtyp – Personenkraftwagen Da die Maßnahmen zur sozialen Distanzierung im Land langsam gelockert werden, wird die Nutzung von Personenkraftwagen wahrscheinlich zunehmen und dadurch deren Schmierstoffverbrauch steigen.

- Größtes Segment nach Produkttyp – Motoröle Motoröl ist aufgrund seines hohen Volumenbedarfs und der kurzen Ölwechselintervalle der führende Produkttyp, da es für Hochtemperatur- und Hochdruckanwendungen verwendet wird.

- Schnellstes Segment nach Produkttyp – Motoröle Aufgrund der Erholung der Reisezahlen und des Anstiegs der Gebrauchtwagenverkäufe wird die Nachfrage nach Motorölen in den nächsten fünf Jahren voraussichtlich kräftig steigen.

Größtes Segment nach Fahrzeugtyp Personenkraftwagen

- Unter allen Fahrzeugtypen machen Personenkraftwagen mehr als 90 % aller Straßenfahrzeuge aus und generieren die höchste Nachfrage nach Schmierstoffen auf dem US-Markt. Darüber hinaus dürfte das Pkw-Segment im Prognosezeitraum mit 3,21 % die höchste CAGR im Schmierstoffmarkt verzeichnen.

- Im Zeitraum 2015–2020 kam es beim Kfz-Schmierstoffverbrauch aufgrund volatiler Verkaufs- und Produktionstrends zu Schwankungen, wobei im Jahr 2020 aufgrund der Pandemie ein drastischer Rückgang zu verzeichnen war. Darüber hinaus wirkte sich die hohe Verbreitung synthetischer Schmierstoffe mit langen Ölwechselintervallen negativ auf den Anstieg des Schmierstoffverbrauchs im Land aus.

- Es wird erwartet, dass Faktoren wie die erwartete Erholung der Verkäufe und günstige Regierungsmaßnahmen wie USMCA und CARS die Automobilproduktion und den Verkauf auf dem Inlandsmarkt ankurbeln und im Prognosezeitraum eine Nachfrage nach Schmierstoffen erzeugen.

Überblick über die Automobilschmierstoffindustrie in den USA

Der US-amerikanische Markt für Kfz-Schmierstoffe ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 69,84 % ausmachen. Die Hauptakteure in diesem Markt sind BP PLC (Castrol), ExxonMobil Corporation, Phillips 66 Lubricants, Royal Dutch Shell Plc und Valvoline Inc. (alphabetisch sortiert).

US-Marktführer für Kfz-Schmierstoffe

BP PLC (Castrol)

ExxonMobil Corporation

Phillips 66 Lubricants

Royal Dutch Shell Plc

Valvoline Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

US-Marktnachrichten für Automobilschmierstoffe

- Januar 2022 Mit Wirkung zum 1. April wurde die ExxonMobil Corporation in drei Geschäftsbereiche organisiert ExxonMobil Upstream Company, ExxonMobil Product Solutions und ExxonMobil Low Carbon Solutions.

- Oktober 2021 Valvoline und Cummins verlängern ihre langjährige Vereinbarung zur Marketing- und Technologiekooperation um weitere fünf Jahre. Cummins wird das Premium Blue-Motorenöl von Valvoline für seine Hochleistungsdieselmotoren und -generatoren unterstützen und bewerben und Valvoline-Produkte über seine globalen Vertriebsnetze vertreiben.

- Juli 2021 Mighty Distributing System (Mighty Auto Parts), ein Pionier im Bereich Waren und Dienstleistungen für den Kfz-Ersatzteilmarkt, gibt eine neue Beziehung mit Total Specialties USA bekannt. Es würde auf die Unterreihen Quartz Ineo und Quartz 9000 abzielen, die auf leichte Automobile ausgerichtet sind und die strengsten Kriterien europäischer OEMs erfüllen.

US-Marktbericht für Kfz-Schmierstoffe – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. Wichtige Branchentrends

- 3.1 Trends in der Automobilindustrie

- 3.2 Gesetzlicher Rahmen

- 3.3 Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

-

4.1 Nach Fahrzeugtyp

- 4.1.1 Nutzfahrzeuge

- 4.1.2 Motorräder

- 4.1.3 Passagierfahrzeuge

-

4.2 Nach Produkttyp

- 4.2.1 Motoröle

- 4.2.2 Fette

- 4.2.3 Hydraulikflüssigkeiten

- 4.2.4 Getriebe- und Getriebeöle

5. Wettbewerbslandschaft

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

-

5.3 Firmenprofile

- 5.3.1 AMSOIL Inc.

- 5.3.2 BP PLC (Castrol)

- 5.3.3 Chevron Corporation

- 5.3.4 CITGO

- 5.3.5 ExxonMobil Corporation

- 5.3.6 Motul

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. Anhang

- 6.1 Anhang-1 Referenzen

- 6.2 Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Segmentierung der Automobilschmierstoffindustrie in den USA

| Nutzfahrzeuge |

| Motorräder |

| Passagierfahrzeuge |

| Motoröle |

| Fette |

| Hydraulikflüssigkeiten |

| Getriebe- und Getriebeöle |

| Nach Fahrzeugtyp | Nutzfahrzeuge |

| Motorräder | |

| Passagierfahrzeuge | |

| Nach Produkttyp | Motoröle |

| Fette | |

| Hydraulikflüssigkeiten | |

| Getriebe- und Getriebeöle |

Marktdefinition

- Fahrzeugtypen - Im Kfz-Schmierstoffmarkt werden Personenkraftwagen, Nutzfahrzeuge und Motorräder berücksichtigt.

- Produkttypen - Für die Zwecke dieser Studie werden Schmierstoffprodukte wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Im Rahmen der Studie wird das Nachfüllen von Service-/Wartungsarbeiten bei der Berechnung des Schmierstoffverbrauchs für jedes Fahrzeug berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Fahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.