US-Marktgröße für Automobilmotorenöle

|

|

Studienzeitraum | 2015 - 2026 |

|

|

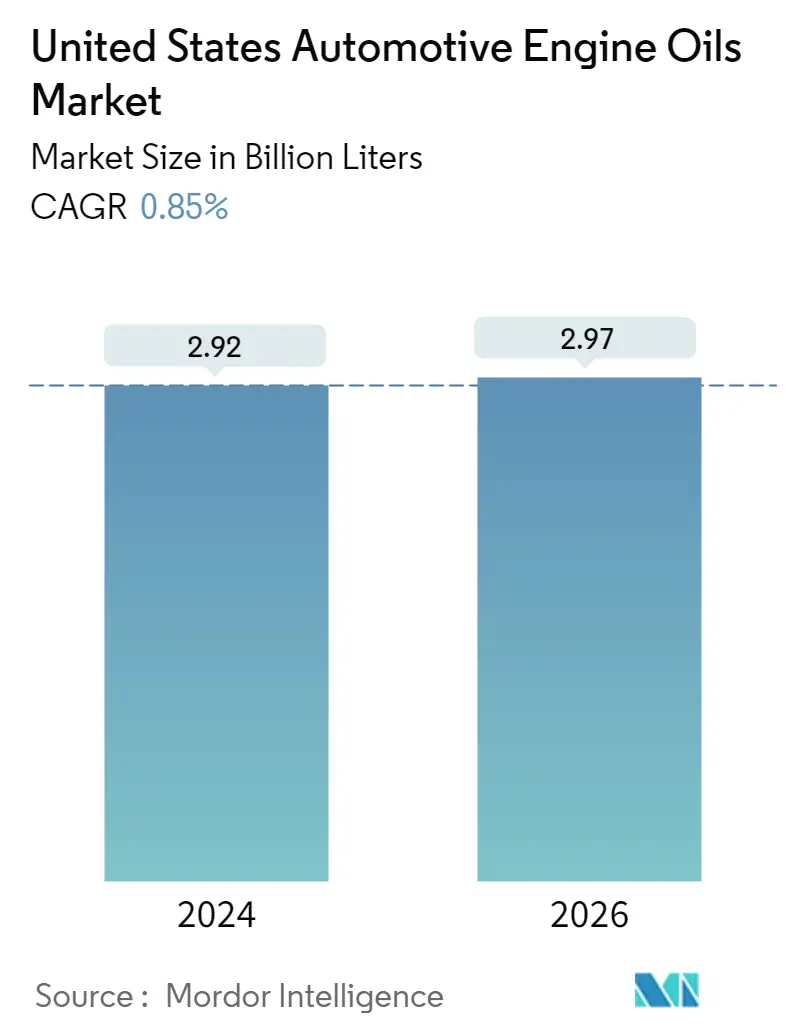

Marktvolumen (2024) | 2.12 Milliarden Liter |

|

|

Marktvolumen (2026) | 1.95 Milliarden Liter |

|

|

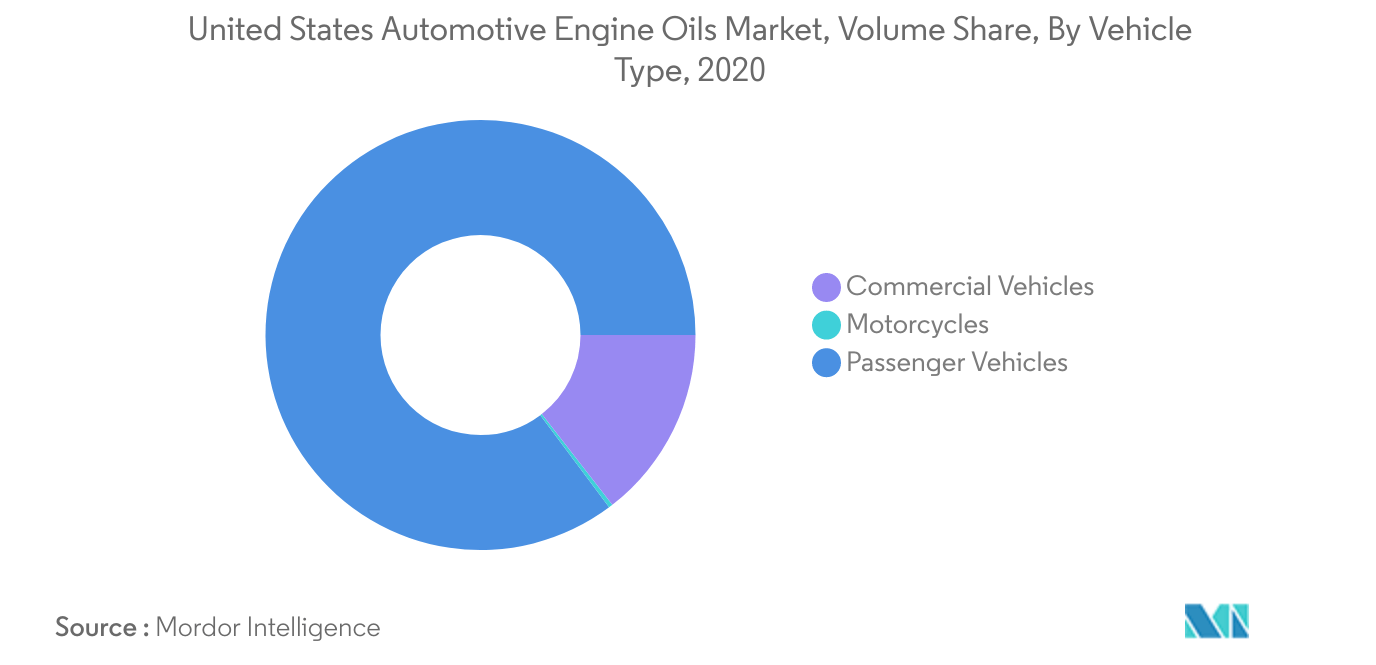

Größter Anteil nach Fahrzeugtyp | Passagierfahrzeuge |

|

|

CAGR (2024 - 2026) | 0.85 % |

|

|

Am schnellsten wachsend nach Fahrzeugtyp | Passagierfahrzeuge |

|

|

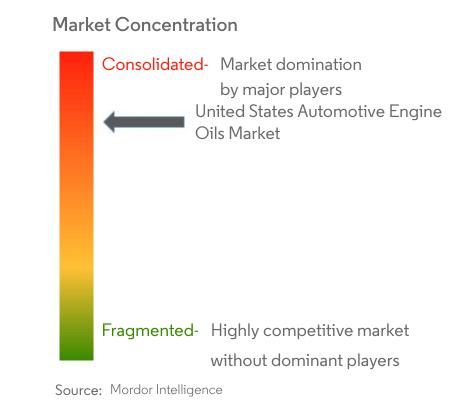

Marktkonzentration | Hoch |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für US-Automobilmotorenöle

Die Größe des US-Marktes für Kraftfahrzeugmotorenöle wird im Jahr 2024 auf 2,92 Milliarden Liter geschätzt und soll bis 2026 2,97 Milliarden Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 0,85 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Fahrzeugtyp – Personenkraftwagen Der höchste Anteil an der Personenkraftwagenpopulation in den Vereinigten Staaten ist auf den höchsten Motorölverbrauch im Personenkraftwagensegment zurückzuführen.

- Schnellstes Segment nach Fahrzeugtyp – Personenkraftwagen Da die Maßnahmen zur sozialen Distanzierung im Land langsam gelockert werden, wird die Nutzung von Personenkraftwagen wahrscheinlich zunehmen und damit auch deren Motorölverbrauch steigen.

Größtes Segment nach Fahrzeugtyp Personenkraftwagen

- Im Zeitraum 2015–2020 verzeichnete der Motorölverbrauch im Land einen schwankenden Trend und verzeichnete eine negative durchschnittliche jährliche Wachstumsrate (CAGR) von 3,95 %.

- Die meisten in den USA verwendeten Motoröle entsprechen den neuesten Standards des International Lubricant Specification Advisory Committee (ILSAC) und des American Petroleum Institute (API). Obwohl diese synthetischen Qualitäten höhere Gewinnspannen pro Gallone bieten, unterstützen sie auch längere Ölwechselintervalle. Daher hat die stärkere Verbreitung synthetischer Motoröle das mengenmäßige Wachstum dieses Produkttyps im Zeitraum 2015–2020 erheblich gebremst.

- Nach dem Ausbruch von COVID-19 ist der Bedarf an Motorölwechseln bei Fahrzeugen weiter zurückgegangen. Durch die Nutzung der bestehenden Fahrzeugflotte steigt der Motorölmengenverbrauch allmählich an, der sich im Prognosezeitraum voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 2,99 % erholen wird.

Überblick über die Automobilmotorenölindustrie in den USA

Der Markt für Kraftfahrzeugmotorenöle in den Vereinigten Staaten ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 74,66 % ausmachen. Die Hauptakteure in diesem Markt sind BP PLC (Castrol), ExxonMobil Corporation, Phillips 66 Lubricants, Royal Dutch Shell Plc und Valvoline Inc. (alphabetisch sortiert).

US-Marktführer für Automobilmotorenöle

BP PLC (Castrol)

ExxonMobil Corporation

Phillips 66 Lubricants

Royal Dutch Shell Plc

Valvoline Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für US-Automobilmotorenöle

- Januar 2022 Mit Wirkung zum 1. April wurde die ExxonMobil Corporation in drei Geschäftsbereiche organisiert ExxonMobil Upstream Company, ExxonMobil Product Solutions und ExxonMobil Low Carbon Solutions.

- Oktober 2021 Valvoline und Cummins verlängern ihre langjährige Vereinbarung zur Marketing- und Technologiekooperation um weitere fünf Jahre. Cummins wird das Premium Blue-Motorenöl von Valvoline für seine Hochleistungsdieselmotoren und -generatoren unterstützen und bewerben und Valvoline-Produkte über seine globalen Vertriebsnetze vertreiben.

- Juli 2021 Mighty Distributing System (Mighty Auto Parts), ein Pionier im Bereich Waren und Dienstleistungen für den Kfz-Ersatzteilmarkt, gibt eine neue Beziehung mit Total Specialties USA bekannt. Es würde auf die Unterreihen Quartz Ineo und Quartz 9000 abzielen, die auf leichte Automobile ausgerichtet sind und die strengsten Kriterien europäischer OEMs erfüllen.

US-Marktbericht für Automobilmotorenöle – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. Wichtige Branchentrends

- 3.1 Trends in der Automobilindustrie

- 3.2 Gesetzlicher Rahmen

- 3.3 Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

-

4.1 Nach Fahrzeugtyp

- 4.1.1 Nutzfahrzeuge

- 4.1.2 Motorräder

- 4.1.3 Passagierfahrzeuge

- 4.2 Nach Produktqualität

5. Wettbewerbslandschaft

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

-

5.3 Firmenprofile

- 5.3.1 BP PLC (Castrol)

- 5.3.2 Chevron Corporation

- 5.3.3 CITGO

- 5.3.4 ExxonMobil Corporation

- 5.3.5 MOTOREX

- 5.3.6 Motul

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. Anhang

- 6.1 Anhang-1 Referenzen

- 6.2 Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Segmentierung der US-Automobilmotorenölindustrie

| Nutzfahrzeuge |

| Motorräder |

| Passagierfahrzeuge |

| Nach Fahrzeugtyp | Nutzfahrzeuge |

| Motorräder | |

| Passagierfahrzeuge |

Marktdefinition

- Fahrzeugtypen - Pkw, Nutzfahrzeuge und Motorräder werden im Markt für Kfz-Motorenöle berücksichtigt.

- Produkttypen - Für die Zwecke dieser Studie werden Motoröle berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Motorölverbrauchs für jeden Fahrzeugtyp wird im Rahmen der Studie das Nachfüllen von Service/Wartung berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Fahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.