Marktanalyse für automatisierte Materialhandhabung in den USA

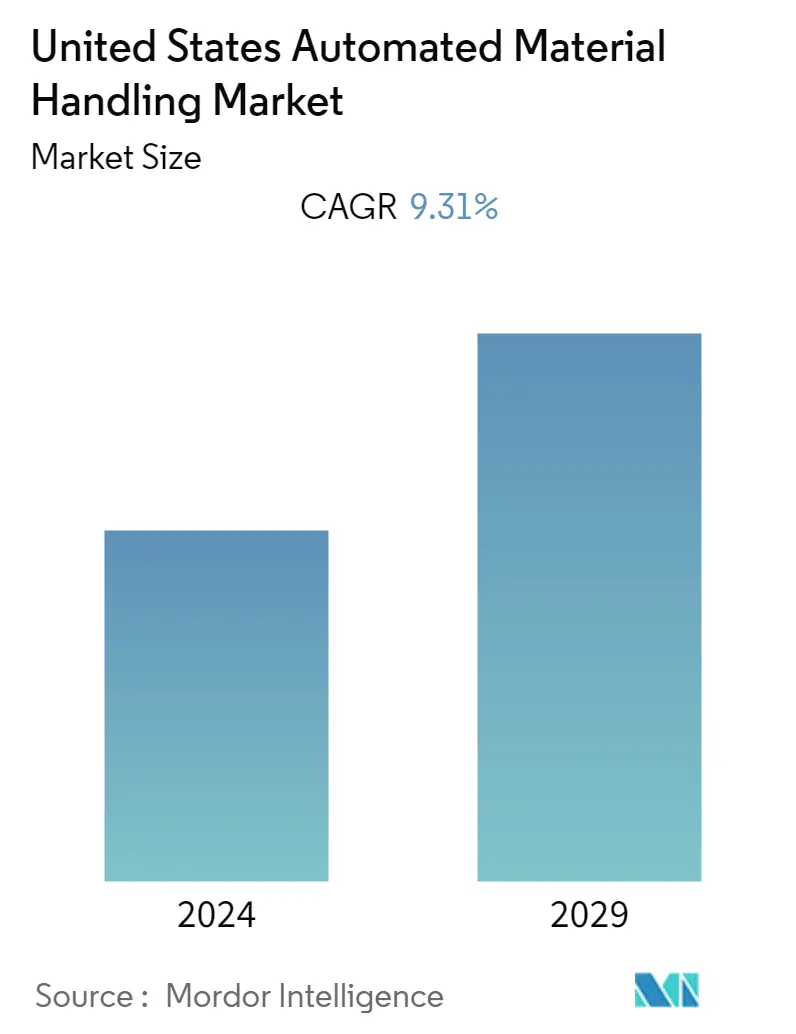

Der US-amerikanische Markt für automatisierte Materialhandhabung wurde im Jahr 2020 auf 11685,9 Millionen US-Dollar geschätzt und wird bis 2026 voraussichtlich 19837,93 Millionen US-Dollar erreichen, bei einem CAGR von 9,31 % im Prognosezeitraum (2021 – 2026). Darüber hinaus erholen sich viele Lagerstandorte, nachdem sie nach dem Lockdown in den USA ihren Betrieb wieder aufgenommen haben. Die in den ersten vier Monaten des Jahres 2020 verursachten Schwankungen führten jedoch das ganze Jahr über zu Auftragsverzögerungen und Durchlaufzeiten in der Lieferkette der Lagerrobotik. Mit der Ausbreitung der COVID-19-Pandemie im letzten Jahr spielten Roboter und Automatisierung eine entscheidende Rolle bei der Bewältigung der Situation. Darüber hinaus dürfte die Situation dem Markt neue Chancen eröffnen.

- Die Vereinigten Staaten sind die fortschrittlichsten Volkswirtschaften der Welt. Der verarbeitende Sektor des Landes, der eine große Nachfragequelle für den AMH-Markt darstellt, hängt von der dominierenden US-Wirtschaft ab und macht 82 % der Wirtschaftsleistung der Region aus.

- Darüber hinaus sind die Vereinigten Staaten aufgrund der hohen technologischen Fortschritte bei den regionalen AMH-Herstellern wie Automatisierung, KI und maschinelles Lernen einer der größten Investoren und Innovatoren auf dem globalen AMH-Markt und treiben die Branche rasch voran. Die steigende Nachfrage nach fortschrittlichen automatisierten Materialtransportsystemen und ständig steigende Arbeitskosten sowie die Unannehmlichkeiten, in Nordamerika manuelle Arbeitskräfte zu beschäftigen, treiben den US-amerikanischen AMH-Markt weiter voran.

- Moderne Produktionsanlagen im Land sind auf neue Technologien und Innovationen angewiesen, um qualitativ hochwertigere Produkte schneller und zu geringeren Kosten herzustellen. Die Implementierung innovativer Soft- und Hardware erweist sich als die einzig mögliche Möglichkeit, im aktuellen Wettbewerbsmarkt zu bestehen.

- Beispielsweise verändert der FDA Food Safety Modernization Act (FSMA) Lebensmittelunternehmen, indem er den Schwerpunkt von der Reaktion auf lebensmittelbedingte Krankheiten und die Kontamination mit Fremdstoffen auf die Prävention verlagert. Infolgedessen sind Reinigungsfähigkeit und Hygiene zu den größten Prioritäten der Bandhersteller in den USA geworden. Auch Edelstahl entwickelte sich im Land zu einem beliebten Bandtyp für die Lebensmittelverarbeitung. Auch die US-Postämter verzeichneten durch den Einsatz von Rollenförderern eine Energieeinsparung von 60 % bei der Paketabfertigung.

- Darüber hinaus kam es in der Materialtransportbranche des Landes aufgrund des Pandemieausbruchs zu erheblichen Beeinträchtigungen. Teilbetriebe in Produktionsstätten und Vertriebszentren haben zu verzögerten Bestellungen für neue AMH-Systeme geführt. Während des Höhepunkts der Pandemie mussten Lagerhäuser, die manuell kommissionierten, ihren Betrieb einstellen, was schwere Auswirkungen auf die globale Lieferkette hatte. DHL berichtete, dass nur 5–10 % der Logistikzentren in den Vereinigten Staaten bereits automatisierte Systeme nutzen.

- Allerdings waren die Anbieter während der Pandemie bestrebt, ihr AMH-Produktangebot zu verbessern. Beispielsweise stellte StoecklinLogistics, ein Anbieter innovativer Supply-Chain-Lösungen, im Oktober 2020 eine Reihe dynamischer MASTerStapler-Krane (Unit Load ASRS) vor, die sich durch hohe Beschleunigungs- und Bewegungsgeschwindigkeiten, verbesserte Energieeffizienz und modulare Bauweise auszeichnen, die eine deutlich verbesserte Leistung bieten hohe Verfügbarkeit. Die neuen Krane verfügen außerdem über einfachere und schnellere Räder und Hebezeuge, eine stärkere Standardisierung verschiedener Krane und Tragfähigkeiten, kürzere Montage- und Fertigungszeiten, eine leichtere Konstruktion und eine verbesserte Zugänglichkeit der Komponenten für Wartungszwecke.

Markttrends für automatisierte Materialtransporte in den USA

Autonome mobile Roboter (AMR) werden voraussichtlich einen erheblichen Marktanteil halten

- AMRs ersetzen AGVs in logistischen Anwendungen. Dies liegt daran, dass AMRs im Gegensatz zu AGVs über ausgefeiltere Bordcomputer verfügen, die mit Trägheitsmesseinheiten (IMU), Laserscan-Entfernungsmessern, 2D- und 3D-Farbkameras und Motorsteuerungen gekoppelt sind. Für solche AMRs ist es nicht erforderlich, Trackingstreifen in einer Fabrik oder einem Lager anzubringen.

- Darüber hinaus wird erwartet, dass AMRs insbesondere auch Gabelstapler nach und nach ersetzen werden. Darüber hinaus hat Mobile Industrial Robots Inc. die erste Initiative zur Entwicklung des MiR1000 AMR ergriffen. Es kann eine Nutzlast von 1000 kg tragen und ist mit sechs Laserscannern, 3D-Kameras und einer Kamera mit künstlicher Intelligenz ausgestattet.

- Während viele Logistikbetriebe immer noch auf manuelle und papierbasierte Kommissionierungssysteme angewiesen sind, können autonome mobile Roboter jetzt viele unnötige Wege einsparen. Laut Datenanalyse des US Census Bureau verschwendet der durchschnittliche Lagerarbeiter fast sieben Wochen pro Jahr mit unnötiger Bewegung, was einem Arbeitsaufwand von mehr als 4,3 Milliarden US-Dollar entspricht.

- Darüber hinaus ist die nordamerikanische Flughafenindustrie eine der größten Flughafenindustrien der Welt. Es bedient jedes Jahr rund 1.011,5 Millionen inländische und internationale Passagiere. Es beherbergt auch einige der größten Flughäfen der Welt und soll die Einführung der Automatisierung vorantreiben, um sicherzustellen, dass es zu keinen Störungen im Geschäftsmodell kommt. Beispielsweise hat Crisplant, ein weltweit führender Anbieter automatisierter Gepäckabfertigungssysteme, vollautomatische Gepäckabfertigungssysteme entwickelt, hergestellt und installiert, die in die Sicherheitskontrollausrüstung der Canadian Air Transport Security Authority (CATSA) am kanadischen Halifax International Airport integriert sind.

- Darüber hinaus bauen Anbieter im untersuchten Markt ihre Präsenz in der Region durch die Fusions- und Übernahmestrategie aus. Beispielsweise gingen Geek+ und Conveyco im Mai 2020 eine strategische Partnerschaft ein, um den Zugang zu AMR-Lösungen (Autonomous Mobile Robot) in Nordamerika, insbesondere in den Vereinigten Staaten, zu beschleunigen. Die nachgewiesene Effizienz, Skalierbarkeit und Kosteneinsparung der Geek+-Lösungen werden durch diese Partnerschaft einen erheblichen Mehrwert schaffen und eine flexible Logistik für Kunden aus allen Branchen in der Region ermöglichen.

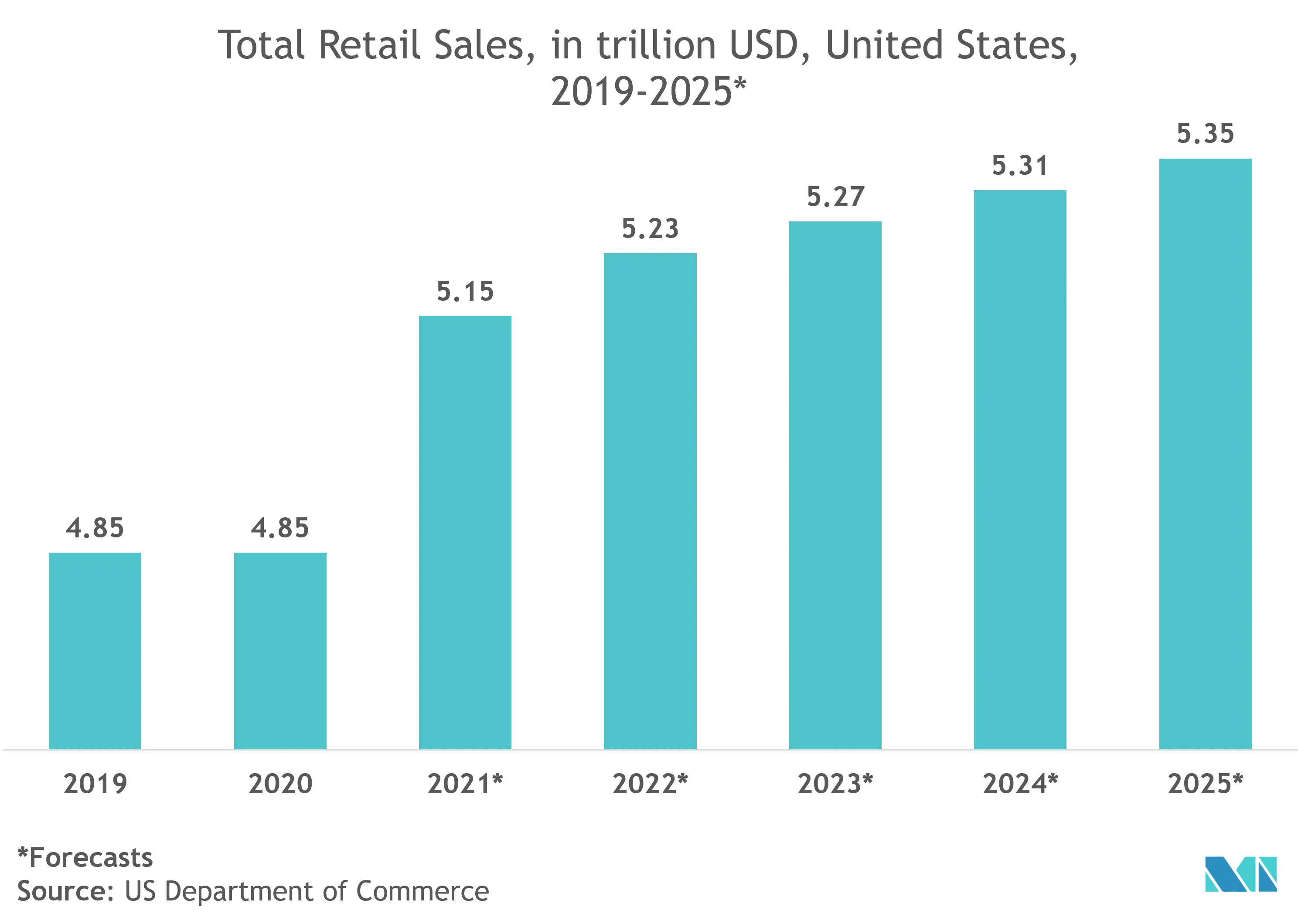

Es wird erwartet, dass der Einzelhandel einen erheblichen Marktanteil halten wird

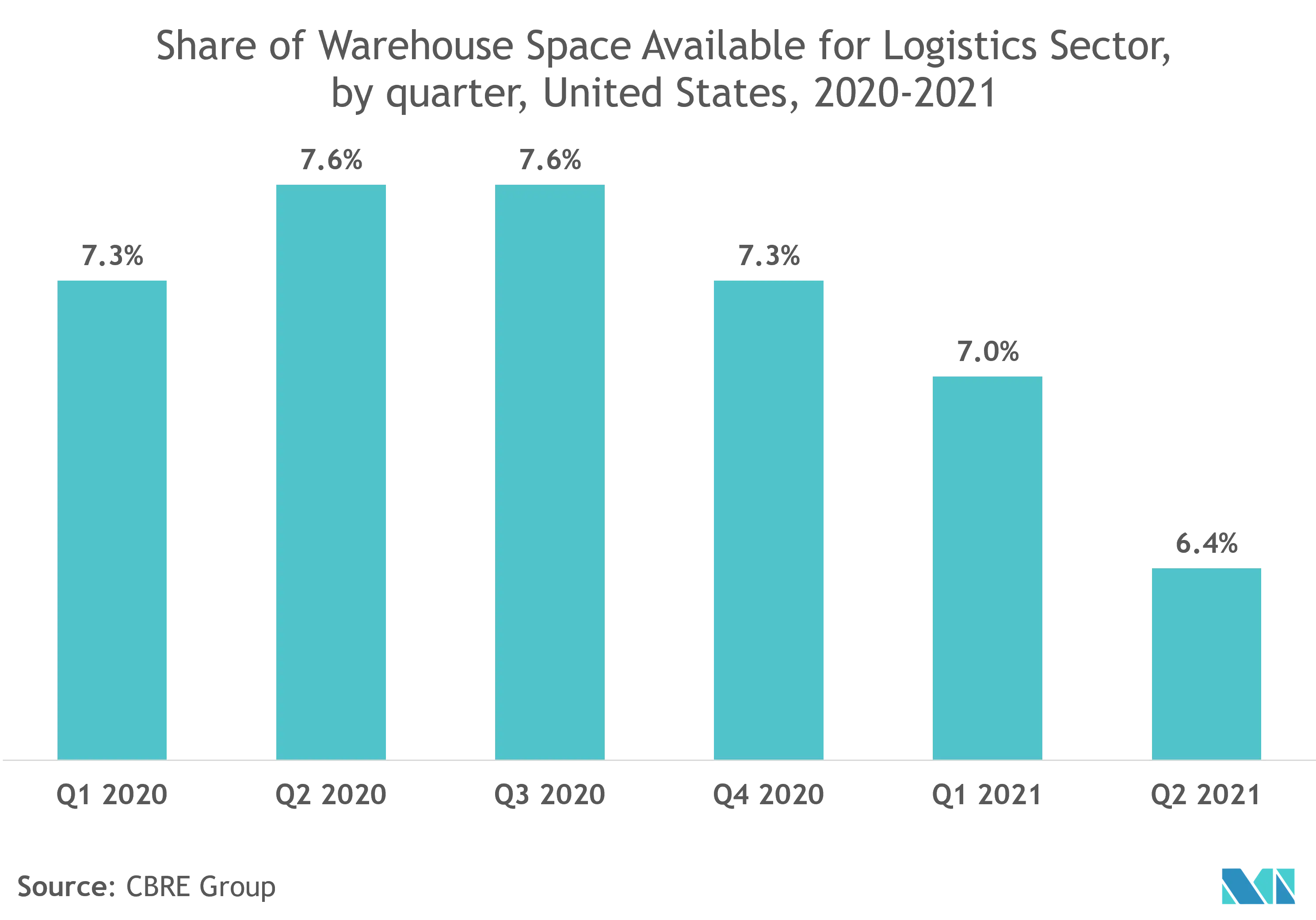

- Das signifikante Wachstum des US-Einzelhandels- und E-Commerce-Sektors sowie die Lagererweiterung werden zu einem Haupttreiber des Marktwachstums. Die meisten Einzelhändler in der Region planen, ihre Lagereinrichtungen zu automatisieren, anstatt in ein hochpreisiges Mietumfeld zu expandieren. Laut dem Robo Business Warehouse Automation Report werden fast 80 % der Lager in den Vereinigten Staaten immer noch manuell betrieben. Nur 15 % aller Lagereinrichtungen waren mechanisiert und nicht mehr als 5 % automatisiert. Dies bietet dem AMH-Markt eine lange Perspektive für ein gleichmäßiges landesweites Wachstum im Prognosezeitraum.

- Darüber hinaus gelten die Vereinigten Staaten als einer der wichtigsten Einzelhandelsmärkte in der Region. Es wird geschätzt, dass jedes Jahr mehr als zwei Drittel des BIP des Landes durch den Einzelhandelskonsum erwirtschaftet werden. Im E-Commerce-Sektor des Landes steigt das Umsatzwachstum weiterhin stärker als in den physischen Geschäften. Da die Automatisierung der entscheidende Differenzierungsfaktor ist, nimmt der Wettbewerb zwischen Online- und Omnichannel-Händlern zu.

- Der Einzelhandel ist eine der wichtigsten Branchen, in der der Bedarf an automatisierten Materialtransportsystemen wie Förderbändern von entscheidender Bedeutung ist. Es erleichtert Online-Händlern immens den Warenverkehr und erhöht die Liefereffizienz. Darüber hinaus investieren Einzelhändler zunehmend in die Erweiterung ihrer Lagerflächen. Beispielsweise investierte die Blackstone Group 18,7 Milliarden US-Dollar in 179 Millionen Quadratmeter Lagerfläche in den USA, um der wachsenden Einzelhandelsnachfrage des Landes gerecht zu werden. Ein weiteres Beispiel hierfür ist Amazon.com Inc., das Automatisierungstechniken einsetzt, um die Probleme des Lagerwachstums zu lösen. In den letzten Jahren hat das Unternehmen automatisierte Materialtransportmaschinen auf den Markt gebracht und seine Lagerhäuser um viele fortschrittliche Fördertechnologien erweitert.

- Aufgrund der wachsenden Nachfrage aus E-Commerce-Kanälen eröffnen mehrere Unternehmen in der Region Fulfillment-Vertriebszentren. Beispielsweise kündigte PFS im Dezember 2020 sein neues Fulfillment-Vertriebszentrum im Raum Dallas an und betrieb E-Commerce-Fulfillment-Programme für vier Marken. Die Fulfillment-Zentren sind im Allgemeinen mit mehreren Fördersystemen ausgestattet, um Produkte effizient zu transportieren, und es wird erwartet, dass sich solche Expansionsaktivitäten positiv auf den Fördermarkt in den Vereinigten Staaten auswirken werden.

- Der Ausbruch von COVID-19 beeinträchtigte jedoch die Einzelhandelsumsätze im März, April und Mai 2020. Solche Faktoren wirkten sich in diesen Monaten negativ auf den Einsatz automatisierter Materialhandhabung im US-amerikanischen Einzelhandel aus. Allerdings erlebte der Einzelhandel Ende 2020 einen deutlichen Anstieg, der die Nutzung automatisierter Systeme wie AMH wieder belebte.

Überblick über die automatisierte Materialtransportbranche in den USA

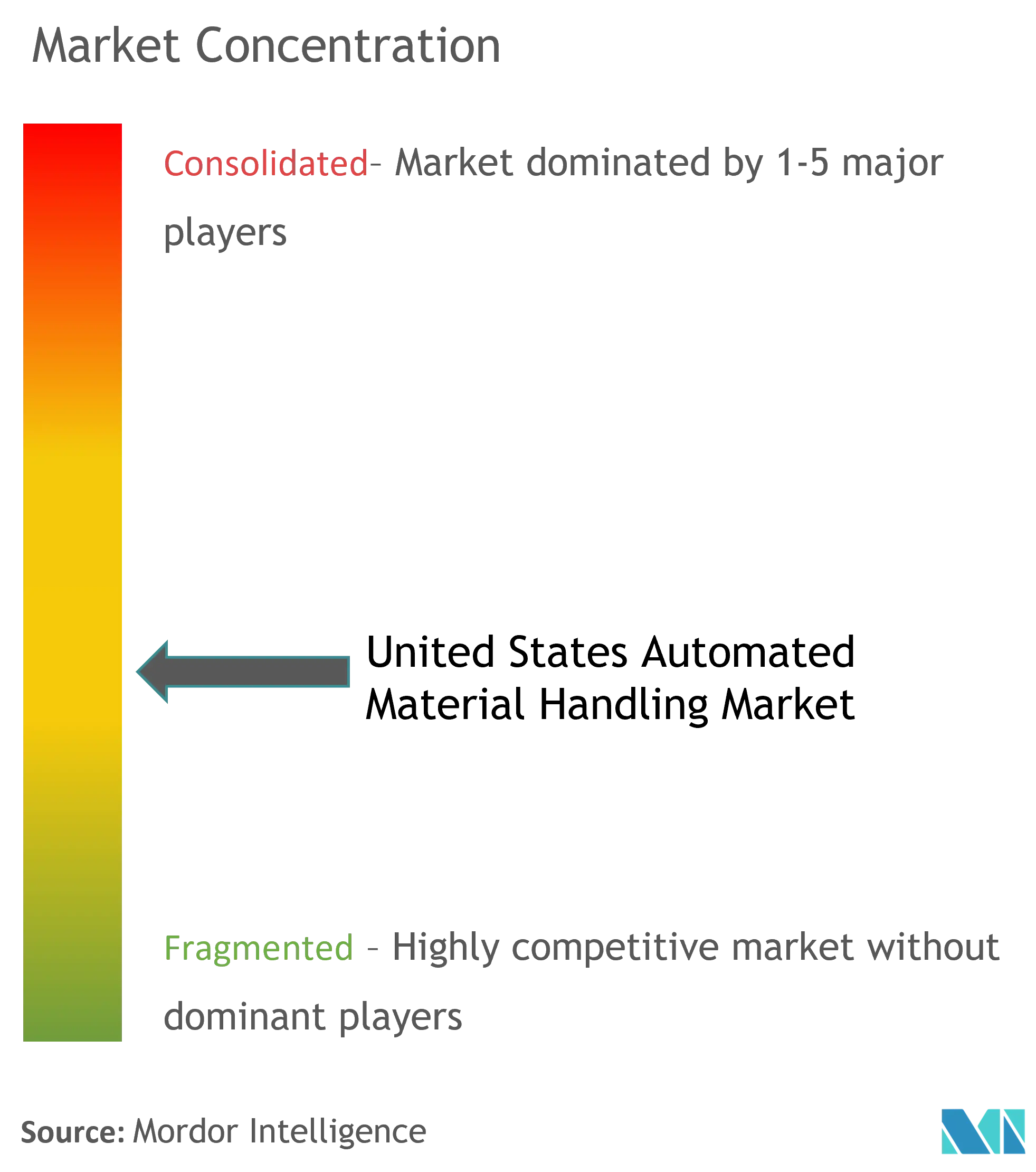

Der US-amerikanische Markt für automatisierte Materialtransporte ist fragmentiert und hart umkämpft. Produkteinführungen, hohe Ausgaben für Forschung und Entwicklung, Partnerschaften und Übernahmen usw. sind die wichtigsten Wachstumsstrategien der Unternehmen im Land, um dem intensiven Wettbewerb standzuhalten.

- Januar 2021 – Die TGW Logistics Group plant den Verkauf bestimmter US-amerikanischer Förderanlagen in Norton Shores (Michigan) an Material Handling Systems, Inc. (MHS). Der Vertrag zwischen den beiden Unternehmen wurde unterzeichnet und die Übernahme wird voraussichtlich Ende 2021 wirksam. Lincoln International begleitete TGW durch den gesamten MA-Prozess. Mit dem Verkauf passt TGW sein strategisches Portfolio an und konzentriert sich auf das wachsende Integrationsgeschäft in Nordamerika.

- Juli 2020 – Vanderlande hat HOME PICK entwickelt, das auf einer Ware-zur-Person-Kommissionierungslösung (GtP) basiert, die ADAPTO nutzt und ein einzigartiges 3D-Shuttle-basiertes automatisiertes Lager- und Bereitstellungssystem (AS/RS) ist. Für Lebensmitteleinzelhändler ist es ideal, Skaleneffekte durch zentralisierte Fulfillment-Center (CFCs) zu erzielen. Durch den Einsatz von ADAPTO und modularen Workstations ist HOMEPICK durch seine Skalierbarkeit zudem zukunftssicher. Die Reihenfolge der Bestellungen gewährleistet die richtige Bestellung pro Lieferweg und maximale Lieferleistung, was zu erheblichen Zeit- und Kosteneinsparungen führt.

US-Marktführer für automatisierte Materialhandhabung

-

Kion Group AG

-

Bastian Solutions Inc.

-

DMW&H

-

Westfalia Technologies Inc.

-

Dorner Manufacturing Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den automatisierten Materialtransport in den USA

- Februar 2021 – Urban Outfitters Inc. (URBN), einer der Anbieter von Lifestyle-Produkten und -Dienstleistungen, der ein Portfolio globaler Verbrauchermarken betreibt, bestehend aus Anthropologie, BHLDN, Free People, Terrain, Urban Outfitters, Nuuly und einem Food and Die Getränkeabteilung arbeitete mit TGW zusammen, um eine Automatisierungslösung für ein neues Logistikzentrum in Kansas City, USA, zu entwerfen und zu implementieren. Als Lösung wird das FlashPick-System des Unternehmens bereitgestellt, da das Produkt Bestellungen vollautomatisch kommissioniert und sicherstellt, dass die nächste Phase der Kommissionierung in Angriff genommen wird.

- Januar 2021 – WM Kelley Co. Inc., New Albany, Indiana, übernimmt Lauyans Co. Inc. Lauyans Co. mit Sitz in Louisville, Kentucky, um weiterhin Hängeförderer- und Permanentmagnetlösungen anzubieten. Die Übernahme soll WM Kelley dabei helfen, sich besser zu positionieren und seine Kunden bei Design- und Fertigungsanforderungen zu bedienen.

Segmentierung der automatisierten Materialtransportindustrie in den USA

Automatisierte Materialhandhabungsgeräte machen menschliche Eingriffe in einen Materialhandhabungsprozess überflüssig. Der kontinuierlich steigende Bedarf an Automatisierung mit dem Aufkommen von Robotik, drahtlosen Technologien und fahrerlosen Fahrzeugen in verschiedenen Branchen wie Lebensmittel und Getränke, Einzelhandel, allgemeine Fertigung, Pharmazeutik sowie Post und Paket hat die Einführung automatisierter Materialtransportgeräte revolutioniert. Darüber hinaus wird die Art der Ausrüstung wie AS/RS, AGV, Förderband, Palettierer und Sortiersysteme im Marktumfang berücksichtigt. Um zu den Gesamtmarktprognosen zu gelangen, analysiert die Studie außerdem die Auswirkungen von COVID-19 und das Investitionsszenario sowie andere makroökonomische Faktoren.

| Nach Produkttyp | Hardware | ||

| Software | |||

| Dienstleistungen | |||

| Nach Gerätetyp | Fahrerloses Transportfahrzeug (AGV) | Automatisierter Gabelstapler | |

| Automatisierter Schlepper/Traktor/Schlepper | |||

| Einheitslast | |||

| Fließband | |||

| Besonderer Zweck | |||

| Autonome mobile Roboter (AMR) | |||

| Lasergelenktes Fahrzeug | |||

| Automatisiertes Lager- und Bereitstellungssystem (ASRS) | Fester Gang (Regalbediengerät + Shuttle-System) | ||

| Karussell (horizontales Karussell + vertikales Karussell) | |||

| Vertikales Hubmodul | |||

| Automatisierter Förderer | Gürtel | ||

| Rolle | |||

| Palette | |||

| Overhead | |||

| Palettierer | Konventionell (hohes Niveau + niedriges Niveau) | ||

| Roboter | |||

| Sortiersystem | |||

| Nach Endbenutzer-Branche | Flughafen | ||

| Automobil | |||

| Nahrungsmittel und Getränke | |||

| Einzelhandel/Lager/Vertriebszentren/Logistikzentren | |||

| Allgemeine Fertigung | |||

| Arzneimittel | |||

| Post und Paket | |||

| Andere Endbenutzer | |||

Häufig gestellte Fragen zur Marktforschung für automatisierte Materialtransporte in den USA

Wie groß ist der Markt für automatisierte Materialtransporte in den USA derzeit?

Der US-amerikanische Markt für automatisierte Materialhandhabung wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 9,31 % verzeichnen.

Wer sind die Hauptakteure auf dem US-amerikanischen Markt für automatisierte Materialhandhabung?

Kion Group AG, Bastian Solutions Inc., DMW&H, Westfalia Technologies Inc., Dorner Manufacturing Corporation sind die wichtigsten Unternehmen, die auf dem US-amerikanischen Markt für automatisierte Materialtransporte tätig sind.

Welche Jahre deckt dieser US-amerikanische Markt für automatisierte Materialtransporte ab?

Der Bericht deckt die historische Marktgröße des Marktes für automatisierte Materialtransporte in den Vereinigten Staaten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für automatisierte Materialtransporte in den Vereinigten Staaten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht zur automatisierten Materialhandhabung in den USA

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der automatisierten Materialhandhabung in den USA im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der automatisierten Materialhandhabung in den USA umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.