Britische Veterinärmedizinmarktgröße und -anteil

Britische Veterinärmedizinmarktanalyse von Mordor Intelligence

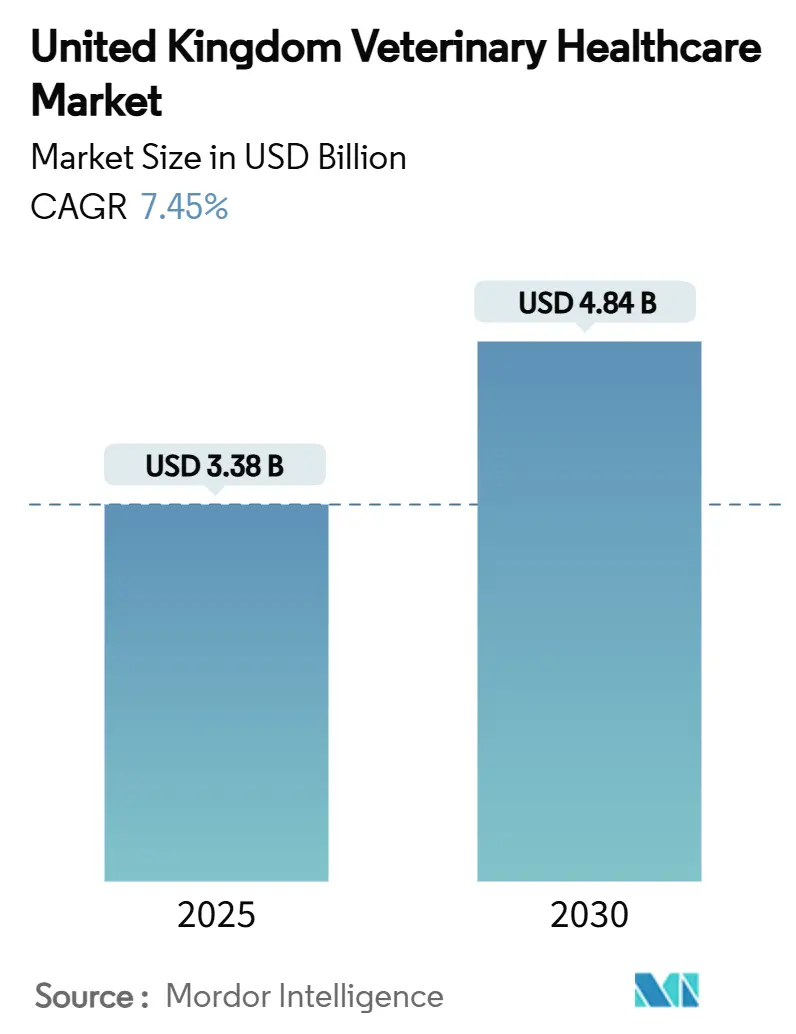

Die britische Veterinärmedizinmarktgröße erreichte im Jahr 2025 3,38 Milliarden USD und wird voraussichtlich bis 2030 4,84 Milliarden USD erreichen, mit einer CAGR von 7,45 % während des Prognosezeitraums. Der Besitz von Heimtieren ist auf 60 % der Haushalte gestiegen, ein struktureller Nachfragetreiber, der den Markt gegen Brexit-bedingte Lieferkettenanpassungen abfedert. Die Konsolidierung unter Praxisgruppen stärkt die Einkaufsmacht und beschleunigt die Technologieeinführung, verstärkt jedoch auch die regulatorische Prüfung zum Schutz der Verbraucherwahlmöglichkeiten. Schnelle Fortschritte bei Point-of-Care-Tests, Künstlicher Intelligenz (KI)-Diagnostik und langwirksamen Parasitiziden erhöhen die klinischen Standards und erweitern gleichzeitig die Einnahmequellen für Praxen. Währenddessen erweitern Nutztierhalter ihre Biosicherheitsprogramme als Reaktion auf wiederholte H5N1-Warnungen und sichern damit stabile Volumina für Impfstoffe und Überwachungsdienste.

Wichtige Berichtserkenntnisse

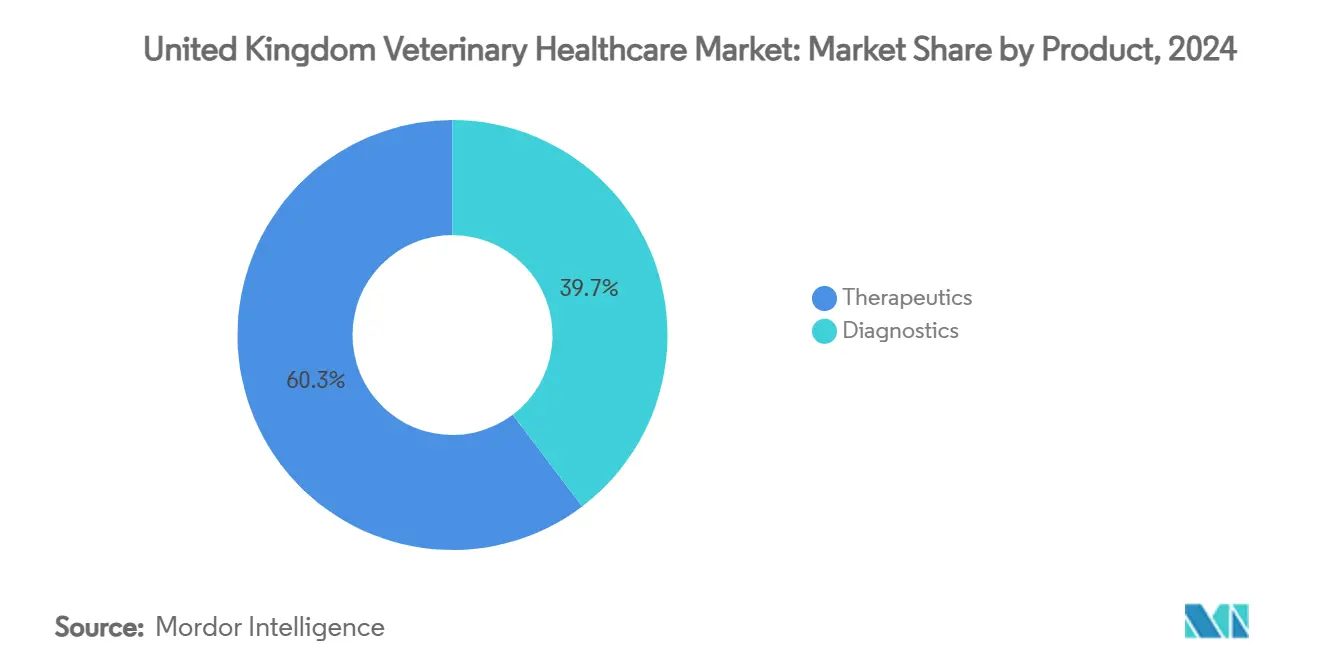

- Nach Produkten führten Therapeutika mit 60,32 % des britischen Veterinärmedizinmarktanteils im Jahr 2024; für Diagnostika wird eine CAGR von 7,67 % bis 2030 prognostiziert.

- Nach Tierarten machten Hunde und Katzen 45,32 % der britischen Veterinärmedizinmarktgröße im Jahr 2024 aus, während Geflügel mit einer CAGR von 8,01 % bis 2030 voranschreitet.

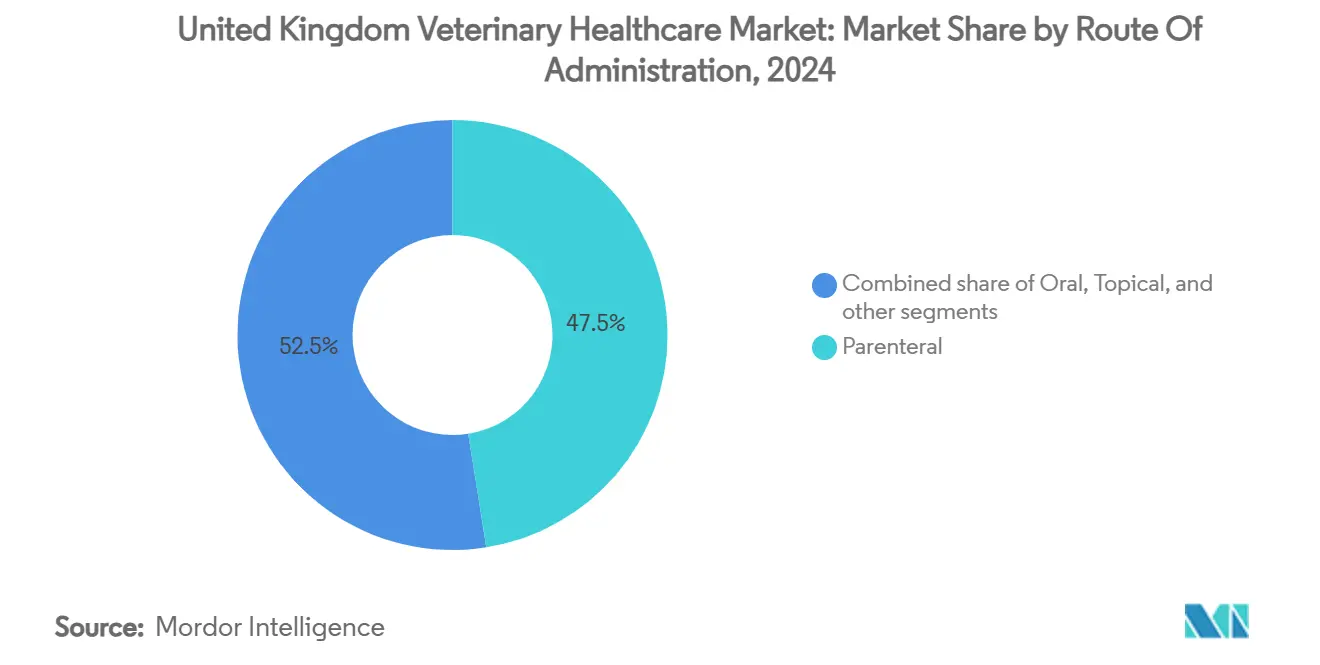

- Nach Verabreichungsweg dominierte die parenterale Verabreichung mit 47,54 % Anteil der britischen Veterinärmedizinmarktgröße im Jahr 2024; orale Formulierungen expandieren mit einer CAGR von 7,77 % bis 2030.

- Nach Endnutzern hielten Tierkliniken und -praxen 56,32 % des Umsatzanteils im Jahr 2024, während Point-of-Care-Einrichtungen die schnellste prognostizierte CAGR von 8,54 % bis 2030 verzeichnen.

Trends und Erkenntnisse des britischen Veterinärmedizinmarktes

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Technologische Fortschritte in der Veterinärtherapie und -diagnostik | +1.8% | Großbritannienweit, am stärksten in städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Wachsender Heimtierbesitz und steigende Ausgaben | +2.1% | Großbritannienweit, am höchsten in Südostengland | Langfristig (≥4 Jahre) |

| Steigende Bedürfnisse im Nutztiergesundheitsmanagement angesichts zoonotischer Risiken | +1.2% | Ländliches Großbritannien; Fokus auf Schottland, Wales | Kurzfristig (≤2 Jahre) |

| Expansion von Unternehmens-Tierarztpraxisnetzwerken | +1.5% | Große Ballungsräume landesweit | Mittelfristig (2-4 Jahre) |

| Zunehmende Einführung von Tierkrankenversicherungen und Wellnessplänen | +1.3% | Großbritannienweit, ausgeprägt in London und Midlands | Mittel- bis langfristig (3-5 Jahre) |

| Regierungs- und regulatorische Unterstützung für One-Health-Initiativen | +1.0% | Großbritannienweit, mit öffentlichem Sektor-Schwerpunkt | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Technologische Fortschritte in der Veterinärtherapie und -diagnostik

KI-gestützte Plattformen wie Zoetis' Vetscan Imagyst bieten nun vor Ort Zytologie in Minuten und befreien knappe Kliniker für höherwertige Aufgaben bei gleichzeitiger Reduzierung von Diagnostikfehlern. Tragbare Infrarot-Thermografie und tragbare Sensoren erweitern die kontinuierliche Überwachung für Nutztiere und lösen Frühwarnungen aus, die Verluste auf Herdenebene eindämmen[1]UK Government, 'Veterinary Medicines (Amendment etc.) Regulations 2024,' gov.uk. Integrierte Telemedizinportale, die mit klinischen Geräten verbunden sind, fördern hybride Arbeitsabläufe, die die Reichweite in ländliche Gemeinden erweitern. IDEXX's inVue-Analyzer zeigt, wie modulare Chemie-, Hämatologie- und Urinanalysestationen die vollständige Laborkapazität in Arbeitsplattengröße komprimieren und Behandlungsentscheidungen bei demselben Besuch ermöglichen. Langwirksame Parasitizide wie MSD's BRAVECTO-Kautabletten verlängern Dosierungsintervalle auf 12 Wochen und verstärken die Compliance der Besitzer bei gleichzeitiger Mäßigung des antimikrobiellen Einsatzes.

Wachsender Heimtierbesitz und steigende Ausgaben

17,2 Millionen britische Haushalte beherbergten 2024 ein Haustier, wobei die Hunde- und Katzenpopulation jährlich um 1,5 Millionen wächst. Besitzer behandeln Tiere als Familienmitglieder und erhöhen damit die Nachfrage nach Onkologie-, Orthopädie- und Verhaltensdiensten, die früher auf die Humanmedizin beschränkt waren. Männer machen nun 27 % der erwachsenen Katzenadoptionen aus gegenüber 18 % bei Frauen, was Produkt- und Dienstleistungspräferenzen in Richtung technologiegestützter Bequemlichkeit verschiebt[2]UK Pet Food, 'Pet Population Survey 2024,' ukpetfood.org. Alternde Haustiere erfordern chronisches Krankheitsmanagement, was die lebenslangen Ausgaben pro Tier verlängert. Das während der Pandemie-Lockdowns aufgebaute emotionale Kapital erhält die Bereitschaft zur Finanzierung von Premium-Diagnostik aufrecht und treibt Einnahmen über das reine Volumenwachstum hinaus an.

Steigende Bedürfnisse im Nutztiergesundheitsmanagement angesichts zoonotischer Risiken

Die Regierung erhöhte 2024 ihre H5N1-Pandemie-Bedrohungsstufe auf Level 4 und verstärkte damit die strategische Verbindung zwischen Tier- und öffentlicher Gesundheit. Die Einführung von Betriebsgesundheitsplänen stieg auf 73 % der Betriebe, und 85 % dieser Pläne wurden von Tierärzten geleitet, gegenüber 65 % im Jahr 2012. Strenge Bewegungskontrollen unter dem Blauzungenkrankheits-Rahmen erfordern tierärztliche Zertifizierung, was die Häufigkeit von Betriebsdiensten erhöht. Nordirlands Abhängigkeit von in Großbritannien registrierten Medikamenten erfordert lokalisierte Lieferlösungen zur Aufrechterhaltung von Tierschutzstandards angesichts Brexit-bedingter Vertriebsreibungen.

Expansion von Unternehmens-Tierarztpraxisnetzwerken

Unternehmenseigentum wuchs von 10 % der Praxen im Jahr 2013 auf fast 60 % bis 2024 und katalysierte eine Untersuchung der Competition and Markets Authority (CMA) zur Preistransparenz. Mars Petcare's Kauf von Linnaeus im Jahr 2025 fügt Überweisungstiefe zu seinem Erstmeinungs-Netzwerk hinzu und veranschaulicht mehrstufige Integrationsstrategien. CVS Group's 458-Standorte-Fußabdruck liefert 647,3 Millionen USD Umsatz und demonstriert die Skaleneffekte, die fortgeschrittene Bildgebung und spezialisierte Chirurgie-Investitionen unterstützen. Zentralisierte Beschaffung und Standardprotokolle steigern die klinische Konsistenz, doch die CMA warnt vor potenziellem Verbraucherschaden, wo lokaler Wettbewerb erodiert.

Hemmnisse-Auswirkungsanalyse

| Hemmnisse-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalierende Kosten für Veterinärdienste und -produkte | -1.4% | Großbritannienweit, am akutesten in Großstädten | Kurzfristig (≤2 Jahre) |

| Begrenzte Verfügbarkeit qualifizierter Veterinärfachkräfte | -1.1% | Ländliches Großbritannien; Nordengland, Schottland | Mittelfristig (2-4 Jahre) |

| Verbreitung gefälschter und minderwertiger Medikamente | -1.0% | Online- und informelle Lieferkanäle landesweit | Kurzfristig (≤2 Jahre) |

| Marktkonsolidierung beeinflusst Lieferanten-Verhandlungsmacht | -0.8% | Großbritannienweit, besonders Unternehmenspraxiscluster | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Kosten für Veterinärdienste und -produkte

Durchschnittliche Tierarztrechnungen sind seit 2014 um 60 % gestiegen und verstärken Erschwinglichkeitsbarrieren, die einige Besitzer dazu drängen, Behandlungen aufzuschieben. Der Dogs Trust berichtet von Klienten, die elektive Pflege gegen Budgetbeschränkungen abwägen, was elastische Nachfrage signalisiert, die das Gesamtwachstum dämpfen könnte. 40 % der Klinikbeschäftigten sagen, dass Umsatzziele klinische Entscheidungen beeinflussen und damit CMA-Prüfungen anheizen. IDEXX verzeichnete 2024 einen Rückgang der Besuchshäufigkeit um 2,1 % trotz Wertgewinnen, was Preissensibilität in präventiven Pflegesegmenten verdeutlicht.

Begrenzte Verfügbarkeit qualifizierter Veterinärfachkräfte

EU-stammende Tierarztregistrierungen fielen zwischen 2019 und 2021 um 68 % und verknappten das Arbeitskräfteangebot. Die Food Standards Agency warnt, dass öffentliche Sicherheitsinspektionen unterbesetzt sind, mit nur einem britischen Staatsangehörigen unter 30 Tierärzten in Food Standards Scotland[3]Food Safety Magazine, 'Veterinary shortage threatens inspections,' foodsafetymagazine.com. Eine neue Schule am Scotland's Rural College wird die Absolventenproduktion erweitern, doch kurzfristige Engpässe zwingen Praxen, Stunden zu kürzen oder Fälle abzulehnen, besonders in abgelegenen Gebieten.

Segmentanalyse

Nach Produkten: Diagnostik treibt Innovation trotz therapeutischer Dominanz

Therapeutika generierten 60,32 % des britischen Veterinärmedizinmarktanteils im Jahr 2024, was die verwurzelte Nachfrage nach Impfstoffen, Parasitiziden und Anti-Infektiva widerspiegelt. Diagnostik wächst mit einer CAGR von 7,67 %, da Point-of-Care-Geräte und KI-Analytik den Weg von der Probe zur Therapie verkürzen. Immundiagnostik dominiert heute die Einnahmen, während molekulare Assays schnell für Resistenzprofilierung skalieren. Tragbare Ultraschall- und digitale Radiografietechnik etabliert sich in der Primärversorgung, ersetzt Überweisungen und erschließt Zusatzgebühren. Innerhalb der Therapeutika beschleunigt sich die Impfstoffaufnahme aufgrund erhöhten Biosicherheitsbewusstseins, während antimikrobielle Futterzusätze regulatorischen Gegenwind erfahren und Hersteller zu Präzisionsernährungsalternativen drängen.

Investitionen in Diagnostik stehen im Einklang mit evidenzbasierten Protokollen, die Medikamentenüberverbrauch reduzieren und Ergebnisse verbessern und damit wiederkehrende Verbrauchsmaterialerlöse weiter verankern. KI-Plattformen klassifizieren zytologische Präparate in unter acht Minuten und ermöglichen onkologische Interventionen am selben Tag. Da sich Praxisgruppen aggregieren, senkt die Massenbeschaffung von Analysegeräten die Kosten pro Test und erweitert den Zugang zu fortgeschrittenen Assays auch in mittelgroßen Kliniken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Tierarten: Heimtiere führen, während Geflügel beschleunigt

Hunde und Katzen machten 45,32 % der britischen Veterinärmedizinmarktgröße im Jahr 2024 aus, unterstützt von 13,5 Millionen Hunden und 12,5 Millionen Katzen, die Routine-, Notfall- und Spezialversorgung benötigen. Geflügel wird voraussichtlich mit einer CAGR von 8,01 % expandieren, da strenge Vogelgrippe-Überwachung die tierärztliche Aufsicht über kommerzielle Herden verstärkt. Die Pferde-Nachfrage bleibt stabil, angetrieben von Sport- und Freizeitreiten, während Wiederkäuer-Gesundheitsprogramme unter Klimaanpassungsdruck an Traktion gewinnen. Schweinebetreiber übernehmen moderne Rückverfolgbarkeit, doch die Afrikanische Schweinepest-Wachsamkeit hält die tierärztlichen Zertifizierungsvolumen hoch.

Haustiervermenschlichung treibt die Aufnahme von Chemotherapie, MRT-Scans und Verhaltenstherapien voran und erhöht die durchschnittlichen Ausgaben pro Besuch. Geflügelproduzenten binden Tierärzte in die Biosicherheitsführung ein und reduzieren Ausfallzeiten durch Krankheitsausbrüche. Artübergreifende H5N1-Übertragung auf Schafe im Jahr 2024 unterstreicht den wachsenden Bedarf an artübergreifenden Überwachungsrahmen.

Nach Verabreichungsweg: Orale Verabreichung gewinnt trotz parenteraler Führung

Parenterale Formate hielten 47,54 % des britischen Veterinärmedizinmarktanteils im Jahr 2024, bevorzugt für schnelle Reaktion in Notfällen und Massenimmunisierungen. Orale Produkte schreiten mit einer CAGR von 7,77 % voran, da Kautabletten und schmackhafte Tabletten die Compliance der Besitzer steigern. Topische Innovationen verlängern die Dauer von Floh- und Zeckenschutz, während Inhalations- und implantierbare Geräte Nischen für chronische Therapien darstellen. Langwirkende Moleküle reduzieren die Dosierungsfrequenz drastisch und verringern Stress für Haustiere und Nutztiere gleichermaßen. Bei Nutztieren behalten Injektionen die Vorherrschaft, da einheitliche Dosierung herdweiten Schutz während Ausbrüchen gewährleistet.

Komfort-orientierte Besitzer befürworten einmal vierteljährliche orale Parasitizide, die Wirksamkeit mit Leichtigkeit paaren, ein Modell, das wahrscheinlich auf präventive Antibiotika übertragen wird, sollte antimikrobielle Stewardship dies erlauben. Währenddessen verankern injizierbare Formulierungen Großtierverfahren, wo präzise Dosierung und schnelle Kinetik das Verabreichungsunbehagen überwiegen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzern: Point-of-Care-Tests transformieren traditionelle Praxismodelle

Tierkliniken und -praxen generierten 56,32 % der Einnahmen im Jahr 2024 und umfassen allgemeine Praxis-, Überweisungs- und Notfalleinrichtungen. Point-of-Care-Einrichtungen werden voraussichtlich eine CAGR von 8,54 % verzeichnen, ermöglicht durch kompakte Analysegeräte, die die Bearbeitungszeit von Tagen auf Minuten reduzieren. Referenzlabore behalten Relevanz für komplexe Assays wie PCR-Panels und Histopathologie, während die Wissenschaft Evidenzgenerierung und Fachausbildung unterstützt.

Interne Testökosysteme verbinden Hardware, Reagenzien und Cloud-Analytik und schaffen margenstarke, wiederkehrende Verbrauchsmaterialströme. Unternehmenseigentümer nutzen Mengenrabatte, um jeden Standort mit integrierten Hämatologie-, Chemie- und Urinanalyse-Modulen auszustatten und Protokolle netzwerkweit zu standardisieren. Telekonsultations-Overlays ermöglichen es Spezialisten, Live-Daten zu überprüfen und die geografische Reichweite ohne physische Expansion zu erweitern.

Geografische Analyse

England, besonders der Südosten, verankert Heimtier-Einnahmen und spiegelt die Dichte von Tierbesitzern und starkes verfügbares Einkommen wider. Schottland betont Nutztierdienstleistungen; seine neue Tierarztschule adressiert chronische Arbeitskräftelücken und fördert Forschung in der Nutztiermedizin. Wales konzentriert sich auf Schafsprogramme, die unter endemischen Krankheits-Nachfolgeplänen finanziert werden, während Nordirland mit Brexit-bedingten Lieferrisiken ringt, da 85 % seiner Tierarzneimittel in Großbritannien registriert sind. Ländliche Regionen landesweit stehen Klinikermangel gegenüber, der Großtierdienstleistungen trotz steigender Nachfrage einschränkt. Städtische Cluster profitieren von Unternehmenskonsolidierung und ermöglichen MRT-Suiten und 24-Stunden-Notfallzentren, obwohl sich Preisdisparitäten zwischen Stadt und Land vergrößern.

Die natürlichen Meeresgrenzen der Inselnation unterstützen die Biosicherheit, erschweren jedoch die Logistik bei Ausbrüchen und erfordern schnelle Importkontrollen, wie nach ungarischen Maul-und-Klauenseuche-Erkennungen im Jahr 2024 gezeigt. Klimastress trifft südliche Grafschaften zuerst, verlängert Parasitensaisons und treibt frühere Impfzyklen voran, während nördliche Gebiete Atemwegsprobleme bei kälteren, feuchteren Bedingungen angehen.

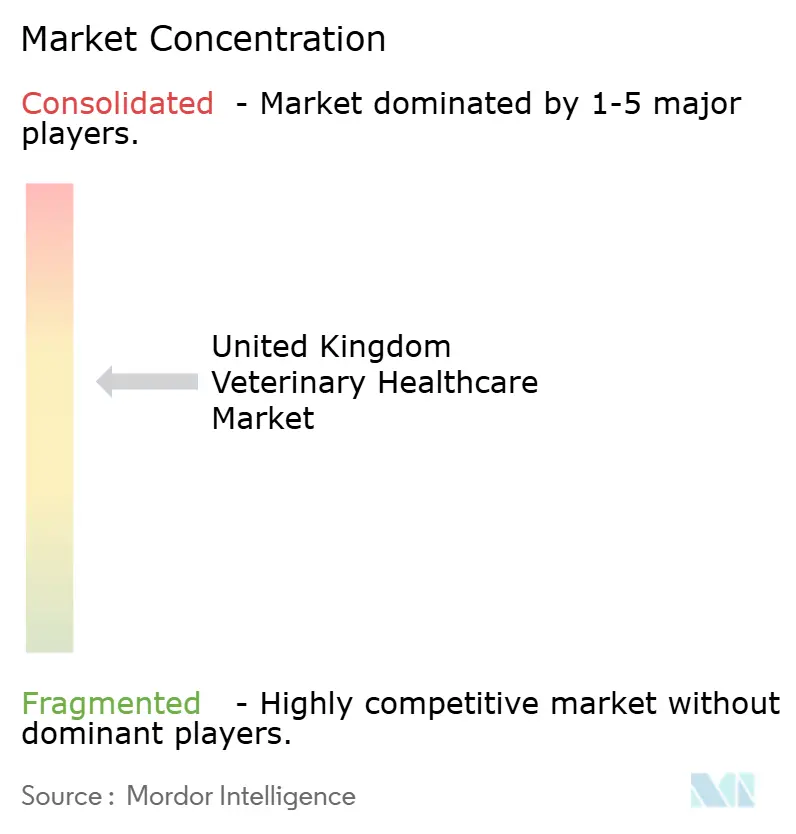

Wettbewerbslandschaft

Der Markt ist mäßig konsolidiert. CVS Group, IVC Evidensia, Pets at Home und Mars Petcare's Linnaeus dominieren den Unternehmens-Praxisbesitz und verschaffen ihnen Verhandlungsmacht bei Beschaffung und Technologieeinsatz. Mars vertiefte sein Überweisungsnetzwerk im Juli 2025 über Linnaeus und kombinierte Onkologie-, Neurologie- und Kardiologie-Spezialisten unter einem Dach.

CVS investierte in KI-Triage-Software und eine Lieferapotheke und verstärkte damit nahtlose Kundenerfahrung. IVC Evidensia pilotiert mobile Kliniken, um unterversorgte ländliche Zonen zu erreichen. Diagnostikgiganten Zoetis und IDEXX partnern mit Unternehmensketten, um proprietäre Analysegeräte einzubetten und Reagenzienerlöse und Datenabonnements zu sichern.

Regulatoren greifen ein, um Preise in Schach zu halten. Die laufende CMA-Untersuchung könnte transparente Gebührenoffenlegungen und generische Verschreibungsoptionen vorschreiben und möglicherweise Erlösmodelle umgestalten. Währenddessen erweitern pharmazeutische Akteure in Dienstleistungen: MSD's BRAVECTO-Marketing verbindet Produkt mit Praxisausbildung, und Elanco verbündet sich mit Medgene bei H5N1-Impfstoffen, die für UK-Markteinführung bereit sind.

Britische Veterinärmedizinbranche-Marktführer

Boehringer Ingelheim

MSD Animal Health

Virbac Corporation

Ceva Santé Animale

Elanco Animal Health

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juli 2025: Mars Petcare schloss die Übernahme der Linnaeus Group ab und fügte fünf Überweisungszentren und 82 Erstmeinungsstandorte zu seinem britischen Netzwerk hinzu, wodurch die vertikale Integration in der britischen Veterinärdienstleistungslandschaft vertieft wurde.

- Juni 2025: Zoetis führte das AI Masses-Zytologiemodul für den Vetscan Imagyst-Analyzer landesweit ein und versorgte britische Kliniken mit Echtzeit-Präparatinterpretation, wodurch der Übergang zu KI-gestützter Point-of-Care-Diagnostik beschleunigt wurde.

- April 2025: Die Veterinary Medicines Directorate genehmigte MSD Animal Health's neuestes BRAVECTO-Kautabletten für die Hundeparasitenkontrolle.

- April 2025: Die Veterinary Medicines Directorate autorisierte MSD Animal Health's neuestes BRAVECTO-Kautabletten, das 12-wöchigen oralen Parasitenschutz für Hunde erweitert und Behandlungsoptionen für britische Heimtier-Praktiker erweitert.

- Januar 2025: Die aktualisierten Veterinary Medicines (Amendment etc.) Regulations entfernten Marketingautorisierungs-Verlängerungen und stärkten Pharmakovigilanz-Regeln, wodurch die Aufsicht aller in Großbritannien verkauften Tiergesundheitsprodukte modernisiert wurde.

- Januar 2025: Merck Animal Health erhielt globale Rechte an der VECOXAN-Parasitizidmarke und stärkte damit seine Wiederkäuer-Gesundheitslinie in Großbritannien.

Britischer Veterinärmedizinmarktbericht-Umfang

Gemäß dem Berichtsumfang kann Veterinärmedizin als die Wissenschaft definiert werden, die mit der Diagnose, Behandlung und Prävention von Tierkrankheiten verbunden ist. Die wachsende Bedeutung der Nutztierproduktion erzeugt Wachstum im Veterinärmedizinmarkt. Der britische Veterinärmedizinmarkt ist nach Produkten und Tierarten segmentiert. Das Produktsegment ist weiter in Therapeutika und Diagnostika unterteilt. Das Therapeutikasegment ist weiter in Impfstoffe, Parasitizide, Anti-Infektiva, medizinische Futterzusätze und andere Therapeutika unterteilt, während das Diagnostiksegment in immundiagnostische Tests, Molekulardiagnostik, diagnostische Bildgebung, klinische Chemie und andere Diagnostika unterteilt ist. Das Tierartensegment ist weiter in Hunde und Katzen, Pferde, Wiederkäuer, Schweine, Geflügel und andere Tiere unterteilt. Der Bericht bietet den Wert (USD) für die oben genannten Segmente.

| Therapeutika | Impfstoffe |

| Parasitizide | |

| Anti-Infektiva | |

| Medizinische Futterzusätze | |

| Andere Therapeutika | |

| Diagnostika | Immundiagnostische Tests |

| Molekulardiagnostik | |

| Diagnostische Bildgebung | |

| Klinische Chemie | |

| Andere Diagnostika |

| Hunde und Katzen |

| Pferde |

| Wiederkäuer |

| Schweine |

| Geflügel |

| Andere Tierarten |

| Oral |

| Parenteral |

| Topisch |

| Andere Verabreichungswege |

| Tierkliniken und -praxen |

| Referenzlabore |

| Point-of-Care-/Interne Testeinrichtungen |

| Akademische und Forschungsinstitute |

| Nach Produkten | Therapeutika | Impfstoffe |

| Parasitizide | ||

| Anti-Infektiva | ||

| Medizinische Futterzusätze | ||

| Andere Therapeutika | ||

| Diagnostika | Immundiagnostische Tests | |

| Molekulardiagnostik | ||

| Diagnostische Bildgebung | ||

| Klinische Chemie | ||

| Andere Diagnostika | ||

| Nach Tierarten | Hunde und Katzen | |

| Pferde | ||

| Wiederkäuer | ||

| Schweine | ||

| Geflügel | ||

| Andere Tierarten | ||

| Nach Verabreichungsweg | Oral | |

| Parenteral | ||

| Topisch | ||

| Andere Verabreichungswege | ||

| Nach Endnutzern | Tierkliniken und -praxen | |

| Referenzlabore | ||

| Point-of-Care-/Interne Testeinrichtungen | ||

| Akademische und Forschungsinstitute | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der britische Veterinärmedizinmarkt im Jahr 2025?

Er wird auf 3,38 Milliarden USD bewertet, mit einer prognostizierten CAGR von 7,45 % bis 2030.

Welche Produktkategorie expandiert am schnellsten?

Diagnostika verzeichnet das höchste Wachstum mit einer CAGR von 7,67 % und übertrifft Therapeutika.

Warum steigen die Geflügelgesundheitsausgaben schnell?

Anhaltende Vogelgrippe-Überwachung und strengere Biosicherheitsregeln treiben das Geflügelsegment-Wachstum mit 8,01 % CAGR an.

Was treibt den Wandel hin zu Point-of-Care-Tests in Kliniken?

Kompakte Analysegeräte liefern laborqualitative Ergebnisse in Minuten, verbessern Behandlungsgeschwindigkeit und Kundenzufriedenheit bei gleichzeitiger Generierung wiederkehrender Verbrauchsmaterialerlöse.

Wie beeinflusst die Konsolidierung die Tierarztdienstpreise?

Unternehmens-Praxisbesitz nahe 60 % zieht CMA-Prüfung an, da Gebühren steigen und Rufe nach größerer Transparenz entstehen.

Seite zuletzt aktualisiert am: