Marktgröße für Pflanzenproteine im Vereinigten Königreich

|

|

Studienzeitraum | 2017 - 2029 |

|

|

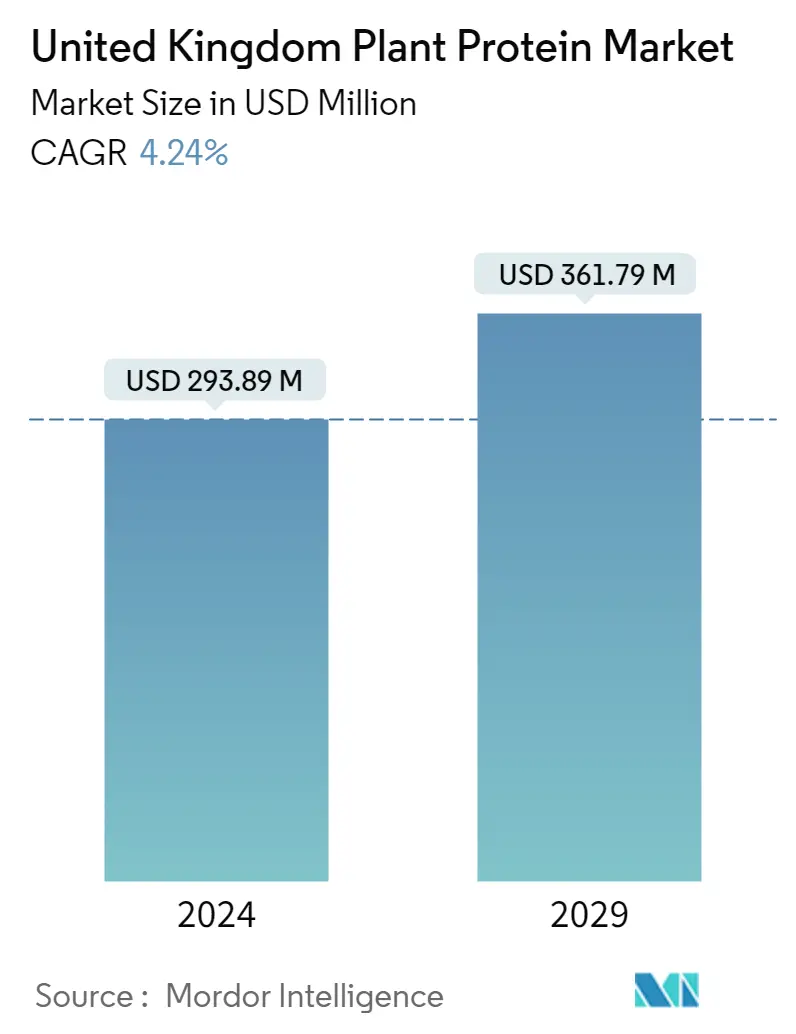

Marktgröße (2024) | USD 293.9 Million |

|

|

Marktgröße (2029) | USD 361.8 Million |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR (2024 - 2029) | 4.24 % |

|

|

Am schnellsten wachsend nach Endbenutzer | Ergänzungen |

|

|

Marktkonzentration | Mittel |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Pflanzenproteine im Vereinigten Königreich

Die Größe des Pflanzenproteinmarkts im Vereinigten Königreich wird im Jahr 2024 auf 293,89 Millionen US-Dollar geschätzt und soll bis 2029 361,79 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,24 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Veganismus im ganzen Land trieb den Einsatz von Pflanzenproteinen voran, insbesondere im Tierfutter- und Lebensmittel- und Lebensmittelsektor

- Die hohe Nachfrage im FB-Sektor ist auf die wachsende Nachfrage nach Fleisch- und Milchalternativen angesichts des zunehmenden Veganismus im Land zurückzuführen. Daher wird erwartet, dass das Segment im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 4,59 % nach Volumen verzeichnen wird. Im Januar 2021 haben rund 500.000 Menschen in Europa, davon 125.000 im Vereinigten Königreich, das Vegan Pledge angenommen, um nur vegane Lebensmittel zu essen. Das sind 100.000 mehr als im Jahr 2020 und fast doppelt so viele wie im Jahr 2019. Im Jahr 2019 gab es im Land 600.000 Veganer, was 1,16 % der britischen Bevölkerung ausmachte.

- Das Segment Nahrungsergänzungsmittel wird im Prognosezeitraum voraussichtlich die schnellste CAGR von 7,67 % verzeichnen. Dieses Segment wird hauptsächlich durch die Verwendung von Sojaprotein vorangetrieben, mit einem Anteil von 40,4 % im Jahr 2020. Es wird auch erwartet, dass es mit einem CAGR von 8,83 % im Prognosezeitraum der am schnellsten wachsende Proteintyp in diesem Segment sein wird. Verbraucher wechseln zu veganen Sporternährungsprodukten, um ihre Leistung zu steigern und einen gesünderen, nachhaltigeren Lebensstil zu führen. Im Vereinigten Königreich glaubten im Jahr 2021 62 % der Sporternährungsnutzer, dass Sporternährungsprodukte mit pflanzlichen Proteinen gesünder seien.

- Pflanzliche Proteine machen einen erheblichen Anteil an der Tierfutterindustrie aus, die im Prognosezeitraum voraussichtlich ein wertmäßiges Wachstum von 2,61 % verzeichnen wird. Die britische Futtermittelindustrie importiert jährlich mehr als 70 % ihres Mais-, Soja- und Rapsbedarfs. Mindestens 90 % des Sojas im Land werden an Tiere verfüttert und höchstens 10 % werden jährlich als Nahrungsmittel verwendet. Sojaprotein wird hauptsächlich an Nutztiere verfüttert, insbesondere an Rinder, Hühner, Eier und Milchprodukte.

Markttrends für Pflanzenproteine im Vereinigten Königreich

- Die Marktreife und sinkende Geburtenraten sind für das langsame Wachstum verantwortlich

- Handwerklich und glutenfrei zur Unterstützung der Bäckereiindustrie

- Funktionelle Getränke spielen eine Schlüsselrolle für zukünftiges Marktwachstum

- Stärkeres Einzelhandelswachstum, da mehr Verbraucher zu Hause frühstücken

- Kochsaucen verzeichnen die größte Nachfrage auf dem britischen Markt

- Zuckerreduzierungsprogramme behindern das Segmentwachstum im Prognosezeitraum

- Milchalternative zur Ankurbelung des Marktwachstums

- Demografischer Wandel hin zu Nahrungsergänzungsmitteln

- Fleischalternativen verzeichnen deutliche Wachstumsraten

- Der Markt für pflanzenbasierte, verzehrfertige, verpackte Lebensmittel wird im Prognosezeitraum voraussichtlich wachsen.

- Steigende Nachfrage nach herzhaften Snacks in Großbritannien

- Als wichtigster Markttreiber erwies sich die Neigung der Millennials zur Fitness

- Steigende Nachfrage nach Produkten tierischen Ursprungs

- Der Trend zum Skinimalismus ist in Großbritannien sehr gefragt

Überblick über die Pflanzenproteinindustrie im Vereinigten Königreich

Der Pflanzenproteinmarkt im Vereinigten Königreich ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 43,41 % ausmachen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Cargill Incorporated, Ingredion Incorporated, International Flavors Fragrances Inc. und Kerry Group PLC (alphabetisch sortiert).

Marktführer für Pflanzenproteine im Vereinigten Königreich

Archer Daniels Midland Company

Cargill Incorporated

Ingredion Incorporated

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Lantmännen, Roquette Frère, Tereos SCA.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Pflanzenproteinmarkt im Vereinigten Königreich

- Juni 2022 Roquette, ein Hersteller pflanzlicher Proteine, hat zwei neuartige Reisproteine auf den Markt gebracht, um der Marktnachfrage nach Fleischersatzanwendungen gerecht zu werden. Die neue Reisprotein-Linie von Nutralys umfasst ein Reisprotein-Isolat und ein Reisprotein-Konzentrat.

- Mai 2021 Lantmannens Tochtergesellschaft Lantmännen Agroetanol investiert 800 Millionen SEK in eine Bioraffinerie in Norrköping. Es wird Lantmännens Position auf dem Markt für getreidebasierte Lebensmittelzutaten, insbesondere bei der Glutenproduktion, stärken. Die neue Produktionslinie soll im zweiten Quartal 2023 vollständig betriebsbereit sein.

- April 2021 Ingredion Inc. führt zwei neue Inhaltsstoffe für sein Segment der pflanzlichen Erbsenproteine ein. Das Unternehmen brachte das Erbsenproteinisolat VITESSENSE Pulse 1853 und die Erbsenstärke Purity P 1002 auf den Markt, die zu 100 % nachhaltig von nordamerikanischen Farmen bezogen werden.

Marktbericht für Pflanzenproteine im Vereinigten Königreich – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Endbenutzer-Marktvolumen

2.1.1. Babynahrung und Säuglingsnahrung

2.1.2. Bäckerei

2.1.3. Getränke

2.1.4. Frühstücksflocken

2.1.5. Gewürze/Soßen

2.1.6. Süßwaren

2.1.7. Milchprodukte und alternative Milchprodukte

2.1.8. Ernährung älterer Menschen und medizinische Ernährung

2.1.9. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

2.1.10. RTE/RTC-Lebensmittelprodukte

2.1.11. Snacks

2.1.12. Sport-/Leistungsernährung

2.1.13. Tierfutter

2.1.14. Körperpflege und Kosmetik

2.2. Trends beim Proteinkonsum

2.2.1. Anlage

2.3. Produktionstrends

2.3.1. Anlage

2.4. Gesetzlicher Rahmen

2.4.1. Großbritannien

2.5. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Proteintyp

3.1.1. Hanfprotein

3.1.2. Erbsenprotein

3.1.3. Kartoffelprotein

3.1.4. Reisprotein

3.1.5. Ich bin Protein

3.1.6. Weizenprotein

3.1.7. Anderes Pflanzenprotein

3.2. Endbenutzer

3.2.1. Tierfutter

3.2.2. Essen und Getränke

3.2.2.1. Durch Sub-Endbenutzer

3.2.2.1.1. Bäckerei

3.2.2.1.2. Getränke

3.2.2.1.3. Frühstücksflocken

3.2.2.1.4. Gewürze/Soßen

3.2.2.1.5. Süßwaren

3.2.2.1.6. Milchprodukte und alternative Milchprodukte

3.2.2.1.7. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

3.2.2.1.8. RTE/RTC-Lebensmittelprodukte

3.2.2.1.9. Snacks

3.2.3. Körperpflege und Kosmetik

3.2.4. Ergänzungen

3.2.4.1. Durch Sub-Endbenutzer

3.2.4.1.1. Babynahrung und Säuglingsnahrung

3.2.4.1.2. Ernährung älterer Menschen und medizinische Ernährung

3.2.4.1.3. Sport-/Leistungsernährung

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. A. Costantino & C. SpA

4.4.2. Archer Daniels Midland Company

4.4.3. Cargill Incorporated

4.4.4. Ingredion Incorporated

4.4.5. International Flavours & Fragrances Inc.

4.4.6. Kerry Group PLC

4.4.7. Lantmännen

4.4.8. Roquette Frère

4.4.9. Tereos SCA

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- VOLUMEN DES BABYNAHRUNGS- UND SÄUGLINGSFORMELMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 2:

- VOLUMEN DES BÄCKEREIMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 3:

- VOLUMEN DES GETRÄNKEMARKTES, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 4:

- VOLUMEN DES FRÜHSTÜCKCEREALMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 5:

- VOLUMEN DES MARKTES FÜR GEWÜRZE/SAUCEN, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 6:

- VOLUMEN DES SÜßWARENMARKTES, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 7:

- VOLUMEN DES MARKTES FÜR MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 8:

- VOLUMEN DES MARKTES FÜR ÄLTERE ERNÄHRUNG UND MEDIZINISCHE ERNÄHRUNG, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 9:

- VOLUMEN DES MARKTES FÜR FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017–2029

- Abbildung 10:

- VOLUMEN DES RTE/RTC-LEBENSMITTELMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 11:

- VOLUMEN DES SNACKS-MARKTES, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 12:

- VOLUMEN DES MARKTES FÜR SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 13:

- VOLUMEN DES TIERFUTTERMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 14:

- VOLUMEN DES KÖRPERPFLEGE- UND KOSMETIKMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 15:

- Pro-Kopf-Verbrauch von Pflanzenprotein, Gramm, Vereinigtes Königreich, 2017–2029

- Abbildung 16:

- PFLANZLICHE PROTEIN-ROHSTOFFPRODUKTION, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 - 2021

- Abbildung 17:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 18:

- WERT DES PFLANZLICHEN PROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 19:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 20:

- WERT DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH PROTEINTYP, %, VEREINIGTES KÖNIGREICH, 2017 VS 2023 VS 2029

- Abbildung 22:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH PROTEINTYP, %, VEREINIGTES KÖNIGREICH, 2017 VS 2023 VS 2029

- Abbildung 23:

- VOLUMEN DES HANFPROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 24:

- WERT DES HANFPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES HEMP-PROTEIN-MARKTES NACH ENDVERBRAUCHER, % HEMP-PROTEIN, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 26:

- VOLUMEN DES ERBSENPROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 27:

- WERT DES ERBSENPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 28:

- WERTANTEIL DES ERBSENPROTEINMARKTS NACH ENDVERBRAUCHER, % ERBSENPROTEIN, VEREINIGTES KÖNIGREICH, 2022 VS. 2029

- Abbildung 29:

- VOLUMEN DES KARTOFFELPROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 30:

- WERT DES KARTOFFELPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 31:

- WERTANTEIL DES KARTOFFELPROTEINMARKTS NACH ENDVERBRAUCHER, % KARTOFFELPROTEIN, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 32:

- VOLUMEN DES REISPROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 33:

- WERT DES REISPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 34:

- WERTANTEIL DES REISPROTEINMARKTS NACH ENDVERBRAUCHER, % REISPROTEIN, VEREINIGTES KÖNIGREICH, 2022 VS. 2029

- Abbildung 35:

- VOLUMEN DES SOJAPROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 36:

- WERT DES SOJAPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES SOJAPROTEINMARKTS NACH ENDVERBRAUCHER, % SOJAPROTEIN, VEREINIGTES KÖNIGREICH, 2022 VS. 2029

- Abbildung 38:

- VOLUMEN DES WEIZENPROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 39:

- WERT DES WEIZENPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 40:

- Wertanteil am Weizenproteinmarkt nach Endverbraucher, % Weizenprotein, Vereinigtes Königreich, 2022 vs. 2029

- Abbildung 41:

- VOLUMEN DES ANDEREN PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 42:

- WERT DES ANDEREN PFLANZENPROTEINMARKTS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES MARKTES ANDERER PFLANZLICHER PROTEINE NACH ENDVERBRAUCHER, % ANDERER PFLANZLICHER PROTEINE, VEREINIGTES KÖNIGREICH, 2022 VS. 2029

- Abbildung 44:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS NACH ENDVERBRAUCHER, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 45:

- WERT DES PFLANZLICHEN PROTEINMARKTS NACH ENDVERBRAUCHER, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 46:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ENDVERBRAUCHER, %, VEREINIGTES KÖNIGREICH, 2017 VS. 2023 VS. 2029

- Abbildung 47:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ENDVERBRAUCHER, %, VEREINIGTES KÖNIGREICH, 2017 VS 2023 VS 2029

- Abbildung 48:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, TIERFUTTERMITTEL, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 49:

- WERT DES PFLANZLICHEN PROTEINMARKTS, TIERFUTTERMITTEL, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 50:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % TIERFUTTER, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 51:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 52:

- WERT DES PFLANZLICHEN PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH LEBENSMITTELN UND GETRÄNKEN ENDVERBRAUCHER, %, VEREINIGTES KÖNIGREICH, 2017 VS 2023 VS 2029

- Abbildung 54:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH LEBENSMITTEL- UND GETRÄNKE-ENDVERBRAUCHER, %, VEREINIGTES KÖNIGREICH, 2017 VS 2023 VS 2029

- Abbildung 55:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, BÄCKEREI, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 56:

- WERT DES PFLANZLICHEN PROTEINMARKTS, BÄCKEREI, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 57:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % BÄCKEREI, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 58:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, GETRÄNKE, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 59:

- WERT DES PFLANZLICHEN PROTEINMARKTS, GETRÄNKE, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 60:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINART, % GETRÄNKE, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 61:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, FRÜHSTÜCKSCEREAL, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 62:

- WERT DES PFLANZLICHEN PROTEINMARKTS, FRÜHSTÜCKSCEREAL, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % FRÜHSTÜCKSCEREAL, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 64:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, GEWÜRZE/SAUCEN, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 65:

- WERT DES PFLANZLICHEN PROTEINMARKTS, GEWÜRZE/SAUCEN, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 66:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % GEWÜRZE/SAUCEN, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 67:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, SÜSSWAREN, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 68:

- WERT DES PFLANZLICHEN PROTEINMARKTS, SÜSSWAREN, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 69:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % SÜSSWAREN, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 70:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, MILCHPRODUKTE UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 71:

- WERT DES PFLANZLICHEN PROTEINMARKTS, MILCHPRODUKTE UND MILCHALTERNATIVPRODUKTE, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 72:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % MILCH- UND MILCHALTERNATIVPRODUKTE, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 73:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 74:

- WERT DES PFLANZLICHEN PROTEINMARKTS, FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVPRODUKTE, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 75:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINART, % FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 76:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 77:

- WERT DES PFLANZLICHEN PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 78:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % RTE/RTC-LEBENSMITTELPRODUKTE, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 79:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, SNACKS, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 80:

- WERT DES PFLANZLICHEN PROTEINMARKTS, SNACKS, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 81:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % SNACKS, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 82:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 83:

- WERT DES PFLANZLICHEN PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 84:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % KÖRPERPFLEGE UND KOSMETIK, VEREINIGTES KÖNIGREICH, 2022 VS. 2029

- Abbildung 85:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, ERGÄNZUNGSMITTEL ENDVERBRAUCHER, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 86:

- WERT DES PFLANZLICHEN PROTEINMARKTS, ERGÄNZUNGSMITTEL FÜR ENDVERBRAUCHER, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 87:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, VEREINIGTES KÖNIGREICH, 2017 VS. 2023 VS. 2029

- Abbildung 88:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, VEREINIGTES KÖNIGREICH, 2017 VS. 2023 VS. 2029

- Abbildung 89:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 90:

- WERT DES PFLANZLICHEN PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 91:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % BABYNAHRUNG UND SÄUGLINGSFORMEL, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 92:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 93:

- WERT DES PFLANZLICHEN PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 94:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 95:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 96:

- WERT DES PFLANZLICHEN PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 97:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % SPORT-/LEISTUNGSERNÄHRUNG, VEREINIGTES KÖNIGREICH, 2022 VS 2029

- Abbildung 98:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER MASSNAHMEN, ANZAHL, VEREINIGTER KÖNIGREICHER PFLANZENPROTEINMARKT, 2017–2022

- Abbildung 99:

- Am meisten angewandte Strategien, Anzahl, Vereinigtes Königreich, 2017–2022

- Abbildung 100:

- WERTANTEIL DER WICHTIGSTEN AKTEURE, %, VEREINIGTER KÖNIGREICHER PFLANZENPROTEINMARKT, 2021

Segmentierung der Pflanzenproteinindustrie im Vereinigten Königreich

Hanfprotein, Erbsenprotein, Kartoffelprotein, Reisprotein, Sojaprotein und Weizenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Die hohe Nachfrage im FB-Sektor ist auf die wachsende Nachfrage nach Fleisch- und Milchalternativen angesichts des zunehmenden Veganismus im Land zurückzuführen. Daher wird erwartet, dass das Segment im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 4,59 % nach Volumen verzeichnen wird. Im Januar 2021 haben rund 500.000 Menschen in Europa, davon 125.000 im Vereinigten Königreich, das Vegan Pledge angenommen, um nur vegane Lebensmittel zu essen. Das sind 100.000 mehr als im Jahr 2020 und fast doppelt so viele wie im Jahr 2019. Im Jahr 2019 gab es im Land 600.000 Veganer, was 1,16 % der britischen Bevölkerung ausmachte.

- Das Segment Nahrungsergänzungsmittel wird im Prognosezeitraum voraussichtlich die schnellste CAGR von 7,67 % verzeichnen. Dieses Segment wird hauptsächlich durch die Verwendung von Sojaprotein vorangetrieben, mit einem Anteil von 40,4 % im Jahr 2020. Es wird auch erwartet, dass es mit einem CAGR von 8,83 % im Prognosezeitraum der am schnellsten wachsende Proteintyp in diesem Segment sein wird. Verbraucher wechseln zu veganen Sporternährungsprodukten, um ihre Leistung zu steigern und einen gesünderen, nachhaltigeren Lebensstil zu führen. Im Vereinigten Königreich glaubten im Jahr 2021 62 % der Sporternährungsnutzer, dass Sporternährungsprodukte mit pflanzlichen Proteinen gesünder seien.

- Pflanzliche Proteine machen einen erheblichen Anteil an der Tierfutterindustrie aus, die im Prognosezeitraum voraussichtlich ein wertmäßiges Wachstum von 2,61 % verzeichnen wird. Die britische Futtermittelindustrie importiert jährlich mehr als 70 % ihres Mais-, Soja- und Rapsbedarfs. Mindestens 90 % des Sojas im Land werden an Tiere verfüttert und höchstens 10 % werden jährlich als Nahrungsmittel verwendet. Sojaprotein wird hauptsächlich an Nutztiere verfüttert, insbesondere an Rinder, Hühner, Eier und Milchprodukte.

| Proteintyp | |

| Hanfprotein | |

| Erbsenprotein | |

| Kartoffelprotein | |

| Reisprotein | |

| Ich bin Protein | |

| Weizenprotein | |

| Anderes Pflanzenprotein |

| Endbenutzer | |||||||||||||

| Tierfutter | |||||||||||||

| |||||||||||||

| Körperpflege und Kosmetik | |||||||||||||

|

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.