Vereinigtes Königreich Haar Pflege Produkte Marktgröße und -anteil

Vereinigtes Königreich Haar Pflege Produkte Marktanalyse von Mordor Intelligenz

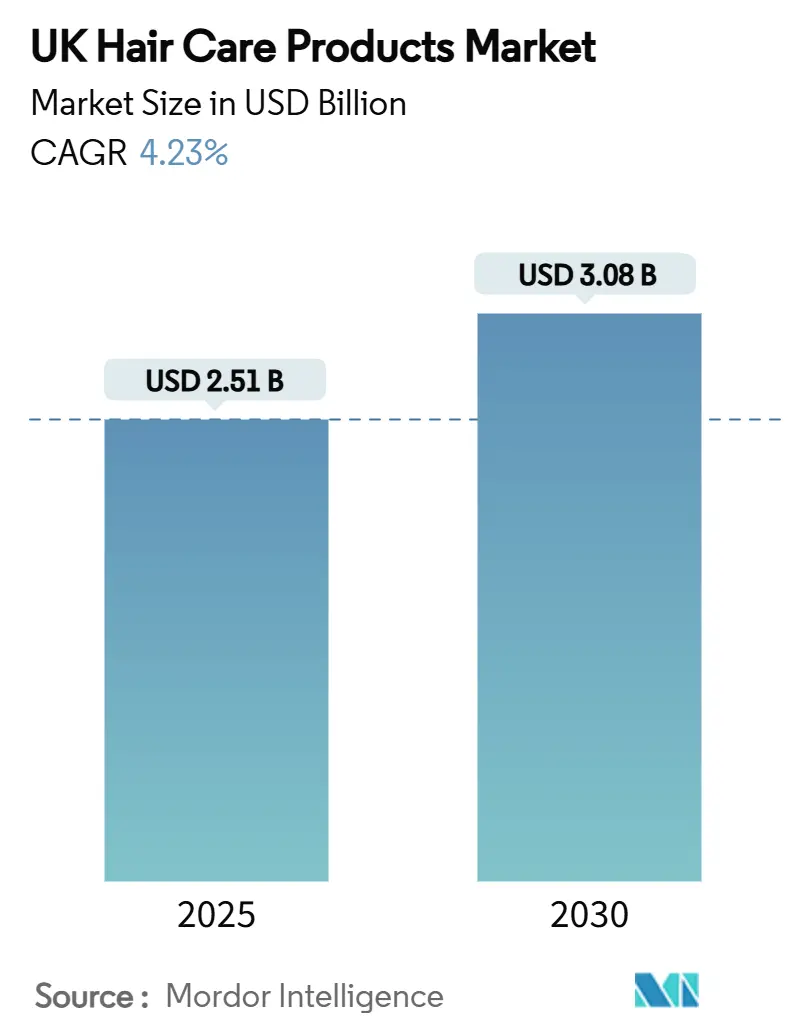

Die Vereinigtes Königreich Haar Pflege Produkte Marktgröße, die 2025 bei 2,51 Milliarden USD bewertet wird, wird voraussichtlich bis 2030 auf 3,08 Milliarden USD wachsen und dabei eine CAGR von 4,23% verzeichnen. Dieses Wachstum wird hauptsächlich durch eine Verschiebung der Verbraucherpräferenzen vom Kauf In Großen Mengen hin zur Suche nach hochwertigen Produkten angetrieben. Strenge Verbrauchersicherheitsvorschriften des Büro für Produkt Sicherheit Und Standards unterstützen diesen Trend zusätzlich. Verbraucher konzentrieren sich zunehmend auf Produkte, die wirksame Ergebnisse liefern, transparente Inhaltsstoffe verwenden und ein erstklassiges Sinneserlebnis bieten. online-Shopping, das während der Pandemie an Dynamik gewann, spielt weiterhin eine bedeutende Rolle bei Kaufentscheidungen. Gleichzeitig verbessern physische Salons und Einzelhändler ihre Angebote mit erlebnisorientierten Dienstleistungen, um höhere Preise zu rechtfertigen. Während Große multinationale Unternehmen von Skaleneffekten profitieren, gewinnen Direct-Zu-Verbraucher-Marken an Zugkraft, indem sie spezifische Bettürfnisse wie texturierte Haarpflege und Kopfhautgesundheit ansprechen.

Wichtige Berichtserkenntnisse

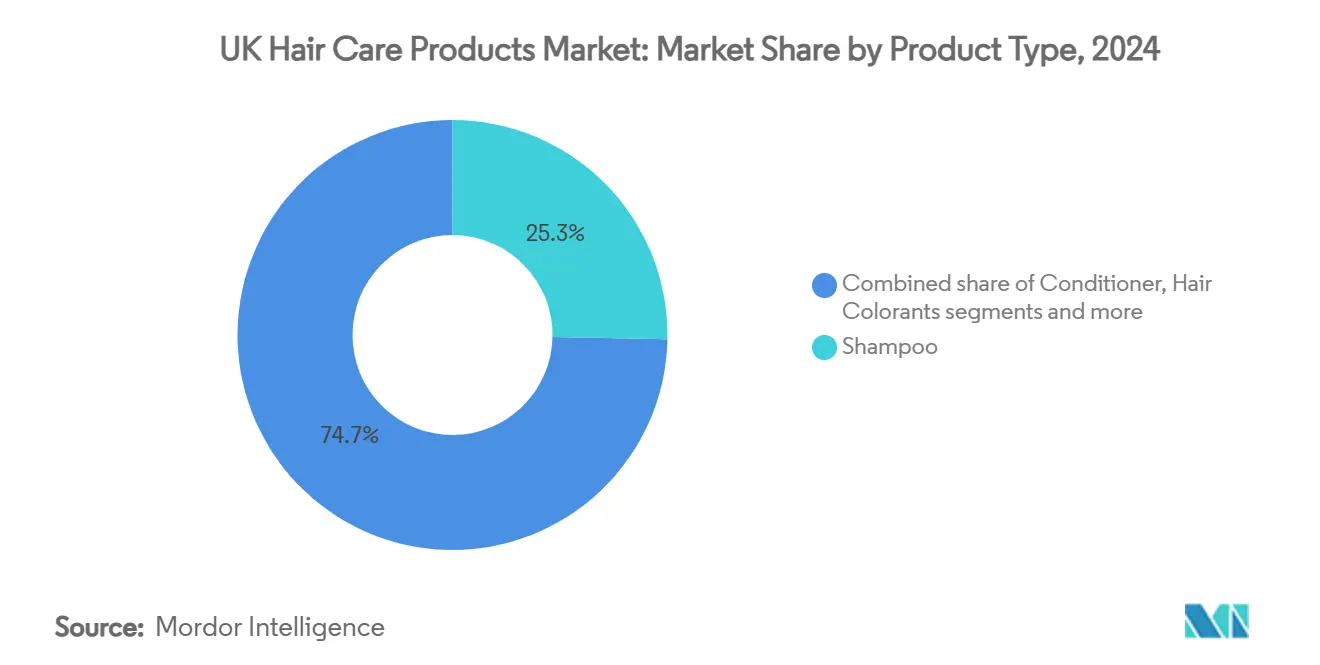

- Nach Produkttyp führte Shampoo mit 25,32% des Vereinigtes Königreich Haar Pflege Produkte Marktanteils im Jahr 2024; Haarstylingprodukte werden voraussichtlich mit einer CAGR von 5,17% bis 2030 expandieren.

- Nach Kategorie hielten Massenprodukte 72,76% der Vereinigtes Königreich Haar Pflege Produkte Marktgröße im Jahr 2024, während Premiumprodukte mit einer CAGR von 5,57% bis 2030 voranschreiten.

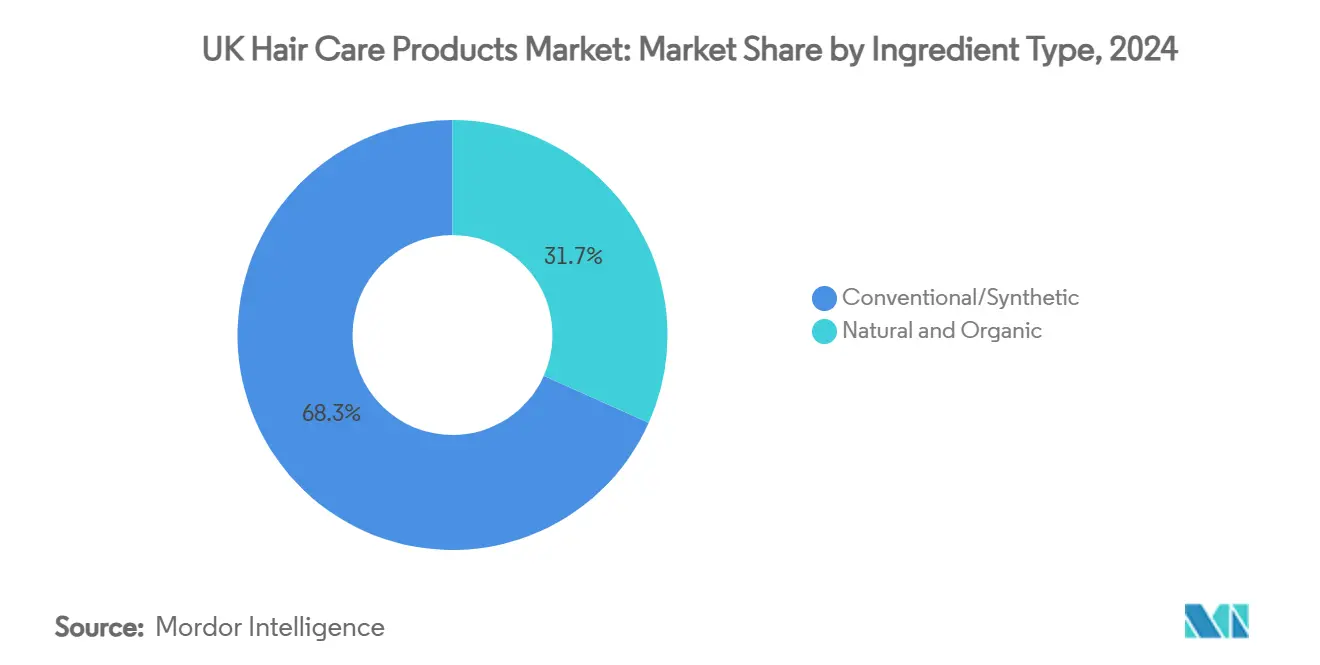

- Nach Inhaltsstofftyp erfassten konventionelle Formulierungen 68,35% Anteil der Vereinigtes Königreich Haar Pflege Marktgröße im Jahr 2024; natürliche und biologische Alternativen zeigen die stärkste CAGR von 5,78% bis 2030.

- Nach Vertriebskanal beherrschte online-Einzelhandel 36,34% der Vereinigtes Königreich Haar Pflege Marktgröße im Jahr 2024 und wird voraussichtlich zwischen 2025 und 2030 mit einer CAGR von 6,03% wachsen.

Vereinigtes Königreich Haar Pflege Produkte Markttrends und Erkenntnisse

Treiber-Impact-Analyse

| Treiber | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Verbraucherneigung zu natürlichen und biologischen Produkten | +1.2% | National, mit stärkerer Akzeptanz In städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Wachsender Einfluss von Sozial Medien Plattformen und Celebrity Endorsement | +0.8% | National, mit höchster Penetration bei 18-35 Demografien | Kurzfristig (≤ 2 Jahre) |

| Wachsende Nachfrage nach personalisierten Haarpflegelösungen | +0.9% | National, konzentriert In Ballungsräumen | Mittelfristig (2-4 Jahre) |

| Zunehmende Bewusstheit für Kopfhautgesundheit | +0.7% | National, mit früher Akzeptanz In gesundheitsbewussten Segmenten | Langfristig (≥ 4 Jahre) |

| Expansion von e-Handel und digitalem Einzelhandel | +1.1% | National, mit ländlichen Gebieten, die beschleunigte Akzeptanz zeigen | Kurzfristig (≤ 2 Jahre) |

| Technologische Fortschritte, die das Marktwachstum vorantreiben | +0.6% | National, mit Innovationszentren, die die Akzeptanz anführen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbraucherneigung zu natürlichen und biologischen Produkten

Verbraucher bevorzugen zunehmend natürliche und biologische Haarpflegeprodukte, angetrieben von erhöhtem Bewusstsein für schädliche Inhaltsstoffe und einem wachsenden Engagement für Umweltnachhaltigkeit. Im Vereinigten Königreich steigt die Nachfrage nach veganen Kosmetika rapide an, beeinflusst nicht nur durch ethische Überlegungen, sondern auch durch die Überzeugung, dass diese Produkte sicherer und effektiver sind. Sozial Medien hat sich als mächtiges Werkzeug In diesem Wandel etabliert und bildet Verbraucher darin aus, Inhaltsstoff-Etiketten sorgfältig zu prüfen und größere Transparenz von Marken zu fordern. Diese sich entwickelnde Präferenz stellt traditionelle Formulierungen In Frage und schafft gleichzeitig Chancen für zertifizierte biologische Produkte, Prämie-Preise zu verlangen. Zusätzlich fördert die National Haar & Schönheit Federation aktiv ethische und nachhaltige Praktiken In Salons und beschleunigt damit die Akzeptanz saubererer und umweltfreundlicherer Formulierungen In der gesamten Branche. Regulatorische Änderungen, einschließlich bevorstehender Beschränkungen für synthetische Chemikalien, unterstützen ebenfalls diesen Übergang und ermöglichen es natürlichen Alternativen, die von beschränkten Produkten hinterlassene Lücke zu füllen und die wachsende Verbrauchernachfrage nach sichereren und nachhaltigeren Optionen zu erfüllen.

Wachsender Einfluss von Social Media Plattformen und Celebrity Endorsement

Sozial Medien Plattformen haben das Haarpflege-Marketing revolutioniert, wobei Influencer-Partnerschaften und nutzergenerierte Inhalte wirkungsvoller geworden sind als traditionelle Werbung bei der Beeinflussung von Kaufentscheidungen. Eine Umfrage der University von Portsmouth von 2024 zeigte, dass 60% der Verbraucher Influencer-Empfehlungen vertrauten, während fast die Hälfte aller Kaufentscheidungen von diesen Endorsements beeinflusst wurden [1]Source: University von Portsmouth, "neu Forschung unveils Die 'Dunkel side' von Sozial Medien influencers Und their impact An marketing Und Verbraucher behaviour,"port.ac.Vereinigtes Königreich. Dieser Wandel geht über die Schaffung von Bewusstsein hinaus; er hilft auch dabei, Verbraucher zu bilden. Menschen verlassen sich nun auf Peer-Empfehlungen, um Anwendungstechniken zu lernen und spezifische Haarprobleme zu behandeln, und wenden sich von der alleinigen Abhängigkeit von markengesteuerten Botschaften ab. In Anerkennung dieser Veränderung etablierte Mark Hill Haar ein hauseigenes Inhalt-Studio zur Produktion authentischer, plattformspezifischer Inhalte, was die Anerkennung der Branche für diesen neuen Ansatz unterstreicht. Dieser Trend ist besonders bedeutsam bei jüngeren Zielgruppen, die sozialen Nachweis wie Vorher-Nachher-Transformationen gegenüber traditionellen Celebrity-Endorsements priorisieren. Folglich konzentrieren sich Marken mehr darauf, Communities aufzubauen und mit Verbrauchern In Echtzeit zu interagieren, anstatt sich auf einseitige Werbekampagnen zu verlassen.

Wachsende Nachfrage nach personalisierten Haarpflegelösungen

Personalisierte Haarpflege geht nun über die bloße Identifizierung von Haartypen hinaus. Sie berücksichtigt Faktoren wie individuelle Lebensstile, Umweltbedingungen und spezifische Haarziele und eröffnet Chancen für Prämie-, maßgeschneiderte Lösungen. Diese Verschiebung steht im Einklang mit wachsenden Verbrauchererwartungen für Produkte, die auf ihre einzigartigen Bettürfnisse zugeschnitten sind, unterstützt durch fortschrittliche Diagnosetechnologien, die Haarzustände analysieren und präzise Behandlungen empfehlen. Das Konzept der "Hairceuticals" hat an Popularität gewonnen, da Verbraucher zunehmend wissenschaftlich fundierte Produkte bevorzugen, die Probleme wie Schadenreparatur, Farbschutz und Kopfhautgesundheit behandeln. Um dieser Nachfrage gerecht zu werden, führen Marken modulare Produktsysteme ein, die es Verbrauchern ermöglichen, Behandlungen basierend auf dem aktuellen Zustand ihrer Haare und den gewünschten Ergebnissen zu kombinieren. Zum Beispiel verdeutlicht die Forschung der University von Huddersfield zur Kopfhaut-Kühltechnologie, wie wissenschaftliche Fortschritte präzisere Lösungen für spezifische Haarpflegeherausforderungen vorantreiben. Dieser Trend verschafft Unternehmen einen Wettbewerbsvorteil, wenn sie komplexe Haarwissenschaft In benutzerfreundliche Produkte vereinfachen können, während sie einen personalisierten Ansatz beibehalten.

Zunehmende Bewusstheit für Kopfhautgesundheit

Das Bewusstsein für Kopfhautgesundheit verlagert den Fokus von der Behandlung von Haaren als rein kosmetisches Problem hin zum Verständnis als Teil eines breiteren Hautpflegesystems, das spezialisierte Pflege erfordert. Dieser Trend, oft als "Skinification" der Haarpflege bezeichnet, treibt die Nachfrage nach Produkten an, die speziell für Kopfhautbehandlungen entwickelt wurden. Zum Beispiel behandelt Biolages Scalp Sync Kollektion Probleme wie Sensibilität, Trockenheit und Sebum-Ungleichgewicht mit wissenschaftlich entwickelten Inhaltsstoffen. Forschungen von Dermatologen haben die Verbindung zwischen Kopfhautgesundheit und allgemeiner Haarqualität hervorgehoben und Verbraucher dazu ermutigt, präventive Pflege statt reaktiver Lösungen zu wählen. Organisationen wie das Institute von Trichologists spielen eine Schlüsselrolle dabei, Kopfhautgesundheit In den Mainstream zu bringen, indem sie Bildung und Bewusstseinsschaffung bereitstellen. Diese Verschiebung hat Marktchancen für spezialisierte Produkte geschaffen, die unerfüllte Bettürfnisse bedienen und Prämie-Preise rechtfertigen. Der Trend ist besonders ansprechend für Verbraucher, die mit stressbedingten Haarproblemen zu kämpfen haben, da Kopfhautpflege sowohl praktische Vorteile als auch ein Gefühl des Wohlbefindens bietet.

Hemmnis-Impact-Analyse

| Hemmnisse | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Akzeptanz traditioneller Haarpflegelösungen zu Hause | -0.9% | National, mit stärkerem Impact In preissensitiven Segmenten | Mittelfristig (2-4 Jahre) |

| Gesundheitsbedenken über chemische Inhaltsstoffe | -0.6% | National, mit erhöhtem Bewusstsein In städtischen Gebieten | Langfristig (≥ 4 Jahre) |

| Verbreitung von Fälschungsprodukten | -0.5% | National, mit höherem Vorkommen In online-Marktplätzen | Kurzfristig (≤ 2 Jahre) |

| Strenge Vorschriften für Kosmetikinhaltsstoffe | -0.4% | National, mit Einhaltung-Kosten, die kleinere Akteure betreffen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gesundheitsbedenken über chemische Inhaltsstoffe

Das wachsende Verbraucherbewusstsein für chemische Inhaltsstoffe In Haarpflegeprodukten schafft Widerstand im Markt. Regulierungsbehörden identifizieren und beschränken zunehmend potenziell schädliche Substanzen In kosmetischen Formulierungen, was diesen Trend weiter vorantreibt. Zum Beispiel hat das Vereinigte Königreich kürzlich die Verwendung von BHT (Butylated Hydroxytoluene) beschränkt und ein Verbot von 65 als krebserregend, mutagen oder reproduktionstoxisch klassifizierten Substanzen vorgeschlagen. Diese Maßnahmen verdeutlichen die zunehmende regulatorische Kontrolle, die Verbraucherbedenken über Produktsicherheit verstärkt hat. Das Büro für Produkt Sicherheit Und Standards hat auch 2024 Erinnerungen über verbotene Chemikalien wie Lilial herausgegeben, was die laufenden Bemühungen zum Schutz der Verbraucher widerspiegelt [2]Source: CIRS Gruppe, Vereinigtes Königreich Proposes Ban An 65 CMR Substances In Kosmetika Und Introduces neu Restrictions An Kojic Säure,

cirs-Gruppe.com. Diese Wachsamkeit hat jedoch die Wahrnehmung verstärkt, dass kommerzielle Haarpflegeprodukte schädliche Substanzen enthalten könnten. Etablierte Marken mit älteren Formulierungen sind besonders betroffen, da sie stark In die Neuformulierung ihrer Produkte investieren müssen, um Sicherheitserwartungen zu erfüllen und dabei die Leistung beizubehalten.

Strenge Vorschriften für Kosmetikinhaltsstoffe

Änderungen In regulatorischen Rahmenwerken schaffen Herausforderungen für das Marktwachstum, indem sie Einhaltung-Kosten erhöhen, Produktneuformulierungen erfordern und es kleineren Unternehmen schwerer machen, In den Markt einzutreten. Zum Beispiel hat die Verordnung (EU) 2024/858 der Europäischen Kommission, die Kosmetikproduktvorschriften aktualisiert, Verbote für Nano-Substanzen und kolloidale Metalle eingeführt [3]Source: Government von Die Vereint Königreich, OPSS issues Kosmetika reminder An banned Chemikalie,

gov.Vereinigtes Königreich. Dies zwingt Unternehmen dazu, ihre Produkte neu zu formulieren, während sie komplexe Einhaltung-Fristen bewältigen. Obwohl diese Änderungen darauf abzielen, die Verbrauchersicherheit zu verbessern, schaffen sie erhebliche operative Schwierigkeiten. Unternehmen müssen sicherstellen, dass ihre Produkte effektiv bleiben, während sie beschränkte Inhaltsstoffe entfernen. Ebenso bringt das Produkt Regulation Und Metrology Bill des Vereinigten Königreichs, das zur Modernisierung von Regulierungssystemen entwickelt wurde, während seiner Übergangsphase Unsicherheit mit sich. Diese Unsicherheit kann Produkteinführungen verzögern und Marktexpansionsbemühungen verlangsamen. Kleinere Unternehmen, die oft keine dedizierten Regulierungsteams haben, stehen vor höheren Einhaltung-Kosten, was ihre Fähigkeit zu konkurrieren und zu innovieren reduziert.

Segmentanalyse

Nach Produkttyp: Shampoo-Dominanz trifft auf Styling-Innovation

Im Jahr 2024 hält Shampoo den größten Marktanteil mit 25,32% und unterstreicht seine wesentliche Rolle In Haarpflegeroutinen über alle Demografien und Haartypen hinweg. Shampoo bleibt der erste und kritischste Schritt In der Haarpflege und gewährleistet konsistente Nachfrage und häufige Wiederkäufe. Trotz der wachsenden Vielfalt von Haarpflegeprodukten dominiert Shampoo weiterhin aufgrund seiner universellen Notwendigkeit. Das Segment gedeiht durch Innovationen wie sulfatfreie Optionen und spezialisierte Formulierungen, die Probleme wie Schuppen, Farbschutz und Kopfhautsensibilität behandeln. Diese Fortschritte erfüllen nicht nur vielfältige Verbraucherbedürfnisse, sondern ermöglichen es Marken auch, Prämie-Preise zu verlangen. Laut Dysons Global Haar Wissenschaft Studie waschen 80% der Verbraucher ihre Haare täglich oder jeden zweiten Tag, was die hohe Häufigkeit der Shampoo-Verwendung betont, die das Marktwachstum antreibt.

Haarstylingprodukte sind das am schnellsten wachsende Segment mit einer prognostizierten CAGR von 5,17% von 2025 bis 2030. Dieses Wachstum wird durch Verbraucher angetrieben, die Stylingprodukte zunehmend In ihre täglichen Routinen einbauen. Moderne Stylingprodukte gehen über grundlegende Funktionen wie Halt und Textur hinaus und bieten Vorteile wie Hitzeschutz, Feuchtigkeitsresistenz und verbesserte Haargesundheit. Sozial Medien beeinflusst dieses Segment erheblich, wobei Styling-Tutorials und Transformationsvideos die Produktakzeptanz fördern, besonders bei jüngeren Verbrauchern, die Haarstyling als eine bilden des Selbstausdrucks betrachten. Innovationen wie L'Oréals AirLight Pro, das Infrarot-Lichttechnologie verwendet, steigern die Nachfrage weiter, indem sie Werkzeuge bieten, die Styling-Leistung verbessern und gleichzeitig die Haargesundheit schützen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kategorie: Massenmarkt-Zugänglichkeit versus Premium-Premiumisierung

Im Jahr 2024 halten Massenprodukte den größten Anteil des Vereinigtes Königreich Haar Pflege Marktes mit 72,76%. Diese Dominanz verdeutlicht die Preissensitivität der Vereinigtes Königreich-Verbraucher, die dazu neigen, praktische Haarpflegevorteile gegenüber Prämie-Optionen zu priorisieren, besonders In Zeiten wirtschaftlicher Unsicherheit, wenn diskretionäre Ausgaben begrenzt sind. Die weit verbreitete Verfügbarkeit von Massenprodukten durch Supermärkte, Hypermärkte und online-Plattformen gewährleistet einfachen Zugang zu vertrauenswürdigen Marken, die zuverlässige Leistung zu erschwinglichen Preisen bieten. Diese Produkte bedienen eine breite Palette von Verbraucherbedürfnissen und bieten wesentliche Lösungen für Reinigung, Konditionierung und Styling ohne erhebliche finanzielle Investition zu erfordern. Die Struktur der Vereinigtes Königreich Haar- und Schönheit-Industrie mit über 61.000 Unternehmen, größtenteils kleine Betriebe, unterstützt zusätzlich die Zugänglichkeit von Massenprodukten und macht sie zu einer wichtigen Wahl für sowohl Verbraucher als auch Einzelhändler.

Premiumprodukte erleben jedoch das schnellste Wachstum mit einer prognostizierten CAGR von 5,57% bis 2030. Dieses Wachstum spiegelt eine Verschiebung im Verbraucherverhalten wider, während der Markt reift. Gebildete Verbraucher unterscheiden zunehmend zwischen grundlegender Haarpflege und fortschrittlichen Lösungen, die spezifische Probleme behandeln oder spürbare Ergebnisse liefern. Dieser Trend steht im Einklang mit einer breiteren Präferenz für Qualität über Quantität, wo Verbraucher bereit sind, mehr für Produkte auszugeben, die überlegene Leistung, Transparenz bei Inhaltsstoffen oder Markenprestige bieten. Das Prämie-Segment profitiert auch von wachsendem Bewusstsein für Inhaltsstoffe und strengeren Vorschriften, die synthetische Chemikalien begrenzen. Diese Faktoren schaffen Chancen für hochwertige, wissenschaftlich fundierte Formulierungen mit sauberen Inhaltsstoffprofilen, höhere Preise zu verlangen.

Nach Inhaltsstofftyp: Konventionelle Zuverlässigkeit versus natürliche Evolution

Im Jahr 2024 beherrschen konventionelle und synthetische Inhaltsstoffe einen dominanten Marktanteil von 68,35% und unterstreichen ein tief verwurzeltes Verbrauchervertrauen In ihre zuverlässige Leistung über verschiedene Haartypen hinweg. Dieses Vertrauen, das über Jahrzehnte von Forschung und Entwicklung kultiviert wurde, hat diese Inhaltsstoffe für Stabilität und Wirksamkeit verfeinert und gewährleistet, dass sie sowohl effektiv als auch kostengünstig zugänglich sind. Regulatorische Genehmigungen stärken dieses Segment zusätzlich und etablieren Sicherheitsprofile für diese weit verbreiteten Inhaltsstoffe. Solche Bestätigungen versichern nicht nur Verbrauchern die Produktsicherheit, sondern befähigen auch Marken, Formulierungen für optimale Ergebnisse zu verfeinern. Im Vereinigten Königreich verlangt das Büro für Produkt Sicherheit Und Standards strenge Sicherheitsbewertungen für diese konventionellen Inhaltsstoffe und stärkt damit das öffentliche Vertrauen In synthetische Formulierungen.

Natürliche und biologische Inhaltsstoffe werden die höchste Wachstumsrate erfahren, prognostiziert mit einer CAGR von 5,78% von 2025 bis 2030. Dieser Anstieg wird größtenteils einer bemerkenswerten Verschiebung der Verbraucherpräferenzen zu "Sauber Schönheit" Alternativen zugeschrieben, die breitere Trends In Umwelt- und Gesundheitsbewusstsein widerspiegeln. Da Verbraucher zunehmend Inhaltsstofftransparenz und Nachhaltigkeit priorisieren, spielt Sozial Medien eine zentrale Rolle dabei, sie über die Vorteile natürlicher Formulierungen gegenüber ihren synthetischen Pendants zu bilden. Regulatorische Verschiebungen, wie das vorgeschlagene Verbot von 65 als krebserregend, mutagen oder reproduktionstoxisch eingestuften Substanzen im Vereinigten Königreich, verstärken diesen Trend zusätzlich

Nach Vertriebskanal: Digitale Commerce-Transformation

Im Jahr 2024 sicherten sich online-Einzelhandelsgeschäfte nicht nur den größten Marktanteil mit 36,34%, sondern verzeichneten auch die schnellste Wachstumsrate mit einer CAGR von 6,03% bis 2030. Dies unterstreicht die Dominanz des digitalen Handel In der Haarpflege-Distribution, auch während traditionelle Kanäle mit sich entwickelnden Verbraucherverhalten ringen. Diese beherrschende Führung verdeutlicht eine fundamentale Verschiebung In Einkaufsgewohnheiten. online-Plattformen bieten nun verbesserte Produktentdeckung, Bildungsressourcen und Zugang zu Nischemarken, die traditionelle Einzelhändler oft übersehen. Gestärkt durch fortschrittliche Logistik und modernste Produktvisualisierungstechnologien hat online-Schönheit-Shopping seine historischen Herausforderungen überwunden.

Verbraucher wenden sich dem online-Shopping zu wegen seiner Bequemlichkeit, wettbewerbsfähigen Preisen und der Fülle von Produktbewertungen, besonders beim Navigieren der Komplexitäten der Haarpflege. Hier spielen Inhaltsstoffanalyse und Nutzerfeedback zentrale Rollen bei der Entscheidungsfindung. UKLASHs meteorischer Aufstieg, der 1000% Jahr-für-Jahr-Wachstum über online-Kanäle erreichte, bevor er einen Vertriebsvertrag mit Boots landete, veranschaulicht das Potenzial digital-nativer Marken. Während sich online-Kanäle ausweiten, befinden sich Marken In einer neuen Wettbewerbslandschaft. Erfolg hängt von digitalem Marketing-Know-how, Suchmaschinenoptimierung und Sozial Medien Engagement ab, anstatt von bloßer Abhängigkeit von Einzelhandelspartnerschaften. Superdrugs Einführung von Schönheit Playground, einem immersiven Einkaufserlebnis, signalisiert eine Verschiebung.

Geografieanalyse

Der Vereinigtes Königreich Haar Pflege Produkte Markt zeigt klare regionale Unterschiede, die durch wirtschaftliche Ungleichheiten, demografische Profil und kulturelle Neigungen über England, Schottland, Wales und Nordirland hinweg geprägt sind. England führt den Markt an, besonders In London, wo eine Konzentration von Verbrauchern mit hohem Einkommen und erhöhte Haushaltseinkommen im Südosten die Akzeptanz von Prämie-Produkten und häufigen Salondienstleistungen vorantreiben. Jedoch beeinflussen laut Büro für National Statistics Londons hohe Lebenshaltungskosten die Allokation des verfügbaren Einkommens und veranlassen viele Verbraucher dazu, Wert durch online-Shopping und Werbeangebote zu suchen, was eine dynamische Marktumgebung schafft.

In Schottland und Wales bevorzugen Verbraucher zunehmend natürliche und biologische Haarpflegeprodukte, was eine kulturelle Betonung auf Umweltverantwortung und traditionelle Wellness widerspiegelt. Diese Verschiebung unterstützt Marken, die sich auf Nachhaltigkeit und saubere Inhaltsstoffe konzentrieren, im Einklang mit wachsendem Umweltbewusstsein In diesen Bevölkerungsgruppen. Währenddessen formen regionale wirtschaftliche Bedingungen weiterhin Kaufverhalten: städtische Zentren im gesamten Vereinigten Königreich zeigen stärkere Nachfrage nach Prämie-Angeboten und professionellen Behandlungen, während ländliche Gemeinden Erschwinglichkeit und Zugänglichkeit priorisieren und damit unterschiedliche Segmentierung innerhalb des Marktes vorantreiben.

Nordirland präsentiert einzigartige Herausforderungen, wie die Infiltration von Fälschungsprodukten, die durch den kürzlichen gefälschten Head Und Shoulders Vorfall veranschaulicht wird, der erhebliche Handel Standards Intervention zum Schutz der Verbraucher erforderte. Daten der National Haar & Schönheit Federation verdeutlichen unterschiedliche Geschäftskonzentrationen im gesamten Vereinigten Königreich, wobei London die größte Anzahl von Salons beherbergt, während Schottland und Wales steigendes Interesse an nachhaltigen Salonpraktiken zeigen. Diese regionalen Unterschiede unterstreichen die Notwendigkeit für Marken, ihre Strategien anzupassen, indem sie lokale wirtschaftliche Faktoren, Verbraucherpräferenzen und Wettbewerbslandschaften berücksichtigen und effektives Engagement und konsistente Markenpräsenz im gesamten Vereinigten Königreich Markt gewährleisten.

Wettbewerbslandschaft

Der Vereinigtes Königreich Haar Pflege Produkte Markt ist konsolidiert, mit wenigen internationalen und regionalen Akteuren, die die Wettbewerbslandschaft dominieren. Führende Unternehmen wie Kao Corporation, Unilever PLC, L'Oreal S.eine., Die Procter & Gamble Company und Henkel AG & Co. KGaA setzen strategische Initiativen wie Fusionen, Expansionen, Akquisitionen, Partnerschaften und neue Produktentwicklungen ein, um ihre Marktpräsenz zu stärken und das Verbraucherengagement zu verbessern.

Erhebliche Chancen bestehen In unterversorgten Segmenten, besonders In der texturierten Haarpflege, wo Mainstream-Marken historisch darin versagt haben, spezifische Verbraucherbedürfnisse zu erfüllen. Diese Lücke hat ein Günstiges Umfeld für spezialisierte Unternehmen geschaffen, wie In der Treasure Tress Analyse von Afro Haarpflegechancen hervorgehoben. Zusätzlich erweist sich die Akzeptanz fortschrittlicher Technologien als kritischer Differenziator im Markt. Unternehmen investieren zunehmend In personalisierte Produktempfehlungen, virtuelle Beratungen und ansprechende Sozial Medien Inhalte, um Kundenerfahrungen zu verbessern und Akquisitionskosten zu reduzieren. Zum Beispiel veranschaulicht L'Oréals Entwicklung des AirLight Pro, wie technologische Innovation Verbraucheranforderungen für hohe Leistung und Nachhaltigkeit erfüllen und gleichzeitig einen Wettbewerbsvorteil bieten kann.

Das regulatorische Umfeld formt zusätzlich die Wettbewerbsdynamik des Marktes. Unternehmen mit starken Forschungs- und Entwicklungskapazitäten sind besser positioniert, sich schnell an Inhaltsstoffbeschränkungen und Sicherheitsanforderungen anzupassen und einen erheblichen Vorteil zu erlangen. Gleichzeitig nutzen aufkommende Disruptoren Direct-Zu-Verbraucher-Modelle und Sozial Medien Marketing, um traditionelle Einzelhandelskanäle zu umgehen. Diese Verschiebung zwingt etablierte Akteure dazu, Omnichannel-Strategien zu übernehmen, die online- und Offline-Kundenkontaktpunkte integrieren und konsistente Markenbotschaften und nahtlose Verbrauchererfahrungen über mehrere Plattformen hinweg gewährleisten.

Vereinigtes Königreich Haar Pflege Produkte Branchenführer

-

Kao Corporation

-

Unilever PLC

-

L'Oreal S.eine.

-

Die Procter & Gamble Company

-

Henkel AG & Co. KGaA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: L'Oréal unterzeichnete eine Vereinbarung zur Akquisition von Color Wow, einer der weltweit am schnellsten wachsenden professionellen Haarpflegemarken, und erweiterte damit das Portfolio seiner Professionell Produkte Division. Die Akquisition zielt auf Color Wows starke Präsenz In den uns- und Vereinigtes Königreich-Märkten ab, mit über 130 Schönheit-Auszeichnungen und einer robusten online-Community, und positioniert L'Oréal, um die globale Expansion innovativer professioneller Haarpflegelösungen zu beschleunigen.

- Januar 2025: Noughty startete sein Pflege Taker Shampoo und Spülung, speziell formuliert, um hautmikrobiom-freundlich zu sein und von Kind Zu Biome zertifiziert, um ein gesundes Kopfhaut-Ökosystem zu unterstützen. Laut der Marke reinigen und nähren diese Produkte sanft empfindliche, trockene oder schuppige Kopfhaut mit natürlichen Inhaltsstoffen wie Haferflockenextrakt und Bisabolol, während sie frei von aggressiven Chemikalien wie Parabenen, Sulfaten und Silikonen sind.

- Mai 2024: TYPEBEA startete im Vereinigten Königreich und brachte seine sauberen, sulfat-, paraben- und silikonfreien Formulierungen mit, die darauf ausgelegt sind, Haarwachstum, Stärke und allgemeine Kopfhautgesundheit zu fördern. Das prägnante Sortiment der Marke umfasst ein Shampoo, Spülung, Behandlungsmaske und nächtliches Kopfhautserum, alle formuliert mit klinisch wirksamen Inhaltsstoffen wie Baicapil™ zur Reduzierung von Haarausfall und zur Unterstützung volleren, gesünderen Haares über alle Typen und Texturen hinweg.

- Januar 2024: Neäl & Wølf startete sein neues HYDRATE Moisture Shampoo und Spülung, entwickelt, um trockenes, dehydriertes Haar zu transformieren, indem es intensiv Feuchtigkeit und Glanz In nur einer Anwendung liefert. Die Marke behauptet, dass ihr Shampoo sanft mit einer Mischung aus Betain, Arganöl, Panthenol und Sheabutter-Extrakt reinigt, während der Spülung mit Sheabutter, Avocadoöl, Jojoba-Samenöl und Arganöl nährt, um Frizz zu reduzieren und Glanz zu verstärken.

Vereinigtes Königreich Haar Pflege Produkte Marktbericht Umfang

Haarpflege ist der Prozess zur Aufrechterhaltung der Hygiene und Kosmetologie von Haaren, die von der Kopfhaut wachsen. Die Haarpflegeroutine der Menschen ist unterschiedlich. Je nach Haartyp und Kultur der Region unterscheidet sich die Verwendung von Haarpflegeprodukten. Der Vereinigtes Königreich Haarpflegemarkt ist In Shampoo, Spülung, Haaröl, Spray und andere Typen segmentiert. Der Markt ist auch nach Vertriebskanal segmentiert, der Supermärkte/Hypermärkte, Fachgeschäfte, Convenience Stores und online-Einzelhandelsgeschäfte umfasst. Andere Einzelhandelsgeschäfte umfassen Drogerien, Salons usw. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (In USD Millionen) erstellt.

| Shampoo |

| Conditioner |

| Haarcolorationen |

| Haarstylingprodukte |

| Andere Produkttypen |

| Premiumprodukte |

| Massenprodukte |

| Natürlich und Bio |

| Konventionell/Synthetisch |

| Fachgeschäfte |

| Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte |

| Andere Kanäle |

| Nach Produkttyp | Shampoo |

| Conditioner | |

| Haarcolorationen | |

| Haarstylingprodukte | |

| Andere Produkttypen | |

| Nach Kategorie | Premiumprodukte |

| Massenprodukte | |

| Nach Inhaltsstofftyp | Natürlich und Bio |

| Konventionell/Synthetisch | |

| Nach Vertriebskanal | Fachgeschäfte |

| Supermärkte/Hypermärkte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Kanäle |

Schlüsselfragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle Vereinigtes Königreich Haar Pflege Markt?

Der Markt wird 2025 auf 2,51 Milliarden USD bewertet und ist auf Kurs, bis 2030 3,08 Milliarden USD zu erreichen.

Welches Produktsegment wächst am schnellsten?

Haarstylingprodukte verzeichnen die höchste CAGR von 5,17%, angetrieben von multifunktionalen Sprays und Hitzeschutzformaten.

Wie wichtig ist e-Handel In Haar Pflege Verkäufen?

online-Einzelhandel macht bereits 36,34% des Gesamtwerts aus und expandiert mit einer CAGR von 6,03%, da Käufer Bequemlichkeit und Auswahlvielfalt bevorzugen.

Warum gewinnen natürliche und biologische Formulierungen an Boden?

Inhaltsstofftransparenz, bevorstehende Verbote bestimmter Chemikalien und Verbraucher-Umweltbedenken treiben natürliche Linien zu einer CAGR von 5,78%, der schnellsten unter den Inhaltsstofftypen.

Seite zuletzt aktualisiert am: