| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

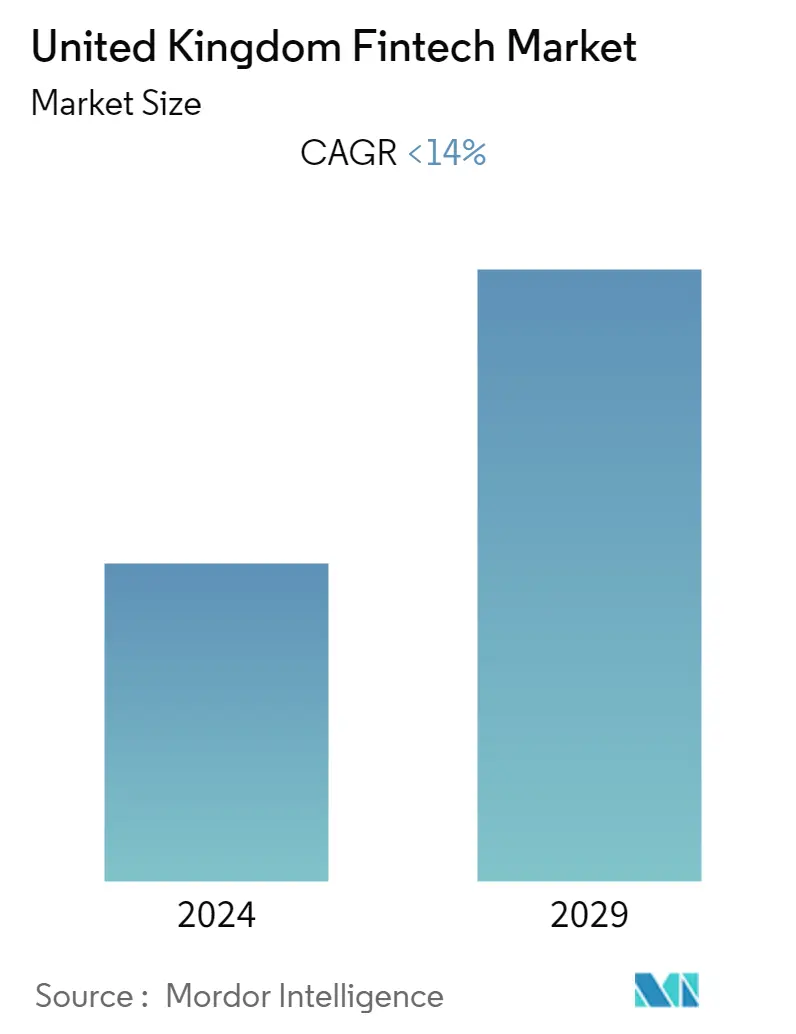

| CAGR | 14.00 % |

| Marktkonzentration | Hoch |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des britischen Fintech-Marktes

Die COVID-19-Pandemie hatte negative Auswirkungen auf verschiedene Regionen des Vereinigten Königreichs sowie auf internationale FinTech-Ökosysteme. Wir haben gesehen, dass sich infolge der Pandemie eine Reihe wichtiger Themen herausgebildet haben. Es hat sich auf vielfältige Weise und nicht immer konsequent auf FinTech ausgewirkt. Beispielsweise stehen alternative Kreditgeber in diesen Zeiten vor einzigartigen Herausforderungen bei der Verwaltung der Kreditvergabe, des Risikos und des Inkassos. B2B-FinTechs (z. B. RegTech, Kernbankensoftware, Datenanalyseanbieter) hingegen haben in einigen Fällen erlebt, wie die Pandemie die Nachfrage nach ihren Dienstleistungen ankurbelte, da ihre Anwendungen auf Kostensenkung, Automatisierung und Reduzierung der manuellen Komplexität ausgerichtet sind.

FinTech ist für Großbritannien bereits von entscheidender Bedeutung und der Wert des globalen Marktes wird sich im nächsten Jahrzehnt voraussichtlich verdreifachen. Ähnlich wie die COVID-19-Pandemie weitreichende Veränderungen in unserer Arbeits- und Lebensweise mit sich gebracht hat, sind auch die Auswirkungen des Brexit noch über einen langen Zeitraum hinweg spürbar. Während es bisher keinen einzigen EU-Konkurrenten zur City of London gibt, nutzen verschiedene Mitgliedstaaten die durch den Brexit entstehende Unsicherheit und positionieren sich als neue Heimat für Fintechs.

Britische Fintech-Markttrends

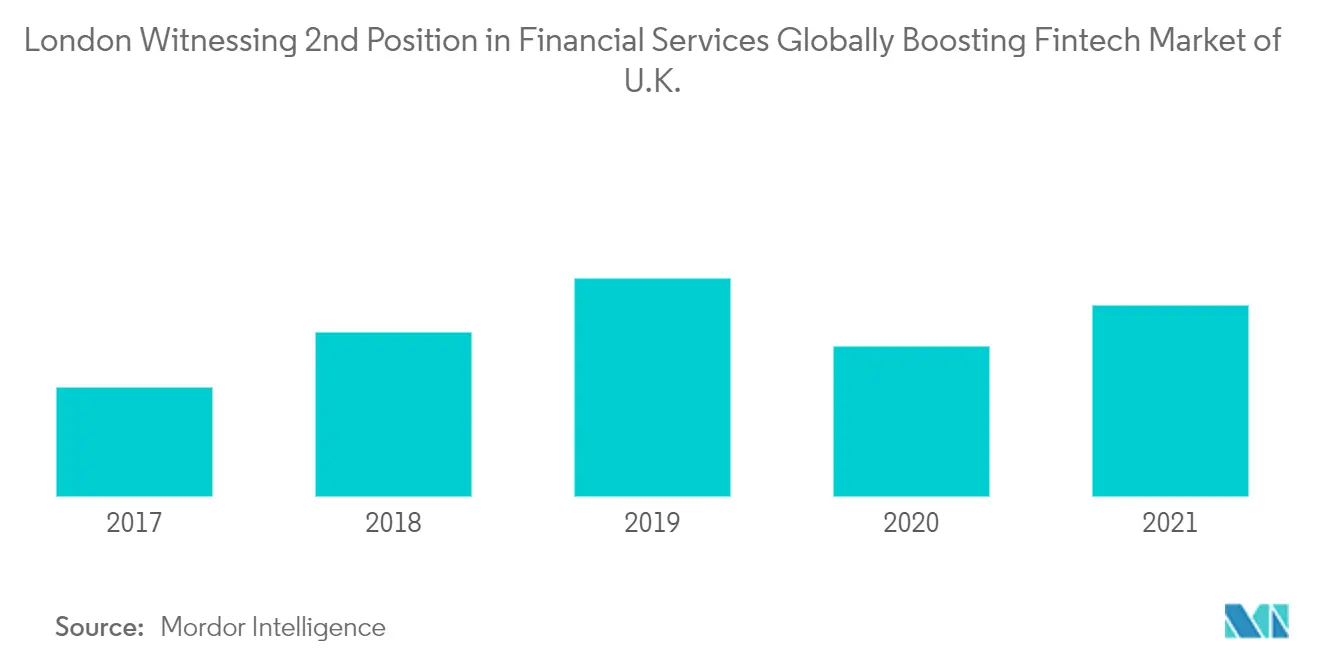

London wird als Finanzzentrum weltweit führend

London liegt nach New York auf Platz zwei der Top-Finanzzentren. Außerdem werden verschiedene Finanzprodukte sowie die Bereitstellung künstlicher Intelligenz bereitgestellt, wobei das Finanzprodukt in diesen Zeiten die globale Marktfülle an Fintech-Produkten für die Verwaltung der Kreditvergabe, des Risikos und des Inkassos bedient. B2B-FinTechs (z. B. RegTech, Kernbankensoftware, Datenanalyseanbieter), Zahlungen, Überweisungen P2P und andere Börsen sowie die Kryptowährung. Außerdem hat es den australischen Fintech-Markt mit verschiedenen Verträgen und Dienstleistungen angekurbelt.

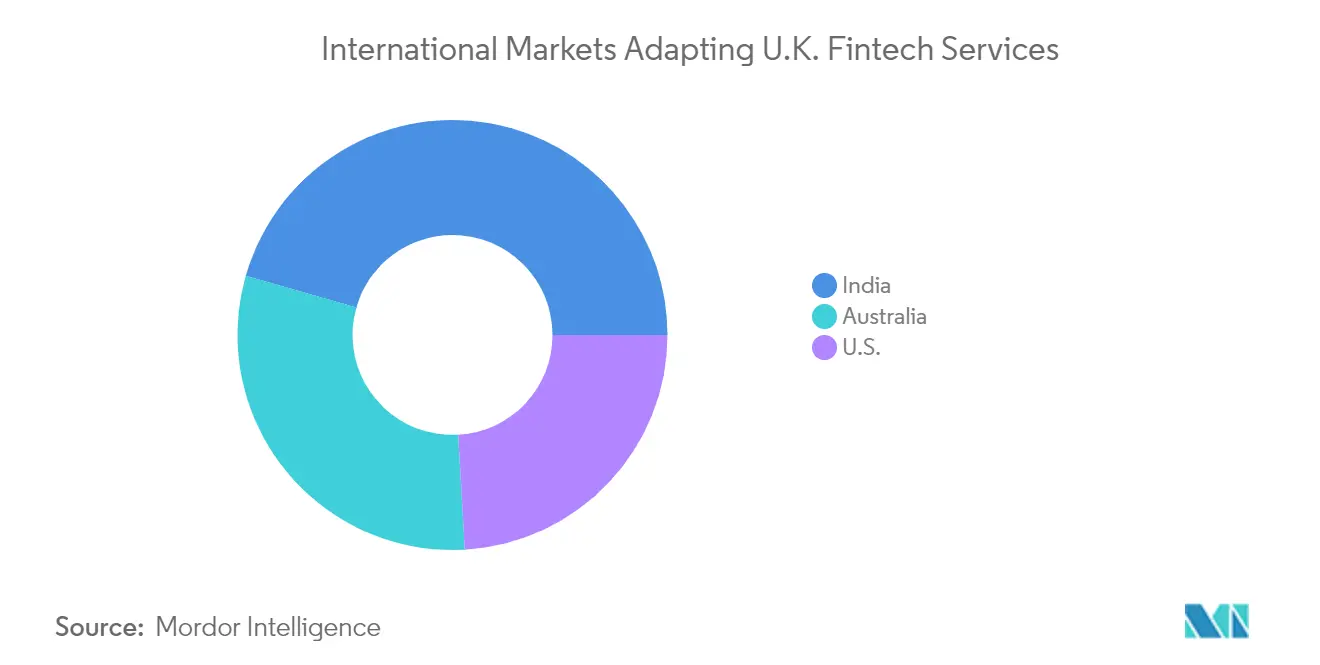

Zahlungsinfrastruktur und internationale Konnektivität

Vernetztes Ökosystem mit breit angelegter Stärke in den Bereichen Politik, Talente und Finanzinstitutsnachfrage. Generationserfahrung aus einer relativ ausgereiften FinTech-Community, reichlich Kapital über den gesamten Wachstumszyklus hinweg, mit erfahrenen VC- und PE-Communities und neuen regionalen Zentren, die auf Branchenspezialisierung und Universitätsverbindungen basieren, führten zur Adaption von UK Fintech in den USA, Indien und Australien 46 %, 87 % bzw. 58 %. Ein starker Pool an technischen Talenten war der Schlüssel zur Anziehung globaler FinTechs nach Indien.

Überblick über die britische Fintech-Branche

Der britische Fintech-Markt ist hart umkämpft und fragmentiert, da die schnell wachsende, aber fragmentierte digitale Zahlungslandschaft des Vereinigten Königreichs auch im Fintech-Bereich Unterstützung und Partnerschaften mit anderen Ländern erlebt. Das Vereinigte Königreich ist derzeit die Heimat von mehr als 800 FinTech-Startups, die zahlreiche Kunden betreuen und ein breites Spektrum an Dienstleistungen abdecken, darunter digitale Zahlungen, alternative Finanzierungen, Vermögensverwaltung und Blockchain. Derzeit gibt es über 15 Millionen authentifizierte E-Wallet-Benutzer, was den Spielern zahlreiche Möglichkeiten bietet. Im Vereinigten Königreich ist das digitale und mobile Bezahlen zweifellos das am weitesten entwickelte und am weitesten verbreitete Fintech-Segment. Zu den allgemeinen Diensten, die von solchen E-Wallets oder Zahlungsplattformen angeboten werden, gehören Geldüberweisungen, die Bezahlung von Online-Transaktionen wie das Bezahlen von Rechnungen und Stromrechnungen sowie Point-of-Sale-Transaktionen über drahtlose Transaktionen über Mobiltelefone, Lebensmittellieferungen, Mitfahrgelegenheiten usw. United Königreichsgruppen wie YoYo, Money Box, Transfer Services und Monjo haben sich auf die Innovation der FinTech-Branche konzentriert und den britischen Fintech-Markt zu neuen Höhen geführt.

Britische Fintech-Marktführer

-

MoneyBox

-

Monzo

-

Transfer Wise

-

Payment Sense

-

Starling Bank

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum britischen Fintech-Markt

- Im Jahr 2021 hat sich Monzo mit Wise zusammengetan, um seinen Kunden eine einfache und günstige Möglichkeit zu bieten, Geld ins Ausland zu senden, zum echten Wechselkurs und ohne versteckte Gebühren. Es wird neue Funktionen bieten Der Benutzer kann sehen, was er/sie bezahlen wird und wie lange es dauern wird; Kann Zahlungsempfängerdaten speichern; Internationale Überweisungen wurden auf die Registerkarte Zahlungen verschoben. Option zum Herunterladen einer PDF-Quittung, sobald das Geld gesendet wurde.

- Im Jahr 2021 sammelt das Londoner Fintech StepEx 1,1 Mio. EUR, um die Finanzierung von Postgraduiertenstudenten zu transformieren. Es wird behauptet, dass dieses Modell das kumulierte Lebenseinkommen um bis zu 8 Milliarden Euro steigern könnte. Nun hat sich das Next-Gen-Fintech-Startup eine Pre-Seed-Finanzierung in Höhe von 1,1 Millionen Euro gesichert.

Segmentierung der britischen Fintech-Branche

Die Fintech-Branche im Vereinigten Königreich ist eine der am schnellsten wachsenden Fintech-Branchen, da Unternehmen und Menschen die digitale Art der Auswahl des Finanzprodukts für ihre Investitionsbewertung und Zahlungen immer mehr bevorzugen. Der Bericht enthält eine vollständige Hintergrundanalyse des britischen Fintech-Marktes, die eine Bewertung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile umfasst. Der britische Fintech-Markt ist nach Dienstleistungsangeboten segmentiert (Geldtransfer und Zahlungen, Ersparnisse und Investitionen, digitale Kredit- und Kreditmarktplätze, Online-Versicherungs- und Versicherungsmarktplätze, Sonstiges). Der Bericht bietet Marktgröße und Prognosen für den britischen Fintech-Markt in Bezug auf Transaktionsvolumen und/oder Umsatz (in Mio. USD).

| Durch Serviceangebot | Geldtransfer und Zahlungen |

| Ersparnisse und Investitionen | |

| Digitale Kredit- und Kreditmarktplätze | |

| Online-Versicherungen und Versicherungsmarktplätze | |

| Andere |

Häufig gestellte Fragen zur britischen Fintech-Marktforschung

Wie groß ist der britische Fintech-Markt derzeit?

Der britische Fintech-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von weniger als 14 % verzeichnen.

Wer sind die Hauptakteure auf dem britischen Fintech-Markt?

MoneyBox, Monzo, Transfer Wise, Payment Sense, Starling Bank sind die größten Unternehmen, die auf dem britischen Fintech-Markt tätig sind.

Welche Jahre deckt dieser britische Fintech-Markt ab?

Der Bericht deckt die historische Marktgröße des britischen Fintech-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des britischen Fintech-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Fintech Reports

Popular Financial Services and Investment Intelligence Reports

Other Popular Industry Reports

Bericht der britischen Fintech-Branche

Statistiken für den britischen Fintech-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die britische Fintech-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.