Analyse des britischen Möbelmarktes

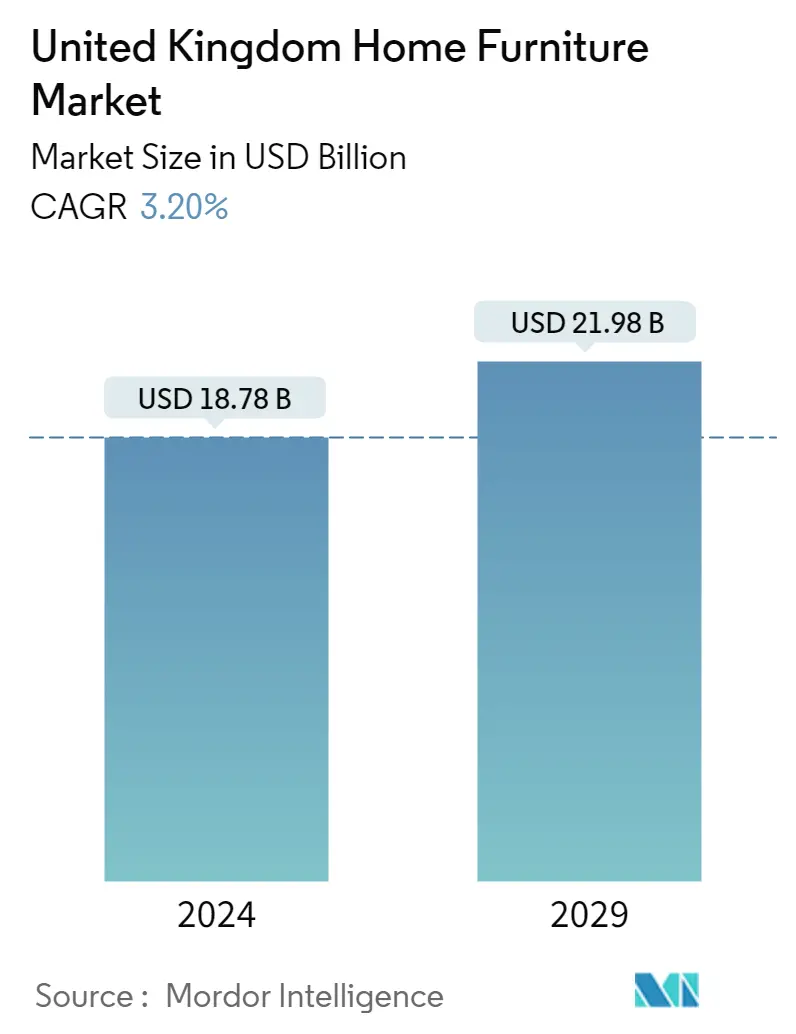

Die Größe des Wohnmöbelmarkts im Vereinigten Königreich wird im Jahr 2024 auf 18,78 Milliarden US-Dollar geschätzt und soll bis 2029 21,98 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,20 % im Prognosezeitraum (2024–2029) entspricht.

Das Vereinigte Königreich ist nach Deutschland der zweitgrößte Möbelmarkt in Europa. Das Land ist der zweitgrößte Verbraucher von Wohnmöbeln in Westeuropa (WE), der etwa 17 % der WE-Nachfrage deckt, und der drittgrößte Importeur, der etwa 15 % der WE-Importe aufnimmt. Im Jahr 2020 kauften britische Haushalte rund 14,4 Milliarden Pfund Möbel und Einrichtungsgegenstände.

Der Ausbruch der Coronavirus-Krankheit (COVID-19) wirkte sich im Jahr 2020 massiv auf den britischen Wohnmöbelmarkt aus, da die Lieferketten aufgrund von Handelsbeschränkungen unterbrochen wurden und der Verbrauch aufgrund von von Regierungen weltweit verhängten Sperren zurückging. Schritte der nationalen Regierungen zur Eindämmung der Übertragung führten zur Einstellung der Produktionsaktivitäten und einem Rückgang der Wirtschaftstätigkeit, wobei die Länder in einen Lockdown-Zustand verfielen. Die COVID-19-Pandemie hat das Verbraucherverhalten, insbesondere die Kaufweise, erheblich beeinflusst. Da Regierungen und Organisationen die Reisefreiheit der Menschen einschränkten, verlagerten sich die meisten Käufer auf den Online-Kanal, was zu einem enormen Wachstum im Online-Möbelgeschäft führte.

In den letzten fünf Jahren verzeichnete der Möbelmarkt im Vereinigten Königreich eine recht gute Entwicklung. Der Bedarf wird zu über 45 % aus lokaler Produktion gedeckt. Eine zentrale Rolle in der Möbelproduktion spielt auch das Vereinigte Königreich, das in Europa an vierter Stelle steht. Der Möbelvertrieb im Vereinigten Königreich weist den höchsten Anteil an nicht spezialisierten Einzelhändlern auf, da im Vergleich zu anderen europäischen Ländern eine erhebliche Präsenz alternativer Kanäle wie E-Commerce, Verbrauchermärkte, Einzelhändler für Haushaltswaren und Kaufhäuser besteht. Online-Spieler setzen ihren Aufwärtstrend fort und verwischen mit ihren Interpretationen des traditionellen Ladenkonzepts die Grenzen zwischen Online- und Offline-Erlebnissen. Es wird erwartet, dass der Online-Einzelhandel für Heimtextilien von der steigenden Nachfrage nach Online-Einkäufen profitieren wird. Es wird erwartet, dass die wachsende Beliebtheit internetfähiger Geräte die Beliebtheit des M-Commerce steigern, Impulskäufe fördern und den Einzelhändlern der Branche helfen wird. Auch staatlich geförderte Anreize für den Wohnungsmarkt dürften das Branchenwachstum unterstützen, indem sie die Nachfrage von Verbrauchern steigern, die ihre neuen Häuser renovieren möchten.

Trends auf dem britischen Möbelmarkt

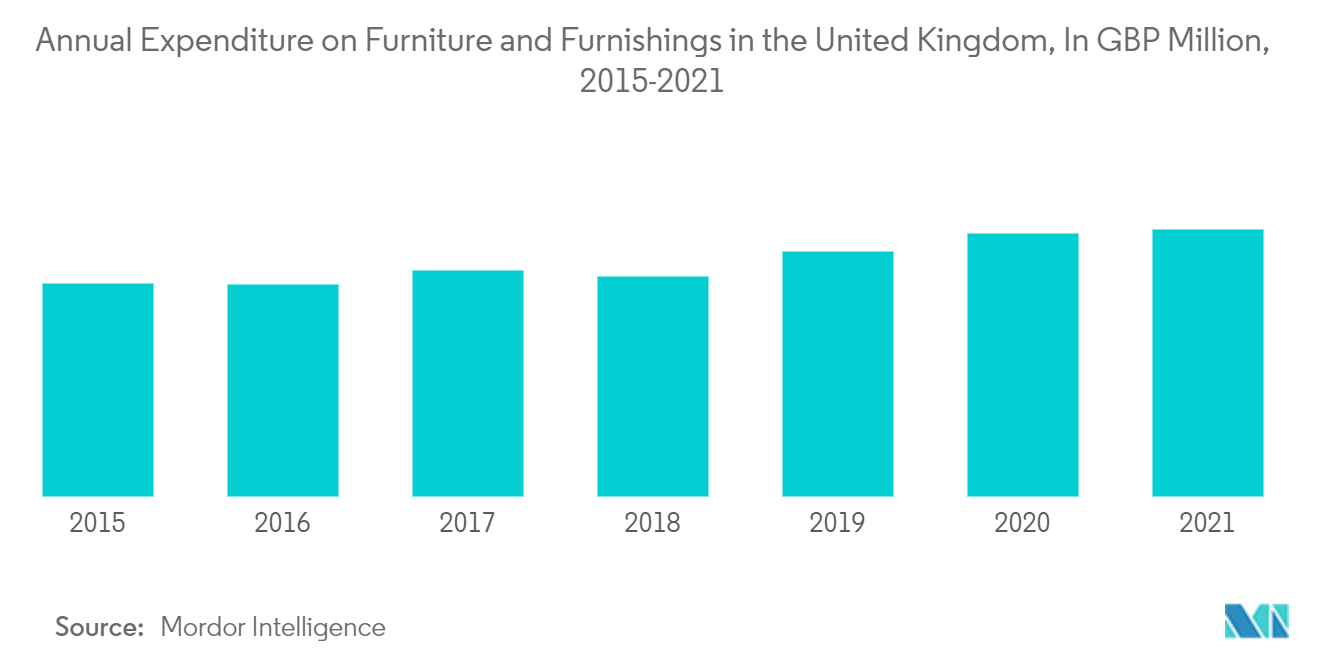

Steigende Ausgaben für Möbel und Einrichtungsgegenstände im Vereinigten Königreich treiben den Markt an

Das anhaltende Bevölkerungswachstum und eine Verbesserung des Lebensstandards im Vereinigten Königreich dürften die Nachfrage nach platzsparenden und preisgünstigen Wohnmöbeln ankurbeln. Britische Kunden legen mehr Wert auf Stil und Innenarchitektur, was neue Märkte für Hersteller maßgeschneiderter Möbel eröffnet. Fernsehsendungen, die die Kreation fördern, höhere Einnahmen und ein vielerorts florierender Immobilienmarkt haben die Menschen dazu veranlasst, in hochwertige Möbel kleinerer Hersteller zu investieren. Wachsende Ausgaben für Möbel und Einrichtung im Vereinigten Königreich schaffen lukrative Wachstumsaussichten für den britischen Wohnmöbelmarkt.

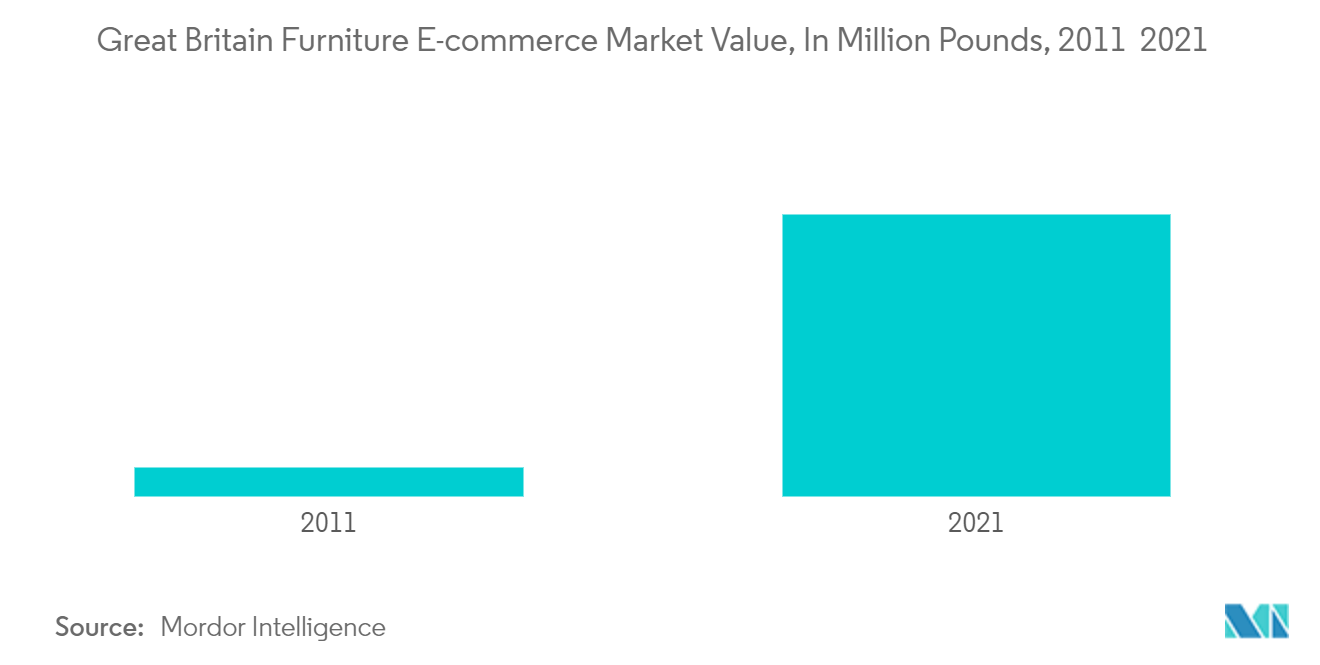

Die wachsende Präferenz für Online-Shopping treibt den Markt an

Kunden kaufen lieber online als in echten Geschäften ein, daher wächst der E-Commerce in Großbritannien. Das Kaufverhalten der Kunden wird durch veränderte Wohn- und Lifestyle-Trends beeinflusst. Einer der Hauptgründe für den Online-Kauf von Wohnmöbeln wie Stühlen, Tischen und Sofas ist die Entstehung neuer Möglichkeiten für Verbraucher, online einzukaufen. Während der Pandemie war das Internet für Käufer von Wohnmöbeln einer der wichtigsten Faktoren bei der Kaufentscheidung. Es ist unwahrscheinlich, dass sich dieser Trend nach COVID umkehrt, da die Verbraucher mittlerweile an die Vorteile des Online-Kaufs gewöhnt sind und mit der Plattform vertraut sind. Die Befragten einer Umfrage waren sich einig, dass der Online-Einkauf von Wohnzimmermöbeln einfacher und angenehmer sei als der Einkauf im Geschäft.

Überblick über die britische Möbelindustrie

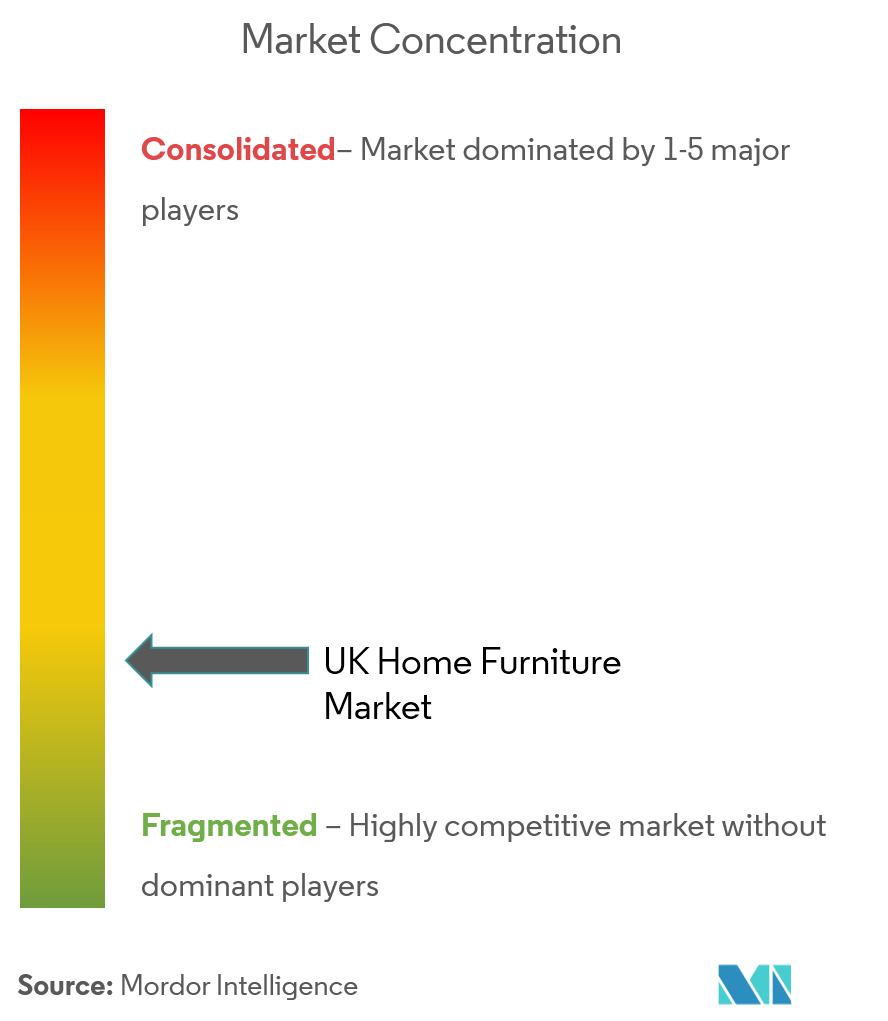

Der Bericht deckt wichtige internationale Akteure ab, die auf dem britischen Wohnmöbelmarkt tätig sind. Gemessen am Marktanteil dominieren derzeit nur wenige bedeutende Player den Markt. Aufgrund des technologischen Fortschritts und der Produktinnovationen erhöhen mittlere und kleinere Unternehmen jedoch ihre Marktpräsenz, indem sie neue Verträge abschließen und neue Märkte erschließen. IKEA, DFS, Bed Bath Beyond Inc., Wayfair Inc. und Dunelm Group PLC waren die führenden Einzelhändler auf dem britischen Wohnmöbelmarkt.

Marktführer im britischen Möbelmarkt

Ikea

Bed Bath & Beyond Inc.

Wayfair Inc.

Dunelm Group PLC

DFS Furniture PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum britischen Möbelmarkt

- Im Mai 2022 kündigte Jasper Conran London eine Zusammenarbeit mit Next im Bereich Möbel und Haushaltswaren an. Durch die Herstellungslizenzvereinbarung wird Jasper Conran London seine bestehende Verbindung mit Next erweitern und vertiefen, um eine umfangreiche Möbelkollektion anzubieten, die exklusiv auf Next.co.uk und an ausgewählten Next-Standorten erhältlich sein wird.

- Im Februar 2021 startete Furniture Village, Großbritanniens größter unabhängiger Möbelhändler, Virtual Village, seinen neuen virtuellen 3D-Store. Um ein völlig immersives Einkaufserlebnis zu bieten, werden Kunden eingeladen, den virtuellen Showroom zu durchstöbern und sich von Experten beraten zu lassen – live aus der Werkstatt, per Telefon, LiveChat oder Videoanruf.

- Im November 2021 wird die Marke Made.com (MADE.L) vom britischen Modehändler Next (NXT.L) für 3,4 Millionen Pfund (3,8 Millionen US-Dollar) gekauft.

Segmentierung der britischen Möbelindustrie

Unter Möbeln versteht man bewegliche Gegenstände, die dazu dienen, verschiedene menschliche Aktivitäten wie Sitzen (z. B. Stühle, Hocker und Sofas), Essen (Tische) und Schlafen (z. B. Betten) zu unterstützen. Möbel werden auch verwendet, um Gegenstände in einer für die Arbeit geeigneten Höhe zu halten (als horizontale Flächen über dem Boden, wie Tische und Schreibtische) oder um Dinge aufzubewahren (z. B. Schränke und Regale). Behandelt wird eine vollständige Hintergrundanalyse des britischen Wohnmöbelmarktes, die eine Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommende Trends in den Marktsegmenten und die Marktdynamik umfasst im Bericht. Der Markt ist nach Produkt (Wohnzimmermöbel, Esszimmermöbel, Schlafzimmermöbel, Küchenmöbel und andere Arten) und nach Vertriebskanal (Home Center, Flagship Stores, Fachgeschäfte, Online und andere Vertriebskanäle) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den britischen Markt für Wohnmöbel im Wert (in Mio. USD) für alle oben genannten Segmente.

| Wohnzimmermöbel |

| Esszimmermöbel |

| Schlafzimmermöbel |

| Küchenmöbel |

| Andere Arten |

| Heimzentren |

| Flagship-Stores |

| Fachgeschäfte |

| Online |

| Andere Vertriebskanäle |

| Nach Produkttyp | Wohnzimmermöbel |

| Esszimmermöbel | |

| Schlafzimmermöbel | |

| Küchenmöbel | |

| Andere Arten | |

| Nach Vertriebskanal | Heimzentren |

| Flagship-Stores | |

| Fachgeschäfte | |

| Online | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur britischen Möbelmarktforschung

Wie groß ist der britische Wohnmöbelmarkt?

Es wird erwartet, dass der Markt für Wohnmöbel im Vereinigten Königreich im Jahr 2024 18,78 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,20 % auf 21,98 Milliarden US-Dollar wachsen wird.

Wie groß ist der Wohnmöbelmarkt im Vereinigten Königreich derzeit?

Im Jahr 2024 wird der Markt für Wohnmöbel im Vereinigten Königreich voraussichtlich 18,78 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem britischen Wohnmöbelmarkt?

Ikea, Bed Bath & Beyond Inc., Wayfair Inc., Dunelm Group PLC, DFS Furniture PLC sind die größten Unternehmen, die auf dem britischen Wohnmöbelmarkt tätig sind.

Welche Jahre deckt dieser britische Wohnmöbelmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des britischen Wohnmöbelmarktes auf 18,20 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des britischen Wohnmöbelmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des britischen Wohnmöbelmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der britischen Möbelindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Möbeln im Vereinigten Königreich im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der britischen Möbel umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.