Marktanalyse für UAV-Antriebssysteme

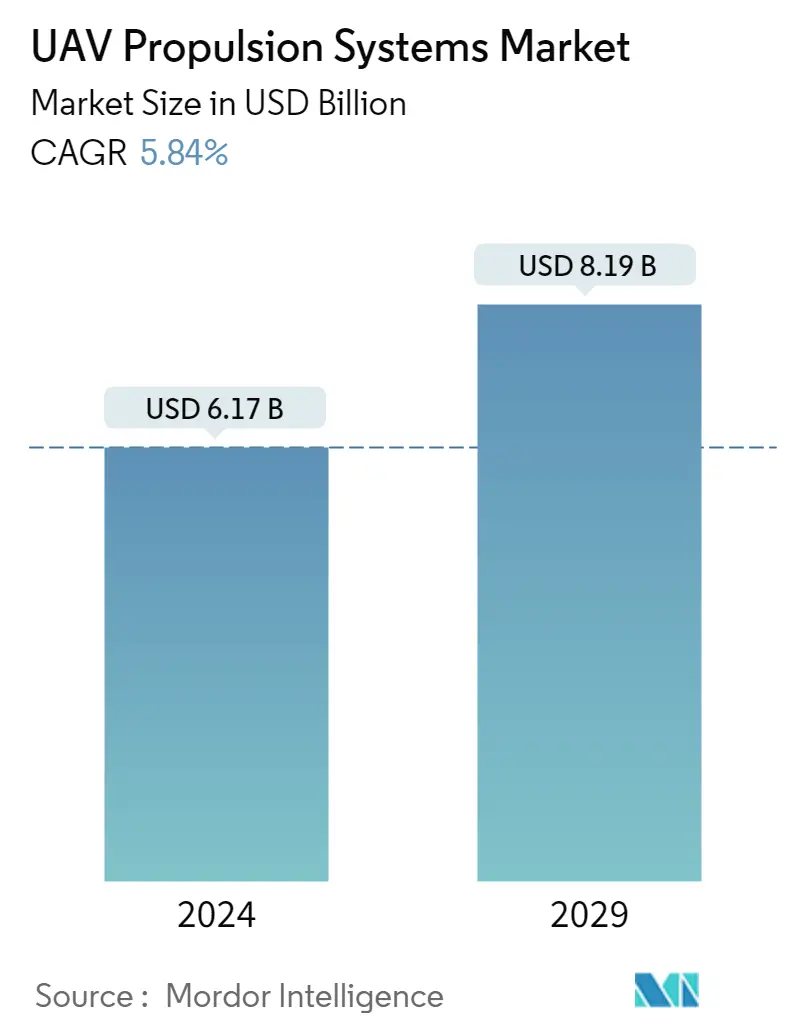

Die Marktgröße für UAV-Antriebssysteme wird im Jahr 2024 auf 6,17 Milliarden US-Dollar geschätzt und soll bis 2029 8,19 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,84 % im Prognosezeitraum (2024–2029) entspricht.

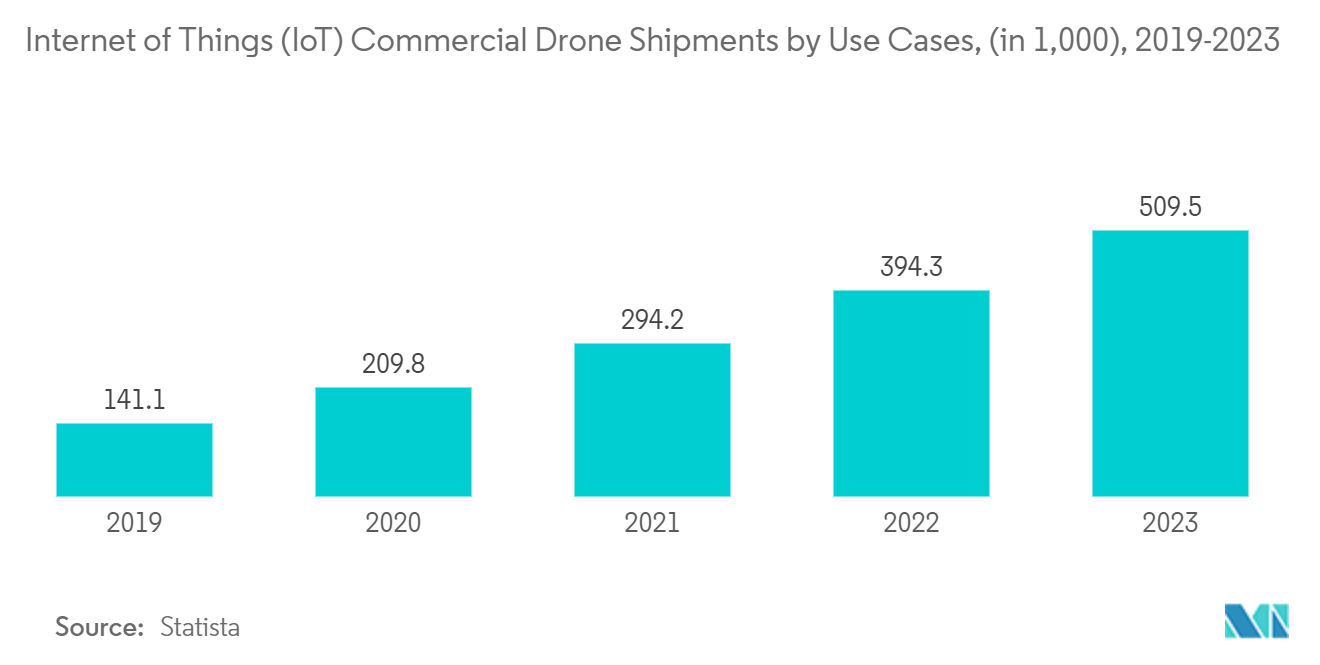

Im Laufe der Jahre hat der Einsatz von Drohnen zahlreiche Anwendungen im kommerziellen Sektor durchdrungen, wie z. B. Luftaufnahmen, Expressversand und -lieferungen, das Sammeln von Informationen oder die Bereitstellung wesentlicher Dinge für das Katastrophenmanagement, die geografische Kartierung unzugänglicher Gebiete und Standorte, Gebäudesicherheitsinspektionen und Präzisionsernte Überwachung, unbemannter Gütertransport, Überwachung von Strafverfolgungs- und Grenzkontrollen, Sturmverfolgung und Vorhersage von Hurrikanen und Tornados. Da die Anpassung kommerzieller UAVs recht kostengünstig ist, ebnet sie den Weg für neue Funktionalitäten in einer Vielzahl von Nischenbereichen. Beispielsweise werden hochentwickelte UAVs eingesetzt, um Getreidefelder automatisiert zu düngen, Verkehrsstörungen zu überwachen und schwer zugängliche Orte zu überwachen.

Die inhärenten Vorteile der Integration eines Elektroantriebssystems in verschiedene UAV-Plattformen führen auch dazu, dass die Einführung elektrischer Antriebstechnologien viel schneller voranschreitet als bei ihren anderen Gegenstücken. Beispielsweise bietet ein elektrisches Antriebssystem mehr Flexibilität bei der Installation von Maschinen, da diese kompakt sind und aufgrund des Fehlens mehrerer beweglicher Komponenten des Antriebsstrangs weniger wiegen und somit zur Gewichtseinsparung und zur Verbesserung der Lebensdauer einer bestimmten Maschine beitragen UAV-Modell. Darüber hinaus hat das Aufkommen globaler Initiativen für umweltfreundliche Emissionen die Einführung umweltfreundlicher Antriebstechnologien wie Elektroantriebe gefördert. UAVs haben sich zu immer leistungsfähigeren Plattformen entwickelt, die für eine Vielzahl von Anwendungen eingesetzt werden. Die Fähigkeit, in städtischen Gebieten effektiv gegen weit verstreute Kräfte zu kämpfen und gleichzeitig Kollateralschäden zu minimieren und Informationsüberlegenheit zu erreichen, hat es UAVs ermöglicht, bei kritischen Missionen eine größere Rolle zu spielen. Die Lebensdauer eines UAV wird durch die verwendete Antriebstechnologie beeinflusst und ist abhängig von der aerodynamischen Gestaltung und der Menge des mitgeführten Treibstoffs. Um den Energiebedarf einer Vielzahl von UAVs zu decken, haben die Marktteilnehmer verschiedene Varianten von Kolbenmotoren und Elektromotoren entwickelt. Der potenzielle Nutzen eines Antriebssystems wird an seiner Auswirkung auf die Kosten des gesamten UAV gemessen. Leichte, kraftstoffeffizientere Motoren ermöglichen die Verwendung teurer Nutzlasten für eine bestimmte Mission, ohne die Größe und Kosten des UAV wesentlich zu beeinträchtigen. In den letzten Jahren hat das elektrische Antriebssystem aufgrund seiner offensichtlichen Vorteile bei kleinen oder Mini-UAVs immer mehr an Beliebtheit gewonnen leiser Betrieb, einfache und sichere Handhabung und Lagerung, präzises Energiemanagement und Steuerung.

Markttrends für UAV-Antriebssysteme

Es wird erwartet, dass das kommerzielle Segment im Prognosezeitraum marktführend sein wird

Die Drohnentechnologie ist nicht mehr auf den militärischen und häuslichen Einsatz beschränkt. UAVs haben eine Vielzahl von Anwendungen in verschiedenen kommerziellen Branchen gefunden. Der Einsatz von UAVs für verschiedene kommerzielle Anwendungen nimmt rasant zu. UAVs werden zur genauen visuellen Inspektion verschiedener Anlagen eingesetzt, beispielsweise zur Dachinspektion, zur Inspektion von Telekommunikations- und Funktürmen sowie zur Inspektion von Öl- und Gasanlagen. UAVs werden für Überwachungs- und Managementanwendungen wie Abfallmanagement, Straßensicherheit, Verkehrsüberwachung, Autobahninfrastrukturmanagement, Naturgefahren und Katastrophenhilfe sowie Hafen und Wasserstraßen eingesetzt. Kommerzielle UAV-Hersteller beschäftigen sich seit langem mit der Einführung alternativer Antriebstechnologien für UAVs. Da mehrere Anbieter mit solchen innovativen Technologien experimentieren, wurde die Abhängigkeit von UAVs von fossilen Brennstoffen erheblich verringert. In jüngster Zeit haben sich Wasserstoff-Brennstoffzellen als praktikabler alternativer Kraftstoff als Ersatz für Li-Ionen-Batterien in kleineren Drohnen herausgestellt, und ihre Effizienz im Hinblick auf das Gewichts-Leistungs-Verhältnis nimmt rapide zu. Sie bieten einen überzeugenden Mehrwert für UAVs, da sie gegenüber kleinen Verbrennungsmotoren eine höhere Zuverlässigkeit aufweisen und einen sicheren und wartungsarmen Betrieb ermöglichen. Mit Brennstoffzellen betriebene UAV-Systeme arbeiten länger als ihre batteriebetriebenen Gegenstücke und bieten die gleichen Vorteile wie geringe Wärmeentwicklung und Geräuschentwicklung. Beispielsweise erteilte die Federal Aviation Administration (FAA) im August 2023 der Pelican Spray-Drohne von Pyka die Zulassung für Pflanzenschutzeinsätze in den USA.

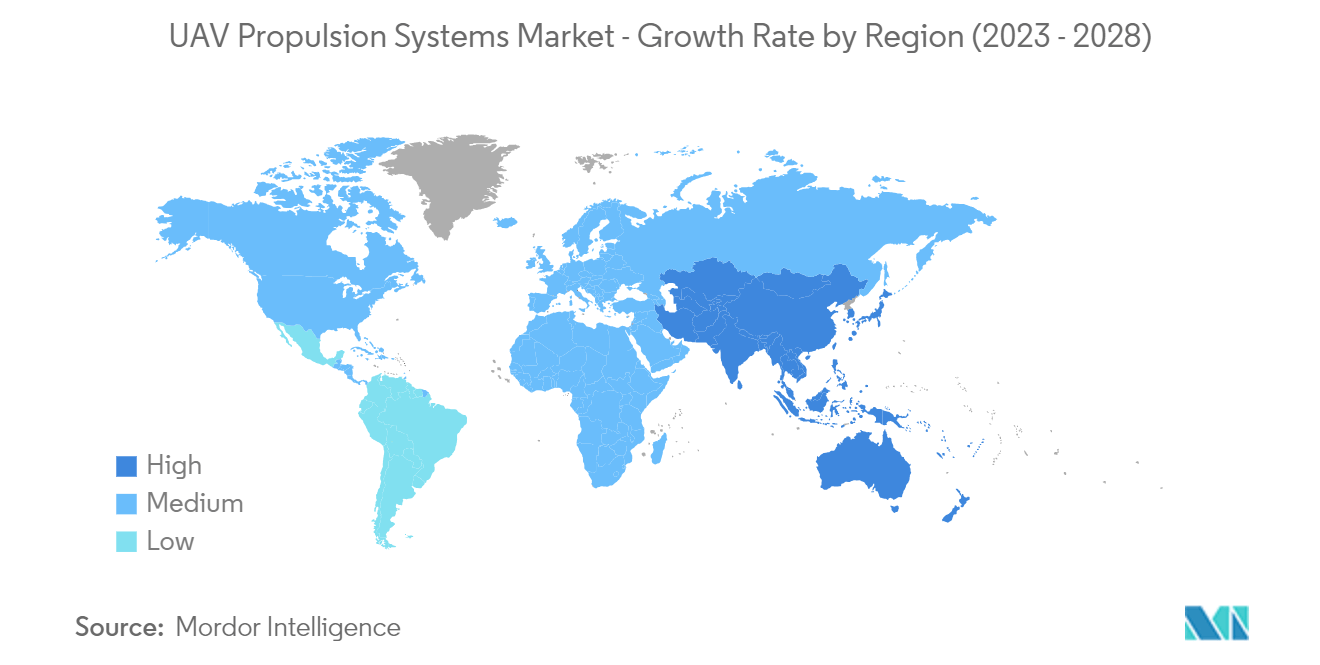

Der asiatisch-pazifische Raum dürfte im Prognosezeitraum die höchste Nachfrage generieren

Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum die höchste Nachfrage nach UAV-Antriebssystemen generieren wird. Diese steigende Nachfrage ist hauptsächlich auf die steigenden Bestellungen verschiedener UAV-Konfigurationen für eine Vielzahl militärischer und kommerzieller Anwendungen zurückzuführen. Es wird prognostiziert, dass die Investitionen in Drohnen-Start-ups in mehreren Ländern der Region zunehmen werden, was die Umsetzung klar definierter Regulierungsrichtlinien erforderlich macht. Im asiatisch-pazifischen Raum laufen mehrere Modernisierungsprogramme, um die aktuellen Fähigkeiten der kommerziellen und militärischen Endnutzer in der Region zu verbessern. Beispielsweise gab der indische Defence Acquisition Council (DAC) im Juni 2023 die Beschaffung von 31 MQ-98 Predator-Drohnen bekannt, die von General Dynamics Atomics Systems Inc. hergestellt werden. Die Beschaffungskosten belaufen sich auf 3 Milliarden US-Dollar, und die Anschaffung dieser Drohnen wird die Überwachung Indiens verbessern Fähigkeiten über seine Grenzen hinaus.

Darüber hinaus gaben die indischen Streitkräfte im Juli 2023 eine Mitteilung zum Kauf von 97 Made in India-Drohnen mittlerer Kategorie und langer Lebensdauer heraus. Darüber hinaus unterzeichneten Garuda Aerospace und Elbit Systems im Oktober 2022 auf der Defence Expo eine Vereinbarung für Garuda Aerospace; Elbit Systems unterzeichnete eine Vereinbarung zur Lieferung von Skylark 3 UAS-Drohnen an kommerzielle und staatliche Behörden. Skylark 3-Drohnen werden zur groß angelegten Vermessung und Kartierung von Regierungsdorfprojekten eingesetzt. Man geht davon aus, dass solche Entwicklungen die Wachstumsaussichten des Marktes, auf den man sich im Prognosezeitraum konzentriert, vorantreiben werden.

Überblick über die Branche der UAV-Antriebssysteme

Der Markt für UAV-Antriebssysteme ist mäßig konsolidiert. Die wichtigsten Akteure auf dem Markt für UAV-Antriebssysteme sind unter anderem Orbital Corporation Limited, Diamond Aircraft Industries GmbH, Hirth Engines GmbH, Rolls-Royce plc und Honeywell International Inc. Diese Unternehmen befassen sich hauptsächlich mit der Entwicklung, Herstellung und Integration kompletter Antriebssysteme für kompatible UAV-Modelle. Der Markt ist hart umkämpft und die Spieler bringen Produkte mit Kreuzkompatibilität auf den Markt. Die kontinuierliche Forschung und Entwicklung prominenter Marktteilnehmer wie MMC zur Entwicklung fortschrittlicher UAV-Antriebssysteme und zur Verbesserung ihrer aktuellen Fähigkeiten stellt eine Bedrohung für neue Marktteilnehmer dar.

Darüber hinaus wird erwartet, dass der Einsatz der 3D-Drucktechnologie in Antriebsantrieben gleichzeitig eine Nachfrage nach neuen Systemkomponenten und -designs generieren wird, um der Nachfrage nach anspruchsvollen elektrischen Antriebssystemen mit reduzierter Größe und Masse gerecht zu werden, ohne Kompromisse bei der relativen Leistung einzugehen. Beispielsweise haben sich Firestorm Labs im Juni 2023 mit Greenjets zusammengetan, um die erste additiv gefertigte Flugzeugzelle und Triebwerkslösung für unbemannte Luftfahrzeuge ihrer Art zu bauen. Ebenso erhielt Vertiq im Dezember 2022 ein Forschungsstipendium der US Air Force zur Entwicklung seines Underactuated Propulsion System für den Einsatz in UAVs. Das Underactuated Propulsion System von Vertiq sollte den UAVs eine längere Flugzeit und eine bessere Manövrierfähigkeit bieten.

Marktführer bei UAV-Antriebssystemen

-

Diamond Aircraft Industries GmbH

-

Hirth Engines GmbH

-

Rolls-Royce plc

-

Honeywell International Inc.

-

Orbital Corporation Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für UAV-Antriebssysteme

August 2023 Die Field Group wählte Alva Industries für das elektrische Antriebssystem ATLUS X60, um die Sicherheit und Effizienz der Infrastrukturinspektion aufgrund der außergewöhnlichen Leistung, Zuverlässigkeit und langen Lebensdauer des Produkts zu erhöhen. Die Field Group tätigte einen großen Erstkauf für die Systeme, die in der UAV-Flotte installiert werden sollen.

Dezember 2022 Orbital Corporation Ltd. und Animal Dynamics haben eine Vereinbarung unterzeichnet, um die Zusammenarbeit zu fördern und Innovationen bei einem fortschrittlichen Antriebssystem für Stork-STM-UAVs voranzutreiben. Das Ziel der Zusammenarbeit bestand darin, erste Konzepte für Schwerkraftstoffmotorsysteme in den unbemannten Schwerlastflugzeugsystemen von Animal Dynamics zu erforschen.

Branchensegmentierung für UAV-Antriebssysteme

Das Antriebssystem eines UAV erzeugt und liefert die notwendige Energie, um einen kontinuierlichen Flug zu gewährleisten. Während herkömmliche UAV-Antriebssysteme Energie in Form von Kraftstoff speichern und einen Verbrennungsmotor (IC) zum Antrieb der Propeller verwenden, nutzt ein elektrisches Antriebssystem Energiespeichergeräte wie Batterien und Brennstoffzellen. In einer Hybridkonfiguration sind an Bord eines UAV zwei Antriebstechnologien integriert, die zusammenarbeiten, um die Leistungsbeschränkungen einzelner Antriebssysteme zu beseitigen. Die Marktprognose basiert auf den Line-Fit-Installationen von Antriebssystemen, die an Bord der verschiedenen Arten von UAVs integriert sind, die weltweit ausgeliefert werden.

Der Markt für UAV-Antriebssysteme ist nach Typ, Anwendung, UAV-Typ und Geografie segmentiert. Nach Typ ist der Markt in konventionell, hybrid und vollelektrisch unterteilt. Je nach Anwendung ist der Markt in zivile, kommerzielle und militärische Segmente unterteilt. Nach UAV-Typ ist der Markt in Mikro-, Mini-, Taktik-, MALE- und HALE-UAVs unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika sowie den Nahen Osten und Afrika unterteilt.

Die Marktgröße und Prognosen für alle Segmente wurden in Wert (USD) angegeben.

| Motortyp | Konventionell | ||

| Hybrid | |||

| Vollelektrisch | |||

| Anwendung | Zivil- und Handelsrecht | ||

| Militär | |||

| UAV-Typ | Mikro-UAV | ||

| Mini-UAVs | |||

| Taktisches UAV | |||

| MÄNNLICHES UAV | |||

| UAV-HAUS | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Frankreich | |||

| Deutschland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Brasilien | ||

| Mexiko | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Katar | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für UAV-Antriebssysteme

Wie groß ist der Markt für UAV-Antriebssysteme?

Es wird erwartet, dass der Markt für UAV-Antriebssysteme im Jahr 2024 6,17 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,84 % auf 8,19 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für UAV-Antriebssysteme derzeit?

Im Jahr 2024 wird die Marktgröße für UAV-Antriebssysteme voraussichtlich 6,17 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem UAV-Antriebssysteme-Markt?

Diamond Aircraft Industries GmbH, Hirth Engines GmbH, Rolls-Royce plc, Honeywell International Inc., Orbital Corporation Limited sind die wichtigsten Unternehmen, die auf dem Markt für UAV-Antriebssysteme tätig sind.

Welches ist die am schnellsten wachsende Region im UAV-Antriebssysteme-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am UAV-Antriebssysteme-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für UAV-Antriebssysteme.

Welche Jahre deckt dieser UAV-Antriebssysteme-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für UAV-Antriebssysteme auf 5,83 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für UAV-Antriebssysteme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für UAV-Antriebssysteme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Unmanned Systems Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

UAV-AntriebssystemeBranchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von UAV-Antriebssystemen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von UAV-Antriebssystemen umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.