UAV-Nutzlasten und Subsysteme Marktgröße und Marktanteil

UAV-Nutzlasten und Subsysteme Marktanalyse von Mordor Intelligence

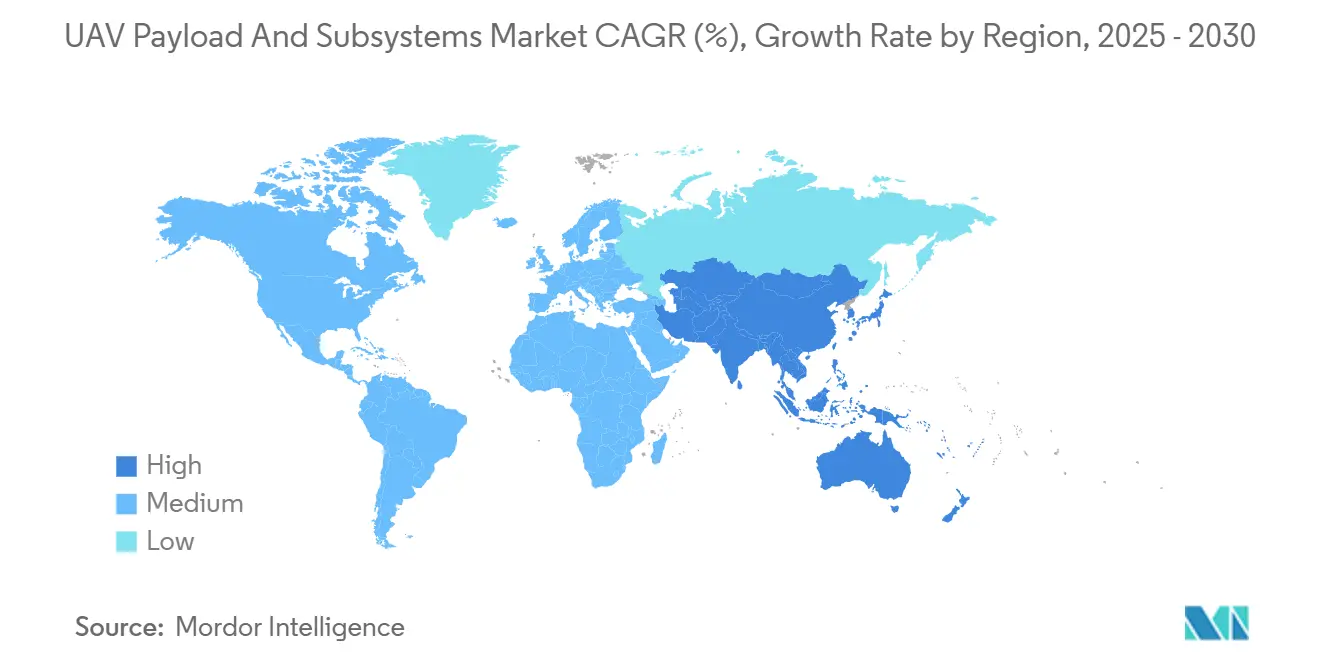

Der UAV-Nutzlasten und Subsysteme Markt wird auf USD 7,86 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 12,41 Milliarden erreichen, mit einem Wachstum von 9,56% CAGR. Laufende militärische Modernisierungsprogramme, höhere Verteidigungsausgaben und institutionelle Verschiebungen hin zu unbemannten Plattformen verankern diese Wachstumstrajektorie. Das US-Verteidigungsministerium allein hat USD 10,1 Milliarden für die Beschaffung unbemannter Fahrzeuge und F&E im Haushaltsjahr 2025 vorgesehen, was das anhaltende Bundesengagement unterstreicht. Elektronische Kriegsführung (EW) Nutzlasten verzeichnen die schnellste Segment-CAGR mit 10,35%, während taktische UAVs die Volumenführer bleiben und 27,85% der UAV-Klassensegmentierung erfassen. Regional behält Nordamerika die größte Position mit einem 35,45%-Anteil in 2024, aber Asien-Pazifik verzeichnet die höchste 9,75%-CAGR, angetrieben durch Ostasiens Verteidigungsausgabensprung auf USD 411 Milliarden in 2023. Ausdauer-kritische Antriebs- und Stromversorgungssubsysteme kommandieren 37,85% Anteil, während Flugsteuerungssysteme eine 11,23%-CAGR verzeichnen, da Autonomie in GPS-verweigerten Umgebungen essentiell wird.

Wichtige Berichtsergebnisse

- Nach Nutzlasttyp hielten Sensoren 31,25% des UAV-Nutzlasten und Subsysteme Marktanteils in 2024, während elektronische Kriegsführungssysteme voraussichtlich mit einer 10,35%-CAGR bis 2030 expandieren werden.

- Nach Subsystemtyp erfassten Antrieb und Stromversorgung 37,85% Umsatzanteil in 2024; Flugkontrollsysteme werden die schnellste 11,23%-CAGR bis 2030 verzeichnen.

- Nach UAV-Klasse entfielen taktische Plattformen auf 27,85% der UAV-Nutzlasten und Subsysteme Marktgröße in 2024, während das HALE-Segment mit einer 12,51%-CAGR bis 2030 wachsen soll.

- Nach Endnutzer erfassten Verteidigung und Sicherheit 49,12% Umsatzanteil in 2024; Strafverfolgungssysteme werden die schnellste 9,55%-CAGR bis 2030 verzeichnen.

- Nach Anwendung trugen ISR-Missionen 49,65% Anteil der UAV-Nutzlasten und Subsysteme Marktgröße in 2024 bei; Kampf-/Angriffsmissionen stellen die am schnellsten wachsende Anwendung mit 12,33%-CAGR dar.

- Nach Geografie hielt Nordamerika 35,45% des UAV-Nutzlasten und Subsysteme Marktanteils in 2024; Asien-Pazifik zeigt die stärkste 9,75%-CAGR bis 2030.

Globale UAV-Nutzlasten und Subsysteme Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Expandierende Verteidigungs-ISR-Budgets | +1.8% | Global; Nordamerika und Asien-Pazifik konzentriert | Mittelfristig (2-4 Jahre) |

| Bordeigene KI-Prozessoren für umkämpfte Umgebungen | +1.2% | Global; angeführt von Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Schwarmkonzepte treiben interoperable Kommunikationssubsysteme | +1.5% | Nordamerika und Asien-Pazifik Kern | Langfristig (≥ 4 Jahre) |

| Modular Open-Systems Architecture (MOSA) Mandate | +0.9% | Nordamerika und verbündete Nationen | Mittelfristig (2-4 Jahre) |

| Geopolitische Spannungen treiben Beschaffungsbeschleunigung | +1.1% | Global; umkämpfte Regionen betont | Kurzfristig (≤ 2 Jahre) |

| Verschiebung hin zu inländischen Fertigungskapazitäten | +0.8% | Nordamerika, Europa, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expandierende Verteidigungs-ISR-Budgets

Steigende Zuweisungen für Aufklärung, Überwachung und Reconnaissance unterstreichen, wie Informationsdominanz moderne Kräfteplanung formt. Der FY-2025 US-Haushalt widmet USD 10,1 Milliarden unbemannten Systemen, die Sensorfusion mit Echtzeitverarbeitung verbinden.[1]US Department of Defense, "FY25 Budget Request - Unmanned Systems Fact Sheet," defense.gov Vergleichbare Ausgabenbewegungen in Japan, Südkorea und Australien bestätigen eine gemeinsame Überzeugung, dass schnellere Datenzyklen die Tötungskette verkürzen und Besatzungen schützen. Beschaffungsstellen priorisieren nun multispektrale Sensoren, Hochbandbreiten-Datenlinks und bordeigene Analytik, die rohe Bildgebung während eines einzigen Durchgangs in umsetzbare Hinweise umwandeln können. Dieser Nachfrageanstieg positioniert den UAV-Nutzlasten und Subsysteme Markt für nachhaltiges zweistelliges Wachstum durch das Jahrzehnt.

Bordeigene KI-Prozessoren für umkämpfte Umgebungen

Edge-Computing-Chipsätze ermöglichen es Drohnen, Bedrohungen zu identifizieren und Flugpfade anzupassen, ohne Cloud-Konnektivität. MIT-Tests reduzierten Trajektorien-Tracking-Fehler um 50%, was beweist, dass bordeigene Inferenz die Autonomie verbessert, wenn Störsignale Befehlslinks blockieren. Militärs spezifizieren nun robuste KI-Hardware, die Vibrationen, Temperaturschwankungen und elektromagnetischen Angriff übersteht und Missionsvollendung auch dann gewährleistet, wenn GNSS-Signale verschwinden. Diese Prozessoren ermöglichen auch schnelle Sensorfusion, wodurch Operateure mehr Nutzlasttypen auf das gleiche Luftfahrzeug bringen können. Infolgedessen sehen Avionik-Lieferanten, die fortschrittliche GPUs und neuronale Beschleuniger integrieren, steigende Auftragsvolumen.

Schwarmkonzepte treiben interoperable Kommunikationssubsysteme

DARPAs OFFSET-Feldveranstaltungen zeigten Drohnenteams, die 85% Zielidentifizierungsgenauigkeit durch Mesh-Netzwerk erreichten.[2]Defense Advanced Research Projects Agency, "OFFSET Swarm Exercise Results," darpa.mil Koordinierter Flug erfordert zeitsynchronisierte Links, niedrige Abfangwahrscheinlichkeits-Wellenformen und dezentrale Verarbeitung, damit jeder Knoten das Kommando übernehmen kann, wenn ein Anführer ausfällt. Verteidigungskäufer beschaffen daher frequenzagile Radios, die über Bänder hüpfen, um Störsender zu überlisten. Softwaredefinierte Stacks lassen Operateure zusätzlich neue Verschlüsselungs- oder Routing-Schemata in Stunden, nicht Monaten, hochladen. Diese Fähigkeiten verwandeln einzelne UAVs in kollektive Assets, die Verteidigungen durch schiere Volumen und Agilität sättigen.

Modular Open-Systems Architecture (MOSA) Mandate

Pentagon-Beschaffungsregeln erfordern nun MOSA-Compliance, wodurch Auftragnehmer gezwungen werden, Schnittstellenspezifikationen zu veröffentlichen und Standard-Datenbusse zu adoptieren.[3]Office of the Under Secretary of Defense for Acquisition & Sustainment, "Modular Open Systems Architecture Memo," acq.osd.mil Offene Architekturen lassen Streitkräfte einen Sensor oder Störsender der nächsten Generation einsetzen, ohne das gesamte Luftfahrzeug neu zu designen. Lebenszykluskosten fallen, weil Upgrades eher wie Smartphone-App-Installationen als wie Depot-Überholungen aussehen. Anbieter, die MOSA umarmen, können Programme mittendrin betreten und Etablierte stören, die einst auf proprietäre Lock-ins vertrauten. Für Militärs ist die Auszahlung schnellere Feldung von Gegenmaßnahmen gegen aufkommende Bedrohungen.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Exportkontroll- und Flugregulierungshürden | -0.7% | Global | Mittelfristig (2-4 Jahre) |

| Gewicht-Leistung-Kompromisse begrenzen Ausdauer | -0.5% | Global | Langfristig (≥ 4 Jahre) |

| HF-Spektrumsstauung beeinflusst Datenlinks | -0.4% | Global; umkämpfte Zonen | Kurzfristig (≤ 2 Jahre) |

| Seltenerden-Lieferrisiken für fortschrittliche Sensoren | -0.3% | Global; Asien-Pazifik verwundbar | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Exportkontroll- und Flugregulierungshürden

ITAR-, EAR- und MTCR-Regeln verpflichten Hersteller, jede Komponente und jeden Kunden zu überprüfen, wodurch Papierkram entsteht, der Lieferungen um Monate verzögern kann.[4]US Department of State, "International Traffic in Arms Regulations," state.gov Firmen entwerfen oft "Export-Light"-Versionen, die fortschrittliche Verschlüsselung, Reichweite oder Nutzlastoptionen fallen lassen und die Leistung verwässern, um konform zu bleiben. Kleinere Innovatoren kämpfen mit dem rechtlichen Aufwand und überlassen Marktanteile an Hauptauftragnehmer, die interne Compliance-Teams unterhalten. Zivilluftfahrtregulierungsbehörden fügen eine weitere Schicht hinzu und verlangen See-and-Avoid-Sensoren und ausfallsichere Steuerungen vor Flügen im nationalen Luftraum. Zusammen beschränken diese Barrieren die globale Verbreitung hochmoderner Subsysteme.

Gewicht-Leistung-Kompromisse begrenzen Ausdauer

Batterieenergiedichte und Verbrennungsmotor-Effizienz setzen harte Obergrenzen dafür, wie lange ein UAV in der Luft bleiben kann. Directed-Energy-Waffen, Breitapertur-Radars und Hochkapazitäts-Datenlinks verbrauchen mehr Watt als frühere Nutzlasten und verengen den Designspielraum. Ingenieure jagen leichtere Luftfahrzeugstrukturen, neue Chemien und Hybridgeneratoren, doch der Fortschritt bleibt inkrementell statt revolutionär. Jedes zusätzliche Kilogramm, das von der Struktur entfernt wird, kann Flotten zehntausende operative Dollar sparen, sodass Materialforschung große F&E-Budgets kommandiert. Bis ein Durchbruch-wie Festkörperbatterien-auftaucht, müssen Operateure Missionsumfang gegen endliche bordeigene Leistung abwägen.

Segmentanalyse

Nach Nutzlasttyp: Elektronische Kriegsführungssysteme führen Innovation

Sensoren entfielen auf USD 2,46 Milliarden und 31,25% des UAV-Nutzlasten und Subsysteme Marktes in 2024. Elektronische Kriegsführungskonfigurationen werden jedoch alle anderen mit einer 10,35%-CAGR übertreffen, da Spektrumsdominanz unentbehrlich wird. Die UAV-Nutzlasten und Subsysteme Marktgröße für EW soll sich bis 2030 verdoppeln, unterstützt durch modulare Pod-Architekturen, die auf Legacy-Luftfahrzeuge nachgerüstet werden. US Marine Corps Integration von T-SOAR-Pods auf MQ-9-Demonstratoren unterstreicht eine Doktrinverschiebung hin zu aktiven Anti-Radar-Maßnahmen.[5]US Marine Corps, "T-SOAR Pod Demonstration on MQ-9," marines.mil

Bewaffnete Nutzlasten verzeichnen niedriges einstelliges Wachstum, unterstützt durch miniaturisierte Gleitgeschosse und loiternde Sprengköpfe. Bildgebungsnutzlasten profitieren von KI-gesteuerten automatischen Zielererkennungsalgorithmen und entlasten die Operateursarbeit. Kommunikations- und Datenlinks kämpfen mit HF-Stauung, doch die Nachfrage besteht weiterhin nach L-Band- und S-Band-Relais, die belastbare Mesh-Netzwerke in Schwärmen garantieren. Nischen-"Andere"-Nutzlasten-Chemiedetektion, Cyber-Exfiltrations-Kits-erfassen kleine, aber strategische Aufträge.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Subsystemtyp: Flugkontrollsysteme treiben Autonomie

Antrieb und Stromversorgung behielten einen 37,85%-Anteil in 2024 und spiegeln ihren Status als primäres Kostenelement wider. Schwerstoff-Motoren, Hybridgeneratoren und Hochspannungsverteilungsgeschirre dominieren die Beschaffung. Umgekehrt werden Flugkontrollsoftware und -hardware 11,23% jährlich wachsen, das Höchste unter den Subsystemen, da Autonomie die Beschaffung antreibt. Die UAV-Nutzlasten und Subsysteme Marktgröße, die an Flugkontrollsuites gebunden ist, wird bis 2030 auf USD 2,1 Milliarden prognostiziert, gegenüber USD 1,2 Milliarden in 2025. Drapers Führungspaket auf Stratolaunchs Talon-A1 zeigt, wie fortschrittliche Steuerungsgesetze Hyperschallprofile ermöglichen.

Navigations- und Führungsmodule vermischen MEMS-Trägheitssensoren mit himmlischen und gelände-referenzierten Updates, um Präzision ohne GNSS zu erhalten. Honeywells Compact Inertial Navigation System liefert Zentimeter-Genauigkeit und erweitert Missionshüllen. Kommunikationssubsysteme schwenken hin zu offenen Architektur-Radios mit Anti-Jam-Modi. Automatisierte Start- und Bergungsausrüstung entwickelt sich schnell, um verteilte Operationen von Straßen oder Marinedecks zu unterstützen.

Nach UAV-Klasse: HALE-Plattformen erfassen strategische Missionen

Taktische Luftfahrzeuge blieben die größte Kohorte mit einem 27,85%-Anteil während 2024 und spiegelten Flexibilität über Brigade- und Divisionsebenen wider. Hochaltitude-Langausdauer-Fahrzeuge werden, obwohl kleiner in Stückzahlen, Wertwachstum mit einer 12,51%-CAGR anführen. Der UAV-Nutzlasten und Subsysteme Marktanteil für HALE soll scharf steigen, da Regierungen persistente ISR-Konstellationen finanzieren, die über 60.000 ft kreisen. Chinas WZ-9 "Divine Eagle" Anti-Stealth-Plattform exemplifiziert HALEs Rolle in weitreichender Raketenverteidigung.

Mini- und Mikro-Kategorien profitieren von Trupp-Level-Adoption und nutzen Fortschritte in Nano-Gimbals und Mikro-Brennstoffzellen. Starrflügel-Architekturen bieten immer noch beste Klassen-Reichweite und -Ausdauer, während VTOL-Varianten Last-Mile-Deployment-Beschränkungen lösen, besonders in maritimen Theatern.

Nach Endnutzer: Militärische Dominanz mit Regierungswachstum

Das Militär kommandierte 49,12% der Ausgaben in 2024 und kaufte Premium-Grade-Subsysteme, die für umkämpfte Schlachtfelder zertifiziert sind. Grenzschutz- und Katastrophenschutzagenturen sind die am schnellsten wachsende zivile Kohorte und adoptieren robuste Versionen, um Grenzen und kritische Infrastruktur zu sichern. US Customs and Border Protection setzt Predator-B-Patrouillen fort und validiert die Kreuzung militärischer Designs in Heimatsicherheitsrollen. Kostenbewusste Regierungskäufer stimulieren die Nachfrage nach skalierbaren Architekturen und ermutigen Anbieter, COTS-basierte Nutzlastlinien zu liefern, die sich an Verteidigungs- und zivile Standards anpassen.

Strafverfolgungsaufnahme beschleunigt für Menschenmassen-Monitoring und taktische Aufklärung, obwohl Datenschutzbedenken operative Hüllen eingeschränkt halten. Humanitäre Agenturen setzen ISR-Pods für Katastrophenkartierung ein, oft durch Contractor-owned, contractor-operated (COCO)-Modelle leasend.

Nach Anwendung: Kampfmissionen gewinnen an Bedeutung

ISR behielt einen 49,65%-Umsatzanteil in 2024. Dennoch werden Kampf- und Angriffsprofile am schnellsten mit 12,33%-CAGR beschleunigen, angetrieben durch loiternde Munition und Präzisions-Angriffssysteme, die kinetische Effekte bei reduziertem Risiko liefern. Erfolge verbrauchbarer First-Person-View-Drohnen in Osteuropa illustrieren kostenstörende Letalität. Kartierung und Vermessung unterstützen Vor-Missions-Planung, während Such- und Rettung für Personalbergung in verwehrten Gebieten vital bleibt. Die UAV-Nutzlasten und Subsysteme Industrie bevorzugt zunehmend Multi-Mission-Pakete, die schnell zwischen ISR- und Angriffsrollen rekonfigurieren.

Geografieanalyse

Nordamerikas reifes Verteidigungsökosystem lieferte 35,45% des globalen Umsatzes in 2024. Die Region profitiert von robusten F&E- und E-Finanzierungen, gemeinsamen Industrie-Regierungs-Labors und klaren Beschaffungsfahrplänen. Der UAV-Nutzlasten und Subsysteme Markt nutzt Volumenprogramme wie MQ-25, XQ-58 und kollaborative Kampfflugzeug-Prototypen und gewährleistet stabile OEM-Auftragsbücher.

Asien-Pazifik registriert die steilste 9,75%-CAGR. Steigende territoriale Spannungen spornen indigene Entwicklungsprogramme in China, Indien, Japan und Südkorea an. Joint-Venture-Fabriken in Indien produzieren Schwerstoff-Motoren und Verbundflügel, während Singapurs Verteidigungsforschungsagentur KI-Navigations-Chips mit lokalen SMEs ko-entwickelt. Regierungs-Offsets mandatieren lokalen Inhalt und ermutigen Lieferantenfußabdrücke in der Region.

Europa rangiert drittbeste nach Wert, unterstützt durch NATO-Interoperabilitätsmandate. Die Eurodrone-MALE-Initiative und Loyal-Wingman-Projekte im Vereinigten Königreich und Italien verankern die Nachfrage nach Sensor- und EW-Nutzlasten, die nach STANAG-Standards zertifiziert sind. Jedoch behindern strenge Exportregeln gelegentlich Drittlandverkäufe.

Der Nahe Osten zeigt klumpige, aber signifikante Nachfrage, die an schnelle Fähigkeitsbeschaffung gebunden ist. Saudi-Arabien und die VAE investieren in lokalisierte Endmontagelinien, um Technologietransfer zu sichern, während Israels Komponentenlieferanten weiterhin Radar-, EO-IR- und Datenlink-Kits exportieren. Afrika bleibt embryonal und durch fiskalische Beschränkungen begrenzt, adoptiert aber erschwingliche chinesische und türkische taktische Modelle für Grenzsicherheit.

Wettbewerbslandschaft

Der UAV-Nutzlasten und Subsysteme Markt neigt sich zu moderater Konzentration. Legacy-Hauptauftragnehmer-Lockheed Martin, Northrop Grumman, Boeing und General Atomics Aeronautical Systems-behalten Plattformintegrations-Vorteile und langjährige Kundenverbindungen. Ihre kombinierte Präsenz entfällt immer noch auf etwa 45-55% des globalen Subsystemumsatzes. Disruptoren wie Anduril und Shield AI konkurrieren über KI-native Architekturen und agile Software-Updates, unterstützt durch USD 3,76 Milliarden bzw. USD 930 Millionen Venture-Injektionen. Strategische Partnerschaften proliferieren: GA-ASI und BAE Systems ko-demonstrierten autonome EW auf der MQ-20; Honeywell kollaboriert mit Korean Aerospace Industries an offenen Architektur-Avionik; und RTX integriert niedrige SWaP-C-AESA-Radars in aufkommende Group-3-Luftfahrzeuge.

Offene-System-Mandate erodieren Anbieter-Lock-in. Lieferanten, die schnittstellenagnostische Nutzlasten fördern, sind am besten für spiralige Upgrades positioniert. White-Space-Chancen liegen in Schwarm-Kommunikations-Chipsätzen, Festkörper-Directed-Energy-Stromversorgungen und souveräner Herstellung seltener Erden-Magnete. Spät-Beweger-Nachteil bedroht Firmen, die an proprietären Bussen kleben.

UAV-Nutzlasten und Subsysteme Industrieführer

-

Northrop Grumman Corporation

-

Lockheed Martin Corporation

-

Israel Aerospace Industries Ltd.

-

Teledyne Technologies Incorporated

-

AeroVironment, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juni 2025: Thales führte eine kompakte elektronische Kriegsführungsnutzlast ein, die für kleine Drohnen entworfen wurde und es ihnen ermöglicht, Funksignale zu erkennen und zu lokalisieren.

- Mai 2025: Die Vereinigten Staaten und Katar unterzeichneten ein USD 3 Milliarden Verteidigungspaket, einschließlich USD 2 Milliarden für MQ-9B Reapers und USD 1 Milliarde für FS-LIDS Counter-UAS-Batterien, was anhaltenden Export-Appetit für fortschrittliche UAV-Ökosysteme signalisiert.

- Februar 2025: HevenDrones stellte 'The Raider' vor, ein wasserstoffbetriebenes unbemanntes Luftfahrtsystem (UAS). Der Raider ist eine Weiterentwicklung seiner H2D-Drohnen-Serie und rühmt sich verbesserter Ausdauer, einer breiteren Palette von Nutzlastoptionen und erhöhter Nutzlastkapazität, insbesondere im Vergleich zur H2D55.

- Januar 2025: Target Arm sicherte sich einen USD 2,04 Millionen Army Small Business Innovation Research (SBIR) Vertrag zur Entwicklung seines Arsenal-Modular Mission Payload (A-MMP) Systems. Das System ermöglicht autonomen Start und Bergung kleiner unbemannter Luftfahrtsysteme (sUAS), einschließlich Rotations- und Starrflügel-Drohnen.

- September 2024: Draganfly Inc. lancierte die APEX-Drohne für militärische und Strafverfolgungs-Überwachungsoperationen. Die APEX bietet 45 Minuten Flugzeit und eine 5-Pfund-Nutzlastkapazität für missions-kritische Anwendungen.

Globaler UAV-Nutzlasten und Subsysteme Marktberichtsumfang

UAVs sind unbemannte Plattformen, die bordeigene Sensoren nutzen, um effektiv zu funktionieren und entsprechend ihrem spezifizierten Missionsprofil zu performen. Die Sensoren sind bordeigen als Nutzlasten integriert und werden zur Steuerung verschiedener Aspekte des UAV-Flugs verwendet. Neben der Bereitstellung einer vollständigen Schlachtfeldbeurteilung aus einer Luftperspektive werden die bordeigenen Nutzlastsysteme auch zur Sammlung von Missionsdaten und deren Übertragung an bodenbasierte Datenzentren zur Auswertung verwendet.

Der UAV-Nutzlasten und Subsysteme Markt ist nach Nutzlast und Geografie segmentiert. Nach Nutzlast ist der Markt in Sensoren, Waffensysteme, Radar, Kommunikation und andere Nutzlasten segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika segmentiert. Der Bericht deckt auch Marktgrößen und Prognosen verschiedener geografischer Regionen ab. Darüber hinaus bietet der Bericht eine Marktprognose in Werten in USD Millionen. Ferner enthält der Bericht auch verschiedene Schlüsselstatistiken zum Marktstatus führender Marktakteure und bietet Schlüsseltrends und Chancen im UAV-Nutzlasten und Subsysteme Markt.

| Sensoren |

| Waffensysteme |

| Kommunikation und Datenlinks |

| Elektronische Kriegsführung (EW) Systeme |

| Bildgebungs- und Kartierungssysteme |

| Andere Nutzlasten |

| Antrieb und Stromversorgung |

| Flugkontrollsysteme (FCS) |

| Navigation und Führung |

| Kommunikation und Datenlinks |

| Start- und Bergungssysteme |

| Nano- und Mikro-UAVs (Weniger als 2 kg) |

| Mini-UAVs (2 bis 20 kg) |

| Taktische UAVs (20 bis 150 kg) |

| MALE |

| HALE |

| Starrflügel-VTOL-UAVs |

| Militär |

| Strafverfolgung |

| Intelligence, Surveillance, and Reconnaissance (ISR) |

| Kampf/Angriff |

| Logistik |

| Such- und Rettung (SAR) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Frankreich | ||

| Deutschland | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Übriger Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Türkei | ||

| Israel | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Übriges Afrika | ||

| Nach Nutzlasttyp | Sensoren | ||

| Waffensysteme | |||

| Kommunikation und Datenlinks | |||

| Elektronische Kriegsführung (EW) Systeme | |||

| Bildgebungs- und Kartierungssysteme | |||

| Andere Nutzlasten | |||

| Nach Subsystemtyp | Antrieb und Stromversorgung | ||

| Flugkontrollsysteme (FCS) | |||

| Navigation und Führung | |||

| Kommunikation und Datenlinks | |||

| Start- und Bergungssysteme | |||

| Nach UAV-Klasse | Nano- und Mikro-UAVs (Weniger als 2 kg) | ||

| Mini-UAVs (2 bis 20 kg) | |||

| Taktische UAVs (20 bis 150 kg) | |||

| MALE | |||

| HALE | |||

| Starrflügel-VTOL-UAVs | |||

| Nach Endnutzer | Militär | ||

| Strafverfolgung | |||

| Nach Anwendung | Intelligence, Surveillance, and Reconnaissance (ISR) | ||

| Kampf/Angriff | |||

| Logistik | |||

| Such- und Rettung (SAR) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Frankreich | |||

| Deutschland | |||

| Russland | |||

| Übriges Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Australien | |||

| Übriger Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Übriges Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Türkei | |||

| Israel | |||

| Übriger Naher Osten | |||

| Afrika | Südafrika | ||

| Übriges Afrika | |||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist die aktuelle Größe des UAV-Nutzlasten und Subsysteme Marktes?

Der Markt wird auf USD 7,86 Milliarden im Jahr 2025 bewertet.

Wie schnell wird der UAV-Nutzlasten und Subsysteme Markt voraussichtlich wachsen?

Er soll mit einer 9,56%-CAGR expandieren und USD 12,41 Milliarden bis 2030 erreichen.

Welche Region wird bis 2030 am schnellsten wachsen?

Asien-Pazifik wird voraussichtlich die schnellste 9,75%-CAGR verzeichnen, angetrieben durch steigende Verteidigungsausgaben.

Welcher Nutzlasttyp expandiert am schnellsten?

Elektronische Kriegsführung (EW) Nutzlasten führen mit einer 10,35%-CAGR, da Spektrumsuprematie kritisch wird.

Warum sind Flugkontrollsysteme ein wichtiger Investitionsbereich?

Autonome Operationen in GPS-verweigerten Zonen erfordern fortschrittliche Flugkontrollsuites, wodurch dieses Subsystem auf eine 11,23%-CAGR getrieben wird.

Wer sind die wichtigsten Akteure im UAV-Nutzlasten und Subsysteme Markt?

Legacy-Hauptauftragnehmer-Lockheed Martin Corporation, Northrop Grumman Corporation, Israel Aerospace Industries Ltd., AeroVironment, Inc. und Teledyne Technologies Incorporated-führen im UAV-Nutzlasten und Subsysteme Markt.

Seite zuletzt aktualisiert am: