Größe des Foodservice-Marktes in den Vereinigten Arabischen Emiraten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 19.98 Milliarden |

|

|

Marktgröße (2029) | USD 43.98 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Gastronomietyp | Full-Service-Restaurants |

|

|

CAGR(2024 - 2029) | 17.10 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Schnellrestaurants |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Lebensmitteldienstleistungen in den Vereinigten Arabischen Emiraten

Die Größe des Foodservice-Marktes in den Vereinigten Arabischen Emiraten wird im Jahr 2024 auf 19,98 Milliarden US-Dollar geschätzt und soll bis 2029 43,98 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 17,10 % im Prognosezeitraum (2024–2029) entspricht.

Die hohe Auswandererbevölkerung im Land und die Zunahme der Online-Lebensmittellieferungen befeuern das Marktwachstum

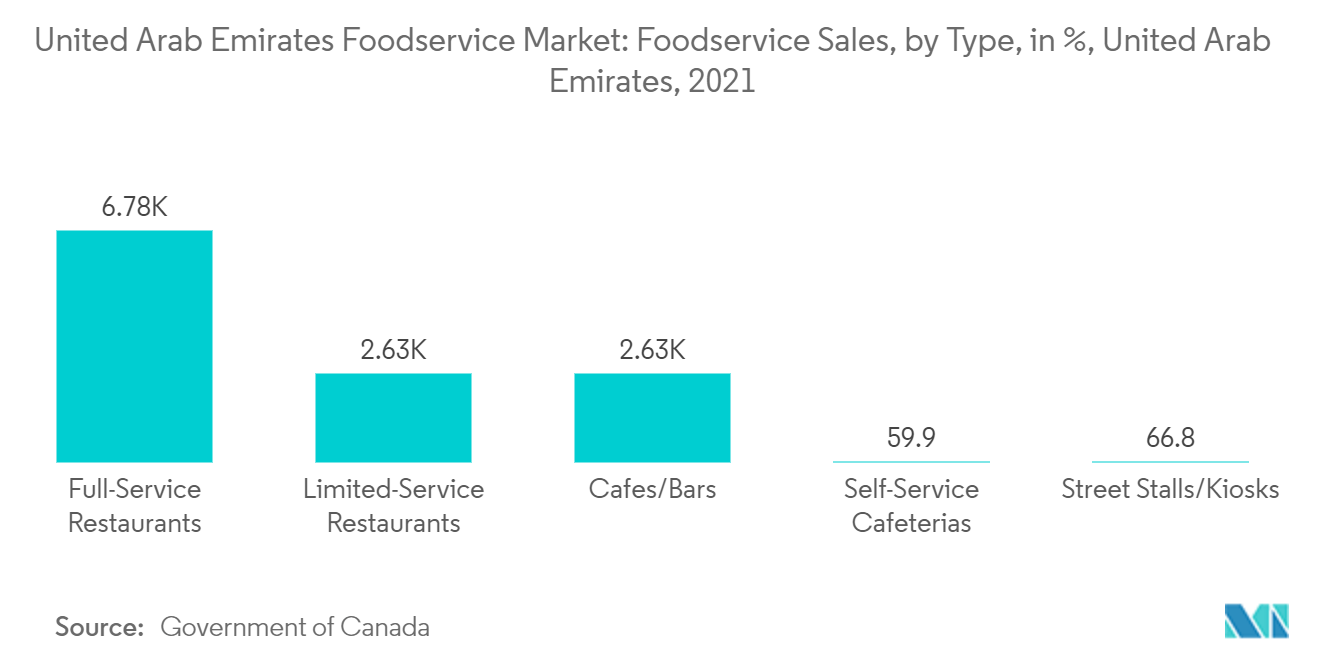

- Full-Service-Restaurants hatten im Jahr 2022 den größten Marktanteil, wobei die Küche des Nahen Ostens und der asiatischen Küche einen Anteil von 72,60 % ausmachte. Die arabische Küche, zu der Gerichte wie Hummus, Döner und Falafel gehören, ist in den Vereinigten Arabischen Emiraten besonders beliebt und wird häufig in vielen Restaurants und Gastronomiebetrieben im ganzen Land angeboten. Aufgrund der großen Auswandererbevölkerung in den Vereinigten Arabischen Emiraten gibt es auch viele internationale Küchen wie Italienisch, Japanisch und Chinesisch. Die Tendenz von Restaurants, sich hin zu einer vom Chefkoch geleiteten Küche zu bewegen, war eine entscheidende Veränderung im FB-Sektor der VAE nach der Pandemie. Der Sektor befindet sich im Umbruch, was der Förderung der gehobenen Gastronomie im Land enorm zugute kommt.

- Cafés und Bars werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 13,10 % nach Wert verzeichnen. Das Wachstum wird durch den steigenden Konsum von Tee und Kaffee im Land unterstützt, insbesondere im speziellen Teilsegment Tee/Kaffee. Eine große internationale Expat-Bevölkerung hat den VAE-Markt mit Coffeeshop-Konzepten der dritten bis fünften Welle aus den USA, Europa und Australien befruchtet. Die Vereinigten Arabischen Emirate haben das Potenzial und die Möglichkeiten, das Land als Zentrum für Kaffeespezialitäten im Nahen Osten von allen Beteiligten neu zu beleben.

- Das Cloud-Küchensegment ist das am schnellsten wachsende Segment der Gastronomie und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 17,34 % verzeichnen. Das Wachstum wird durch die zunehmende Online-Lieferung von Lebensmitteln durch Plattform-zu-Verbraucher-Dienste wie Uber Eats und Deliveroo unterstützt. In den Vereinigten Arabischen Emiraten gibt es über 400 Cloud Kitchens. Um die Möglichkeiten in diesem Bereich zu nutzen, haben mehrere Restaurantbetreiber bestehende Einrichtungen in Cloud-Küchen umfunktioniert oder sind auf Cloud-Küchenbetreiber von Drittanbietern umgestiegen.

Zunehmende Vorliebe für internationale Küchen

Laut einer unabhängigen Umfrage unter den Befragten, die im Jahr 2021 durchgeführt wurde, waren 88 % der Befragten in den VAE bereit, neue Küchen und Konzepte auszuprobieren. Infolgedessen sind in den Emiraten mehrere Multi-Cuisine-Restaurants entstanden, darunter Dubai, Abu Dhabi, Sharjah, Ajman, Umm Al Quwain, Ras Al Khaimah und Fujairah. Nach Angaben des Lebensmittelimporteurs und -händlers Truebell ist die Nachfrage nach asiatischer Küche in den Vereinigten Arabischen Emiraten weiter gestiegen, wobei Küchen wie Chinesisch, Japanisch und Thai zu den durchweg beliebtesten Küchen der Verbraucher im Land gehören.

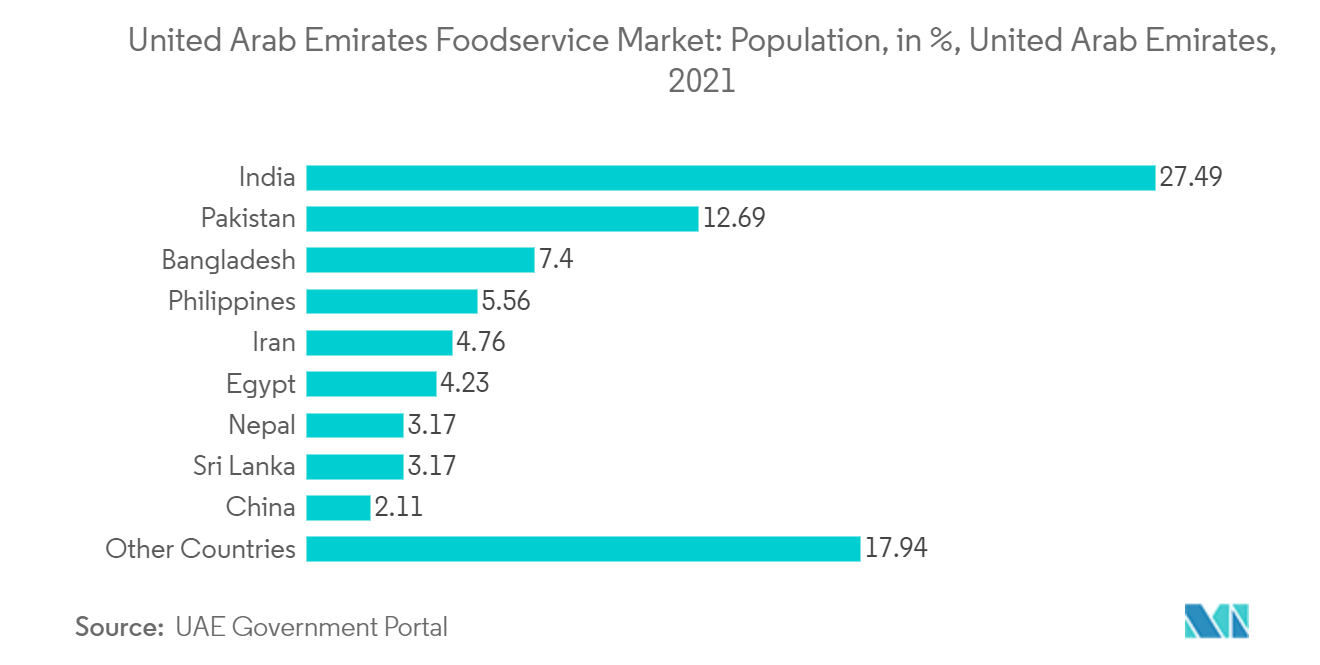

Nach Angaben des Regierungsportals der Vereinigten Arabischen Emirate arbeiteten und lebten im laufenden Jahr etwa 200 Nationalitäten mit ihren Familien in den Vereinigten Arabischen Emiraten. Laut dem von der Bevölkerungsabteilung der UN-Abteilung für wirtschaftliche und soziale Angelegenheiten (DESA) veröffentlichten International Migrant Stock sind indische Expats die größte ethnische Gruppe in den Vereinigten Arabischen Emiraten, etwa 3,5 Millionen Menschen, die etwa 30 % der Bevölkerung des Landes ausmachen. Etwa 15 % der Diaspora leben im Emirat Abu Dhabi, der Rest verteilt sich auf die sechs nördlichen Emirate, einschließlich Dubai. Obwohl die Mehrheit der indischen Einwohner erwerbstätig ist, besteht 10% der indischen Bevölkerung aus abhängigen Familienmitgliedern. Der am stärksten vertretene indische Bundesstaat ist Kerala, gefolgt von Tamil Nadu und Andhra Pradesh. Zusammengenommen machen Inder aus den Nordstaaten jedoch einen beträchtlichen Anteil der indischen Gemeinschaft in den Vereinigten Arabischen Emiraten aus.

Das Land im Nahen Osten verzeichnet auch einen Anstieg der Nachfrage nach chinesischer Küche und verlagert sich auf Bowl-basierte Gerichte, darunter Reis- und Nudelschalen mit Fleisch und Meeresfrüchten. Daher entwickeln sich traditionelle chinesische Küchen und Kochtraditionen zu bedeutenden Küchentypen. Aufgrund der zunehmenden Bedeutung der Vereinigten Arabischen Emirate als Reiseziel suchen multinationale Foodservice-Ketten und lokale Betreiber nach Möglichkeiten, ihre Präsenz im ganzen Land zu entwickeln und auszubauen.

Full-Service-Restaurants haben einen prominenten Anteil

Die Vereinigten Arabischen Emirate erleben eine wachsende luxuriöse, raffinierte Esskultur, da Touristen sehr daran interessiert sind, die luxuriöse Esskultur zu erleben. Darüber hinaus werben die Tourismusführer des Landes auch für das kulinarische Erlebnis in ihren Tourismuspaketen, was die Nachfrage nach Full-Service-Restaurants ankurbelt.

Die Full-Service-Restaurants bieten verschiedene Köstlichkeiten an und bewahren den Anstand und die Standardisierung der einzelnen Einrichtungen. In den Vereinigten Arabischen Emiraten ist das Segment der Full-Service-Gastronomie aufgrund der Präsenz einer großen Anzahl kleiner und großer Akteure stark fragmentiert. Darüber hinaus haben das steigende verfügbare Einkommen der Expat-Bevölkerung und der wachsende Einfluss der westlichen Kultur unter den Einheimischen die Nachfrage nach ethnischen Lebensmitteln im Land erhöht. Daher neigen die Menschen dazu, in ethnischen Restaurants zu speisen, um Ambiente und Essen zu erleben.

Überblick über die Foodservice-Branche in den Vereinigten Arabischen Emiraten

Der Foodservice-Markt der Vereinigten Arabischen Emirate ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 1,34 % einnehmen. Die Hauptakteure in diesem Markt sind Americana Restaurants International PLC, Apparel Group, LuLu Group International, MH Alshaya Co. WLL und The Emirates Group (alphabetisch sortiert).

Marktführer im Foodservice der Vereinigten Arabischen Emirate

Americana Restaurants International PLC

Apparel Group

LuLu Group International

M.H. Alshaya Co. WLL

The Emirates Group

Other important companies include Al Khaja Group Of Companies, Alamar Foods Company, Alghanim Industries & Yusuf A. Alghanim & Sons WLL, BinHendi Enterprises, CKE Restaurants Holdings Inc., D.ream International, Deli and Meal LLC, Emirates Fast Food Company, Galadari Ice Cream Co. LLC, JF Street Food, Kamal Osman Jamjoom Group LLC, Ring International Holding AG, The Olayan Group.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Foodservice-Markt der Vereinigten Arabischen Emirate

- Dezember 2022 Americana Restaurants hat Wimpy, eine Burgermarke, auf dem VAE-Markt neu eingeführt. Es wird erwartet, dass der neue Standort von Wimpy die innovative Roboterlösung als Teil der Vision des Restaurants nutzt, die erste Tech-Burger-Marke im Nahen Osten zu werden. Flippy 2 ist eine Roboterlösung, die eine Vielzahl von Kochaufgaben im Restaurant automatisieren und gleichzeitig für Konsistenz und Genauigkeit an der Frittierstation sorgen kann.

- August 2022 Americana Restaurants International PLC gibt bekannt, dass sie einen Franchisevertrag mit Peet's Coffee, einem in den USA ansässigen Unternehmen für handwerklich hergestellten Kaffee, abgeschlossen hat, um in den GCC-Markt einzusteigen.

- Juni 2022 Americana Restaurants, der Master-Franchisenehmer in der MENA-Region für KFC, Pizza Hut, Hardee's, Krispy Kreme und mehr, gab bekannt, dass es eine Partnerschaft mit Miso Robotics eingegangen ist, einem in den USA ansässigen Unternehmen, das die Restaurantbranche verändert hat Robotik und intelligente Automatisierung.

Foodservice-Marktbericht der Vereinigten Arabischen Emirate – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Anzahl der Verkaufsstellen

2.2. Durchschnittlicher Bestellwert

2.3. Gesetzlicher Rahmen

2.3.1. Vereinigte Arabische Emirate

2.4. Menüanalyse

3. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Gastronomietyp

3.1.1. Cafés und Bars

3.1.1.1. Nach Küche

3.1.1.1.1. Bars und Kneipen

3.1.1.1.2. Cafés

3.1.1.1.3. Saft-/Smoothie-/Dessertriegel

3.1.1.1.4. Spezialisierte Kaffee- und Teeläden

3.1.2. Wolkenküche

3.1.3. Full-Service-Restaurants

3.1.3.1. Nach Küche

3.1.3.1.1. asiatisch

3.1.3.1.2. europäisch

3.1.3.1.3. Lateinamerikanisch

3.1.3.1.4. Naher Osten

3.1.3.1.5. nordamerikanisch

3.1.3.1.6. Andere FSR-Küchen

3.1.4. Schnellrestaurants

3.1.4.1. Nach Küche

3.1.4.1.1. Bäckereien

3.1.4.1.2. Burger

3.1.4.1.3. Eiscreme

3.1.4.1.4. Fleischbasierte Küche

3.1.4.1.5. Pizza

3.1.4.1.6. Andere QSR-Küchen

3.2. Auslauf

3.2.1. Verkettete Verkaufsstellen

3.2.2. Unabhängige Outlets

3.3. Standort

3.3.1. Freizeit

3.3.2. Unterkunft

3.3.3. Einzelhandel

3.3.4. Eigenständige

3.3.5. Reisen

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Al Khaja Group Of Companies

4.4.2. Alamar Foods Company

4.4.3. Alghanim Industries & Yusuf A. Alghanim & Sons WLL

4.4.4. Americana Restaurants International PLC

4.4.5. Apparel Group

4.4.6. BinHendi Enterprises

4.4.7. CKE Restaurants Holdings Inc.

4.4.8. D.ream International

4.4.9. Deli and Meal LLC

4.4.10. Emirates Fast Food Company

4.4.11. Galadari Ice Cream Co. LLC

4.4.12. JF Street Food

4.4.13. Kamal Osman Jamjoom Group LLC

4.4.14. LuLu Group International

4.4.15. M.H. Alshaya Co. WLL

4.4.16. Ring International Holding AG

4.4.17. The Emirates Group

4.4.18. The Olayan Group

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- ANZAHL DER VERKAUFSEINHEITEN NACH LEBENSMITTELKANÄLEN, VEREINIGTE ARABISCHE EMIRATE, 2017–2029

- Abbildung 2:

- DURCHSCHNITTLICHER BESTELLWERT NACH FOODSERVICE-KANÄLEN, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 VS. 2022 VS. 2029

- Abbildung 3:

- VEREINIGTE ARABISCHE EMIRATE LEBENSMITTELMARKT, WERT, USD, 2017 – 2029

- Abbildung 4:

- WERT DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 5:

- WERTANTEIL DES FOODSERVICE-MARKTES, % NACH LEBENSMITTELSERVICE-TYP, VEREINIGTE ARABISCHE EMIRATE, 2017 VS. 2023 VS. 2029

- Abbildung 6:

- WERT DES FOODSERVICE-MARKTES FÜR CAFES BARS NACH KÜCHE, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 7:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR CAFES BARS NACH KÜCHE, %, VEREINIGTE ARABISCHE EMIRATE, 2017 VS 2023 VS 2029

- Abbildung 8:

- WERT DES FOODSERVICE-MARKTES ÜBER BARS PUBS, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 9:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR BARS PUBS NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 10:

- WERT DES FOODSERVICE-MARKTES ÜBER CAFES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 11:

- WERTANTEIL DES CAFES-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 12:

- WERT DES FOODSERVICE-MARKTES ÜBER SAFT-/SMOOTHIE-/DESSERTBARS, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 13:

- WERTANTEIL DES SAFT-/SMOOTHIE-/DESSERT-BARS-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 14:

- WERT DES FOODSERVICE-MARKTES ÜBER SPEZIALISTISCHE KAFFEE- UND TEESHOPS, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 15:

- WERTANTEIL DER FOODSERVICE-MARKT FÜR KAFFEE- UND TEEGESCHÄFTE NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 16:

- WERT DES CLOUD KITCHEN FOODSERVICE-MARKTES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 17:

- WERTANTEIL DES CLOUD KITCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 18:

- WERT DES FOODSERVICE-MARKTES FÜR FULL-SERVICE-RESTAURANTS NACH KÜCHE, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 19:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR VOLLSTÄNDIGE RESTAURANTS NACH KÜCHE, %, VEREINIGTE ARABISCHE EMIRATE, 2017 VS. 2023 VS. 2029

- Abbildung 20:

- WERT DES ASIATISCHEN LEBENSMITTELMARKTS, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES ASIATISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 22:

- WERT DES EUROPÄISCHEN FOODSERVICE-MARKTES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 23:

- WERTANTEIL DES EUROPÄISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 24:

- WERT DES LATEINAMERIKANISCHEN LEBENSMITTELMARKTS, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES LATEINAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 26:

- WERT DES LEBENSMITTELMARKTS IM NAHEN ÖSTLICHEN, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 27:

- Wertanteil am Markt für Lebensmitteldienstleistungen im Nahen Osten nach Verkaufsstellen, %, Vereinigte Arabische Emirate, 2022 vs. 2029

- Abbildung 28:

- WERT DES NORDAMERIKANISCHEN LEBENSMITTELMARKTS, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 29:

- WERTANTEIL DES NORDAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 30:

- WERT DES MARKTES ANDERER FSR-KÜCHEN, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 31:

- WERTANTEIL ANDERER FSR-CUISINES-FOODSERVICE-MÄRKTE NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 32:

- WERT DES FOODSERVICE-MARKTES FÜR SCHNELLSERVICE-RESTAURANTS NACH KÜCHE, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 33:

- Wertanteil des Marktes für Schnellrestaurants und Lebensmittelservice nach Küche, %, Vereinigte Arabische Emirate, 2017 vs. 2023 vs. 2029

- Abbildung 34:

- WERT DES BÄCKEREI-FOODSERVICE-MARKTES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 35:

- WERTANTEIL DES BÄCKEREI-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 36:

- WERT DES BURGER-FOODSERVICE-MARKTES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES BURGER-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 38:

- WERT DES EISCREME-FOODSERVICE-MARKTES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 39:

- WERTANTEIL DES EISCREME-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 40:

- WERT DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 41:

- WERTANTEIL DES LEBENSMITTELMARKTES FÜR FLEISCHBASIERTE KÜCHEN NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 42:

- WERT DES PIZZA-FOODSERVICE-MARKTES, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES PIZZA-FOODSERVICE-MARKTES NACH Filialen, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 44:

- WERT ANDERER QSR-CUISINES-FOODSERVICE-MARKT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 45:

- WERTANTEIL AN ANDEREN QSR-CUISINES-FOODSERVICE-MÄRKTEN NACH VERKAUFSSTELLEN, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS. 2029

- Abbildung 46:

- WERT DES FOODSERVICE-MARKTES NACH Filialen, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 47:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH VERKAUFSSTELLEN, VEREINIGTE ARABISCHE EMIRATE, 2017 VS. 2023 VS. 2029

- Abbildung 48:

- WERT DES FOODSERVICE-MARKTES ÜBER VERKAUFSKETTEN, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 49:

- WERTANTEIL DES FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 50:

- WERT DES FOODSERVICE-MARKTES ÜBER UNABHÄNGIGE VERKAUFSSTELLEN, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 51:

- WERTANTEIL DES UNABHÄNGIGEN FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 52:

- WERT DES FOODSERVICE-MARKTES NACH STANDORT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH STANDORT, VEREINIGTE ARABISCHE EMIRATE, 2017 VS. 2023 VS. 2029

- Abbildung 54:

- WERT DES FOODSERVICE-MARKTES ÜBER FREIZEITSTANDORT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 55:

- WERTANTEIL DES FREIZEIT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 56:

- WERT DES FOODSERVICE-MARKTES ÜBER UNTERKUNFTSORT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 57:

- WERTANTEIL DES UNTERKUNFT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 58:

- WERT DES FOODSERVICE-MARKTES ÜBER EINZELHANDELSSTANDORT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 59:

- WERTANTEIL DES LEBENSMITTELSERVICE-EINZELHANDELSMARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 60:

- WERT DES FOODSERVICE-MARKTES ÜBER EINEN EIGENSTÄNDIGEN STANDORT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 61:

- WERTANTEIL DES EIGENSTÄNDIGEN LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 62:

- WERT DES FOODSERVICE-MARKTES ÜBER DEN REISESTANDORT, USD, VEREINIGTE ARABISCHE EMIRATE, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES REISE-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, VEREINIGTE ARABISCHE EMIRATE, 2022 VS 2029

- Abbildung 64:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMZÜGE, ANZAHL, VEREINIGTE ARABISCHE EMIRATE, 2019 – 2023

- Abbildung 65:

- MEISTVERWENDETE STRATEGIEN, ANZAHL, VEREINIGTE ARABISCHE EMIRATE, 2019 – 2023

- Abbildung 66:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, VEREINIGTE ARABISCHE EMIRATE, 2022

Segmentierung der Foodservice-Branche in den Vereinigten Arabischen Emiraten

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Full-Service-Restaurants hatten im Jahr 2022 den größten Marktanteil, wobei die Küche des Nahen Ostens und der asiatischen Küche einen Anteil von 72,60 % ausmachte. Die arabische Küche, zu der Gerichte wie Hummus, Döner und Falafel gehören, ist in den Vereinigten Arabischen Emiraten besonders beliebt und wird häufig in vielen Restaurants und Gastronomiebetrieben im ganzen Land angeboten. Aufgrund der großen Auswandererbevölkerung in den Vereinigten Arabischen Emiraten gibt es auch viele internationale Küchen wie Italienisch, Japanisch und Chinesisch. Die Tendenz von Restaurants, sich hin zu einer vom Chefkoch geleiteten Küche zu bewegen, war eine entscheidende Veränderung im FB-Sektor der VAE nach der Pandemie. Der Sektor befindet sich im Umbruch, was der Förderung der gehobenen Gastronomie im Land enorm zugute kommt.

- Cafés und Bars werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 13,10 % nach Wert verzeichnen. Das Wachstum wird durch den steigenden Konsum von Tee und Kaffee im Land unterstützt, insbesondere im speziellen Teilsegment Tee/Kaffee. Eine große internationale Expat-Bevölkerung hat den VAE-Markt mit Coffeeshop-Konzepten der dritten bis fünften Welle aus den USA, Europa und Australien befruchtet. Die Vereinigten Arabischen Emirate haben das Potenzial und die Möglichkeiten, das Land als Zentrum für Kaffeespezialitäten im Nahen Osten von allen Beteiligten neu zu beleben.

- Das Cloud-Küchensegment ist das am schnellsten wachsende Segment der Gastronomie und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 17,34 % verzeichnen. Das Wachstum wird durch die zunehmende Online-Lieferung von Lebensmitteln durch Plattform-zu-Verbraucher-Dienste wie Uber Eats und Deliveroo unterstützt. In den Vereinigten Arabischen Emiraten gibt es über 400 Cloud Kitchens. Um die Möglichkeiten in diesem Bereich zu nutzen, haben mehrere Restaurantbetreiber bestehende Einrichtungen in Cloud-Küchen umfunktioniert oder sind auf Cloud-Küchenbetreiber von Drittanbietern umgestiegen.

| Gastronomietyp | ||||||||||

| ||||||||||

| Wolkenküche | ||||||||||

| ||||||||||

|

| Auslauf | |

| Verkettete Verkaufsstellen | |

| Unabhängige Outlets |

| Standort | |

| Freizeit | |

| Unterkunft | |

| Einzelhandel | |

| Eigenständige | |

| Reisen |

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen