Marktgröße für Third Party Logistics (3PL) in der Türkei

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

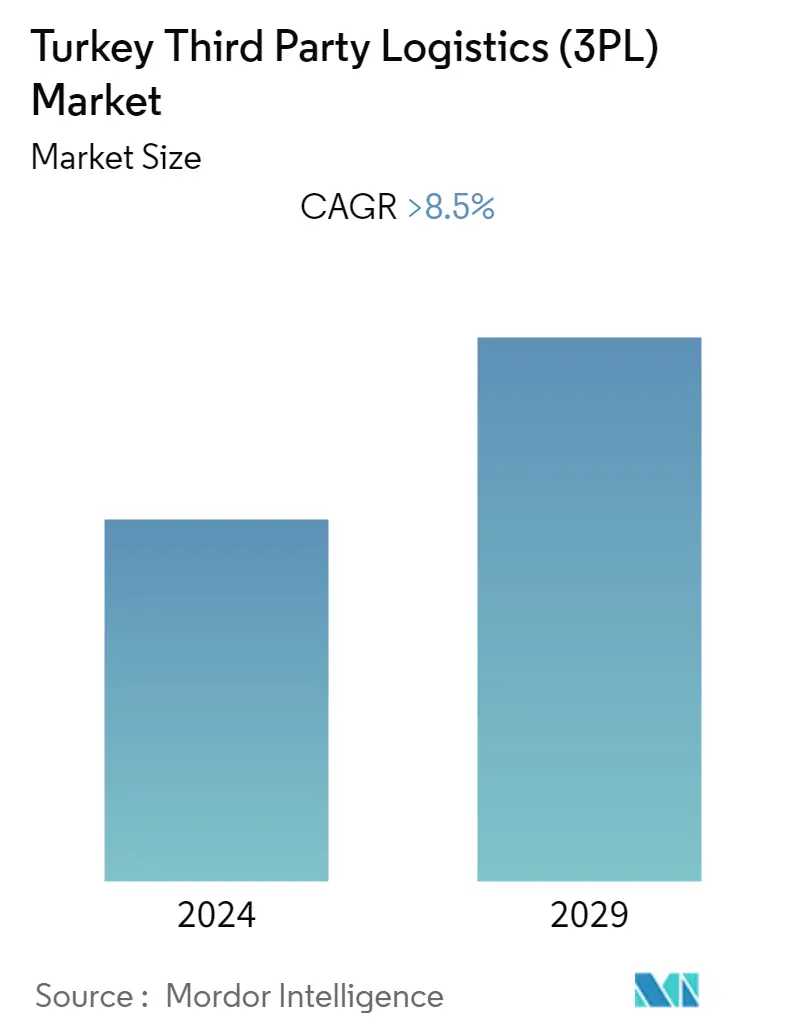

| CAGR | > 8.50 % |

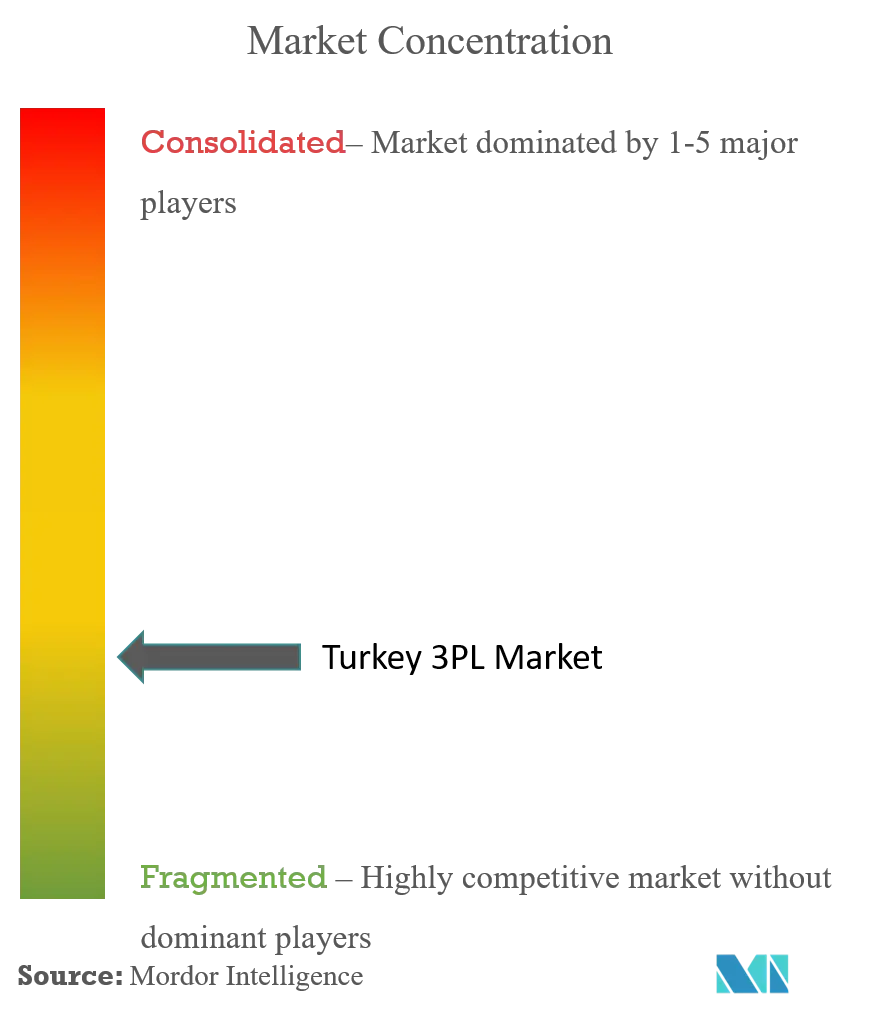

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Third Party Logistics (3PL) in der Türkei

Der türkische 3PL-Markt verzeichnete in den letzten fünf Jahren ein enormes Wachstum und wird im Prognosezeitraum 2020–2025 voraussichtlich weiterhin eine jährliche Wachstumsrate von über 8,5 % verzeichnen.

Das schnelle Wachstum im verarbeitenden Gewerbe und im Automobilsektor des Landes führt zu einem Anstieg der Nachfrage nach Straßentransport- und Logistikdienstleistungen Dritter auf dem Markt. Darüber hinaus treibt der schnell wachsende E-Commerce-Sektor die Nachfrage nach 3PL-Diensten voran.

Mit einer Bevölkerung von mehr als 80 Millionen Menschen und einer wachsenden städtischen Bevölkerung ist der Lebensmittel- und Getränkesektor eine der wichtigen Säulen der türkischen Wirtschaft und ein wichtiger Endverbraucher von 3PL-Diensten.

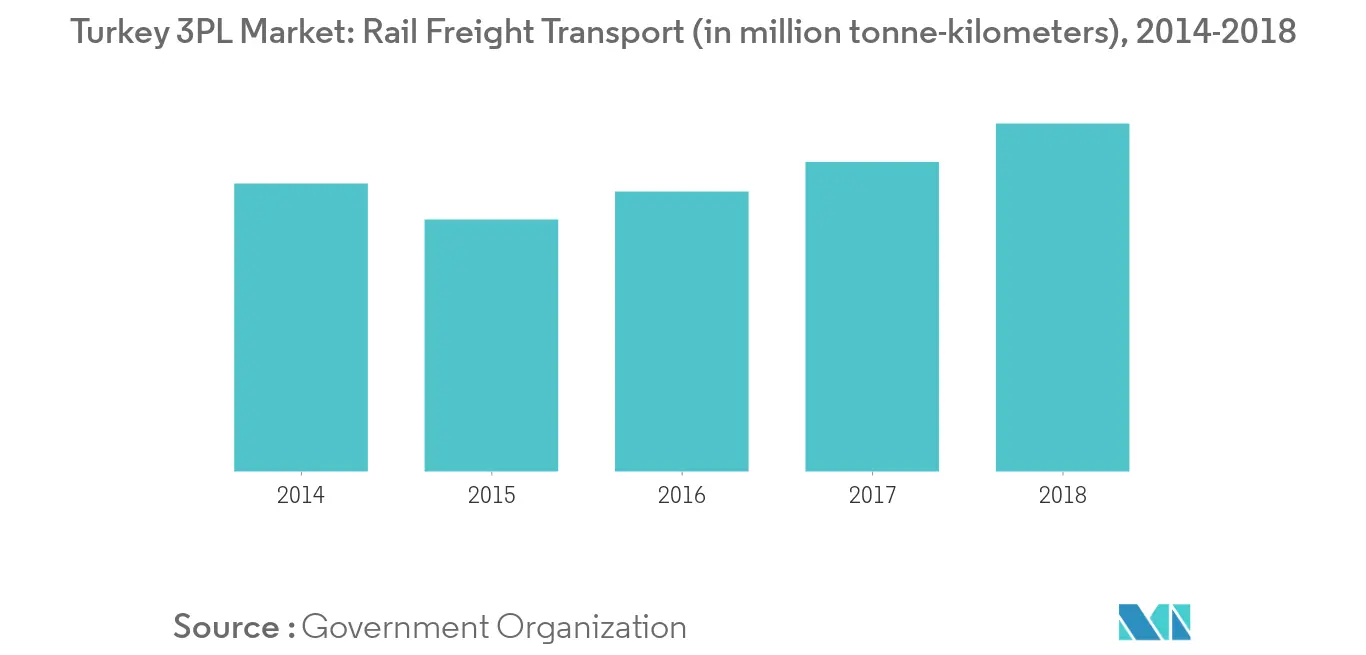

Der geografische Vorteil des Landes muss durch einen guten Verkehrskorridor unterstützt werden, wofür die Regierung verschiedene Projekte durchgeführt hat, darunter den Bau neuer Straßen, Eisenbahnen und Flughäfen sowie die Erhöhung der Hafenkapazitäten. Diese Entwicklungen unterstützen das Wachstum des Marktes.

Markttrends für Third Party Logistics (3PL) in der Türkei

Entwicklung in der Eisenbahnkonnektivität

Die Schieneninfrastruktur in der Türkei spielt eine Schlüsselrolle beim Ausbau und der Stärkung der Position des Landes. Um eine bessere Einbindung aller Transportnetze für den kommerziellen Betrieb zu gewährleisten, wird die Türkei entlang der 294 km langen Verbindungslinie Logistikzentren sowie organisierte Industriezonen, Häfen und Freihandelszonen einrichten. Mit dem Bau des privat betriebenen Binnenfrachtterminals erhalten türkische Industrieunternehmen eine neue wettbewerbsfähige Möglichkeit für den Transport über große Entfernungen.

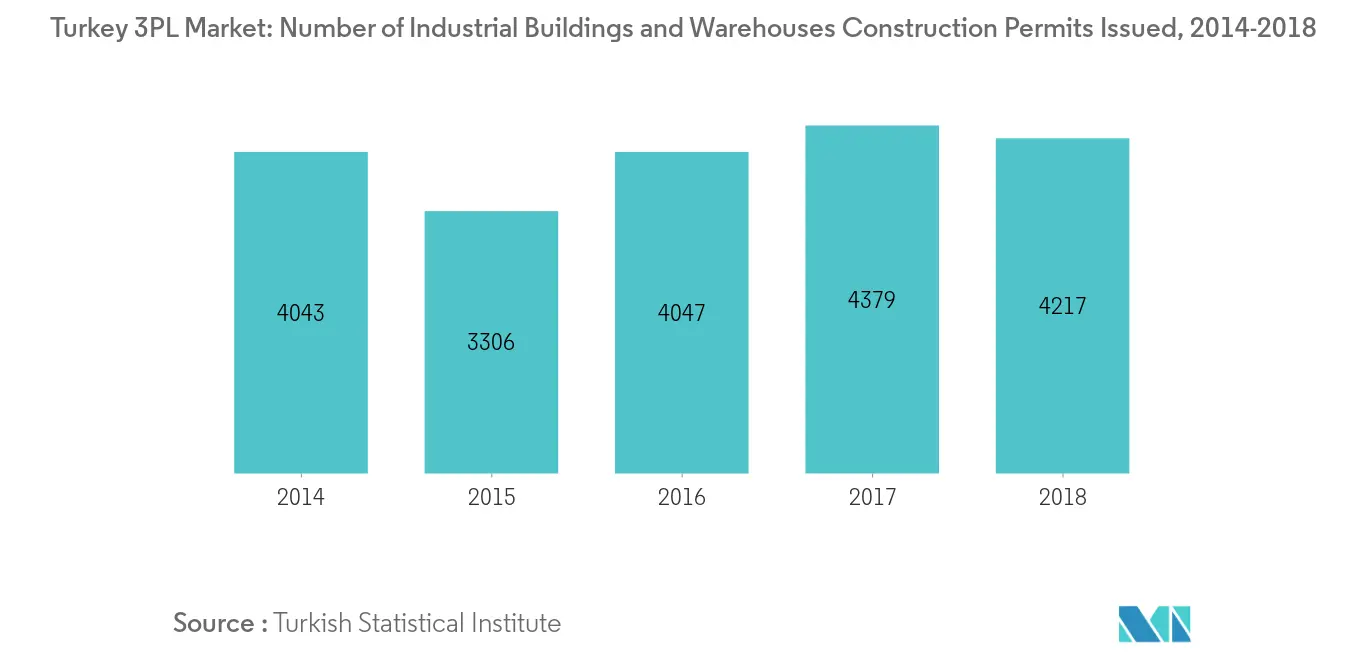

Errichtung neuer Logistikanlagen zur Marktbelebung

Die Türkei ist einer der am schnellsten wachsenden und auffälligsten Märkte und möchte in ihren beschleunigten Bemühungen durch den Bau neuer Logistikzentren neue Handelsrouten etablieren, um bis zum Jahr 2025 Handelsströme im Wert von über 2 Billionen US-Dollar abzuwickeln. China ist einer davon Die wichtigsten Importpartner der Türkei haben sich auf den Rückgang der Importe im Land ausgewirkt, zusammen mit einem starken Anstieg der Importkosten, gepaart mit Lieferrückständen und Produktionsverzögerungen für die türkischen Importe. Abgesehen von den Auswirkungen von COVID-19 plant die türkische Wirtschaft eine Ausweitung und Ausweitung der Dienstleistungen auf dem Logistikmarkt.

- Die türkische Regierung plant die Eröffnung von 21 Logistikzentren an der Kreuzung der Seidenstraße, um im Rahmen der modernen Seidenstraße, die von China gestärkt wird, Handelsströme im Wert von über 2 Milliarden US-Dollar abzuwickeln.

- DHL Express kündigte die Entwicklung eines neuen vollautomatischen Betriebszentrums am Flughafen Istanbul mit einer Investition von 135 Millionen Euro auf einer Fläche von 42.000 Quadratmetern an.

- Im Mai 2019 eröffnete DSV in Istanbul eine neue 45.000 Quadratmeter große Logistikanlage, die mit allen Lagerbetrieben in der Region ausgestattet ist und die Automobil-, FMCG-, Luft- und Raumfahrt- und Modeindustrie beliefert.

- Im Dezember 2019 hat die Türkei angesichts des neuen Freihandelsabkommens zwischen den afrikanischen Ländern ihre Bemühungen zur Ausweitung ihrer Aktivitäten auf dem Kontinent durch die Einrichtung von Handels- und Logistikzentren verstärkt.

Überblick über die Türkei Third Party Logistics (3PL)-Branche

Der Markt ist relativ fragmentiert und umfasst mehrere lokale und internationale Akteure wie CEVA Logistics, DB Deniz Nakliyati Ticaret, DHL, UPS und Kühne Nagel als Hauptakteure. Der Wettbewerb auf dem Markt besteht aus großen Unternehmen, die zuverlässige, effiziente und nachhaltige Lieferketten vom Produzenten bis zum Verbraucher gewährleisten.

Corrie Maccoll kündigte die Eröffnung seines neuen Wurfbain-Vertriebsbüros in Istanbul an. Damit erweitert das Unternehmen seine globalen Kapazitäten und bedient einen Markt mit einer stetig steigenden Nachfrage nach Naturkautschuk, in dem die Türkei einer der führenden Hersteller von Busreifen für europäische Märkte ist. Die steigende Nachfrage des Landes nach Reifen ist auf die wachsende Fahrzeugflotte und die wachsende Automobilproduktion im ganzen Land zurückzuführen.

Der amerikanische Automobilzulieferer WABCO hat die Errichtung eines Werks in der Türkei angekündigt, in dem seine Endprodukte im Land hergestellt werden, von denen ein großer Teil exportiert wird.

Marktführer für Third Party Logistics (3PL) in der Türkei

-

CEVA Logistics

-

Denizcilik Alaninda Çözüm Ortağiniz

-

DHL International GmbH.

-

UPS

-

Schenker

-

DSV Panalpina

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktbericht für Third Party Logistics (3PL) in der Türkei – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Studienergebnisse

-

1.2 Studienannahmen

-

1.3 Umfang der Studie

-

-

2. FORSCHUNGSMETHODIK

-

2.1 Analysemethodik

-

2.2 Forschungsphasen

-

-

3. ZUSAMMENFASSUNG

-

4. MARKTDYNAMIK UND EINBLICKE

-

4.1 Aktuelles Marktszenario

-

4.2 Marktdynamik

-

4.2.1 Treiber

-

4.2.2 Einschränkungen

-

4.2.3 Gelegenheiten

-

-

4.3 Wertschöpfungsketten-/Lieferkettenanalyse

-

4.4 Branchenrichtlinien und -vorschriften

-

4.5 Allgemeine Trends im Lagermarkt

-

4.6 Nachfrage aus anderen Segmenten wie KEP, Last-Mile-Lieferung, Kühlkettenlogistik usw.

-

4.7 Einblicke in das E-Commerce-Geschäft

-

4.8 Technologische Trends und Automatisierung

-

4.9 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

-

4.10 Auswirkungen von COVID-19 auf den Markt

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Nach Dienstleistungen

-

5.1.1 Inländisches Transportmanagement

-

5.1.2 Internationales Transportmanagement

-

5.1.3 Mehrwertige Lagerung und Distribution

-

-

5.2 Vom Endbenutzer

-

5.2.1 Fertigung und Automobil

-

5.2.2 Öl, Gas und Chemikalien

-

5.2.3 Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce)

-

5.2.4 Pharma & Gesundheitswesen

-

5.2.5 Konstruktion

-

5.2.6 Andere Endbenutzer

-

-

-

6. ZUKUNFT DES TÜRKISCHEN MARKTS FÜR DRITTPARTEILOGISTIK (3PL).

-

7. WETTBEWERBSFÄHIGE LANDSCHAFT

-

7.1 Überblick (Marktkonzentration und Hauptakteure)

-

7.2 Firmenprofile

-

7.2.1 CEVA

-

7.2.2 DHL Supply Chain

-

7.2.3 United Parcel Service

-

7.2.4 DB Schenker

-

7.2.5 DSV Panalpina

-

7.2.6 GEFCO

-

7.2.7 Maersk

-

7.2.8 Istanbul Express

-

7.2.9 GAC Turkey

-

7.2.10 D B Deniz Nakliyati Ticaret

-

7.2.11 Neta International Transportation*

-

-

-

8. ANHANG

-

8.1 Makroökonomische Indikatoren (BIP-Verteilung nach Aktivität, Beitrag des Transport- und Lagersektors zur Wirtschaft)

-

8.2 Außenhandelsstatistik – Exporte und Importe nach Produkten

-

8.3 Einblicke in wichtige Exportziele und Importherkunftsländer

-

Branchensegmentierung für Third Party Logistics (3PL) in der Türkei

Der türkische Markt für Drittlogistik (3PL) mit aktuellen Markttrends, Beschränkungen, technologischen Aktualisierungen und detaillierten Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

| Nach Dienstleistungen | ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Drittparteilogistik (3PL) in der Türkei

Wie groß ist der Markt für Third Party Logistics (3PL) in der Türkei derzeit?

Der türkische Third Party Logistics (3PL)-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 8,5 % verzeichnen.

Wer sind die Hauptakteure auf dem türkischen Third Party Logistics (3PL)-Markt?

CEVA Logistics, Denizcilik Alaninda Çözüm Ortağiniz, DHL International GmbH., UPS, Schenker, DSV Panalpina sind die wichtigsten Unternehmen, die auf dem türkischen Third Party Logistics (3PL)-Markt tätig sind.

Welche Jahre deckt dieser türkische Third Party Logistics (3PL)-Markt ab?

Der Bericht deckt die historische Marktgröße des türkischen Third Party Logistics (3PL)-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die türkische Third Party Logistics (3PL)-Marktgröße für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Branchenbericht für Third Party Logistics (3PL) in der Türkei

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Third Party Logistics (3PL) in der Türkei im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Third Party Logistics (3PL) in der Türkei umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.