Marktanalyse für Fracht und Logistik in der Türkei

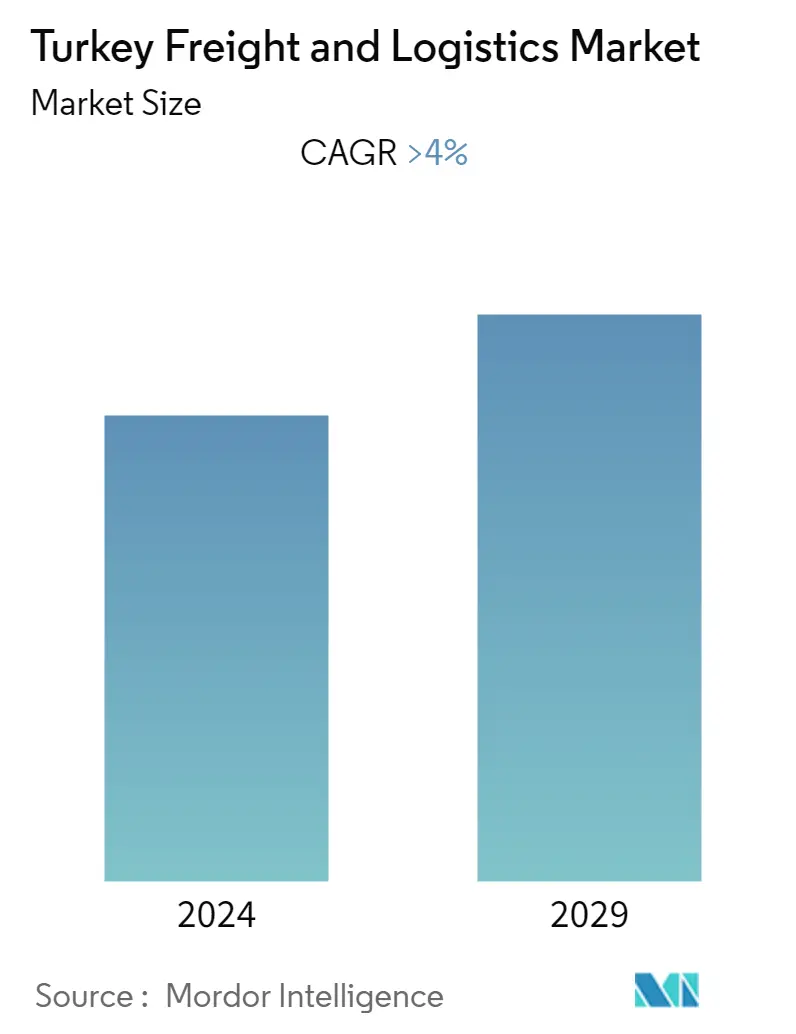

Der türkische Fracht- und Logistikmarkt wird im laufenden Jahr auf rund 64 Milliarden US-Dollar geschätzt und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

- Aufgrund ihrer einzigartigen geostrategischen Lage zwischen Asien und Europa, ihrer Produktionskapazität und ihrer logistischen Infrastruktur steht die Türkei im Mittelpunkt der Wirtschaftstätigkeit in der Region. Viele Nachfragetreiber wie die wirtschaftliche Entwicklung, eine breite und exportorientierte Industriebasis, ein robuster Einzelhandelsmarkt und ein schnell wachsender E-Commerce-Sektor tragen zum Logistikpotenzial der Türkei bei. Bis 2053 erwartet die Türkei erhebliche Investitionen in den Ausbau ihres Eisenbahn- und Autobahnnetzes sowie den Bau neuer Flughäfen. Zwischen 2003 und 2021 wurden in fünf Sektoren rund 172 Milliarden US-Dollar an Investitionen getätigt und 17,9 Millionen Arbeitsplätze geschaffen. Die Investitionen werden bis 2053 insgesamt 198 Milliarden US-Dollar betragen.

- Es wird erwartet, dass die Industrie- und Logistikbranche, die sich derzeit in einer Erholungsphase befindet, in eine Expansionsphase mit steigender Nachfrage und sinkenden Leerstandsquoten eintreten wird. Mit der Eröffnung der Osmangazi-Brücke und der Einrichtung neuer organisierter Industriezonen (OIZs) wird erwartet, dass die Region Yalova und die Region Corlu-Cerkezkoy Buyukkaristiran zusammen mit dem neuen Hochgeschwindigkeitszugprojekt Kapikule zu wichtigen Industriestandorten in der Region werden Zukunft.

- In den letzten zehn Jahren wurden fast 1,9 Milliarden US-Dollar an ausländischen Investitionen in die türkische Logistikbranche getätigt. Der Ausbau der Logistikinfrastruktur der Türkei ist angesichts der zunehmenden Handelsströme zwischen den aufstrebenden Volkswirtschaften Asiens und Europas notwendig. Darüber hinaus hat das Land aufgrund der erwarteten Vorteile der chinesischen One Belt One Road-Initiative ausländische Investitionen in die Logistik angezogen.

Trends auf dem türkischen Fracht- und Logistikmarkt

Ausbau des Straßennetzes

Die Fertigungs- und Automobilindustrie war die wichtigste treibende Kraft für das Wachstum der Logistikbranche in der Türkei. Das verarbeitende Gewerbe trug fast 22,0 % zum BIP des Landes bei. Die Hauptquelle der von der Türkei exportierten Waren ist der Maschinen- und Anlagenbau.

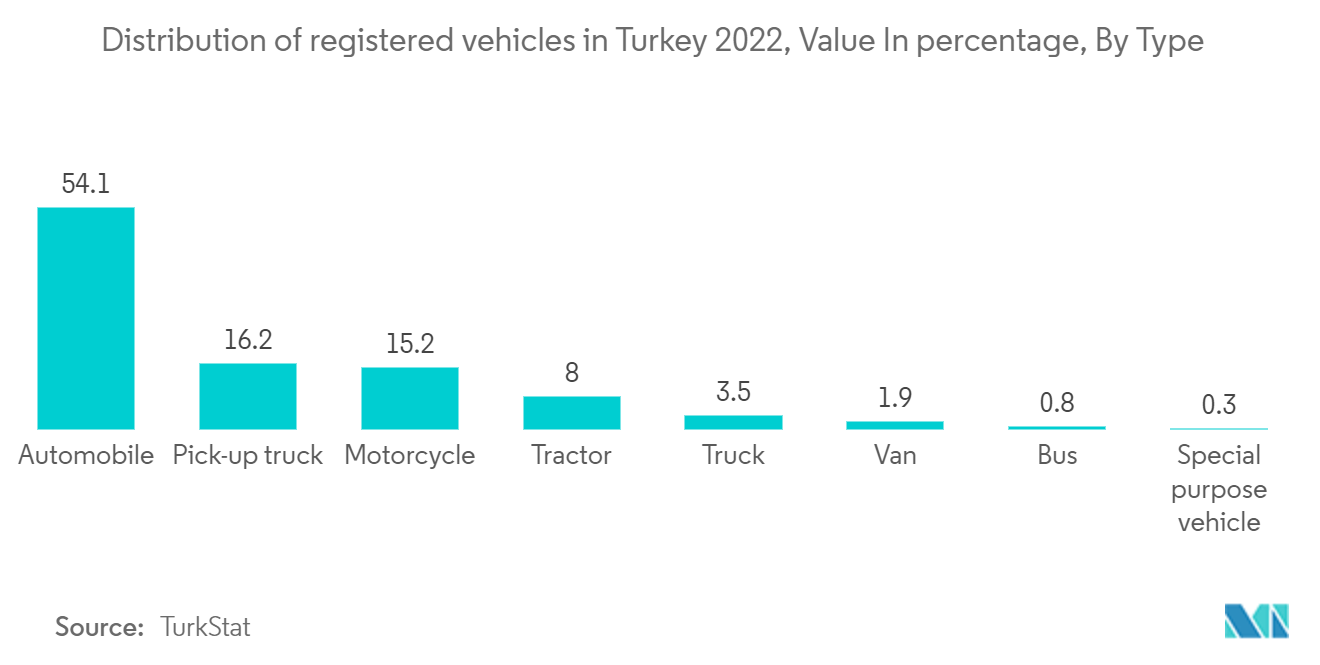

Mit einer durchschnittlichen Exportquote von 78,0 % ist die Türkei der dreizehntgrößte Automobilproduzent der Welt und der fünftgrößte in Europa. Die Transportkosten machen einen erheblichen Teil der Endproduktkosten für inländische Hersteller in diesen Sektoren aus. Daher werden Straßen allen anderen Gütertransportarten vorgezogen. Mehr als 85 % der inländischen Güter werden in der Türkei über die Straße transportiert, dem zweitgrößten Marktsektor mit 5 % des gesamten Güteraufkommens. Seit 2010 sind die Volumina stetig gestiegen.

Das türkische Straßennetz war für das Wachstum der Logistikbranche des Landes von entscheidender Bedeutung. Das Land setzt verschiedene Projekte für Schienengüterverkehrskorridore, Küstengüterverkehrskorridore und internationale Autobahnkorridore um, um ein führender Logistikmarkt zu werden. Darüber hinaus werden Projekte wie die mit Spannung erwartete Belt-and-Road-Initiative (BRI) Chinas und die Middle Corridor Initiative (MCI) der Türkei den Logistiksektor der Türkei stärken, indem sie die jährlichen staatlichen Investitionen in die Infrastruktur des Landes erhöhen, einschließlich des Ausbaus von Flug- und Seehäfen.

Wachstum des E-Commerce-Sektors

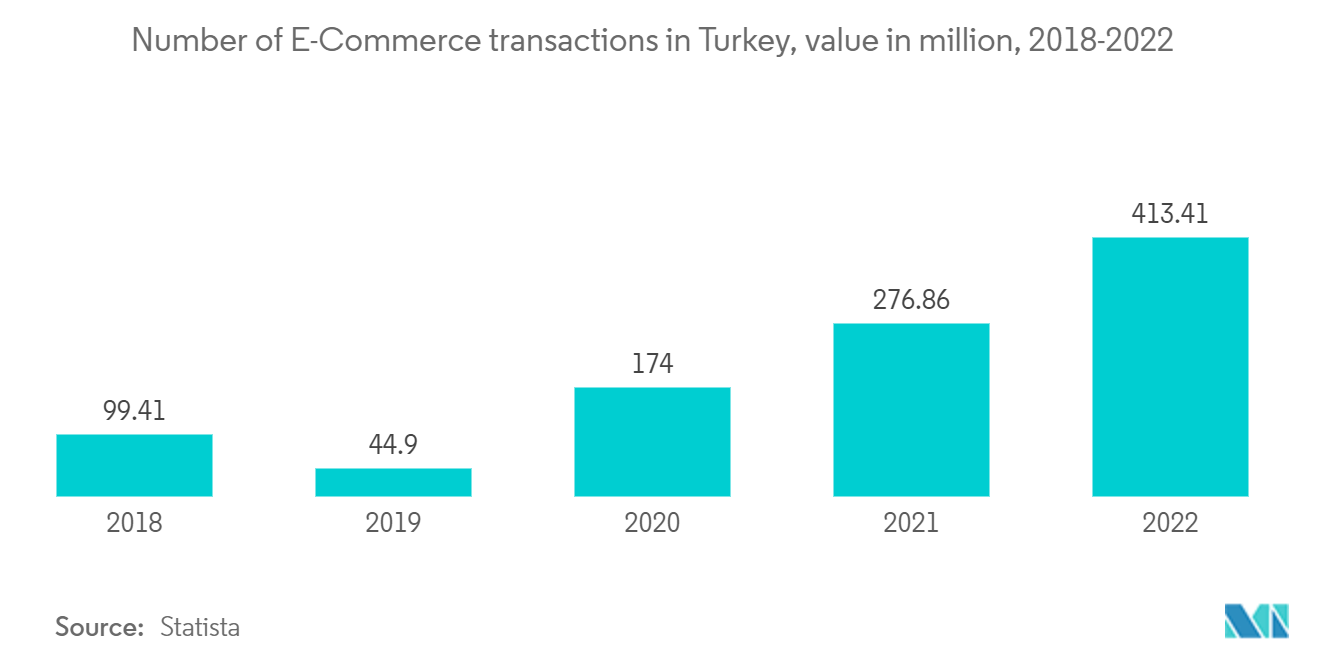

Trotz der Abwertung der türkischen Währung und der anhaltenden Auswirkungen der Pandemie wächst das E-Commerce-Geschäft der Türkei deutlich schneller als in den Vorjahren. In der Türkei stieg der Anteil des E-Commerce am gesamten Einzelhandelsumsatz von 0,6 % im Jahr 2010 auf 7,8 % im Jahr 2021. Türkische E-Commerce-Unternehmen wachsen international. So erreichten beispielsweise drei E-Commerce-Unternehmen im vergangenen Jahr einen Milliardenwert und wurden zu Einhörnern.

Im Vergleich zum Vorjahr hat sich die Zahl der Leasingtransaktionen im Industrie- und Logistikbereich mehr als verdoppelt. Der durch die COVID-19-Epidemie verursachte kurzfristige Lagerbedarf ist der Hauptfaktor für Transaktionen. Die Pandemie steigerte die ohnehin steigende Kundennachfrage nach E-Commerce. Auch der Anstieg der Mietverträge im Logistikbereich verlief proportional zur gestiegenen Kundennachfrage.

Türkische E-Commerce-Websites wie Trendyol, Hepsiburada und Getir sind in den letzten Jahren dramatisch gewachsen. Infolgedessen wurde Istanbul zu einem der 20 besten Ökosysteme der Welt für Unternehmer in der E-Commerce- und Gaming-Branche ernannt. Die vier wichtigsten Faktoren, die die Entscheidung türkischer Verbraucher, im Nahen Osten und in Afrika online einzukaufen, beeinflussen, sind eine bessere Produktvielfalt (71 %), niedrigere Preise (68 %), Zeitersparnis (67 %) und schnelleres Einkaufen (58 %).

Überblick über die türkische Fracht- und Logistikbranche

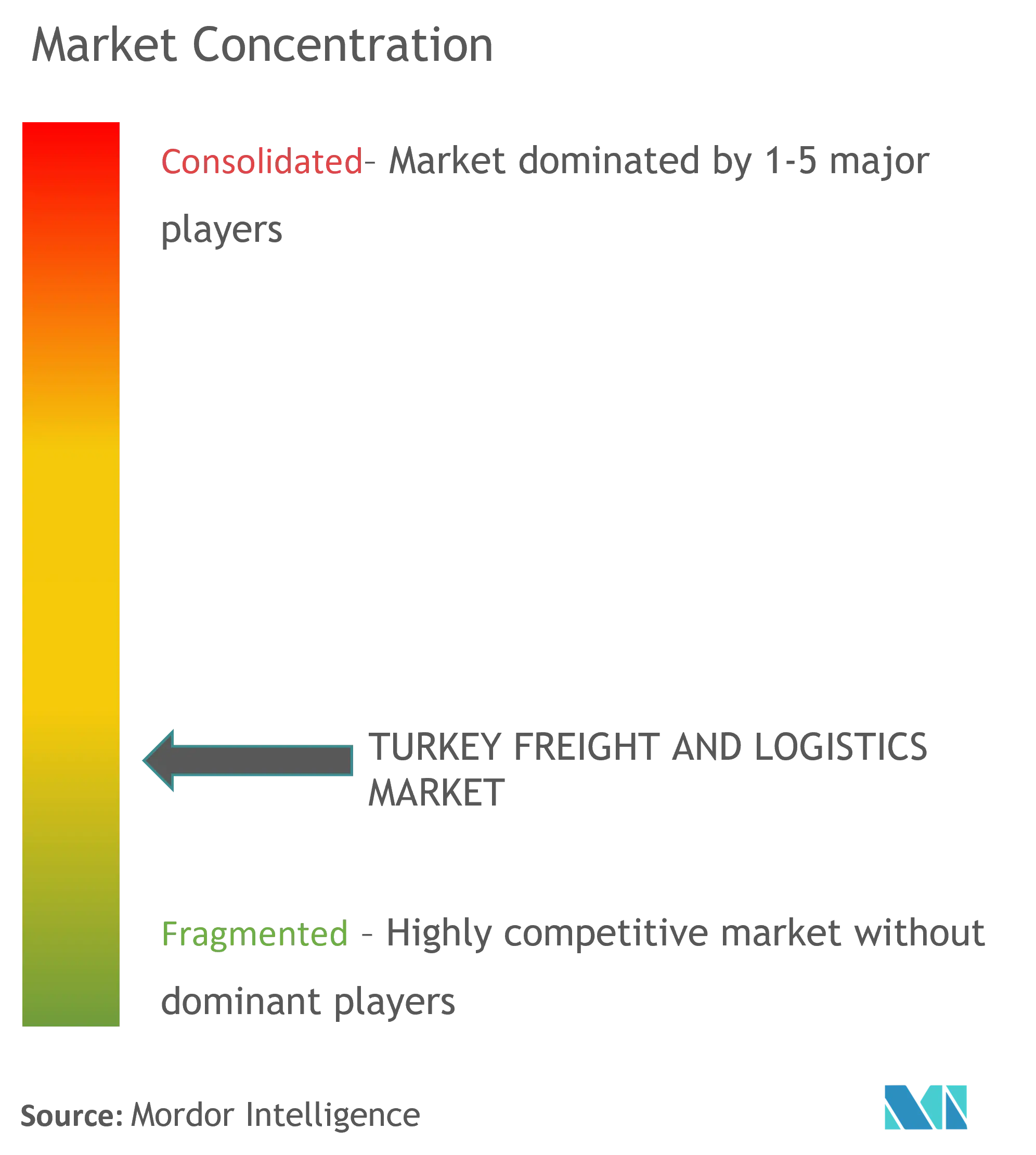

Der Wettbewerb in der Speditionsbranche in der Türkei ist stark fragmentiert, da sowohl inländische als auch internationale Logistikunternehmen im Land vertreten sind.

Zu den bestehenden Hauptakteuren auf dem Markt gehören CEVA Logistics, XPO Logistics, DB Schenker, Agility Logistics, DHL, Kuehne + Nagel, Nippon Express, CH Robinson, Hellmann Worldwide Logistics, Omsan Logistics, Karinca Logistics, KITA Logistics, Ekol Logistics , Netlog Logistics und Mars Logistics.

Marktführer im Bereich Fracht und Logistik in der Türkei

CEVA Logistics

DB Schenker

Ekol Logistics

DHL Supply

XPO Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum türkischen Fracht- und Logistikmarkt

Juni 2022 DHL Express Turkey, der größte internationale Logistikdienstleister der Türkei, baut die Anzahl und Kapazität seiner Servicestandorte mit Investitionen von bis zu 100 Millionen Euro (97,5 Millionen US-Dollar) weiter aus. In dieser Hinsicht erfüllt der neue DHL Service Point in Yenibosna, der mit einer Investition von 388,7 Tausend Euro (0,38 Millionen US-Dollar) gebaut wurde, die internationalen Logistikanforderungen der DHL Express-Kunden in und um Güneşli.

Februar 2022 CEVA Logistics begann das Jahr 2022 mit der Diversifizierung seines Produktangebots in Asien und Europa. Es wurden neue Dienste eingeführt und bestehende verbessert. Das Unternehmen verfügt derzeit über regelmäßige Verbindungen mit eigener Ausrüstung zwischen dem Halkali-Hafen in Istanbul und Duisburg, Deutschland, wodurch die Türkei Mitglied seines Netzwerks ist. Darüber hinaus bietet es eine wöchentliche Ganzzugverbindung zwischen Vietnam und Deutschland über China an.

Segmentierung der türkischen Fracht- und Logistikbranche

Unter Logistik versteht man die Steuerung des Warenflusses zwischen dem Ursprungsort und dem Verbrauchsort, um den Anforderungen von Kunden oder Unternehmen gerecht zu werden. Es vereint Logistikerfahrung, Humanressourcen und Wissen, um den reibungslosen Warentransport zwischen Spediteuren und Versendern sicherzustellen.

Der Markt ist nach Funktion (Gütertransport, Spedition, Lagerung, Kurier, Express und Paket, Mehrwertdienste, Kühlkettenlogistik, Last-Mile-Logistik, Rückhollogistik und andere aufstrebende Bereiche) und nach Endbenutzer (Bau) segmentiert , Öl und Gas und Steinbrüche, Land-, Fischerei- und Forstwirtschaft, Fertigung und Automobilindustrie, Handelshandel, Sonstiges (Pharmazeutik und Gesundheitswesen)). Berichte befassen sich auch mit den Auswirkungen von Covid-19 auf den Markt. Der Bericht bietet Marktgrößen und Prognosen für den türkischen Fracht- und Logistikmarkt im Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Güterverkehr | Straße |

| Binnengewässer | |

| Luft | |

| Schiene | |

| Spedition | |

| Lagerung | |

| Mehrwertdienste und andere |

| Fertigung und Automobil |

| Öl und Gas, Bergbau und Steinbrüche |

| Land-, Fischerei- und Forstwirtschaft |

| Konstruktion |

| Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG) |

| Andere Endbenutzer (Telekommunikation, Pharmazeutik usw.) |

| Nach Funktion | Güterverkehr | Straße |

| Binnengewässer | ||

| Luft | ||

| Schiene | ||

| Spedition | ||

| Lagerung | ||

| Mehrwertdienste und andere | ||

| Vom Endbenutzer | Fertigung und Automobil | |

| Öl und Gas, Bergbau und Steinbrüche | ||

| Land-, Fischerei- und Forstwirtschaft | ||

| Konstruktion | ||

| Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG) | ||

| Andere Endbenutzer (Telekommunikation, Pharmazeutik usw.) |

Häufig gestellte Fragen zur Marktforschung im Bereich Fracht und Logistik in der Türkei

Wie groß ist der türkische Fracht- und Logistikmarkt derzeit?

Der türkische Fracht- und Logistikmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem türkischen Fracht- und Logistikmarkt?

CEVA Logistics, DB Schenker, Ekol Logistics, DHL Supply, XPO Logistics sind die wichtigsten Unternehmen, die auf dem türkischen Fracht- und Logistikmarkt tätig sind.

Welche Jahre deckt dieser türkische Fracht- und Logistikmarkt ab?

Der Bericht deckt die historische Marktgröße des türkischen Fracht- und Logistikmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des türkischen Fracht- und Logistikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Fracht und Logistik in der Türkei.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fracht und Logistik in der Türkei im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse Fracht und Logistik in der Türkei umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.