Analyse des türkischen Baumarktes

Die Größe des türkischen Baumarktes wird im Jahr 2024 auf 53,31 Milliarden US-Dollar geschätzt und soll bis 2029 68,43 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,12 % im Prognosezeitraum (2024–2029) entspricht.

- Aufgrund der COVID-19-Pandemie hat die Baubranche in der Türkei erhebliche Einbußen hinnehmen müssen Baustellenschließungen, Projektstornierungen, Unterbrechungen der Lieferkette und Liquiditätsstagnation. Da der Bausektor mit über 200 Teilsektoren verbunden ist, wird erwartet, dass jede Störung in einem von ihnen einen Dominoeffekt auf den Bausektor auslösen wird.

- Das Baugewerbe ist wie in vielen anderen Entwicklungsländern ein besonders wichtiger Teil der türkischen Wirtschaft. Infolgedessen hatten Störungen im oben genannten Sektor insgesamt größere negative Auswirkungen als in einer weniger abhängigen, stärker entwickelten Wirtschaft.

- Bis 2023 plant die türkische Regierung den Bau von 2.000 Kilometern Hochgeschwindigkeitsstrecken von Kars im Nordosten der Türkei nach Edirne im Westen der Türkei, wobei China einen Teil des Projekts finanziert.

- Die Regierung will außerdem den Anteil erneuerbarer Energien an der Stromerzeugung bis 2023 von 32,5 % im Jahr 2018 auf 38,8 % erhöhen. Aufgrund des neuen Stadtentwicklungsprogramms der Regierung und der Zinssätze des Landes wird erwartet, dass der Wohnsektor im Prognosezeitraum deutlich wachsen wird abgesenkt wird.

- Nach Angaben der Zentralbank der Republik Türkei (CBRT) stiegen die landesweiten Immobilienpreise in der Türkei im November 2022 im Vergleich zum Vorjahr um satte 189,9 % auf durchschnittlich 16.984 TRY (904 USD) pro Quadratmeter ), nach einem Anstieg von 64 % im Jahr 2021, 32,6 % im Jahr 2020 und 2,9 % im Jahr 2019.

Trends auf dem Baumarkt in der Türkei

Nachfrage nach Modernisierungs- und laufenden Infrastrukturprojekten zur Ankurbelung des Bausektors

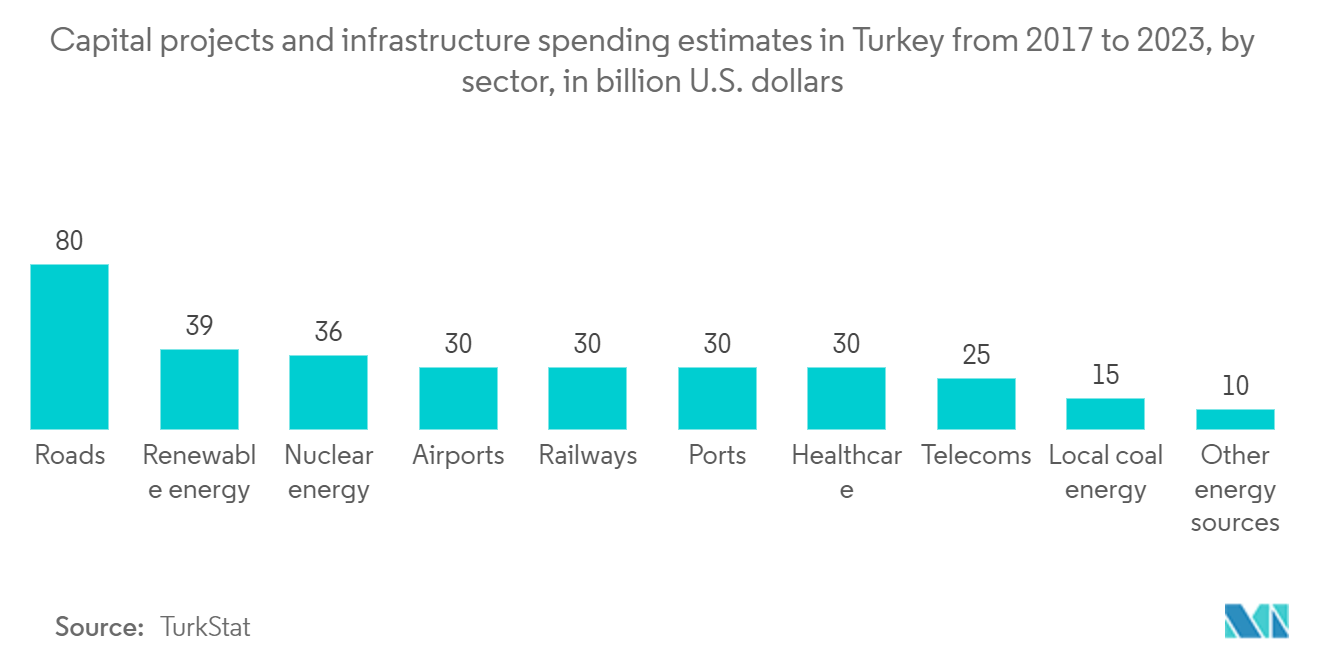

Nach Angaben des türkischen Statistikinstituts (TurkStat) stieg der durchschnittliche Baukostenindex im Jahr 2022 um 103,3 %. Es wird jedoch erwartet, dass sich die Branche von 2024 bis 2027 mit einer durchschnittlichen jährlichen Wachstumsrate von 5 % erholt, unterstützt durch Investitionen in Verkehr und erneuerbare Energien Energieinfrastrukturprojekte.

Ziel der Regierung ist es, die Treibhausgasemissionen im Rahmen des Intended Nationally Determined Contribution (INDC) bis 2030 um 21 % zu reduzieren, verglichen mit 8,1 % im Jahr 2021. Um dieses Ziel zu unterstützen, konzentriert man sich daher darauf, die Kapazität erneuerbarer Energien im ganzen Land zu erhöhen.

Die im wohlhabenden Westen des Landes gelegenen Militärstandorte werden in den Osten verlegt, während viele der Militärstandorte Istanbuls (über 50.000 Hektar) voraussichtlich neu bebaut werden.

Im Januar 2023 stellte das Ministerium für Energie und natürliche Ressourcen den nationalen türkischen Energieplan sowie die türkische Strategie und Roadmap für Wasserstofftechnologien vor, die im Rahmen des Netto-Null-Emissionsziels bis 2053 erstellt wurden. Das Ministerium plant außerdem, den Anteil erneuerbarer Energiequellen am Energieverbrauch von 16,7 % im Jahr 2020 auf 23,7 % im Jahr 2035 zu erhöhen.

Der internationale Flughafen Antalya wird derzeit erweitert, um die Infrastruktur zu verbessern und die Passagierabfertigungskapazität zu erweitern. Das JV zahlte im März 2022 1,81 Mrd. EUR (2 Mrd. USD) als Vorauszahlung für die Konzession an DHMI. Das Erweiterungsprojekt wird mit einer geschätzten Investition von 765 Mio. EUR (840,2 Mio. USD) durchgeführt, davon 600 Mio. EUR (659 Mio. USD). wird in der ersten Phase investiert.

Der Bau der ersten Phase der Erweiterung begann im Januar 2022 und wird voraussichtlich im Januar 2025 abgeschlossen sein. Dadurch wird sich die jährliche Passagierabfertigungskapazität des Flughafens von 40 Millionen auf 80 Millionen verdoppeln.

Wohnbauaktivitäten werden durch Bevölkerungswachstum vorangetrieben, um den Bausektor anzukurbeln

Der Bausektor in der Türkei wird im Prognosezeitraum voraussichtlich wachsen, angetrieben durch das Bevölkerungswachstum, das voraussichtlich den Wohnungsbau vorantreiben wird. Mit einem BIP von rund 906 Milliarden US-Dollar ist die Türkei die 19. größte Volkswirtschaft der Welt. Es ist Mitglied der OECD und der G20 und ein immer wichtiger werdender Geber öffentlicher Entwicklungshilfe.

In Fortsetzung der starken Erholung von der COVID-19-Pandemie wuchs die Wirtschaft im Jahr 2022 um 5,6 Prozent. Allerdings hat die Wirtschaft angesichts eines sich verschlechternden externen Umfelds und einer heterodoxen Geldpolitik an Schwung verloren.

Die Hypothekendarlehen für Wohnimmobilien in der Türkei nehmen weiter zu. Im November 2022 stiegen die ausstehenden Wohnungsbaukredite um 22,1 % auf 356,2 Mrd. TRY (18,96 Mrd. USD), nachdem sie im Vorjahresvergleich um 7,5 % im Jahr 2021 und 39,7 % im Jahr 2020 gewachsen waren, wie aus Zahlen des (CBRT) hervorgeht.

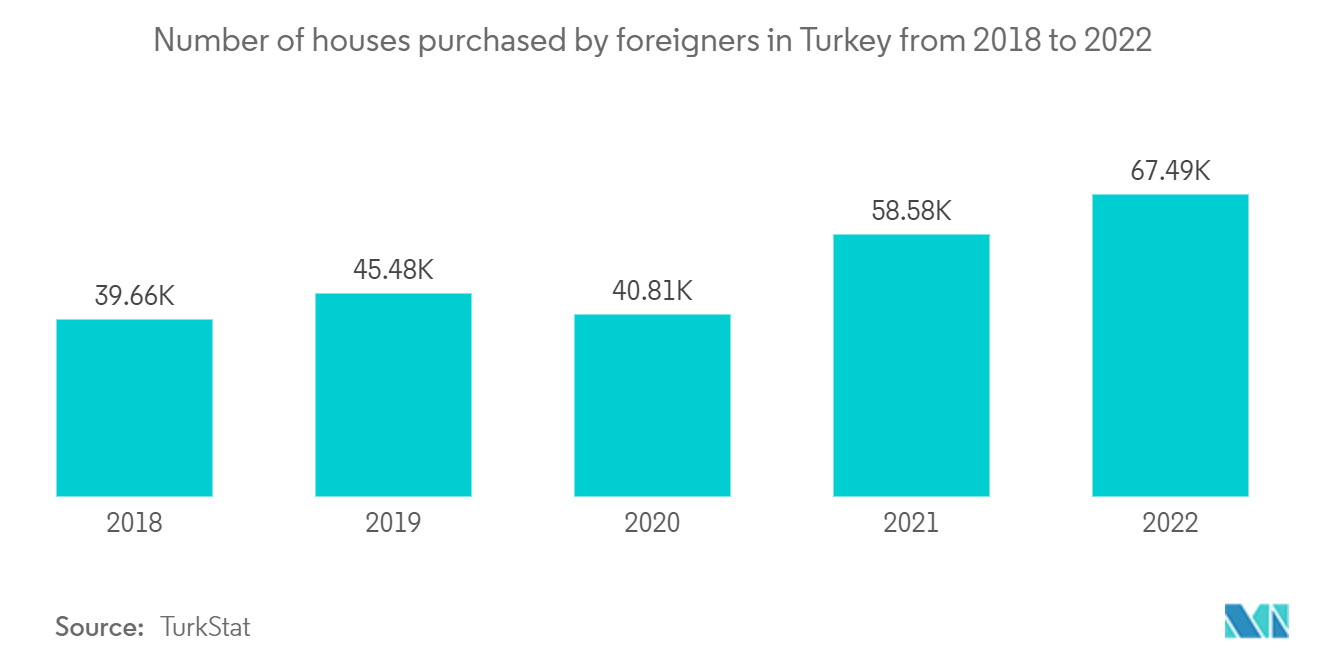

Die privaten und ausländischen Käufer, die in innovative und moderne Wohnwohnungen in der Türkei investieren, laufende Werbekampagnen der Banken und die Lockerung der Zinssätze für Wohnungsbaudarlehen sind einige der Faktoren, die zum steigenden Verkauf von Wohnwohnungen in der Türkei beitragen.

Zwischen Januar und Oktober 2022 wurden in der Türkei 1.159.853 Wohnimmobilien verkauft. Das ist ein Anstieg von 6,7 % im Vergleich zum Vorjahreszeitraum.

Die Immobilienverkäufe an ausländische Käufer stiegen im gleichen Zeitraum um 12 % auf 5.893 Einheiten. Istanbul, die bevölkerungsreichste Stadt der Türkei, machte mit 2.464 Einheiten einen Großteil der ausländischen Käuferverkäufe aus.

Überblick über die türkische Bauindustrie

Der türkische Markt ist hart umkämpft und mehrere Akteure konkurrieren um den Hauptanteil. Der Markt ist mäßig konzentriert. Zu den wichtigsten Marktteilnehmern gehören Renaissance, Alarko, Polimeks, TAV usw. Renaissance belegte in einer Liste der 250 größten Bauunternehmen der Welt des ENR-Magazins Platz 28.

Marktführer im türkischen Baugewerbe

-

Renaissance Construction

-

Polimeks Construction

-

Alarko Contracting Group

-

Limak Insaat

-

TAV Construction

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum türkischen Baumarkt

- März 2023 Alarko Holding hat den Erwerb eines 30.000 Quadratmeter großen Indoor-Geothermie-Gewächshauses von der Ser Farm Greenhouse Food Agriculture and Industry Joint Stock Company in der Provinz Afyonkarahisar in der Türkei bekannt gegeben. Der Kaufpreis betrug 60,17 Mio. TL (ca. 3,16 Mio. USD).

- Dezember 2022 TAV Airports, Mitglied der Groupe ADP, hat sich eine Konzessionsverlängerung für den Betrieb des Flughafens Ankara Esenboga in der Türkei für weitere 25 Jahre gesichert. Vorausgegangen war eine Auktion der türkischen staatlichen Flughafenbehörde (DHMI), bei der TAV mit einem Gebot von 475 Mio. EUR (503 Mio. USD) als Gewinner hervorging. Der bestehende Vertrag von TAV zum Betrieb des Flughafens Ankara Esenboğa ist bis Mai 2025 gültig. Der neue Vertrag beginnt vom 24. Mai 2025 bis zum 23. Mai 2050. TAV plant, in diesem Zeitraum rund 300 Mio. EUR für die Entwicklung des Flughafens auszugeben.

Segmentierung der türkischen Bauindustrie

Der Baumarkt umfasst ein breites Spektrum an Aktivitäten, die anstehende, laufende und wachsende Bauprojekte in verschiedenen Sektoren abdecken, darunter unter anderem Geotechnik (Untergrundbauwerke) und Aufbauten in Wohn-, Gewerbe- und Industriebauten sowie Infrastrukturbau (wie Straßen, Schienen und Flughäfen) und Stromerzeugung (übertragungsbezogene Infrastruktur). Das Baugewerbe ist eine Branche, die die Errichtung, Wartung und Reparatur von Gebäuden und anderen unbeweglichen Bauwerken sowie den Bau von Straßen und Serviceeinrichtungen umfasst, die integrale Bestandteile von Bauwerken werden und für deren Nutzung wesentlich sind.

Dieser Bericht behandelt Markteinblicke wie Marktdynamik, Treiber, Beschränkungen, Chancen, technologische Innovation und ihre Auswirkungen, Porters Fünf-Kräfte-Analyse und die Auswirkungen der COVID-19-Pandemie auf den Markt. Darüber hinaus bietet der Bericht auch Unternehmensprofile, um die Wettbewerbslandschaft des Marktes zu verstehen.

Der türkische Baumarkt ist nach Sektoren segmentiert (Wohnen, Gewerbe, Industrie, Infrastruktur (Transport) sowie Energie und Versorgung). Der Bericht bietet Marktgrößen und Prognosen für den türkischen Baumarkt in Wert (USD) für alle oben genannten Segmente.

| Wohnen |

| Kommerziell |

| Industriell |

| Infrastruktur (Transport) |

| Energie und Versorgung |

| Nach Sektor | Wohnen |

| Kommerziell | |

| Industriell | |

| Infrastruktur (Transport) | |

| Energie und Versorgung |

Häufig gestellte Fragen zur Baumarktforschung in der Türkei

Wie groß ist der türkische Baumarkt?

Es wird erwartet, dass der türkische Baumarkt im Jahr 2024 53,31 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,12 % auf 68,43 Milliarden US-Dollar wachsen wird.

Wie groß ist der türkische Baumarkt derzeit?

Im Jahr 2024 wird die Größe des türkischen Baumarktes voraussichtlich 53,31 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem türkischen Baumarkt?

Renaissance Construction, Polimeks Construction, Alarko Contracting Group, Limak Insaat, TAV Construction sind die größten Unternehmen, die auf dem türkischen Baumarkt tätig sind.

Welche Jahre deckt dieser türkische Baumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des türkischen Baumarktes auf 50,58 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des türkischen Baumarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des türkischen Baumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Bauwesen in der Türkei

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate im Baugewerbe in der Türkei im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bauanalyse in der Türkei umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.